Акции глобального рынка с рублевым хеджем что это

Акции глобального рынка с рублевым хеджем что это

Недавно в линейке продуктов FinEx появился ещё один ETF с рублёвым хеджем (FXIP, фонд облигаций американского Казначейства с защитой от инфляции). Не всем инвесторам понятно, что даёт хеджирование и какой ETF выбрать: с хеджем или без. Помогаем разобраться.

Что такое валютный риск и для кого он актуален

ETF, пожалуй, самый простой способ инвестировать в глобальные рынки для непрофессионального инвестора. Из акций 2-3 фондов можно составить портфель, диверсифицированный по странам, отраслям и валютам. Но инвестиции в валюте, отличной от той, что нужна вам «на выходе» (для большинства россиян это рубли), означает риск, связанный с непредсказуемостью курса рубля — валютный риск.

Как работает хеджирование в ETF

ETF с хеджем — это фонд, который автоматически переводит долларовую стоимость (и доходность) базового актива в рубли по заранее оговоренному курсу. Вот условный пример: если вы купите на 100 000 рублей ETF облигаций с рублёвым хеджем, то при доходности рынка 3% в долларах вы получите около 103 000 (+3%) в рублях, даже если за это время курс доллара снизился с 70 рублей до 55 (–28,5%). Но скорее всего, доходность в рублях будет выше, т.к. к доходности валютного портфеля добавляется форвардная премия.

Технически хедж — это повторяющаяся операция валютного свопа между фондом FinEx и Citibank (один из крупнейших игроков мирового финансового рынка). По договору свопа участники операции компенсируют друг другу колебания рублевого курса для определенной суммы в долларах, как бы «замораживая» курс на определенный период (и дальше продлевая его действие в автоматическом режиме).

Такая защита не требует от инвестора в ETF никаких дополнительных действий. Просто у некоторых фондов FinEx, номинированных в валюте, есть «версии» с рублевым хеджем. Например, пара FXTP и FXIP. Первый — фонд облигаций TIPS американского Казначейства, номинированный в долларах. А FXIP — его рублевая версия: базовый актив один и тот же (казначейские облигации), но акции FXIP номинированы в рублях и с помощью хеджа защищены от изменения курса доллара к рублю. Комиссия по таким фондам лишь на доли процентов выше, чем у долларовых «близнецов». К примеру у FXIP комиссия всего 0,35%.

Всего фондов с рублевым хеджем у FinEx четыре: FXRB (фонд корпоративных еврооблигаций с рублевым хеджем), FXMM (фонд денежного рынка с рублевым хеджем), FXRW (фонд акций глобального рынка с рублевым хеджем) и описанный выше FXIP (фонд облигаций американского казначейства с защитой от инфляции и рублёвым хеджем)

Я живу в России — мне подходят только ETF с рублёвым хеджем?

Хедж — это страховка. Как с любой страховкой, нужно понять — по карману ли вам риск. Даже небольшой скачок курса (например, на 5% — с 76 рублей до 72,2 рублей за доллар) может «просадить» долларовый портфель в рублях на месяцы (особенно, если портфель консервативный). И если эти сбережения в рублях нужны к определенной дате, такая просадка — серьезный риск. От него как раз и защищает фонд с хеджем.

Словом, хеджировать целесообразно ту сумму, потеря которой помешает вам реализовать свои планы. Обычные ETF и ETF с хеджем часто сосуществуют в рамках одного портфеля, не сводя риск до ноля, а просто снижая его (и волатильность всего портфеля).

Вот главные вопросы, которые стоит задать себе, принимая решение о включении ETF с хеджем в свой портфель:

В конечном счете ETF с валютным хеджированием — еще один профессиональный инструмент в распоряжении «ленивого» и умного инвестора. Он дает дополнительную защиту, не требуя лишних усилий.

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Акции глобального рынка с рублевым хеджем что это

Для ситуации укрепления рубля лучше подходят фонды с рублевым хеджем. До января 2020 года такие фонды были только в сегментах еврооблигаций и денежного рынка, но в 2020-м такая возможность появилась и для инвестиций в акции. Внимательно смотрим на полезные свойства, которые привносит хедж в фонд FXRW. Это решение выглядит как минимум интересным бонусом к стратегии дополнительных покупок российских акций.

Российскому инвестору порой бывает непросто: не успеет наступить хороший момент для покупки иностранных акций, как рубль обесценивается. Это несильно, но снижает привлекательность покупок: акции в рублевом измерении проседают намного меньше, чем в долларах. После обесценения рубля, разумеется, наступает период укрепления национальной валюты, и вложения в иностранные валютные активы уже выглядят не так привлекательно.

На этот случай частный инвестор может попытаться заранее запастись некоторым количеством низкорисковых долларовых активов. Например, он может вкладывать в еврооблигации или казначейские векселя США. Затем при наступлении просадки акций выходить из валютных активов и перебалансировать свой портфель, приобретая акции. В этом случае нет валютных рисков – ведь изменится только класс активов, но не валюта инвестирования. Скорее всего, такой инвестор воспринимает свой портфель как валютный, а не рублевый. Это оправданная тактика для тех, кто инвестирует, имея цель, выраженную в валюте, например переезд в другую страну или покупку зарубежной недвижимости. Благо, большинство современных брокерских интерфейсов позволяют отображать портфель в удобной валюте — будь то рубли, евро или доллары.

Однако многие инвесторы оставляют ликвидную, защитную часть портфеля в рублевых инструментах, например в ОФЗ, корпоративных облигациях или FXMM, или просто хранят на банковских счетах. Мотивация для этого простая: большая доходность рублевых инструментов и длительная тенденция к укреплению рубля. Кроме того, при регулярных отчислениях в портфель, пополнениях с зарплаты инвесторы часто используют именно рублевые портфели. Здесь логика понятная: рублевые цели наиболее распространены. Это может быть приобретение жилой недвижимости, оплата обучения детей, формирование пенсионного капитала с тем, чтобы тратить его в рублях в России.

Именно для достижения долгосрочной рублевой цели отлично подходит инструмент, появившийся на российском рынке в январе 2020 года. Это FXRW — корзина глобальных акций с дополнительным рублевым хеджем. Курс рубля к валютам не влияет на стоимость активов этого фонда (в этом и состоит суть хеджа). Падение или рост базовых активов не сглажены обесценением рубля.

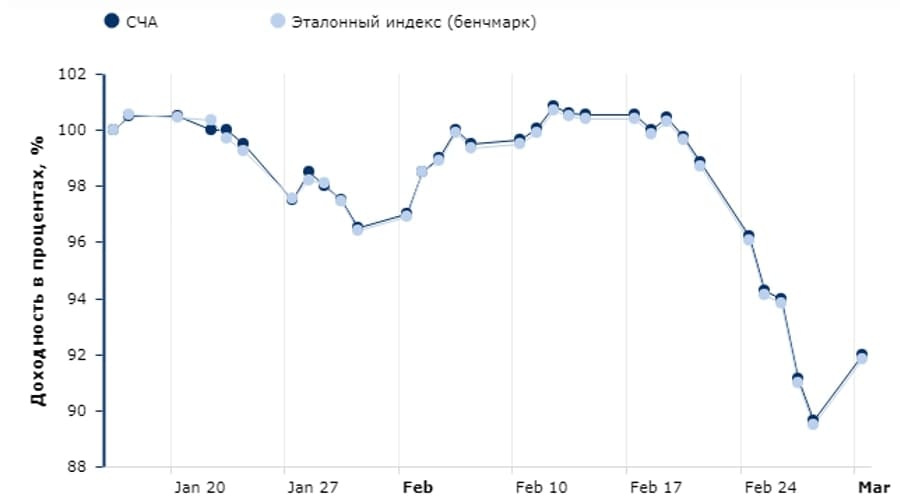

Рисунок 1. Динамика FXRW и MSCI World

Легко увидеть, что в рублях FXRW просел намного сильнее, чем аналогичный инструмент без хеджа FXWO (рисунок 2). Повторим, почему это произошло: уменьшение стоимости базового актива (акций) в FXWO компенсируется обесценением рубля. С момента запуска этот инструмент снизился всего лишь на 6% в рублях. Как всегда, валютные активы при прочих равных лучше чувствуют себя в периоды обесценения национальной валюты. Естественно, в рублевом измерении.

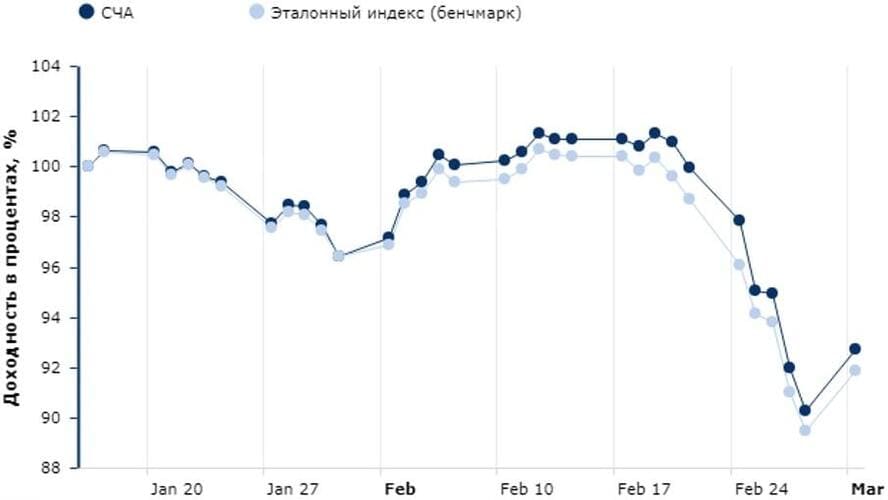

Рисунок 2. Динамика FXWO и FXRW в рублях

Источник: Bloomberg

Что дальше? Падение рубля дополнительно проиллюстрировало возможность, которая есть в FXRW. Этот инструмент может рассматриваться для формирования долгосрочного портфеля с рублевыми целями. Можно провести аналогию с вложениями в российский рынок. Не так важно, что с ним произошло в долларах, если вы держите рубли и инвестировать будете в акции российских компаний с преимущественно рублевым риском (с поправкой на наличие экспортеров).

Инвесторы после глубокого падения считают привлекательными российские акции (FXRL), прежде всего для рублевых портфелей. Что же, по этой логике FXRW должен также быть привлекательным. Ведь это рублевый актив с высокой ожидаемой доходностью и хорошими перспективами роста — как только рынки войдут в фазу восстановления после коррекции.

Когда ситуация на внешних рынках акций начнет успокаиваться, начнет расти и стоимость корзины в основе FXRW и FXWO. Если одновременно будет укрепляться рубль, что вполне вероятно на фоне роста нефтяных цен или снижения панических настроений, то FXRW будет расти при прочих равных быстрее своего валютного «брата».

Аналогичная ситуация и для других пар фондов с хеджированием и без — FXMM и FXTB, FXRB и FXRU. Еще раз: для ситуации укрепления рубля лучше подходят фонды с рублевым хеджем.

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Обзор FXWO/FXRW

В середине января 2020 года компания FinEx анонсировала новые фонды глобального рынка акций — FXWO и FXRW. Оба фонда в составе имеют одни и те же активы, но FXWO является просто фондом акций, а в FXRW присутствует рублёвое хеджирование. Это свойство позволяет получать дополнительный доход пайщикам фонда за счёт разницы ставок между долларами США и рублями. В этом можно убедиться, если сравнить динамику СЧА с бенчмарком на сайте FinEx.

Прошло совсем немного времени с момента запуска фонда, но уже видно, что FXRW заметно отрывается от отслеживаемого индекса. Кстати, расскажем немного о самом бенчмарке.

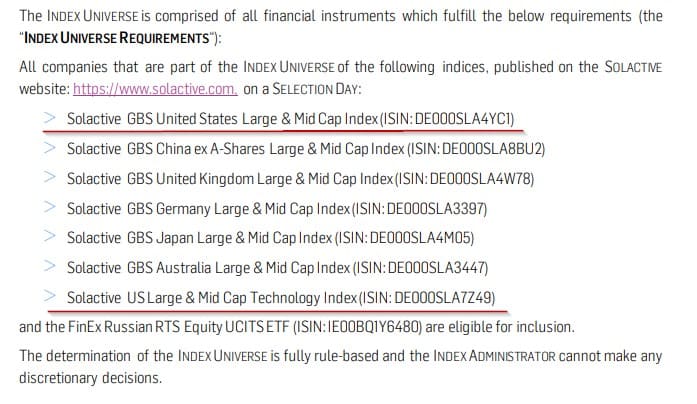

Фонды FXWO и FXRW копируют индекс Solactive Global Equity Large Cap Select. В состав Global Equity могут включаться компании из США, Великобритании, Китая, Германии, Японии, Австралии и России. При этом существуют некоторые особенности.

Так выглядит распределение акций индекса по юрисдикциям, валютам и акциям (см. изображение ниже). Обозначения стран в особой расшифровке не нуждаются, с аббривеатурами US, JP, GB не должно возникнуть сложностей, KY — Каймановы острова.

Поневоле испытываешь неловкое чувство, когда видишь, что Россия целиком занимает всего лишь пятое место по величине активов в индексе, а перед ней в списке — отдельные компании.

В течение первых двух месяцев с начала обращения управляющая компания анонсировала отрицательные комиссии за управление в размере 0,1%. После этого комиссия вырастет до 0,99% и будет оставаться на этом уровне в течение трёх месяцев. По окончании льготного периода инвесторы будут платить управляющим 1,36% от СЧА в год. Это максимальный размер комиссии, сюда уже включены все расходы — как вознаграждение управляющей компании, так и накладные расходы на депозитарий, аудиторов и прочее.

Для индексного фонда — довольно много, но в FinEx считают иначе. Они смотрят на новые ETF как на фонды глобальных акций и заявляют, что для аналогичных ОПИФ комиссия составляет в среднем 5,3%, поэтому считают вознаграждение в размере 1,36% справедливым.

Интересной особенностью FXWO/FXRW является то, что рыночная стоимость одного пая примерно 1 рубль, и продаются они лотами по одной штуке.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест — вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

проект «Открытие Инвестиции»

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что такое ETF с хеджированием?

У FinEx есть два аналогичных ETF на глобальный рынок: FXWO и FXRW. Но один из них обычный, а второй с рублевым хеджем. Расскажите, пожалуйста, в чем разница?

Слышал, что если моя цель — инвестировать в валютные инструменты, то мне нужно выбирать ETF без хеджа, но не понимаю почему.

Рублевое хеджирование — механизм, который позволяет нивелировать колебания курса валют. Благодаря хеджу фонд FXRW трансформируется в рублевый актив и не зависит от движений пары «доллар — рубль», хотя он и наполнен валютными активами. Поэтому для инвестиций в валюте больше подходит именно FXWO.

Что такое хеджирование

Хеджирование — это способ защитить капитал от какого-либо фактора. В основном этот инструмент страхует от обвала котировок, роста инфляции или пертурбаций валютного курса. В ETF от FinEx заложен именно последний тип хеджирования — нивелирование курсовых колебаний пары «доллар — рубль».

Хеджируют чаще всего с помощью производных инструментов, которые торгуются на срочном рынке: форвардов, фьючерсов, опционов и свопов. Но и на фондовой бирже существуют активы для хеджирования — обратные ETF. Они двигаются в противоположную сторону от базового индекса. Например, если S&P 500 теряет за день 1%, то инвертированный ETF показывает +1%, и наоборот.

Частные инвесторы редко прибегают к хеджированию своего капитала, так как перечисленный выше инструментарий сложен и требует специальных знаний. Но фонды довольно часто используют этот механизм. Некоторые из них даже называются хедж-фондами — это финансовые организации, которые управляют капиталом крупных игроков и применяют хитрые стратегии для оптимизации рисков.

Как победить выгорание

Типичные способы хеджирования

Открытие коротких позиций — шорт. Это когда игрок занимает у брокера ценные бумаги и реализует их по текущей рыночной цене, чтобы в будущем, когда котировки снизятся, выкупить активы по более низкой цене.

Покупка пут-опционов. Это своего рода договоренность между двумя участниками, что покупатель опциона может, но не обязан продать свой базовый актив по заранее установленной цене независимо от его котировок в будущем.

То есть, продавая пут-опцион, игрок фиксирует для себя текущую стоимость своего актива. В будущем, если котировки упадут, он сможет продать его по прежней цене, будто падения не было.

Продажа фьючерсов. Фьючерс — это договор между двумя участниками срочного рынка о купле-продаже актива в определенную дату в будущем и по заранее оговоренной цене. Продажа фьючерса также позволяет защитить актив от падения котировок.

Свопы. Это другой тип срочной сделки, когда две стороны обмениваются платежами в рамках определенного периода. Например, игрок покупает доллары за рубли по текущему курсу и одновременно продает то же количество долларов на условиях форвардного контракта через три месяца и так фиксирует для себя обменный курс.

Именно этот тип хеджирования использует FinEx. Кроме FXRW есть еще два фонда с рублевым хеджем: FXRB и FXMM. С целью хеджирования фонд ежедневно заключает валютные своп-контракты на пару «доллар — рубль», контрагентом по которым выступает банк NY Mellon. Если рубль за день обесценится, фонд платит NY Mellon курсовую разницу, а если укрепится — наоборот.

Как устроены ETF с хеджированием

Фонды FXWO и FXRW запущены в январе 2020 года. У них одинаковый портфель активов, который повторяет состав индекса Solactive Global Equity Large Cap Select Index. Это акции 519 компаний глобального рынка, где наибольшие доли отводятся эмитентам из США, Японии и Великобритании.

Разница между ними — в базовой валюте. В фонде FXWO это доллары, а в FXRW действует механизм рублевого хеджирования, и его базовый актив — рубли.

Технически все проще объяснить на примере. Предположим, стоимость активов фонда за день не изменилась, но при этом доллар подорожал на 10%. Рублевая цена долларового фонда FXWO при этом вырастет примерно на 10%, потому что фактически это фонд в долларах, но мы видим цену в рублях по текущему курсу. А рублевая цена фонда FXRW с рублевым хеджем при росте курса доллара не изменится: курс доллара для этого фонда как бы фиксированный, на котировки фонда влияет только стоимость самих активов фонда. В этом примере я все упростил и не учитываю комиссии брокера и отклонения, которые возникают из хеджирования, но принцип такой.

Долларовый график FXWO и рублевый FXRW с большой точностью повторяют свой бенчмарк — эталонный индекс, выраженный в долларах. Хотя у FXRW расхождение с индексом выражено сильнее. Это связано с более сложными финансовыми потоками внутри него. Из-за разницы между рублевой и долларовой ставками в результате хеджирования фонд извлекает дополнительную рублевую прибыль — так называемую форвардную премию. Она с течением времени формирует подушку безопасности, которая позволяет компенсировать умеренные коррекции на рынке. Например, падение рынка акций на 4—5% легко покрывается этой подушкой.

Самый простой способ инвестировать в глобальный портфель акций — FinExPDF, 1,4 МБ