Акции инвестиции что это

Что такое акции и как в них инвестировать

Знаете ли вы, что большинство людей, входящих в список Forbes 400 самых богатых в мире, увеличили свое состояние, вкладывая деньги в акции? Этот финансовый инструмент стал одним из самых доходных способов вложений капитала на долгий срок. И чтобы его не потерять, нужно понимать основы инвестирования в них.

Акции: брать или не брать?

Акции 一 хороший способ увеличить капитал, но никто не может поручиться, что покупка бумаг принесет прибыль. Ответ на вопрос, стоит ли инвестировать в акции, зависит от сроков инвестирования, инвестиционных целей и склонности к риску.

Акции 一 это довольно рисковый финансовый инструмент: фондовые рынки нестабильны, а колебания цен бывают довольно часто. И это означает, что акции могут сильно потерять в стоимости за очень короткое время. И тогда вы не только не заработаете, но и уйдете в минус. Гарантий, что вкладываясь в ту или иную акцию, вы заработаете четко оговоренную сумму, нет и быть не может.

Но не все так печально: акциями легко и недорого торговать. Это самый простой финансовый инструмент для понимания. Разберемся, как он работает.

Акции как кусок пирога

Цены на акции у каждой компании разные, потому что на них влияют спрос и предложение. Чем больше людей хотят купить бумаги, тем выше будут цены. И наоборот: чем меньше желающих их приобрести, тем ниже стоимость акций. Что же такое акции?

Пример

Как определить, какой частью компании вы будете владеть, купив ее акции? Представим большой пирог. Пусть это будет собственность некой компании X. А акция 一 его маленький кусочек. Если сравнивать этот пирог с предприятием, которое выпустило всего 100 бумаг, то одна акция 一 это 1% его капитала. Вы купили 10 акций и стали владельцем 10% компании. А если компания выпустила 10 000 бумаг, а вы купили 1000 штук, то вам принадлежит 10% активов компании.

Для чего компании продают акции?

Предприятия выпускают бумаги, чтобы собрать деньги для своего развития. На привлеченный капитал они приобретают материалы, создают новые продукты, строят фабрики или платят зарплату сотрудникам. У крупных компаний могут быть миллиарды акций. Люди их покупают и становятся акционерами (партнерами бизнеса).

Что такое первичное размещение акций

Когда эмитенты выполняют определённые условия и выпускают фиксированное количество акций для обращения на открытом рынке, то этот процесс называется первичным публичным размещением (IPO).

Пример

Допустим, компания проводит IPO, выходя на биржу с 10 миллионами акций по цене 10 рублей за штуку. В ходе размещения бумаг бизнес привлекает 100 миллионов рублей. Эти деньги предприятие использует по своему назначению, например, для капитальных вложений, инфраструктуры, строительства заводов или стратегических инвестиций и так далее. Однако став публичной, компания обязана отчитываться перед акционерами и предоставлять им квартальные и годовые отчеты о прибылях и убытках. Таким образом акционеры могут отслеживать положение дел компании и строить прогнозы по доходности акций.

Как компании увеличивают число акций?

Есть несколько методов, с помощью которых компании регулируют стоимость акций. Например, они могут уменьшить или увеличить количество бумаг через их дробление. Когда менеджмент решает, что цена бумаги слишком высока, то проводит сплит акций, в результате снижая ее стоимость. Но если цена акции очень низкая, то руководство предприятия инициирует обратный сплит, увеличивая ее.

В чем смысл сплита акций? Так как ценные бумаги акционерного общества выросли в цене и стали дороже, чем у конкурентов, то желающих их купить стало меньше. И чтобы привлечь новых инвесторов, цену акций дробят. В результате количество акций в обращении увеличивается, а стоимость бумаг 一 уменьшается. При этом капитализация компании (количество акций в обращении, умноженное на рыночную цену бумаг) остается прежней.

Пример

Компания, которая проводит сплит акции 2:1, увеличит количество доступных бумаг в два раза, в результате чего цена акции снизится вдвое.

Например, у Microsoft в обращении 1 000 000 акций. Вчера они торговались по цене 50 долларов США. Сегодня компания провела дробление 2:1, в результате чего количество бумаг увеличилось до 2 000 000, а их цена стала вполовину меньше и стала равна 25 долларам США.

Итак, эмитенты выпускают акции, чтобы привлечь капитал. Взамен этого они развивают бизнес. В результате ценные бумаги компаний дорожают, а инвесторы, которые держат акции, 一 получают прибыль.

Стоимость бумаг 一 а, соответственно, и доход с каждой акции 一 все время изменяется, потому что меняется соотношение спроса и предложения, экономическая ситуация в стране и мире.

Поэтому цена на ваши активы может как расти, так и снижаться. В первом случае вы будете получать по инвестициям прибыль, а во втором 一 убытки. Но если покупать бумаги на долгий срок, то есть шанс отыграть потерянные позиции: бизнес компании продолжает развиваться, прибыль растет, и акции тоже начинают расти в цене.

Что такое обыкновенные акции

Бывает только два типа акций: обыкновенные и привилегированные.

Когда компания регистрирует свой бизнес, чтобы продавать товары или услуги и получать прибыль, корпоративный устав устанавливает различные классы акций. Первая группа из них 一 это всегда обыкновенные акции. Если другие классы бумаг не созданы, то у компании есть только акции первой группы. Правила предприятия могут включать дополнительные классы бумаг — например, привилегированные акции, но это не обязательно.

Характеристики обыкновенных акций

Для того, чтобы решить, какие акции покупать 一 обыкновенные и привилегированные, надо сначала понять отличия.

Обыкновенные акции можно купить и продать на фондовой бирже. Цены на них всегда известны, так как акции торгуются на публичном рынке (то есть на рынке, доступном для всех). Поэтому инструмент считается ликвидным.

Это значит, что для торговли доступно большее количество бумаг; поэтому их легче купить и продать по стабильным ценам без потери стоимости. Также такие бумаги имеют небольшие спреды, то есть у них меньшая разница между рыночными ценами на покупку и продажу. Чем уже спред, тем акция ликвиднее.

Какими еще характеристиками отличаются обыкновенные акции?

Самый большой риск владения обыкновенными акциями заключается в том, что инвестор может потерять все деньги или большую их часть, если компания обанкротится.

В отличие от тех же вкладов, инвестиционные инструменты не страхуются. Такие бумаги часто бывают волатильными (их цена может сильно изменяться непредсказуемым образом).

Что такое привилегированные акции

Привилегированные акции встречаются реже, чем обыкновенные.

Они также торгуются на фондовом рынке, но имеют другой тикер. Например, обычные акции Сбербанка имеют обозначение SBER, а привилегированные 一 SBERP.

Как и в случае с обыкновенными акциями, при покупке привилегированных 一 инвестор приобретает небольшую часть компании. Стоимость «префов», как и «обычки», повышается и понижается в зависимости от спроса. Но их цена не уходит слишком далеко от номинальной стоимости (первоначальной цены размещения).

Привилегированные акции не очень волатильные. Обыкновенные акции имеют большие колебания цен и поэтому часто более прибыльные, но также несут больший риск потерь. Другими словами, волатильность 一 это мера риска.

Держатели привилегированных акций имеют больше прав на капитал компании, но вероятность получения прибыли по ним меньше, чем по обыкновенным.

Преимущества привилегированных акций

У привилегированных акций есть некоторые преимущества перед обыкновенными, например:

Выберите свой стиль торговли

Ежедневно на фондовой бирже проходят торги большим количеством акций, поэтому выбрать правильные из них может быть непросто. Для исследования бумаг участники рынка обычно используют два разных подхода: технический и фундаментальный анализы.

Что дает технический анализ инвесторам

Технические трейдеры, работающие на коротких временных интервалах, ищут на графиках модели, по которым делают прогнозы дальнейших изменений цен. Сторонники подхода придерживаются строгих правил управления капиталом, чтобы защитить его от потерь: ведь как мы помним, колебания рынка способны свести доход к нулю.

Многие люди думают, что технический анализ 一 это использование графиков для того, чтобы рассчитать, когда входить в рынок или когда выходить из него. Это заблуждение.

Технические специалисты изучает не деятельность компании, а то, как рынок реагирует на эти действия. Их главная цель 一 выявить дисбаланс спроса и предложения. Основные инструменты для анализа 一 это цена и объем.

Например, популярные графические фигуры 一 «флагшток» (бычий флаг) и «вымпел», приведенные выше:

В первом случае мы видим, что цена на акцию сильно растет, а затем, прежде чем отскочить назад и продолжить движение вверх, происходит небольшой откат на более низком объеме.

Во втором случае «вымпел» формируются на более низких максимумах и высоких минимумах цен в срок от одной до пяти недель. Линии, которые проходят через вершины и впадины, 一 сходятся. И после этого узор завершается разрывом за пределами линий.

Пример

На дневном графике акций Газпрома на 05.02.2020 一 сформирован флагшток. Цены из него вышли вверх, поэтому в приоритете 一 покупка бумаг.

Что исследует фундаментальный анализ

Распространенная тактика долгосрочных инвесторов 一 находить недооцененные компании. Для этого эксперты используют фундаментальный анализ.

Чтобы узнать, как исследуемый бизнес работает по сравнению с конкурентами, они смотрят на баланс предприятия и отчет о прибылях и убытках.

Фундаменталисты интересуются тем, насколько грамотный менеджмент на предприятии, как растут продажи, какую прибыль компания получает от каждой сделки и так далее.

Известный инвестор Уоррен Баффет заработал миллиарды, инвестируя таким образом. Он находил перспективные бизнесы и покупал их до того, как большинство трейдеров и инвесторов понимали, что компании стоят намного дороже. Это сложнее, чем кажется, и для принятия решений нужны знания.

Голубые фишки vs акции второго или третьего эшелонов?

В какие акции инвестировать? Все акции на бирже делятся на три типа:

Голубые фишки

Примеры таких бумаг на рынке США 一 это Coca-Cola, Disney, Intel и IBM. На Московской бирже рассчитывают индекс голубых фишек MOEXBC, в который входят бумаги 15 компаний, среди них, например, Газпром, ЛУКОЙЛ и Сбербанк.

Когда вы не знаете, какие акции выбрать, лучше купить бумаги из списка голубых фишек. Хорошее время для их покупки 一 после разочаровывающих отчетов о прибылях и убытках или какой-нибудь ошибки компании, о которой пишут в СМИ. Тогда акции упадут. И это повысит вероятность того, что вы купите их дешево, а сможете продать дорого.

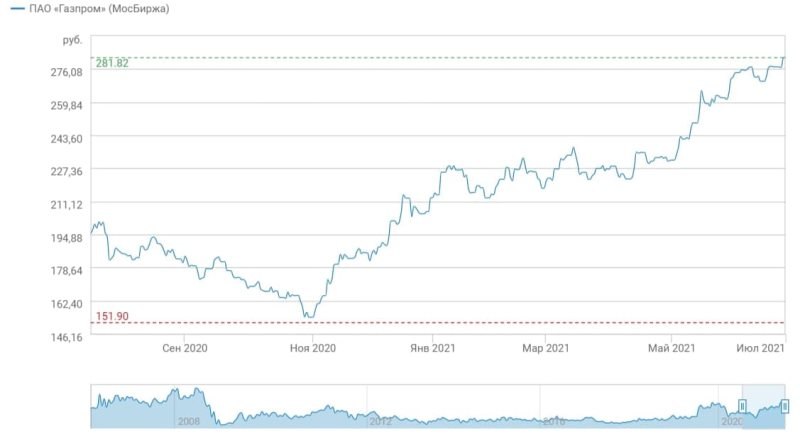

Пример

Это предсказание сейчас кажется безрассудным, так как стоимость Газпрома резко упала. Но на 26 июня 2020 года, по сообщению INTERFAX.RU, рыночная капитализация «Газпрома» достигла 4,63 трлн рублей, в результате чего компания поднялась на первое место в России.

Акции второго эшелона

Акции второго эшелона отличаются от голубых фишек меньшими ликвидностью и капитализацией, а также средними объёмами торгов. Иначе говоря, таки бумаги будет сложнее продать, нежели голубые фишки. Дивиденды по ним бывают больше, но менее стабильны. Поэтому риск потери денег при владении такими ценными бумагами выше.

Так как акций в обращении меньше, то у них более широкий спред и высокая волатильность. Примеры акций второго эшелона 一«Иркутскэнерго», «КамАЗ» и «Мечел».

Акции третьего эшелона

Акции третьего уровня 一 это ценные бумаги с высоким уровнем риска. Они имеют низкие ликвидность и внутридневные объемы торгов. Обычно инвесторы относят к этому типу компании:

Такие акции, как правило, дешевы, но, несмотря на низкую цену, они пользуются популярностью у инвесторов. Бывает, что покупка этих активов приносит хороший доход в минимальные сроки. То есть, риск инвестирования в компании третьего уровня может быть вознагражден высокой доходностью.

Не класть все яйца в одну корзину 一 мудрость на все времена

Как только решите, что вам комфортно принимать риски, связанные с инвестированием в акции, то следующим шагом будет создание собственного портфеля. Для покупки бумаг вам необходимо открыть брокерский счет. Как выбирать брокера и не остаться без денег, можете прочесть здесь.

Если вы хотите самостоятельно покупать акции, всегда тщательно их анализируйте. Диверсифицируйте свой портфель, чтобы не потерять капитал. Инвестируя в несколько разных акций одновременно, вы ограничите риск и уменьшите волатильность портфеля.

Для диверсификации помимо нескольких акций из разных отраслей промышленности можно купить долю одного или нескольких биржевых фондов акций. ETF торгуются на фондовых биржах точно так же, как обыкновенные акции.

Вы можете инвестировать в комбинацию акций и фондов. Это просто сделать через онлайн-платформу брокера. В сервисе удобно отслеживать портфель инвестиций, его стоимость и эффективность вложений.

Торговля акциями не требует больших средств. С приложениями брокерских компаний для мобильной торговли можно начать инвестировать даже с одной, двух или трех тысяч рублей. Но, при вложениях в акции есть вероятность как получить высокую прибыль, так и риск потерять деньги. Поэтому проводите тщательный анализ активов, диверсифицируйте портфель и постепенно наращивайте инвестиции.

Как правильно инвестировать в акции

Содержание:

Инвестиции на бирже связаны с риском, а предсказать рост или падение отдельных ценных бумаг – сложно. Но рисками можно управлять, если знать, как инвестировать в акции.

В этой статье мы рассказали, почему нужно вкладывать деньги на бирже, насколько это выгодно и какие простые правила помогут заработать на инвестициях.

Стоит ли инвестировать в акции

Акции – один из самых высокодоходных финансовых инструментов. Покупая их, вы покупаете часть компании, а значит имеете право на долю от её прибыли. Когда растёт прибыль, растёт и цена акции.

Почему нужно инвестировать:

Выгодно ли инвестировать в акции

На акциях зарабатывают десятки процентов в год. Вот сколько бы вы получили, если бы инвестировали в эти компании год назад. Для сравнения, если вы положите деньги в банк, то сможете заработать только 5–6% (это средняя годовая ставка по банковскому вкладу).

Сколько инвестировать в акции

Чтобы начать, не нужно больших накоплений. Достаточно 2–3 тысяч рублей. Правда, собрать хороший инвестиционный портфель не получится – лучше выделить от 50 до 100 тысяч. Это позволить купить ценные бумаги нескольких компаний и тем самым снизить риски, и увеличить эффективность вложений.

Как правильно инвестировать в акции

Чтобы понять, как вкладывать деньги в акции, защитить себя от рисков и уйти от ошибок, которые делают начинающие инвесторы, придерживайтесь этих правил.

1. Определите свою терпимость к риску

В инвестициях есть два основных класса активов – акции и облигации. В долгосрочной перспективе прибыль от акций выше, чем от облигаций. Но акции более рискованный инструмент. В моменты кризиса рынок акций может просесть на 40–50%, а восстановление занять несколько лет.

Если ваш инвестиционный портфель состоит на 100% из акций, снижение рынка акций на 50% уменьшит размер портфеля вдвое. Если эта доля в портфеле занимает 50% – портфель сократится на 25%. Если только 20% – вы потеряете 10%. Подумайте, какой спад вы сможете пережить спокойно.

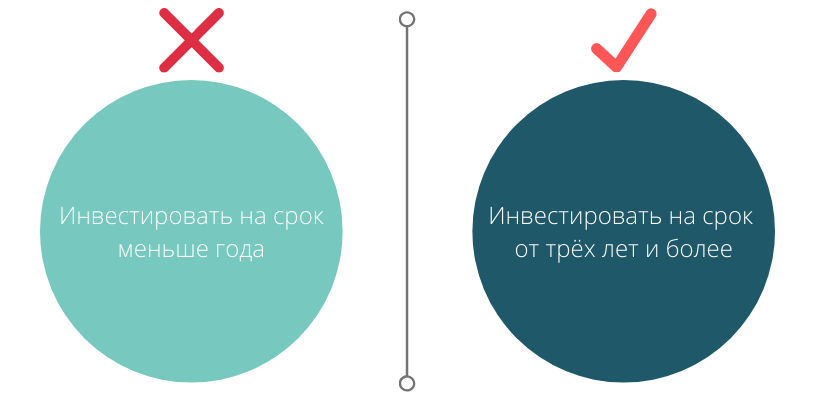

2. Установите цель и срок её достижения

Определите, зачем вы инвестируете и сколько денег нужно, чтобы достичь цели. Поставьте срок, за который хотите собрать сумму.

Понимание цели помогает правильно выбрать активы под ваши потребности. Чем длиннее срок, тем больше можно вложить в акции. Даже если рынок ценных бумаг просядет, у вас будет время отыграть падение. Когда цель станет ближе, снижайте количество акций и наращивайте долю облигаций.

3. Распределяйте вложения по акциям разных компаний

Это одно из главных правил, которого помогает узнать, как инвестировать в акции правильно. Инвестируйте в российские и зарубежные компании из разных отраслей – это снизит риски потери доходности. Эффективный инвестиционный портфель состоит из 10–14 компаний в равных долях. Если одна из акций начнёт падать в цене, другие компенсируют потери за счёт своего роста.

Когда инвестор вкладывает 100% денег только в одну отрасль, например, в российские нефтяные компании, то берёт на себя много рисков. Нефтяной сектор в России чувствителен к зарубежным санкциям, уровню экспорта, договорённостям ОПЕК. Любой негативный сценарий напрямую повлияет на такой портфель.

4. Покупайте не только акции, но и облигации

Общее правило – чем больше акций в портфеле, тем больше рисков, и наоборот. Чтобы защитить себя, отправьте часть денег на облигации – менее прибыльные, но более надёжные ценные бумаги. Если совсем не готовы рисковать, сформируйте основу портфеля из них (80–90% от общего состава портфеля). Также часть денег можно направить на покупку валюты, чтобы ещё больше разнообразить активы.

5. Инвестируйте долгосрочно

Покупайте ценные бумаги на долгий срок (от 3–5 лет). Такой подход защит от рыночных шоков, ведь в долгосрочной перспективе рынок всегда растёт. Спады после кризисов сменяются ростом.

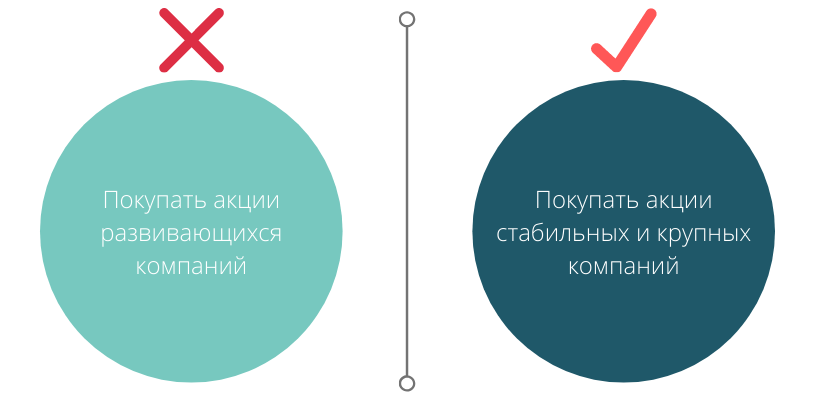

6. Присмотритесь к «голубым фишкам»

«Голубые фишки» – это акции самых крупных и стабильных компаний фондового рынка, которые регулярно платят дивиденды.

Примеры российских «голубых фишек»:

Примеры «голубых фишек» США:

Эти компании хороши тем, что растут из-за фундаментальных бизнес-процессов, а не из-за спекуляций или новостного ажиотажа. Они не увеличиваются в цене резко, но уверенно переживают кризисы благодаря своим резервам и показывают рост в долгосрочной перспективе.

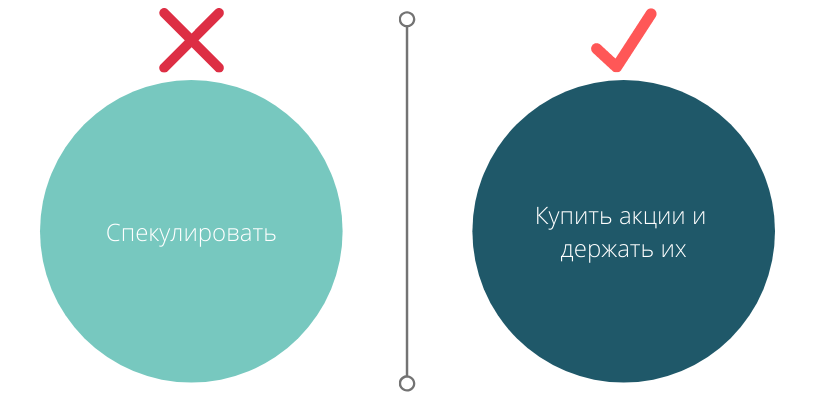

7. Не играйте на бирже

Не играйте на курсе роста или падения цены. Этим занимаются профессиональные трейдеры, которые тратят на спекуляции весь свой рабочий день. Ещё частая торговля увеличивает комиссии за сделки, которые взимает брокерская компания. Лучше придерживайтесь стратегии «купил и держи».

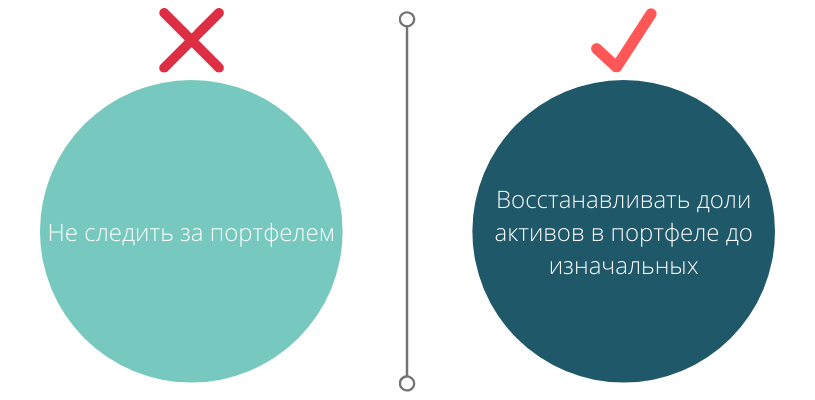

8. Ребалансируйте портфель

Ребалансировка – это восстановление изначальных пропорций портфеля. Например, инвестор собрал портфель из акций и облигаций и разделил между ними свои вложения 50 на 50. Со временем акции выросли, их доля в портфеле увеличилась с 50% до 65%, а облигации снизились до 35%. Портфель стал более рискованным.

Тогда инвестор делает ребалансировку: продаёт часть акций или вносит деньги и докупает облигации, восстанавливая пропорцию 50 на 50.

Ребалансировку не нужно делать часто, достаточно одного раза в полгода или год, если доля актива изменилась более чем на 5% от изначальной.

9. Относитесь к акциям как к источнику пассивного дохода

Не рассматривайте акции как вариант быстрого обогащения. Инвестиции – это способ пассивного заработка и защиты денег от инфляции.

Где инвестировать в акции

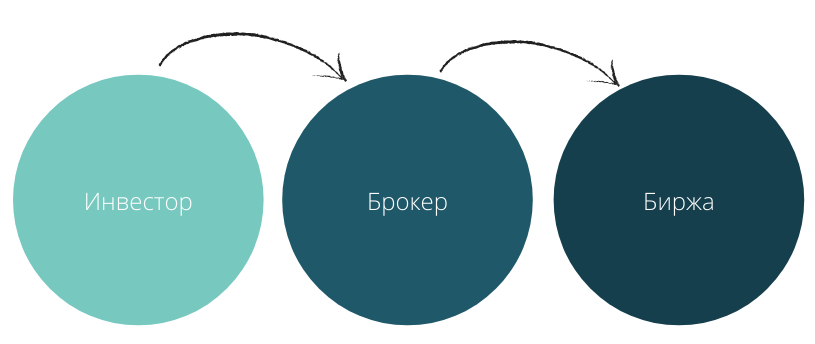

Акции продаются на биржах – площадках, которые организовывают торги ценными бумагами. В России есть две основные платформы – Московская биржа и Санкт-Петербургская биржа. На первой торгуются российские ценные бумаги. На второй – зарубежные.

Правда, покупать их напрямую на бирже нельзя. Это можно сделать только через брокерскую компанию (брокера) – профессионального посредника, который регистрирует начинающего инвестора на бирже и исполняет его поручения по сделкам. Например, «Купить десять бумаг Лукойла» или «Продать пять бумаг Intel».

Чтобы начать работать с брокером, необходимо открыть брокерский счёт. Он нужен для учёта доходов инвестора. Перед покупкой бумаг туда заводят деньги, а после их продажи – выводят на него прибыль. Ещё на брокерский счёт автоматически приходят дивидендные выплаты.

Как купить акции дистанционно

Купить можно через интернет-витрину ценных бумаг. Вся процедура проходит онлайн, а отслеживать состояние активов можно через специальный личный кабинет.

Инвестиции в акции. Что такое акции, их виды, где и как купить?

Что такое акции простыми словами?

Кроме того, владельцы обыкновенных акций обладают правом голоса при принятии каких-то важных решений о судьбе компании. Например, при распределении дивидендов или выборе генерального директора.

Чем больше у человека акций, тем большим числом голосов он обладает. Обычно владельцы компании оставляют себе наиболее крупные пакеты акций, чтобы, во-первых, сохранять влияние на фирмы, а во-вторых, получать большую часть прибыли.

Как правило, владельцы стремятся удержать у себя более 50% акций, чтобы не потерять контрольный пакет (это 50% + 1 акция). Чисто теоретически можно захватить контроль за компанией, если выкупить контрольный пакет. Но практически это вряд ли осуществимо, учитывая объемы покупок.

Но у некоторых компаний по-другому. К примеру, члены правления могут разделить между собой крупные пакеты акций в равной пропорции. Или же на фондовом рынке могут обращаться 80%, а то и 90% всех акций. Всё зависит от политики акционерного общества. Например, у Яндекса в свободном обращении находится 95% акций, а у Магнита – 66%.

Виды акций

Выделяют две крупные категории акций:

1. Обыкновенные

Причем права даются именно в таком порядке. Инвестиции в обыкновенные акции могут и не приносить дивиденды, если у компании нет прибыли, или если полученные средства планируется пустить на что-то другое, например, модернизацию производства. Так, в 2009 году Норникель не выплатил дивиденды из-за полученных убытков по причине кризиса 2008 года.

2. Привилегированные (префы)

Несмотря на название, особых привилегий они не дают. Однако компания гарантирует по ним выплату дивидендов своим инвесторам. Даже если по обыкновенным ничего выплачено не будет. При этом, если размер дивидендов по привилегированным акциям окажется ниже, чем по обыкновенным, он будет «подтянут» до этого значения.

Какой именно процент от прибыли будут получать физические и юрид. лица, которые инвестировали в привилегированные акции, определяется дивидендной политикой. Если вы рассчитываете при инвестировании в акции получать выплаты, обязательно ознакомьтесь с этим документом. Так вы поймете, на какую прибыль сможете претендовать, и насколько оправданы ваши вложения.

Какой тип акций выбрать обычному инвестору?

Как зарабатывать на акциях?

А теперь, когда разобрались с матчастью, поговорим непосредственно об инвестициях в акции – как на них зарабатывать простому инвестору. Вариантов всего два:

Рассмотрим каждый способ заработка на акциях более пристально, так сказать, под стеклом.

Покупка и продажа

Вы, наверно, слышали выражение: «Покупай дешево – продавай дорого»? Это как раз относится к акциям.

Суть инвестирования в ценные бумаги как раз и заключается в том, что инвестор ищет недооцененные акции, опираясь на ключевые мультипликаторы:

Опытные инвесторы в акции компаний в первую очередь обращают внимание именно на последние два мультипликатора. Если значения их удовлетворяют, то компания попадает в «шорт-лист». Затем инвесторы начинают сравнивать компании по остальным значениям, и выбирают из них наиболее недооцененные. Цель – выявить, какие акции стоят ниже своей реальной цены.

Продажа акций, напротив, совершается, когда компания становится переоцененной. Опытные инвесторы избавляются от таких акций – полностью или частично.

Самому инвестору не обязательно высчитывать все мультипликаторы. Можно воспользоваться готовыми сервисами – так называемыми скринерами акций. Один из лучших скринеров – https://ru.tradingview.com/screener/. Он позволяет работать с российскими акциями. Достаточно выставить фильтры – и система сама покажет недооцененные акции.

Получение дивидендов

Другая стратегия подразумевает инвестиции в акции для получения дивидендов.

Эта дата определяется на собрании акционеров. У каждой компании она своя.

При инвестировании в акции нужно учитывать, что торги на фондовой секции Мосбиржи ведутся в режиме Т+2, т.е. поставка актива производится на второй день. Если этот второй день выходной – то на третий, четвертый и т.д.

С учетом этого последней датой для покупки акций Алросы под дивиденды было вовсе не 15 ноября, а 10 ноября. Если бы инвестор приобрел акции 11 ноября, то выплат он уже бы не дождался.

Самостоятельно читать отчеты собраний акционеров и высчитывать последнюю дату покупки не нужно. Достаточно заглянуть в дивидендный календарь, публикуемый вашим брокером. Например, хороший календарь есть у БКС.

Налогообложение при торговле акциями

При инвестировании в акции нельзя забывать о налогообложении. В принципе, этим вопросом занимается брокер, но начинающему инвестору необходимо знать сами принципы, чтобы понимать не только, как и почему списались деньги, но и как можно сэкономить на фискальных взносах.

Если купить российские акции дешевле, а затем продать их с прибылью, то с полученной разницы нужно будет уплатить подоходный налог. Например, если инвестор купил 100 акций Газпрома по 150 рублей, а продал их по 170 рублей, то он заработал 20 000 рублей. 13% от этой суммы – налог, в казну будет перечислено 2600 рублей.

Если инвестор продал акции с убытком, то он может перенести свои убытки на следующий год, чтобы уменьшить налогооблагаемую базу.

Кстати, используя свое право на перенос убытков, многие инвесторы предпринимают налоговый маневр. Они продают перед новым годом убыточную позицию, а затем совершают обратный откуп акций примерно по той же цене.

Второй момент, который следует учитывать при вложении в акции – дивиденды также облагаются налогом по ставке 13%. Как правило, дивиденды зачисляются на брокерский счет уже очищенными от налога, т.е. дополнительного ничего платить и считать не придется.

При получении прибыли и дивидендов от инвестиций в зарубежные акции, налог нужно платить по закону той страны, где размещена фирма-эмитент. Например, в США это 35%. Чтобы избежать уплаты такого высокого налога, нужно подписать форму W8-BEN. Ставка для нерезидентов США установлена на уровне 10% – эту сумму удержит брокер. Инвестору останется только доплатить 3% в бюджет РФ – и он свободен от налогов.

Как и где можно приобрести акции?

Есть несколько вариантов покупки акций. Рассмотрим наиболее распространенные и доступные варианты.

Напрямую у эмитента

Этот вариант чаще всего реализуется, если инвестор приобретает акции у небольшой компании-стартапа. Цена таких акций может быть какой угодно. Но обычно достаточно высокая, а число самих бумаг – относительно небольшое.

Обычно покупка акций напрямую у компании обходится достаточно дорого для инвестора и фактически является вложением в стартап. А это немножко другой бизнес, а не инвестиции в акции, и для начинающих не подходит, как как несет в себе дополнительные риски.

На организованном рынке (на фондовой бирже)

На форексе

При открытии сделки в лонг необходимо, чтобы цена акции возросла – тогда инвестор получит прибыль. При открытии короткой сделки, напротив, для получения дохода нужно, чтобы стоимость акции упала.

Особенности:

В целом этот вариант инвестирования в акции подходит как для начинающих инвесторов, так и для профи. Если Вы не собираетесь держать ценные бумаги в своем портфеле, а хотите активно зарабатывать на колебаниях цен, то это самое то.

В принципе, для спекулирования акциями подходит и терминал QUIK. Но форекс в большинстве случаев привычен, так и методика торговли там совсем другая.