Акции во что вкладывать сейчас

Куда инвестировать в 2021 году: 5 перспективных вариантов

Вариант 1: недвижимость

Cамый очевидный и надежный вариант — недвижимое имущество. По данным опроса «Ромир», более половины россиян (52%) предпочли бы вложить свободные деньги в недвижимость или землю. Людям психологически проще расставаться с деньгами, когда взамен они получают что-то твердое и осязаемое, что потом можно сдать, перепродать, заложить или использовать для собственных нужд.

Позитивные моменты:

Но есть и минусы, главный — это не пассивный доход. Если вы хотите системно инвестировать в недвижимость, то становитесь предпринимателем. И тогда нуждаетесь в надежной управляющей компании, каких на рынке мало. Есть и другие минусы:

Что касается рынка нежилой недвижимости, то он сильно упал за 2020 год. Согласно исследованию Knight Frank, доля офисного сегмента снизилась на 25%, торговая недвижимость — 79%, гостиничная — 67%. При этом инвестиции в складские активы выросли до ₽41,3 млрд, что больше годовых результатов за всю историю. Это легко можно обосновать тем, что логистические и складские объекты стали неотъемлемой частью развития рынка e-commerce.

В России этот вид инвестирования только набирает популярность. По итогам марта 2021 года число частных инвесторов на Мосбирже достигло более 11 млн. При этом активно торгующих на бирже граждан гораздо меньше: около 1,2–1,3 млн человек, что составляет буквально 2–3% работающего населения страны. Это крайне низкий показатель.

Сначала необходимо открыть счет у брокера. Большинство российских банков сейчас имеют брокерские лицензии — достаточно позвонить или скачать приложение. Далее инвестор переводит деньги со своего банковского счета на брокерский, баланс которого он видит в своем приложении, и все — можно инвестировать.

Часто начинающим инвесторам предлагают отдать деньги в доверительное управление. Однако они могут управлять своим портфелем самостоятельно и делать это достаточно успешно. Самая эффективная стратегия — это покупка акций в долгосрок. Достаточно выбрать от 7 до 15 бумаг сильных компаний (в идеале — в бизнесе которых вы разбираетесь или чьей продукцией пользуетесь, понимая, что она качественная), а потом держать их акции. Это каждый способен сделать самостоятельно, без управляющего.

Акции доходнее, но они волатильны — их цена может существенно меняться в зависимости от настроений рынка и финансовых показателей компании.

Рекомендую держать в портфеле количество облигаций, равное вашему возрасту в процентном соотношении. Если вам 35 лет, то 35% средств можно держать в облигациях, остальное в акциях. Крупные компании платят по облигациям 7–8%, российский рынок акций растет в среднем на 9–10%, а самые талантливые инвесторы получают 20–30% ежегодно.

Кризисы — отличное время для покупки акций и получения сверхдоходности. Известен пример российской пенсионерки — Ларисы Морозовой. В 2008 году, когда в России был кризис, она купила акции российских компаний. Теперь Лариса получает двузначные и трехзначные дивидендные доходности, а также ведет вебинары в Школе Московской биржи.

Когда рынок растет и акции беспрерывно дорожают, то стоит задуматься об их продаже, наращивании подушки безопасности. Главное правило — лучше инвестировать регулярно по чуть-чуть, чем вовсе не делать этого.

Вариант 3: частные компании/бизнес

По данным международной аналитической компании Preqin, рынок прямых (внебиржевых) инвестиций дает доходность в полтора-два раза выше, чем фондовый рынок. У этого инструмента есть нюансы.

Риски: на публичный рынок, как правило, выходят уже зрелые крупные компании. Их денежные потоки более-менее стабильны и прогнозируемы, внутренние процессы хорошо отстроены. Им присвоены кредитные рейтинги, которые позволяют кредитоваться без залогов под невысокий процент.

В малом и среднем бизнесе ничего этого нет. Если говорить про совсем ранние стадии, которые называются pre-seed (есть только идея) и seed (есть первые продажи, но пока компания убыточна), то здесь «смертность» компаний составляет 90% и более.

Если у компании стадия развития «Раунд А», то фирма, как правило, работает в плюс. Ее бизнес-модель доказана, но при этом она еще не масштабировалась. Проект еще имеет кратный потенциал роста, пусть не в 10 тыс. раз, как на стадии pre-seed, но в 10–20–50 и даже 100 раз вырасти вполне может.

Активное владение: если профессионально заниматься прямыми инвестициями, то необходимо гораздо более глубокое погружение в суть бизнеса. Для компании это очевидный плюс — они приобретают не только инвестора, но и амбассадоров бренда.

При этом нужно тщательно подбирать инвесторов. А тем, в свою очередь, не стоит иметь неправильные ожидания. Стоит осознавать все риски и понимать, что это бизнес и никаких гарантий здесь нет и быть не может.

Как инструмент хранения денег золото может быть выгодно только на долгосрочную перспективу. С 1979 по 2019 год драгметалл рос в среднем на 3–3,5% в год. При этом всегда возможно временное снижение цен, от чего есть риск уйти в минус.

Отдельно хочется отметить отсутствие системы страхования вкладов. Если банк, в котором у вас лежит золото, обанкротится, то все ваши активы пропадут. Подобные операции лучше доверять надежным банкам, чья устойчивость и стабильность выгодны не только вкладчикам, но и государству.

С сентября 2020-го по март 2021-го количество жителей России, пришедших на Московскую биржу, выросло более чем в полтора раза. При этом набирает популярность участие в первичных размещениях (IPO), которые могут дать высокую доходность. Например, сервис Airbnb вышел на IPO в декабре 2020-го, и уже через три месяца его акции выросли на 188%.

Но в процессе, когда частная компания становится публичной, есть свои подводные камни.

Аллокация: если спрос превышает предложение, то вложить всю планируемую сумму невозможно. Брокеры распределяют акции пропорционально между всеми инвесторами. Например, если вы хотите вложить миллион, то вам могут одобрить только 10 тыс. И дальше вы уже ищете, куда разместить оставшуюся сумму.

Локап-период: это заранее заданный период времени (обычно три месяца) после IPO, когда держатели не могут продать акции компании. Его используют, чтобы спекулянты не обвалили цену бумаг. За время локап-периода цена может измениться: например, Facebook вышел на IPO в мае 2012-го, а через три месяца его акции упали в два раза.

Стартапы: на IPO могут выйти совсем молодые компании без выручки. Вкладываться в них крайне рискованно, так как сложно спрогнозировать потенциал акций. Например, фитнес-стартап Peloton вышел на IPO в 2019 году. Акции компании упали сразу же, так как руководство неправильно оценило стоимость компании, и только в 2020 году бумаги начали расти.

Какие акции выгодно купить сейчас

Содержание:

Экономика продолжает восстанавливаться после кризиса 2020 года, а фондовые индексы – обновлять максимумы. За первые шесть месяцев 2021 года индекс Мосбиржи вырос на 16%, а американский S&P500 – на 12%. Рассказываем, какие акции выгодно купить сейчас и насколько они могут вырасти.

1. ЛСР

Российская строительная компания. Один из крупнейших застройщиков в России. Занимает второе месте по объёмам строительства в Санкт-Петербурге.

Факторы роста:

1. В 2021 ЛСР сдаёт несколько новых жилых комплексов и рассчитывает продать около 890 тысяч м² жилья. Ожидаемый рост продаж – 12% г/г, до 105 млрд рублей.

2. В прошлом году компания пополнила свой земельный банк новыми площадями под застройку. Теперь во владении ЛСР более 8,1 млн м² земель. Это на 32% больше, чем в 2019 году.

3. Стабильные дивидендные выплаты и низкий уровень долгов.

4. На рынке недвижимости благоприятная обстановка. Реновация, которая проходит в некоторых российских городах, социальная помощь гражданам от государства и выплаты материнского капитала наращивают спрос на жильё.

2. Darden Restaurants

Американский оператор ресторанных сетей. Владеет более 1500 ресторанами, где работает около 150 000 сотрудников. Самая большая в мире ресторанная компания.

Факторы роста:

1. Качественный сервис помогает ресторанам Darden сохранять популярность в США. А постепенное возвращение людей к «нормальной жизни» позволит компании нарастить финансовые показатели за счёт роста посещаемости.

2. У Darden низкий уровень долговой нагрузки, что уменьшает риски для бизнеса при введении в стране повторных карантинных мер.

3. Недооценённая компания с высоким потенциалом роста.

3. Роснефть

Самая крупная российская нефтегазовая компания по уровню добычи и вторая по этому же показателю в мире.

Факторы роста:

1. Компания разрабатывает перспективный проект «Восток Ойл» в Красноярском крае. Ожидается, что добыча на этом участке начнётся в 2024 году, а после 2030 года пик добычи может составить 2,3 млн баррелей в сутки.

2. Привлекательные дивиденды. Компания направляет на выплаты 50% от чистой прибыли.

3. У Роснефти низкие расходы на баррель добычи, что делает этот сегмент одним из самых эффективных среди других нефтегазовых корпораций.

4. Газпром

Крупнейшая компания в России и мире по запасам и добыче газа. Владеет самой протяжённой в мире газотранспортной системой.

Факторы роста:

2. Привлекательная дивидендная политика. Ожидается, что по итогам этого года доходность по дивидендам составит около 10%.

3. Развитие газификации в России и увеличение продаж газа в Китай будут положительно влиять на финансовые показатели компании.

5. Amazon

Американская компания, крупнейшая в мире среди платформ электронной коммерции.

Факторы роста:

1. Абсолютный лидер в сфере e-commerce. По данным Amazon, ежемесячная аудитория их сайта около 197 млн человек. Из-за отлаженной бизнес-модели и масштаба компания может делать цены на товары ниже, чем у конкурентов.

2. У Amazon сильные финансовые показатели, отрицательный долг и высокий кредитный рейтинг. В среднем, с 2018 по 2020 год выручка компании каждый год росла на 30%. Аналитики оптимистично оценивают перспективы Amazon и прогнозируют такой же рост в будущем.

3. Развитию Amazon будет помогать не только продажа товаров через интернет, но и новые сервисы компании, чья доля в общей выручке растёт. Например, Amazon Web Services – сервис для вычисления, обработки и хранения данных – четвёртый год подряд фиксирует рост выручки.

Кроме этого, Amazon владеет 40 дочерними компаниями, среди них крупнейший портал о кинематографе IMDb, стриминговая платформа Twitch, мировой лидер по продажам аудиокниг Audible и сетевой супермаркет Whole Foods.

6. VISA

Факторы роста:

1. На фоне восстановления мировой экономики будут расти потребительские расходы, а значит и количество оплат через VISA.

2. За время COVID-19 в мире накопился отложенный спрос на международные поездки, но благодаря вакцинации границы постепенно начнут открываться. Когда эпидемиологическая обстановка в большинстве государств станет благоприятной, люди начнут чаще выезжать в другие страны. Их расходы заграницей помогут восстановить VISA прибыль в сегменте трансграничных операций.

3. Уровень безналичной оплаты продолжает расти во всём мире. Высокие темпы ожидаются в странах Азиатско-Тихоокеанского региона, где пока не так много услуг, которые можно оплатить картой.

4. У компании устойчивые финансовые показатели. Она демонстрирует, что может генерировать большие денежные потоки и сохраняет низкий уровень долга.

7. Applied Materials

Американская компания, которая делает оборудование и ПО для производства чипов, а также компьютерных, телевизионных и телефонных дисплеев.

Факторы роста:

1. Applied Materials фиксирует рекордные показатели прибыли и выручки. В 2020 году продажи полупроводниковой продукции выросли на 5%, а за 2021 прогнозируется рост ещё на 8,5%. Этому способствовал переход многих людей на удалённую работу. Так они увеличили спрос на покупку персональных компьютеров, для производства которых нужны полупроводники.

2. Тренд на цифровизацию поддержит спрос на продукты компании. Основные драйверы: развитие нового стандарта связи 5G и рост разработок в области big data, облачных вычислений, искусственного интеллекта, виртуальной реальности и т.д.

8. Wells Fargo

Wells Fargo – американская финансовая группа. Занимается страховыми и банковскими услугами. Вместе с JPMorgan, Citigroup и Bank of America формирует «большую четвёрку» крупнейших банков США.

Факторы роста:

1. Хорошее положение банка в розничном сегменте делает его ведущим в цикле восстановления деловой активности в США.

2. Относительно аналогичных компаний акции Wells Fargo выглядят недооценёнными, а значит у них есть потенциал роста.

3. Компания восстанавливает уровень дивидендных выплат, которые сократила в прошлом году из-за влияния пандемии. Это добавляет акциям привлекательности для покупки.

9. Mastercard

Факторы роста:

1. Факторы, которые влияют на рост цены акции Mastercard такие же, как и у VISA: восстановление финансовой и экономической активности, а также рост числа международных перелётов. Количество операций через Mastercard уже достигло докризисного уровня.

2. Спрос на услуги компании увеличивает рост цифровых финансовых транзакций, объём которых уже выше объёма наличного расчёта. COVID-19 только усилил темпы этого тренда.

10. Morgan Stanley

Крупный американский банк, который предоставляет инвестиционные услуги: управление капиталом и финансовые консультации для частных и корпоративных клиентов.

Факторы роста:

1. Morgan Stanley удачнее других банков пережил 2020 год из-за фокуса компании на инвестиционных, а не обычных банковских услугах. Он показал сильный рост чистой прибыли и выручки.

2. Компания помогает крупным корпоративным клиентам проводить первичное размещение акций и облигаций на бирже и заключать сделки по слиянию и поглощению. Рост активности бизнеса на фоне вакцинации и тенденция по выходу новых компаний на биржу повышает востребованность на услуги банка.

3. Morgan Stanley увеличил дивидендную доходность до 2,9% – это один из самых высоких показателей в отрасли.

Как купить выгодные акции

Акции покупают и продают только через брокеров. Частное лицо не может инвестировать на бирже напрямую. Брокер – компания, которая предоставляет доступ к торгам на бирже и выполняет требования инвестора по сделкам с ценными бумагами. Ещё брокер считает налоги, публикует инвестиционные стратегии, рассказывает о ситуации на рынках и помогает правильно инвестировать.

Крупнейший брокер в России по количеству клиентов – Тинькофф Инвестиции. Вот что нужно, чтобы начать торговать через Тинькофф:

Источник: ФИНАМ. Не является индивидуальной инвестиционной рекомендацией.

Как заработать во время пандемии? Акции 36 компаний, которые стоит сейчас покупать

С конца февраля и почти весь март мировые фондовые рынки находились в свободном падении. Индекс крупнейших по капитализации компаний на рынке США S&P 500 c 19 февраля по 23 марта упал с рекордных величин примерно на треть. Примерно столько же за это время потерял индекс Мосбиржи. Причины хорошо известны — пандемия COVID-19 и низкие цены на нефть. Акции каких компаний и секторов наиболее устойчивы даже в эти непростые времена? На какие бумаги стоит обратить внимание, помня про то, что пандемия когда-нибудь закончится? Об этом Forbes поговорил с аналитиками и управляющими.

В опросе участвовали инвестиционный стратег «БКС Премьер» Александр Бахтин, глава аналитического центра Санкт-Петербургской биржи Павел Пахомов, управляющий УК «Альфа-Капитал» Дмитрий Михайлов и аналитик УК «Открытие» Ирина Прохорова.

Ситуация на рынке сейчас очень быстро меняется, и рынок акций не остается в стороне, поэтому сейчас давать рекомендации на короткий горизонт — один-три месяца — неблагодарное дело. Но если смотреть на более длинный горизонт — год и более, то в большей степени нужно обратить внимание на акции иностранных компаний, а не российских, говорит Михайлов. По экономике России, как и по другим сырьевым экспортерам, больно бьет дешевая нефть, в то время как США, Европа и Азия (нефтяные нетто-импортеры) в таких условиях выигрывают, указывает Михайлов. Также он отмечает масштабные меры помощи бизнесу, которые предпринимаются в США и Европе.

Фармацевтическая отрасль

Причина. Компания тестирует препарат ремдесивир против коронавируса, ранее он применялся для лечения лихорадки Эбола.

Причина. Moderna уже начала тестировать вакцину против коронавируса, JNJ намерена начать испытания своего препарата на людях в сентябре, сообщил CNBC, а Pfizer — в апреле.

Ретейл и пицца

Причина. Ретейлеры, которые активно развивают онлайн-продажи, зарабатывают на нынешней ситуации, говорит Павел Пахомов. Но нельзя сбрасывать со счетов и весь американский ретейл, который, безусловно, понимает, что надо идти за Amazon.

Причина. Режим самоизоляции по всему миру резко увеличил востребованность услуг по доставке еды, а также вызвал всплеск спроса на продукты питания. Domino’s Pizza интересна в том числе за счет доли рынка по доставке пиццы, говорит Бахтин.

Развлечения

Причина. Эти компании также зарабатывают на нынешней ситуации. Помимо Netflix, это и его прямые конкуренты на поле стримингового TV. Это, прежде всего, Disney, который включился в достаточно конкурентную борьбу с ноября прошлого года (правда, у Disney есть «тяжелые гири на ногах» в виде пустующих «Диснейлендов»). Кроме того, в ближайшее время в борьбу за зрителя вступит AT&T, купившая Time Warner в прошлом году и собирающаяся с июня запустить свои развлекательные каналы в интернете, отмечает Пахомов.

Причина. Будут востребованы услуги компаний, разрабатывающих и продающих видеоигры. Перечисленные компании — в лидерах отрасли.

Для тех, кто хочет инвестировать в IT

Причина. Мы наблюдаем сейчас востребованность всей электронной индустрии, а значит, стоит посмотреть на компании, производящие чипы для процессоров. Спрос на них будет расти, считает Павел Пахомов.

Причина. Эта компания — разработчик решений для управления разработкой программного обеспечения. Так как карантинные меры повышают спрос на услуги по удаленным рабочим местам, электронную коммерцию и облачные сервисы, компании, которые работают в этом секторе, окажутся в выигрыше, прогнозирует Александр Бахтин.

Для любящих риск

Причина. Это вариант для тех, кто готов принять на себя риски, связанные с пока еще бурно развивающейся эпидемией и неопределенностью дальнейшего развития мировой экономики, предупреждает Пахомов. Таким людям можно посоветовать «начать подбирать акции компаний, потерявших несоразмерно много их значимости».

Причина. «Если вы верите в достаточно скорое завершение эпидемии, то уже точно можно покупать акции крупнейших авиакомпаний, чьи акции в настоящий момент загнали ниже плинтуса, и они стоят буквально копейки, — советует Пахомов.

Причина. Это крупные химические и промышленные компании США и Германии, чьи акции снизились на 30% и более с января 2020 года. Но они выигрывают от снижения цен на нефть и газ и низких процентных ставок, а падение продаж, скорее всего, окажется краткосрочным и будет компенсировано в 2021-2022 годах, считает Дмитрий Михайлов.

Для тех, кто хочет инвестировать в компании, работающие в России

Причина. Золотодобывающая отрасль стала основным бенефициаром «вирусного падения» рынка, акции этих компаний прибавили по несколько десятков процентов и продолжают расти. Однако вышедший несколько дней назад мартовский индекс потребительских цен в США свидетельствует о начале периода дефляции в стране, доллар становится более привлекательным активом, и спрос на золото может снизиться, предупреждает Ирина Прохорова из УК «Открытие».

Причина. Компания окажется менее всего подвержена негативным последствиям коронавируса даже среди других представителей сектора за счет большой доли долгосрочных контрактов и маленькой доли поставок по ценам рынка на сутки вперед, считает Прохорова.

Причина. Компания ранее заявляла, что в 2020-2022 годах направит на дивиденды по 20 млрд рублей в год (в 2019 году направила 14 млрд рублей). Это позволит увеличить дивидендные выплаты с 0,22 до 0,32 руб. на акцию в этом году, а дивидендная доходность вырастет с 8% до 11,8%, сказала Прохорова.

Причина. Рекордное мартовское увеличение оборотов бумаг на всех площадках создает хороший задел для акций компании как по итогам первого квартала, так и на весь 2020 год. Даже в случае стабилизации ситуации на рынке и спада волатильности уже сейчас можно сказать, что результаты год к году будут выглядеть хорошо, считает Прохорова.

Причина. «Еще один яркий представитель защитного сектора. Помимо стабильного бизнеса и ряда новых точек для роста бизнеса в будущем, компания предлагает весьма щедрые и прогнозируемые дивиденды. В 2020 году оператор выплатит инвесторам не менее 28 рублей на акцию, а это 9,1% годовых дивидендной доходности по текущим ценам», — говорит Ирина Прохорова.

Топ — 11 самых прибыльных акций России 2022 года — прогнозы аналитиков, обзоры, советы

Итак, вы решили вложить во что-то свои финансы. Это верное решение, особенно для тех, кто уже имеет свое жилье, автомобиль, может позволить себе немного путешествовать. Да и те, кто только начинает идти к успеху тоже должны научиться вкладывать свободные средства в выгодные дивидендные акции России. В свете изменений 2021 года, связанных с пандемией коронавируса, значительно изменились привычные установки. Теперь вкладывать деньги нужно с большой осторожностью.

Перед вами Топ-11 самых прибыльных акций в России 2022 года. Изучите данные, чтобы составить собственное мнение о том, куда нужно вкладывать, а куда не стоит. Даже сейчас в условиях карантина и пандемии многие акции продолжают расти. И это означает, что важно понять, куда вкладывать деньги именно сейчас, чтобы потом получать постоянные растущие прибыли.

Как сделать свой доход пассивным с помощью акций

Если научиться делать правильный технический анализ рынка акций, то можно постоянно получать прибыли. Советуем изучить комбинированный метод технического и фундаментального анализа рынка.

Сделать свой доход полностью пассивным — это ли не мечта? Вы будете наслаждаться жизнью, ездить в разные страны, и ваши доходы в это время будут расти!

Но для новичков всегда трудно решить, куда же вложить деньги, чтобы не прогадать.

Первый и самый главный совет: никогда не вкладывайте те деньги, которые предназначены для покупки жизненно важных вещей: продуктов, жилья, медикаментов, одежды. На акции тратьте только то, без чего вы и так будете жить «в шоколаде».

Акции компаний, которые всегда приносят прибыли

Конечно, так однозначно выразиться довольно трудно. Потому что даже опытные трейдеры знают, что любые акции могут неожиданно обвалиться. И даже самые надежные компании не могут гарантировать стабильности и постоянно растущей цены. Капризный рынок настолько изменчив, что любое вложение — это большой риск. И вы должны это учитывать. Мы подобрали для вас список наиболее стабильных компаний, чьи акции всегда в цене. И на которых можно действительно зарабатывать.

Как вы помните, собираясь купить акции компании, которой вы доверились, вы должны учитывать:

И это далеко не полный перечень тех условий, которые необходимо выполнить, чтобы получать стабильные прибыли. Но с опытом вы научитесь определять, каким компаниям можно доверять, а каким нет. Конечно, потери сопровождают почти всех. И вы должны быть готовы к тому, что часть денег, возможно, к вам уже не вернется. Но только опыт, технические знания и развитая интуиция помогут вам научиться обходиться без потерь.

11 лучших российских компаний, которым можно доверять

№ 1 «Газпром»

Акции «Газпрома» — всегда в цене. Например, в середине декабря 2021 года стоимость одной акции составила 315.69 рублей. Здесь платят неплохие дивиденды — 10%. Поэтому вкладывать сюда средства практически всегда выгодно. На рынке России эта компания является монополистом. Огромным плюсом для держателей акций является то, что компания принадлежит государству. А значит, именно оно в ответе перед вкладчиками.

Доля добычи нефти составляет около 60% от всех других компаний. Именно поэтому вы точно не прогадаете, вложив сюда деньги. По прогнозам аналитиков компания станет одним из главных бенефициаров роста цен на энергоносители. Ценные бумаги в 2022 году могут подорожать на 22%. За последний год рост стоимости бумаг составил 86%, но по мнению экспертов, цена за каждую акцию все еще остается неодооцененной. В конце ноября 2020 г. цена составляла 182 р. В конце ноября 2021 — 339 р. Но по планам аналитиков, стоимость в течение года будет около 414 р., а концу 2022 года достигнет примерно 535 р. Так что, смело можно вкладывать средства в эти бумаги. Взгляните на график прогнозов от экспертных компаний:

Прогнозы на 2022 год таковы:

На графике хорошо видны изменения дивидендов по годам. Однако, к следующему году аналитики предсказывают уменьшение выплат на 45%.

А вот прогноз акций Газпром на 2022 и 2023 год предполагает развитие коррекции и тест области поддержки вблизи уровня 280.05. Откуда стоит ожидать отскок и попытку продолжения подъёма акций в область выше уровня 485.05. В пользу роста бумаг выступит тест линии тренда на индикаторе относительной силы. Отменой варианта подъёма GAZP станет падение и пробой уровня 240.05. Это укажет на пробой поддержки и продолжение падения стоимости в область ниже уровня 165.05.

№ 2. Акции «Сбербанк»

Приобретая акции «Сбербанка», вы можете быть уверены в правильном выборе. Этот банк отличается необыкновенной надежностью. Сюда стекаются денежные потоки всей России. Котировки акций «Сбербанка» редко опускаются в нисходящий тренд. Политика выплаты дивидендов такова, что среди держателей акций подавляющее число постоянных клиентов. Также есть большой поток новых держателей.

Стоимость акций Сбербанка на декабрь 2021 — январь 2022 года составляет примерно 282 рубля.

Прогнозная дивидендная доходность «Сбербанка» на 2021 год была около 8%. И около 8,5% — на 2022 год.

На графике прогнозируемой доходности вы сможете заметить, что:

Однако, нельзя не отметить некоторое падение стоимости акций в ноябре-декабре 2021 года. Это хорошо видно на графике:

Посмотрите приблизительный расчет доходности акций Сбербанка:

А вот прогноз на 2022 год. Ожидается рост котировок на 37%. До конца 2021 года цена акций Сбербанка будет колебаться в районе 255–265 рублей. Многие европейские аналитики дают прогноз на увеличение их стоимости до 300 р. Поэтому рекомендуется не обращать внимания на временные просадки. Если средства позволяют, то акции Сбера лучше придержать. Они будут только расти.

К примеру, JP Morgan прогнозирует рост акций Сбербанка на 38%. А американский инвестиционный банк ожидает увидеть цену в 510 рублей за акцию.

Стоит ли покупать акции «Сбербанка»? Решать вам!

№ 3 — Акции «Белуга Групп»

Еще одна российская компания, которая может похвастать стабильным ростом доходности. Лидер по производству крепкого алкоголя в России. Основан в 1998 году. Объединяет шесть ликеро-водочных заводов, выпускающих водку под брендами Beluga, «Беленькая», «Архангельская», «Мягков», «Царь», бренди «Золотой резерв» и «Бастион», виски Fox & Dogs, премиальное тихое вино Golubitskoe Estate, игристое вино Tete de Cheval.

Стоимость одной акции составляет 3 409 р. Через год планируется повышение стоимости до 5000 р.

На графике хорошо видна динамика изменений:

№ 4 — «Мечел»

Металлургическая компания «Мечел» также позволяет не сомневаться в прибылях от покупки акций. Стоимость одной акции достаточно невысока и составляет около 242,80 рублей. Доходность за год составила 230,34%. Дивиденды 5%.

Однако прогнозы уверяют в росте:

№ 5. «Роснефть»

Стоимость одной акции составляет примерно 526 рублей. Более 70% всей добычи нефти в России принадлежит именно «Роснефти» Это мировой лидер по количеству добываемой нефти. Поэтому и доверие к этой компании огромно! Прогноз акций Роснефти на 2022 и 2023 год перед вами:

Сравниваем количество дивидендов по датам:

№ 6. «Лукойл»

Следующим в нашем списке стоит концерн «Лукойл» Стоимость одной акции здесь достаточно высока и составляла год назад 5265 рублей. В декабре 2021 года стоимость уже дошла до 6 541 р. Доходность составляет 5,83%. В среднем ежегодный прирост выплаты дивидендов составляет 15, 64%. Одной из отличительных черт этой компании является постоянный рост дивидендов, которые будут повышаться не менее, чем на рост инфляции.

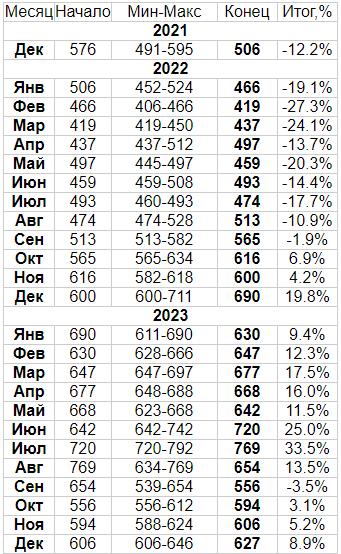

Смотрим прогноз акций Лукойл на 2022, 2023 годы:

Как видно из графика, планируется наибольший рост котировок к январю 2023 года. В этот период можно продавать акции, чтобы получить значительные прибыли.

Лукойл — это одна из самых крупных нефтегазовых компаний в мире. Подумайте только, что на ее долю приходится свыше 2% мировой добычи нефти. И примерно 1% углеводорода по всему миру.

№ 7. Акции «Татнефть»

Цена одной акции Татнефть составляет около 458 рублей (на середину декабря 2021 года). По прогнозам аналитиков, стоимость акций будет возрастать.

№ 8. «Сургутнефтегаз»

Стоимость акции составляет около 40 рублей. Но давайте посмотрим прогноз, который может сбыться к следующему 2022 году:

Как видим, стоимость может возрасти практически вдвое.

Оцените размер дивидендов:

№ 9. Компания «Норникель»

«Норникель» имеет неплохие шансы вернуться на четвертое место в индексе MSCI Russia в феврале 2022 года. Ключевым драйвером в бумагах Норникеля являются дивиденды за 2021 г., которые составят 2 800 — 3 000 р. на акцию. Стоимость этих акций, пожалуй, самая высокая: 21 088 рублей.

Акции Норникеля прогноз на 2021, 2022 и 2023 годы

Также обратите внимание на неуклонный рост дивидендов:

Аналитики советуют вкладывать средства в компанию, производящую никель и палладий. Размер дивидендов увеличился на 43%!

№ 10. Группа «НЛМК»

Цена на акции группы «НЛМК» составляет около 200 рублей. Но дивиденды постоянно растут.

Дивиденды составляют 6,4%:

Но, хочется отметить, что долг компании вырос до 900 млн. рублей. Акции НЛМК упали на 6% накануне дивидендной отсечки. К 2023 году ждут уменьшения спроса на вывод новых предприятий. Поэтому планируется удешевление угля и стали.

№ 11. Сеть магазинов «Лента»

Нельзя не отметить стабильный рост стоимости акции любимой всеми сети магазинов «Лента. Стоимость одной акции в декабре 2021 года составила 192 рубля. А к марту 2022 предполагается, что она вырастет до 296 р. К концу 2022, вероятно стоимость слегка снизится до 286 р.

Стоимость одной акции сравнительно недорога (около 200 р.). Поэтому каждый, даже начинающий трейдер сможет позволить себе купить несколько. По прогнозам экспертов, цены на акции будут расти.

Однако, стоит сравнить стоимость этих акций с акциями других магазинов. Например, акции «Магнита» стоят 5 643 р., а группы магазинов Х5 Retail 2 024 р.

Акции «Магнита» немного потеряли в стоимости из-за смены владельцев в 2018 году. Но с того времени обороты набирают темп. Теперь руководство «Магнита» выразило желание купить 100% акций «Ленты» При этом прогнозируется падение котировок «Магнита» и рост акций «Ленты. Если сделка удастся, то уровень дохода объединенных компаний превысит совокупный доход группы Х5 Retail. Это позволит компании стать лидером среди всех подобных сетевых магазинов.

Этот обзор лишь приблизительно дает вам понять, на какие акции стоит обращать внимание. Конечно, каждый предпочтет вкладывать деньги в то, чему он доверяет. Но прежде чем купить акции любой компании, обязательно изучите рынок. Прочитайте отзывы аналитиков, ознакомьтесь с прогнозами. И тогда ваш доход всегда будет стабильно высоким.