Альфастрахование или согласие что лучше

Рейтинги компаний

Сравните несколько страховых компаний и выберите максимально подходящий для себя вариант.

Узнайте подробнее о каждом из наших партнёров

Рассчитайте стоимость полиса

Начните с ввода гос. номера авто: мы отобразим по нему данные, и вам не нужно будет вводить их вручную.

Часто задаваемые вопросы по оформлению ОСАГО

Как убедиться в том, что полис — настоящий?

Подлинность полиса всегда можно проверить в единой базе Российского Союза Автостраховщиков. Для этого нужно зайти на официальный сайт РСА и ввести номер полиса или гос. номер вашего авто. То же самое вы можете сделать и на сайте страховой, полис которой приобрели.

Мне нужно распечатать е-ОСАГО, который пришел на почту?

Строгих правил по этому поводу нет. Любой инспектор может за считанные минуты проверить наличие полиса в собственной базе.

Если вам некомфортно ездить без бумажного варианта документа, вполне достаточно распечатать его на обычном листе А4, в цветном или чёрно-белом варианте.

Электронный полис дешевле?

Стоимость полиса ОСАГО, оформленного в режиме онлайн, абсолютно одинакова с «бумажной» вверсией.

На какой размер выплат я могу рассчитывать?

Это индивидуально и зависит от конкретного аварийного случая (нанесенного ущерба, суммы страхования и т.п.).

Страховка авто начинает действовать сразу же?

Новый полис становится действительным на следующий день после покупки. Сам документ придет вам на e-mail в течение нескольких минут после оплаты.

Мне нужен оригинал полиса. Где его взять?

Электронная страховка имеет такую же юридическую силу, как и физический. Но если вам обязательно нужна бумажная версия документа, достаточно обратиться в компанию, выпустившую его. Мы советуем сначала позвонить в страховую — вам подскажут, в какое именно отделение можно прийти.

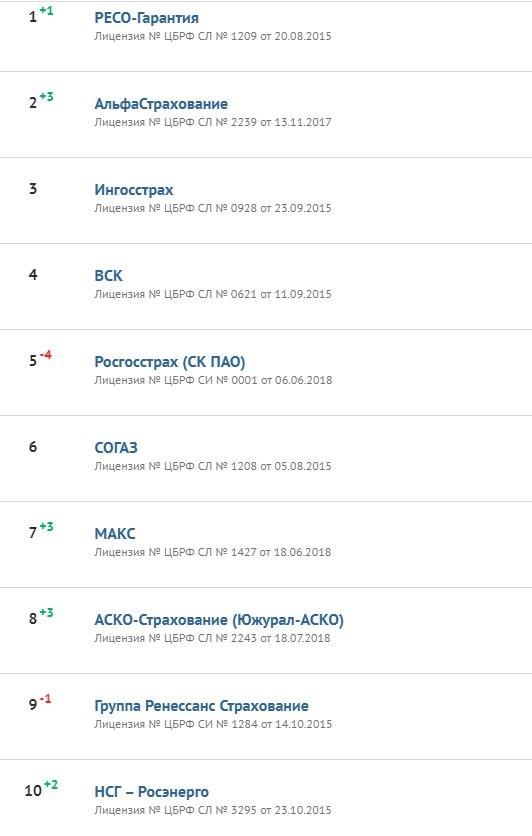

Рейтинг страховых компаний ОСАГО в 2021 году

Необходимость обратиться к топу компаний-страховщиков появилась практически одновременно с внедрением в России страхования по типу ОСАГО: с помощью списков, составленных другими водителями, и рейтингам страховых компаний ОСАГО от экспертов автовладельцы пытаются сориентироваться в обилии предложения. Учитывая обязательность оформления ОСАГО, закрепленную на законодательном уровне, вариантов действительно много: на финансовом рынке работают сотни компаний, готовых предоставить клиентам свои услуги.

Что учитывать при выборе страховой компании?

Выбирая компанию-страховщика, какие критерии может учесть рядовой автолюбитель, не сведущий в финансовых вопросах?

Прежде всего, стоит обратить внимание на наличие лицензии у учреждения — такая информация содержится в открытом доступе на официальном портале Центробанка.

Однако важнейшие критерии — финансовые показатели и репутацию у потребителя — едва ли можно оценить с ходу. Чтобы иметь представление о рентабельности компании и ее надежности, качестве обслуживания и внимательности к клиенту, автолюбителю имеет смысл обратиться к рейтингам лучших страховых компаний ОСАГО.

Топ страховых компаний по ОСАГО — по надежности и по выплатам. Народный рейтинг

Основным типом рейтинга, к которому стоит прибегнуть в первую очередь, считается рейтинг страховых компаний ОСАГО по надежности. Наиболее авторитетный в этом смысле топ предлагает рейтинговое агентство «Эксперт Ра»:

Финансовую надежность в учреждении понимают как способность компании-страховщика выполнять обязательства перед своими клиентами на базе заключенных договоров — страхования, сострахования, перестрахования. При этом «Эксперт Ра» располагает своей шкалой оценки:

| Класс | Обозначение |

|---|---|

| A++ | Исключительно высокий уровень надежности |

| A+ | Очень высокий уровень надежности |

| A | Высокий уровень надежности |

| B++ | Приемлемый уровень надежности |

| B+ | Достаточный уровень надежности |

| B | Удовлетворительный уровень надежности |

| C++ | Низкий уровень надежности |

| C+ | Очень низкий уровень надежности |

| C | Неудовлетворительный уровень надежности |

| D | Банкротство |

| E | Отзыв лицензии или ликвидация |

Иной тип рейтинга — рейтинг страховых компаний ОСАГО по выплатам составляется на базе отношения страховых премий, собранных с клиентов, к размеру выплаченных компенсаций. Такой топ компаний, осуществляющий автострахование, предлагает популярный портал banki.ru:

Наконец, народный топ предлагает АСН — Агентство страховых новостей. Данный рейтинг был составлен на основе тысяч оценок от потребителей, в чем его главное преимущество над списками, составленными экспертами. Ведь кто как не клиент способен сполна оценить уровень обслуживания и надежность компании?

Итак, резюмируем вышесказанное. По ряду параметров автолюбитель способен самостоятельно оценить компанию-страховщика — законность ее деятельности, место на рынке страхования, развитость линейки ее продуктов и сети представительств. Однако важнейшие критерии — финансовую надежность и репутация у клиентов — самостоятельно оценить сложно. Для этого существуют рейтинги, с помощью который владелец авто может сделать выбор в пользу по-настоящему качественного продукта.

Самые надежные страховые компании России — 2021. Рейтинг Forbes

Страховые компании надолго запомнят II квартал 2020 года — сборы обвалились на 25%. Все готовились к худшему, вспоминает управляющий директор по страховым и инвестиционным рейтингам «Эксперта РА» Алексей Янин. Но в итоге рынок закончил год в плюсе: объем страховых премий, по данным ЦБ, вырос на 4,1% и превысил 1,5 трлн рублей. Прибыль страховых компаний год к году почти не изменилась — 247,5 млрд рублей. Уже в I квартале этого года объем страхового рынка вырос на 7,9% год к году. За год, по прогнозу «Эксперта РА», рынок вырастет на 8–9%. Последствий пандемии как не бывало.

А надежды связаны с ожиданиями резкого роста сегмента страхования жизни. Именно благодаря ему страховые компании смогли избежать серьезных потерь в прошедшем году.

Сборы по страхованию жизни с 2015 года увеличились в четыре раза, с 130 млрд до 431 млрд рублей, следует из данных «Эксперта РА». Исключение составил 2019 год, когда сборы упали на 5% из-за снижения спроса на инвестиционное страхование жизни (ИСЖ) со стороны покупателей, разочаровавшихся в низкой доходности этого продукта, и крестового похода ЦБ на продавцов, так как банки не всегда раскрывали всю информацию о его рисках. Но сегмент не умер, страховые компании и банки переключились на продажи накопительного страхования жизни (НСЖ), и в итоге сборы по этой позиции только за прошлый год выросли на 25%. В I квартале 2021 года сборы по НСЖ выросли еще на 17%, по данным ЦБ. А «Эксперт РА» прогнозирует, что в 2021 году страхование жизни вернется к двузначным темпам роста (до 25%) за счет НСЖ и снова станет лидером страхового рынка.

Правда, имеется важный нюанс: ЦБ уже ограничил продажи этих продуктов неквалифицированным инвесторам. Клиенты страховых компаний продолжают жаловаться в ЦБ на низкую доходность НСЖ и ИСЖ: треть клиентов в I квартале 2021 года получили доходность менее 1% годовых при средней 5,6%, говорил директор департамента страхового рынка ЦБ Филипп Габуния. Смогут ли страховщики наращивать объемы продаж страхования жизни? В этом году заканчиваются многие договоры по накопительному и инвестиционному страхованию от 2017–2018 годов и ожидается рекордный объем выплат по ним — более 350 млрд рублей, напоминает директор по рейтингам страховых компаний агентства НКР Евгений Шарапов. Это хороший повод обсудить с клиентами продление договоров, считает он.

Страхование жизни не единственная надежда рынка. Агентство АКРА считает, что в 2021 году ДМС может вырасти на 25%, поскольку пандемия заставила людей больше заботиться о своем здоровье, поясняет глава направления страховых компаний АКРА Алексей Бредихин. В 2020 году сборы в этом сегменте упали на 2%, притом что годом ранее был зафиксирован рост на 19%, пишет ЦБ. Спрос на ДМС упал со стороны физических лиц и небольших предприятий, но страховые компании не остались в убытке — в ДМС снизилось количество страховых случаев (а значит, и выплат), так как люди, боясь заразиться, старались лишний раз не ходить по врачам.

В I квартале этого года сборы по ДМС выросли на 2,8%. Но «Эксперт РА» ожидает падения сектора на 5–6% — спрос на ДМС вырос за счет крупных компаний, со стороны населения и среднего бизнеса он по-прежнему невысок. Возможности для роста страховые компании ищут в экосистемах, говорит основатель аналитического агентства «БизнесДром» Павел Самиев. В экосистеме «Сбера» работает «Сбербанк страхование жизни», у «Тинькофф» есть «Тинькофф Страхование», Совкомбанк купил страховую компанию «МетЛайф». Когда страховщик входит в экосистему, он начинает переплетаться с телемедициной, банковскими сервисами, программами управления здоровьем и диспансеризациями.

Параллельно страховым компаниям придется привыкать к новым правилам. С 1 июля придется избавляться от некачественных активов, к которым ЦБ относит, к примеру, внебиржевые акции, акции материнских и дочерних компаний или облигации без рейтинга, либо же увеличивать под них капитал. Все изменения заставят страховые компании увеличить капитал на 144 млрд рублей, полагает Филипп Габуния.

Как мы считали

Мы воспользовались ренкингом страховых компаний по размеру собранной страховой премии, который для этого рейтинга составило агентство «Эксперт РА». Компании из ренкинга мы разбили на группы надежности в зависимости от уровня кредитных рейтингов. В первую группу (*****) вошли те, кто имеет рейтинг по национальной или международной шкале на уровне суверенного, выше суверенного или на одну ступень ниже. Во вторую (****) — не более, чем на три ступени ниже суверенного. В последней группе оказались те компании, у которых нет рейтингов, — это не говорит о том, что они ненадежны, просто уровень их надежности неизвестен. Внутри каждой группы компании расположены сначала по убыванию рейтингов, затем — по убыванию размера собранной премии. Forbes благодарит «Эксперт РА» за помощь в составлении рейтинга.

Над рейтингом работали: Елена Тофанюк, Яна Милюкова, Артур Арутюнов, при участии Татьяны Поляковой и Юли Сапроновой.

*«СК «Колымская» объявила о прекращении деятельности в июне, на момент составления рейтинга лицензия не была сдана. 26 июля 2021 года Банк России сообщил об отзыве трех лицензий страхового общества «Верна» на добровольное личное страхование, добровольное имущественное страхование и ОСАГО в связи с добровольным отказом компании от осуществления предусмотренной лицензиями деятельности. Других действующих лицензий у компании не было.

Москва отказалась от страхования жилья. Как теперь оформить полис

В платежках за коммунальные услуги в Москве пропала строка о добровольном страховании жилья. В начале декабря на сайтах ГБУ «Жилищник» в различных районах столицы появилась информация об окончании программы страхования жилья в декабре 2020 года. В 2021 году ее продолжение не планируется. В департаменте городского имущества сообщили «РБК-Недвижимости», что правительство Москвы приняло решение не проводить отбор компаний для дальнейшего участия в городской программе страхования жилья.

«Теперь москвичи могут работать с профессионалами страхового рынка напрямую без посредника в лице города. Обязательства по действующим договорам, заключенным в рамках программы, будут исполнены в полном объеме», — сообщили в пресс-службе департамента на запрос «РБК-Недвижимости».

Городскую программу курировало ГБУ «Городской центр имущественных платежей и жилищного страхования». Ее участники отбирались на открытом конкурсе, с 2018 по 2020 год эти услуги оказывали компании «Ингосстрах», «Согласие», ВСК, «АльфаСтрахование» и «ВТБ Страхование».

Рассказываем, как теперь москвичам застраховать жилье и сколько это будет стоить после прекращения льготной программы.

Сколько будет строить страховка квартиры

Стоимость страхования по льготной программе была на порядок ниже среднерыночного тарифа на страхование квартиры — 1,96 руб. за 1 кв. м. Этот вид страхования был социально значимым, добровольным и серьезно востребованным — к программе подключились около 60% москвичей, отмечают в СК «Согласие».

На запрос «РБК-Недвижимости», сколько будет стоить страхование квартир в Москве с учетом таких же рисков, ни один из участников городской программы не смог дать ответ на момент публикации. На формирование страховых тарифов влияет множество факторов, а предложение формируется индивидуально для каждого клиента. По мнению СК «Согласие», отмена льготной программы повлияет на рынок и страховщики начнут предлагать продукты, схожие по цене с льготным страхованием.

Страхование недвижимости в классическом смысле обычно подразумевает составление индивидуальной программы под запрос страхователя, осмотр квартиры, согласование условий, пояснили в «АльфаСтраховании». У страховщиков есть аналогичные экспресс-продукты, не требующие осмотра, экспертной оценки имущества, расчета тарифа и стоимости страхования. Эти программы также можно оформить не выходя из дома, онлайн, и они будут защищать от наиболее важных рисков.

На сайтах многих страховых компаний есть калькуляторы, с помощью которых можно рассчитать стоимость полиса. Она будет зависть от набора рисков, которые нужны клиенту, а также суммы страхового покрытия.

Как работала программа

За 25 лет работы программа добровольного страхования выполнила свою миссию — в столице сформировалась комплексная система страхования в жилищной сфере, считают в Департаменте имущества города. За время ее действия было урегулировано более 205 тыс. страховых случаев, а пострадавшие получили почти 4 млрд руб. возмещения. В 2020 году 3,1 тыс. семей получили 128 млн руб.

Программа позволяла всем собственникам и нанимателям столичного жилья застраховать его, включая конструктивные элементы, отделку, инженерное оборудование и внутренние коммуникации. Страхованию не подлежало жилье, признанное непригодным для проживания либо расположенное в аварийных домах.

Что такое страховка в платежке

В Москве с 1995 года действует добровольная система страхования в жилищной сфере. Она носит социальный характер, ее курирует ГБУ «Городской центр имущественных платежей и жилищного страхования».

С 2020 года стоимость годовой страховки составляет 23,52 руб. за 1 кв. м, или 1,96 руб. за 1 кв. м в месяц. Стоимость страхового покрытия составляет 44 тыс. руб. за 1 кв. м жилья, общая сумма выплат зависит от площади застрахованной квартиры. Стоимость является единой для всех категорий многоквартирных домов. Ответственность страховщика составляет 85%, правительства Москвы — 15%.

Участники городской программы отбираются на открытом конкурсе, с 2018 по 2021 год страхование осуществляют:

Оплачивать страховые взносы можно помесячно вместе с услугами ЖКХ, а также единовременно по квитанции. С 1999 года действовала упрощенная процедура заключения договора. С первого числа месяца, следующего за датой уплаты первого страхового взноса, свидетельство признавалось вступившим в силу договором страхования.

Страховка действовала на следующий месяц после оплаты, как только человек переставал платить за полис — страховая защита прекращалась. Чтобы вновь ее активизировать, необходимо было внести платеж.

Какие риски страховала программа:

«При уничтожении застрахованного по городской программе жилого помещения в результате страхового случая гражданам, зарегистрированным по месту жительства в уничтоженном жилом помещении, предоставляется другое, благоустроенное применительно к условиям города Москвы. Жилое помещение взамен утраченного предоставляется с учетом всех имеющихся в пользовании граждан и членов их семей жилых помещений, в том числе принадлежащих им на праве собственности. Данное условие является уникальным на страховом рынке», — говорит начальник управления жилищного страхования «Ингосстрах» Ирина Черткова.

Как получить выплаты по страховке

Для получения выплаты при страховом случае необходимо сразу заявить о ЧП в аварийные службы или МЧС, а в течение трех рабочих дней — в страховую компанию. Собственнику нужно предоставить страховое свидетельство и документ, подтверждающий уплату страхового взноса.

В рамках городской программы выплаты составляли 85% от размера рассчитанного ущерба. Дополнительно страхователь получал выплату из бюджета Москвы в размере 15%.

Отзывы о страховой компании «АльфаСтрахование»

Вчера, 20 декабря, купил электронный полис ОСАГО. После получения проверил данные и обнаружил, что территориальный коэффициент принят в расчёте некорректно (1 вместо 1,27 как в других страховых), хотя все данные по адресу я ввёл верно, к тому же ранее в 2019 г. был полис от них же. Причём обнаружить это можно только ПОСЛЕ покупки полиса, до покупки эти коэффициенты нигде не показываются, и никак их не проверишь.

Звонил утром в. Читать далее

Вчера, 20 декабря, купил электронный полис ОСАГО. После получения проверил данные и обнаружил, что территориальный коэффициент принят в расчёте некорректно (1 вместо 1,27 как в других страховых), хотя все данные по адресу я ввёл верно, к тому же ранее в 2019 г. был полис от них же. Причём обнаружить это можно только ПОСЛЕ покупки полиса, до покупки эти коэффициенты нигде не показываются, и никак их не проверишь.

Звонил утром в поддержку, чтобы проверили, дозвониться НЕВОЗМОЖНО.

Обратился в офис, там подтвердили некорректный коэффициент. Сотрудники офиса, кстати, оказались доброжелательными и вполне адекватными, единственный плюс в этой истории.

Там же сообщили, что аннулировать полис и вернуть деньги нельзя, теперь мне придётся доплатить им эти 1,27, т. е. 27% (!) от стоимости, иначе они его аннулируют в одностороннем порядке, и останусь я и без полиса, и без денег!

Т.е. при покупке стоимость была занижена, тем самым Альфа получила преимущество перед другими. А теперь, когда от них никуда не денешься, требуют доплату! Вот такой развод. Я бы тогда изначально купил у других, если бы знал, что стоимость липовая. Налицо факт недобросовестной конкуренции!

Позже прочитал отзывы об этой страховой, где людям аннулируют полисы в одностороннем порядке. Видимо, из-за подобных «ошибок». Я, к счастью, сам заметил и сразу сообщил страховой.

Если это ошибка системы, почему я, как добросовестный страхователь, должен платить за ваши «ошибки»?!

Если вы нормальная компания, то за свои «ошибки» отвечайте сами: аннулируйте полис с полным возвратом денег или берите убытки на свой счёт.

Но в порядочности Альфастрахования я очень сомневаюсь, т.к ещё 3 года назад был с ними прецедент, когда при покупке ОСАГО просто списали сами деньги с карты за какую-то доп. страховку, которую я не оформлял! Тогда деньги вернуть удалось. Теперь вот новый, более хитрый развод придумали.

Поэтому, если видите, что стоимость от Альфы ниже, чем у других — не ведитесь, это РАЗВОД. Потом они всё равно доберут своё, не гнушаясь никакими методами.