Аннуализированная доходность что это

annualization

annualization of net income — пересчет чистой прибыли в годовое исчисление

annualization of the 2002 salary increases — аннуилирование повышений зарплаты в 2002 году

Смотреть что такое «annualization» в других словарях:

annualization — (Amer.) n. process of calculating a rate on an annual basis; conversion of data or calculation of rate for part of a year or more than a year into an annual equivalent amount or rate (also annualisation) … English contemporary dictionary

annualization — The restatement of an item to reflect a 12 month period. Annualization is common in financial planning and taxation calculations, which often require extrapolation of costs and revenues to cover a full *fiscal year. Annualization calculations are … Auditor’s dictionary

annualization — In the USA, a procedure specified by the Internal Revenue Code in which taxable income for part of a year is multiplied by 12 and divided by the number of months involved to give a monthly amount … Accounting dictionary

annualization — an·nu·al·i·za·tion … English syllables

annualization — ˌanyə(wə)lə̇ˈzāshən, ˌlīˈz noun ( s) : the act of annualizing or the state of being annualized … Useful english dictionary

Аннуилирование — (ANNUALIZATION) Пересчет еженедельного или ежемесячного курса или суммы для отражения ставки или суммы за год … Словарь терминов по управленческому учету

Average — In mathematics, an average, or central tendency[1] of a data set is a measure of the middle value of the data set. Average is one form of central tendency. Not all central tendencies should be considered definitions of average. There are many… … Wikipedia

Rate of return — In finance, rate of return (ROR), also known as return on investment (ROI), rate of profit or sometimes just return, is the ratio of money gained or lost (whether realized or unrealized) on an investment relative to the amount of money invested.… … Wikipedia

annualisation — (Brit.) n. process of calculating a rate on an annual basis; conversion of data or calculation of rate for part of a year or more than a year into an annual equivalent amount or rate (also annualization) … English contemporary dictionary

Бэк-тестирование стратегий работы с commodity компаниями

Бэк-тестирование стратегий работы с commodity компаниями

При инвестировании в commodity компании* и оценке потенциала сверхважно учитывать текущую конъюнктуру (что мы и делаем в основном успешно с 2015)

Теперь, когда мы реализовали расчеты на сервере вместо excel, у нас появилась возможность делать это на расширенной выборке компаний и в полностью автоматическом режиме Мы проверили, как сработала бы наша система, если бы мы изначально, с 2015 года, делали это автоматически. Оказалось, что отлично и даже лучше, чем мы сработали по факту:

Почему больше? Казалось бы, при традиционном подходе инвестиционных банков стоимость определяется на базе долгосрочных DCF моделей и на базе долгосрочных прогнозов цен, а сиюминутные колебания цен на продукцию компании не должны влиять на справедливую стоимость компании. На самом деле, стоимость будет больше в нашем понимании в силу 2 факторов:

Сейчас, когда мы ввели данные по динамике котировок, дивидендов и финансовых показателей в базу данных и автоматизировали расчет на сервере, у нас появилась возможность проверить, какими получились бы результаты стратегии при работе в ней в полностью автоматическом режиме с начала 2015 года, а также каковы были бы оптимальные параметры системы.Небольшое теоретическое исследование природы цен на commodities (с 1960 г.)Интересно также поразмышлять над вопросом: если есть определенный вид сырья и он сильно вырастает в цене (или падает) — с точки зрения долгосрочной модели, что лучше — закладывать то, что цена останется на этом измененном уровне, что она останется на среднеисторическом уровне или никак не учитывать изменение цены и использовать некоторый усредненный подход.

Для того чтобы ответить на этот вопрос, нужно понять, какой параметр мы хотим предсказывать. Вероятно, для целей оценки компании (как дисконтированную стоимость будущих денежных потоков), нам важно предсказывать именно дисконтированную среднюю цену за будущий период; в качестве такого периода возьмем 10 лет.

Мы взяли долгосрочную динамику месячных цен на основные commodities с 1960 г. и протестировали, какой из подходов лучше предсказывает эту будущую дисконтированную цену, которая по сути и важна для оценки компании.

Понятно, что ошибка всегда получалась большой — невозможно угадать, что будет следующие 10 лет. Для большинства commodities было оправдано усреднять текущую конъюнктуру со среднеисторическойНо оказалось при этом, что для всех ресурсов оправдано учитывать текущую цену в прогнозе (вместо того чтобы брать например среднюю за предыдущие 5 лет). А для большинства commodities было оправдано усреднять текущую конъюнктуру со среднеисторической (что мы и делаем в рамках своей стратегии). Кроме улучшения точности предсказания это позволяет еще и сокращать риски, не заходя в компанию на самом пике цен, это логично и подтверждает цикличность цен на сырье.

Не использовать усреднение с историческими ценами (а использовать просто текущие цены) оказалось наиболее логично для нефти и золота — то есть получилось, что движение по этим ресурсам исторически носило больше трендовый нежели циклический характер.

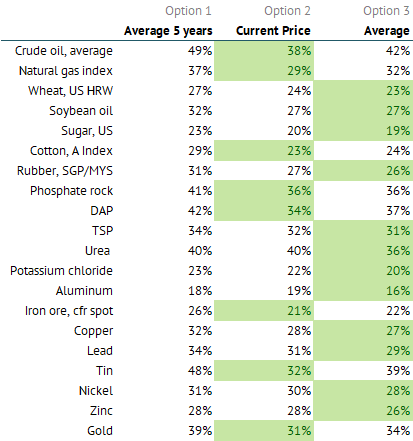

Таблица сравнения точности прогнозирования будущей цены на сырье в зависимости от выбора подхода – средний за 5 лет, текущая цена, среднее между текущей ценой и среднеисторической. Зеленым подсвечен подход, дающий минимальное среднее отклонение

Непосредственно Back-test стратегийНапомним суть нашей стратегии: для каждого дня и каждого эмитента мы рассчитываем ожидаемую EBITDA в текущей конъюнктуре (с учетом сдвига курса доллара, цен на продукцию и сырье компании), а также текущий чистый долг с учетом времени, которое прошло с даты последней отчетности.

Далее мы считаем вмененный мультипликатор EV/EBITDA в текущей конъюнктуре и считаем потенциал восстановления стоимости компании до исторических уровней мультипликатора EV/EBITDA (на уровне 75% перцентиля). После этого мы инвестируем в компании с наибольшим потенциалом

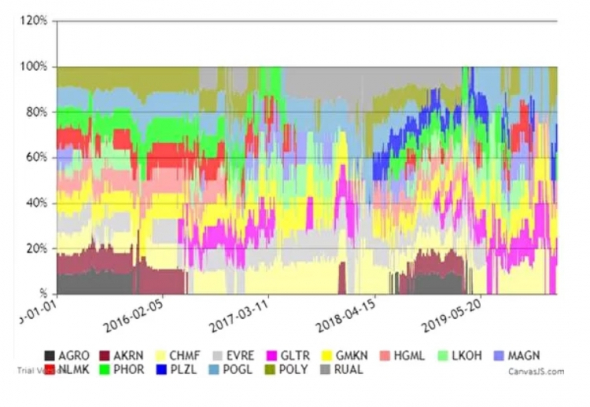

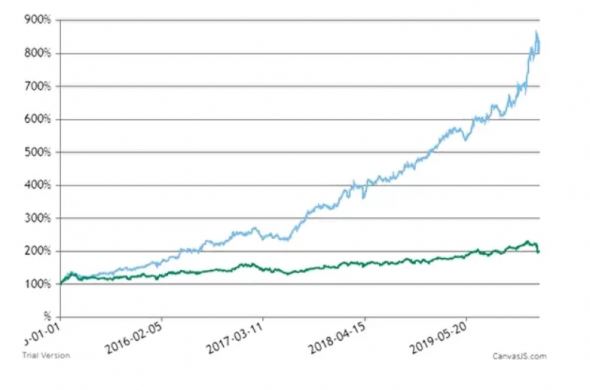

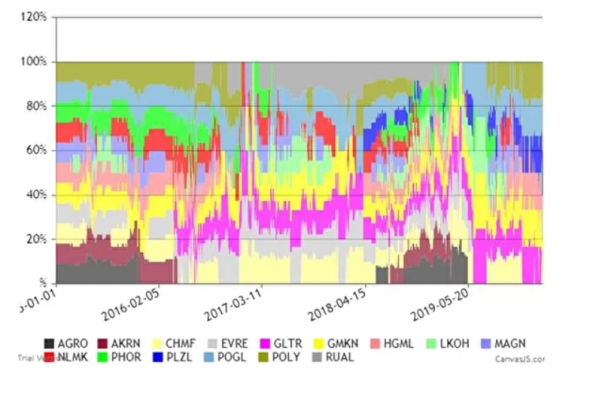

1. Для бек-тестирования мы использовали 2 подхода: 2. Оценка потенциала компаний по текущей конъюнктуре (инвестирование если потенциал больше порогового значения 20%) Оценка компаний по текущей конъюнктуре, если текущая хуже исторической и по средней между текущей и исторической, если текущая лучше исторической (с учетом того, что условие более жесткое — инвестирование в ситуации если потенциал больше порогового значения 10%).Оба подхода показали отличные результаты:

При расчете потенциалов на базе средней между текущей и исторической конъюнктурой:

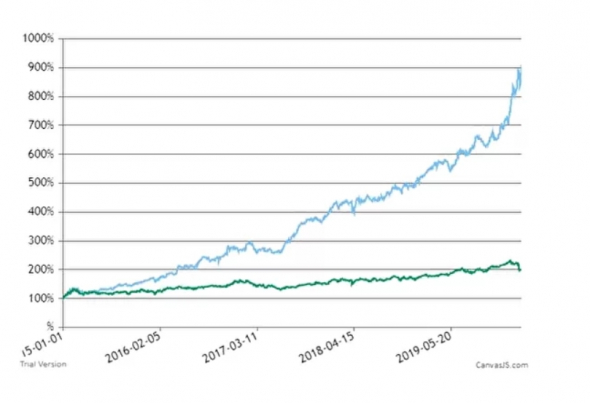

Доходность индекса Мосбиржи (без дивидендов) и портфеля

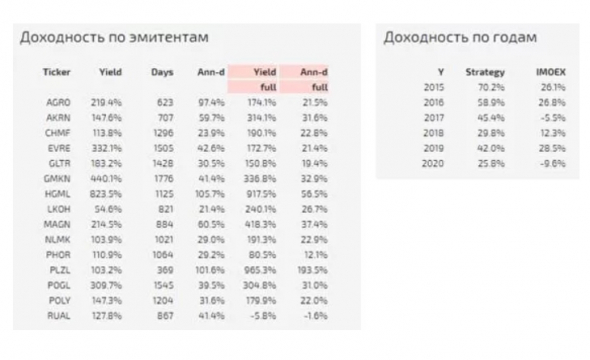

Данная таблица сравнивает доходность при нахождении в бумаге по стратегии (когда потенциал выше порогового значания) и при нахождении в бумаге все время (Ann-d значит Annualized Yield) — как видно, почти для всех эмитентов нахождение в бумаге по стратегии повышает аннуализированную доходность относительно нахождения в бумаге все время (Ann-d full)

Результат при расчете потенциалов на базе текущей конъюнктуры:

Доходность индекса Мосбиржи (без дивидендов) и портфеля

Данная таблица сравнивает доходность при нахождении в бумаге по стратегии (когда потенциал выше порогового значания) и при нахождении в бумаге все время (Ann-d значит Annualized Yield) — как видно, почти для всех эмитентов нахождение в бумаге по стратегии повышает аннуализированную доходность относительно нахождения в бумаге все время (Ann-d full)

Выводы для текущей ситуации (7 марта 2020)

В целом, в ситуации растущего курса доллара существенно улучшаются ожидаемые финансовые результаты и потенциалы экспортеров (которые снижаются вместе с рынком)

В то же время сейчас, с падением рынка и ростом курса доллара — предварительно появляются потенциалы в таких компаниях как НорНикель, Highland Gold, Полюс, Фосагро, Полиметалл, Петропавловск, Фосагро, а также Глобалтранс (по которому конъюнктура не очень — просто дешево стоит)

Важное заявление Все указанное ни в коем случае не являлось результатом подгонов, и не было такого, что мы тестировали миллион стратегий чтобы получить такой результат, честно

В следующей статье мы также поделимся теоретическими предпосылками и результатами бек-тестирования стратегии инвестирования в потребительские компании (тоже неожиданно оказались отличными)

Грааль забесплатно 3: Фундаментальный анализ

Спойлер – в этот раз Грааля не будет. Просто для вашего и нашего удобства мы решили вынести посты «за жизнь» в отдельную рубрику «Грааль забесплатно», чтобы они не смешивались с публикациями результатов портфеля и анализом эмитентов.

Хоть эта статья и не претендует на «граальность», надеемся, она все же будет кому-то полезна. Сегодня мы хотели бы поделиться нашим подходом к фундаментальному анализу публичных компаний. Тема, конечно, неоднократно освещалась на Смартлабе, поэтому мы решили сфокусироваться не на фундаментальном анализе вообще, а на том, как мы проводим его на регулярной основе в рамках реализации нашей инвестиционной стратегии.

Цель анализа

Фундаментальный анализ часто ассоциируется с процессом поиска недооцененных акций и «стоимостным инвестированием» по заветам Бена Грэма и Уоррента Баффета. Инвесторы анализируют компании и в случае, если «справедливая стоимость» существенно выше текущей цены, добавляют акции в портфель.

На практике мы видим несколько причин, почему эта картина несколько упрощает действительность:

Для себя мы решили, что фундаментальный анализ используется скорее как sanity check для компаний, которые мы отобрали как потенциально интересные в соответствии с определенными критериями.

Во-первых, только на американском рынке тысячи компаний и никакой жизни не хватит, чтобы отслеживать их в ручном режиме и уж тем более проводить фундаментальный анализ хотя бы десятой их части.

Во-вторых, мы считаем наиболее эффективным наполнять портфель компаниями, потенциал роста которых может быть реализован в ближайшие же месяцы, а для определения этого одного фундаментального анализа может быть недостаточно.

В-третьих, в условиях ограниченных временных ресурсов и информации (в отличие от инвестбанкиров в M&A сделках, у нас есть доступ только ограниченным публичным данным) мы не можем претендовать на то, что наша оценка – истинная и справедливая. Поэтому мы используем модели скорее для проверки – например, какие темп роста выручки или рентабельность заложенs в текущей цене, как они соотносятся к ожидаемыми?

Источники информации

Даже по не самому раскрученному эмитенту (условный DocuSign или Twilio) можно найти массу полезной информации. Чтобы не закопаться и эффективно выделять для себя главное, мы придерживаемся следующего подхода к изучению информации:

Шаг 1. Initiationcoveragereport. Лучший источник, с которого стоит начать знакомство с неизвестной доселе компанией – отчет какого-нибудь крупного банка (из тех, что называют Bulge Bracket), с которого банк начинает покрытие компании. Обычно это документ на 30-50 страниц с детальным описанием бизнес-модели компании, продукта, рынка, финансовых показателей и оценки. Это помогает сразу понять, чем бизнес занимается, как зарабатывает, в чем специфика, какие сильные и слабые стороны. Стоит отметить, что особенно это применимо для компаний, которые начали покрывать за последние 3-4 года. Более ранние отчеты могут оказаться уже не особо релевантны.

Шаг 2. Quarterlyearningsrelease. Пресс-релиз и инвесторская презентация по итогам последнего квартала позволяет понять, что происходит в компании конкретно сейчас – как она растет, прибыльна ли она, какие запускает продукты, какую инвестиционную программу реализует, что ожидает менеджмент в будущих периодах. Кроме того, изучение инвесторской презентации позволяет увидеть, какие специфические операционные и финансовые показатели компания использует – какие-нибудь net retention rate, dollar-based net expansion, annual contract value и т.п.

Шаг 3. СМИ и Seeking Alpha. Как правило, вскоре после квартальных отчетов о компании выходят статьи на SA и новости в уважаемых изданиях. Просмотр этих новостей позволит быстро понять, на что обратить внимание при изучении компании, какие показатели и новости были важными. При этом SA мы настоятельно советуем использовать как источник вдохновения, а не принимать результаты анализа авторов на веру – в конце концов, вы же отвечаете за свои инвестиционные результаты, а не они!

Шаг 4. Годовые / квартальные отчеты. Естественно, читать их от корки до корки строго противопоказано! В 10-K, 10-Q или 8-K приведена масса информации, обязательной к раскрытию, но совершенно не имеющей отношения к принятию инвестиционных решений. Как правило, отчетность нужна, чтобы разобраться в том, чего не видно в укрупненных цифрах: детализация выручки, затрат, дебиторки, долга или других показателей. К примеру, вы видите, что у компании резко увеличился долг, выпустились акции или упала рентабельность – отчетность позволит разобраться, с чем это связано

Шаг 5. Транскрипты звонков с менеджментом. При публикации квартальных результатов менеджмент компании всегда проводит колл с аналитиками ведущих инвестдомов. Зачастую в ответах на вопросы аналитиков содержится информация о планах компании и комментарии по значимым событиям, которые могут быть не раскрыты детально в самом релизе.

Шаг 6. Свежие equityresearchведущих банков. Когда у вас уже сформировалась позиция по ключевым вопросам, можно посмотреть свежие рисечи банков, чтобы сделать sanity check – ничего ли вы важного не упустили? Опираться на их прогнозы цены крайне не советую – всем известно про конфликт интересов sell-side аналитиков.

Шаг 7. Factbook. Не все, но многие компании публикуют отдельный экселевский файл с операционными и финансовыми показателями. Большая часть раскрывается в отчетности, но все равно – полезно и удобно.

Собственно анализ

Мы исходим из того, что стоимость бизнеса определяется следующими ключевыми факторами:

У стратегических консультантов есть такая приблуда – MECE (Mutually exclusive, collectively exhaustive). Суть ее сводится к тому, чтобы целиком и полностью разложить объект анализа на факторы – например, выручка раскладывается на цены и объемы либо на внутренний и международный рынок.

Аналогично, три фактора выше – это разложенная по МЕСЕ стоимость бизнеса. Это можно предельно упрощенно продемонстрировать на пальцах, вспомнив формулу Гордона, лежащую в основе DCF: P = CF * (1+g) / (WACC – g).

Темпы роста выручки

Итак, перед нами компания, которая выросла на 25% за последний квартал. Ниже – примерный, но далеко не исчерпывающий перечень моментов, на которые следует обратить внимание.

Понятно, что ключевые вопросы будут сильно розниться в зависимости от отрасли. Общая идея в том, чтобы определиться с наиболее вероятными ценами, объемами либо – в случае их высокой волатильности (например, в нефтехимии) – посмотреть на различные сценарии и среднецикловые показатели.

Конверсия в денежный поток

Часто говорят о конверсии выручки в EBITDA, т.е. о рентабельности продаж, но этот показатель не исчерпывающий – как минимум, он оставляет за скобками инвестиционную программу или проблемную оборотку, которые не учитываются в EBITDA, но существенно влияют на стоимость. Поэтому мы фокусируемся именно на свободном денежном потоке.

Итак, основные вопросы для рассмотрения:

Принятие инвестиционного решения

Итак, мы терпеливо изучили источники и ответили для себя на ключевые вопросы – что почему происходило и будет происходить в компании? Остался ключевой вопрос – и что теперь!?

Мы делаем для себя простую DCF-модель, которая позволяет понять, каким прогнозным показателям соответствует текущая стоимость бизнеса и насколько они реалистичны? Например, мы берем текущую капитализацию и видим, что она предполагает темп роста бизнеса в среднем 10% в ближайшие 5 лет. При этом у нас есть понимание, что скорее всего бизнес будет расти на 15-20%, а на ближайший год аналитики прогнозируют вообще 22%. Тогда делаем вывод, что текущая стоимость, скорее всего, не отражает весь потенциал роста. Аналогичные упражнения можно проделать и с другими ключевыми параметрами, являющимися факторами неопределенности.

Мультипликаторы мы используем с большой осторожностью. Во-первых, не всегда для компании можно подобрать адекватные аналоги. Во-вторых, для быстрорастущих компаний за счет эффекта низкой базы знаменателя (предположим, компания только вышла в плюс по EBITDA) мульты могут быть заоблачными и несопоставимыми друг с другом.

В любом случае, мы всегда используем EV/EBITDA, который позволяет сравнивать бизнесы на более сопоставимом базисе, чем всеми любимый P/E, в котором сидят и амортизация, и проценты, и налоги. Для убыточных компаний можно смотреть EV/Выручка, но ни в коем случае не P/Выручка, т.к. числитель и знаменатель должны быть consistent. Выручка – это показатель, который относится как к держателям долга, так и к акционерам, поэтому в числителе мульта должна стоять EV (стоимость бизнеса), а не P (стоимость акционерного капитала).

Словом, основа для принятия решения – это сопоставление implied параметров текущей стоимости с нашими ожиданиями, а мульты – скорее дополнительная проверка.

И еще несколько слов…

Напоследок хотелось бы отметить ряд популярных тезисов, с которыми мы категорически не согласны:

В заключение – признаем, что текст большой, скучный и без картиночек, а главное, пытающийся обобщить очень многое в формате одного поста. Здесь мы попытались сформулировать основные принципы и накидать общих примеров, но гораздо интереснее и полезнее, думаю, будет ознакомиться с иллюстрациями в виде анализа эмитентов из нашего портфеля, которые мы постараемся опубликовать в ближайшие дни.

Предположим, что вы являетесь инвестором и хотите оценить успешность ваших инвестиций. Здесь вы сталкиваетесь с двумя взаимосвязанными, но разными задачами.

Таким образом, оценка эффективности имеет большое значение для всех инвесторов и инвестиционных менеджеров, поскольку она является основой для всего дальнейшего анализа.

Для инвестиций, которые предусматривают один денежный приток в конце периода владения:

В частности, когда мы оцениваем эффективность в течение многих периодов или когда инвестиционный портфель подвержен изменениям (притокам и оттокам денежных средств), оценка эффективности портфеля является сложной задачей.

Двумя доступными инструментами оценки являются взвешенная по денежной стоимости доходность и взвешенная по времени доходность.

Первый показатель, взвешенная по денежной стоимости доходность, реализует концепцию, которую мы уже рассмотрели в контексте бюджетирования капитала: внутренняя норма доходности.

Взвешенная по денежной стоимости норма доходности (MWRR).

В контексте управления инвестициями внутренняя норма доходности (IRR) называется взвешенной по деньгам или взвешенной по денежной стоимости нормой доходности (MWRR, от англ. ‘money-weighted rate of return’), поскольку она учитывает сроки и сумму всех потоков денежных средств, поступающих в инвестиционный портфель и из него.

В США взвешенная по деньгам доходность часто называется взвешенной по доллару доходностью (англ. ‘dollar-weighted return’). Мы следуем стандартному представлению взвешенной по деньгам доходности как концепции IRR.

Чтобы проиллюстрировать взвешенную по деньгам доходность, рассмотрим инвестицию, охватывающую 2-летний горизонт.

Таблица ниже показывает общие притоки и оттоки денежных средств.

$200 за покупку первой акции

$225 за покупку второй акции

$5 дивидендов, полученных от первой акции (и не реинвестированных).

$10 дивидендов (5$ на акцию * 2 акции).

PV (оттоки) = PV (притоки)

Левая часть этого уравнения детализирует отток:

Правая часть уравнения показывает текущую стоимость притоков:

Чтобы найти взвешенную по денежной стоимости доходность, мы используем либо финансовый калькулятор, который позволяет нам вводить денежные потоки, либо электронную таблицу с функцией IRR (ВСД).

В этом конкретном случае мы могли бы найти \(r\), решив квадратное уравнение:

В целом, однако, для расчета MWRR предпочтительней использовать финансовый калькулятор или программное обеспечение для работы с электронными таблицами.

Первым шагом является группировка чистых денежных потоков по времени.

В данном примере у нас есть:

После ввода этих денежных потоков мы используем функцию IRR (ВСД) в Excel или калькуляторе, чтобы определить, что взвешенная по деньгам норма доходности составляет 9,39%.

Обратите внимание, что калькулятор или электронная таблица рассчитают IRR как периодическую ставку. Если периоды не являются годовыми, мы аннуализируем периодическую ставку.

Теперь рассмотрим подробнее, что произошло с инвестиционным портфелем в течение каждого из 2-х лет.

Таким образом, на 2-й год инвестиционный портфель показал:

Средняя доходность за период владения составила:

Взвешенная по деньгам норма доходности (MWRR), которую мы рассчитали как 9,39%, придает больший вес относительно низким показателям 2-го года (6,67%), чем относительно хорошим показателям 1-го года (15%), поскольку во 2-м году было вложено больше денег, чем в 1-м.

В этом смысле доходность в этом методе расчета эффективности инвестиционного портфеля является «взвешенной».

Как практический инструмент оценки для инвестиционных менеджеров MWRR имеет серьезный недостаток.

Как правило, клиенты инвестиционного менеджера определяют, сколько денег вложить в инвестиционный портфель и сколько денег изъять. Как мы видели на примере, эти решения могут существенно повлиять на показатель взвешенной по деньгам доходности инвестиционного менеджера.

Однако общий принцип оценки заключается в том, что о человеке или компании следует судить только на основании их собственных действий или действий, находящихся под их контролем.

Инструмент оценки должен изолировать последствия действий инвестиционного менеджера. Далее мы рассмотрим инструмент, который эффективен в этом отношении.

Взвешенная по времени норма доходности (TWRR).

В отличие от MWRR, взвешенная по времени норма доходности не зависит от изъятия денег из портфеля или увеличения инвестиционного портфеля.

Термин «взвешенная по времени» означает, что доходность усредняется по времени.

Чтобы рассчитать точную взвешенную по времени ставку доходности инвестиционного портфеля, выполните следующие 3 шага:

Вернемся к нашему примеру и рассчитаем взвешенную по времени норму доходности для портфеля этого инвестора. В этом примере мы уже вычислили доходность за период владения портфелем (HPR), что соответствует шагу 2 в процедуре нахождения TWRR.

Учитывая, что доходность портфеля составляла 15% в течение 1-го года и 6,67% в течение 2-го года, какова взвешенная по времени норма доходности инвестиционного портфеля за двухлетний период?

Мы находим эту взвешенную по времени доходность, рассчитав среднее геометрическое двух ставок HPR, что соответствует шагу 3 в описанной выше процедуре.

Взвешенная по времени доходность портфеля (TWRR) составила 10.76%. Она выше по сравнению с MWRR, составившей 9,39%, за счет большего веса доходности 2-го года.

Мы можем понять, почему инвестиционные менеджеры находят взвешенную по времени доходность более значимой:

Определяя шаги для расчета точного показателя взвешенной по времени доходности, мы указали, что инвестиционный портфель должен оцениваться непосредственно перед любым значительным добавлением или изъятием средств. С учетом активности денежных потоков во многих портфелях эта задача может быть дорогостоящей.

Мы часто можем получить разумную аппроксимацию (приближенное значение) TWRR, оценивая портфель через равные регулярные интервалы, особенно если поступления и изъятия не связаны с движением рынка.

Чем чаще выполняется оценка, тем точнее будет приближенное значение. Ежедневная оценка является обычным явлением.

Предположим, что портфель оценивается ежедневно в течение года. Чтобы вычислить взвешенную по времени доходность за год, мы сначала вычисляем HPR за каждый день:

где \(<\rm MVB>_t\) равняется рыночной стоимости в начале дня \(t\), а \(<\rm MVE>_t\) равняется рыночной стоимости в конце дня \(t\).

Мы вычисляем 365 таких ежедневных показателей доходности HPR, обозначаемых \(r_1, r_2, \ldots, r_ <365>\). В итоге, мы получаем годовой показатель доходности (за год), связывая ежедневные HRP следующим образом:

Если изъятия и добавления средств в инвестиционный портфель происходят только в конце дня, полученная годовая доходность является точной TWRR за год. В противном случае это приблизительная взвешенная по времени доходность за год.

Если у нас есть данные за несколько лет, мы можем рассчитать взвешенную по времени доходность для каждого года в отдельности, как показано выше.

\( r_ <\rm TW>= [(1 + r_1) (1 + r_2) \ldots (l + r_N)]^ <1>— 1 \)

Следующий пример иллюстрирует расчет взвешенной по времени нормы доходности.

Пример расчета взвешенной по времени доходности.

Компания Strubeck Corporation спонсирует пенсионный план для своих сотрудников. Она управляет частью собственного портфеля акций и передает управление балансом компании Super Trust Company. Как главный инвестиционный менеджер Strubeck, вы хотите оценить эффективность внутренних портфелей и портфелей Super Trust за последние 4 квартала.

Вы собрали информацию об оттоках и притоках средств в инвестиционные портфели в самом начале квартала. В таблице ниже приведены эти притоки и оттоки, а также оценки двух портфелей.