фсбу 25 с какого года применяется

Приказ Минфина России от 16 октября 2018 г. N 208н «Об утверждении Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды»

Утвердить Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды».

Зарегистрировано в Минюсте РФ 25 декабря 2018 г.

Регистрационный N 53162

ГАРАНТ:

Настоящий Стандарт применяется, начиная с бухгалтерской (финансовой) отчетности за 2022 г. Организация может принять решение о применении настоящего Стандарта до указанного срока

Утвержден

приказом Министерства

финансов Российской Федерации

от 16.10.2018 г. N 208н

Федеральный Стандарт

бухгалтерского учета

ФСБУ 25/2018 «Бухгалтерский учет аренды»

1. Настоящий Стандарт устанавливает требования к формированию в бухгалтерском учете организаций информации об объектах бухгалтерского учета при получении (предоставлении) за плату во временное пользование имущества, допустимые способы ведения бухгалтерского учета таких объектов, состав и содержание указанной информации, раскрываемой в бухгалтерской (финансовой) отчетности организаций.

3. Настоящий Стандарт не применяется при предоставлении:

а) участков недр для геологического изучения, разведки и (или) добычи полезных ископаемых;

б) результатов интеллектуальной деятельности или средств индивидуализации, а также материальных носителей, в которых эти результаты и средства выражены;

в) объектов концессионного соглашения.

4. Настоящий Стандарт не распространяется на организации государственного сектора.

5. В целях настоящего Стандарта объекты бухгалтерского учета классифицируются как объекты учета аренды при единовременном выполнении следующих условий:

1) арендодатель предоставляет арендатору предмет аренды на определенный срок;

2) предмет аренды идентифицируется (предмет аренды определен в договоре аренды, и этим договором не предусмотрено право арендодателя по своему усмотрению заменить предмет аренды в любой момент в течение срока аренды);

3) арендатор имеет право на получение экономических выгод от использования предмета аренды в течение срока аренды;

4) арендатор имеет право определять, как и для какой цели используется предмет аренды в той степени, в которой это не предопределено техническими характеристиками предмета аренды.

Настоящий стандарт не применяется к объектам бухгалтерского учета не классифицированным как объекты учета аренды в соответствии с настоящим пунктом.

Классификация объектов учета аренды пересматривается при изменении соответствующего договора аренды.

7. В целях настоящего Стандарта в состав арендных платежей включаются платежи (за вычетом подлежащих возмещению сумм налога на добавленную стоимость и иных возмещаемых сумм налогов), обусловленные договором аренды, в том числе:

а) определенные в твердой сумме платежи арендатора арендодателю, вносимые периодически или единовременно, за вычетом платежей, осуществляемых арендодателем в пользу арендатора, в том числе возмещение арендодателем расходов арендатора;

б) переменные платежи, зависящие от ценовых индексов или процентных ставок, определенные на дату предоставления предмета аренды);

в) справедливая стоимость иного встречного предоставления, определенная на дату предоставления предмета аренды;

г) платежи, связанные с продлением или сокращением срока аренды, установленные договором аренды, когда такое изменение учитывается при расчете срока аренды;

д) платежи, связанные с правом выкупа предмета аренды арендатором, в случае, когда арендатор намерен воспользоваться таким правом;

е) суммы, подлежащие оплате (получению) в связи с гарантиями выкупа предмета аренды по окончании срока аренды.

8. Для целей настоящего Стандарта справедливая стоимость определяется в порядке, предусмотренном Международным стандартом финансовой отчетности (IFRS) 16 «Аренда» 1 и другими Международными стандартами финансовой отчетности и Разъяснениями Международных стандартов финансовой отчетности, принимаемыми Фондом Международных стандартов финансовой отчетности, введенными в действие на территории Российской Федерации, в порядке, установленном законодательством Российской Федерации.

9. Срок аренды для целей бухгалтерского учета рассчитывается исходя из сроков и условий, установленных договором аренды (включая периоды, не предусматривающие арендных платежей). При этом учитываются возможности сторон изменять указанные сроки и условия и намерения реализации таких возможностей.

Срок аренды пересматривается в случае наступления событий, изменяющих допущения, которые использовались при первоначальном определении срока аренды (при предыдущем пересмотре срока аренды). Связанные с таким пересмотром корректировки отражаются в бухгалтерском учете как изменения оценочных значений.

Течение срока аренды начинается с даты предоставления предмета аренды.

II. Учет у арендатора

10. Арендатор признает предмет аренды на дату предоставления предмета аренды в качестве права пользования активом с одновременным признанием обязательства по аренде, если иное не установлено настоящим Стандартом. Организация должна применять единую учетную политику в отношении права пользования активом и в отношении схожих по характеру использования активов (незавершенных капитальных вложений, основных средств и других), с учетом особенностей, установленных настоящим Стандартом.

11. При выполнении условий, установленных пунктом 12 настоящего Стандарта, арендатор может не признавать предмет аренды в качестве права пользования активом и не признавать обязательство по аренде в любом из следующих случаев:

а) срок аренды не превышает 12 месяцев на дату предоставления предмета аренды;

б) рыночная стоимость предмета аренды без учета износа (то есть стоимость аналогичного нового объекта) не превышает 300 000 руб. и при этом арендатор имеет возможность получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

В случае, указанном в подпункте «а» настоящего пункта, решение о применении настоящего пункта принимается арендатором в отношении группы однородных по характеру и способу использования предметов аренды. В случаях, указанных в подпунктах «б» и «в» настоящего пункта, решение о применении настоящего пункта принимается в отношении каждого предмета аренды.

При применении настоящего пункта арендные платежи признаются в качестве расхода равномерно в течение срока аренды или на основе другого систематического подхода, отражающего характер использования арендатором экономических выгод от предмета аренды.

12. Применение арендатором пункта 11 настоящего Стандарта допускается при одновременном выполнении следующих условий:

а) договором аренды не предусмотрен переход права собственности на предмет аренды к арендатору и отсутствует возможность выкупа арендатором предмета аренды по цене значительно ниже его справедливой стоимости на дату выкупа;

б) предмет аренды не предполагается предоставлять в субаренду.

13. Право пользования активом признается по фактической стоимости. Фактическая стоимость права пользования активом включает:

а) величину первоначальной оценки обязательства по аренде;

б) арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

в) затраты арендатора в связи с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

г) величину подлежащего исполнению арендатором оценочного обязательства, в частности, по демонтажу, перемещению предмета аренды, восстановлению окружающей среды, восстановлению предмета аренды до требуемого договором аренды состояния, если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор, который вправе применять упрощенные способы учета, может рассчитывать фактическую стоимость права пользования активом исходя из подпунктов «а» и «б» настоящего пункта. При принятии такого решения затраты, указанные в подпунктах «в» и «г» настоящего пункта, признаются расходами периода, в котором были понесены.

14. Обязательство по аренде первоначально оценивается как сумма приведенной стоимости будущих арендных платежей на дату этой оценки.

Арендатор, который вправе применять упрощенные способы учета, может первоначально оценивать обязательство по аренде как сумму номинальных величин будущих арендных платежей на дату этой оценки.

15. Приведенная стоимость будущих арендных платежей определяется путем дисконтирования их номинальных величин. Дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. При этом негарантированной ликвидационной стоимостью предмета аренды считается предполагаемая справедливая стоимость предмета аренды, которую он будет иметь к концу срока аренды, за вычетом сумм, указанных в подпункте «е» пункта 7 настоящего Стандарта, которые учтены в составе арендных платежей.

В случае если ставка дисконтирования не может быть определена в соответствие с первым абзацем настоящего пункта, применяется ставка, по которой арендатор привлекает или мог бы привлечь заемные средства на срок, сопоставимый со сроком аренды.

16. В случае если предмет аренды по характеру его использования относится к группе основных средств, по которой арендатор принял решение о проведении переоценки, арендатор переоценивает соответствующее право пользования активом.

17. Стоимость права пользования активом погашается посредством амортизации, за исключением случаев, когда схожие по характеру использования активы не амортизируются. Срок полезного использования права пользования активом не должен превышать срок аренды, если не предполагается переход к арендатору права собственности на предмет аренды.

18. Величина обязательства по аренде после признания увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей.

19. Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода, за который начисляются проценты, и процентной ставки, определенной в соответствии с пунктом 15 настоящего Стандарта. Периодичность начисления процентов выбирается арендатором в зависимости от периодичности арендных платежей и от наступления отчетных дат.

20. Начисленные по обязательству по аренде проценты отражаются в составе расходов арендатора, за исключением той их части, которая включается в стоимость актива.

21. Фактическая стоимость права пользования активом и величина обязательства по аренде пересматриваются в случаях:

изменения условий договора аренды;

изменения намерения продлевать или сокращать срок аренды, которое учитывалось ранее при расчете срока аренды;

изменения величины арендных платежей по сравнению с тем, как они учитывались при первоначальной оценке обязательства по аренде.

Изменение величины обязательства по аренде относится на стоимость права пользования активом. Уменьшение обязательства по аренде сверх балансовой стоимости права пользования активом включается в доходы текущего периода.

22. При изменении величины обязательства по аренде ставка дисконтирования пересматривается исходя из пункта 15 настоящего Стандарта.

23. При полном или частичном прекращении договора аренды балансовая стоимость права пользования активом и обязательства по аренде списываются в соответствующей части. Образовавшаяся при этом разница признается в качестве дохода или расхода в составе прибыли (убытка).

III. Учет у арендодателя

25. Объекты учета аренды классифицируются арендодателем в качестве объектов учета неоперационной (финансовой) аренды, если к арендатору переходят экономические выгоды и риски, обусловленные правом собственности арендодателя на предмет аренды. Соблюдением указанного условия является любое из следующих обстоятельств:

а) условиями договора аренды предусмотрен переход к арендатору права собственности на предмет аренды;

б) арендатор имеет право на покупку предмета аренды по цене значительно ниже его справедливой стоимости на дату реализации этого права;

в) срок аренды сопоставим с периодом, в течение которого предмет аренды останется пригодным к использованию;

г) на дату заключения договора аренды приведенная стоимость будущих арендных платежей сопоставима со справедливой стоимостью предмета аренды;

д) возможность использовать предмет аренды без существенных изменений имеется только у арендатора;

е) арендатор имеет возможность продлить установленный договором аренды срок аренды с арендной платой значительно ниже рыночной;

ж) иное обстоятельство, свидетельствующее о переходе к арендатору экономических выгод и рисков, обусловленных правом собственности арендодателя на предмет аренды.

26. Объекты учета аренды классифицируются арендодателем в качестве объектов учета операционной аренды, если экономические выгоды и риски, обусловленные правом собственности на предмет аренды, несет арендодатель. Соблюдением указанного условия является любое из следующих обстоятельств:

а) срок аренды существенно меньше и несопоставим с периодом, в течение которого предмет аренды останется пригодным к использованию;

б) предметом аренды являются имеющие неограниченный срок использования объекты, потребительские свойства которых с течением времени не изменяются;

в) на дату предоставления предмета аренды приведенная стоимость будущих арендных платежей существенно меньше справедливой стоимости предмета аренды;

г) иное обстоятельство, свидетельствующее о том, что экономические выгоды и риски, обусловленные правом собственности на предмет аренды, несет арендодатель.

27. Объекты учета субаренды классифицируются арендатором (промежуточным арендодателем) исходя из соответствующих условий договора аренды. При этом если арендатор (промежуточный арендодатель) применяет пункт 14 настоящего Стандарта, то соответствующие объекты учета субаренды классифицируются как объекты учета операционной аренды.

28. Арендодатель, который вправе применять упрощенные способы учета, может классифицировать все объекты учета аренды в качестве объектов учета операционной аренды, за исключением случаев, указанных в подпунктах «а» и «б» пункта 25 настоящего Стандарта.

30. Классификация объекта учета аренды пересматривается в случае изменения договора аренды. Изменения оценочных значений или изменения фактов и обстоятельств, не меняющие условия договора аренды, не могут рассматриваться в качестве оснований пересмотра арендодателем классификации объекта учета аренды.

31. При изменении договора аренды объекты бухгалтерского учета учитываются арендодателем в качестве вновь возникших объектов учета аренды с даты вступления в силу указанных изменений в следующих случаях:

а) если объекты учета аренды изначально классифицированы арендодателем как объекты учета операционной аренды;

б) если объекты учета аренды изначально классифицированы арендодателем как объекты учета неоперационной (финансовой) аренды, но вступление в силу изменений договора аренды на дату заключения договора аренды привело бы к классификации таких объектов в качестве объектов учета операционной аренды.

32. В случае классификации объекта учета аренды в качестве объекта учета неоперационной (финансовой) аренды арендодатель признает инвестицию в аренду в качестве актива на дату предоставления предмета аренды.

33. Инвестиция в аренду оценивается в размере ее чистой стоимости.

Чистая стоимость инвестиции в аренду определяется путем

дисконтирования ее валовой стоимости по процентной ставке, при использовании которой приведенная валовая стоимость инвестиции в аренду на дату предоставления предмета аренды равна сумме справедливой стоимости предмета аренды и понесенных арендодателем затрат в связи с договором аренды.

Валовая стоимость инвестиции в аренду определяется как сумма номинальных величин причитающихся арендодателю будущих арендных платежей по договору аренды и негарантированной ликвидационной стоимости предмета аренды.

34. Связанные с договором аренды затраты арендодателя включаются в чистую стоимость инвестиции в аренду по мере осуществления этих затрат, за исключением случая, указанного в пункте 35 настоящего Стандарта. Справедливая стоимость предмета аренды включается арендодателем в чистую стоимость инвестиции в аренду на дату предоставления предмета аренды с отнесением указанной стоимости на расчеты с поставщиком (в случае договора лизинга) или с одновременным списанием переданного в аренду актива (в иных случаях, если предмет аренды признавался в составе активов). Образующаяся при этом разница относится на доходы (расходы) периода, в котором признана инвестиция в аренду.

35. В случае если предмет неоперационной (финансовой) аренды перед началом аренды отражался в бухгалтерском учете арендодателя в качестве запасов (готовой продукции, товаров), арендодатель на дату предоставления предмета аренды:

а) признает выручку в размере справедливой стоимости предмета аренды;

б) признает актив в размере чистой стоимости инвестиции в аренду;

в) списывает переданные в аренду запасы;

г) признает расходы в размере списанной балансовой стоимости запасов за вычетом приведенной негарантированной ликвидационной стоимости предмета аренды;

д) признает в качестве расходов связанные с договором аренды затраты арендодателя.

36. Чистая стоимость инвестиции в аренду после даты предоставления предмета аренды увеличивается на величину начисляемых процентов и уменьшается на величину фактически полученных арендных платежей.

37. Проценты, начисляемые по инвестиции в аренду, признаются арендодателем в качестве доходов периода, за который они начислены. Для расчета такого процентного дохода чистая стоимость инвестиции в аренду на начало периода, за который рассчитывается доход, умножается на процентную ставку за такой период, определенную в соответствии с пунктом 33 Настоящего Стандарта.

39. Изменение чистой стоимости инвестиции в аренду в связи с изменением оценки негарантированной ликвидационной стоимости предмета аренды учитывается как изменение оценочных значений.

40. При возврате предмета неоперационной (финансовой) аренды арендодателю такой предмет принимается к бухгалтерскому учету в качестве актива определенного вида исходя из соответствующих условий признания с одновременным списанием оставшейся чистой стоимости инвестиции в аренду.

41. В случае классификации объектов учета аренды в качестве объектов учета операционной аренды арендодатель не изменяет прежний принятый порядок учета актива в связи с его передачей в аренду, за исключением изменения оценочных значений.

42. Доходы по операционной аренде признаются равномерно или на основе другого систематического подхода, отражающего характер использования арендатором экономических выгод от предмета аренды.

IV. Раскрытие информации

43. В бухгалтерской (финансовой) отчетности организации раскрывается информация об объектах учета аренды, которая оказывает или способна оказать влияние на финансовое положение организации, финансовые результаты ее деятельности и движение денежных средств. Указанная информация раскрывается в табличной форме, за исключением случаев, когда другая форма раскрытия в большей степени соответствует виду раскрываемой информации.

44. Данные об активах и обязательствах, являющихся объектами учета аренды, представляются в бухгалтерской (финансовой) отчетности развернуто и не подлежат взаимоисключению (взаимозачету).

45. В бухгалтерской (финансовой) отчетности организации подлежит раскрытию с учетом существенности:

а) характер деятельности организации, связанной с договорами аренды;

б) проценты, начисленные на задолженность по арендным платежам;

в) основание и порядок расчета процентной ставки;

г) допущения, использованные при определении переменных арендных платежей;

д) доходы и расходы, относящиеся к переменным платежам, которые не учитываются при оценке задолженности по аренде;

е) затраты, связанные с произведенными улучшениями предмета аренды, и порядок их компенсации;

ж) потенциальные денежные потоки, обусловленные договором аренды до даты предоставления предмета аренды;

з) ограничения использования предмета аренды, обусловленные договором аренды (в частности, необходимость соответствия определенным финансовым показателям);

и) иная информация о влиянии договоров аренды на финансовое положение организации, финансовые результаты ее деятельности и движение денежных средств, необходимая пользователям бухгалтерской (финансовой) отчетности для принятия экономических решений.

46. В бухгалтерской (финансовой) отчетности арендатора помимо предусмотренного пунктом 45 настоящего Стандарта подлежит раскрытию с учетом существенности:

а) факт использования арендатором права, предусмотренного пунктом 11 настоящего Стандарта, с описанием характера договоров аренды, в отношении которых он применяется;

в) расходы и будущие арендные платежи арендатора в случае использования арендатором возможности, предусмотренной пунктом 11 настоящего Стандарта, с обособленным раскрытием расходов и будущих арендных платежей, относящихся к договорам аренды со сроком аренды не более 12 месяцев;

г) затраты арендатора, понесенные в связи с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

д) информация о пересмотре фактической стоимости и обязательства по аренде.

47. В бухгалтерской (финансовой) отчетности арендодателя помимо предусмотренного пунктом 45 настоящего Стандарта подлежит раскрытию с учетом существенности:

а) сверка валовой и чистой стоимости инвестиции в неоперационную (финансовую) аренду;

б) информация о значительных изменениях чистой стоимости инвестиции в неоперационную (финансовую) аренду;

в) характер и порядок расчета негарантированной ликвидационной стоимости предмета аренды;

г) потенциальные денежные потоки, обусловленные гарантиями выкупа предмета аренды по окончании срока аренды;

е) доходы и расходы от выбытия предмета аренды;

ж) общая сумма дохода по операционной аренде с выделением дохода, относящегося к переменным арендным платежам;

з) порядок управления рисками, связанными с правами на предмет аренды.

V. Переходные положения

48. Организация применяет настоящий Стандарт, начиная с бухгалтерской (финансовой) отчетности за 2022 год. Организация может принять решение о применении настоящего Стандарта до указанного срока. Такое решение подлежит раскрытию в бухгалтерской (финансовой) отчетности организации.

51. Организация может не применять настоящий Стандарт в отношении договоров аренды, исполнение которых истекает до конца года, начиная с отчетности за который применяется настоящий Стандарт.

52. Организация, которая вправе применять упрощенные способы учета, может принять решение о применении настоящего Стандарта только в отношении договоров аренды, исполнение которых начинается с 1 января 2022 года.

53. Организация раскрывает примененный ею порядок изменения учетной политики в связи с началом применения настоящего Стандарта в своей бухгалтерской (финансовой) отчетности, начиная с которой применяется настоящий Стандарт.

1 Введен в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 11 июля 2016 N 111н (зарегистрирован в Министерстве юстиции Российской Федерации 1 августа 2016 N 43044)

2 Введен в действие на территории Российской Федерации приказом Министерства финансов Российской Федерации от 27 июня 2016 г. N 98н (зарегистрирован в Министерстве юстиции Российской Федерации 15 июля 2016 г., N 42869)

Арендаторы и арендодатели, а также лизингодатели и правообладатели переходят на федеральный стандарт бухучета имущества, полученного за плату во временное пользование. Стандарт не применяется организациями госсектора.

Оговорены условия, при которых объекты классифицируются как объекты учета аренды. Арендатор может не признавать обязательства по аренде, если:

— срок аренды не превышает 12 мес.;

— рыночная стоимость предмета аренды не превышает 300 тыс. руб.;

— арендатор применяет упрощенные способы бухучета.

Организации должны применять стандарт с бухгалтерской отчетности за 2022 г., но вправе начать это и раньше при условии раскрытия этого факта в названной отчетности.

Приказ Минфина России от 16 октября 2018 г. N 208н «Об утверждении Федерального стандарта бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды»

Зарегистрировано в Минюсте РФ 25 декабря 2018 г.

Регистрационный N 53162

Настоящий приказ вступает в силу с 6 января 2019 г.

Как лизингополучателю перейти на ФСБУ 25/2018 в «1С:Бухгалтерии 8»

Лизинг: нормативное регулирование

Аренде, в том числе финансовой аренде (лизингу), посвящена отдельная глава 34 ГК РФ. Чем отличаются аренда и лизинг с точки зрения гражданского законодательства, см. в статье «Аренда и лизинг: понятия и различия».

В настоящее время лизинг помимо Гражданского кодекса РФ регулируется:

Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)»;

приказом Минфина России от 17.02.1997 № 15 «Об отражении в бухгалтерском учете операций по договору лизинга» (с 01.01.2022 данный документ утрачивает силу в соответствии с приказом Минфина России от 25.04.2019 № 199);

рядом статей в главах 21, 25, 26.2 НК РФ.

С 01.01.2022 обязателен к применению Федеральный стандарт бухгалтерского учета ФСБУ 25/2018 «Бухгалтерский учет аренды» (утв. приказом Минфина России от 16.10.2018 № 208н), но по желанию организация может применять новый стандарт досрочно.

Минфин России в Информационном сообщении от 25.01.2019 № ИС-учет-15 прокомментировал основные новации ФСБУ 25/2018. В частности, финансовое ведомство обратило внимание на то, что порядок бухгалтерского учета (БУ) объектов у одной стороны договора аренды (лизинга) не зависит от порядка учета у другой стороны этого же договора. Каждая сторона договора аренды (лизинга) организует и ведет бухгалтерский учет соответствующих объектов самостоятельно в порядке, установленном ФСБУ 25/2018.

При этом по правилам главы 25 НК РФ предмет лизинга может учитываться по-разному у лизингодателя и лизингополучателя в зависимости от того, кто ведет налоговый учет (НУ) такого имущества.

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8»

Учет лизинговых операций у лизингополучателя в «1С:Бухгалтерии 8» был поддержан достаточно давно. Именно на основе данного функционала и был разработан вариант учета «сложной» аренды (в том числе лизинга) по ФСБУ 25/2018, который построен на использовании документов, аналогичных документам, применяемым ранее для учета лизинга. Для обобщения информации о расчетах по договорам аренды (лизинга) в программе предназначен счет учета 76.07 «Расчеты по аренде». К счету 76.07 открыты субсчета:

76.07.1 «Арендные обязательства»;

76.07.2 «Задолженность по арендным платежам» (ранее этот счет назывался «Задолженность по лизинговым платежам»). Налоговый учет поддерживается только для этого субсчета;

76.07.9 «НДС по арендным обязательствам».

Для обобщения информации об арендованном имуществе (о предмете лизинга) используются счета учета:

01.03 «Арендованное имущество»;

01.К «Корректировка стоимости арендованного имущества»;

02.03 «Амортизация арендованного имущества».

Для целей НУ назначение счетов 01.03 и 02.03 не поменялось.

Счет 01.К предназначен для налогового учета неамортизируемой части стоимости основных средств (ОС) организации, находящихся в аренде.

Особенности перехода на ФСБУ 25/2018 у лизингополучателя

Упрощенный порядок перехода на ФСБУ 25/2018 поддерживается в «1С:Бухгалтерии 8».

Таким образом, лизингополучателю для перехода на ФСБУ 25/2018 в упрощенном порядке потребуется определить:

справедливую стоимость ППА;

приведенную стоимость обязательства по аренде.

Определение справедливой стоимости пока не является привычной в практике российского бухгалтерского учета и поэтому вызывает много вопросов. Справедливая стоимость определяется по правилам МСФО и требует профессионального суждения бухгалтера.

При определении справедливой стоимости можно воспользоваться рекомендацией БМЦ от 17.12.2018 № Р-97/2018-КпР «Первое применение ФСБУ 25». Согласно указанной рекомендации, справедливая стоимость ППА на дату начала применения ФСБУ 25/2018 принимается равной:

Как правило, договор лизинга предусматривает переход права собственности на предмет лизинга, поэтому за справедливую стоимость ППА можно принять справедливую стоимость предмета лизинга.

Теперь о том, как определить приведенную стоимость остающихся не уплаченными арендных платежей. Автоматический расчет приведенной стоимости (дисконтирование) и заполнение графика платежей доступны только в «1С:Бухгалтерии 8 КОРП». Но арендатор (лизингополучатель), относящийся к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, может не применять дисконтирование. Таким субъектам (например, малым предприятиям, не подпадающим под обязательный аудит) можно оценивать обязательство по аренде как сумму номинальных величин будущих арендных (лизинговых) платежей (п. 14 ФСБУ 25/2018).

Для досрочного перехода на ФСБУ 25/2018 в настройках учетной политики переключатель ФСБУ 25 «Бухгалтерский учет аренды» применяется следует установить в положение Досрочно, с 2021 года.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингополучателя

Рассмотрим пример бухгалтерского и налогового учета (БУ и НУ) лизинговых операций у лизингополучателя при досрочном переходе на ФСБУ 25/2018, когда предмет лизинга учитывался на балансе лизингополучателя.

Пример 1

Операции 2020 года

Таким образом, до перехода на ФСБУ 25/2018 предмет лизинга учитывался как основное средство, а не как право пользования активом.

В налоговом учете лизинговые платежи за пользование лизинговым имуществом, учитываемым на балансе лизингополучателя, относятся к прочим расходам, связанным с производством и (или) реализацией, за вычетом сумм амортизации, начисленным по этому основному средству (пп. 10 п. 1 ст. 264 НК РФ). Предмет лизинга учитывается в составе амортизируемого имущества по сумме расходов лизингодателя на приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором объект пригоден для использования (п. 1 ст. 257 НК РФ, п. 10 ст. 258 НК РФ).

По условиям Примера 1 стоимость предмета лизинга в налоговом учете составила 2 500 тыс. руб.

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа Услуги лизинга в учете отражались ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %).

Также с сентября 2020 года выполнялись ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей.

Ежемесячная амортизация автомобиля в 2020 году составляла:

Расходы по лизинговым платежам корреспондируют со счетом 01.К. По мере признания лизинговых платежей отраженная по дебету счета 01.К сумма списывается до полного погашения. Затем в рассматриваемом Примере 1 по дебету счета 01.К образовывается отрицательный дебетовый остаток. На сумму, отраженную по дебету счета 01.К, корректируется остаточная стоимость предмета лизинга в налоговом учете.

Лизинговые операции у лизингополучателя на конец декабря 2020 года:

Переход на ФСБУ 25/2018 с 2021 года

Для перехода на ФСБУ 25/2018 в упрощенном порядке лизингополучателю необходимо ввести остатки по договору лизинга, переходящему на 2021 год.

Во-первых, необходимо определить справедливую стоимость ППА. По условиям Примера 1 договор лизинга предполагает переход права собственности на грузовой автомобиль к лизингополучателю. Предположим, лизингополучатель воспользовался Рекомендацией № Р-97 и определил справедливую стоимость ППА как справедливую стоимость автомобиля на 01.01.2021, равную 1 700 тыс. руб.

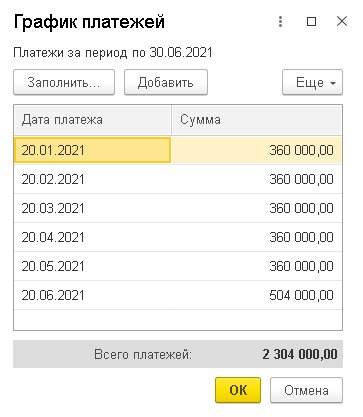

Во-вторых, для автоматического расчета приведенной стоимости обязательств по аренде сначала следует определить номинальную сумму остающихся не уплаченными лизинговых платежей. По условиям Примера 1 лизинговые платежи за период с января по июнь 2021 года с учетом выкупной стоимости составляют 2 304 тыс. руб., в том числе НДС 20 % (360 тыс. руб. х 6 мес. + 144 тыс. руб.).

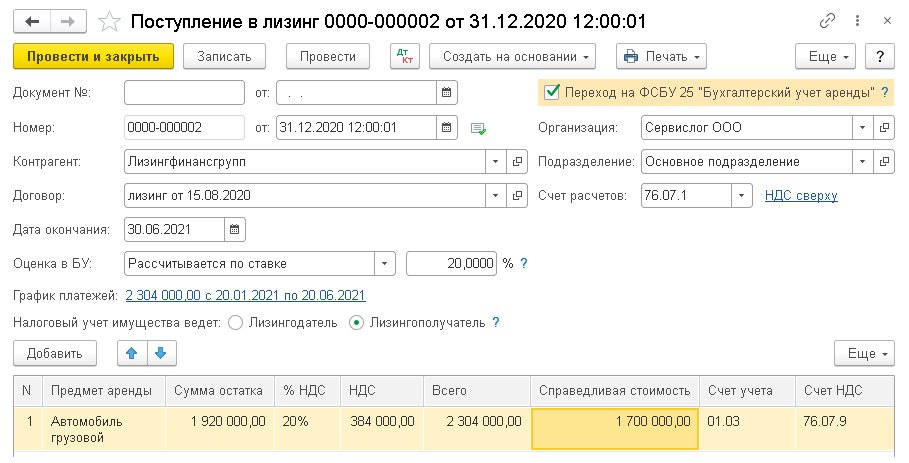

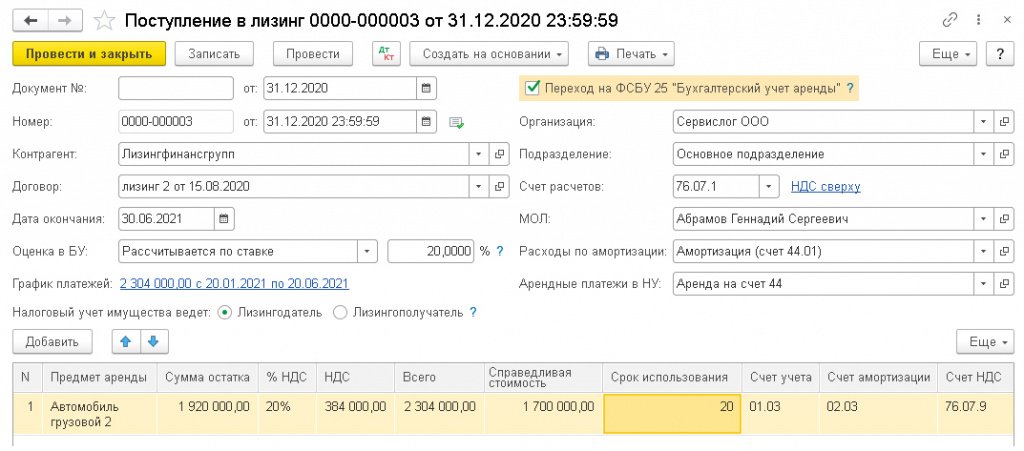

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 1).

Рис. 1. Переход на ФСБУ 25/2018

Программа «понимает», что введен документ, датированный концом года, предшествующего 2021 году, то есть году, с которого будет применяться новый стандарт. Поэтому в правой верхней части шапки документа появляется установленный по умолчанию флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

В шапке документа следует указать контрагента-лизингододателя, договор с ним и дату окончания договора. Переключатель Налоговый учет имущества ведет следует установить в положение Лизингополучатель.

В «1С:Бухгалтерии 8 КОРП» потребуется указать способ оценки приведенной стоимости обязательства по аренде (Рассчитывается по ставке), процентную ставку (20 %) и заполнить график оставшихся платежей (рис. 2).

Рис. 2. График оставшихся платежей по договору

В табличной части документа в поле Предмет аренды следует указать предмет лизинга, выбрав его из справочника Основные средства (в 2020 году грузовой автомобиль был принят к бухгалтерскому учету в качестве объекта ОС, поэтому запись в справочнике уже имеется).

Сумма, рассчитанная в поле Всего (2 304 тыс. руб.), должна соответствовать итоговой сумме графика платежей, указанной в строке Всего платежей.

Счета учета в документе Поступление в лизинг устанавливаются по умолчанию.

Из документа по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов (рис. 3).

Рис. 3. Справка-расчет процентных расходов

Проанализируем показатели, указанные в графах 1-5 первой табличной части Справки-расчета начисления процентных расходов. В графе 1 указана оставшаяся сумма платежей по договору без НДС (1 920 тыс. руб.), которая соответствует номинальной стоимости обязательства по аренде (графа 3), поскольку на 01.01.2021 авансовые платежи предусмотрены не были (графа 2). В графе 5 документа указана приведенная стоимость остатка обязательства по аренде, рассчитанная путем дисконтирования графика будущих платежей по ставке 20 % (1 827 тыс. руб.).

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату лизингового платежа и на конец месяца (п. 19 ФСБУ 25/2018). Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета начисления процентных расходов.

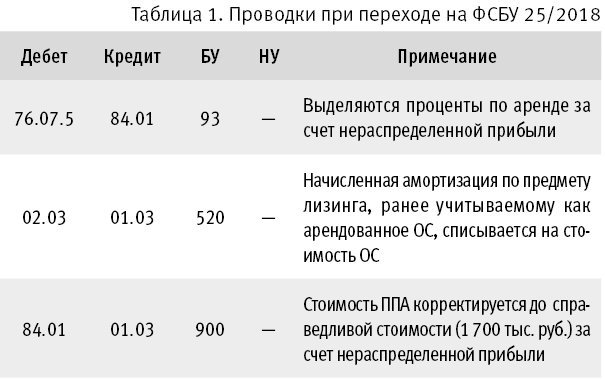

Таким образом, номинальная стоимость обязательства по аренде в размере 1 920 тыс. руб. без учета НДС разделяется на две части:

на приведенную стоимость обязательства по аренде (1 827 тыс. руб.);

на сумму процентов по аренде (93 тыс. руб.).

При проведении документа Переход на ФСБУ 25 формируются проводки только в бухгалтерском учете (таблица 1).

Таблица 1. Проводки при переходе на ФСБУ 25/2018

Лизинговые операции после перехода на ФСБУ 25/2018

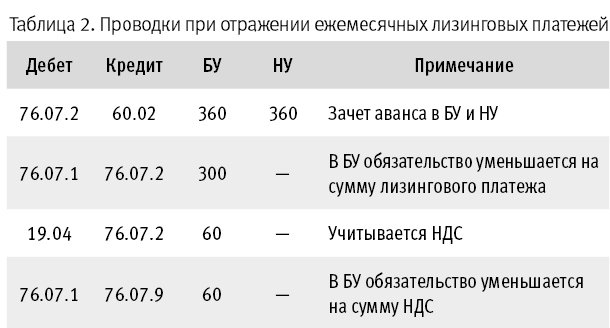

С января 2021 года с помощью документа Услуги лизинга в учете продолжают отражаться ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %). Проводки, сформированные при проведении документа Услуги лизинга, приведены в таблице 2.

Таблица 2. Проводки при отражении ежемесячных лизинговых платежей

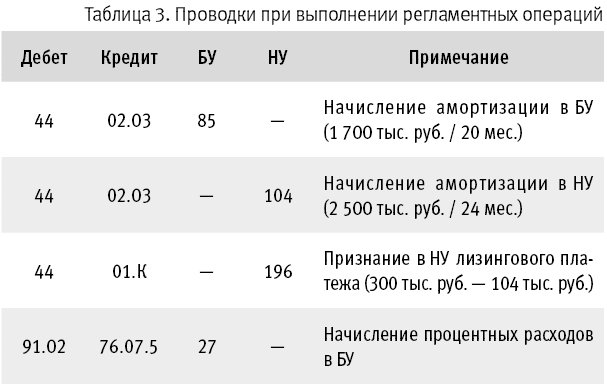

В конце января при выполнении ежемесячных регламентных операций: Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 3.

Таблица 3. Проводки при выполнении регламентных операций

Детальный расчет расходов в БУ и НУ приведен в справках-расчетах:

Признание расходов по ОС, поступившим в аренду;

Начисление процентных расходов.

Переход на ФСБУ 25/2018, если предмет лизинга учитывался у лизингодателя

Изменим условия Примера 1 и рассмотрим, как отражаются лизинговые операции у лизингополучателя при досрочном переходе на ФСБУ 25/2018, если предмет лизинга учитывался на балансе лизингодателя.

Пример 2

Операции 2020 года

По условиям Примера 2 предмет лизинга учитывается на балансе лизингодателя, поэтому в 2020 году автомобиль был учтен на забалансовом счете 001 «Арендованные основные средства» в сумме договора без учета НДС (3 120 тыс. руб.).

С сентября по декабрь 2020 года (в течение 4 месяцев) с помощью документа поступления услуг лизингополучатель отражал в учете ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т.ч. НДС 20 %).

Обязательство по аренде в учете лизингополучателя не отражалось.

Переход на ФСБУ 25/2018 с 2021 года

Для ввода остатков по договору лизинга, переходящему на 2021 год, следует создать документ Поступление в лизинг от 31.12.2020 (рис. 4).

Рис. 4. Переход на ФСБУ 25/2018

В шапке документа автоматически устанавливается флаг Переход на ФСБУ 25 «Бухгалтерский учет аренды».

Переключатель Налоговый учет имущества ведет следует установить в положение Лизингодатель.

Остальные поля в шапке документа, в том числе порядок оценки обязательства в бухгалтерском учете, заполнение графика платежей, а также счета учета расходов по амортизации в бухгалтерском учете и признанию лизинговых платежей в налоговом учете, заполняются аналогично Примеру 1.

В табличной части документа в поле Предмет аренды следует указать новое ППА. Предварительно его следует добавить в справочник Основные средства по кнопке + прямо из формы документа.

В поле Срок использования следует вручную указать оставшийся срок полезного использования предмета лизинга (20 месяцев).

Остальные поля в табличной части документа заполняются аналогично Примеру 1.

Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета приведенной стоимости обязательства и общую сумму процентных расходов, не будет отличаться от справки, приведенной на рисунке 3, сформированной по условиям Примера 1.

При проведении документа Поступление в лизинг от 31.12.2020 формируются только записи регистров подсистемы учета основных средств.

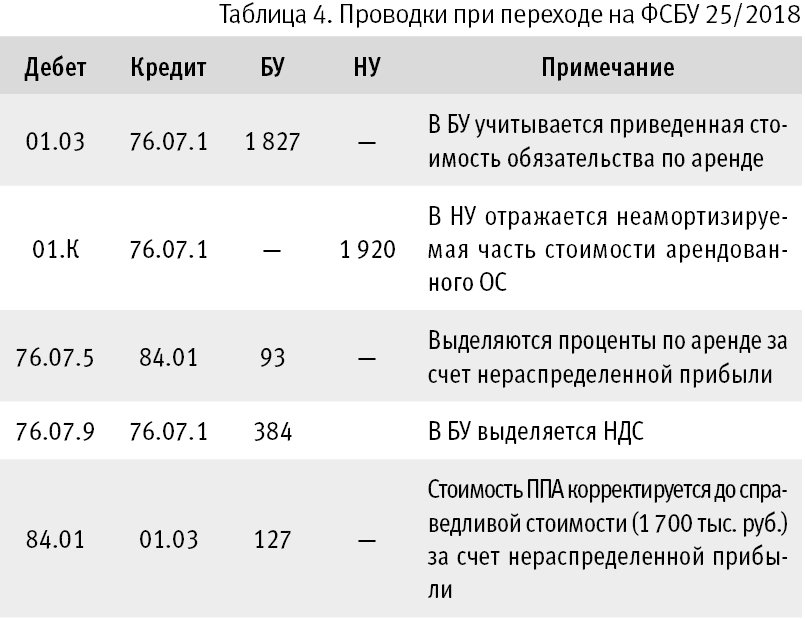

При проведении документа Переход на ФСБУ 25 за декабрь 2020 года формируются проводки (таблица 4).

Таблица 4. Проводки при переходе на ФСБУ 25/2018

При переходе на ФСБУ 25/2018 новый объект ППА стоимостью 1 700 тыс. руб. учитывается на балансе организации. Поэтому предмет лизинга следует списать с забалансового счета 001 с помощью документа Операция.

Лизинговые операции после перехода на НА ФСБУ 25/2018

С января 2021 года ежемесячные лизинговые платежи в сумме 360 тыс. руб. в месяц (в т. ч. НДС 20 %) должны отражаться с помощью документа Услуги лизинга. Проводки, сформированные при проведении документа Услуги лизинга, не отличаются от Примера 1 и приведены в таблице 2.

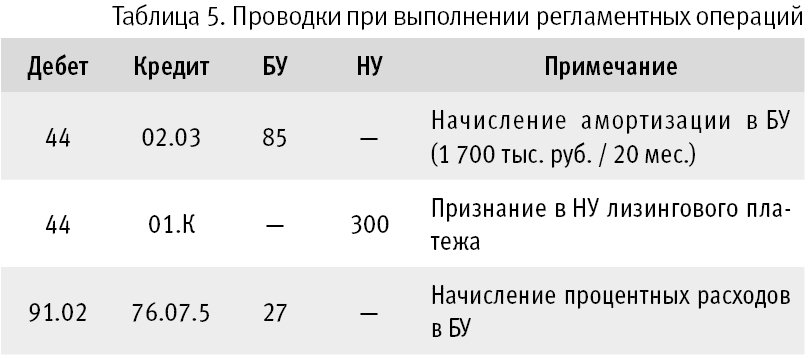

В конце января при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 5.

Таблица 5. Проводки при выполнении регламентных операций

По условиям Примеров 1 и 2 операции по начислению лизинговых платежей, а также регламентные операции Амортизация и износ основных средств и Признание в НУ арендных платежей отражаются в учете лизингополучателя с февраля по май 2021 года включительно. А регламентная операция Начисление процентных расходов отражается в учете лизингополучателя с февраля по июнь включительно.

В июне лизингополучатель отражает переход права собственности на грузовой автомобиль с помощью документа Выкуп предметов лизинга. Операции по выкупу предметов лизинга, в том числе досрочный выкуп, рассмотрим в одной из следующих статей.