Как и где торговать опционами

Как торговать опционы. Часть 1: опционный чат, брокеры и софт.

Если честно, удивлён интересом, проявленным смартлаб овцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Мой топик собрал 92 добавления в избранное и теперь висит в топе полезности за 30 дней. Это прям рекорд.

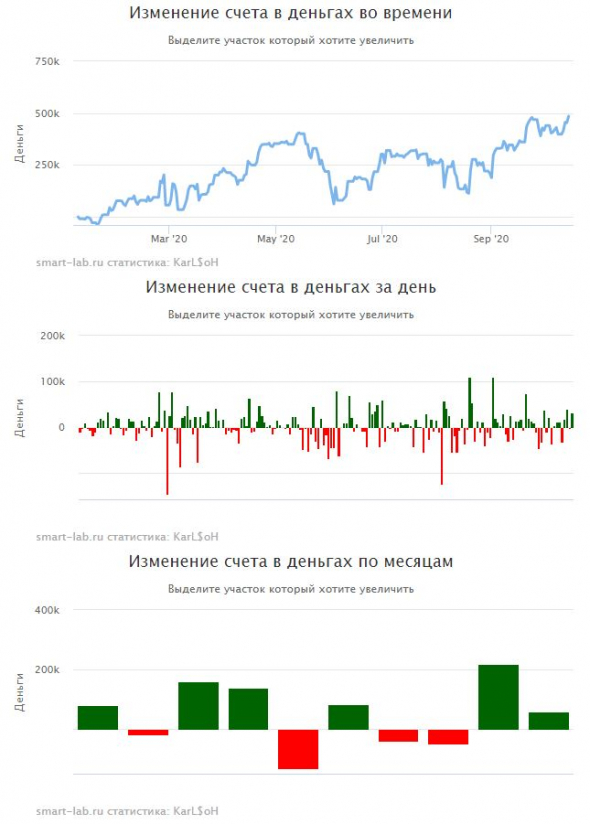

Тем временем, эквити прошила отметку 500К.

Доходность на текущий момент: +280%

Весь свой небольшой опционный опыт попробую изложить в трёх частях.

Это часть 1, здесь расскажу о техническом оснащении опционного трейдера новичка, которым я пока являюсь на текущий момент.

В Опционном чате есть много куда более опытных опционных трейдеров, чем я, поэтому слушаю, чего они там говорят и мотаю под корку.

В чате провели два опроса с целью выявить какой брокер в РФ больше всего подходит для торговли опционами на Мосбирже и кто какой опционный софт использует.

Статистика по брокерам:

Лучшие опционные брокеры: Открытие, Финам, БКС, с натяжкой — ВТБ.

Какого опционного брокера можно включить в список лучших? Того, чьи сервера не глючат постоянно (как в Сбербанке или как недавно народ жаловался на Промсвязьбанк) и этот брокер должен понимать хорошо опционы, а не крыть при первом же маржин-колле размером на 1% ниже минимально необходимого ГО.

Какими ещё качествами должен обладать «лучший опционный брокер»? Его комиссия должна составлять не больше 10% от размера биржевой (есть брокера на российском рынке, кто берёт 100% комиссии биржи) и должна поставляться бесплатно опционная утилита — «квиковский аналитик».

Если вы видите брокера, который при малейшем маржин-колле кроет ваши позиции, или берёт комисс 100% плюсом к комиссии биржи, или же за доступ к квиковскому опционному аналитику хочет с вас взять 8000 рублей в месяц — бегите от такого брокера! С ним каши не сваришь.

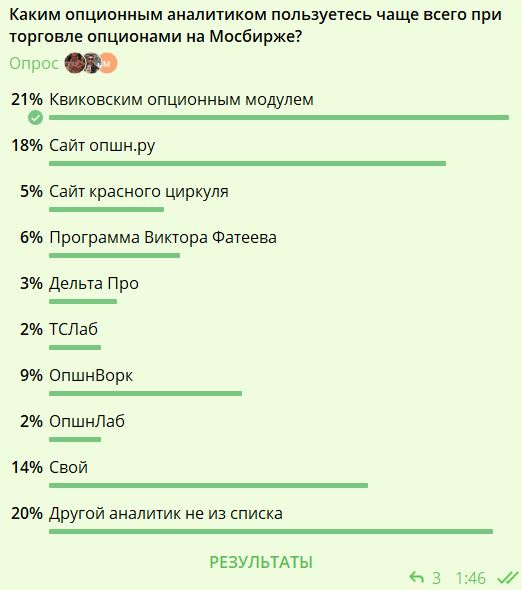

Теперь что касается опционного софта, результаты опроса получились следующие:

Проголосовало около 200 человек:

1-ое место: люди любят квиковский аналитик (Мосбиржа, ты слышишь? его нужно развивать!)

2-ое место: сайт option.ru

3-ье место: люди пишут свой опционный софт, потому что то, что есть на рынке, их не устраивает

4-ое место: Options WorkShop

5-ое место: программа Виктора Фатеева

Квиковский опционный аналитик в брокерах Открытие, Финам, БКС, ВТБ — бесплатен, про остальных брокеров не скажу, у кого-то его просто нет, кто-то берёт плату за этот модуль.

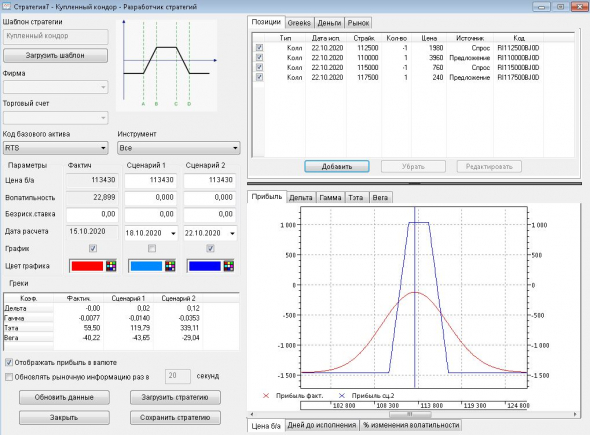

Лично я не дорос ещё до программы ВоркШоп, мне хватает опционного квиковского аналитика, там очень быстро и удобно можно моделировать свои текущие позиции и смотреть результат по ним, есть множество шаблонов, например:

Я хочу купить кондор, выбираю шаблон, тут же грузятся 4 позиции по колам, я меняю источник определения цены со спроса\предложения на «теоретическую цену», выбираю необходимый мне объём и всё. Позиция готова, по ней можно будет тут же прикинуть результат.

Не нужно заходить ни на какие сторонние сайты, тратить время, зачем? Не правда ли удобная штука? Но там есть свои косяки, о которых пока не будем здесь.

Часть 1 подходит к концу, техническую часть опционной торговли осветил, в следующий раз попробую рассказать о торговых стратегиях, которые я использовал в этом году и которые помогли разогнать капитал.

Не переключайтесь и добавляйте в избранное, если топик вам зашёл!

Как торговать опционами на Московской бирже

Не путайте с бинарными

Снова поговорим о срочном рынке, спекуляциях и обо всем том, о чем обычно не говорим.

Мы уже касались срочного рынка в статье про фьючерсы — если вы ее еще не читали, рекомендую начать с нее: так будет проще понять суть.

Сегодня поговорим про опционы и начнем с абстрактного примера.

Предположим, вы покупаете лотерейный билет. Вы рискуете только той суммой, что за него заплатили, но при этом потенциально можете получить прибыль, которая в тысячи раз превышает стоимость этого билета.

Примерно так же обстоят дела с торговлей опционами: при покупке опциона вы можете получить потенциально неограниченную прибыль, если цена опциона пойдет в нужном для вас направлении. А при худшем сценарии потеряете только фиксированный платеж, который внесли за этот опцион.

Разница между опционами и лотереей в том, что в лотерее можно быть только покупателем. А вот на срочном рынке вы легко можете стать продавцом опционов — и тогда ситуация для вас станет обратной: вы получаете от покупателей фиксированный платеж за проданный опцион. Но если цена опциона пойдет в нужном покупателю направлении, то именно из вашего кармана будет оплачиваться его потенциально неограниченная прибыль.

Понимаю, пока сложно. Давайте разбираться.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья — о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов об опционах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое опцион

Прежде всего, опцион — это производный инструмент фондового рынка, в его основе всегда лежит какой-то базовый актив. То есть не может быть просто опциона, но может быть опцион на конкретные акции, на индекс, на золото.

Опцион — это контракт между покупателем и продавцом, в нем оговорена цена и срок, по истечении которого этот контракт начнет действовать. У опциона две действующие стороны: покупатель и продавец.

Покупатель опциона платит продавцу фиксированную сумму и получает право совершить сделку с базовым активом по оговоренной цене и через оговоренный срок. Тут важно то, что покупатель получает право, а не обязанность. Это ключевое отличие от фьючерса. Покупатель опциона может отказаться совершать сделку по истечении срока контракта. В случае с фьючерсом у него такого права нет. Мы разберем это подробно в следующем разделе.

Опционы на Московской бирже

Базовый актив всех опционов на Московской бирже — фьючерсы: на акции, на индекс, на валюту. Вот список всех доступных опционов на Московской бирже.

Продавец опциона получает фиксированную сумму и дает обязательство совершить в будущем сделку с покупателем — если покупатель решит воспользоваться своим правом.

Сделка с колл-опционом

Сделка с пут-опционом

Как инвестировать в акции и не прогореть

Как все это выглядит на бирже

Перейдем к реальному примеру.

Это список опционов по Сбербанку с датой экспирации, то есть завершения, 20.11.2019. Давайте сразу упрощать: таблица зеркальна относительно столбцов «Страйк» и IV. В левой части таблицы сверху мы видим приписку Call, а в правой — Put.

Таким образом, мы уже отсекли половину таблицы: разобравшись с одной частью, мы сразу поймем и вторую.

Центральный столбец «Страйк» — главный. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую вы фиксируете сейчас, а заключать сделку по ней будете потом.

Возможно, сейчас ничего не понятно, но вот примеры, после которых все должно встать на свои места.

Теперь можно сделать некоторые выводы.

Объясню, откуда берутся цены в столбце «Страйк», ведь они совсем непохожи на цены акций Сбербанка. Дело в том, что базовый актив по опционам не акции Сбербанка, а фьючерс на эти акции. Один фьючерсный контракт Сбербанка эквивалентен 100 акциям Сбербанка. При этом цена фьючерса чуть выше цены акций. Почему так происходит, я писал в статье про фьючерсы.

На механику опционов это не влияет совершенно никак, просто звучит немного сложнее и запутаннее: опцион на фьючерс на акции Сбербанка.

Сделали небольшое отступление, теперь можно вернуться к исходному примеру и еще немного его дополнить. Напомню суть.

Во всех этих примерах мы говорим «Вася купил», «Петя купил» — а по какой цене купил? Страйк-цена относится только к базовому активу и, возможно, будущей сделке, а не к опциону и сделке, которая происходит именно с ним. У опциона есть своя цена, которую мы платим за него здесь и сейчас.

Теоретическая цена — это, можно сказать, справедливая идеальная цена конкретного опциона, к которой должен стремиться рынок. Эта цена рассчитывается по сложной формуле, завязанной на количество дней до экспирации опциона, безрисковую ставку и т. п. Не будем сейчас разбираться, это неважно. Нам, обычным людям, нужно только понимать, что данная цена — ориентир.

Представьте, что перед походом на Савеловский рынок за новым Айфоном вы зашли на «Яндекс-маркет» и посмотрели, какая вообще средняя цена у этого Айфона. Вы эту цену запомнили — и теперь на Савеловском рынке будете использовать ее как некий ориентир, так что продать вам что-то втридорога уже не получится. Похожим образом работает теоретическая цена опциона.

Расчетная цена, общими словами, это теоретическая цена с поправкой на заданную волатильность базового актива. Волатильность определяет величину разброса в цене. Чем разброс выше, тем больше волатильность. Откровенно говоря, я не нашел на сайте Московской биржи ни одного упоминания методики вычисления расчетной цены опциона. Но в любом случае этот столбец можно игнорировать.

Самые важные столбцы — покупка и продажа.

Покупка и продажа — это уже данные из привычного нам торгового стакана. Вы посмотрели на теоретическую цену опциона, а затем открыли стакан и увидели там доступные в реальности цены покупки и продажи. Именно эта цена, по которой вы фактически в стакане купите или продадите опцион, будет ценой самого опциона, или его премией.

Теперь дополним наш исходный пример.

Давайте добавим пару переводов и для стороны продавца.

Внутренняя стоимость опциона, столбец IV

Согласно теории, премия опциона складывается из внутренней и временной стоимости. Внутренняя стоимость — столбец IV в таблице — это разница между текущей ценой базового актива (Цб) и страйк-ценой (Цс).

Для колл-опциона внутренняя стоимость равна Цб минус Цс, для пут-опциона — Цс минус Цб. Внутренняя стоимость не может быть отрицательной. Либо она есть и больше нуля, либо ее нет — то есть она равна нулю.

Временная стоимость тем больше, чем дальше срок экспирации опциона и чем выше волатильность, то есть неопределенность. При уменьшении времени до экспирации временная стоимость также уменьшается и в конечном счете становится равной нулю.

Теперь, когда мы разобрали все столбцы нашей таблицы опционов, кроме столбца «Код», я вынужден сказать, что упрощения на этом не закончились.

Есть еще два типа категоризации опционов, о которых вам нужно знать и которые немного меняют порядок расчетов по сделкам с опционами.

Маржируемые и немаржируемые опционы

Для обычных инвесторов это разделение принципиально ничего не меняет. Что такое вариационная маржа и как она работает, мы уже разбирали на примере фьючерсов. Здесь процесс примерно такой же.

Маржируемый тип опционов определяет несколько иной порядок расчетов.

Главное отличие в том, что при продаже опциона продавец не получает сразу себе на счет премию, а покупатель ее не платит. Вместо этого биржа замораживает необходимые средства на счетах клиентов и ежедневно делает промежуточный перерасчет на основе того, куда движется цена. Это сделано для того, чтобы лучше контролировать сделки и снизить риски их неисполнения.

Через расчет маржи биржа следит за состоянием ваших открытых позиций и контролирует, чтобы у вас всегда хватало средств заплатить по всем своим обязательствам. Все опционы на Московской бирже — маржируемые.

Американские и европейские опционы

Здесь просто: европейские опционы можно исполнить только в дату их экспирации, а американские можно исполнить в дату экспирации или в любой день до нее.

Приведу пример: Вася купил европейский колл-опцион на фьючерс Сбербанка по страйк-цене 24 000 Р с премией 530 Р и датой экспирации 20.11.2019.

Петя же купил аналогичный опцион, но американского типа — а значит, 1 ноября он имеет возможность его исполнить и получить свою прибыль: американский опцион можно исполнить в любой день до экспирации.

Тип опциона можно найти в его спецификации на Московской бирже. Вот спецификация опциона Сбербанка из примера. Но это не особенно важно: все опционы на Московской бирже — американские.

Поставочные опционы

Наконец, все опционы на Московской бирже — поставочные. Механика здесь та же, что и у фьючерсов: если вы купили или продали опцион и додержали его до дня экспирации, то биржа не произведет между вами и контрагентом взаиморасчет деньгами, а именно исполнит сделку с базовым активом.

То есть при исполнении опциона заключается сделка с фьючерсом — базовым активом опциона — по цене, равной цене исполнения опциона.

Здесь же я отмечу еще одно важное следствие: большинство опционов не доживает до экспирации, а закрывается раньше через обратные сделки. Закрытие опционной позиции через обратную сделку — самый простой способ зафиксировать полученную прибыль или убыток. Поясню, что это такое.

Для обратной сделки вам нужно иметь нового контрагента в стакане заявок для того же самого опциона. Если сначала вы покупали опцион, то затем вы через стакан должны его продать. Учитывая, что цены в стакане следуют за теоретической ценой, а та зависит от цены базового актива, ваша обратная сделка и принесет вам примерно ту доходность, что вы можете получить при исполнении.

Если же вы хотите именно исполнить, а не закрыть опцион и сделать это до дня экспирации, вам нужно позвонить своему брокеру. К такому варианту вам, возможно, придется прибегнуть, если в стакане заявок не будет контрагентов для обратной сделки.

Бонус от Московской биржи — код опциона

На нашей доске опционов осталось только одно поле, которое мы не разобрали: код опциона. Польза кодов опционов в том, что в них зашифрована вся ключевая информация по опциону — нужно только понять, как ее расшифровать. И биржа нам в этом помогает.

Буква W в конце кода — это дополнительный символ, который биржа ввела в 2017 году для недельных опционов. Это те же опционы, только с более коротким сроком действия: всего две недели. Доступны такие опционы только для фьючерса на индекс РТС.

Разберем наши примеры со Сбербанком. Вот некоторые коды опционов:

А зачем продавать опционы?

Зачем покупать опционы — понятно: чтобы снизить риск, имея при этом возможность получить высокую доходность. Но зачем их продавать? Кто хочет брать на себя такие обязательства — и зачем?

Ответ — премия опциона. Бытовой пример — это страховой бизнес. Компания берет с вас небольшую сумму и гарантирует, что при наступлении страховой ситуации возместит убытки, которые могут быть в сотни раз больше. Тем не менее страховой бизнес успешно работает.

Прибыль = Цена для всех на дату экспирации − Цена для вас по опциону − Премия за покупку

А вот прибыль продавца:

300 − (24 700 − 24 500) = 100 Р

Если перенести позиции продавца и покупателя опционов на график, получим такую картину.

По графикам видно, что продавец имеет запас прочности перед покупателем и находится в прибыли еще некоторую часть графика, даже когда цена базового актива идет не в его сторону.

Отсюда же вытекает важность размера премии, которую вы платите или получаете. Чем премия больше, тем больший запас у вас есть как у продавца и тем сложнее вам получить прибыль как покупателю.

Запомнить

Опционы — это сложный инструмент срочного рынка, который может иметь множество применений: от хеджирования своих позиций до всевозможных спекуляций. Мы разобрали только механику работы данного инструмента, не касаясь всевозможных стратегий его использования.

Вы можете попробовать этот инструмент в своих спекуляциях, однако я ни в коем случае не рекомендовал бы вам занимать сторону продавца в торговле опционами, так как эта позиция несет очень большие риски.

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Пользователь с таким e-mail уже существует.

Войти с этой почтой

Регистрация

Регистрация

Что такое опцион и как на нём заработать

Если инвестору нужно застраховать свои риски или он хочет заработать вне зависимости от того, куда пойдут рынки, — стоит обратить внимание на опционы.

Иногда чтобы получить какую-то дополнительную услугу, например оформить страховку или зарезервировать товар в магазине, нужно немного доплатить. К примеру, вы планируете лететь в отпуск через две недели, но ещё не уверены, точно ли получится. Если планы изменятся, то вернуть всю стоимость билета не выйдет — вы рискуете потерять почти половину суммы. Но можно немного доплатить и подключить опцию возврата билета по полной стоимости — если что-то пойдёт не так, вам вернут все уплаченные деньги за билет, а не процент. Так за небольшую плату вы застраховали риск потерять деньги.

Если этот бытовой пример перевести на биржевой язык, то получится, что вы купили опцион, когда оформили опцию, а когда вернули билет и получили обратно деньги — исполнили опцион.

Опцион — это договорённость

Опцион — это когда покупатель и продавец договариваются о покупке или продаже актива по определённой цене в конкретный срок. Цена, по которой пройдёт сделка, называется страйк, а дата исполнения — датой экспирации.

Для покупателя опцион — это право на исполнение сделки. Если покупателю сделка невыгодна, он заплатит только премию, за которую купил опцион.

Для продавца опцион — это обязательство исполнить контракт.

Продавец опциона очень рискует: его убытки не ограничены, а доход — только премия, за которую у него купят опцион. Мы не рекомендуем начинающим инвесторам торговать опционами.

Из чего состоит опцион

Опцион — производный финансовый инструмент. В его основе лежит базовый актив — предмет договора. Например, вы договариваетесь с другом о праве покупки долларов. Право на покупку — это договорённость, а доллары — базовый актив.

Базовым активом может быть что угодно: акции, валюта, драгметаллы, сырьё или товары. На Московской бирже базовый актив опциона всегда фьючерсный контракт на какой-либо актив. Это значит, что покупатель получит по опциону не акции, золото или нефть, а только фьючерсы на них.

Можно сказать, что опцион на Мосбирже — это своеобразная «матрёшка»:

Фьючерсный контракт – это тоже производный финансовый инструмент, в базе которого уже лежат сами акции, валюта, индексы и другие активы. Однако, в отличие от опциона, фьючерс обязательно нужно исполнить и продавцу, и покупателю.

Если вы купите опцион на акции, вы не станете владельцем акций и не будете получать дивиденды. Вы сможете только застраховать себя от изменения цены на эти акции.

Как торговать опционами

Обычно опционы покупают, чтобы защититься от изменения цены, если нужен базовый актив. В этом случае опцион работает как страховка: вы фиксируете цену актива или курс доллара от роста или падения.

Опционы отличаются от обычных ценных бумаг, и торговля ими тоже имеет свои нюансы. Рассказываем самые важные.

Торгуются в базисных пунктах. Сами опционы как инструмент торгуются не в валюте, а в базисных пунктах — так сделали для простоты расчётов. Если конечный актив считается в рублях, то базисные пункты совпадают с рублёвым эквивалентом. Например, цена опциона акции «Сбербанка» стоимостью 1200 б. п. будет равна 1200 рублям.

Если конечный актив зависит от валюты, — например, это валюта или металл, — то базисные пункты пересчитываются в рубли по определённой формуле. Перерасчёт делает брокер, поэтому считать самостоятельно это не нужно.

Нужно гарантийное обеспечение для опциона. Для покупки опциона не обязательно, чтобы на счёте была вся сумма для уплаты премии. Достаточно небольшого гарантийного обеспечения — его размер устанавливает биржа. Брокер блокирует гарантию на счёте — это страховка на случай, если у покупателя не будет денег на исполнение опциона.

Представьте, что вы хотите купить тысячу акций «Газпрома» по цене 280 ₽ чтобы заработать на их росте. Для покупки вам понадобится 280 000 ₽. Если цена вырастет до 300 ₽ за акцию, вы заработаете 20 000 ₽. Но если цена упадёт до 260 ₽, вы эти 20 000 ₽ потеряете.

Чтобы купить опционы на 1 000 акций «Газпрома», понадобится 20 000 ₽: примерно 11 000 ₽ для гарантийного обеспечения под покупку 10 опционов (1 опцион = 1 фьючерс = 100 акций Газпрома) и 9 000 ₽ для расчёта по премии за опционы. Эти деньги списываются не сразу, а постепенно, до момента исполнения опционов.

В дату исполнения поступят фьючерсы. В дату исполнения все опционы будут разделены на две части: одни из них будут исполнены, а вторые нет. Это зависит от того, какова будет цена на фьючерсный контракт, лежащий в базе опциона, на дату его исполнения.

Опционы «в деньгах» будут исполнены. Это значит, что по счёту покупателя опциона колл пройдёт покупка фьючерсов по цене страйк. А покупателям опционов пут автоматически откроются короткие позиции по этим фьючерсам по цене страйк. И те и другие могут тут же продать или откупить фьючерсы, зафиксировав финальный результат от этих стратегий.

За 2−3 дня до сделки биржа повысит требование по гарантийному обеспечению по опционам до размеров гарантийного обеспечения фьючерсов, лежащих в их основе.

Это нужно, чтобы открыть позиции по фьючерсным контрактам, — на счёте должно хватать денег для блокировки гарантии.

Если до исполнения опциона на счёте не будет денег для гарантийного обеспечения зачисления или открытия короткой позиции фьючерсных контрактов, брокер может принудительно закрыть позицию по опционам.

Как только пройдёт закрытие позиций по фьючерсам, биржа разблокирует гарантийное обеспечение на счёте.

Основные виды опционов

Два основных опциона на бирже — это call-опцион и put-опцион.

Как работают колл-опционы. В колл-опционах фиксируется цена покупки. Покупают колл-опцион, когда думают, что актив будет расти в будущем.

Давайте посмотрим, что будет происходить со счетом, на котором есть опционы колл и цена актива растет.

Если в момент исполнения опциона цена фьючерса будет ниже страйка — например, 27 000 ₽ вместо 31 000 ₽, то последние 2 строчки таблицы будут выглядеть так:

При этом если бы вы реально купили тысячу акций «Газпрома» по цене 285 ₽, то потеряли бы 15 000 ₽.

Таким образом, опционы колл покупают, чтобы защититься от роста цены, если нужно в будущем приобрести базовый актив.

Пут-опционы. В пут-опционах фиксируется цена продажи. Покупают пут-опцион, когда хотят подстраховаться от падения цены.

С учетом уплаченной премии окажется, что Саша как будто продал доллары по 75 ₽.

Зачем покупать опционы

Опционы покупают, чтобы:

Заработать на росте или падении какого-то актива. При этом сам актив не покупают и не продают и этим ограничивают свои риски.

Застраховать свои активы от падения. Если случится кризис в мире, отрасли или компании и акции подешевеют, то по условиям опциона их можно продать по запланированной цене.

Заработать на любом движении рынка. Можно купить одновременно опцион колл и опцион пут с одной ценой страйк, и будет не важно, куда двинется цена актива, — заработать можно на росте или падении, главное, чтобы цена ушла от цены страйк как можно дальше в любом направлении.

Как покупать опционы

Опцион – это страховка от нежелательного роста или падения цены. Вот как это работает.

Допустим, вы хотите купить 1 000 акций «Газпрома» по 280 ₽, но опасаетесь, что цена до конца года может упасть. Если это произойдёт, то вам придется под Новый год продавать подешевевшие акции и фиксировать убыток.

Чтобы обезопасить себя от такого развития событий, можно купить страховку — «пожертвовать» частью потенциальной прибыли, но при этом быть уверенным в результате.

Вы купили 10 опционов пут на 1 000 акций «Газпрома» по цене исполнения 280 ₽ с датой исполнения 15 декабря. То есть,вы получили право продать в эту дату свой актив по 280 ₽, если в момент исполнения цена будет ниже. При этом, если цена будет выше, например, 300 ₽, вы не обязаны продавать актив по 280 ₽, а можете продать их по 300 ₽.

За такие условия вы должны будете заплатить «страховку» — премию за опционы. Например, 9 000 ₽ (9 ₽ с цены одной акции).

Опцион можно продать раньше срока его исполнения. На рынке цена опционов меняется в зависимости от того, растёт или падает в цене базовый актив. Поэтому если доллар сейчас стоит 75 ₽, то право купить его по 75 ₽ в Новый год будет стоить дороже, чем право купить его по 80 ₽, ведь до 80 ₽ цена может и не дойти. И гораздо дороже будет право купить его в декабре по 70 ₽, ведь цена-то уже сейчас выше.

Что нужно знать об опционах

Опцион для покупателя — это право, а не обязательство. Опцион для продавца — всегда обязательство.

Заработать на опционах можно как на повышении цены актива, так и на её снижении.

Опционы покупают, если хотят застраховать риски.

Опционы не подходят для начинающих инвесторов. Это сложный инструмент срочного рынка.

Мини-словарь

Опцион — договор, по которому покупатель получает право, но не обязанность, совершить в будущем покупку или продажу актива по заранее оговорённой цене. Для продавца опцион — обязательство. Если покупатель решит воспользоваться своим правом купить или продать актив, продавец обязан исполнить контракт.

Call-опцион — фиксирует цену покупки. Его покупают, когда считают, что актив в будущем вырастет.

Put-опцион — фиксирует цену продажи. Его покупают, когда хотят подстраховаться от падения цены.

Экспирация — дата исполнения опциона. В этот день происходит выплата разницы в ценах.

Фьючерс — контракт о покупке или продаже какого-либо актива в будущем. Обе стороны обязуются совершить сделку по определённой цене.

Страйк — цена, по которой покупатель опциона сможет купить актив в будущем.

Теоретическая цена — цена, по которой можно ориентироваться, принимая решение о покупке опциона. Она рассчитывается по специальной формуле. Это как средняя цена на Яндекс.Маркете. Зная её, вы не купите нужный вам товар втридорога.

Премия покупателя опциона — это сумма, которая будет в итоге списана со счёта, независимо от того, будет ли исполняться опцион или нет (как ОСАГО или любая другая страховка).

Вариационная маржа — прибыль/убыток по открытым позициям с момента последнего клиринга по текущий момент. Результаты из вариационной маржи переносятся и влияют на остаток свободных и заблокированных средств дважды в день (клиринг): в 14:00 и 18:45 мск. В момент проведения клиринга торги приостанавливаются.

Поделиться в соцсетях

Вам понравилась статья?

Спасибо за Ваш голос!

Хочу знать больше

Всё про ОФЗ: как выбрать и заработать

Калькулятор акций

7 финансовых советов на 2021 год

Подушка безопасности VS инвестиции

10 полезных финансовых привычек

Как выбрать ПИФ и управляющую компанию

Эксперт ВТБ Капитал Инвестиции

Есть свободные 10 000 ₽ ежемесячно — во что инвестировать

Электроэнергетика: что нужно знать перед тем, как инвестировать

Не пропустите важные подборки

Во что и как можно инвестировать

Зачем вообще инвестировать

Если хочется начать, но лень глубоко разбираться

Что надо знать, чтобы торговать как профи

Будьте в курсе новостей Школы

Что-то пошло не так

Добро пожаловать!

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своём интересе, а также подтверждая свою дееспособность, я даю свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу Дегтярный переулок, д. 11, лит. А, г. Санкт-Петербург:

В указанных целях Банк вправе осуществлять передачу моих персональных данных в объёме, необходимом для достижения указанных в Согласии целей, третьим лицам на основании заключённых с ними договоров, в том числе операторам связи, организациям, входящим в группу компаний ВТБ, Партнёрам Банка.

Согласие дается на обработку следующих персональных данных: фамилия, имя, адрес электронной почты, файлы cookie, иные пользовательские данные в объёме, необходимом для достижения указанных в Согласии целей.

Согласие действует до достижения целей обработки персональных данных и может быть отозвано мной или моим представителем путём направления письменного заявления Банку по электронному адресу info@vtb.ru или направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации.

Регистрация

Регистрация