Как играть фьючерсами на бирже

Руководство для начинающих по торговле фьючерсами

Добро пожаловать в «Руководство для начинающих по торговле фьючерсами». Это руководство представляет собой общий обзор рынка фьючерсов, а также описания некоторых из инструментов и методов, общих для рынка. Как мы увидим, есть фьючерсные контракты, которые охватывают различные классы инвестиций (например, фондовый индекс, золото, апельсиновый сок). Мы не будем вдаваться в подробности каждого из них.

Предполагается, что если после прочтения этого руководства вы решите начать торговать фьючерсами, вы потратите некоторое время на изучение конкретного рынка (на котором решите торговать). Как и в любом начинании, чем больше усилий вы вложите в подготовку, тем больше будут ваши шансы на успех!

Введение

Фьючерсы могут быть использованы как для эффективного хеджирования других инвестиционных позиций, так и для спекуляций. Это несет в себе потенциал для хороших прибылей связанных с использованием кредитного плеча (более подробно мы обсудим этот вопрос позже). Однако, не будем забывать и о том, что использование кредитного плеча всегда связано с повышенным риском. Перед началом торговли фьючерсами, вы должны не только максимально подготовиться теоретически, но и быть абсолютно уверенным в том, что вы способны и готовы принимать финансовые убытки.

Основная структура этого руководства состоит в следующем:

Мы начнем с общего обзора рынка фьючерсов, в том числе разберемся с тем, что такое фьючерсы, чем они отличаются от других финансовых инструментов. Обсудим преимущества и недостатки использования кредитного плеча.

Во втором разделе приведены некоторые соображения перед началом торговли, например, как правильно выбрать брокерскую фирму для торговли фьючерсами, описаны различные виды фьючерсных контрактов и различные виды торгов.

Третий раздел посвящен оценке фьючерсов, в том числе фундаментальным и техническим методам анализа, а также программным пакетам, которые могут быть вам полезны в торговле фьючерсами.

Наконец, в четвертом разделе этого руководства, приводится пример реальной торговли фьючерсами. Шаг за шагом мы рассмотрим выбор инструмента, анализ рынка и заключение сделки.

К концу изучения этого руководства, вы должны иметь общее представление о торговле фьючерсами, что позволит определиться с тем, стоит ли вам заниматься этим типом торговли. И даст хороший фундамент для дальнейшего изучения рынка фьючерсов, если вы решите, что такая торговля вам подходит.

Базовая структура фьючерсного рынка

В этом разделе мы рассмотрим, как работает фьючерсный рынок, чем он отличается от других рынков, и как действует кредитное плечо на нём.

Как работает фьючерсный рынок

Вы, вероятно, знакомы с понятием производных финансовых инструментов (деривативов).

Дериватив — производная от финансового инструмента образованная движением его цены.

Другими словами, цена дериватива (производной базового актива) зависит от изменения цены на этот самый базовый актив. Например, значение производной, связанной с S & P 500 является функцией динамики цен на S & P 500. Так вот, фьючерс, по своей сути, является деривативом.

Фьючерсы являются одними из старейших срочных контрактов. Они изначально были разработаны, чтобы позволить фермерам застраховаться от изменения цен на их продукцию между посевом и временем когда урожай будет собран и доведен до рынка. Таким образом, многие фьючерсные контракты сосредоточены на таких вещах, как домашний скот (крупный рогатый скот) и зерна (пшеницы). С тех пор фьючерсный рынок расширился и теперь включает контракты, связанные с широким спектром активов, в том числе: драгоценными металлами (золото), промышленными металлами (алюминий), энергетикой (нефть), облигациями (казначейские облигации) и акциями (S & P 500).

Чем фьючерсы отличаются от других финансовых инструментов

Фьючерсы имеют несколько отличий от многих других финансовых инструментов.

Во-первых, стоимость фьючерсного контракта определена движением чего-то еще — у самого фьючерсного контракта нет «врожденной» стоимости.

Во-вторых, срок жизни фьючерсов ограничен. В отличие от акций, которые могут существовать вечно (или так долго, пока существует выпустившая их компания), у фьючерсного контракта есть дата истечения срока действия, после которой договор прекращает существование. Это означает, что при торговле фьючерсами направление рынка и выбор срока исполнения жизненно важны. Как правило, при покупке фьючерса вы будете иметь несколько вариантов срока его исполнения.

Третье различие состоит в том, что многие фьючерсные трейдеры, в дополнение к созданию прямых пари на направление движения рынка, используют более сложную торговлю, результаты которой зависят от отношения различных договоров друг с другом (чуть позже мы поговорим об этом более подробно). Однако, наиболее важным различием между фьючерсами и большинством других финансовых инструментов, доступных индивидуальным инвесторам, является использование кредитного плеча.

Кредитное плечо

Примечание: начальный и поддерживающий уровни маржи устанавливаются биржами, и могут быть изменены.

Соображения перед началом торговли

Перед тем как вы начнете торговать фьючерсами, давайте рассмотрим несколько важных вещей. В первую очередь вы должны определиться с выбором брокера, видами фьючерсов, которыми будете торговать и типом торговли. Но обо всём по порядку.

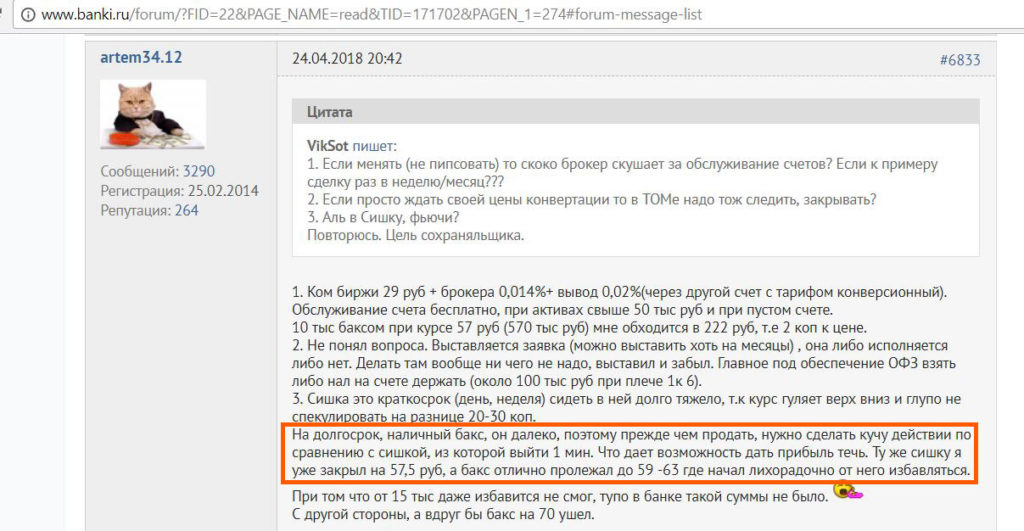

Выбор брокерской фирмы

Первым делом вам необходимо определиться с выбором брокера. Вы можете выбрать брокера с полным спектром услуг, который даст вам высокий уровень обслуживания и советы, но, скорее всего, это будет достаточно дорого. Или вы можете выбрать дисконтного брокера предоставляющего минимум услуг, но за небольшие комиссионные. Здесь всё зависит от ваших предпочтений и уровня благосостояния. Вероятно, многие читатели этой статьи — частные трейдеры и инвесторы, для которых дисконтный брокер является оптимальным вариантом.

Как всегда, при выборе брокера, убедитесь, что вы подходите к этому вопросу достаточно тщательно, особенно если ранее вы с этим «зверем» не сталкивались. Важными моментами являются комиссионные ставки, требования к марже, типы сделок, программное обеспечение и пользовательский интерфейс для мониторинга и торговли, а также качество и скорость обслуживания клиентов.

Категории фьючерсных рынков

Если вы торгуете акциями, то знаете, что есть много различных отраслей (например, технологии, нефть, банки). В то время как механика торговли для каждой отрасли остаётся той же, нюансы основных отраслей и предприятий, широко варьируются. То же самое с фьючерсами. Все фьючерсные контракты похожи, но фьючерсные контракты отслеживают такой широкий спектр инструментов, что важно быть в курсе существующих категорий. Для лучшего понимания, полезно сравнивать категории фьючерсов с отраслями на фондовом рынке и каждый фьючерсный договор с акцией. Основные категории фьючерсных контрактов, а также некоторые общие контракты, которые попадают в эти категории, перечислены ниже.

1. Сельское хозяйство:

3. Фондовые индексы:

5. Процентные ставки:

Вы можете торговать любыми из этих категорий. Для начала, вы, возможно, захотите рассмотреть то, что вам уже знакомо. Так, например, если вы торговали акциями в течение многих лет, вы можете начать свою торговлю фьючерсами с фондовых индексов. В этом случае вы уже знаете основные силы движущие рынок акций, и вам остаётся только узнать нюансы самого рынка фьючерсов. Точно так же, если вы тридцать лет проработали в компании Exxon, вы, возможно, захотите изначально сосредоточиться на энергетике, так как вы, наверное, понимаете, что определяет направление на рынке нефти.

После того как вы выбрали категорию рынка фьючерсов, следующий шаг заключается в определении, какие инструменты вы будете торговать. Давайте предположим, что вы решили торговать инструментами категории энергетика. Теперь вы должны решить, на каких контрактах сосредоточить свое внимание. Ваш интерес лежит к сырой нефти, природному газу или углю? Если вы решили сосредоточиться на сырой нефти, вы можете выбрать одну из марок: West Texas Intermediate, Brent Sea или множество других вариантов. Каждый из этих рынков будет иметь свои нюансы: различные уровни ликвидности, волатильности, различные размеры контрактов и маржинальных требований. С этими моментами, в обязательном порядке, следует определиться перед тем как начать карьеру на фьючерсном рынке.

Типы сделок на фьючерсном рынке

На простейшем уровне, вы можете купить или продать фьючерсный контракт в расчёте на то, что цена на него будет расти или падать. Эти типы сделок знакомы большинству инвесторов с фондового рынка и они легки для понимания. Таким образом, прямые покупки и продажи, вероятно, хорошая идея, чтобы начать торговлю фьючерсами. Достигнув определенного прогресса в торговле фьючерсами, вы вероятно захотите использовать некоторые из более сложных методов фьючерсной торговли. Так как это руководство для начинающих, мы не будем рассматривать эти методы в деталях, ограничившись лишь их кратким описанием. Ознакомиться с ними подробней можно будет в соответствующих разделах этого сайта. Типы сделок, которые обычно используют профессиональные фьючерсные трейдеры:

Предварительный анализ рынка

Для того чтобы выбрать фьючерсный контракт для спекулятивной торговли или перед тем как заключить ту или иную сделку с выбранным фьючерсом, необходимо провести хотя бы беглый анализ текущей рыночной ситуации. В настоящее время наиболее популярными методами исследования текущей и прогнозирования будущей рыночной ситуации, являются фундаментальный и технический анализ рынка.

Фундаментальный анализ фьючерсов

Данный вид анализа направлен на исследование множества микро- и макроэкономических показателей, которые потенциально могут повлиять на будущие цены фьючерсных контрактов. Так как цена фьючерса имеет сильнейшую корреляцию с ценой его базового актива, исследуются все те факторы, которые так или иначе могут оказать влияние на баланс спроса и предложения по отношению к базовому активу.

Например, если речь идёт о валютных фьючерсах, то основными факторами могущими оказать на них влияние, являются такие важнейшие показатели рынка FOREX, как уровни процентных ставок, показатели инфляции и дефляции в странах, чьи национальные валюты составляют исследуемую валютную пару. Большое влияние оказывают разного рода макроэкономические новости, публикуемые как на регулярной основе (в т.н. экономическом календаре), так и новости спонтанного характера.

Если говорить о рынке фондовом — фьючерсах на акции и облигации, то главенствующую роль при проведении фундаментального анализа играют все многочисленные микроэкономические факторы связанные с работой и финансовым состоянием компании-эмитента (в основном речь идёт о данных из регулярной финансовой отчётности). Кроме этого, в данном случае большое влияние уделяется анализу фундаментальных коэффициентов, таких, например, как: P/CF, EPS, P/B, P/S, PEG, P/E (более подробно о них читайте в рубрике коэффициенты фундаментального анализа).

Обычно фундаментальный анализ фондового рынка проводится сверху вниз: сначала рассматриваются макроэкономические факторы оказывающие влияние на состояние экономики в целом, затем анализируется положение в той отрасли к которой относится эмитент базового актива фьючерса и в заключение оценивается состояние, непосредственно компании (эмитента базового актива).

С основами фундаментального анализа вы можете познакомиться перейдя по ссылке: «Фундаментальный анализ рынка и методика его проведения».

Технический анализ фьючерсов

Данный вид анализа проводится исключительно с использованием ценовых графиков. Технического аналитика особо не интересует то, как меняются базовые фундаментальные показатели, поскольку в своей работе он руководствуется основным постулатом технического анализа:

Цена на графике уже включает в себя и отражает абсолютно все те факторы, которые так или иначе могут на неё повлиять.

Ещё одним базовым постулатом теханализа является утверждение о том, что цена имеет свойство двигаться в, так называемых, трендах. То есть, другими словами, в любой текущий момент времени цена находится в том или ином (в восходящем или в нисходящем) тренде. И даже если вы видите на графике явное отсутствие тренда (цена во флэте) это означает лишь то, что перед вами открыт лишь небольшой участок всего ценового графика и на самом деле текущий флэт есть ни что иное, как зона консолидации перед очередным разворотом тренда присутствующего на графике с большим таймфреймом.

Тренды видимые на графиках малых таймфреймов являют собой ни что иное, как составляющие части трендов на графиках больших таймфреймов. Так нисходящий тренд на графике с периодом М5 (пятиминутка) может быть всего лишь частью восходящего тренда на графике с периодом Н1 (час), взгляните на рисунок ниже:

Большую роль в техническом анализе рынка играют паттерны и уровни поддержки/сопротивления. Паттерн представляет собой определённую формацию образуемую на ценовом графике, после появления которой, возникает большая вероятность движения цены в определённую сторону. А уровни поддержки и сопротивления — это такие ценовые уровни, которые цена не в силах преодолеть достаточно долгое время (тем дольше, чем сильнее соответствующий уровень). Уровень поддержки располагается под ценой, а уровень сопротивления — над нею. Подробнее об анализе уровней и основам торговли по ним читайте в материале: «Уровни поддержки и уровни сопротивления».

Кроме этого, технический анализ рынка располагает целым спектром инструментов называемых индикаторами.

В общем виде технический индикатор представляет собой квинтэссенцию или выжимку из всего ценового графика за определённый период времени.

Благодаря использованию современных вычислительных мощностей, можно, что называется, рассмотреть ценовой график под разными углами и в различных аспектах. Индикаторы строятся по данным ценового графика и призваны для того, чтобы упростить процесс анализа всего огромного массива данных его составляющих.

Результатом работы индикатора обычно является сигнал о покупке (говорящий о том, что цена будет расти) или продаже (извещающий о грядущем снижении цены). Такого рода сигналы, исходящие от отдельных индикаторов, являются весьма ненадёжными, а потому их использование имеет смысл лишь в связке с другими инструментами теханализа (с другими индикаторами, линиями поддержки/сопротивления, паттернами).

Подробнее об индикаторах вы можете прочитать здесь: «Индикаторы технического анализа»

Практический пример

Теперь, когда вы знакомы с понятиями и инструментами фьючерсной торговли, давайте рассмотрим гипотетический поэтапный пример.

Шаг 1: Выберите брокерскую фирму и откройте счет. Для этого примера, мы будем использовать брокерскую фирму «XYZ», открываем там счет.

Шаг 2: Решите, какой категорией фьючерсов вы будете торговать. Для этого примера, давайте решим торговать фьючерсами на металлы.

Шаг 3: Решите, каким инструментом из выбранной категории торговать – давайте выберем золото.

Шаг 4: Проведение исследований на выбранном рынке. Это исследование может носить фундаментальный или технический характер в зависимости от ваших предпочтений. В любом случае, чем больше работы вы выполняете, тем вероятней успех в торговле.

Шаг 6: Определите, как лучше выразить наше мнение. В этом случае, поскольку мы считаем, что цена будет расти, мы хотим купить фьючерсный контракт на золото — но какой?

Шаг 7a: Оцените доступные контракты — есть два золотых контракта. Типовой договор касается 100 унций, и электронный микро контракт (E-micro) касается 10 унций. Чтобы управлять нашим риском в нашем начальном набеге во фьючерсный рынок, мы выберем контракт E-micro на 10 унций.

Шаг 7b: Оцените доступные контракты. Затем мы выбираем месяц, в котором контракт истекает. Помните, с фьючерсами не достаточно разобраться в направлении рынка, вы также должны разобраться в выборе времени. Более длинный договор дает нам больше времени, чтобы «быть правильным», но является также более дорогим. Так как, согласно нашему мнению, сложившемуся в п.5, цена повысится в период от шести до двенадцати месяцев, то мы можем выбрать контракт, истекающий через восемь или через десять месяцев. Давайте выберем десять месяцев.

Шаг 8: Выполните торговлю. Давайте купим 10-месячный E-micro золотой контракт. Предположим, что контракт стоит 1680$.

Шаг 11: Мониторьте рынок и в случае необходимости корректируйте позицию.

Примечание: Этот пример является чисто гипотетическим и не является рекомендацией к действию. Это основные шаги для выполнения торговли фьючерсами. В процессе получения опыта и знаний вы вероятно разработаете собственную систему, которая будет вас полностью устраивать.

Фьючерс для новичка: как играть на курсах валют

Существует много различных способов покупки и продажи валюты. Те, кто только начинает интересоваться валютным курсом, в большинстве случаев совершают первые конверсионные операции в обычных обменниках. Однако скоро приходит осознание, что бегать по городу с наличными деньгами не совсем удобно, да и спред в 1,5-2 рубля не радует.

Следующим этапом является покупка и продажа долларов и евро в онлайн-сервисах различных кредитных организаций. Здесь разница между ценой покупки и продажи заметно ниже (30-80 копеек), а все операции можно делать удаленно. Тем не менее, даже такой спред всё равно является очень большим. К тому же в периоды сильных колебаний на валютных рынках он заметно увеличивается, да и стабильность работы интернет-банков в это время оставляет желать лучшего.

Разумный выбор для покупки и продажи валюты — это Московская Биржа. При торговле валютой на валютной секции, с учётом всех комиссий брокера на ведение брокерского счета, на совершение сделки, на вывод валюты, можно считать, что реальный курс отличается от идеального (текущего) копеек на 8-10.

Помимо валютной секции Московской Биржи, поиграть на курсах валют можно и на срочном рынке, используя весьма интересный производный финансовый инструмент под названием фьючерс. Сегодня нас, прежде всего, будет интересовать фьючерс на пару доллар-рубль.

Главное, за что любят фьючерс — это низкие комиссии, высокая мобильность, а также возможность бесплатно использовать эффект плеча, причем как при игре на повышение курса, так и на понижение. Естественно, как и любой другой инструмент, фьючерсы имеют и свои недостатки.

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Храни Деньги! рекомендует:

В чем разница между покупкой фьючерса на доллар и обычной покупкой валюты

Чтобы купить 1000$ в обменнике или на валютной секции биржи, вам нужно отдать их полную текущую стоимость в рублях, возьмем условно 65 000 рублей. Если курс станет 66 руб./$, то, продав доллары, мы получим 1000 рублей дохода.

Для того, чтобы купить 1 фьючерсный контракт на пару доллар-рубль, который соответствует 1000 долларов США, нам нужно оставить только задаток в 10%, т.е. 6500 рублей. Если цена станет 66 000 руб. за 1000 долларов, то при продаже нашего фьючерса задаток вернется + мы получим 1000 рублей дохода.

В обратную сторону это тоже работает, для продажи фьючерсного контракта, соответствующего 1000 долларов при текущем курсе 65 руб. за доллар, нам нужно оставить задаток в 6500 руб. Если курс станет 64 руб. за доллар, то, закрыв нашу короткую позицию (путем покупки этого фьючерса по текущей цене 64 000 руб. за 1000$) мы получим доход в 1000 рублей, т.е. мы продали по высокой цене (причем, не имея на руках долларов), откупили по низкой, а разницу положили к себе в карман. На валютной секции для осуществления такой операции нужно было бы взять деньги взаймы у брокера (если делать это не внутри дня, то не бесплатно), при торговле фьючерсами кредитных взаимоотношений не возникает.

Необходимый размер задатка (он называется гарантийным обеспечением) может изменяться. Цена фьючерсного контракта на пару доллар-рубль немного отличается от цены курса доллара на валютной секции, об этом чуть ниже.

Важным отличием фьючерса от обычной покупки валюты является то, что каждый день в клиринг (основной вечерний клиринг с 18.45 до 19.00 и промежуточный дневной с 14.00 до 14.05) подсчитывается текущий финансовый результат. Т.е. если цена на фьючерс стала 66 000 руб. за 1000$ (а мы купили по 65 000 руб./1000$), то нам на счет придёт 1000 руб., даже если мы не будем продавать фьючерс, эти деньги называются вариационной маржой. Если на следующий день цена станет 64 000 руб./1000$, то с нашего счета спишутся 2000 руб. и так ежедневно до истечения срока контракта или до закрытия позиции.

Что такое фьючерс простыми словами

Фьючерс придумали для страховки от неблагоприятного изменения цены, т.е. для хеджирования рисков.

Допустим, вы выращиваете пшеницу. С учетом всех издержек на зарплату персонала, на семена, инвентарь и т.д. себестоимость вашей продукции получается условно 100$ за тонну. Текущая цена на рынке 150$ за тонну. Вы бы с удовольствием продали бы свою пшеницу по такой цене сейчас и получили бы доход в 50$ с каждой тонны. Только вот проблема в том, что пшеница-то у вас ещё не выросла.

С другой стороны есть мукомольное предприятие, для которого цена на пшеницу в 150$ за тонну вполне приемлема, поскольку их издержки на производство муки при такой закупочной цене составят 300$ на тонну готовой продукции. А текущая цена на муку составляет 400$ за тонну.

В итоге, вы бы хотели продать свою пшеницу (которая ещё не выросла) по 150$, чтобы получить гарантированный доход в 50$ с тонны, а мукомольное предприятие не против купить её сейчас по 150$, т.к. при этом они гарантированно получат 100$ с каждой тонны муки.

Другими словами, вы хотите застраховать себя от падения цены, а мукомольное предприятие – от повышения цены. Следствием этого желания является заключение так называемого форвардного контракта, в котором прописано, что к определенному сроку вы обязуетесь поставить пшеницу определенного качества в определенном объеме, а завод купит её у вас по заранее оговоренной цене.

Проблема лишь в том, что при резких колебаниях цены кто-то из участников захочет уклониться от сделки, признав её недействительной.

Для решения данной проблемы такие контракты перенесли на биржу и был придуман механизм гарантийного обеспечения и вариационной маржи, благодаря которому уклониться от сделки уже не получится. Кроме того, есть возможность быстро перепродать фьючерсный контракт другому участнику. За исполнением такого контракта (фьючерса) будет следить клиринговая палата.

Фьючерс может быть на всё, что угодно: на золото, нефть, на акции, на индексы, на валюту, в общем, на всё, что только может изменять свою цену/значение.

Важно: чтобы совершилась сделка, нужно обоюдное желание, кто-то должен хотеть купить по данной цене, а кто-то, соответственно, продать по этой цене. Чем больше людей интересуется изменением цены или значения того или иного актива, тем выше ликвидность такого фьючерса, т.е. в любой момент можно будет купить или продать данный контракт.

В нашем примере вы продали фьючерс на пшеницу (соответственно, если цена пшеницы на рынке пойдёт вниз, то вы будете радоваться, поскольку гарантированно продадите её дороже), а мукомольный завод купил этот фьючерс (если цена пшеницы на рынке пойдёт вверх, то радоваться будет уже он, поскольку он гарантированно купит её у вас дешевле).

Любой рынок не обходится без спекулянтов, поэтому покупать и продавать фьючерс на нашу пшеницу будут не только те, кому реально нужен этот товар, а все, кто захочет получить прибыль от изменения цены. Если спекулянт считает, что цена пойдёт вниз, то он продает фьючерс (открывает короткую позицию), если вверх — то покупает фьючерс (открывает длинную позицию).

Фьючерс. Основные понятия. Кратко

Итак, фьючерс — это биржевой договор о купле или продаже какого-либо актива в определенный срок в будущем по цене, оговоренной сегодня. Этот срок не может быть бесконечным. Собственно, фьючерсы как раз торгуются на срочном рынке (от слова «срок»).

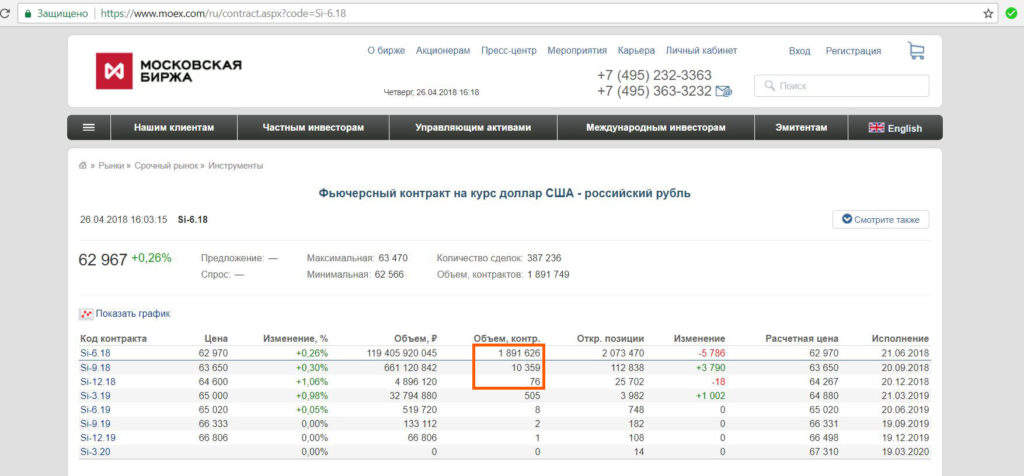

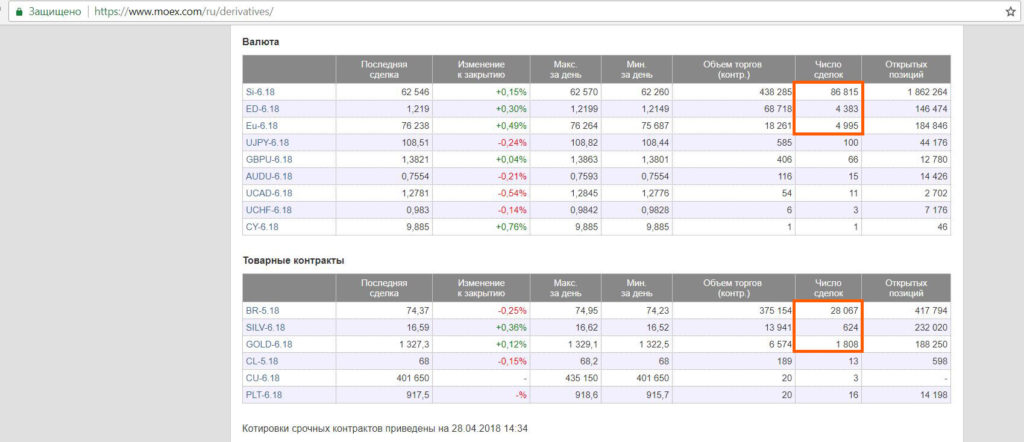

Датой исполнения контракта является третий четверг каждого последнего месяца квартала (хотя есть и исключения, например, для фьючерса на нефть установлен шаг в 1 месяц). Нас сегодня интересует фьючерс на пару доллар-рубль, который обозначается буквами Si. Самым ликвидным инструментом (где совершается максимальное количество сделок) всегда является ближайший к исполнению фьючерс. Сейчас ближайший фьючерс – июньский (обозначается как Si-6.18). Для сравнения, на 26.04 объём контрактов на ближайший фьючерс Si-6.18 составил 1 891 626 шт., на следующий, сентябрьский (Si-9.18) – 10 359, на декабрьский — всего 76:

Для заключения такого контракта нужно оставить задаток (гарантийное обеспечение), который составляет некоторый процент от текущей цены базового актива. Данный задаток должен оставить как продавец фьючерса, так и покупатель.

Размер гарантийного обеспечения для разных активов разный и рассчитывается как процент от цены базового актива. Чем ниже волатильность цены базового актива, тем меньший процент составляет гарантийное обеспечение.

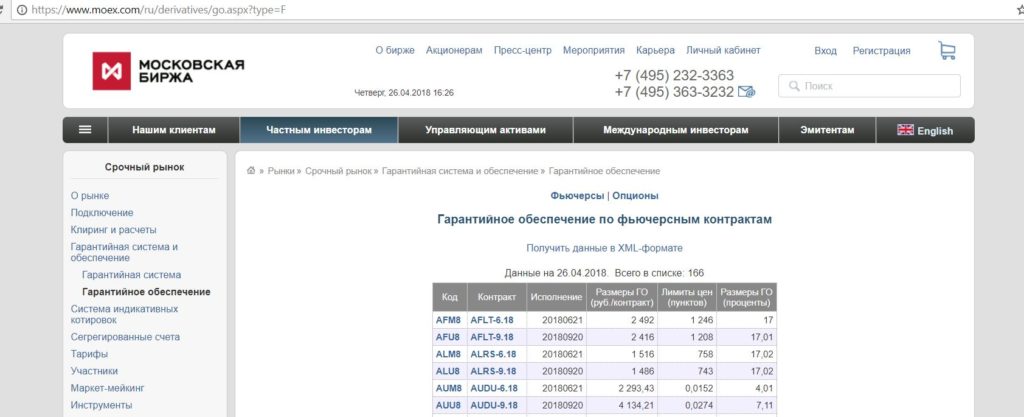

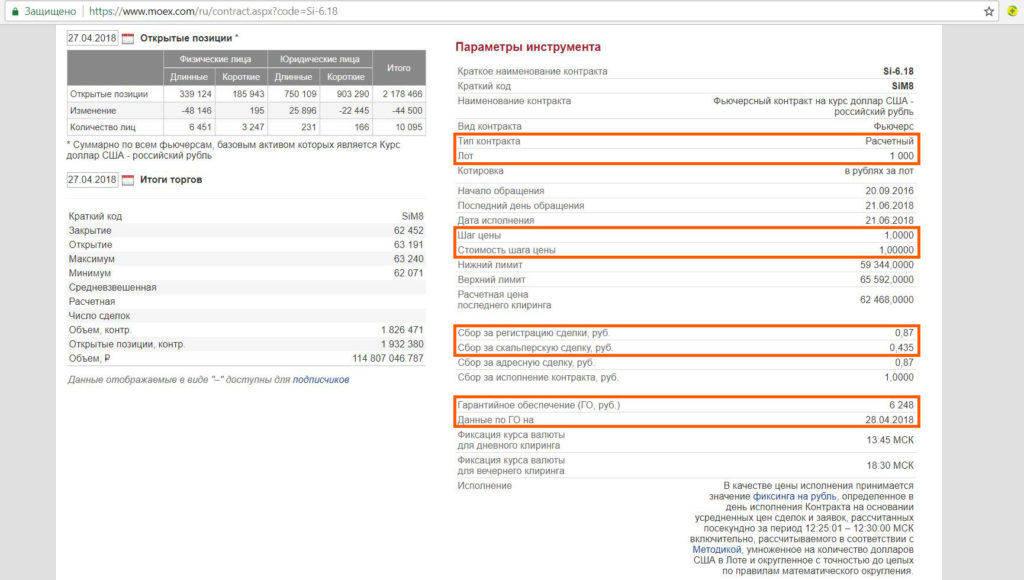

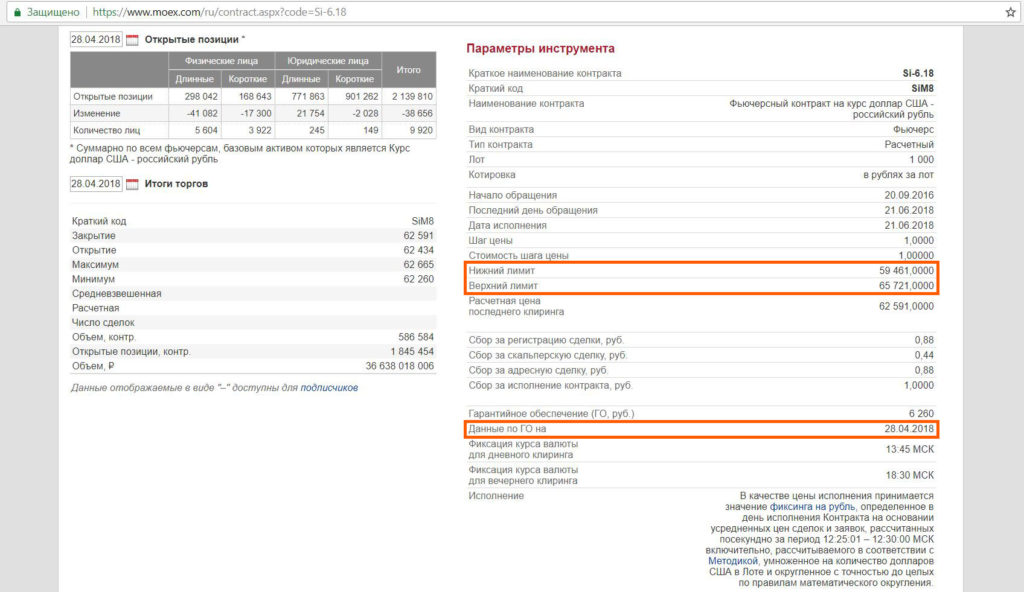

Текущее значение ГО можно посмотреть на сайте Московской Биржи. По состоянию на 27.04.2018 гарантийное обеспечение для интересующего нас контракта доллар-рубль составляет 10%:

Фьючерсы бывают поставочные и расчетные. В дату окончания поставочного контракта должна произойти поставка базового актива (на Московской Бирже поставочными контрактами являются фьючерсы на акции, в эту дату вы должны на самом деле купить или продать акции). В дату окончания расчетного контракта поставки не происходит, а просто фиксируется финансовый результат. О том, как именно это происходит, чуть ниже.

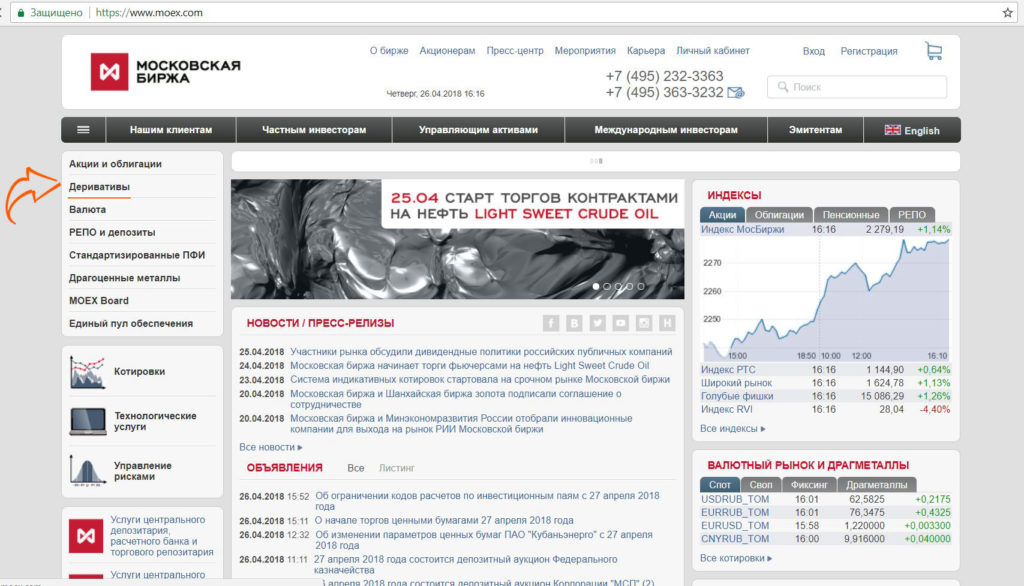

Всю необходимую информацию по интересующему фьючерсу можно посмотреть на сайте Московской Биржи, для этого на главной странице щёлкаем на вкладку «Деривативы» (от англ.”derivative” – “производный”):

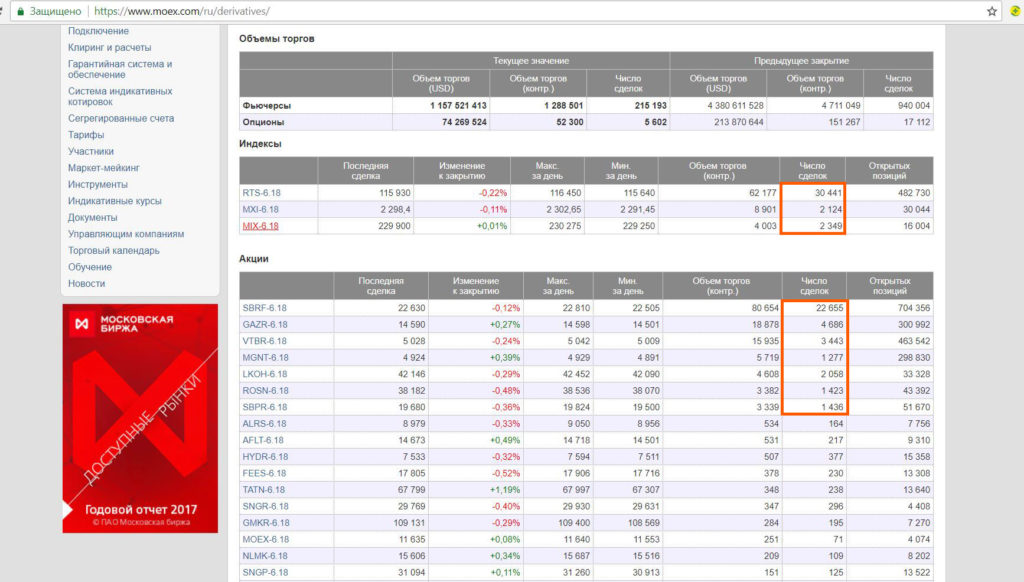

Открывается список доступных на Московской Бирже фьючерсов, которые имеют ближайшую дату исполнения. Стоит обратить внимание, что далеко не все фьючерсы ликвидны, у большинства из них количество сделок за день не превышает 1000 шт. Я бы вообще не рекомендовал обращать на них внимание, поскольку там нет возможности быстро купить или продать контракт по адекватной цене. Самые ликвидные фьючерсы — это фьючерсы на индекс РТС, ММВБ, ММВБ мини, на обыкновенные и привилегированные акции Сбербанка, на акции «Газпрома», «ВТБ», «Магнита», «Лукойла», «Роснефти», на пары доллар-рубль, евро доллар, евро-рубль, на нефть, на золото. Ещё более или менее ликвидным является фьючерс на серебро:

Находим нашу «Сишку» (так в народе называют фьючерс на доллар-рубль) и щелкаем по ней. Открываются все параметры инструмента, которые необходимо знать для торговли:

Главное, на что здесь нужно обратить внимание: тип контракта – «Расчетный», размер лота — 1000$, шаг цены – 1 руб. и стоимость шага цены 1 руб. Гарантийное обеспечение на момент наблюдения — 6248 руб. Последний день обращения нашего фьючерса Si-6.18 – 21 июня 2018. Комиссия биржи за заключение контракта (на срочном рынке комиссия берется за каждый контракт, а не рассчитывается как процент от оборота) составляет 0,87 руб. (если совершить сделку с 19.00 одного дня, а потом её закрыть до 18.45 следующего дня, то такая сделка будет называться скальперской, комиссия за такие сделки в два раза ниже).

Как купить фьючерс на Московской Бирже

Чисто технически покупка любого инструмента на Московской Бирже происходит всего в несколько кликов мышкой.

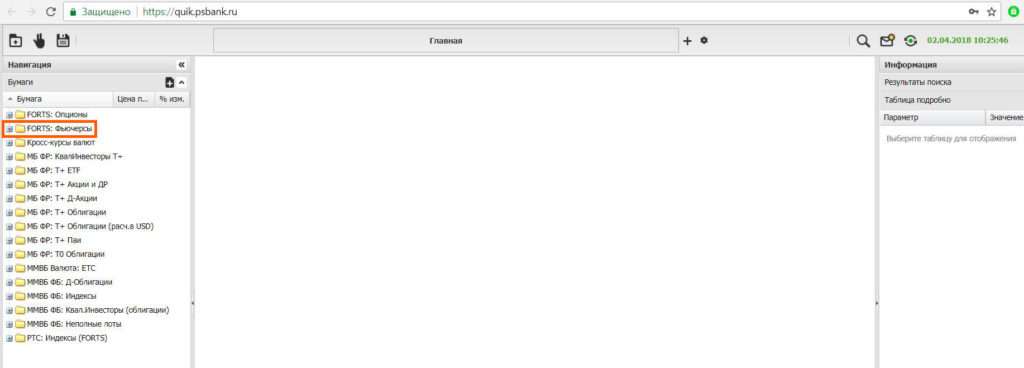

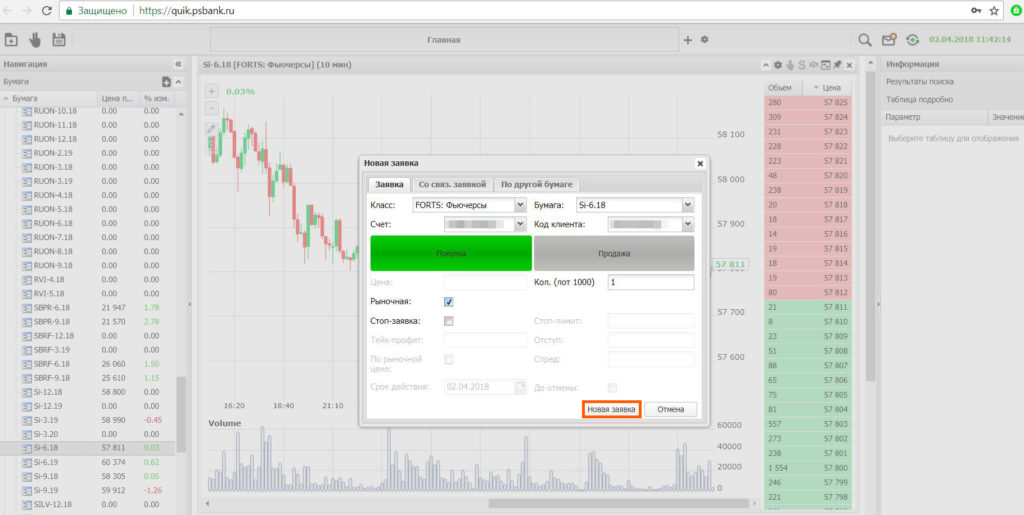

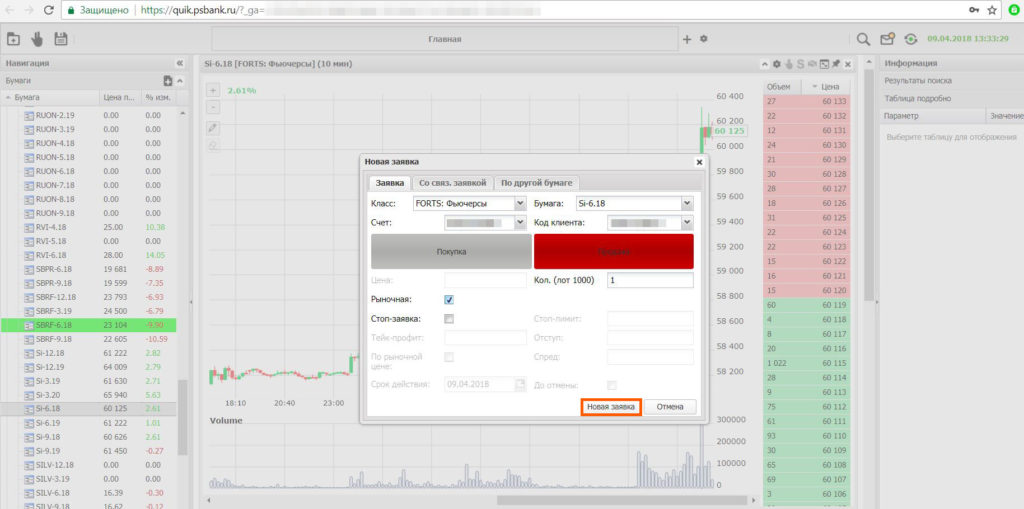

Для примера я взял WebQuik «Промсвязьбанка» (веб-версия программы Quik не требует установки программы на свой ПК и работает в любом браузере). Сегодня мы будем покупать 1 фьючерсный контракт на пару доллар-рубль

Щелкаем на «+» рядом с папкой «FORTS:Фьючерсы»:

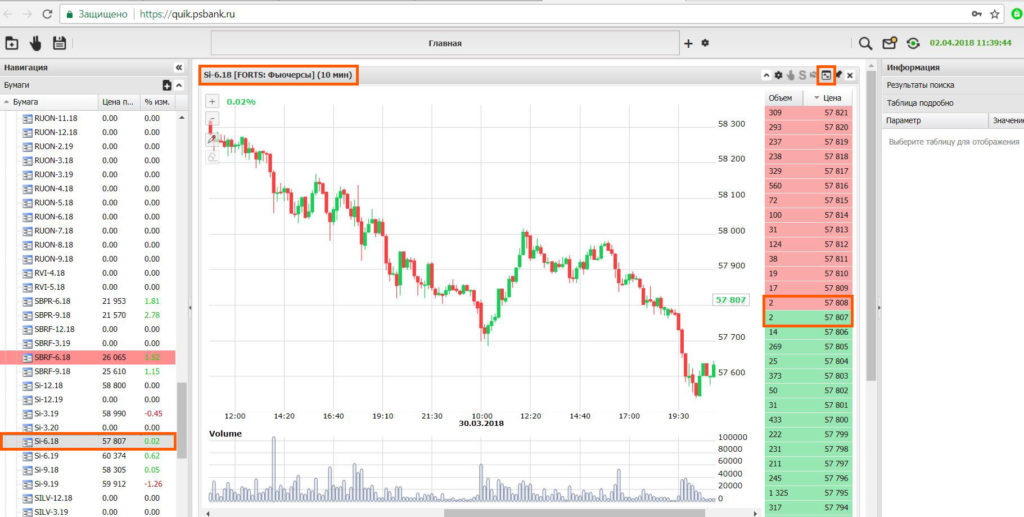

В раскрывающемся списке находим наш июньский фьючерс на пару рубль-доллар Si-6.18. Открывается график торгов. Далее нажимаем на кнопку «Показать стакан котировок». Видим, что текущая цена фьючерса на доллар-рубль в момент наблюдения была 57 808 рублей за 1 лот, т.е. за 1000$ (скриншоты для статьи я сделал 02.04.2018):

Щелкаем на стакане котировок, выбираем «Покупка», указываем, что нам нужен 1 лот, отмечаем галочку в поле «Рыночная» (сделка совершится по текущей рыночной цене) и нажимаем на кнопку «Новая Заявка»:

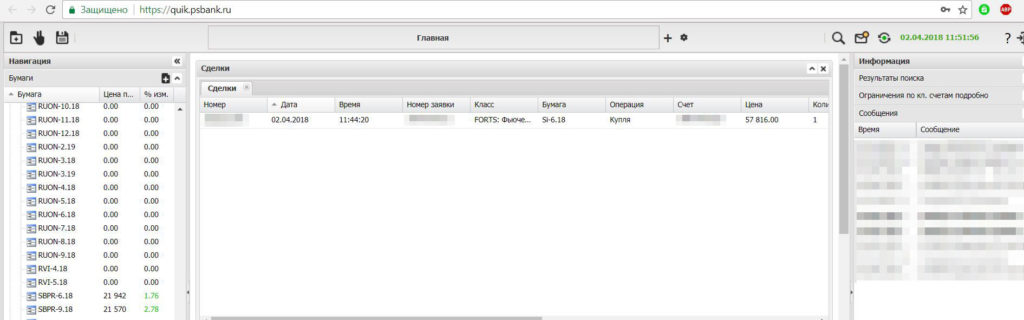

Вот, собственно, и всё, мы купили 1 фьючерсный контракт по цене 57 816 руб.:

Комиссия за сделку со стороны биржи составила 0,87 руб. + 0,6 руб. возьмет себе «Промсвязьбанк» (у других брокеров комиссии за контракт на срочном рынке тоже не очень большие).

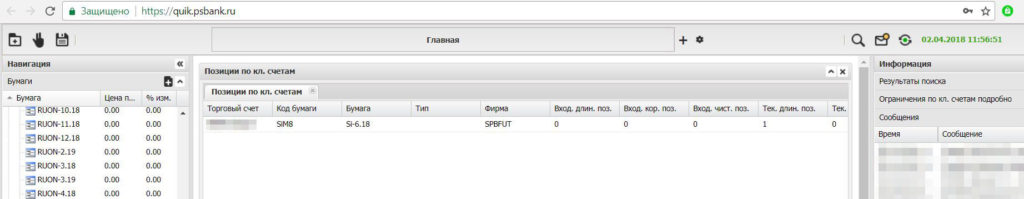

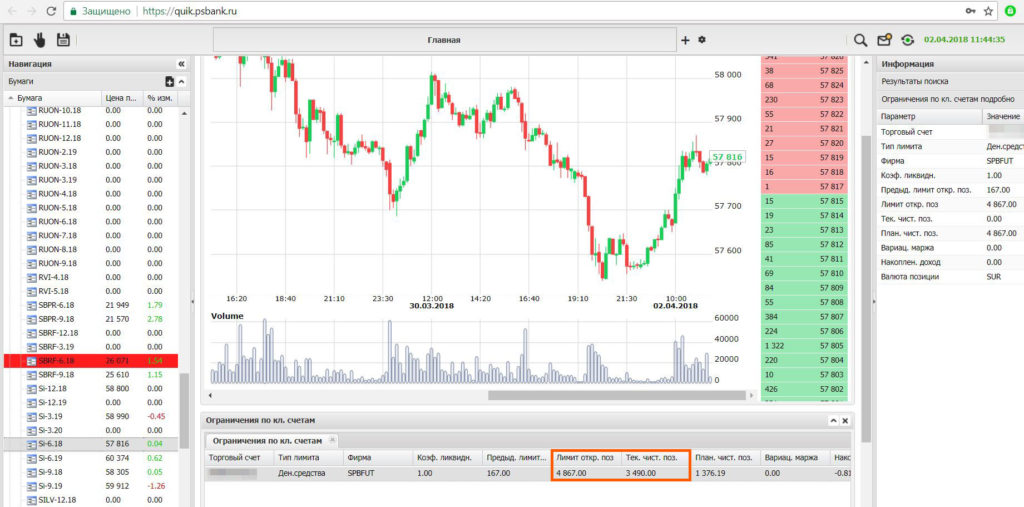

Для покупки этого фьючерса нам не потребовалось вносить все 57 816 руб., достаточно было гарантийного обеспечения. В начале апреля ГО составляло 6% или 3490 рублей (в конце апреля оно увеличилось до 10%) и именно наличия этой суммы на счете было достаточно для покупки фьючерса на пару доллар-рубль. Всего на счете в тот момент не было даже 5000 руб., свободных средств после покупки фьючерса осталось всего 1376 рублей:

Честно говоря, покупать фьючерсы на полный депозит — это очень рискованное занятие. В нашем примере, если цена доллара пойдёт вверх, то всё хорошо, ежедневно нам на счет будет приходить вариационная маржа (например, если курс станет 59 руб. за доллар, то на счет придет 59 000-57 816=1184 руб.). А вот в другую сторону запаса практически нет, рублю достаточно укрепиться по отношению к доллару меньше чем на 1,5 рубля, и на нашем счете не окажется средств для списания вариационной маржи, брокер принудительно закроет нашу позицию.

Если волатильность на паре доллар-рубль повысится, то гарантийное обеспечение может быть увеличено и нашего депозита окажется недостаточно.

Курс доллара на валютной секции на момент покупки несколько отличался от цены фьючерса и составлял примерно 57 290 руб. за 1000$ (т.е. он был ниже фьючерса):

То, что цена фьючерса отличается от цены базового актива, вполне логично. Если бы цена фьючерса на доллар-рубль равнялась котировкам на валютной секции, то все бы покупали одни фьючерсы. Ведь для покупки фьючерса нужно только гарантийное обеспечение, а оставшиеся деньги можно положить, например, под процент в банк и получить дополнительный доход. Во избежание такой несправедливости цена фьючерса обычно выше цены базового актива как раз на такую безрисковую процентную ставку. Состояние, при котором фьючерс дороже базового актива, называется контанго.

Однако фьючерс может стоить и дешевле базового актива, такое состояние называется бэквордация. Это случается, например, когда рынок уверен, что базовый актив будет стремительно падать в ближайшем будущем. Также фьючерс на акции может быть дешевле акции, поскольку у фьючерса нет дивидендов.

Для того чтобы зафиксировать свой финансовый результат, нужно закрыть свою позицию. Если вы покупали фьючерс, то для закрытия позиции нужно продать тот же фьючерс, если продавали — то купить. После закрытия фьючерса гарантийное обеспечение возвращается (разблокируется) и снова становится доступным для совершения сделок.

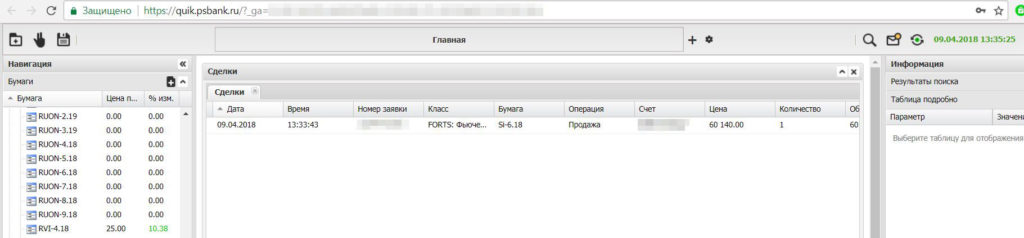

09.04.2018 курс рубля резко пошел вниз и наш фьючерс стоил уже 60 140 руб.

Для продажи фьючерса нужно точно так же щелкнуть на стакан котировок, указать необходимое количество фьючерсов, поставить галочку в поле «Рыночная» и нажать на кнопку «Новая заявка»:

В итоге мы закрыли нашу позицию, т.е. продали фьючерс по цене 60 140 руб.:

Наша прибыль составила 60 140 – 57 816 = 2324 рубля, за вычетом комиссии биржи и брокера за две сделки (0,87*2 + 0,6*2 = 2,94 руб.). Фактически в сделке участвовало только гарантийное обеспечение в 3490 руб., т.е. доходность нашей покупки фьючерса с последующей продажей (2321/3490*100%) составила больше 66% за неделю.

Риски и недостатки фьючерса

1 Соблазн использования большого плеча.

Мы закупились фьючерсами почти на полный депозит и заработали за неделю 66%, однако если бы цена пошла не в нашу сторону, то с такой же быстротой мы теряли бы деньги.

Эффект плеча получается из-за того, что для покупки (или продажи) фьючерса на счете должна быть только сумма гарантийного обеспечения, которая составляет процент от текущей стоимости базового актива. В конце апреля гарантийное обеспечение на июньский контракт на пару доллар-рубль составляет 10% (на 28.04.2018 гарантийное обеспечение составляло 6260 руб.), т.е. на 65 000 руб. вместо одного лота на валютной секции мы можем купить 10 фьючерсов.

Соответственно, мы сможем получать в 10 раз больший доход, если цена пойдёт в нашу сторону, и в 10 раз больший убыток, если цена пойдёт не в нашу сторону.

Я категорически не рекомендую использовать максимальные плечи, т.к. при этом риск слить весь депозит очень высок. Всегда угадывать направление движения цены просто невозможно.

На мой взгляд, более или менее безопасно на гипотетические 65 000 рублей при ГО 10% и текущей цене фьючерса в 62 591 руб. купить(продать) не более 3-4 фьючерсов.

При торговле на срочном рынке на счете всегда должны быть свободные средства в достаточном количестве, чтобы при резких колебаниях цены брокер принудительно не закрыл вашу позицию.

Школа инвестирования “Красный Циркуль” – здесь можно найти много бесплатных или недорогих вебинаров и курсов от опытных инвесторов.

Храни Деньги! рекомендует:

2 На срочном рынке всегда выигрывают только биржа и брокер.

Прежде чем идти на срочный рынок, нужно уяснить простую вещь. Покупка и продажа фьючерсов — это всего-навсего перекладывание денег из кармана одного участника торгов (который не угадал с направлением движения цены) в карман другого участника торгов (который угадал с направлением движения цены).

Единственные, кто всегда выигрывает при любом раскладе — это биржа и брокер, они возьмут комиссию за сделку как с покупателя фьючерса, так и с продавца. При этом биржа и брокер сами ничего не продают и не покупают, т.е. проиграть они не могут.

Механизм гарантийного обеспечения и вариационной маржи придуман, чтобы максимально обезопасить организаторов торгов. Если у участника торгов закончатся свободные средства для поддержания позиции, его позиция просто принудительно закроется, а обязанности по сделке исполнятся за счет гарантийного обеспечения.

3 Размер гарантийного обеспечения может увеличиться.

Размер гарантийного обеспечения рассчитывается как процент от стоимости фьючерса. При резких колебаниях цены этот процент может увеличиться.

Это произойдет, когда цена во время торгов улетит выше «верхнего лимита цены» или ниже «нижнего лимита цены». Эти значения можно также посмотреть в параметрах инструмента.

Для текущего гарантийного обеспечения в 10% для фьючерса Si-6.18 по состоянию на 28.04.2018 верхний предел цены в течение дня 65 721 руб., нижний – 59 461 руб.

Собственно, ещё в начале апреля ГО для июньского фьючерса на пару доллар-рубль было 6%, в конце месяца стало 10%.

Из-за возможности увеличения гарантийного обеспечения на счете также необходимо иметь свободные средства.

4 Налогообложение.

Брокер является налоговым агентом при торговле на срочном рынке, так что 13% дохода придётся отдать государству в виде налога (брокер возьмёт этот налог сам, отдельно заполнять декларацию не нужно), а вот при конверсионных операциях на валютной секции Московской Биржи брокер налоговым агентом не является. Нет однозначного ответа, нужно ли самостоятельно платить налог с дохода при обмене валюты в обменниках и на валютной секции биржи (подробнее об этом можно почитать тут). На практике очень много людей его не платят и никаких санкций со стороны налоговой не наблюдается.

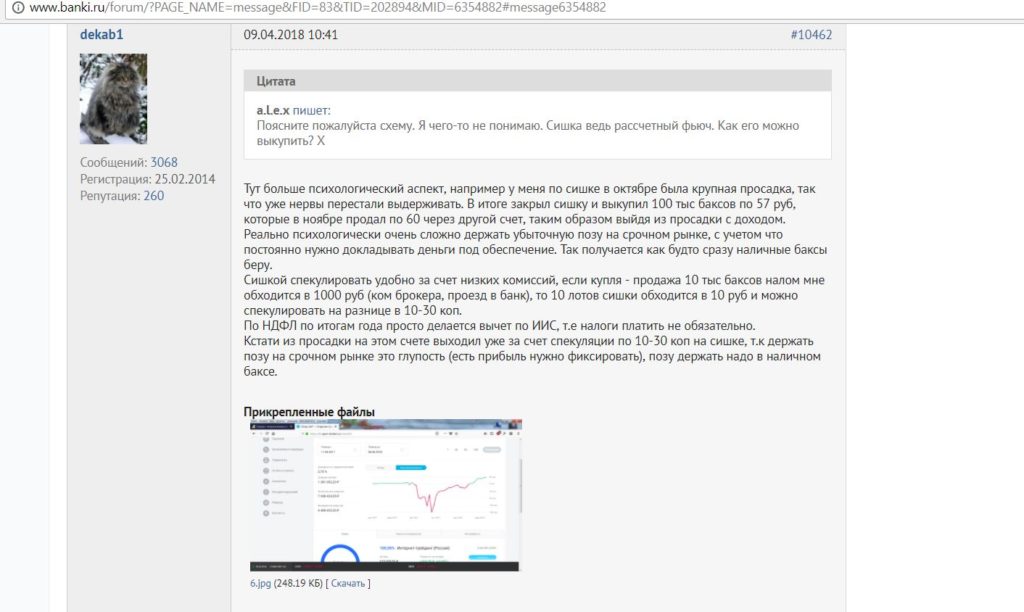

Избежать налога на срочном рынке можно, если торговать там в рамках ИИС (некоторые брокеры дают доступ к срочному рынку на ИИС) и выбрать второй тип вычета (отмена налога с финансового результата).

5 Психология торговли на срочном рынке.

На срочном рынке психологически труднее воспринимать ситуацию, когда цена идёт против вас из-за механизма вариационной маржи. Каждый день вы будете наблюдать, как вариационная маржа списывается с вашего счета и он тает на глазах. Особенно неприятно, когда нужно довносить деньги на счет, чтобы поддерживать открытую позицию.

С наличными долларами или евро попроще, если и есть убытки из-за роста курса рубля, то они воспринимаются не так болезненно. Вы их ощутите в полной мере, только когда захотите продать валюту.

6 Очень высокая мобильность.

Простота и высокая скорость совершения сделки на срочном рынке, а также большой временной интервал для покупки или продажи фьючерса (с 10.00 до 23.50 по Москве с перерывами на дневной клиринг с 14.00 до 14.05 и вечерний клиринг с 18.45 до 19.00) могут способствовать принятию необдуманного решения.

Купившись на информационный фон, вы можете как-нибудь поздно вечером насовершать сделок, которые “на свежую голову” вы бы никогда не заключили. Иногда всё-таки лучше взять паузу.

7 Фьючерсы имеют срок исполнения.

Все фьючерсные контракты имеют дату экспирации (т.е. дату исполнения контракта). Поэтому если мы хотим долго держать свою позицию (например, мы уверены в росте курса доллара), то после окончательных расчетов по июньскому фьючерсу (или после закрытия позиции незадолго до даты экспирации), нам необходимо будет покупать следующий фьючерс, уже сентябрьский (эта операция называется роллирование). При этом нужно будет опять потратиться на комиссии бирже и брокеру за заключение сделок. Правда, эти комиссии вполне гуманные.

Вывод

Стоит ли использовать фьючерс, или нет, решать только вам, это всего лишь инструмент, он не хороший и не плохой. На мой взгляд, знать о его возможностях все-таки не помешает.

В некоторых случаях фьючерсы вполне могут пригодиться. Например, у вас есть 1 млн руб. на сберегательном вкладе, и вы приняли решение купить на эти деньги доллары или евро, чтобы защититься от девальвации. Только вот чтобы получить их сейчас, потребуется расторгать вклад и терять проценты, а до окончания депозита ещё несколько месяцев. Фьючерс на пару доллар-рубль может помочь в этой ситуации.

1 млн руб. сейчас соответствует примерно 16 фьючерсам (при цене июньского фьючерса 62 591 руб. по состоянию на 28.04.18), для их покупки потребуется около 100 160 руб. (6260*16) в качестве гарантийного обеспечения + нужно ещё иметь некоторый запас свободных средств на счете, скажем, 50 000 руб. (этой суммы хватит для поддержания позиции при возможном снижении курса примерно на 3 рубля). В итоге, имея всего 150 000 руб., можно защитить свой миллион от предполагаемой девальвации рубля. Когда вклад закончится, на эти деньги можно будет уже купить валюту по текущему курсу на валютной секции, а купленные фьючерсы продать и зафиксировать финансовый результат.

Нелишним будет посмотреть какие-нибудь вебинары на тему инвестирования, которые организует почти каждый брокер. Бесплатные или недорогие курсы иногда проводят частные опытные инвесторы (найти их можно на сайте школы инвестирования «Красный Циркуль»).

Надеюсь, моя статья была вам полезна, о всех уточнениях и дополнениях пишите в комментариях.

За обновлениями в этой и других статьях можно следить на Telegram-канале: @hranidengi.

В связи с блокировкой Телеграма создано зеркало канала в ТамТам (мессенджер от Mail.ru Group со сходным функционалом): tt.me/hranidengi.

Подписывайтесь, чтобы быть в курсе всех изменений:)