Как играют на понижение на бирже

Игра на понижение. Как заработать, когда все паникуют

Цикл изменения стоимости рыночных инструментов предполагает не только периоды роста, но и моменты стремительного и неудержимого падения. Традиционный инвестор пытается оказаться в такие периоды в кэше — заранее распродать свои инвестиции, чтобы не понести убытки. Но для активных спекулянтов, которых не страшат сопутствующие риски, такие падения представляют возможность быстро получить выдающуюся доходность.

На финансовых рынках игра на понижение называется короткой позицией или на биржевом сленге «шорт» (от англ. short). Еще можно услышать термины «короткая продажа» или «продажа без покрытия». Исторически определение «короткой» игра на понижение получила из-за той стремительности, с которой могут падать финансовые рынки.

«Шортить» можно прибегая к различным торговым инструментам и их комбинациям, но общее у них одно: если цены падают, трейдер зарабатывает, если же цены растут — трейдер несет убытки. Разберем подробнее, как обычный частный трейдер может занять короткую позицию по тому или иному активу, а также почему игра на понижение считается такой рискованной и рекомендуется только для опытных спекулянтов.

Продажа без покрытия

Самым старым и распространенным способом «зашортить» актив является продажа без покрытия. Это обозначает, что вы продаете бумаги, которых у вас нет в наличии, чтобы впоследствии откупить их по более низкой цене.

Проще всего понять принцип современной продажи без покрытия на примере:

Пример: Трейдер рассчитывает на падение акций и хочет «зашортить» 100 акций по цене 200 руб. Для этого он берет бумаги взаймы у своего брокера и продает их на бирже. Теперь у него на руках 20000 руб. от продажи и долг перед брокером в размере 100 акций. Когда цена в тот же день снижается, трейдер откупает бумаги по 170 руб. за штуку и возвращает их брокеру. На руках остается прибыль 100* (200-170) = 3000 руб.

Если открытие и закрытие позиции происходит в один торговый день, то у большинства брокеров дополнительных комиссий за такую сделку не будет. Но если предполагается перенос короткой позиции через ночь, то за пользование взятыми взаймы бумагами будет начисляться определенный процент, соответствующий тарифным условиям.

Если в приведенном выше примере от момента открытия сделки до момента ее закрытия прошло две ночи и процентная ставка за пользование заемными бумагами составляет 10% годовых, то дополнительные расходы (помимо обычной комиссии) на осуществление сделки составят: 2/365*0,1=0,055% от размера позиции на момент открытия. В данном случае это будет 20000 руб. * 0,055% = 10,96 руб.

Если вы купили акции, и они снизились в цене, то у вас есть возможность просто переждать просадку. В случае же короткой продажи каждый дополнительный день в сделке будет стоить вам денег.

Еще и поэтому продажу без покрытия называют короткой — она рассчитана на небольшой промежуток времени, чтобы накладные расходы не съели большую часть прибыли.

Другим значимым фактором при игре на понижение является тот факт, что потенциальные убытки не ограничены. В случае покупки актива (без использования кредитного плеча, разумеется) ваши убытки ограничены и равны той стоимости, которую вы заплатили за сделку. Иначе говоря, максимально вы можете потерять только 100% вложенных средств.

Но в случае игры на понижение вы терпите убытки в случае роста, а вырасти актив может на 100%, 200% и более. В качестве примера можно привести обыкновенные акции Мечела в 2016 г., которые выросли с августа по ноябрь почти на 300%.

Использование кредитного плеча увеличивает этот риск еще больше. Поэтому короткая продажа, особенно с использованием кредитного плеча, считается рискованной сделкой и рекомендуется опытным трейдерам.

По каждой ценной бумаге, которую брокер позволяет «зашортить», предусмотрена своя ставка риска, определяющая размер возможного кредитного плеча. Список доступных для «шорта» ценных бумаг, которые еще называются маржинальными, и соответствующие им ставки риска необходимо запросить у брокера. В большинстве случаев эта информация есть на сайте. Клиенты БКС могут ознакомиться с этой информацией здесь: https://broker.ru/brokerage/services/margin-lending

Сделки на срочном рынке

Чуть более простую с точки зрения расчета всех нюансов возможность для игры на понижение предоставляет срочный рынок. Здесь возможны два варианта: продажа фьючерса, или покупка «пут»-опциона.

Подробнее о том, что такое фьючерсный контракт, экспирация, гарантийное обеспечение и вариационная маржа читайте в специальном материале: Все самое важное о торговле фьючерсами на российском рынке

Так как поставка по фьючерсному контракту происходит только в момент экспирации, для открытия короткой позиции трейдеру не требуется занимать у брокера ценные бумаги и нести соответствующие расходы. Достаточно просто продать количество контрактов, соответствующее необходимому размеру позиции. Кроме того, во фьючерс уже изначально «зашито» кредитное плечо, пользование которым также является бесплатным.

Таким образом, при открытии короткой позиции более чем на один день накладные расходы при продаже фьючерса оказываются ниже, чем при продаже без покрытия соответствующего базового актива.

Время существования фьючерса ограничено экспирацией, и перенос позиции на следующий контракт может увеличить расходы на сделку.

Помимо меньшего размера расходов на сделку при продаже фьючерса есть возможность получить небольшую дополнительную доходность, если по отношению к базовому активу контракт торгуется в состоянии контанго — цена фьючерса выше цены базового актива. По мере приближения даты экспирации спред между фьючерсом и базовым активом будет снижаться, принося продавцу контракта дополнительную прибыль.

В качестве еще одного плюса использования фьючерсов для «шортов» можно выделить то, что они позволяют сыграть на понижение таких нематериальных активов, как биржевые индексы или процентные ставки. Также они позволяют заработать на падении цен сырьевых товаров, например, нефти или металлов.

Пример: Инвестор открыл короткую позицию по фьючерсу на индекс РТС по цене 130 000 руб. Цена на закрытии составила 128 050 руб. На счет инвестора была зачислена по итогам дня вариационная маржа в размере 130 000 — 128 500 = 1500 руб. На следующий день цена снизилась еще и по итогам дня составила 126 340 руб. По итогам этого дня на счет было зачислено 128 500 — 126 340 = 2160 руб. В случае, если инвестор закроет позицию на следующий торговый день по цене 126 340, то суммарная прибыль составит 3660 руб.

Размер гарантийного обеспечения, дату исполнения контракта и другие характеристики интересующего фьючерсного контракта можно посмотреть в спецификации на сайте Мосбиржи.

Внебиржевые сделки

Для более экзотических и нестандартных ставок на снижение различных финансовых инструментов более искушенный трейдер может воспользоваться возможностями внебиржевого рынка. Здесь выбор активов почти не ограничен. Например, сыграть на падение можно посредством покупки соответствующих кредитных дефолтных свопов (CDS) или «пут»-опционов (могут быть недоступны для неквалифицированных инвесторов). Для того чтобы узнать подробнее о возможности «зашортить» нестандартные активы можно обратиться к своему финансовому советнику или персональному брокеру.

Советы для «коротких продавцов»

Подытожим все вышесказанное и отметим наиболее важные моменты:

— Игра на понижение является более рискованной сделкой, чем обычная покупку ценных бумаг. Она рекомендуется для трейдеров и инвесторов, которые уже имеют определенный опыт в биржевой торговле.

— При прочих равных фьючерс является более дешевым и удобным инструментом для игры на понижение, если речь идет о сделке дольше одного дня. Также есть возможность получить дополнительную доходность в виде распада контанго. В случае внутридневной торговли выбор инструмента зависит от требуемого базового актива: часто плечо является бесплатным в обоих случаях и вопрос выбора сводится к сравнению ликвидности и размера комиссии.

— В случае, если стандартные инструменты биржи не позволяют «зашортить» необходимый финансовый инструмент, при наличии достаточного опыта можно поискать возможности на внебиржевом рынке.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Газпром и угольные компании тянули рынок вверх

Рынок США. Сообщения из Белого дома добавили позитива

В каких акциях аналитики наиболее оптимистичны на 2022

Неделя после краха, или девелоперы под ударом

Nike сумела удивить. Акции после отчета рванули вверх почти на 5%

Обычка или префы? Что выбирать сейчас

Прожарка эксперта: какие рекомендации сработали, а какие нет

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Шорт и лонг. Как заработать на коротких и длинных позициях

Что такое длинная позиция

К такому способу торговли инвесторы прибегают тогда, когда ожидают роста котировок. Cмысл длинной позиции состоит в том, чтобы купить акции, пока они стоят дешево, и продать их, когда они подорожают.

Инвестор открывает длинную позицию, когда покупает акции. Пока инвестор держит акции, то говорят, что он «держит длинную позицию». Продавая акции, инвестор длинную позицию закрывает. Прибыль получается как разница между ценами покупки и продажи.

Такая позиция называется длинной, потому что ее можно держать сколь угодно долго. Название происходит от английского long — «длинный, долгий». С помощью длинной позиции можно извлекать прибыль, даже если инвестировать на долгосрочный период — не менее года.

Что такое короткая позиция

Ожидается, что затем инвестор покупает то же количество акций, но уже по сниженной цене, и возвращает их брокеру. А разница между ценой продажи и ценой покупки остается у инвестора в качестве прибыли.

В отличие от длинной, короткую позицию можно открыть только на небольшой срок. Это связано с тем, что инвестор обязан вернуть ценные бумаги, которые он одолжил, причем не бесплатно, брокеру.

Короткой продажей не является продажа акций из портфеля инвестора. Когда инвестор продает приобретенные ранее бумаги — это всего лишь закрытие длинной позиции.

Короткую позицию трейдеры еще называют шорт — от английского short («короткий, краткосрочный»). Шорт также открывают, держат и закрывают. Об инвесторе, который играет на понижение, говорят, что он шортит (ударение на последний слог). Пока инвестор не выкупит акции и не закроет позицию, про него говорят: «он в короткой позиции», «он в шортах».

Почему короткая позиция рискованнее длинной

Биржевые эксперты не рекомендуют начинающим трейдерам торговать на заемные средства, поскольку это очень рискованная стратегия. Риск состоит в том, что цена акции может вырасти вопреки ожиданиям. И инвестор оказывается в сложной ситуации. Он должен отдать брокеру взятые взаймы бумаги, а для этого вынужден их купить по более высокой цене, чем продавал ранее.

Если же вы все-таки решились попробовать заработать на короткой продаже, лучше подстраховаться. Биржевые эксперты советуют обязательно ставить стоп-лоссы и не брать слишком много взаймы.

Предоставляя трейдеру акции взаймы, сильно рискует и брокер. Поэтому брокерские компании вводят ограничения для желающих заработать на падении акций. Инвесторам разрешается открывать короткие позиции только по самым ликвидным акциям на рынке. Полный список таких бумаг находится на сайте брокера.

Также брокер вводит специальные коэффициенты. С их помощью он определяет сумму, которая должна лежать на брокерском счету клиента перед открытием короткой позиции. Данная сумма превышает совокупную стоимость взятых взаймы акций. Это нужно, чтобы клиент смог покрыть их стоимость, если вместо снижения рынок вдруг начинает расти.

На случай такого развития событий брокер также задает цену, по достижении которой трейдер или брокер могут принудительно закрыть позицию. Это происходит, если брокер видит, что денег, которые инвестор оставил в залог, может не хватить на выкуп акций.

К стратегии коротких продаж могут прибегать манипуляторы рынком. Обычно это крупные инвесторы, у которых достаточно средств, чтобы направить динамику рынка в нужное им русло. Поэтому за игрой на понижение следят специальные комиссии. В США это SEC или Комиссия по ценным бумагам и биржам, в России — Центральный банк.

Как влияют на рынок короткие и длинные позиции

Инвесторов, предпочитающих открывать длинные позиции, называют игроками на повышение. И вот почему: если на рынке больше тех, кто верит в дальнейший рост акций и открывает длинные позиции, рынок растет. То же самое верно и в отношении отдельных компаний.

Аналогичным образом стратегия, основанная на открытии коротких позиций, называется игрой на понижение, а самих трейдеров именуют игроками на понижение. Соответственно, если на рынке преобладают игроки на понижение, рынок падает.

Однако если на рынке накапливается слишком много длинных позиций, то образуется так называемый навес и возрастает вероятность, что участники рынка начнут массово закрывать позиции, то есть продавать акции. А это грозит обвалом котировок.

То же верно и в отношении коротких позиций. Если на рынке становится слишком много коротких позиций, любая новость может вызвать массовый выкуп акций инвесторами. При этом фондовые индексы (или котировки акций) буквально взлетают вверх в короткий срок.

«Быки» и «медведи»

Участники фондового рынка любят давать прозвища игрокам, стратегиям и даже результатам торговли. Причем сравнивают их часто с представителями животного мира. На рынке есть «лоси», «зайцы», «волки», «овцы» и даже «свиньи».

Игроков на повышение зовут «быками». Этимология этого слова доподлинно неизвестна, однако его можно запомнить по ассоциации: «бык поддевает рынок на рога, подбрасывает вверх, и цены растут». Соответственно, если на рынке сложился тренд к росту, о нем говорят как об «бычьем».

Если фондовые индексы падают в течение продолжительного времени, то рынок становится «медвежьим». Игроков, подталкивающих его вниз, зовут «медведями». Откуда пошло это прозвище — также неизвестно. Но ассоциация такова: медведь встает на задние лапы, наваливается на рынок, придавливает его к земле — и цены падают.

Торговая позиция при биржевых операциях. Она возникает, когда инвестор покупает ценные бумаги, валюту или товар в ожидании роста цен на них. В этом случае инвестор не ограничен во времени и может владеть инструментом (бумагой, валютой, товаром, контрактом и пр.) сколь угодно долго, отчего такая позиция получила название «длинной» Способ торговли на бирже, когда инвестор заимствует у брокера акции, которыми сам не владеет, чтобы продать их по текущей рыночной цене с тем, чтобы купить эти же акции по более низкой цене и извлечь выгоду. В этом случае инвестор ограничен сроками расчетов, а открытие короткой позиции сопряжено с высоким риском. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Как зарабатывать на падении акций

Фондовый рынок даёт множество возможностей для заработка. И не все они связаны с бурным ростом рынка. Существуют способы увеличить свой счёт и в сложные времена, когда акции падают.

Чтобы воспользоваться такой возможностью, должна быть подключена услуга маржинального кредитования. В настоящий момент любой клиент может воспользоваться заёмными средствами брокера, однако ЦБ РФ хочет ограничить эту возможность.

Суть заработка на падении акций в том, что вы открываете короткие позиции (шорт), т.е. берёте у брокера ценные бумаги в долг и продаёте их на рынке, а позднее, когда цена падает, выкупаете и возвращаете их назад брокеру. Это выглядит простым на бумаге, но в реальности есть несколько сложностей. О некоторых нюансах я писал в одной из статей серии «Мифы и реальность фондового рынка». По факту ваш финансовый результат будет больше похож на выигрыш в лотерею: конечно, есть счастливчики, сорвавшие джекпот, но большая часть соискателей просто зря потратится на лотерейный билет.

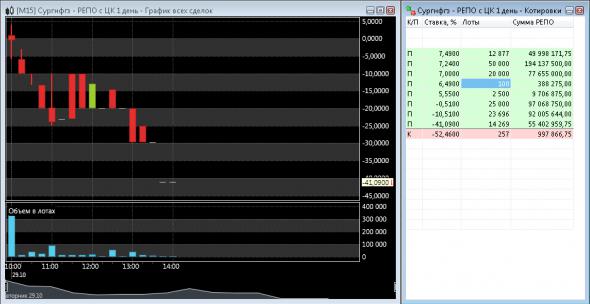

Помимо опасности, что рынок банально может пойти не туда, есть ещё не совсем очевидный подводный камень. Для клиента открытие короткой позиции — секундное дело, нужно только нажать кнопку «Продать». Брокеру сложнее. Чтобы вы смогли продать акцию, которой у вас нет, её нужно где-то взять. Хорошо, если у брокера есть собственные активы. При этом даже когда брокер крупный, его ресурсы ограничены. Если открывается возможность открыть шорт, то, помимо вас, будет ещё много желающих зашортить, и акций может не хватить на всех. Брокер начнёт занимать ценные бумаги на открытом рынке. Здесь всё становится ещё интереснее. Дело в том, что ставка, по которой можно занять акции на рынке, — плавающая. И этот процесс сильно напоминает покупку бумаг при помощи стакана, только вместо цены акции — стоимость фондирования.

Думаю понятно, что желающие зашортить какую-то акцию в определённый момент появляются не только у вашего брокера. Поэтому на стакан репо налетают и другие участники рынка. Такой ажиотаж видят владельцы акций и не торопятся сдавать в аренду свои ценные бумаги по низким ставкам. По мере роста спроса ставки репо возрастают. Ваш брокер здесь будет участвовать только до тех пор, пока рыночная ставка репо будет ниже той, которая зафиксирована в вашем тарифном плане. И если спрос на акции очень высокий, то он может выйти из этого аукциона досрочно. В итоге вы получаете такой же результат, как если бы занимали акции у самого брокера — ценные бумаги не дадут.

Таким образом, мало того, что вам нужно подобрать удачное время для открытия позиции, надо ещё найти акции для этого. Учитывая все сложности, если вы столкнулись с тем, что брокер не разрешает открыть короткую позицию, не стоит звонить в техподдержку с возмущениями или писать на трейдерских форумах, какой плохой у вас брокер. Лучше просто отказаться от сделки, вполне возможно, что этим вы убережёте себя от убытков.

Как зарабатывать на падении акций

Сага о короткой позиции

Вы уже очень умные.

Вы уже можете определить лучшие акции, которые имеют потенциал роста. Но вместе с тем вы можете и определить худшие акции с потенциалом падения. Чтобы вам не было скучно, фондовый рынок предлагает заработать и на них тоже.

Секрет в том, что вы можете продать акции, которых у вас еще нет. Вот как это работает.

Акций «Магнита» у вас нет, и покупать их тоже не нужно, ведь вы считаете, что они упадут. Значит, надо продавать. Но как продать то, чего нет? На фондовой бирже это можно сделать по одному клику, так же, как вы покупаете акции. Такая сделка называется короткой продажей или сделкой шорт. Чтобы заработать на падении акций «Магнита», вам надо его зашортить.

Попытаюсь объяснить, как на самом деле происходит процесс короткой продажи и в чём здесь прибыль.

Что еще за шорт

Шорт, он же короткая позиция, он же непокрытая продажа — это продажа ценных бумаг, товаров или валюты, которыми торговец на момент продажи не владеет.

Цель шорта — получить прибыль за счет снижения стоимости бумаги, товара или валюты.

Как устроена короткая позиция

Вы можете продавать акции, которых у вас нет, благодаря своему брокеру и кредитованию. Вы как бы берете у брокера акции в долг, продаете и теперь должны вернуть эти акции брокеру — откупить. Если вы сможете откупить их дешевле, чем продали, разница между продажей и покупкой и будет вашей прибылью.

Разберем пример короткой позиции по шагам.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 10 000 Р |

Шаг 2. Ваш брокер предоставил вам для сделки 5 акций «Магнита» в кредит, который вам нужно будет потом вернуть. То есть надо будет купить назад 5 акций «Магнита» и вернуть брокеру.

| Ценные бумаги | Баланс |

|---|---|

| −5 акций «Магнита» | 10 000 + 5 × 9600 = 58 000 Р |

| Ценные бумаги | Баланс |

|---|---|

| +5 акций «Магнита» | 58 000 − 5 × 4800 = 34 000 Р |

Шаг 4. На вашем счете как было 0 акций «Магнита», так и осталось, однако ваша прибыль от этой сделки составила 5 × 9600 − 5 × 4800 = 24 000 рублей.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 34 000 Р |

Короткая продажа в разумном инвестировании

Пока вы не закрыли короткую позицию, у вас на счете есть дополнительные деньги от продажи не принадлежавших вам акций. Этими деньгами можно распорядиться по-умному.

Пример. На моем брокерском счете 450 000 рублей, которые я хочу распределить между 10 разными компаниями равными долями по 50 000 рублей. Но 10 × 50 000 = 500 000 рублей, то есть мне не хватает 50 000 рублей.

Вот какие у меня есть варианты:

Но есть и четвертый вариант с короткой продажей акций, который позволит мне решить эту задачу и без внесения дополнительных денег:

Когда короткая позиция не нужна

Никогда не следует открывать короткую позицию только для того, чтобы получить дополнительные средства на счет. Дополнительные средства — это всегда лишь второстепенный фактор, а главное и единственное требование для открытия короткой позиции — ваша идея заработка на падении акций.

Если такой идеи у вас нет, то для получения дополнительных средств вы всегда можете использовать кредитное плечо. Но лучше торговать на свои.

В чем подвох

Есть тонкие моменты, без знания которых вы можете потерять свои деньги.

Кредит брокера не бесплатный. Продавая акции, которые вы берете у брокера в кредит, вы получаете деньги. Эти деньги и есть кредитные: брокер дает вам их под процент. Что это за процент, нужно смотреть в своем тарифном плане, там должна быть строка о процентной ставке для операций шорт.

Короткая продажа — это повышенный риск, причем не только из-за дополнительных процентов брокера. Дело в математическом ожидании. Чтобы это объяснить, потребуется отдельный раздел.

Как инвестировать в акции и не прогореть

Математическое ожидание

Сначала попробую простыми словами. Когда вы покупаете акции, они могут вырасти безгранично и ваша возможная прибыль тоже безгранична. При этом упасть акции могут только до нуля — ваш возможный убыток ограничен той суммой, что вы вложили. То есть, купив на миллион рублей, вы можете заработать сто миллионов, но потерять можете только миллион рублей.

Когда же вы продаете акции, вы фактически переворачиваете картину. Теперь ваша прибыль ограничена, а убыток — безграничен.

Дальше математика. Рассмотрим два варианта: с покупкой акций и короткой позицией.

900 000 Р деньгами

100 000 Р акциями «Магнита»

Итого: 1 000 000 Р

Если акции «Магнита» выросли в 10 раз:

900 000 Р деньгами

100 000 Р × 10 = 1 000 000 Р акциями «Магнита»

Итого: 1 900 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

900 000 Р деньгами

0 Р акциями «Магнита»

Итого: 900 000 Р

Посчитаем математическое ожидание:

0,5 × 1 900 000 + 0,5 × 900 000 = 1 400 000 Р

Математическое ожидание от такой сделки — 1 400 000 рублей, что больше, чем наш изначальный портфель 1 000 000 рублей. Сделку надо делать, так как мы в плюсе.

1 000 000 Р деньгами

0 акций «Магнита»

Итого: 1 000 000 Р

Совершаем шорт на 100 тысяч:

1 000 000 Р деньгами

+100 000 Р от проданных акций «Магнита»

Итого: 1 100 000 Р

Если акции «Магнита» выросли в 10 раз:

1 000 000 Р деньгами

100 000 − 1 000 000 = −900 000 Р после обратной покупки по «Магниту»

Итого: 100 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

Посчитаем новое математическое ожидание от короткой сделки:

0,5 × 100 000 + 0,5 × 1 100 000 = 600 000 Р

Математическое ожидание по нашему портфелю намного меньше нашего миллиона рублей, а значит, такая сделка нам невыгодна.

Короткая продажа и дивиденды

Тот, кто уже имеет некоторый опыт торговли на бирже, знает о термине «дивидендный гэп». Его суть в том, что после дивидендной отсечки акции компании практически всегда падают на размер выплаченного дивиденда.

Сейчас нас волнует, что произойдет, если продать акции перед отсечкой под дивиденды: ведь они потом практически гарантированно упадут, а значит, я гарантированно заработаю на падении. Это так, но есть нюанс.

Если на момент дивидендной отсечки у вас будет открыта короткая позиция, то первоначальный владелец акций получит дивиденды из вашего кармана. И вы заплатите не просто дивиденды, но еще и налог на них.

Почему так происходит. Мы уже выяснили, что при продаже акций вы берете их не из воздуха — это реальные акции компании, которые брокер предоставил вам в кредит. Но ведь и брокер не берет их из воздуха. Скорее всего, брокер взял акции со счёта какого-то другого клиента и отдал их вам, а вы их продали. А дальше ситуация развивается по следующей схеме.

Проходит отсечка по дивидендам, и первоначальный владелец акций совершенно спокойно ожидает поступления дивидендов на свой счет от брокера. Брокеру же в классическом случае деньги перечисляет сама компания, которая выплачивает дивиденды. Но теперь в нашем случае компания не выплатит брокеру деньги, предназначенные для первоначального владельца, ведь брокер забрал его акции и отдал вам, а вы их продали. Однако первоначальный владелец в этом не виноват, он и знать не знает, что брокер отдал кому-то его акции, да и незачем ему это знать.

Так что в этом случае брокер просто спишет всю сумму дивидендов с вашего счёта и перечислит их первоначальному владельцу. А кроме того, он спишет с вас налог 13%, который так бы платила компания.

Брокер может принудительно закрыть вашу позицию

Некоторые брокеры принудительно закрывают такие позиции, не позволяя своим клиентам держать короткие позиции на момент отсечки.

Поэтому хоть вы и заработаете на падении акций, в сумме вы обязательно потеряете. Так что запомните: никогда не продавайте акции перед дивидендной отсечкой.

Должен признаться, что, когда я только начинал торговать на фондовой бирже, я многое делал наугад. Однажды я чуть не попал именно в такую ситуацию. Вот такое письмо я получил за день до отсечки от своего брокера: