Как использовать открытый интерес в торговле

Открытый интерес (Open Interest)

На срочном рынке (фьючерсов и опционов) есть отличный показатель отражающий его текущее состояние. Этот показатель отражает вовлечённость игроков в торговлю тем или иным рассматриваемым финансовым инструментом, показывая текущее число открытых контрактов по нему.

Что такое открытый интерес и в чём его отличие от индикатора Volume (Объём)

Начнём, как водится, с определения:

Открытый интерес (ОИ) — это индикатор показывающий количество открытых контрактов по определённому финансовому инструменту.

ОИ ничего не говорит о качественной структуре продавцов и покупателей, то есть его значение будет одинаковым и при одной сделке подразумевающей открытие ста новых контрактов, и при ста сделках открывающих по одному новому контракту каждая.

Многие путают открытый интерес с другим, очень похожим на него по смыслу индикатором — Volume (объём). Путаница эта объясняется тем, что оба этих индикатора так или иначе завязаны на количество совершаемых сделок. Однако между ними есть одно принципиальное отличие заключающееся в том, что открытый интерес возрастает пропорционально числу только тех сделок которые ведут к увеличению количества открытых контрактов, а объёмы растут пропорционально числу всех сделок в принципе (и тех, которые увеличивают число открытых контрактов, и тех, которые его уменьшают).

Давайте я поясню вышесказанное на ряде простых примеров. Первым делом необходимо понимать, что любая сделка на фондовом рынке предполагает участие в ней двух сторон — продавца и покупателя. Невозможно продать какой-либо финансовый инструмент если на него не найдётся покупателя, равно как и невозможно его купить, если никто не будет его продавать.

Итак, у нас есть две стороны сделки — продавец и покупатель. А вот как меняется открытый интерес в зависимости от того какие позиции в сделке они открывают:

Как видите ОИ растёт в первом случае, остаётся неизменным во втором и третьем, и снижается в четвёртом случае. А что при этом происходит с объёмами? Значение индикатора Volume растёт во всех четырёх вариантах поскольку каждый из них предполагает заключение новой сделки (в независимости от того к росту или к снижению числа контрактов эта сделка приводит).

Надеюсь теперь разница между ОИ и Volume для вас понятна. Для наглядности вот вам ещё простенькая табличка иллюстрирующая вышесказанное:

** Надеюсь вы помните, что закрытие длинной позиции это не что иное как открытие короткой позиции того же объёма. Равно как и закрытие короткой позиции осуществляется посредством открытия длинной.

Интерпретация показателя

В общем случае изменение величины ОИ может говорить трейдеру о том поступают ли деньги на рынок или, наоборот, уходят с него. Если деньги поступают (ОИ растёт), то велика вероятность продолжения текущей тенденции, если деньги уходят с рынка (ОИ снижается), то нынешняя ценовая тенденция скорее всего будет прервана.

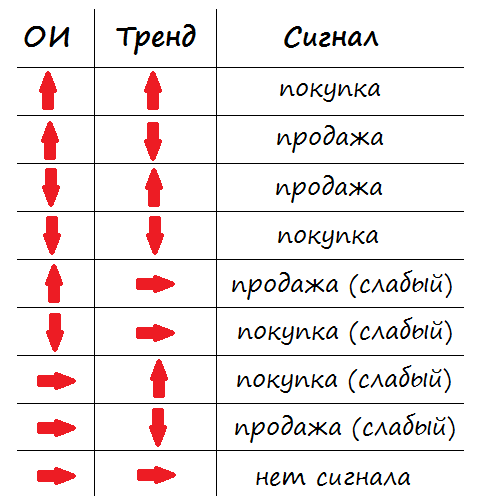

Наиболее ценные результаты даёт интерпретация открытого интереса не самого по себе, а в купе с другими показателями. Например, в сочетании с индикатором объёма, динамика изменения ОИ позволяет судить о силе или слабости рынка. Взгляните на таблицу ниже:

Правильно оценивать текущую силу рынка (и тенденцию её изменения) особенно важно при торговле по уровням сопротивления и поддержки. Если вы видите, что приближение цены к уровню сопровождается усилением рынка (например, цена идёт к уровню снизу вверх, а показатели объёма и ОИ при этом растут), то велика вероятность пробоя. Если, наоборот, цена приближается к уровню на фоне снижения силы рынка (например, цена приближается к уровню снизу вверх и показатели ОИ и Volume при этом падают), то велика вероятность отскока от уровня.

Теперь давайте поговорим об интерпретации значений ОИ в зависимости от текущей ценовой тенденции сложившейся на рынке. Для начала взгляните на эту таблицу:

Когда восходящий тренд сопровождается ростом величины ОИ, это говорит о том, что данное ценовое движение устраивает большинство рыночных игроков и в него вливаются всё большие деньги. В этом случае велика вероятность его продолжения.

То же самое можно сказать и о нисходящем тренде сопровождаемом ростом величины ОИ. Такая тенденция вероятнее всего продлится и далее.

В тех случаях, когда тренд (восходящий или нисходящий) сопровождается снижением величины открытого интереса, речь скорее всего идёт о том, что игроки начинают терять к нему интерес и постепенно закрывают свои позиции. Это может быть чревато скорым разворотом ценовой тенденции, хотя возможна и простая коррекция, и переход во флэт.

Растущий ОИ при боковом движении цены (флэте) может говорить о вероятности скорого начала игры на понижение. Если же ОИ при флэте уменьшается, то вероятно скорое повышение цены. Эти два сигнала слабее предыдущих.

Неизменное значение ОИ при восходящем или при нисходящем тренде может быть слабым сигналом к покупке или к продаже соответственно.

Наконец неизменная величина ОИ при флэте говорит о полном отсутствии какого-либо сигнала. В этом случае не рекомендуется входить в рынок, а следует дождаться более определённого момента.

Резюме

Итак, мы с вами разобрали суть понятия «открытый интерес» и выяснили чем данный индикатор отличается от похожего индикатора Volume. Мы выяснили какие сделки приводят к росту ОИ, а какие — к его снижению.

Кроме этого мы узнали каким образом можно использовать данный индикатор на практике. В общем случае рост величины ОИ свидетельствует о силе и актуальности текущей ценовой тенденции и говорит о большой вероятности её продолжения. В то же время, снижение величины ОИ говорит о том, что деньги постепенно уходят с рынка и, следовательно, текущий тренд скорее всего скоро завершится.

Мы подробно рассмотрели основные сигналы которые может дать трейдеру индикатор ОИ вкупе с другими рыночными параметрами (объём, направление тренда).

В заключение ещё раз напомним специфические особенности данного индикатора:

Открытый интерес, понимание и использование в торговле

Продолжаю копировать некоторые статьи со своего сайта ByTrend.ru на смарт-лаб. На этот раз поговорим про открытый интерес.

На фьючерсном рынке, в отличие от фондового, есть еще одна важная характеристика: открытый интерес. Это так называемое количество «открытых контрактов». Для того, чтобы Вы могли купить фьючерсный контракт, обязательно должен быть человек, который Вам его продаст. В момент совершения сделки между этими двумя людьми возникает «открытый контракт». Таким образом, чем выше «открытый интерес», тем больше количество людей, вовлеченных в игру.

Для лучшего понимания можно рассмотреть ситуацию на конкретном примере. Допустим, на текущий момент показатель «открытого интереса» составляет 500 000 контрактов. Что это значит? Это значит, что в общем и целом заключено 500 000 сделок и в момент роста цены фьючерсного контракта на 1 рубль, из кармана «продавцов» перетекает в карман «покупателей» 500 000 рублей в виде «вариационной маржи». К сожалению, «открытый интерес» ничего не говорит о качественной структуре продавцов и покупателей. То есть это может быть 500 000 человек, купивших по одному контракту, или же 1 крупный покупатель, купивший 500 000 контрактов.

Теперь попытаемся понять, как это может помочь в совершении сделок. Для этого представим гипотетическую ситуацию с одним «открытым контрактом». В случае сильного роста цены определенная сумма перейдет из рук «продавца» в руки «покупателя». В какой-то момент у «продавца» может не хватить денег, чтобы обеспечивать прибыль «покупателя» и ему придется закрыть сделку, то есть откупить у покупателя по более высокой цене этот контракт обратно (аналог маржин колла). В момент закрытия сделки, бывший продавец становится покупателем, так как ему, чтобы не стать банкротом нужно закрыть убыточную сделку как можно быстрее. Теперь предположим, что у нас таких продавцов не один, а 100 000 человек, соответственно, эти 100 000 человек с целью предотвратить убытки готовы закрывать свои убыточные сделки по любым ценам. Таким образом, в случае высокого «открытого интереса» и сильного движения вверх в какой-то момент на рынке возникает ажиотаж из-за того, что большому количеству людей, терпящих убытки, приходится откупать их убыточные позиции и, чем больше этих людей, тем сильнее будет ажиотаж в этот момент, сопровождаемый ростом цены.

Есть еще один важный момент, не надо забывать о том, что в момент сильных движений одна из сторон («продавцы» или «покупатели») получают значительную прибыль, которую также можно использовать как рычаг, с целью разогнать цену еще больше.

Подведём итоги. Если Вы планируете покупку от определенных ценовых уровней, которые Вы считаете достаточно крепкими, надо обращать внимание на «открытый интерес», если он падает – потенциал движения низкий и Ваши уровни с высокой долей вероятности устоят, если растёт – стоит задуматься, потому что высокий «открытый интерес» может придать движению импульс, достаточный для пробития уровня.

Иными словами, «открытый интерес» можно сравнить с массой пушечного ядра, летящего в стену. В случае небольшой массы, ядро, скорее всего, отскочит, не оставив значительных повреждений, если же масса превышает все мыслимые величины, то от стены, также как и от ее защитников останутся лишь воспоминания.

Открытый интерес. Как использовать в трейдинге?

Начни пользоваться ATAS абсолютно бесплатно! Первые две недели использования платформы дают доступ к полному функционалу с ограничением истории в 7 дней.

Открытый интерес на Московской бирже

Каждый срочный контракт (будь то фьючерс или опцион) имеет срок обращения и дату окончания или экспирацию. Биржа устроена таким образом, что одновременно торгуются несколько фьючерсных или опционных контрактов с разными датами исполнения. Но наиболее ликвидным считается тот контракт, у которого экспирация ближе.

Рассмотрим это на примере Московской биржи. Чтобы получить информацию об открытых позициях, перейдите на страницу “Инструменты срочного рынка” на сайте Мосбиржи.

Здесь трейдерам доступны все инструменты срочного рынка. Конкретный инструмент можно найти в поиске по коду инструмента:

На рисунке ниже представлены данные открытого интереса по находящимся в обращении контрактам фьючерса Si:

В последнем столбце “Откр. позиции” как раз указывается количество взаимно-открытых позиций суммарно по всем участникам. Контракты расположены в порядке возрастания, т.е. у первого контракта экспирация ближе всех, у дальнего – дальше всех. Наибольшее значение открытого интереса находится у контракта с ближайшей экспирацией – 2 332 932. Это цифра означает, что на текущий момент 1 166 466 контрактов открыто в лонг, и такое же контрактов открыто в шорт. Наименьшее значение находится на контракте Si-9.21, т.е. с самой дальней экспирацией.

Как формируется открытый интерес

Давайте рассмотрим на графике, как формируется открытый интерес на примере контракта с наибольшим значением открытых позиций SiZ9:

Вы можете заметить, что резкий рост открытого интереса начинается со второй половины сентября, примерно с 16-19 сентября. Это связано с тем, что у предыдущего контракта SiU9 последний день обращения 19 сентября. Многие трейдеры переходят на новый контракт как раз за несколько дней до того, когда предыдущий контракт истечет.

Приведем пример того, как изменялся открытый интерес на предыдущем контракте SiU9:

А здесь мы видим, что открытый интерес снижается как раз к 19 сентября.

Таким образом, открытый интерес изменяется от предыдущего контракта к следующему. Из этого можно сделать вывод, что максимальный открытый интерес всегда формируется на контракте, у которого срок экспирации ближе всего.

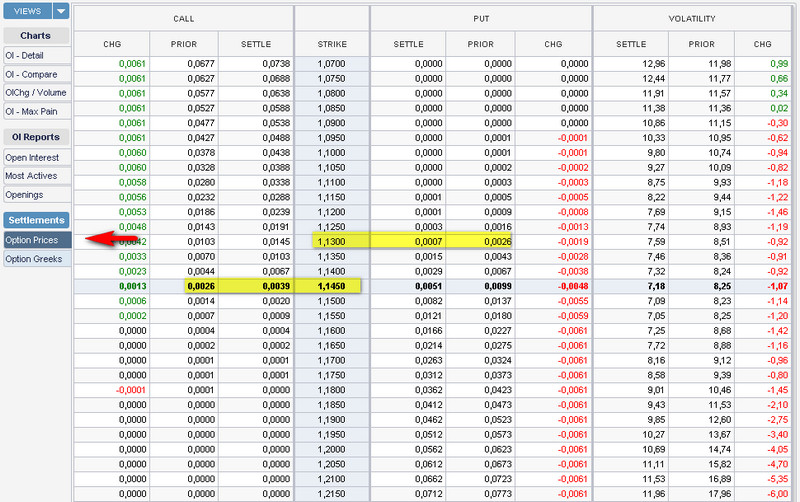

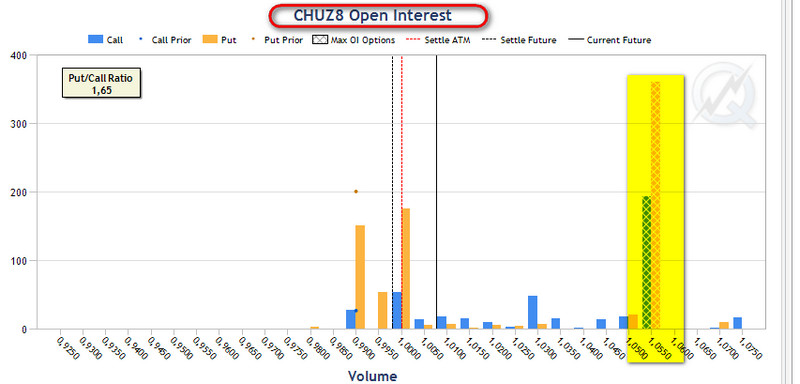

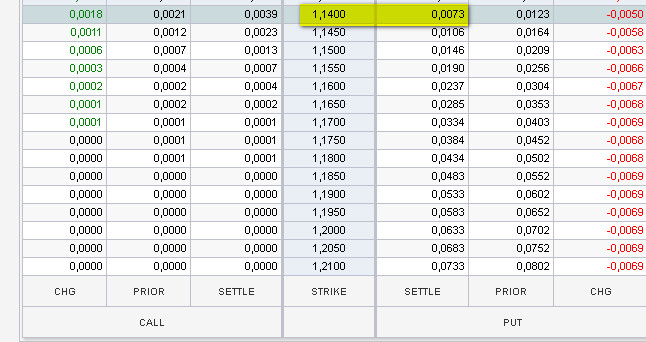

Из этого отчета вы также видите, сколько открытых позиций накоплено на каждом страйке по опционам Call и Put. (Что такое опционы – читайте в нашем блоге ).

Открытый интерес для CME

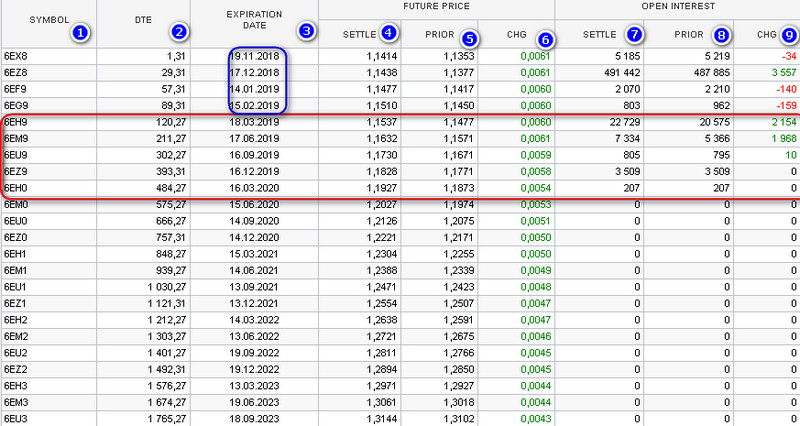

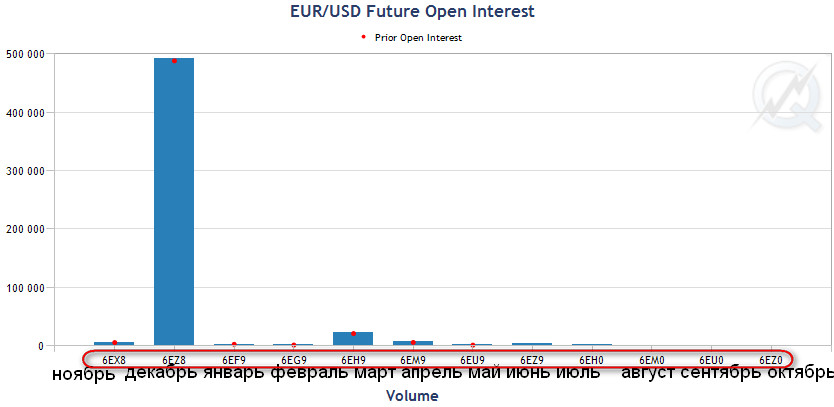

Пример открытых позиций по фьючерсу 6E:

В разделе Open Interest вы можете отслеживать не только текущее значение открытых позиций, но и фиксировать изменения по сравнению с предыдущими торговыми сессиями (столбец Change).

Чикагская товарная биржа кроме общего значения открытого интереса публикует COT-отчет, который расшифровывается как Commitment of Traders или Обязательства трейдеров. Данный отчет содержит сведения об открытом интересе различных групп трейдеров и публикуется каждую пятницу во второй половине дня, на основе позиций, проведенных в предыдущий вторник. Для удобного анализа на сайте CME такой отчет публикуется в виде диаграммы и доступен по этой ссылке :

Указанный отчет позволяет анализировать длинные и короткие позиции различных групп трейдеров с относительно небольшой задержкой по времени.

В отчете предусмотрена следующая классификация трейдеров:

Открытый интерес на рынке фьючерса на нефть CL

Для разных фьючерсных существуют свои специфические соотношения групп трейдеров. Рассмотрим на примере фьючерса на нефть CL позиции managed money:

Из построенной диаграммы следует, что на 15.10.2019 у managed money 211183 открытых длинных позиций, против 120721 коротких. Это указывает, что большинство управляющих инвесторов ожидают повышения стоимости нефти, поэтому держат больше длинных позиций.

Пожалуй, главным недостатком данного отчета является его запоздалая публикация. Однако инертность рынка позволяет с пользой использовать такие отчеты несмотря на задержку во времени. Крупные трейдеры и управляющие хэдж-фонды, как правило, заблаговременно наращивают свои позиции, поэтому если рынок еще не отыграл ожидаемого события – на это можно ориентироваться в своей торговле.

Где изучить данные биржи CME по открытому интересу по опционам

Мы же рассмотрим как сформирован открытый интерес на нефтяных опционах. Сделаем это на примере отчета OI&Settle Detail.

На рисунке ниже гистограмма объемов показывает нам, на каких страйках и в каком объеме присутствует открытый интерес для контракта LOZ9.

Из представленного отчета мы можем для себя отметить страйки с максимальными объемами, а с учетом уплаченной премии за опционы – рассчитать уровни поддержки и сопротивления – это уже тема для отдельной статьи. Сейчас наша цель – показать вам, где и как анализировать открытый интерес.

Особенность публикации данных об открытом интересе на CME не позволяет анализировать изменение открытого интереса внутри дня. С технической точки зрения реализовать учет открытого интереса в реальном времени на сегодня не представляет каких-либо проблем. Ведь на Московской бирже это уже реализовано и отлично работает. Остается только предположить, что биржи намеренно не предоставляют такие данные в общем доступе, поскольку они имеют высокую ценность и позволяют отслеживать на рынке поведения крупных участников рынка, замечать места накопления и сброса позиций.

Как использовать открытый интерес?

В отличие от CME, на Московской бирже данные открытого интереса доступны в тиковом режиме. То есть, данные по каждой сделке содержат информацию об изменении открытого интереса, а любая сделка которая транслируется в data feed показывает не только направление и объем, но и значение открытого интереса.

Таким образом, мы видим каждую сделку и ее влияние на открытый интерес. Обладая такими данными, вы можете отслеживать участки цены, на которых участники биржи открывают свои позиции или закрывают.

И на первый взгляд может показаться, что обладая такими данными достаточно легко определить, куда пойдет цена. Но на практике все гораздо сложнее.

Настройка индикатора открытого интереса

Рассмотрим, как индикатор открытого интереса в платформе ATAS позволяет отслеживать крупные накопления внутри дня. Для этого установим на графике срочного контракта SiZ9 пару дополнительных индикаторов: Delta и Open Interest. В настройках Open Interest установите побарный режим (как на рисунке ниже), настройки индикатора Delta оставим по умолчанию.

Побарный режим открытого интереса позволяет нам абстрагироваться от общей картины и исследовать изменения открытого интереса для каждого бара. Если бар только начал выстраиваться, то ОИ будет равен нулю, а к моменту закрытия бара ОИ будет положительным или отрицательным, что означает либо увеличение ОИ, либо его уменьшение.

Индикатор дельты нам необходим для того, чтобы отслеживать на важных участках инициативу покупателя или продавца. На примере ниже мы отметили, что в некоторых барах замечены инициативные продавцы (это видно по индикатору Delta), а их сделки привели к росту открытого интереса.

Такая ситуация говорит нам о том, что обе стороны наращивают свои позиции, но инициатором сделок выступает агрессивный продавец. Советуем всегда обращать внимание на появление таких ситуаций и впоследствии отмечать, куда выходит цена из зоны консолидации (набора позиции). Сама по себе ситуация, в которой агрессором является продавец, еще не говорит нам о том, что цена должна безусловно снижаться. Рекомендуется дождаться появления уровней, которые явно указывали бы на удержание цены и помогали принимать решение.

В нашем случае после первой агрессии продавца цена протестировала определенный уровень, который в дальнейшем выступал уровнем сопротивления. Желательно, чтобы эти уровни образовались в зоне, где “хозяйничал” инициатор движения. Так мы увидим, удерживает ли инициатор свои позиции или нет.

Анализ объема и открытого интереса

Рассмотрим еще одну методику использования открытого интереса, которая позволяет определять, кто и на кого ведет “охоту”. Для этого добавим к нашему графику индикатор Big Trades, который будет фиксировать появление крупных покупок или продаж:

В точке 1 цена пробивает уровень поддержки, фиксируем появление крупного трейда продавца, который возможно открывал свою позицию в сторону продолжения пробоя.

В точке 2 индикатор показал рост открытого интереса, и цена вернулась выше пробитого уровня. В такой ситуации продавец оказался в ловушке. И чем выше поднимается цена, тем все больше убытков для него. Нетрудно предположить, что наступит момент, где продавец закроет свой убыток.

Как показывают наблюдения для инструмента Si, открытый интерес по “зависшим в ловушке” позициям высвобождается в том же объеме примерно через 200 тиков.

Мы предполагаем, что такая зависимость связана с тем, что участники рынка используют маржинальные плечи 1:25, что с учетом размера ГО данного инструмента как раз соответствует 175-200 пунктам движения, которое он может выдержать.

Таким образом, мы видим, что значительное количество продавцов попалось на ложном пробое уровня. Мы понимаем, что у нас есть в запасе примерно 200 тиков, которые цена может пройти против этой позиции. Это позволяет нам открывать позицию на стороне сильных участников рынка.

В случае, если бы цена пробила уровень и закрепилась бы под ним – такая ситуация говорит скорее о том, что охоту на продавца никто не ведет и скорее всего он знает, что делает. В таком случае целесообразно открывать свои позиции в сторону пробоя на ретесте пробитого уровня.

Как выявлять внебиржевые сделки?

Для участников срочного рынка на Московской бирже предусмотрена возможность совершать внебиржевые сделки. Такие сделки не проходят по рынку и совершаются в стороне от общих торгов по определенной между участниками цене, поэтому отследить такие сделки практически невозможно. Как правило, объем таких сделок существенно выше среднего объема в биржевых сделках. Мы исходим из того, что если проходит внебиржевая сделка – значит, кто-то хочет ее спрятать.

Как же отследить такую сделку? В этом нам помогут два индикатора: Volume и Open Interest.

Все дело в том, что если внебиржевая сделка привела к открытию взаимных обязательств, то это будет учтено в открытом интересе. Из практики можно заметить, что появление крупных внебиржевых сделок является началом какого либо движения инструмента, а точки появления таких сделок выступают уровнями поддержки или сопротивления. Особенно часто приходится наблюдать появление внебиржевых сделок на фьючерсе Ri с Московской биржи.

Рассмотрим на примере, как можно найти внебиржевую сделку на графике.

На графике ниже мы выделили участок, в котором замечено изменение открытого интереса на – 6424 контрактов, в то же время общий проторгованный объем в свече соответствует 1588 контрактам.

Очевидно, что открытый интерес не может измениться больше, чем объем х 2. В данном же случае мы видим, что значение открытого интереса превышает объем более, чем в 4 раза. Это говорит о том, что в данном временном интервале прошла внебиржевая сделка, которая уменьшила открытый интерес.

Обращаем внимание, что более важными будут являться внебиржевые сделки, которые привели к увеличению открытого интереса. А здесь мы только привели пример, как искать на графике такие моменты.

«Открытый интерес» в Форекс трейдинге – стратегии применения

Как известно, курс валютных пар определяется спросом и предложением, отраженным в отложенных заявках, расположенных в так называемом “стакане”, и в уже прошедших сделках по рынку, выраженных в объеме торгов. Значение этого параметра, совместно с поведением цены, используют для прогноза будущего движения – такой метод анализа получил название VSA (Volume Spread Analysis).

К сожалению, специфика рынка Форекс не позволяет узнать реальное количество затраченных на покупки/продажи средств, – индикатор объемов отражает только количество проведенных сделок. Поэтому трейдеры часто прибегают к анализу объемов с помощью Открытого интереса фьючерсов и опционов. Что это за инструмент, где смотреть данные, а также конкретные стратегии применения – в нашем материале.

Производные инструменты

Фьючерсы и стандартные (ванильные) опционы (не путать с бинарными) являются производными активами или деривативами. В классической трактовке – это контракты, дающие право на поставку базового актива по заранее оговоренной цене через определенный срок, предусматривающие частичную (залоговую) оплату стоимости объема.

Своим появлением фьючерсы обязаны Продавцам и Покупателям сельхозпродукции. В середине XIX века таким образом заключались сделки на будущий урожай, позволяя производителям заранее фиксировать стоимость товара.

Покупателю также было выгодно приобретать фьючерс, в конце срока он получал либо урожай, либо возврат средств, пересчитанных по текущему на момент расчета курсу. Учитывая, что срыв поставки мог быть связан только с неурожаем, при котором цена сельхозпродукции возрастала, Производителю приходилось компенсировать возникшую разницу из своего кармана.

В 1970-е годы фьючерсы были стандартизированы по количеству базового актива, называемому лотом, размеру залога – гарантийного обеспечения, размеру маржи, шагу цены, сроку действия контракта – времени экспирации.

Также, помимо поставочных деривативов, появились расчетные контракты, где с помощью клиринга происходил пересчет финансового результата со снятием отрицательной или начислением положительной маржи на счет Продавца или Покупателя.

Понятие Открытого Интереса фьючерсов

Выписанный контракт остается открытым, пока трейдер не закроет его, совершив «офсетную сделку» – купив равное проданному количество производных инструментов или продав равное ранее купленным количество контрактов (в сумме получается ноль).

Любая биржа обязана отчитываться об изменениях в открытых контрактах, которые называют « интересом », и их объемах. Информация о них доступна торгующим трейдерам в режиме онлайн (лента торгов) и публично дублируется на бирже (один или несколько раз) в течение дня.

Открытый интерес (ОИ) фьючерсов – это совокупный объем купленных или проданных, удерживаемых трейдерами, производных контрактов.

Как видно из представленных определений, в отличие от объема торгов на биржах и рынке Форекс, констатирующего факт обмена деньгами и актива, ОИ характеризует уровень удерживаемых или закрытых позиций, наиболее точно отражая спрос в анализируемом инструменте.

Стандартные (ванильные) опционы

Опцион – это более сложный финансовый дериватив, иногда воспринимаемый как вторая производная, так как в его основе всегда лежит фьючерс, а не реальный товар.

В простом понимании, покупка опционного контракта дает трейдеру возможность застраховать актив от падения или роста выше/ниже конкретной цены. Стоимость актива или значения курса валютной пары разбита на страйки – круглые числа с шагом 50 пунктов. На каждый из них можно:

Страховка действует на протяжении периода экспирации – месяца, квартала, которая совпадает по срокам с фьючерсами, но происходит на день-два позже. Смещение оправдано начислением новой серии фьючерсов на поставочные опционы.

Как и любой покупатель страховки, трейдер рискует потерять только стоимость выплаченной премии на страйке, но оставляет для себя возможность получить прибыль от роста/падения. Продавец сразу получает прибыль от сделки, так как ему зачисляется уплаченная Покупателем премия, но рискует зафиксировать на момент экспирации ничем не ограниченный убыток.

В реальности 80% уплаченной премии отходит Продавцам, а оставшиеся 20% компенсируются за счет сложных стратегий. Опционы – это единственный актив, финансовый результат которого и размер премии каждого страйка можно заранее просчитать. Экономисты Фишер Блэк и Майрон Шоулз, открывшие модель расчета стоимости страйка, получили за это Нобелевскую Премию, а компания Long-Term Capital Management показала, как можно гениально заработать и фантастически проиграть.

Другим примером высокого заработка на опционных контрактах послужила стратегия команды студентов – создателей робота Panda, публично представивших работу алгоритма на конкурсе “Лучший Частный Инвестор”. Робот обыграл маркет-мейкеров, увеличив в сотни раз ликвидность срочного рынка и получив доходность 8000% за три месяца торгов.

Высокую прибыль обеспечила “улыбка волатильности” – построенная кривая изменения теоретической стоимости премий опционов Put и Call, позволившая покупать и продавать контракты с отклонением от ее значений.

В отличие от рынка спотов или фьючерсов, опционы, как и положено второй производной, имеют нелинейное изменение премии на каждом контракте, которая зависит:

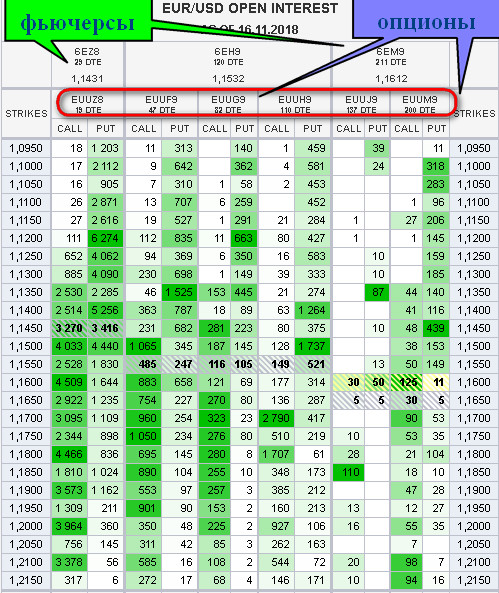

Открытый Интерес опционов

В отличие от фьючерсов, у которых Открытый Интерес определяется одним значением, опционные контракты имеют отдельно учитываемый OИ для Put и Call, разнесенный по каждому страйку.

Открытый Интерес опционов – это разделенный по ценовым уровням (страйкам) совокупный объем купленных и проданных контрактов Call и Put, отдельно по каждому виду.

Как видно из представленных определений, в отличие от объема торгов на биржах и рынке Форекс, констатирующего факт обмена деньгами и актива, ОИ характеризует уровень удерживаемых или закрытых позиций, наиболее точно отражая спрос в анализируемом инструменте. Более того, опционные контракты показывают интерес участников торгов по каждому ценовому уровню – страйку, что позволяет прогнозировать направление тренда и конкретизировать момент разворота котировок.

Фьючерсы на валютные пары Форекс

Как и везде, на этой площадке производные инструменты стандартизированы по срокам продолжительности действия контракта, называемыми «серией» – неделя, месяц и квартал.

Так как деривативы представляют собой договор на будущую цену актива (в данном случае валюты), то они торгуются задолго до начала обращения, например, фьючерс на следующий квартал или месяц можно купить «уже сегодня». При этом котировки деривативов текущей и последующей серии примерно одинаковы, поэтому, чтобы не путаться, каждый контракт обозначен международным стандартным цифровым и буквенным кодом.

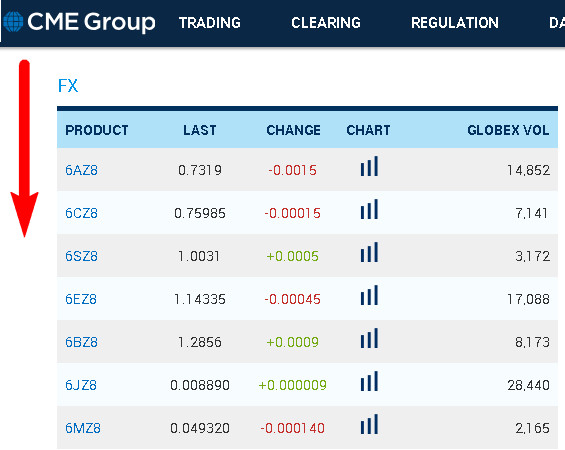

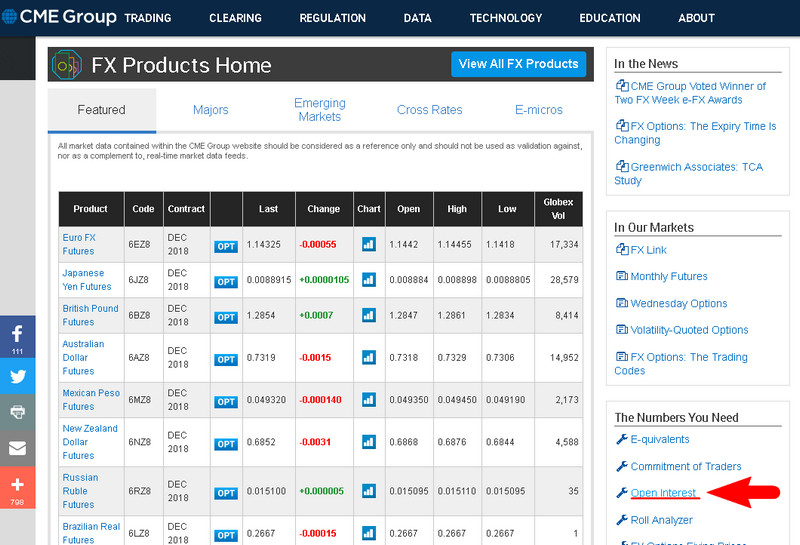

Отчеты по открытому интересу фьючерсов на бирже СМЕ

На главной странице сайта CME GROUP представлены сводные таблицы всех активов, разбитых по группам товаров, энергоресурсов, финансовых ставок и бондов, индексов, а также валютных пар (они обозначены как FX). Чтобы добраться туда – прокрутите страницу сайта вниз.

Гистограмму можно сменить на табличный вид, где представлены ближайшие серии (сроком месяц и квартал). Как видно из данных ОИ, ставки трейдеров распространяются только до I квартала 2020 года, далее стоят нули.

Таблица содержит исчерпывающий набор данных:

2. Остаток времени до экспирации и количество дней в последнем месяце обращения;

3. Дату экспирации – последний день действия контракта;

5. Цена при открытии рынка;

6. Изменение курса за сессию (дельта в пунктах);

7. Открытое количество контрактов на конец дня;

8. Открытое количество контрактов на начало дня;

9. Изменение Открытого интереса за сессию;

Последние три колонки цифр ОИ – это непосредственные данные, используемые для прогноза движения валютных пар на Форекс.

Отчеты по открытому интересу валютных опционов на бирже СМЕ

Стандартные или “ванильные” опционы на бирже CME совпадают с фьючерсами по маркировке в части обозначения месяца и года. Валютные опционы являются поставочными, т.е, по истечению срока трейдер получает фьючерсы на валютные пары, которые являются базовым активом. В остальном они сильно различаются:

Последние обозначения определяют текущую вероятность получения «страховой» премии покупателем опциона.

Идеология опционного контракта заключается в том, что, в отличие от фьючерса, трейдер может хеджировать будущие убытки имеющегося у него актива по конкретному уровню цены, вне зависимости от ее текущего значения.

Например, купив валютную пару EURUSD по 1.10, можно всякий раз приобретать опцион «против падения» Put, который покроет размером своей премии весь убыток в случае, если случится так, что доллар станет стоить с евро один к одному или даже ниже.

В этом случае, при курсе 1.10, такой контракт будет в статусе ATM, который определяет равенство страйка текущему курсу валютной пары.

Падение ниже обеспечит ему статус ITM, и трейдер получит право на получение премии по опциону (в рассматриваемом примере) Put. Если на момент экспирации курс EURUSD не станет выше 1.10, трейдер получит премию на счет и открытый шорт по текущей цене фьючерс 6E серии следующего месяца.

Call приобретается, как страховка от роста: например, купив его от уровня 1.145, трейдер смело может шортить, не переживая за возможный дальнейший рост цен. Ванильные опционы часто называют «умным стопом» – премия покроет полученный выше уровня страйка убыток за минусом стоимости контракта.

Ее часто называют «внутренней стоимостью» или просто «премией опциона» – это стоимость страховки, которую платит Покупатель, а получает Продавец.

Как и у фьючерсов, второй стороной сделки покупки/продажи может выступать как биржа, так и трейдер, поэтому «Открытый Интерес» на каждом страйке, увеличивающийся с каждым новым выписанным контрактом, теоретически бесконечен и остается без изменений, пока Продавец или Покупатель не закроют контракт «офсетом».

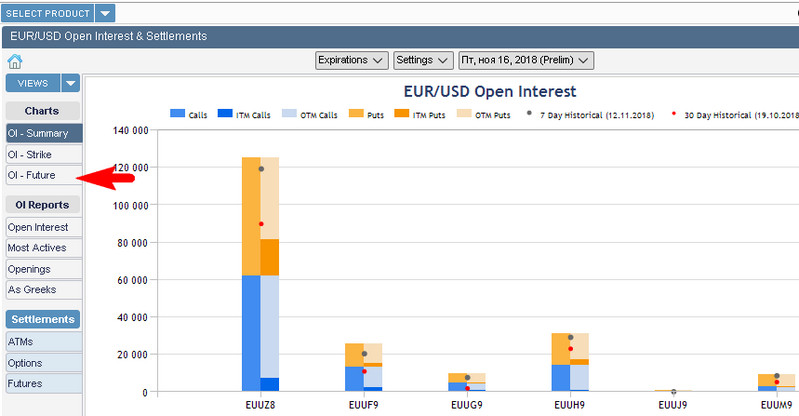

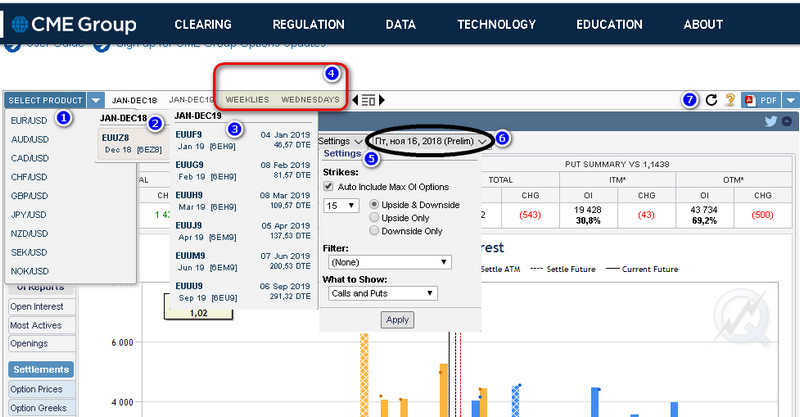

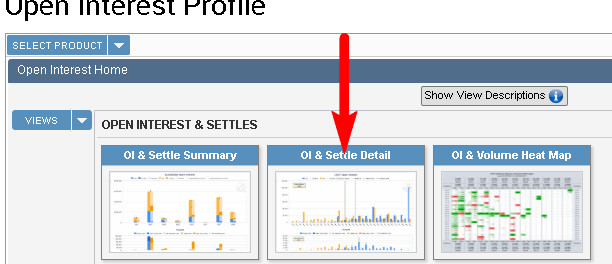

Чтобы получить доступ к данным, Пользователь проделывает аналогичные действия, как и в случае с фьючерсами: открывает сайт биржи CME, находит таблицу FX и, перейдя на новую страницу, нажимает слева на боковой панели опцию Open Interest. Ему откроются три окна:

На бирже CME информация об Открытом Интересе опционов публикуется два раза в день – утром в 8-00 МСК в предварительном (Preliminary) отчете за прошлый день, а к своему открытию в 17-00 МСК – в окончательном отчете.

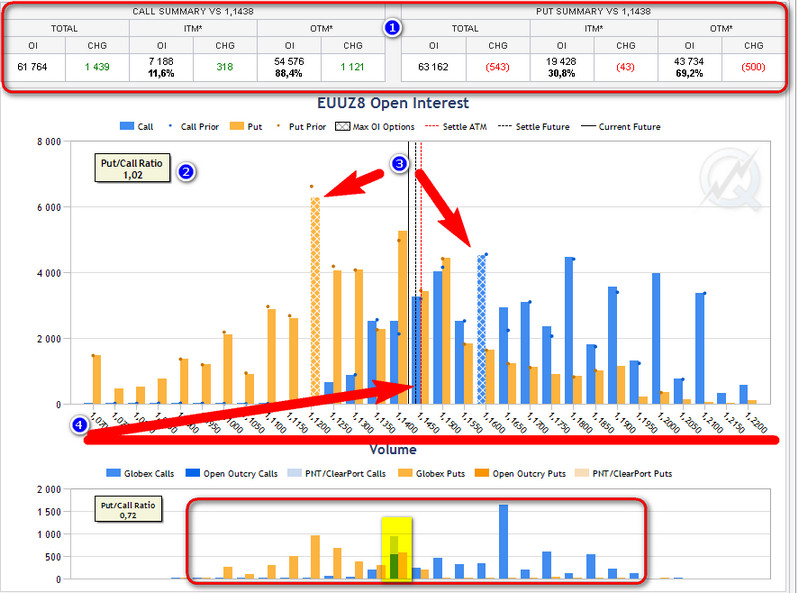

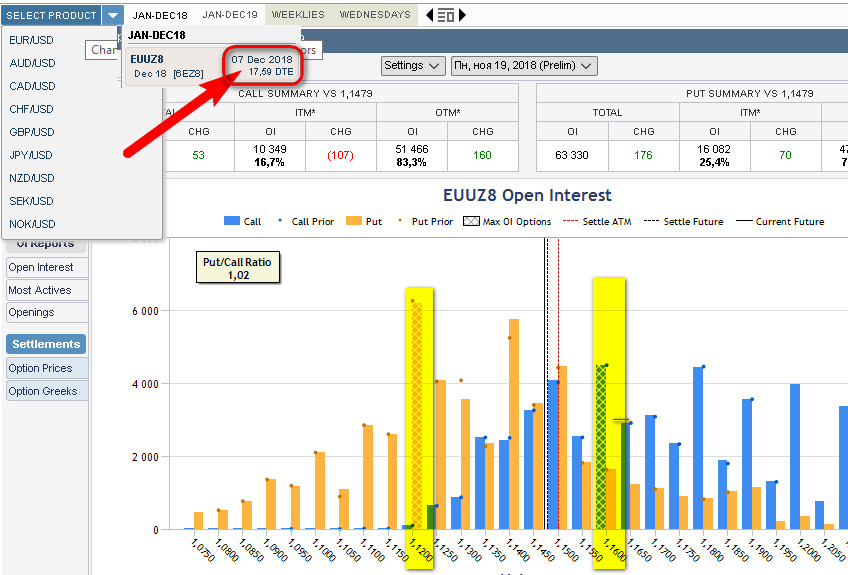

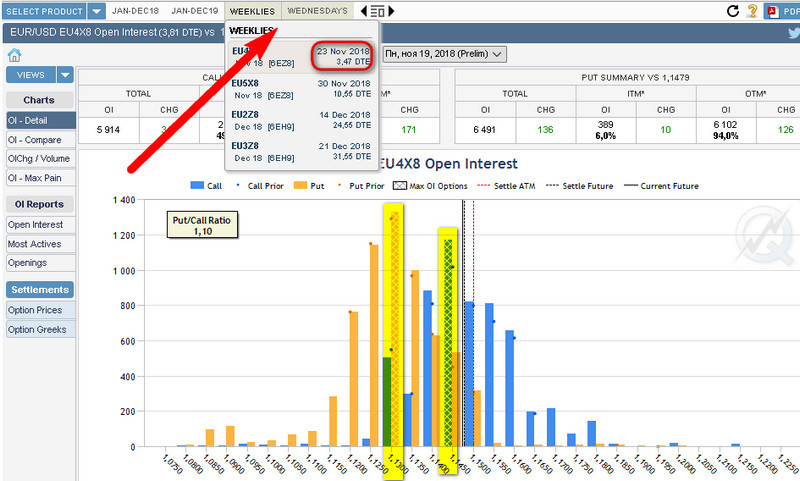

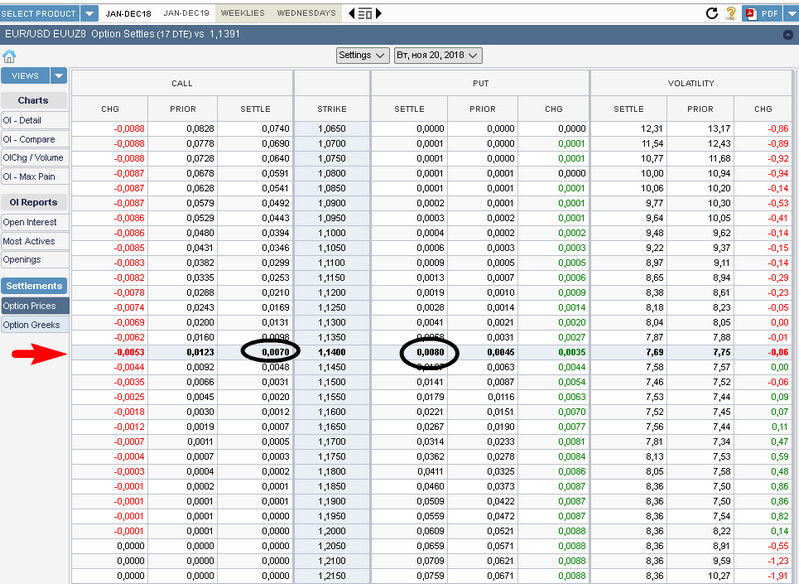

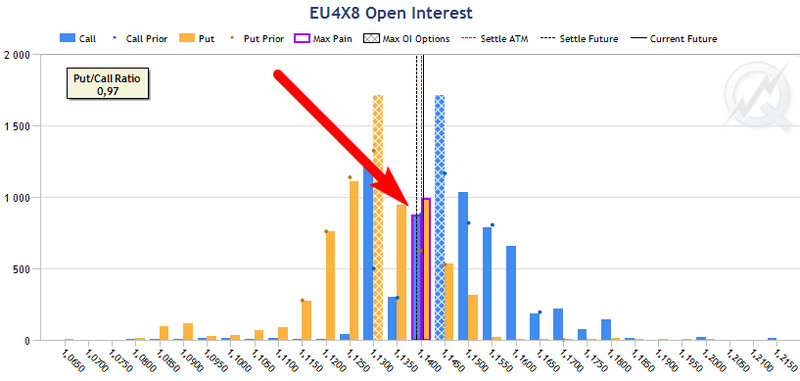

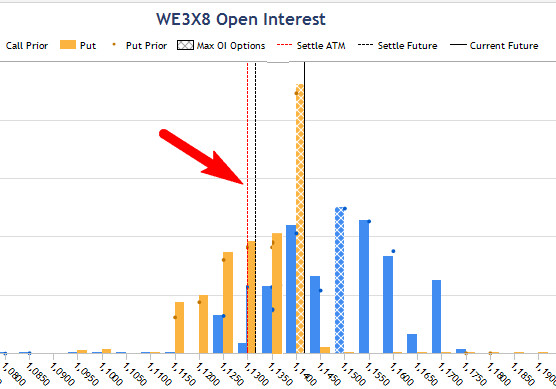

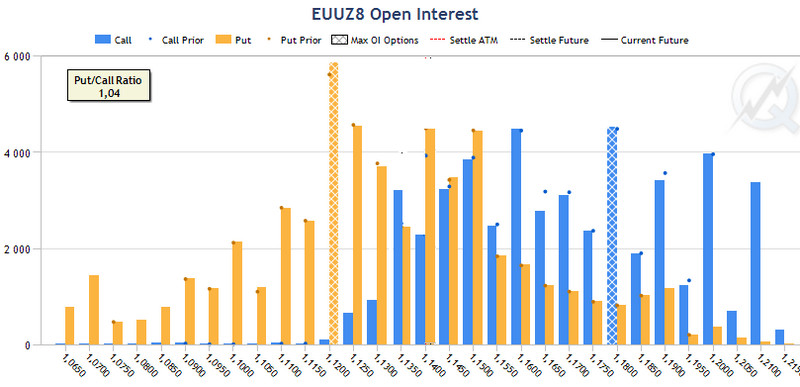

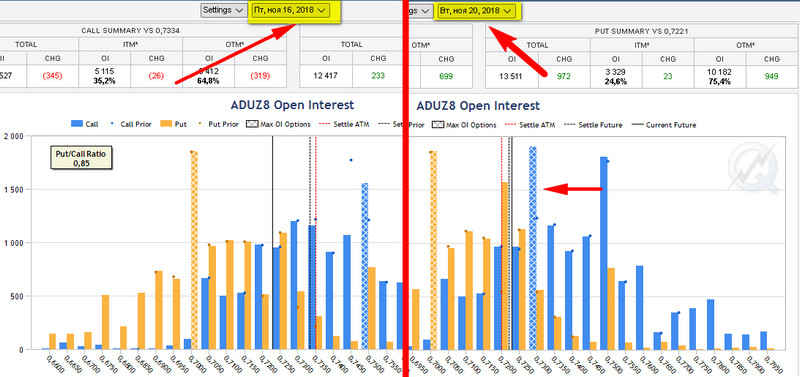

Трейдер может наблюдать изменения OИ в виде гистограммы, в левом углу которой можно выбрать (1) интересующую валютную пару, интересующий месяц экспирации (2) – ближайший (отображается по умолчанию) или дальний (3), посмотреть недельные опционы (4), со сроком истечения в пятницу (weeklies) или среду (Wednesdays).

Таблицу можно отфильтровать по количеству и виду отображаемых параметров в настройках «Settings» (5) или посмотреть ОИ по предыдущим дням (глубина – неделя) через список, выпадающий из окна (6), там же указан вид опубликованного отчета: предварительный или окончательный.

В левом верхнем углу таблицы можно обновить отчет или скачать его в формате PDF:

1. Суммарного ОИ CALL и PUT, разбитого по левой и правой таблицам с указанием в них процентного соотношения ITM и OTM опционов;

2. Put/Call Ratio индикатора, показывающего соотношение «проторгованных» дневных объемов двух видов контрактов;

3. Максимальных значений ОИ Call и Put;

4. Страйка и текущего уровня цены;

5. Изменений суммарных объемов по всем сериям опционов на выбранный вид инструмента;

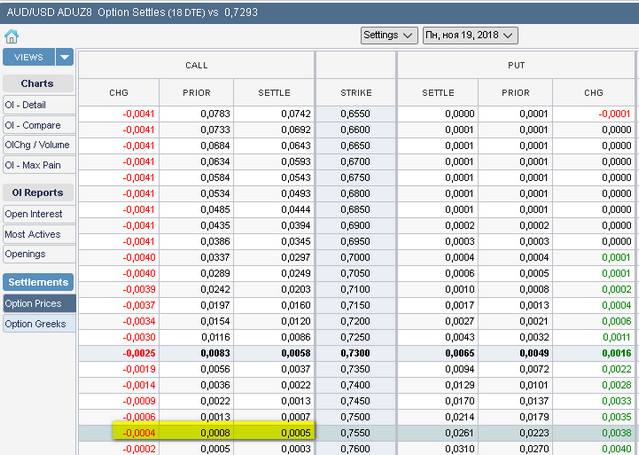

Таблица содержит столбцы страйков, в каждой строке которых отображается отдельно премия Call и Put, а интенсивность зеленого цвета ячеек показывает размер величины Открытого Интереса на этом ценовом уровне относительно других клеток.

Почему происходит разворот котировок валютных пар от опционных уровней?

Уровни опционов рассматриваются трейдерами Форекс как линии сопротивления и поддержки, поэтому применяются в контртрендовой стратегии торговли валютными парами. Такая идеология возникла из-за особенностей контрактов.

Покупатель «голого» опциона, не обладающий позицией в базовом активе, получает прибыль:

В случае ошибочного прогноза Покупатель потеряет только уплаченную премию за опцион. В отличие от него, Продавец опциона рискует безграничным убытком, а прибыль в виде уплаченной Покупателем премии останется при нем только в случае «сгорания» опциона «вне денег», т.е. курс на момент экспирации должен быть:

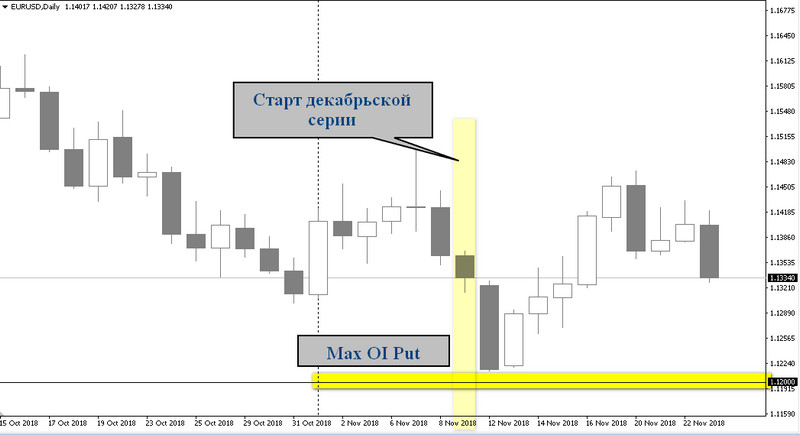

Поэтому трейдер, в большинстве случаев, на момент начала срока действия контрактов будет наблюдать картину удаленного максимального Открытого Интереса Put и Call от текущих значений котировок. Продавцы не станут без особой причины выписывать большое количество контрактов по ценам первого дня торгов. Максимальный ОИ будет примерно «по краям» волатильности недели, месяца или квартала.

Трейдеры, купившие опционы Put и Call гораздо ниже и выше уровня текущего курса валютной пары (а таких, судя по Открытому интересу, большинство), приобрели их по низкой стоимости, которая увеличится в разы, когда и если страйк сравняется с ценой.

Но даже при выполнении этого условия, прибыли может и не быть: со временем премия опциона имеет свойство стремиться к нулю по мере приближения срока экспирации. Поэтому, как только валютная пара приближается к страйку, начинается фиксация профита.

Она отличается от валютного и биржевого рынка, так как на опцион нельзя поставить тейк-профит, потому что ценообразование премии контракта зависит от многих параметров, описанных сложной формулой Блэка-Шоулза. Зафиксировать премию можно мгновенно, продав равное количество фьючерсов против опциона Call или купив против контрактов Put.

Чем выше открытый интерес страйка, тем больше будет продано или куплено фьючерсов против падения или роста курса валютной пары. В теории, по мере увеличения либо уменьшения цены, можно ожидать валового роста контртрендовых сделок, равных по объему ОИ пересеченного котировками страйка.

Таким образом, размер Открытого интереса определяет вероятность разворота тренда и силу уровня:

В материале приведен простой пример работы механизма, вызывающего разворот, на практике опционные стратегии представляют собой сложную конструкцию из купленных и проданных контрактов разных видов, связанных с валютным спотом и фьючерсами. В любом случае, движение цены вызывает реорганизацию так называемой экспозиции, что может привести к развороту котировок.

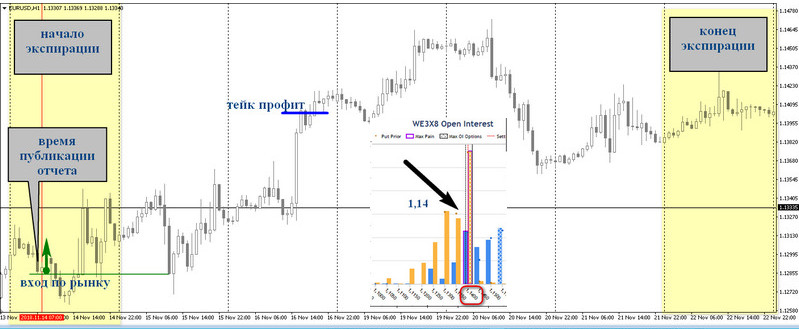

Чтобы найти точки разворота, трейдеры используют опционы сроком в месяц и неделю (пятница). Первые дают наиболее значимые уровни отката котировок, вторые гарантируют это движение с меньшей вероятностью.

Контртрендовая стратегия торговли валютными парами по уровням максимального ОИ валютных опционов

Чтобы найти точки разворота, трейдеры используют опционы сроком на месяц и неделю (пятничные). Первые дают наиболее значимыми уровнями отката котировок, вторые гарантируют это движение с меньшей вероятностью.

Множество стратегий в Интернете советуют использовать каждый уровень, подтверждая разворот с помощью образования пин-баров или технических индикаторов, в частности, осцилляторов. Мы рассмотрим стратегию, полностью основанную на анализе Открытого Интереса.

Характеристики стратегии

Платформа: любая

Валютные пары: основные, кроме USDJPY и USDCAD

Таймфрейм: D1

Время торговли: круглосуточно

Рекомендуемые брокеры: Alpari, RoboForex, Exness

Алгоритм работы и анализа движения валютных пар по уровням ОИ опционов СМЕ

Настройка и алгоритм вычисления опционных уровней

Откройте страницу Open Interest Profile сайта CME и выберите среднее окно OI & Settle Detail.

Определите страйки максимального ОИ Call и Put как уровни сопротивления и поддержки:

Таким образом, реальное расположение уровней будет на отметках 1.1215 и 1.1624. Премия меняется ежедневно, поэтому уровни динамичны.

Особенности отчетов по опционам на «обратных» валютных парах

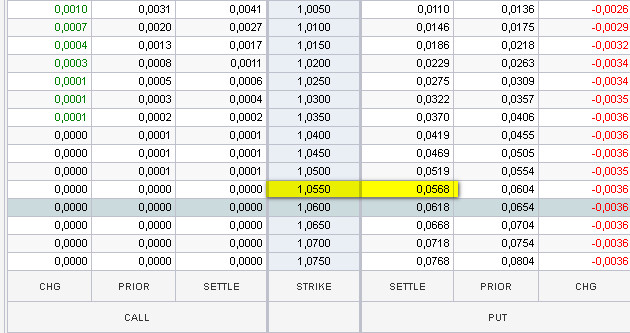

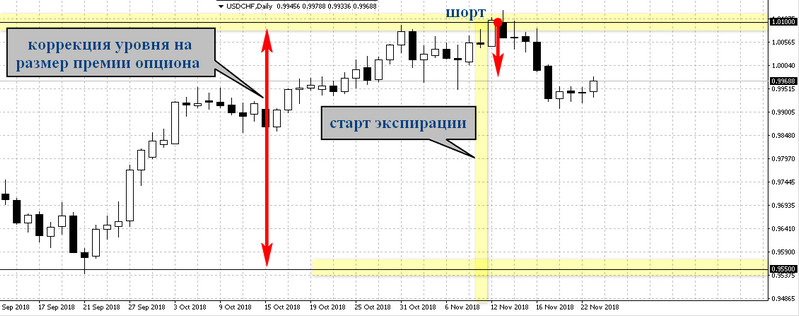

Биржа СМЕ публикует котировки только в формате «прямых пар», то есть USD всегда находится в знаменателе. Поэтому при анализе USDCHF (остальные обратные пары исключены из стратегии), трейдер должен самостоятельно высчитывать страйки (единицу делить на «табличное значение») и зеркально воспринимать сигналы:

На рисунке изображена визуализация опционных уровней USDCHF, где страйком максимального Открытого Интереса для Call и Put выступает уровень 1.055, показывая сильное падение курса ниже этих значений. Это означает, что курс вырос выше 1/1.055= 0.95 и следует искать точку продажи. Премии опциона в таблице страйков указаны в пунктах, поэтому в пересчете не нуждаются, уровни корректируются прибавлением и добавлением их значений к результату деления, в данном случае 0.95.

Правила покупки и продажи валютной пары по контртрендовой стратегии анализа опционных уровней

Стратегия использует только уровни максимального интереса опциона текущего месяца и недели. Каждое утро после выхода отчета, в районе 8-00, трейдер наносит и корректирует, согласно премии, уровни максимального интереса Call и Put по каждой валютной паре.

На полученные значения устанавливается лимитный ордер:

Отчет обязательно проверяется повторно в первый час начала американской сессии на предмет изменений положения опционных уровней по сравнению с прошлым отчетом. Любая перестановка – сигнал к выходу из позиции: в первые сутки по цене входа или с фиксацией прибыли, во вторые – с текущим убытком.

Стоп-лосс и тейк-профит

Желательно использовать большой уровень стоп-лосса – от 3-х до 5-ти страйков. Опционы на основные валютные пары имеют стандартный шаг между страйками, равный 50 пунктам, как видно из таблиц, поэтому оптимальный стоп должен составлять 150-300 пунктов.

Если котировки впервые пересекли уровень сопротивления/поддержки, желательно установить ограничение убытков на вторую сессию, после срабатывания ордера, или активно использовать стратегию сетки, второе колено которой ставится на уровень стоимости «центрального страйка» (размер премии опциона на ценовом уровне, жирно выделенном в отчете CME).

Тейк-профит должен устанавливаться на уровень страйка Max Pain – считается, что это Точка Минимальных Выплат (ТМВ) или минимальных суммарных потерь Продавцов и Покупателей. Курс валютной пары всегда будет стремиться к этой точке «относительного равновесия». Чтобы узнать ее значение – нажмите на левой панели опцию «Max Pain», ОИ страйка ТМВ будет выделен отдельной рамкой.

Важные особенности, используемые при торговле валютными парами по опционным уровням

Такая тактика связана с резким оттоком ликвидности в опционы, которые начинаются по средам.

Продавцы опционов максимизируют прибыль, продавая опционы ближе к текущей цене, или минимизируют убытки, выписывая контракты как можно дальше от курса, обладая инсайдом, позволяющим заранее прогнозировать направление изменения цены в будущем. Как было описано выше – риск Продавца «бесконечен», поэтому эта работа требует точных прогнозов.

Погрешность такого метода анализа связана с тем, что можно перепутать сигнал роллирования с простым перемещением ОИ по причине обесценивания премии – временной распад постоянно влияет на нее и на позиции. Поэтому трейдеры могут просто выйти из уже ничего не стоящих опционов.

Традиционно, Продавцы опционов предлагают Call выше уровня текущей цены, а Put гораздо ниже, что увеличивает вероятность исхода контракта OTM – вне денег. Если уровни поменялись местами – на рынке работает сложная комбинация опционных стратегий, это приведет, в большинстве случаев, к сильному росту или падению с отсутствием разворота.

Премия опционов меняется ежедневно из-за временного распада, но, как показывает практический опыт работы по максимальным уровням ОИ, важна первая точка пересечения котировок и найденного уровня. Попытка войти в шорт “пониже” или в лонг “повыше” на основании анализа, без учета ранее произошедшего разворота, может привести к убытку.

Так как стратегия контртрендовая, курс валют может вернуться к достигнутым максимальным значениям или возникший сигнал роллирования уровней заставит трейдера покинуть позицию с убытком.

Примеры сделок на валютных парах, исходя из анализа уровней опционов

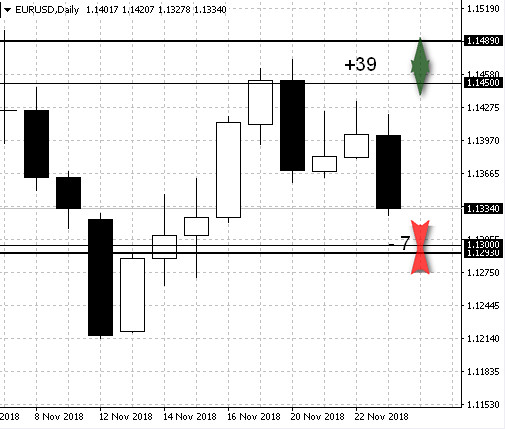

Сильное падение EURUSD привело к тому, что котировки закончили сессию вторника «в пол», что отразилось на «вылете» курса за уровень Put недельного опциона WEDNESDAY, (экспирация по средам) расположенного на 1.1400.

Согласно уровням максимального Открытого Интереса, Put располагался на отметке 1.12.

В текущий момент сделка приносит прибыль в 150 пунктов, а уровень Max Pain достаточно далеко, поэтому есть смысл установить безубыток.

Заключение

Наблюдая за экспирацией валютных фьючерсов, как и других инструментов, можно заметить одно постоянство – около 80% из купленных опционов заканчиваются со сгоревшей премией. Покупатель, получающий страховку, думает, что защищен от потерь, но премия и уровень опциона рассчитаны Продавцами таким образом, чтобы он не смог заработать.

Поэтому максимальные опционные уровни дают возможность прогноза, точного на 80%, и примерно такой же результативности торгов, если не забывать об особенностях их анализа. В материале приведена лишь часть примеров – опционные сделки анализируют даже скальперы (в режиме постоянного потока уровней) и внутридневные трейдеры, используя изменения Открытого Интереса ближайших уровней, анализируя Put/Call Ratio и баланс «сброса позиций» при пробоях страйков текущей ценой.

Подобная аналитика требует прямого доступа на биржу CME или наличия платных подписок на дополнительное ПО, мы рассмотрим эти тактики в следующих материалах.