Как клеить чеки для авансового отчета

Какие чеки приложить к авансовому отчету

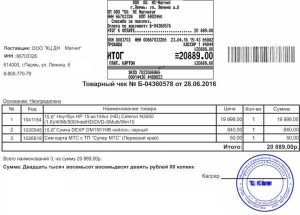

Чек и товарный чек для авансового отчета — это документы, подтверждающие расходы подотчетного лица. Принять к учету допускается только те формы, которые отвечают новым законодательным требованиям.

Почему бухгалтерия требует подтверждающие документы

В п. 6.3 указания ЦБ РФ №3210-У от 11.03.2014 сказано, что подотчетные лица обязаны сдавать авансовые отчеты вместе с подтверждающей документацией, но какой чек нужен для отчета в бухгалтерию, в указаниях Центробанка не сказано. По сути, это любой финансовый формуляр, подтверждающий расходы и содержащий обязательные реквизиты бухгалтерской первички. В противном случае бланк нельзя принять к бухучету.

Повсеместный переход на онлайн-кассы внес существенные изменения в порядок ведения расчетов с подотчетными лицами. Практически все продавцы товара, работ или услуг обязаны проводить покупку через онлайн-ККМ. Покупателю выдается фискальный кассовый чек (далее ФКЧ) или БСО нового образца. Закон №54-ФЗ четко определил, какой чек можно принять к авансовому отчету, и принятие к учету формуляров, не соответствующих новому регламенту по применению онлайн-касс, несет для компании налоговые риски.

Есть всего три дня, чтобы отчитаться! Сделать это помогут образцы и инструкции КонсультантПлюс. Получите бесплатно доступ на 2 дня, чтобы воспользоваться.

Требования к документам, подтверждающим расходы

В пункте 6.1 ст. 4.7 Федерального закона №54-ФЗ регламентированы единые требования к чекам для авансового отчета 2021 года. Норматив устанавливает более 20 реквизитов, к ним относятся:

Законодатели предусмотрели некоторые особенности, характерные для каждого вида фискальной документации.

Кассовый чек

Еще в 2019 году с введением Федерального закона №129-ФЗ от 06.06.2019 стали действовать новые правила, какие чеки принимаются к авансовому отчету в 2021 году, поэтому проверьте, чтобы фискальный бланк содержал дополнительные реквизиты:

Какие реквизиты допустимо не указывать в бумажном ФКЧ, определяет ФНС (п. 1.1 ст. 4.7 закона №54-ФЗ). Например, в нем могут отсутствовать номер смены и номер ФКЧ за смену.

Товарный чек

Подотчетные лица, отчитывающиеся в бухгалтерию, обычно прикладывают кассовый и товарный чеки для авансового отчета, хотя при наличии фискального (кассового) товарный необязателен. А разрешено ли принять авансовый отчет, если работник предоставил только товарный?

Да, организация вправе учесть расходы по авансовому отчету, к которому приложен только ТЧ (письмо Минфина №03-01-15/52653 от 16.08.2017). Работодатель не несет ответственности за то, что продавец не соблюдает кассовое законодательство.

К тому же подотчетное лицо или его руководитель не уполномочены проверять, обязан ли продавец применять онлайн-ККТ. Следовательно, признайте расходы, даже если работник сдал товарный чек без кассового для авансового отчета в 2021 году, но обратите внимание, что такие документы могут повлечь налоговые риски в части признания расходов при налогообложении.

Чек, полученный в электронной форме

Если подотчетнику выдали электронный ФКЧ, то он тоже является фискальным документом, подтверждающим расходы. Достаточно ли чека для авансового отчета? Да, достаточно, но документ необходимо распечатать.

Для этого скачайте онлайн-чек по ссылке из сообщения, направленного продавцом на электронную почту или в СМС. Затем электронный документ распечатайте и приложите к АО. Цифровой бланк должен содержать все реквизиты, предусмотренные приказом ФНС №ММВ-7-20/229@ от 21.03.2017 (ред. от 29.08.2019). В противном случае документ не является подтверждением затрат по подотчету.

Бланки строгой отчетности

Вместо ФКЧ продавец вправе выдавать специализированные БСО. Платежная квитанция без кассового чека к авансовому отчету принимается на общих основаниях. Требования к реквизитам бланка строгой отчетности те же, они закреплены в п. 6.1 ст. 4.7 Федерального закона №54-ФЗ.

Какими документами нельзя подтвердить расходы

Представители Минфина и ФНС неоднократно указывали бухгалтерам на то, какие чеки нельзя принимать к авансовому отчету:

Электронный посадочный талон

Оплату проезда командированных работников учитывайте в налоговых расходах на основании распечатанного электронного билета, посадочного талона (письмо Минфина №03-03-06/1/4908 от 28.01.2020).

При потере электронного билета расходы на перелет подтвердит справка авиакомпании, что командированный летел рейсом, указанным в билете. Если нет справки, Минфин разрешает обосновать расходы билетом и документами, косвенно подтверждающими перелет (письмо Минфина №03-03-05/12957 от 28.02.2019), — отметкой в загранпаспорте и т. п.

Как оформить авансовый отчет по чекам

Каждый сотрудник, получивший на руки подотчетные средства от компании, например, на закупку необходимых расходных материалов или на деловую поездку должен предоставить в бухгалтерию авансовый отчет. В это отчете не только отражены, но и подтверждены все совершенные сотрудником траты на нужды компании. Бухгалтер обязан проверить, действительно ли эти траты соответствуют нуждам компании, после чего сохранить отчет и приложенные к нему первичные документы.

В качестве подтверждающих документов могут выступать:

Самые распространенные приложения к авансовому отчету – это чеки — кассовый и товарный. В некоторых случаях чеки могут быть предоставлены в электронном виде, например, если покупка была совершена в интернет-магазине. Предоставлять оригинал в этом случае не требуется, хватит и распечатанного из электронной почты подтверждающего документа – это прописано в пункте 5 статьи 1.2 Федерального закона от 22.05.2003 № 54-ФЗ.

Какие данные должны содержаться в кассовом и товарном чеках?

Согласно требованиям законодательства, в подтверждающих расходы первичных документах должны быть указаны:

Если кассовый чек не содержит перечисление товаров, то для авансового отчета его недостаточно, и в таком случае его необходимо дополнить товарным чеком, который детализирует покупку.

Кстати, кассовый чек подвержен быстрому выцветанию, поэтому лучше сразу сделать его копию или сохранить фотографию в приложении Hamilton Авансовый отчет.

Товарный чек не имеет стандартной формы, однако должен содержать все обязательные реквизиты для первичных документов, кроме номера и печати – они необязательны. Даже если в документе присутствует ошибка, принять его к учету можно. Однако перед этим рекомендуется отправить запрос на сайт или адрес продавца товара/услуги, чтобы уточнить, действительно ли представленный документ выдан им.

При одновременной подаче кассового и товарного чеков их даты и суммы должны полностью совпадать.

Как оформить авансовый отчет по чекам?

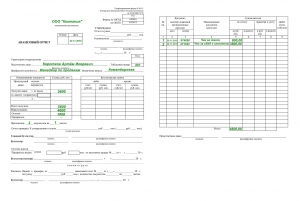

В России утверждена форма заполнения АО-1, однако сегодня она не является обязательной. Авансовый отчет можно заполнять и в свободной форме, но большинство организаций продолжают использовать именно эту форму как наиболее удобную и отработанную на практике.

В форме авансового отчета должны присутствовать следующие данные:

На лицевой стороне отчета указываются вышеперечисленные сведения — ее может заполнять как сам сотрудник, так и специалист бухгалтерского отдела. Обратную сторону авансового отчета по чекам должен заполнить сотрудник — на ней под номерами перечисляются подтверждающие документы, их реквизиты, израсходованные суммы. Далее к отчету прикладываются все подтверждающие расходы документы.

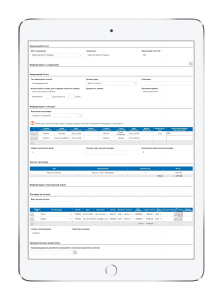

В приложении Hamilton Авансовый отчет все участники-бизнес процесса работают в единой онлайн среде в любое удобное время и из любой локации. Большая часть информации в авансовом отчете уже заполнена по умолчанию, а то, что нужно внести подсвечено красным цветом. Для подтверждения расходов сотруднику необходимо просто сфотографировать свои чеки и приложить к отчету онлайн, а для отправки отчета на проверку — кликнуть кнопку «Отправить».

Таким образом бухгалтерия всегда получает от сотрудников только 100%-правильно оформленные электронные авансовые отчеты, а все проводки по ним формируются автоматически. Функционал приложения также позволяет даже не распечатывать документ, чтобы его завизировать — сделать это можно с помощью электронной цифровой подписи (ЭЦП).

Использование такого приложения делает процесс работы с авансовой отчетностью комфортным для всех его участников – подотчетных лиц, бухгалтерии, руководителей, многократно упрощая и ускоряя его.

Когда первичка выцвела

Проверьте авансовые отчеты прошлого года. На всех ли кассовых чеках можно разобрать надписи? Возможно, вас постигла та же участь, что и нашу читательницу – кассовые чеки превратились в чистые листки бумаги. Но не все так безнадежно, как кажется.

– Я в шоке! – сходу заявила мне по телефону моя подруга Ирина Солнечная, главный бухгалтер одной из столичных фирм. Ирина не паникерша, поэтому я попыталась спокойно выяснить, в чем же, собственно говоря, дело.

– У нас скоро налоговая проверка, мы в графике, – начала свой рассказ Ирина. – По такому случаю я еще раз решила просмотреть наличие первичных документов и правильность оформления авансовых отчетов. И, о ужас! Во многих авансовых отчетах обнаружила не просто плохо читаемые кассовые чеки, а обыкновенные белые листочки.

Первой мыслью было сделать новые чеки по образу и подобию исчезнувших. Я даже и про программы специальные прочитала, и умельцев этого дела нашла.

– За подделку документов наказывают.

– Да знаю я, не маленькая, – отмахнулась Ирина. – Лишением свободы на срок до двух лет. А использование заведомо подложного документа – арестом на срок от трех до шести месяцев. Уголовный кодекс, статья 327. Но чеки-то ведь настоящие есть, хоть и поблекшие изрядно!

– Составь акт сверки с поставщиком на суммы, не видимые в чеке.

– С оптовиками, пожалуй, так и сделаю. Тем более что они обычно еще и квитанцию к приходнику выдают.

А вот как поступить с розницей, ума не приложу. Ладно еще, если товарные чеки написаны от руки или напечатаны на принтере. Здесь хоть какой-то оправдательный документ имеется. А что делать, если товарный чек отпечатан на термобумаге, чем грешат многие супермаркеты? Или товарника нет вообще, как, например, при покупке бензина?

– Ну, на будущее могу сказать, что с чеков можно ксерокопии снимать, а потом у нотариуса заверять: от трех до пяти рублей за чек. Оптом, может, и дешевле. Или непосредственно у поставщика. Посчитать только надо, что будет менее накладно – нотариальные услуги или транспортные расходы.

– Ксерокопия – дело хорошее. У нас сейчас секретарь в поте лица копии всех чеков снимает. Только мы решили отделаться малой кровью. Копии заверяем своей печатью и подписями.

– Учти, что надо еще приказ издать, где указать причину, по которой переделываете первичку. Ну а потом и копии заверяйте.

Вместо чека – чистая бумага

– Проблема в том, что не все чеки можно отксерокопировать, – продолжила моя подруга. – Некоторые выцвели настолько, что разобрать первоначальный текст так просто не удастся. Сумму еще можно по авансовому отчету угадать. А поставщика и его реквизиты – увы!

– Да не расстраивайся ты так. Может, еще удастся с налоговиками договориться. Они ведь тоже люди! К тому же, если повезет, удовлетворятся этим и глубже копать не станут.

– Все бы хорошо, – вздохнула Ирина, – только сумма уж очень приличная для нашей фирмы получается. И ведь обидно-то как! Ладно бы за ошибки свои или халатность. А тут.

– Может, вы условия хранения чеков не соблюдали?

– Да вроде в спирте не вымачивали, под ультрафиолет не клали, все чеки подшиты в папочки вместе с авансовыми отчетами. Да и кто ж теперь разберет, кто прав, кто виноват?

– Знаешь, технологии, позволяющие восстановить практически любое изображение, существуют довольно давно (см. справку «Отец судебной фотографии»). И думаю, что наука не стоит на месте. Так что можете просто восстановить угасший текст.

– Директор вряд ли разорится на экспертизу, сколько бы она не стоила. Скорее всего он захочет дождаться окончательного решения налоговиков. А потом уж и будет решать, стоит ли овчинка выделки.

Экспертиза за счет налоговиков

«Вот интересно, если налоговики оштрафуют нас за отсутствие первичных документов, да еще и налоги пересчитают, а фирма их решение оспорит в суде, то за чей счет будет проводиться экспертиза?» – поинтересовалась Ирина.

С этим вопросом мы обратились к эксперту бератора «К вам пришла проверка» Антону Лужнову. «Сумму, необходимую для проведения экспертизы, вносит на депозитный счет та сторона судебного дела, которая будет настаивать на этом. Если инициатива будет исходить от обеих сторон, то расходы поделят поровну.

Экспертизу, назначенную по инициативе арбитражного суда, проводят за счет денег федерального бюджета. Поэтому практика показывает, что суды не спешат это делать по собственной инициативе. Обычно в такой ситуации судьи указывают, что экспертиза назначается по инициативе какой-либо стороны или по ходатайству обеих сторон, и соответственно этому распределяют расходы по оплате услуг экспертов.

Однако, подчеркиваю, в конечном итоге расходы на проведение экспертизы будет возмещать тот, не в пользу кого окажутся ее результаты. В случае если иск удовлетворен частично, судебные расходы делятся между участниками дела пропорционально размеру удовлетворенных исковых требований.

А так как экспертиза явно подтвердит подлинность кассового чека, суд должен будет обязать налоговиков возместить вам расходы на нее», – заверил Антон Лужнов.

Секреты долголетия кассового чека

Чтобы изображение с кассового чека, отпечатанного на термобумаге (она тоньше и белее обычной, слегка просвечивается), не исчезло ближайшие пять лет, эксперты советуют хранить этот важный документ в особых условиях.

Прежде всего, это температура 18–24 оС и относительная влажность воздуха не более 68 процентов. Даже тепла от батареи отопления будет достаточно для того, чтобы потерять информацию. Ни в коем случае не позволяйте прямым солнечным лучам попадать на чек. Нельзя хранить чеки в куче, изображением друг к другу.

Необходимо также избегать попадания на бумагу различных химикатов, спиртов, других растворителей. Чеки «боятся» клея на жидкой основе. При оформлении авансовых отчетов пользуйтесь клеем-карандашом, а лучше степлером. И никогда не держите чеки под прессом.

Родоначальник метода восстановления угасших текстов – русский ученый Евгений Буринский. Этот способ он впервые применил для восстановления надписей XIII века на кусках кожи, найденных при раскопках в Московском Кремле.

Применив для работы фотопластинки, Буринский изготовил несколько одинаковых черно-белых негативов с каждого документа. Затем, сняв эмульсионные слои с негативов и сложив их вместе один на другой, он получил более контрастное негативное изображение. Далее с каждого негатива получил своего рода слайды и наложил их друг на друга. Последовательно увеличивая контраст негативов, Буринский получил фотоснимки, на которых невидимые и полустертые буквы стали доступны для чтения. Российская академия наук в 1898 году присудила Буринскому Ломоносовскую премию «За метод исследования, равный значению микроскопа».

Авансы поют романсы: как без ошибок заполнять авансовый отчет

Для контроля расхода средств, выданных сотрудникам, используется авансовый отчет. С его помощью также можно отчитаться об оплате услуг или приобретении товаров в интересах фирмы без предварительного получения денег. Правда последний подход не приветствуется налоговыми органами.

Учет и расчеты, связанные с подотчетными суммами, регулируются на законодательном уровне Указанием Банка России №3210-У, Планом счетов и инструкцией к нему, Законом о бухучете №402-ФЗ, Положением, утвержденным Постановлением правительства №749 от 13.10.2008, Трудовым кодексом и другими актами. Дополнительно необходимо руководствоваться разъяснениями и письмами таких ведомств, как Минфин или ФНС.

Правила работы с подотчетниками внутри компании регламентированы приказами и положениями. Например, положением о командировках или расчетах с подотчетными лицами, графиком документооборота. Форму можно использовать типовую – АО-1 или разработать самостоятельно, сохраняя главные реквизиты:

Обратите внимание! Нестандартная форма входит в состав учетной политики или является приложением к ней, как и другие бланки, используемые в деятельности. В программах учета обычно используются типовые формы.

Утром деньги – вечером стулья

Принцип, который практиковал герой фильма «12 стульев», применим и к авансовому отчету. Судя по п. 6.3 Указания №3210-У и п. 10 «Положения…» сначала нужно выдать деньги работнику, чтобы потом он за них отчитался. Зато статья 168 ТК РФ говорит о возмещении командировочных расходов (что можно рассматривать как компенсацию без предварительной выдачи средств). Рекомендуется в локальных актах предусмотреть возможность возмещения, поскольку закон этот момент четко не регулирует.

Для получения денег нужно подать заявление с указанием суммы и срока, на который они выдаются, либо заручиться распоряжением руководителя (другого лица, обладающего полномочиями) на такую выплату.

Важно! Если перечисление происходит на личную банковскую карточку, то следует получить согласие подотчетника на подобную операцию. Например, при подаче заявления на перевод зарплаты включить в текст фразу: «прошу переводить заработную плату и другие доходы, а также подотчетные средства на мою банковскую карту».

Сначала тратим – потом получаем

Возмещение потраченных в интересах компании денег налоговая инспекция в одно время активно приравнивала к продаже. В понимании государства работник продавал работодателю товары, и нужно было удержать у него НДФЛ, а фирме начислить НДС (на ОСНО) и включить в налогооблагаемую базу (на ОСНО и УСН). Сейчас такие ситуации встречаются намного реже.

В идеале на подобные покупки надо просить предоставить служебную записку с указанием причин, которые подвигли работника на трату собственных средств. Конечно, мало кто так делает, достаточно получить утверждение отчета начальником и можно сказать, что руководство признало затраты обоснованными.

Корпоративная карта – головная боль бухгалтера

Причина того, что у бухгалтеров сводит зубы при упоминании корпоративной карты простая: используют ее в основном руководители. Доказать директору – единственному участнику или владельцу большей части активов, что средства на счете компании и его личные надо разделять, непросто. По привычке начальник использует корпоративную карту как простую дебетовую, в том числе для личных нужд.

Учитывая, что карточка особая и платежи по ней отражаются непосредственно в выписке, надо правильно оформить затраты. Для этого есть два варианта действий.

Первый, когда есть постоянный доступ к банку, выписки идут день в день и можно проконтролировать движение средств:

Второй, когда нет возможности отследить перемещение денег оперативно, нет данных банка о платежах:

Кто бы ни пользовался корпоративной картой, он должен представить подтверждающие документы: чеки, накладные, квитанции, акты и т.п. Хорошо, если они будут оформлены на организацию, а не на частное лицо – подотчетника.

Правда предупредить продавца, что оплата происходит не обычной дебетовой карточкой, обычно забывают и несут в бухгалтерию просто кассовые чеки (об особенностях онлайн-касс поговорим ниже). Можно ли принять такие расходы к учету? Да, можно, в данном случае все происходит по аналогии с обычными расчетами по подотчету.

Обратите внимание! Если оплачиваются покупки или услуги по договору, который заключен с компанией, то и документы оформляются на нее, а не на физическое лицо.

Срок для предоставления авансового отчета по командировке — не позднее 3-х рабочих дней после возвращения из нее. Для других случаев время ограничено теми же тремя рабочими днями, но отсчет идет со дня окончания срока, на который были выданы денежные средства. Последний устанавливается руководителем, значит, он может составить и месяц, и два, и год.

До августа 2017 года нужно было обязательно отчитываться за предыдущий аванс, чтобы получить следующий. За нарушение следовал штраф до 50 000 рублей на организацию и до 5000 рублей — на должностное лицо. После – один из абзацев Указания №3210-У убрали, и штрафные санкции больше не действуют.

О чеках онлайн-касс и не только

Принося бухгалтеру ворох чеков и предоставляя ему разбираться с бумагами, работники забывают, что следует не просто получить документы, но и проверить их соответствие законодательству и внутренним требованиям. Неправильно оформленные расходы бухгалтер не примет к учету, руководитель не утвердит, а значит, их не возместят.

Разберем самые распространенные ошибки

Важно! Это можно сделать, если работник согласен с основанием и суммой удержания. Времени на принятие руководством решения об удержании задолженности дается всего 1 месяц со дня окончания срока для возврата аванса.

На последнем пункте остановимся подробнее. В самом начале мы упоминали данные, которые должны быть в авансовом отчете. Большая часть — это и есть обязательные реквизиты: название организации или полностью фамилия имя и отчество ИП, наименование и дата документа, ФИО, подписи, должности ответственных лиц, суть хозяйственной операции, стоимостное и количественное выражение показателей. В первую очередь проверяется наличие этих данных – чего-то не хватает, значит нужно переоформить его или дополнить.

Чеки онлайн-касс вдобавок должны содержать и другие реквизиты, например:

Важно! Летом 2019 года к перечисленным выше добавились новые реквизиты. Если речь идет о проведении платежей между индивидуальными предпринимателями и/или компаниями, когда используются банковские карты или наличный расчет, то в чеке указываются обязательно такие данные, как наименование (ФИО для ИП) и ИНН покупателя, сведения о товаре (страна, акцизы, таможенная декларация).

К неверно заполненным относятся документы, в которых:

Что касается формы. Наиболее распространено выставление документа, несоответствующего сути операции. Например, на оказанные услуги выдают товарный чек вместо акта.

К исключительным случаям относится появление подделок. Распознать их нелегко. Допустим, в бухгалтерию предъявляются чеки со всеми необходимыми реквизитами и фискальными данными. При выездной проверке инспектор ФНС решает удостовериться в подлинности чеков. Оказывается, что контрагентов с указанными ИНН, не существовало. Выбила чеки фирма-однодневка, зарабатывавшая таким образом деньги.

Бывает, что работники приносят документы, на печати или в реквизитах которых указан другой город. Понятно, если речь о командировке в ту местность, вопросов не возникает. Если сотрудник никуда не выезжал, проверьте предприятие, указанное в чеке, через бесплатный сервис ФНС.

В 2019 году, да и вообще последние годы, с развитием различных кэшбэк-сервисов и бонусных программ сотрудники совершают одну роковую ошибку – оплачивают покупку в рабочих целях баллами, накопленными на личной карте скидок. Естественно в чеке оплата отображается как расчет бонусами, возместить эти затраты организация не может.

Особенности командировочных расходов

Во-первых, суточные раньше подтверждались командировочным удостоверением, а с его отменой вычисляются по приказу, документам на проезд и проживание, отметкам в загранпаспорте (если речь о командировке за пределы страны). Остаются руководители и бухгалтера, которые требуют подтверждения расходования суточных. Это незаконно.

Суточные начисляются за каждый день, в том числе за время пути и простоя (даже по вине работника), выходные и праздничные дни. Если есть возможность ежедневно возвращаться к месту постоянного проживания (определяется руководителем, исходя из условий и необходимости) или командировка длилась один день, то суточные не положены (пункт 11 «Положения …»).

Кстати! Размер суточных, не облагаемых НДФЛ, разный на территории РФ и за границей. Для России предел — 700 рублей, для зарубежья — 2500 рублей в день. День пересечения границы при следовании в командировку считается по «тарифу» для заграницы, в обратную сторону – по «тарифу» для РФ.

Во-вторых, организация вправе прописать в локальных документах правила оплаты проживания и проезда. Можно указать, что возмещаются только расходы на билеты эконом-класса, один сотрудник может занимать только односпальный номер и т.д. Аналогично прописываются исключения из правил или зависимость затрат от должности.

В-третьих, постарайтесь предусмотреть различные ситуации, применимые к вашей деятельности: поездки заграницу – где и как меняем валюту, вояж на автомобиле «в поля» – как прописывать маршрут движения, если в пути нет населенных пунктов, работник решил остаться в месте командировки на период отпуска – как будут оплачены обратные билеты. Чем точнее все будет прописано в положениях, тем проще будет вести учет и меньше проблем вызовут вопросы проверяющих.

При работе с авансовыми отчетами мотивируйте персонал на их точное заполнение и предоставление всех необходимых документов: