Как зашортить насдак в тинькофф

Блог компании Тинькофф Инвестиции | Торговля в шорт в Тинькофф Инвестициях

В прошлом посте мы писали, что клиентам Тинькофф Инвестиций доступно маржинальное кредитование в лонг на тарифах «Трейдер» и «Премиум».

С сегодняшнего дня клиенты могут открывать короткие позиции.

Как работает

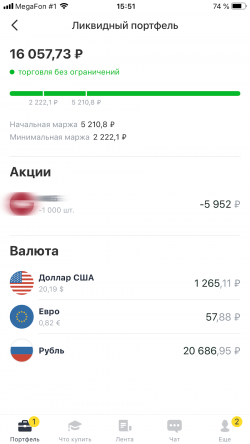

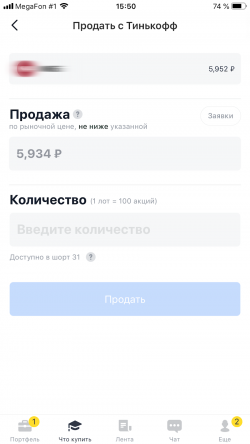

Шортить можно только ликвидные бумаги в приложении Тинькофф Инвестиций и веб-терминале. Чтобы открыть короткую позицию в приложении, выберите актив и нажмите кнопку «Продать». Вы увидите, что появились позиции с минусом:

В веб-терминале продать актив можно в виджете «Заявка».

Зеленая кнопка — для покупки в лонг, красная — для продажи в шорт

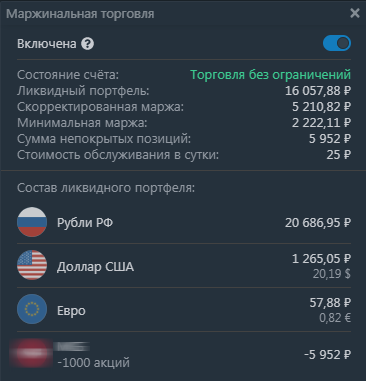

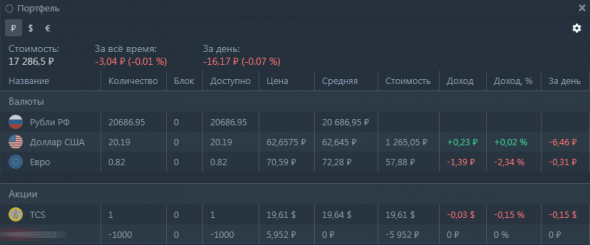

В виджете «Маржинальная торговля» короткая позиция по бумагам отображается с минусом:

В виджете «Портфель» бумаги также отображаются с минусом:

Сколько стоит

Стоимость маржинальной торговли в лонг и шорт складывается из двух комиссий:

Комиссия за сделку. Вы платите стандартную комиссию согласно своему тарифу.

Плата за использование плеча. Если вы возьмете бумаги в долг и вернете их в тот же день, до закрытия торгов на Московской и Санкт-Петербургской биржах, то плату за использование плеча не спишут. Если будете держать актив дольше, то за каждый перенос через ночь спишется плата.

Сумма непокрытых позиций

Плата за использование плеча

Как шортить, если вы долгосрочный инвестор

Рассказываем, как выбрать в приложении Тинькофф Инвестиций бумаги для шорта и уменьшить риск портфеля.

Шорты нужны не только агрессивным трейдерам, которые умеют правильно зарабатывать на падении акций.

Долгосрочные инвесторы могут использовать шорты, чтобы уменьшить риски портфеля. В периоды рыночной нестабильности одна из стратегий хеджирования портфеля — продажа части бумаг, которые покупались как долгосрочные инвестиции. Однако эти же бумаги можно использовать в качестве обеспечения, чтобы шортить акции, по которым аналитики ухудшили прогноз. В этом случае стабильные бумаги останутся в портфеле.

Исследования профессора MIT и аналитиков Credit Suisse показывают, что комбинация длинных и коротких позиций в портфеле, или портфель 130/30%, позволяет инвесторам зарабатывать больше, чем обычная покупка акций на 100% портфеля.

Выбрать акции для шорта бывает сложно, так как исторически они растут большую часть времени.

В сервисе Тинькофф Инвестиции для этого есть специальный фильтр.

Ликвидные бумаги, которые можно шортить, находятся в разделе «Каталог» → «Акции» → «Шорт» и по кнопке «Фильтр» → «Доступен шорт»:

Рядом с ликвидными акциями, которые аналитики рекомендуют шортить, отображается иконка черепа. Это значит, что цена может существенно снизиться в ближайшую неделю.

Так мы информируем инвесторов о множестве событий, которые могут негативно повлиять на динамику акции в ближайшую неделю: выход проблемной отчетности, ухудшение прогноза аналитиков по компании или увеличение риска банкротства компании.

Как шортить в Тинькофф Инвестиции

Когда начинающий инвестор приходит на фондовый рынок, на него обрушивается множество новых терминов. Лонг, шорт, дивидендный гэп, ликвидный портфель, маржин-кол – это только их малая часть. Некоторые слова настолько далеки от своего прямого перевода, что приходится разбираться, как это работает, чтобы сформировалось хоть какое-то представление о том или другом понятии. Как шортить в Тинькофф Инвестиции и почему эта забава не для новичков, расскажет специалист сервиса Бробанк.ру.

Как маржинальная торговля связана с шортом

Маржинальная торговля – это, когда инвестор проводит сделки на фондовом рынке не только на собственные деньги или с теми акциями, которые уже есть у него в портфеле, но и за счет активов брокера. Такие сделки помогают инвесторам и трейдерам в разы увеличить прибыль, по сравнению с тем, если бы они рассчитывали только на свои деньги. Маржинальная торговля бывает двух типов – в лонг и в шорт. В этой статье более подробно рассмотрим второй вариант.

Инвесторы на фондовом рынке могут получать прибыль на росте и падении цен на акции. Как зарабатывать при повышении стоимости актива более-менее понятно всем. Акции покупают подешевле, а продают подороже, когда их цена поднимается. Разница становится прибылью инвестора. С заработком на падании у начинающих инвесторов возникает больше вопросов.

Один из способов получения прибыли на падении, когда продают актив при повышении цены, а затем повторно его выкупают на просадке. К примеру, акция куплена за 50 рублей, продана на подъеме за 70, а повторно выкуплена на просадке за 40 рублей. Но такие сделки не относятся к шорту, хотя они могут увеличить доходность инвестора, если перекроют все расходы на комиссию брокера за счет разницы в цене.

Другой способ заработка на падении – «короткая» или «непокрытая» продажа. Иногда более опытные инвесторы называют этот процесс – «зашортить» акцию.

Шорт происходит от английского слова short – короткий. В маржинальной торговле термин означает открытие короткой позиции с целью заработать на падении цены.

Шортить можно активы, валюту и даже товары. То есть инвестор предполагает, что цена на актив упадает и на основе этого отдает распоряжение своему брокеру. Для проведения сделки брокер передает инвестору заем ценными бумагами.

Маржинальную торговлю чаще используют активные инвесторы и трейдеры для спекуляций. Долгосрочные инвесторы гораздо реже прибегают к такого рода заработкам на активах, так как они связаны с повышенными рисками.

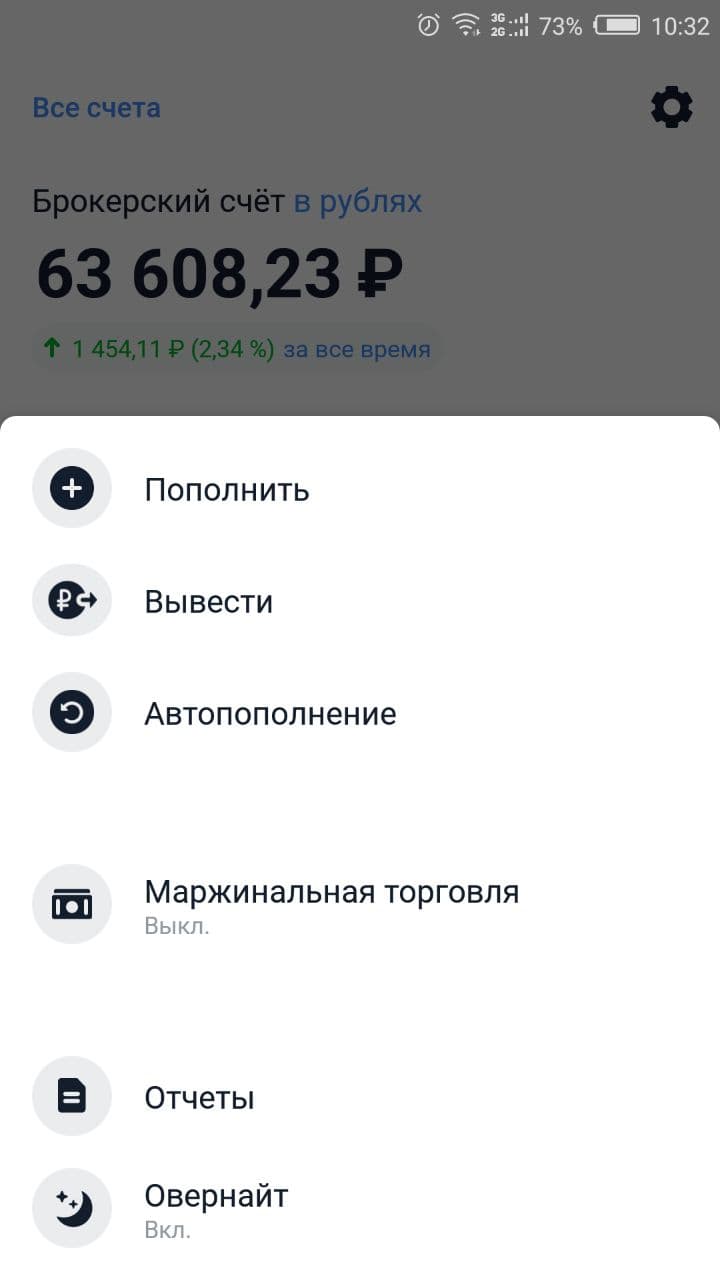

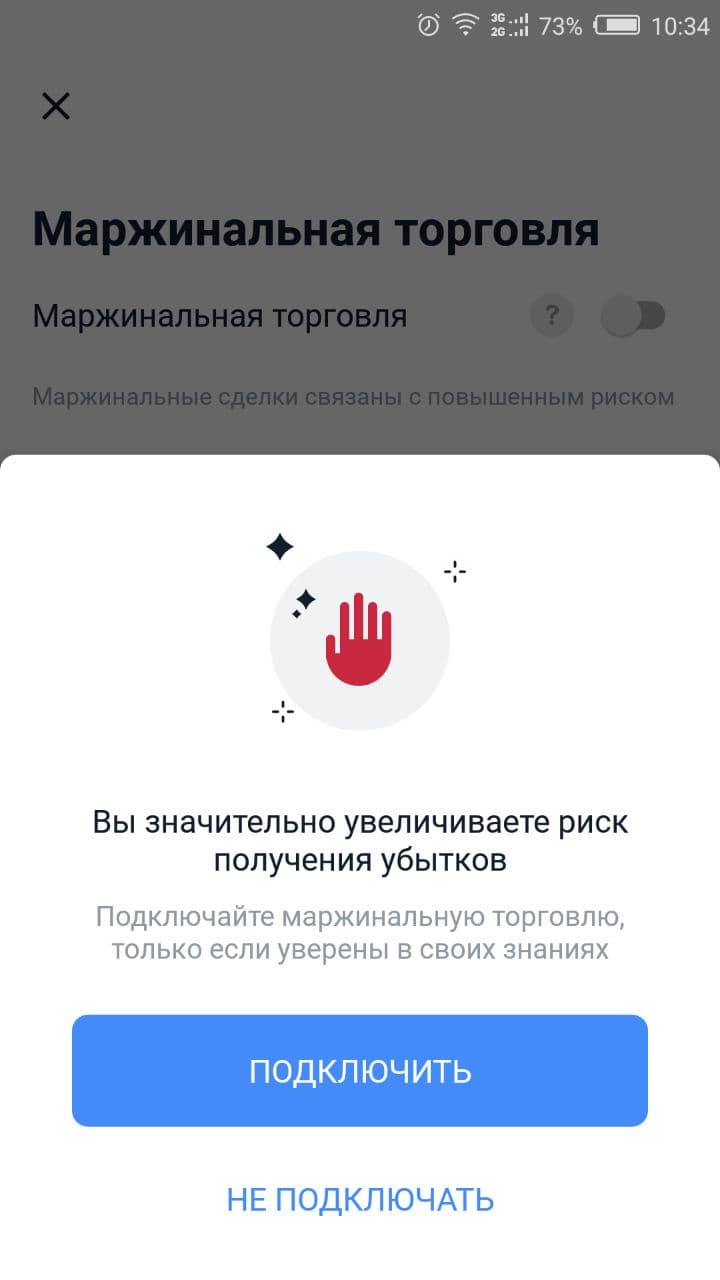

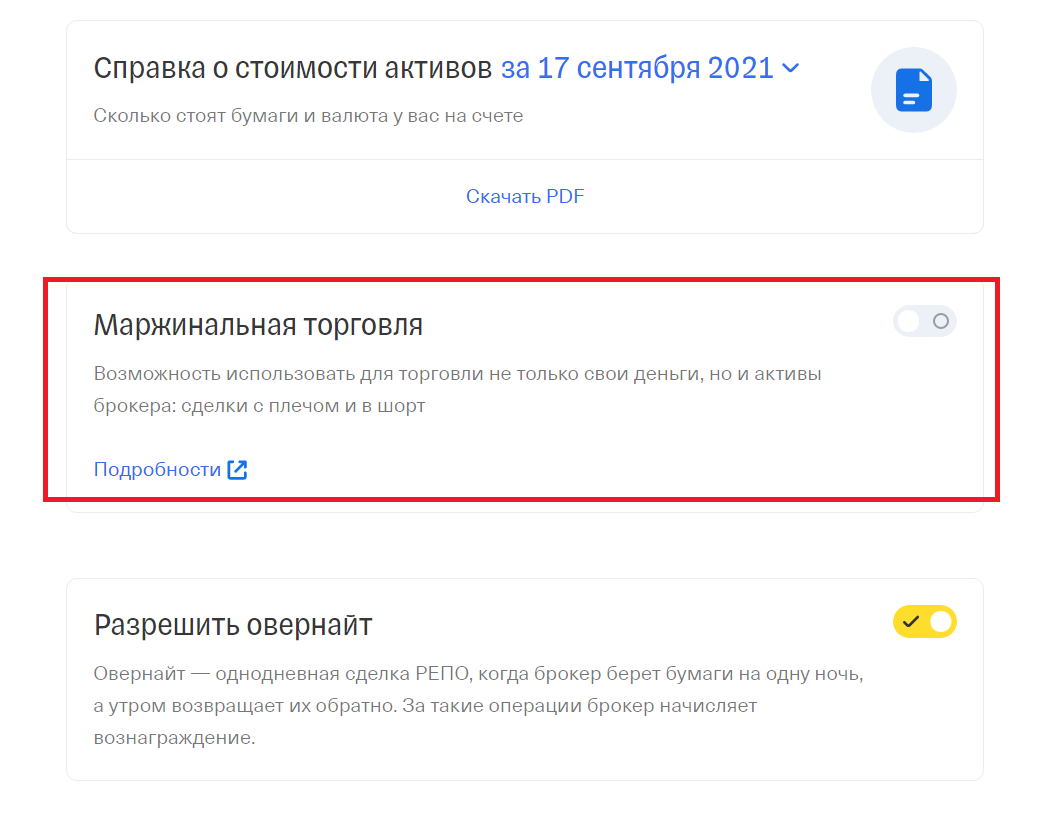

Как подключить маржинальную торговлю в Тинькофф Инвестиции

По правилам биржи частные инвесторы не могут распоряжаться активами, которые им не принадлежат. Но можно получить активы в долг, с условием, что они будут выкуплены и возвращены брокеру.

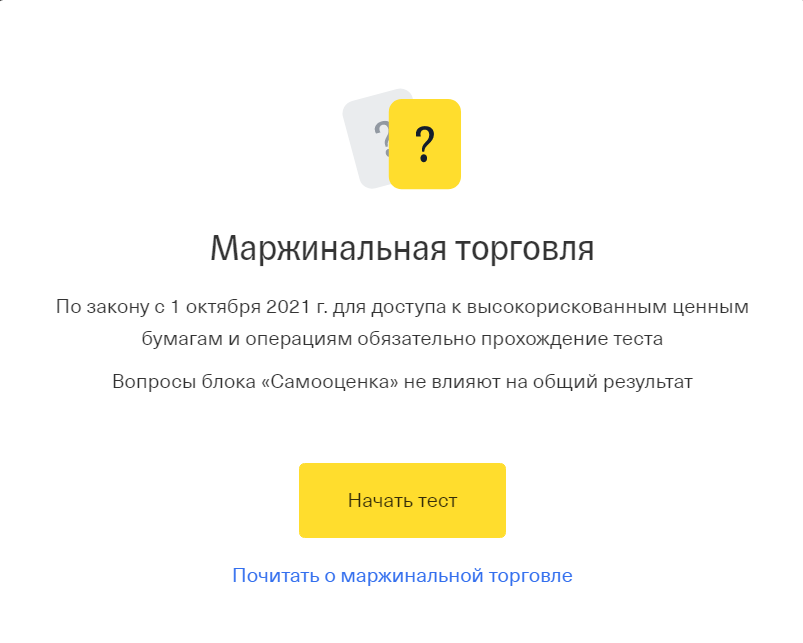

Центробанк РФ не рекомендует использовать маржинальную торговлю начинающим инвесторам или тем, кто плохо понимает принципы сделок с «кредитным плечом». С 1 октября 2021 года для работы с высокорискованными ценными бумагами и сделками каждый инвестор обязан пройти тест.

Проводить сделки «с плечом» можно на брокерских счетах и ИИС у Тинькофф брокера. Но изначально доступ к маржинальной торговле ограничен для всех инвесторов и трейдеров. Так брокер страхует новичков от необдуманных или ошибочных действий.

К примеру, начинающий инвестор решил купить одну акцию компании, но не обратил внимание, что 1 лот равен 10 или 100 акциям. Если подключена маржинальная торговля, баланс уйдет в минус. Если сделки «с плечом» недоступны, операция по счету не пройдет.

У брокера Тинькофф маржинальную торговлю можно подключить в мобильном приложении Тинькофф Инвестиции или в личном кабинете через браузер.

В приложении (скриншоты)

Чтобы подключить маржинальную торговлю в приложении Тинькофф Инвестиции:

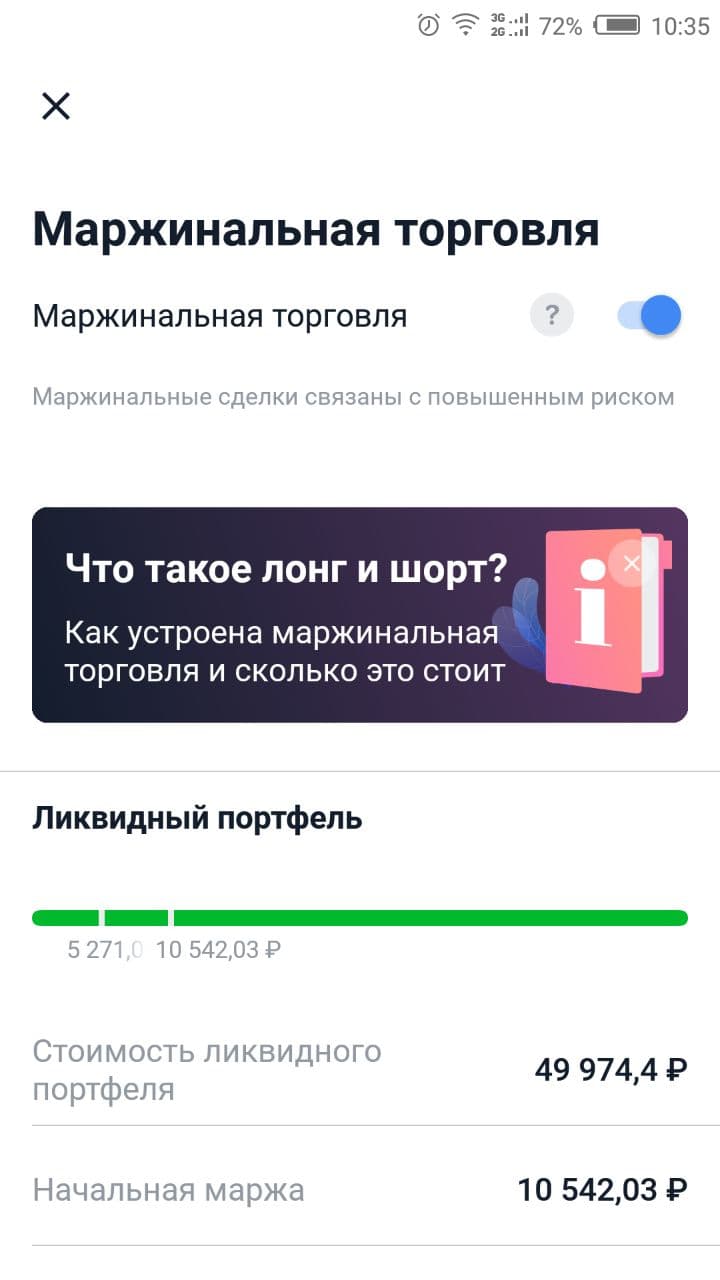

После активации маржинальной торговле вы увидите свой «Ликвидный портфель», его стоимость, начальную и минимальную маржу.

Здесь же брокер приводит список всех ликвидных бумаг, которые находятся в вашем портфеле, а также сумму наличных в рублях и валюте.

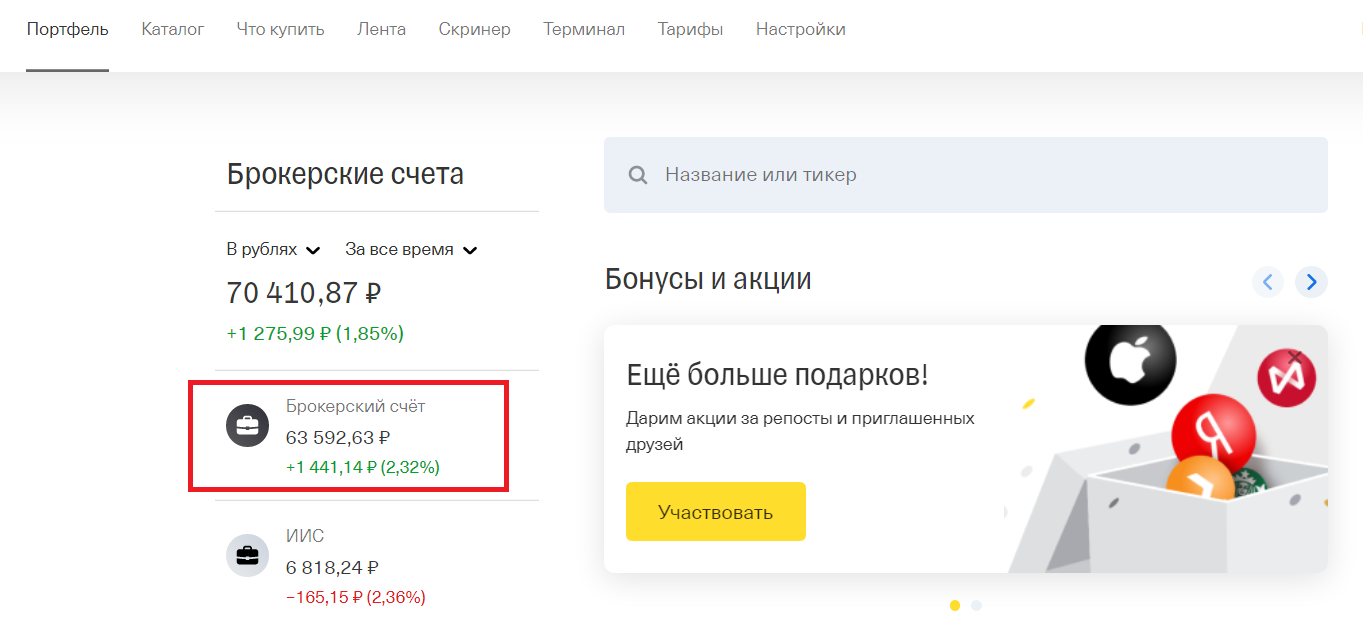

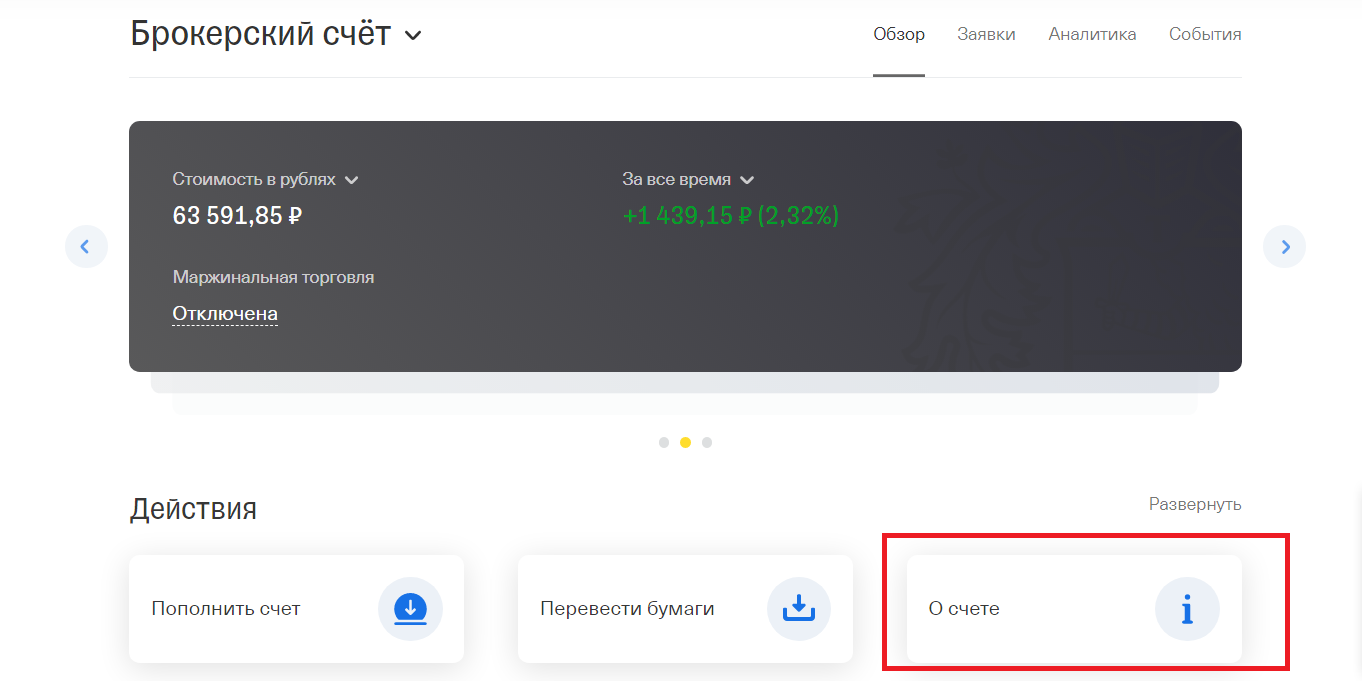

В личном кабинете на сайте (скриншоты)

Для активации маржинальной торговли через личный кабинет брокера Тинькофф:

Теперь вы сможете торговать «с плечом». Повторите действия для каждого брокерского счета или ИИС. Все комиссии и платежи с учетом маржинальной торговли не суммируются, а высчитываются для каждого брокерского счета отдельно.

Если передумали совершать сделки с заемными деньгами брокера, обязательно отключите маржинальную торговлю. Но если открыта непокрытая позиция в ценных бумагах или валюте, деактивировать ее не получится до тех пор, пока сделки не будут закрыты.

Что такое ликвидный портфель

Ликвидный портфель показывает стоимость всех активов на вашем брокерском счете или ИИС. В него входят:

Стоимость валютных акций, инвалюты и евробондов учитывают в рублях по текущему биржевому курсу.

Не все ценные бумаги участвуют при подсчете ликвидного портфеля. Актуальный перечень активов доступен по ссылке. Там же можно посмотреть ставку риска шорт в процентах и доступны ли короткие сделки с выбранной валютой или акциями.

Обратите внимание, деньги, которые хранятся на вашей дебетовой карте, не учитываются при маржинальной торговле. В расчете отражены только активы на брокерском счете и ИИС, к которому подключена эта опция.

Если вы переведете деньги на карту или купите неликвидный актив – это отразится на размере ликвидного портфеля. Его сумма станет меньше. И наоборот, пополнение счета и покупка ликвидного актива – увеличит объем ликвидного портфеля.

У брокера Тинькофф ликвидный портфель подсвечивают разным цветом, в зависимости от того доступны вам сделки «с плечом» или нет:

Маржа – страховой депозит, который гарантирует брокеру возврат понесенных расходов.

Начальная маржа – первоначальное обеспечение для заключения новой сделки. Для одного актива вычисляется как стоимость актива, умноженная на начальную ставку риска шорт.

Минимальная маржа – необходимый минимум для поддержания уже открытой позиции. Вычисляется как ставка риска шорт, умноженная на 0,5.

Ставки риска для «коротких» позиций у Тинькофф брокера опубликованы по этой ссылке. У российских рублей начальная и минимальная маржа равны.

Какие расходы при торговле в шорт через брокера Тинькофф

При маржинальной торговле брокер Тинькофф списывает два вида комиссий:

Непокрытые позиции в портфеле считаются в рублях по биржевому курсу. Размер платежа брокеру Тинькофф, зависит от суммы, на которую оформлены сделки «с плечом».

| Размер непокрытой позиции инвестора | Плата за каждый календарный день пользования заемными деньгами |

| Меньше 3000 рублей | Бесплатно |

| До 50 000 рублей | 25 рублей |

| До 100 000 рублей | 45 рублей |

| До 200 000 рублей | 85 рублей |

| До 300 000 рублей | 115 рублей |

| До 0,5 млн рублей | 185 рублей |

| До 1 млн рублей | 365 рублей |

| До 2 млн рублей | 700 рублей |

| До 5 млн рублей | 1700 рублей |

| Более 5 млн рублей | 0,033% от суммы непокрытой позиции |

Если шорт открыт в пятницу, а закрыт во вторник, плату снимут, в том числе, и за выходные дни. То же самое относится и к праздникам.

Как определить максимальную сумму для торговли в шорт

Брокер не позволит проводить сделки на любую сумму, которую вы захотите. На максимальный размер непокрытой позиции для каждого инвестора влияет несколькими параметров одновременно:

Формула для определения максимальной суммы, на которую вы сможете открыть непокрытую позицию, выглядит так:

МСш = (ЛП – НМ) / НСРш, где

МСш – максимальная сумма сделки в шорт,

ЛП – стоимость ликвидного портфеля,

НМ – начальная маржа,

НСРш – начальная ставка риска шорт по выбранному активу.

К примеру, стоимость вашего ликвидного портфеля 50 000 рублей и начальная маржа 8 000 рублей. Вы хотите зашортить акции Endo International PLC (ENDP), по которым начальная ставка риска шорт у Тинькофф брокера составляет 90,44%. Максимальная сумма непокрытой сделки будет рассчитываться так:

(50 000 – 8 000) / 90,44 = 46 439 рублей

Для акций «Детского мира» (DSKY) начальная ставка риска шорт – 25,44%. Максимальная сумма «короткой» сделки:

(50 000 – 8 000) / 25,44 = 165 094 рубля

Из этих примеров видно, как сильно начальная ставка шорт влияет на максимальную сумму. Вы можете использовать не весь доступный лимит для непокрытой сделки, а только его часть. Однако превысить максимальную сумму не получится.

Ставка риска для «коротких» позиций

Ставка риска шорт – это вероятность изменения цены актива на рынке. Чем выше риск, тем выше процентная ставка. Только у российского рубля этот показатель низменный и равен 0, так как национальная валюта не может измениться относительно самой себя. У всех остальных активов ставка риска выше нуля.

Все ставки и доступность сделки шорт по каждому активу можно проверить в таблице Тинькофф брокера по этой ссылке.

Ставка риска лонг не бывает больше 100%, так как стоимость бумаги не может быть ниже нуля. А вот ставка риска шорт больше 100% встречается, потому что цена актива может подниматься до бесконечности.

Допустим, что 1 лот акций Детского мира и Endo International PLC равен 1 акции, и стоят они по 100 рублей. Тогда начальная ставка риска шорт в 25,44% и 90,44% означает, что если на вашем брокерском счете лежит 100 рублей, вы сможете продать в шорт 3 акции DSKY или одну акцию ENDP. В зависимости от того какую из сделок вы проведете, на балансе отразится:

Обратите внимание, если ставка риска шорт равна или превышает 100% – выбранный актив неликвиден, по нему нельзя провести сделку «с плечом».

Как проходит сделка в шорт

Пошаговая инструкция, как выставить шорт в Тинькофф Инвестициях:

Ценные бумаги в портфеле отражаются в личном кабинете со знаком «плюс», а стоимость активов со знаком «минус».

Пример шорта в Тинькофф Инвестиции

Рассмотрим открытие шорта в Тинькофф Инвестиции на примере. Допустим, вы предполагаете, что акции Alibaba будут падать. Такие выводы сделаны не просто так, вы разбирается в том, что происходит на рынке в текущий момент и хотите заработать на акциях, которых даже нет в портфеле. Текущая стоимость акции на 2 сентября колеблется возле уровня 178 долларов США. Вы предполагает, что к 20 сентября цена опустится до 150 долларов. Шорт акции пройдет в 5 этапов:

По итогу у вас как не было акций Alibaba, так и нет. При этом вам удалось заработать 56 долларов, из которых брокер удержит комиссию за сделки по установленным тарифам, а также оплату за маржинальную торговлю. Если у вас тариф «Инвестор», с вас спишут по 0,3% от суммы сделок покупки и продажи и 450 рублей за перенос непокрытой позиции. То есть по 25 рублей в день за 18 дней – период со 2 по 19 сентября. Всю информацию о списаниях вы можете посмотреть в отчете брокера в личном кабинете.

Маржин-кол: что означает для инвестора

Маржин-кол – это уведомление от брокера, которое информирует о необходимости пополнить счет или докупить ценные бумаги. Сообщение приходит, если сумма ликвидного портфеля становится ниже минимальной маржи. На этом этапе с вашими активами еще ничего не будет происходить и продавать их не станут. Уведомление придет в виде push-сообщения или СМС на мобильны телефон, а также появится в мобильном приложении и в торговом терминале.

Если пришел маржин-кол, вы не пополнили счет и не уменьшили размер непокрытой позиции, но при этом стоимость портфеля продолжает падать, наступит Stop Out. Тогда брокер без предупреждения может закрыть часть сделок за счет активов на брокерском счете или ИИС. Таким способом он предотвращает обнуление ликвидного портфеля и уход в минус.

Обратите внимание, брокер может закрывать любые сделки до тех пор, пока индикатор по брокерскому счету или ИИС не переместится в зеленую зону. Если у вас несколько брокерских счетов, то маржин-кол не коснется всех, а только определенного счета. Чтобы не допустить такой ситуации, своевременно пополняйте счет или снизьте долю непокрытой позиции, как только индикатор окрашивается в оранжевый цвет.

Избежать маржин-кола у Тинькофф брокера можно несколькими способами:

Маржин-кол – это не катастрофа для инвестора, но если вы психологически не готовы к такому развитию событий, не ввязывайтесь маржинальную торговлю.

В чем подвох «коротких» сделок

Инвесторы, которые «шортят», могут потерять деньги, если не учтут несколько нюансов:

Маржинальные сделки в шорт – одна из самых частых причин банкротства неопытных инвесторов. Если это не принимать во внимание, можно потерять весь свой капитал. Если вы все же хотите попробовать торговлю «с плечом», откройте для этого отдельный счет и практикуйте на нем.

Как зарабатывать на падении акций

Сага о короткой позиции

Вы уже очень умные.

Вы уже можете определить лучшие акции, которые имеют потенциал роста. Но вместе с тем вы можете и определить худшие акции с потенциалом падения. Чтобы вам не было скучно, фондовый рынок предлагает заработать и на них тоже.

Секрет в том, что вы можете продать акции, которых у вас еще нет. Вот как это работает.

Акций «Магнита» у вас нет, и покупать их тоже не нужно, ведь вы считаете, что они упадут. Значит, надо продавать. Но как продать то, чего нет? На фондовой бирже это можно сделать по одному клику, так же, как вы покупаете акции. Такая сделка называется короткой продажей или сделкой шорт. Чтобы заработать на падении акций «Магнита», вам надо его зашортить.

Попытаюсь объяснить, как на самом деле происходит процесс короткой продажи и в чём здесь прибыль.

Что еще за шорт

Шорт, он же короткая позиция, он же непокрытая продажа — это продажа ценных бумаг, товаров или валюты, которыми торговец на момент продажи не владеет.

Цель шорта — получить прибыль за счет снижения стоимости бумаги, товара или валюты.

Как устроена короткая позиция

Вы можете продавать акции, которых у вас нет, благодаря своему брокеру и кредитованию. Вы как бы берете у брокера акции в долг, продаете и теперь должны вернуть эти акции брокеру — откупить. Если вы сможете откупить их дешевле, чем продали, разница между продажей и покупкой и будет вашей прибылью.

Разберем пример короткой позиции по шагам.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 10 000 Р |

Шаг 2. Ваш брокер предоставил вам для сделки 5 акций «Магнита» в кредит, который вам нужно будет потом вернуть. То есть надо будет купить назад 5 акций «Магнита» и вернуть брокеру.

| Ценные бумаги | Баланс |

|---|---|

| −5 акций «Магнита» | 10 000 + 5 × 9600 = 58 000 Р |

| Ценные бумаги | Баланс |

|---|---|

| +5 акций «Магнита» | 58 000 − 5 × 4800 = 34 000 Р |

Шаг 4. На вашем счете как было 0 акций «Магнита», так и осталось, однако ваша прибыль от этой сделки составила 5 × 9600 − 5 × 4800 = 24 000 рублей.

| Ценные бумаги | Баланс |

|---|---|

| 0 акций «Магнита» | 34 000 Р |

Короткая продажа в разумном инвестировании

Пока вы не закрыли короткую позицию, у вас на счете есть дополнительные деньги от продажи не принадлежавших вам акций. Этими деньгами можно распорядиться по-умному.

Пример. На моем брокерском счете 450 000 рублей, которые я хочу распределить между 10 разными компаниями равными долями по 50 000 рублей. Но 10 × 50 000 = 500 000 рублей, то есть мне не хватает 50 000 рублей.

Вот какие у меня есть варианты:

Но есть и четвертый вариант с короткой продажей акций, который позволит мне решить эту задачу и без внесения дополнительных денег:

Когда короткая позиция не нужна

Никогда не следует открывать короткую позицию только для того, чтобы получить дополнительные средства на счет. Дополнительные средства — это всегда лишь второстепенный фактор, а главное и единственное требование для открытия короткой позиции — ваша идея заработка на падении акций.

Если такой идеи у вас нет, то для получения дополнительных средств вы всегда можете использовать кредитное плечо. Но лучше торговать на свои.

В чем подвох

Есть тонкие моменты, без знания которых вы можете потерять свои деньги.

Кредит брокера не бесплатный. Продавая акции, которые вы берете у брокера в кредит, вы получаете деньги. Эти деньги и есть кредитные: брокер дает вам их под процент. Что это за процент, нужно смотреть в своем тарифном плане, там должна быть строка о процентной ставке для операций шорт.

Короткая продажа — это повышенный риск, причем не только из-за дополнительных процентов брокера. Дело в математическом ожидании. Чтобы это объяснить, потребуется отдельный раздел.

Как инвестировать в акции и не прогореть

Математическое ожидание

Сначала попробую простыми словами. Когда вы покупаете акции, они могут вырасти безгранично и ваша возможная прибыль тоже безгранична. При этом упасть акции могут только до нуля — ваш возможный убыток ограничен той суммой, что вы вложили. То есть, купив на миллион рублей, вы можете заработать сто миллионов, но потерять можете только миллион рублей.

Когда же вы продаете акции, вы фактически переворачиваете картину. Теперь ваша прибыль ограничена, а убыток — безграничен.

Дальше математика. Рассмотрим два варианта: с покупкой акций и короткой позицией.

900 000 Р деньгами

100 000 Р акциями «Магнита»

Итого: 1 000 000 Р

Если акции «Магнита» выросли в 10 раз:

900 000 Р деньгами

100 000 Р × 10 = 1 000 000 Р акциями «Магнита»

Итого: 1 900 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

900 000 Р деньгами

0 Р акциями «Магнита»

Итого: 900 000 Р

Посчитаем математическое ожидание:

0,5 × 1 900 000 + 0,5 × 900 000 = 1 400 000 Р

Математическое ожидание от такой сделки — 1 400 000 рублей, что больше, чем наш изначальный портфель 1 000 000 рублей. Сделку надо делать, так как мы в плюсе.

1 000 000 Р деньгами

0 акций «Магнита»

Итого: 1 000 000 Р

Совершаем шорт на 100 тысяч:

1 000 000 Р деньгами

+100 000 Р от проданных акций «Магнита»

Итого: 1 100 000 Р

Если акции «Магнита» выросли в 10 раз:

1 000 000 Р деньгами

100 000 − 1 000 000 = −900 000 Р после обратной покупки по «Магниту»

Итого: 100 000 Р

Если «Магнит» обанкротился и его акции стоят 0 рублей:

Посчитаем новое математическое ожидание от короткой сделки:

0,5 × 100 000 + 0,5 × 1 100 000 = 600 000 Р

Математическое ожидание по нашему портфелю намного меньше нашего миллиона рублей, а значит, такая сделка нам невыгодна.

Короткая продажа и дивиденды

Тот, кто уже имеет некоторый опыт торговли на бирже, знает о термине «дивидендный гэп». Его суть в том, что после дивидендной отсечки акции компании практически всегда падают на размер выплаченного дивиденда.

Сейчас нас волнует, что произойдет, если продать акции перед отсечкой под дивиденды: ведь они потом практически гарантированно упадут, а значит, я гарантированно заработаю на падении. Это так, но есть нюанс.

Если на момент дивидендной отсечки у вас будет открыта короткая позиция, то первоначальный владелец акций получит дивиденды из вашего кармана. И вы заплатите не просто дивиденды, но еще и налог на них.

Почему так происходит. Мы уже выяснили, что при продаже акций вы берете их не из воздуха — это реальные акции компании, которые брокер предоставил вам в кредит. Но ведь и брокер не берет их из воздуха. Скорее всего, брокер взял акции со счёта какого-то другого клиента и отдал их вам, а вы их продали. А дальше ситуация развивается по следующей схеме.

Проходит отсечка по дивидендам, и первоначальный владелец акций совершенно спокойно ожидает поступления дивидендов на свой счет от брокера. Брокеру же в классическом случае деньги перечисляет сама компания, которая выплачивает дивиденды. Но теперь в нашем случае компания не выплатит брокеру деньги, предназначенные для первоначального владельца, ведь брокер забрал его акции и отдал вам, а вы их продали. Однако первоначальный владелец в этом не виноват, он и знать не знает, что брокер отдал кому-то его акции, да и незачем ему это знать.

Так что в этом случае брокер просто спишет всю сумму дивидендов с вашего счёта и перечислит их первоначальному владельцу. А кроме того, он спишет с вас налог 13%, который так бы платила компания.

Брокер может принудительно закрыть вашу позицию

Некоторые брокеры принудительно закрывают такие позиции, не позволяя своим клиентам держать короткие позиции на момент отсечки.

Поэтому хоть вы и заработаете на падении акций, в сумме вы обязательно потеряете. Так что запомните: никогда не продавайте акции перед дивидендной отсечкой.

Должен признаться, что, когда я только начинал торговать на фондовой бирже, я многое делал наугад. Однажды я чуть не попал именно в такую ситуацию. Вот такое письмо я получил за день до отсечки от своего брокера: