Как застраховать вклады в сбере

Страхование

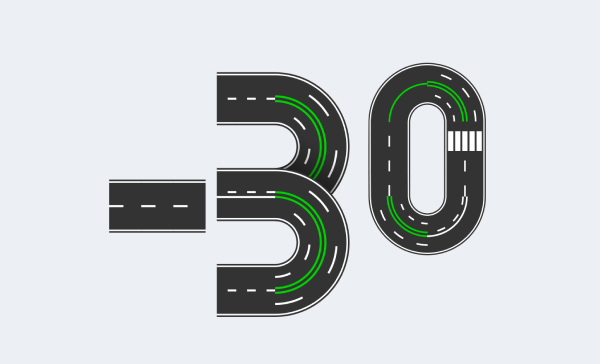

КАСКО

Выгода до 30% аккуратным водителям при переходе из другой страховой компании

・Оформление без осмотра и лишних документов

・Быстрый расчет

Выгода до 30% аккуратным водителям при переходе из другой страховой компании

・Оформление без осмотра и лишних документов

・Быстрый расчет

Страховка квартиры по цене кофе

Быстрое оформление в СберБанк Онлайн от 204 ₽ в месяц

Страховка покроет ущерб — ваш и соседей

Быстрое оформление в СберБанк Онлайн от 204 ₽ в месяц

Страховка покроет ущерб — ваш и соседей

ОСАГО с выгодой до 30%

Выберите лучшее предложение от 12 ведущих страховых компаний

Выберите лучшее предложение от 12 ведущих страховых компаний

Защита от травм

Страхование до 6 человек в одном полисе

・Сумма выплаты до 1 000 000 ₽

・Стоимость полиса – от 267 ₽

・Страховка действует по всему миру

Страхование до 6 человек в одном полисе

・Сумма выплаты до 1 000 000 ₽

・Стоимость полиса – от 267 ₽

・Страховка действует по всему миру

Сбербанк страхование вклада на сумму до 1,4 млн

В Сбербанке страхование вкладов обязательная процедура для физических лиц. Но не на все вклады распространяется компенсация до 1,4 млн. Вернут ли деньги с дебетовой карты? Что делать, если вклад открыт в Сбербанк Онлайн или мобильном приложении?

Сбербанк является членом специального ведомства – АСВ, работа которого заключается в выплате компенсаций вкладчикам, потерявшим свои сбережения в случае ликвидации банка. В связи с этим в Сбербанке страхование вкладов является обязательным условием их открытия и происходит автоматически. Клиенты банка получают финансовую защиту на случае банкротства организации.

Как устроена система страхования вкладов

Агентство по страхованию вкладов (АСВ) создано специально для того, чтобы не допускать потери вкладчиками их сбережений. Банки, желающие получить членство в АСВ, должны пройти специальную процедуру аккредитации. Комиссия, состоящая из специалистов АСВ и Центробанка, проверяет их по всем параметрам, чтобы не допустить к участию ненадежные организации.

На доходности вкладов физических лиц это никак не сказывается, да и сами вкладчики никаких дополнительных издержек на обслуживание своих депозитов не несут. Для них всё полностью бесплатно.

Членство в Агентстве по страхованию вкладов Сбербанк имеет с 2005 года, более того – с 2008 года он имеет право выплачивать компенсации вкладчикам банков, потерявших лицензии, в их числе:

Полный список можно найти здесь: Выплаты АСВ

Клиенты этих организаций могут обратиться за компенсациями именно в Сбербанк, который выбран АСВ в качестве агента по выплатам.

Особенности страхования вкладов в Сбербанке

Конечно, и сам Сбербанк обладает защитной страховкой от АСВ. В случае отзыва лицензии у него вкладчики получат возмещение от одного из других банков, участвующих в системе страхования.

Какие вклады застрахованы

Финансовая защита распространяется на большинство вкладов и счетов:

Производится страхование вкладов, открытых в Сбербанк онлайн и через отделения, а также с использованием мобильного приложения.

Отметим страхование вкладов на карте происходит абсолютно по той же схеме, что и обычных вкладов. Ваши деньги на дебетовой карте — лежат на счете, а карта — это просто удобный инструмент для их использования.

Согласно договору банковского вклада или банковского счета — средства на дебетовой карте застрахованы.

На что страхование не распространяется

Но нужно знать, что не на все виды банковских продуктов распространяется страховка от АСВ. Под защиту не попадают:

Кроме того, инвестиционные счета не являются объектом страхования в АСВ. Они защищены в компании Сбербанк Страхование.

Страхование вклада — сумма

В соответствии с правилами системы страхования вкладов Сбербанк устанавливает размер компенсации на уровне 1,4 млн рублей на одного человека. Данная сумма действует с 29.12.2014, согласно Федеральный закон №451-ФЗ. До этого времени компенсация была предусмотрена максимум 700 000 рублей.

Если у клиента Сбербанка было открыто несколько счетов, то выплаты производятся пропорционально по каждому из них, пока общий лимит не превысит 1,4 млн рублей.

Сбербанк страхует вклад вместе с начисляемыми на него процентами. Значит вы сможете получить не только сумму вклада, но и все начисления за период до наступления страхового случая.

Если у вкладчика счет открыт в валюте, то выплата всё равно производится в рублях. Пересчет осуществляется по курсу, действующему на день отзыва лицензии — наступления страхового случая.

Срок выплаты страховки

Если банк обанкростился, то возмещения по вкладам АСВ начинаются через 14 дней, согласно ФЗ «О страховании вкладов физических лиц в банках Российской Федерации».

После обращения вкладчика банк-агент обязан произвести выплату в течение 3 рабочих дней, иначе на него могут быть наложены определенные санкции. АСВ отвечает за возможные просрочки и к нему можно апеллировать при срыве сроков выплат.

Возможно получение дополнительной компенсации сверх 1,4 млн ₽ по страхованию вклада (вплоть до полной выплаты), данный вопрос решается уже после начала выплат и индивидуален. Связано это с процедурой ликвидации — а для этого банк должен быть признан судом банкротом, назначена организация — ликвидатор.

Как получить выплаты

Несмотря на то, что в надежности Сбербанка сомневаться не приходится, рассмотрим сценарий получения выплаты в АСВ по вкладам, открытых в этом банке.

В целом получение компенсации в рамках страхования вкладов для физических лиц в Сбербанке производится так:

Как правило, банк-агент открывает у себя расчетный счет, куда и перечисляет сумму компенсации, которую клиент может забрать в любой удобный момент.

Скачать образцы заявлений:

Там вы сможете найти даже калькулятор страховых возмещений:

Рекомендации

Заключение

Ситуацию, при которой Сбербанк потеряет лицензию, представить сложно. Тем не менее, вкладчики могут спать спокойно, зная, что осуществлено в Сбербанке страхование вкладов является обязательным условием их открытия. Размер выплаты – до 1,4 млн рублей на одного заявителя. Под защиту попадает большинство используемых вкладчиками счетов. В случае отзыва лицензии у Сбербанка нужно найти банк-агент, совершающий выплаты, и сделать запрос на получение компенсации.

У моего банка отозвали лицензию. Что делать?

Что такое страховые выплаты по вкладам?

Если у банка отозвали лицензию, то с помощью страховых выплат можно вернуть деньги со счетов и вкладов.

СберБанк как банк-агент ГК «Агентство по страхованию вкладов» возместит до 1,4 млн ₽.

В каком случае я могу получить возмещение?

Вы можете вернуть деньги со вкладов и счетов, если:

Как получить возмещение

В СберБанк Онлайн

Если вы клиент СберБанка, то можете получить страховое возмещение в мобильном приложении или в веб-версии СберБанк Онлайн. Деньги придут вам на карту или счёт.

В мобильном приложении СберБанк Онлайн в поисковой строке введите «Страховые выплаты по вкладам» → «Получить».

В веб-версии СберБанк Онлайн в верхнем меню нажмите на «Каталог» → «Услуги» → «Страховые выплаты по вкладам» → «Получить».

В офисе СберБанка

Обратитесь с паспортом в офис СберБанка, уполномоченный на выплаты по конкретному банку.

Вы получите выплату наличными или переводом на указанный вами счёт

Куда обращаться с вопросами

Горячая линия: 8 800 200-08-05

Нормативные документы

Нормативные документы по выплатам опубликованы на сайте АСВ.

Специальное предложение

для ваших сбережений

позволяет не только сохранить средства, но и накопить на большие цели

Ставка на +0,5% выше по сравнению с линейкой вкладов «Сохраняй».

Позволит гарантированно накопить крупную сумму и заодно застраховать жизнь и здоровье.

Повышенная ставка по вкладу

Ставка по вкладу «Страховой+» выше на 0,5%, чем по вкладу «Сохраняй»

Страховая защита

Ваша жизнь и здоровье застрахованы на период действия договора Накопительного страхования жизни (НСЖ)

Распределение средств

Вы получите не только доход по вкладу, но и накопите крупную сумму, которая станет финансовой подушкой или исполнит мечту

Рассчитайте доходность предложения

Сравните доходность обычного вклада и доходность* сберегательного предложения

Юридическая защита

Выплаты по договору страхования нельзя арестовать или поделить при имущественных спорах**

Скорость выплат

Выплаты по обычному страховому полису оформляются до полугода, а в рамках программы НСЖ — за 10 дней

Образовательный консультант

Личный помощник поможет выбрать школу, вуз или летний лагерь для детей (для детских программ)***

Предложение доступно в офисах банка

Подробные условия по вкладу

6 месяцев или 1 год

рубли РФ, доллары США

Минимальная сумма вклада

120 000 рублей РФ / 2 550 долларов США

Максимальная сумма вклада

не предусмотрено, за исключением причисленных процентов

Когда можно оформить

с 7 апреля 2021 года

Условия начисления процентов

Проценты начисляются в конце срока действия вклада

Процентная ставка зависит от валюты, срока и суммы вклада

Причисленные проценты прибавляются к сумме вклада

Причисленные проценты можно снимать или перечислять на счёт карты

Вкладчик — совершеннолетний гражданин Российской Федерации, иностранный гражданин, лицо без гражданства, заключивший(ее) c ООО СК «Сбербанк страхование жизни» в дату открытия вклада договор страхования жизни на срок от 5 лет с ежегодной рассрочкой взноса или единовременным взносом: «Билет в будущее» (расширенная или детская программа); «Семейный актив»; «Форсаж»; «Наследие», «Семейный актив» (расширенная программа).

1. Договор накопительного страхования жизни заключается до открытия вклада.

2. Договор накопительного страхования жизни и вклад открываются в одной валюте.

Условия досрочного расторжения

Если вам потребуются деньги раньше срока окончания вклада, вы всегда можете получить их.

Ставка досрочного расторжения для вклада — 0,01% годовых.

В случае расторжения договора накопительного страхования жизни, заключенного вкладчиком с ООО СК «Сбербанк страхование жизни», в течение 14 дней с момента заключения договора (в период охлаждения), процентная ставка с даты открытия вклада понижается на 0,5 (для вклада в рублях) или 0,35 (для вклада в долларах) процентных пункта.

Подробные условия по накопительному страхованию жизни

Сумма накоплений от 120 000 ₽

Срок программы от 5 до 30 лет

Минимальный взнос от 24 000 ₽

Периодичность взносов ежегодная либо единовременная

Дожитие до срока, указанного в договоре накопительного страхования жизни. Страховая компания в конце программы выплачивает страховую сумму.

Уход из жизни. Страховщик выплачивает 100% страховой суммы.

Инвалидность I и II группы. Страховая компания выплачивает до 100% страховой суммы, или продолжит копить за вас.

Точный набор рисков зависит от оформленной программы накопительного страхования жизни.

В рамках данного предложения возможно оформление одной из следующих программ накопительного страхования жизни

Билет в будущее (расширенная или детская программа)

Форсаж — продукт доступен в канале Сбербанк Первый. Чтобы его оформить, обратитесь к своему персональному менеджеру. Сбербанк Премьер 900 Звонок по России бесплатный 8 (495) 500-55-50 Для звонков из любой точки мира

Как определяется минимальная сумма вклада «Страховой+»?

Это зависит от выбора периодичности взноса по программе накопительного страхования жизни (далее — НСЖ) и валюты. Если вы выбираете единовременный взнос, то сумма вклада должна быть равной 50 % от общей суммы, внесенной вкладчиком суммарно по договору вклада и первоначальной суммы страхования по договору НСЖ. Например, если ваш договор НСЖ открыт на сумму 300 000 руб., то вклад должен быть открыт на сумму 300 000 руб.

При выборе ежегодной периодичности взносов средства сумма вклада должна быть равной 85% от общей суммы, внесенной суммарно по договору вклада и первоначальной суммы страхования по договору НСЖ. Например, если на договор НСЖ вы изначально внесли сумму 60 000 руб., то вклад должен быть открыт на сумму 340 000 руб.

Можно ли в рамках данного предложения открыть вклад «Страховой+» на одно имя, а договор накопительного страхования жизни на другое?

Нет. Договор банковского вклада «Страховой+» и договор накопительного страхования жизни должны быть оформлены на одно имя. Вместе с тем, по договору накопительного страхования жизни можно указать третье лицо в качестве выгодоприобретателя.

В какой валюте можно открыть вклад «Страховой+» и программу накопительного страхования жизни?

Договор банковского вклада «Страховой+» и договор накопительного страхования жизни заключаются в российских рублях и долларах США.

Какая часть моих вложений будет застрахована по договору банковского вклада/ договору накопительного страхования жизни?

Денежные средства, находящиеся во вкладе, застрахованы в порядке, размерах и на условиях, установленных Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации» от 23.12.2003 №177-ФЗ на сумму 1,4 млн. руб. Денежные средства, размещенные в рамках договора накопительного страхования жизни, не страхуются в рамках указанного закона. Вместе с тем, страховая компания «Сбербанк страхование жизни» имеет наивысший рейтинг финансовой надежности от «Эксперт РА» на уровне ruAAA (прогноз стабильный).

Возможны ли убытки при вложении денежных средств?

В конце срока действия вклада «Страховой+» вы получаете всю сумму вклада с причисленными процентами. Если средства с вклада потребуются вам раньше окончания срока вклада, доход начисляется, исходя из процентной ставки, установленной Банком по вкладу «До востребования Сбербанка России».

По программе накопительного страхования жизни сумма средств, которые Вы гарантированно получите в конце программы, фиксируется в договоре. Но так как Вы застрахованы на весь срок программы, то ваши регулярные взносы состоят из самих накоплений и оплаты за страхование. Поэтому в некоторых случаях итоговая сумма взносов может быть больше суммы, которую Вы получите. Но страховая защита гарантирует вам выплату суммы по договору, как только произойдёт страховое событие. Подробнее со всеми условиями вы можете ознакомиться в договоре накопительного страхования жизни.

Изменится ли ставка по вкладу «Страховой+» в случае расторжения договора накопительного страхования жизни?

По вкладу «Страховой+» действует повышенная ставка при оформлении в этот же день договора накопительного страхования жизни. В случае расторжения договора накопительного страхования жизни, заключенного вкладчиком с ООО СК «Сбербанк страхование жизни», в течение 14 дней с момента заключения договора (в период охлаждения), процентная ставка с даты открытия вклада понижается на 0,5 (для вклада в рублях) или 0,35 (для вклада в долларах) процентных пункта.

Как я могу следить за доходностью моих вложений?

Контролировать доходность своих вложений как по вкладу, так и по программе накопительного страхования жизни можно в интернет-банке и мобильном приложении СберБанк Онлайн.

Предусмотрены ли льготы для пенсионеров при открытии вклада «Страховой+»?

Нет, по данному вкладу льготы для пенсионеров не предусмотрены.

Возможна ли пролонгация вклада «Страховой+» и на каких условиях?

По данному вкладу предусмотрена неоднократная автоматическая пролонгация на условиях и по ставке, действующей по вкладу на дату пролонгации.

Можно ли снимать причисленные к сумме вклада «Страховой+» проценты и каким способом

Проценты начисляются в конце срока действия вклада. Начисленные проценты причисляются к вкладу и капитализируются. По желанию вкладчика причисленные проценты в день причисления могут перечисляться на счет банковской карты, открытый в банке.

Как я могу получить доход по договору накопительного страхования жизни до окончания договора?

Инвестиционный доход по договору накопительного страхования жизни при его наличии начисляется в конце срока действия договора.

Как можно внести очередной годовой взнос по договору накопительного страхования жизни?

Пополнения программы накопительного страхования жизни необходимо регулярно осуществлять в соответствии с условиями договора. Вы можете внести платеж по договору накопительного страхования жизни в интернет-банке или мобильном приложении СберБанк Онлайн, подключив Автоплатеж, или в отделении банка.

Могу ли я совершать операции по вкладу «Страховой+» и договору накопительного страхования жизни онлайн

Вы можете совершать все операции по вкладу в СберБанк Онлайн — следить за доходностью вклада, оформить выписки и справки, скачать реквизиты вклада, а также при необходимости оформить досрочное закрытие.

По договору накопительного страхования жизни операции можно совершать из личного кабинета Сбербанк страхование жизни.

Как работает программа накопительного страхования жизни?

Клиент Страхователь (далее Клиент) определяет сумму и срок программы. Делает регулярные взносы (или единовременный взнос). С 15-го календарного дня Клиент застрахован на весь период действия программы. В конце программы Клиент получает накопленный капитал и дополнительный инвестиционный доход (в случае его наличия).

Если у меня есть доход по договору накопительного страхования жизни, значит я получу больше, чем внесу?

Не обязательно. По программе накопительного страхования жизни сумма средств, которые вы гарантированно получите в конце программы, фиксируется в договоре. Но так как вы застрахованы на весь срок программы, то ваши регулярные взносы состоят из самих накоплений и оплаты за страхование. Поэтому в некоторых случаях итоговая сумма взносов может быть больше суммы, которую вы получите. Но страховая защита гарантирует вам выплату суммы по договору, если произойдёт страховое событие.

Какой минимальный и максимальный срок программы накопительного страхования жизни?

Программу «Билет в будущее» можно оформить на срок от 5 до 20 лет. «Семейный актив», «Форсаж» и «Наследие» можно оформить на срок от 5 до 30 лет.

Что такое дополнительный инвестиционный доход по программе накопительного страхования жизни, и откуда он берётся?

Дополнительный инвестиционный доход — это негарантированный доход, который может равняться нулю. Страховая компания ежегодно по результатам своей инвестиционной деятельности объявляет доходность по накопительным продуктам. Если объявленная доходность превышает гарантированную норму доходности по конкретному договору, то клиент получает за год дополнительный доход.

Предусмотрены ли налоговые льготы по вкладу «Страховой+» и программе накопительного страхования жизни?

По вкладу не предусмотрены налоговые льготы.

По программам страхования есть возможность ежегодно получать социальный налоговый вычет в размере 13 % от суммы оплаченных взносов, но не более 15 600 р. в год (в соответствии с 219 ст. НК РФ). Чтобы получить максимальный вычет, нужно внести от 120 000 рублей в год. Воспользоваться правом получения социального налогового вычета могут страхователи, если договор заключён в пользу самого страхователя и (или) в пользу супруга страхователя (в том числе вдовы, вдовца), родителей страхователя (в том числе усыновителей), детей страхователя (в том числе усыновлённых, находящихся под опекой или попечительством).

Что такое период охлаждения по договору накопительного страхования жизни?

Период охлаждения – период, устанавливаемый в договоре страхования в соответствии с действующим законодательством и оканчивающийся до вступления договора страхования в силу. В течение периода охлаждения страхователь может отказаться от заключения договора. При этом страховая компания осуществляет возврат уплаченной премии в полном объеме.

Если выгодоприобретателем по программе накопительного страхования жизни назначен ребенок, и она заканчивается, когда ребенку еще не исполнилось 18 лет, кто является получателем выплаты?

По завершению программы по риску «Дожитие» получателем выплаты является застрахованное лицо. Ребёнок является выгодоприобретателем по рискам «Смерть с выплатой после окончания срока действия договора» и «Смерть от несчастного случая», если вы укажете его в договоре. Если на момент выплаты застрахованному лицу еще нет 18 лет, то денежные средства будет получать законный опекун ребенка.

Можно ли забрать деньги досрочно по вкладу «Страховой+» и программе накопительного страхования жизни?

Если вам потребуются деньги раньше срока окончания вклада, вы всегда можете получить их. При досрочном закрытии проценты по вкладу будут начислены по ставке 0,01%. Подробные условия досрочного закрытия вклада описаны в договоре вклада.

По программе накопительного страхования жизни вы также можете забрать деньги досрочно, но это будет финансово невыгодно для вас. При расторжении договора страхования возврат внесенных в программу денег осуществляется согласно таблице выкупных сумм. Для каждого клиента свой расчет, в зависимости от параметров программы. Подробнее с условиями вы можете ознакомиться в договоре накопительного страхования жизни.

Что делать, если нет возможности внести очередной взнос по договору накопительного страхования жизни?

По программам «Билет в будущее» и «Семейный актив» в случае, если внесение очередного взноса просрочено, страхователю предоставляется льготный период для уплаты очередного взноса продолжительностью 60 (шестьдесят) календарных дней с даты уплаты платежа, внесение которого просрочено. Если по истечении льготного периода страховой взнос не будет оплачен в полном объеме, страховщик вправе в одностороннем порядке отказаться от договора страхования.

По программе «Семейный актив» также предоставляются такие опции, как «финансовые каникулы» и «перевод договора в полностью оплаченный». Данные опции доступны после двух лет действия договора страхования.

Кто такой «Персональный образовательный консультант» по программе «Билет в будущее» и как можно с ним связаться?

Персональный образовательный консультант (детский консьерж) — это сервис, предоставляемый партнером страховой компании. Грамотный консультант поможет родителям в ответах на вопросы об образовании и развитии детей, возьмет на себя организационные вопросы: предоставит информацию по учебным заведениям: дошкольные учреждения, школы, университеты; подберет курсы (например, английского языка), кружки, спортивные секции, подберет репетиторов, логопедов в удобном для вас районе; поможет организовать детский праздник или мероприятие; предоставит информацию об актуальных скидках и спецпредложениях.

Чтобы воспользоваться услугой необходимо позвонить по номеру 8 (800) 555 55 95 (бесплатно по России) или 8 (499) 707 07 37 и назвать номер договора и ФИО.

Как получить дистанционную консультацию врача?

1. После вступления договора в силу зарегистрируйтесь на сайте www.shop.docdoc.ru.

2. Заходите в раздел «Мои продукты» и связывайтесь с врачом в удобном для вас формате: видеосвязь/ телефон/ чат.

3. Результаты оказанных консультаций вы можете просмотреть в электронной медицинской карте в разделе «Мои консультации».

* Расчет по специальному предложению является индикативным и условным. Рассчитан исходя из:

– Дохода по депозиту с учетом ежегодно уменьшающейся суммы, размещаемой на вклад, за счет оплаты регулярного ежегодного взноса по НСЖ.

– Суммы накоплений по НСЖ (выплата по риску «Дожития») на момент его окончания и с учетом возврата НДФЛ по продукту НСЖ

– Сценария инвестирования во вклад «Страховой +» в первый период размещения с последующим реинвестированием в срочный вклад «Сохраняй» сроком на 1 год на горизонте расчета. Ставки по вкладу «Сохраняй» на горизонте расчета не изменяются.

– Базовый расчет для сравнения со специальным предложением рассчитан в логике размещения всех денежных средств во вклад «Сохраняй» в первый период размещения с последующим реинвестированием в срочный вклад «Сохраняй» сроком на 1 год на горизонте расчета. Ставки по вкладу «Сохраняй» на горизонте расчета не изменяются.

– Расчет по НСЖ сделан индикативно на примере продукта «Билет в будущее», и может отличаться для конкретного клиента, или при выборе другого продукта НСЖ. Данный расчет является ознакомительным и не является финальным. Точные параметры

** Вывод сделан на основании текущей судебной практики страховой организации. Риск принятия иного судебного решения сохраняется. Страховые услуги в рамках накопительного страхования жизни оказывает ООО СК «Сбербанк страхование жизни». Лицензия на осуществление страхования СЖ No 3692 (вид деятельности — добровольное страхование жизни), Лицензия на осуществление страхования СЛ No 3692 (вид деятельности — добровольное личное страхование, за исключением добровольного страхования жизни) выданы Банком России без ограничения срока действия.

*** Сервис бесплатный в зависимости от выбранной программы.