Restricted cash мсфо что это такое

Иногда собственные денежные средства компании блокируются на банковском счете, так что компания не может их использовать в течение некоторого времени. Рассмотрим, как компания должна классифицировать эти деньги и отражать их в финансовой отчетности по МСФО.

Допустим, строительная компания получила предоплату от клиента за строительство специализированного производственного цеха в размере 5% от общей цены договора. И эта сумма существенна для финансовой отчетности компании.

Проблема в том, что компания должна хранить эту сумму на отдельном банковском счете, и не может использовать ее, пока производственный цех не будет передан клиенту. Передача объекта клиенту планируется через 2 года после начала строительства.

Может ли компания в такой ситуации представить в финансовой отчетности по МСФО эту сумму, заблокированную на банковском счете как денежные средства и их эквиваленты?

Если нет, то как компания должна представить эту заблокированную денежную сумму в балансе и отчете о движении денежных средств?

Простой ответ: НЕТ, это НЕ денежные средства и их эквиваленты.

Разберем этот ответ подробнее.

Что такое денежные средства и их эквиваленты согласно МСФО (IAS) 7?

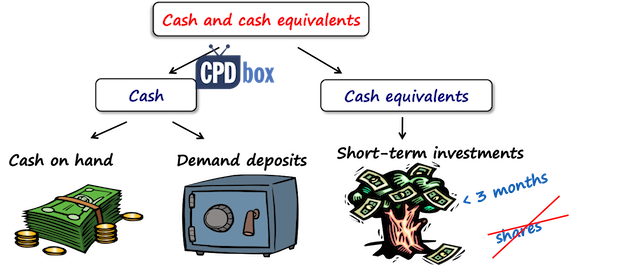

Стандарт МСФО (IAS) 7 «Отчет о движении денежных средств» определяет денежные средства (англ. ‘cash’) как денежные средства в кассе и депозиты до востребования (параграф 6).

Когда у вас есть деньги на банковском счете, которыми вы не можете воспользоваться в течение 2 лет, они не являются ни денежными средствами (потому что вы не можете их использовать), ни депозитами до востребования.

Денежные эквиваленты (англ. ‘cash equivalents’) представляют собой краткосрочные высоколиквидные инвестиции, которые легко конвертируются в денежные средства без существенного риска изменения из стоимости.

В МСФО (IAS) 7 указано, что для классификации как денежные эквиваленты, инвестиции должны иметь срок погашения 3 месяца или менее (параграф 7).

Таким образом, заблокированный депозит на вашем банковском счете НЕ является денежным эквивалентом, если им нельзя воспользоваться в течение 3 месяцев.

Такие суммы называются денежными средствами, ограниченными в использовании или заблокированными (англ. ‘restricted cash’).

Примеры ограниченных в использовании денежных средств.

Рассмотрим еще несколько примеров денежных средств ограниченного использования:

Суммы, предоставленные в качестве залога страховым компаниям.

Иногда, когда страховые компании покрывают только часть некоторого риска, им требуется некоторая сумма, которая должна быть заложена в качестве обеспечения.

Часто эти деньги должны храниться на отдельном счете условного депонирования.

Обязательные депозиты в центральных банках. Обязательные резервы в ЦБ очень распространены во многих странах, в том числе в России: каждый банк должен внести определенную сумму денежных средств в национальный центральный банк, и эта сумма недоступна для использования.

Пенсионные фонды на отдельном счете.

Некоторые компании создают денежные резервы для покрытия пенсий и других вознаграждений работникам, которые выплачиваются через много лет.

Денежные средства, удерживаемые в рамках валютного контроля.

В ряде стран есть ограничения на обмен валюты компаниями, что может препятствовать использованию денежных средств.

Как представить заблокированные денежные средства в отчетности?

Во всех вышеприведенных примерах описывались денежные средства с ограничением на использование. В таких ситуациях бухгалтеру нужно оценить, можно ли представить их как денежный эквивалент или нет.

Основным фактором такой оценки является характер ограничения.

Предположим, что некоторые условия указывают на то, что вам необходимо поддерживать указанную сумму денег в качестве минимального баланса на банковском счете, но вам не нужно хранить ее на отдельном банковском счете.

В этом случае вы также ограничены в использовании денежных средств, но можете представить их как денежные средства и их эквиваленты.

Рассмотрим, как представить ограниченные в использовании денежные средства в основных финансовых отчетах.

Отчет о финансовом положении.

В большинстве случаев вы должны представить ограниченные в использовании ДС в составе финансовых активов.

При этом вы должны быть очень осторожны с классификацией их на краткосрочные и долгосрочные активы.

Если ДС останутся ограниченными в использовании более чем на 12 месяцев после окончания отчетного периода, то это долгосрочный актив.

Отчет о движении денежных средств.

Когда у вас есть ограниченные в использовании деньги, которые не представлены как денежные средства на балансе, вы не можете представить их как обычные денежные средства в отчете о движении денежных средств.

Вместо этого вы представите их либо в инвестиционной, операционной, либо в финансовой деятельности в зависимости от того, что это такое.

Например, изменения в заблокированных денежных средствах, связанные с погашением займов, являются финансовой деятельностью.

Изменения в заблокированных депозитах, полученных от клиентов, связаны с основной деятельностью, приносящей доход, и, следовательно, они должны быть отражены в денежном потоке от операционной деятельности.

6. Balance Sheet: активы

Операционный цикл так же называют cash-to-cash циклом. У большинства компаний операционный цикл длится не больше года, но, скажем, если компания занимается выращиванием ёлочек к Рождеству, то, понятно, цикл займёт несколько лет.

Основные виды current assets – это cash и cash equivalents, marketable securities, accounts receivable, inventory, prepaid expenses, restricted cash. Обсудим каждый вид активов поподробнее.

Cash and Cash Equivalents. Сюда относятся деньги компании на чековых и сберегательных счетах, деньги в сейфе компании. Чтобы считаться эквивалентом cash-а, актив должен быть высоколиквидным, конвертироваться в cash немедленно или не более чем через три месяца.

Marketable Securities. Cash и cash equivalents являются практически безрисковыми вложениями, но приносят очень низкие проценты. Несколько увеличивая риск, компания может получить более высокую отдачу от вложений вкладывая деньги в marketable securities. К ним относятся

Иногда marketable securities относят к категории cash and cash equivalents.

Accounts receivable, a/r или просто receivables. Когда компания осуществляет продажи, часто деньги за проданный товар она получает не сразу. Особенно это относится к ситуациям, когда один бизнес продаёт что-то другому бизнесу, в таких случаях общепринята практика продаж в кредит. Accounts receivable – это деньги, которые должны компании за уже проданный, но ещё не оплаченный товар. Всегда присутствует риск, что a/r не будут получены, например компания-покупатель может обанкротиться. Обычно на практике какая-то часть a/r превращается в bad debt (неполучаемый долг). Если компания считает, что получение определённых долгов за проданный товар вызывает сомнения, она записывает их в Allowance for Doubtful Accounts. Например, в balance sheet-е нашей компании ADDvantage Technologies Group, accounts receivable записаны как

Inventory. Это готовая продукция, предназначенная для продажи, продукция, находящаяся в процессе изготовления и материалы для производства. Если у компании в течение длительного времени скапливается большое количество inventories, обычно это плохой знак. Вероятно, это означает, что продукция не продаётся так хорошо, как ожидалось; хранение стоит денег; inventories могут устареть или испортиться. Тогда часть inventories придётся списать, что означает убыток для компании. С другой стороны, если у компании слишком маленький запас inventories, это тоже плохо, потому что заказанный товар может оказаться недоступным для немедленной отправки и клиенты могут уйти к конкурентам.Аналогично accounts receivable, руководство компании на своё усмотрение может устанавливать allowance, вычитаемый из общей стоимости inventories на продукцию, которая плохо продаётся или устаревает. Для нашей компании ADDvantage Technologies Group inventories указаны следующим образом:

Если бы компания купила страховку на два года, то только стоимость страховки на год вперёд была бы включена в current assets, оставшаяся часть была бы классифицирована как non-current asset.

В определённом смысле prepaid expenses принадлежат к категории активов, “которых лучше бы не было”. По сути, они представляют собой расходы, которые компания фактически уже понесла, но которые в силу определённых бухгалтерских правил ещё не были записаны как таковые в income statement-е. Если, например, взять inventories, то они со временем превратятся в a/r, которые, в свою очередь превратятся в cash – что хорошо для компании. В противоположность другим активам, prepaid expenses со временем превратятся в расходы в income statement-е.

Restricted cash. Как следует из названия, это деньги, которые компания не свободна тратить по своему усмотрению, предназначенные на строго определённые цели.

Deferred income taxes (записанные в разделе assets) представляют собой право компании уменьшить будущие налоги на данную сумму. Про них можно думать, как про особый сорт виртуальных денег компании, учёт которым ведёт налоговая служба и использовать которые можно для одной единственной цели – для уплаты налогов. Когда компания в будущем заработает прибыль и с неё нужно будет платить налоги, вместо того, чтобы платить настоящими деньгами, компания может использовать deferred income tax asset для оплаты. Разумеется, этот актив имеет какую-то ценность и может быть реализован только в случае, если компания ожидает прибыль в обозримом будущем. Если прибыли не ожидается, то актив ценности не имеет и записывать его в balance sheet у компании права нет.

Заметим, что тот же самый термин deferred income taxes записанный в разделе liabilities имеет совсем другой смысл и представляет собой налоги, которые компании нужно будет заплатить.

Non-current assets так же называют long term assets (долгосрочные активы). К ним относятся все активы, которые не попадают в категорию current. Традиционным долгосрочным активом является

| Год | Стоимость грузовика отражённая в balance sheet-е | Depreciation expense (отражается в income statement-е) | Accumulated Depreciation |

| 0 | 50,000 | 0 | 0 |

| 1 | 45,500 | 4,500 | 4,500 |

| 2 | 41,000 | 4,500 | 9,000 |

| 3 | 36,500 | 4,500 | 13,500 |

| 4 | 32,000 | 4,500 | 18,000 |

| 5 | 27,500 | 4,500 | 22,500 |

| 6 | 23,000 | 4,500 | 27,000 |

| 7 | 18,500 | 4,500 | 31,500 |

| 8 | 14,000 | 4,500 | 36,000 |

| 9 | 9,500 | 4,500 | 40,500 |

| 10 | 5,000 | 4,500 | 45,000 |

Кроме линейного метода существуют другие методы подсчёта depreciation-а, но мы не будем влезать в излишние подробности и описывать их здесь.

В balance sheet-е нашей компании ADDvantage Technologies Group PPE записаны следующим образом:

| December 31, 2006 (Unaudited) | September 30, 2006 (Audited) | |

| Property and equipment, at cost: | ||

| Machinery and equipment | 3,094,345 | 2,697,476 |

| Land and buildings | 4,918,511 | 1,668,511 |

| Leasehold improvements | 205,797 | 205,797 |

| 8,218,653 | 4,571,784 | |

| Less accumulated depreciation and amortization | (2,098,995) | (2,033,679) |

| Net property and equipment | 6,119,658 | 2,538,105 |

Другие non-current assets включают в себя такие понятные активы как патенты, брэнды и нуждающийся в пояснении goodwill.

Goodwill. Наверное, проще всего объяснить, что такое goodwill на примере. Предположим, что компания XYZ купила компанию ABC. Любая нормальная компания стоит больше, чем чистая стоимость её активов (или net worth, стоимость активов за вычетом всех долгов). В конце концов, стоимость компании определяется не только её активами/долгами, но и способностью компании зарабатывать деньги в будущем, что тоже вносит свой вклад в цену. Предположим, что купленная ABC относится к числу нормальных и XYZ заплатила за неё больше чистой стоимости её активов. После покупки компания XYZ должна включить активы и долги купленной ABC в свой balance sheet. Но чистая стоимость включаемых активов меньше, чем деньги, потраченные на покупку и по бухгалтерским правилам разница должна быть отображена как убыток в income statement-е. С другой стороны, если компания XYZ купила ABC по справедливой, рыночной цене, то здравый смысл говорит, что это не должно отображаться как убыток. Поэтому разница между покупной ценой и чистой стоимостью активов покупаемой компании записывается в новый, объединённый balance sheet как некий intangible (виртуальный) актив – goodwill. Goodwill представляет собой стоимость способности купленной компании зарабатывать деньги в будущем. Резюмируя вышесказанное, goodwill – это разница между покупной ценой и чистыми активами купленной компании.

restricted cash

Смотреть что такое «restricted cash» в других словарях:

Restricted Cash — Monies earmarked for a specific purpose and therefore not available for immediate and general use by an organization. Restricted cash, if the amount is material, is shown separately from cash and equivalents on the balance sheet. The purpose for… … Investment dictionary

restricted cash — Cash held subject to limitations on how or when it may be used. For example, refundable customer deposits, cash in escrow accounts, and debt sinking funds. American Banker Glossary … Financial and business terms

restricted stock unit — (RSU) USA A compensatory award granted by a company to an employee or other individual performing services for the company. A RSU represents a promise by the company to transfer a share of the company s stock or a cash payment equal to the value… … Law dictionary

restricted stock units — restricted stock unit (RSU) USA A compensatory award granted by a company to an employee or other individual performing services for the company. A RSU represents a promise by the company to transfer a share of the company s stock or a cash… … Law dictionary

cash — 1. Tangible units of *money. In this sense, cash is restricted to bank notes and coins. Small quantities of cash held in an organization for day to day expenses are referred to as *petty cash. 2. *Money deposited at a bank, and other highly… … Auditor’s dictionary

Restricted Market — A market which does not allow for a free floating exchange rate, such as a region whose exchange rate is heavily controlled by the government and only partly influenced by general economic variables. An example of a restricted market would be a… … Investment dictionary

Valuation (finance) — Accountancy Key concepts Accountant · Accounting period · Bookkeeping · Cash and accrual basis · Cash flow management · Chart of accounts … Wikipedia

Oklahoma Tax Commission v. United States — Supreme Court of the United States Argued April 9, 1943 Deci … Wikipedia

Automated teller machine — cash machine redirects here. For the Hard Fi song, see Cash Machine. An NCR Personas 75 Series interior, multi function ATM in the United States … Wikipedia

How to present restricted cash under IFRS?

Recently, I got a question from Lotte who works in a construction company. Because this is a very common practice, let me answer and comment on that.

“We are a constructing company and we received an advance payment from our customer for the construction of the specialized production hall amounting to 5% of the total sales price. This is very significant for our financial statements.

The issue is that we have to keep this money on a separate bank account and we cannot use it until the hall is handed over to our customer. We assume the delivery of the hall 2 years after the construction started.

Can we still present this amount on our bank account as cash and cash equivalents?

If not, how shall we present it in our balance sheet and the statement of cash flows?”

This is a very good question – by the way, you, my readers and followers, ask me great questions anyway.

Answer: It depends.

The simple answer to this particular case is NO, this is NOT the cash and cash equivalents.

Cash and cash equivalents under IAS 7

The standard IAS 7 Statement of cash flows defines cash as cash on hand and demand deposits.

When you have some money on the bank account that you can’t touch for 2 years, it is neither cash on hand (because you can’t use it) nor demand deposits.

Cash equivalents are short-term, highly liquid investments that are readily convertible to cash without the significant risk of changes in value.

IAS 7 specifies that in order to meet this definition, these investments must be convertible within 3 months or less.

So, the deposit on your account is NOT the cash equivalent, because it’s not convertible within 3 months, you just can’t touch it.

This is so-called restricted cash.

Examples of restricted cash

Let me tell you some other examples of restricted cash:

So you get the point.

How to present restricted cash

In all above examples there was restricted cash and you need to assess whether you can still present it as a cash equivalent or not.

The main factor to assess is the character of the restriction.

Let’s say that some conditions specify that you need to maintain specified amount of cash as a minimum balance, but you do not have to keep it at the separate bank account.

In this case, it is still restricted cash, but you could present it as cash and cash equivalents.

Now, how is restricted cash presented in the financial statements?

Changes in these deposits taken from clients to build an asset for them are related to the main revenue generating activity, and therefore they are operating activity.

You can learn more about it in my IFRS Kit – I will teach you to prepare the statement of cash flows in an easy and fail-proof method.

Here’s the video summing up the issue:

Do you have your own experience or question related to the restricted cash?

Please share it below in the comments. Thanks!

План счетов бухгалтерского учета по МСФО

Представленный ниже План счетов бухгалтерского учета по МСФО разработан в рамках проекта Audit-it.ru «Отчетность по МСФО». Отличие представленного варианта от всех прочих возможных в том, что он фактически является эталонным. Почему эталонный? Можно придумать бесконечное множество вариантов плана счетов по МСФО, поскольку Стандарты этот вопрос не регулируют. Представленный ниже План счетов содержит тот минимальный набор счетов, который соответствует требованиям МСФО 2008 по раскрытию информации в двух основных формах отчетности «Отчете о финансовом положении» и «Отчете о совокупных доходах» (классификация показателей форм – по IFRS Taxonomy 2008). Все строки (за исключением нескольких, выделенных серым цветом) должны быть отражены в отчетности, и, логично полагать, найти отражение на счетах учета.

Строки, выделенные серым цветом, введены нами для удобства; они не входят «в минимум отчетности». Также является рекомендательным номер счета – мы постарались по возможности соблюсти российскую нумерацию (где это было возможно) или близкую к ней.

Строка, выделенная розовым цветом («Дебиторская задолженность по текущим налогам»), должна присутствовать в отчетности, но не имеет смысла как счет, поскольку отражает дебетовое сальдо пассивного счета.

Представленный ниже План счетов фактически один к одному повторят первые две формы отчетности по МСФО (счета специально не перегруппировывались). Это делает его прозрачным для использования – сохраняется понимание того, каким образом в отчетности найдет отражение тот или иной счет, та или иная проводка.

Использование номеров счетов, введение дополнительных счетов, субсчетов Стандартами не регулируется и остается на усмотрение пользователей.

План счетов бухгалтерского учета по МСФО

Ссылка на МСФО (номер стандарта-пункт)

I . Счета учета внеоборотных активов (non-current assets)

Основные средства в эксплуатации

Амортизация основных средств

Основные средства: Незавершенные капитальные вложения

Инвестиционная собственность

Investment property

Нематериальные активы, кроме гудвилла

Intangible assets other than goodwill

Нематериальные активы в эксплуатации

Амортизация нематериальных активов

Нематериальные активы в процессе создания

1p54e

IFRS

8p24a,28e

Биологические активы

Biological assets

Отложенные налоговые активы

Deferred tax assets

Прочие внеоборотные финансовые активы

Other non-current financial assets

Прочие внеоборотные нефинансовые активы

Other non-current non-financial assets

II . Счета учета оборотных активов (current assets)

Запасы: сырье и материалы

Inventories : raw materials and production supplies

Запасы: затраты в незавершенном производстве

Inventories: work in progress

Запасы: товары

Inventories: merchandise

Запасы : готовая продукция

Inventories: finished goods

Запасы : прочие

Inventories: other inventories

Дебиторская задолженность

Trade and other receivables

Дебиторская задолженность по текущим налогам

Current tax assets

Прочие оборотные финансовые активы

Other current financial assets

Прочие оборотные нефинансовые активы

Other current non-financial assets

Денежные средства и эквиваленты денежных средств

Cash and cash equivalents

Внеоборотные активы и группы выбытия для продажи

Non-current assets or disposal groups classified as held for sale

III . Счета учета капитала (equity)

Акционерный (уставный) капитал

Issued (share) capital

Эмиссионный доход

Share premium

Собственные акции, выкупленные у акционеров

Treasury shares

Прочий капитал организации

Other equity interest

Прочие фонды

Other reserves

Нераспределенная прибыль

Retained earnings

Неконтролируемые доли

Non-controlling interests

IV . Счета учета долгосрочных обязательств (non-current liabilities)

Прочие долгосрочные резервы

Other long-term provisions

Отложенные налоговые обязательства

Deferred tax liabilities

Прочие долгосрочные нефинансовые обязательства

Other non-current non-financial liabilities

V . Счета учета краткосрочных обязательств (current liabilities)

Краткосрочные резервы на вознаграждения работников

Current provisions for employee benefits

Прочие краткосрочные резервы

Other short-term provisions

Кредиторская задолженность

Trade and other payables

Краткосрочные обязательства по налогам

Current tax liabilities

Прочие краткосрочные финансовые обязательства

Other current financial liabilities

Краткосрочные обязательства для продажи

Liabilities included in disposal groups classified as held for sale

VI . Счета учета совокупных доходов (comprehensive income)

1p82a

18p35b

IFRS

8p28a

Себестоимость продаж

Cost of sales

Прочие доходы

Other income

Коммерческие расходы

Distribution costs

Управленческие расходы

Administrative expense

Прочие расходы

Other expense

Прочие прибыли (убытки)

Other gains (losses)

Расходы на финансирование

Finance costs

Доля прибыли (убытка) ассоциированных компаний и совместных предприятий, учтенная долевым методом

Share of profit (loss) of associates and joint ventures accounted for using equity method

Расходы по налогу на прибыль (по продолжающейся деятельности)

Income tax expense (from continuing operations)

Прибыль (убыток) от прекращаемой деятельности

Profit (loss) from discontinued operations

VII . Счета учета прочих совокупных доходов ( other comprehensive income )

Прочие совокупные доходы от курсовых разниц при пересчете (до налогообложения)

Other comprehensive income on exchange differences on translation (before tax)

Прочие совокупные доходы по финансовым активам, имеющимся в наличии для продажи (до налогообложения)

Other comprehensive income on available-for-sale financial assets (before tax)

Прочие совокупные доходы от хеджирования денежных потоков

Other comprehensive income cash flow hedges

Доля прочих совокупных доходов ассоциированных компаний и совместных предприятий, учтенных долевым методом

Other comprehensive income, before tax, share of other comprehensive income of associates and joint ventures accounted for using equity method

См. подробней о проекте «Отчетность по МСФО»

Проект «План счетов по МСФО» является открытым, приветствуются любые замечания и предложения – vit@audit-it.ru

* Предложенная нумерация не имеет никого отношения к Стандартам и приведена как рекомендация автора.