Reuters dealing что это

Системы электронной торговли: Reuters и EBS

Свести продавцов активов и покупателей в одном месте, обеспечить им достойный выбор среди предложений и максимальную безопасность позволяют электронные торговые системы. Они отличаются большой скоростью и надежностью. Наиболее известными стали такие гиганты межбанковского трейдинга, как Reuters и EBS (Electronic Broking Service), которые начали функционировать с начала 90-х годов.

Система электронной торговли Reuters

Свое начало агентство Reuters берет в 1851 году с открытия телеграфной конторы для передачи сообщений с коммерческой информацией. Ему принадлежит запуск системы Reuters Dealing 2000-2 для торговли иностранной валютой в 1992 году. Ее отличала полная автоматизация, которая включала в себя выбор подходящего предложения на рынке программой самостоятельно.

В наши дни сфера деятельности компании расширилась: клиенты получили возможность работать на крупнейшей брокерской платформе с необходимыми архивными и свежими статистическими данными в графических изображениях и цифрах. Благодаря программным решениям, они могут настраивать под свои нужды аналитику и реализовывать индивидуальные стратегии торговли.

Reuters занимает лидирующие позиции по объемам представляемой информации банкам, СМИ и прочим заинтересованным лицам. Охватывает такие крупнейшие рынки в мире, как: Нью-Йорк, Лондон, Токио и прочие. История деятельности пользователя сохраняется и дает возможность работать другому авторизованному трейдеру, используя наработки предыдущего.

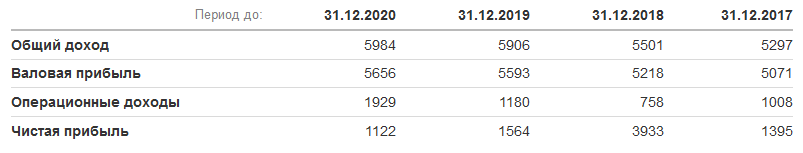

✅ В 2020 году чистая прибыль компании составила 1122 млн. долларов. Актуальные данные можно посмотреть тут.

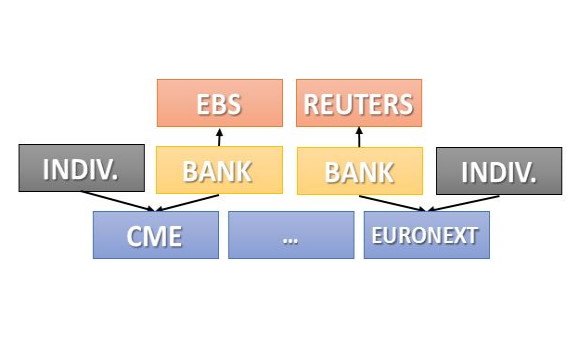

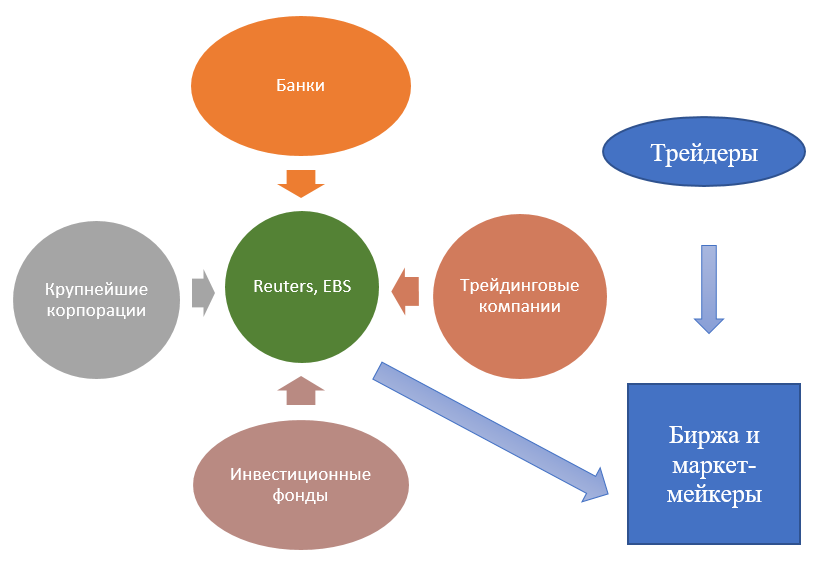

Участники системы и основные направления

Основные пользователи платформ Reuters это банки, крупные брокерские компании и коммерческие корпорации. Принять участие могут и небольшие организации, но стоимость работы в структуре системы платная (несколько тысяч долларов в месяц).

Тратить такую сумму при маленьких объемах торгов нет смысла, причем за каждую операцию кредитор должен предоставить обеспечение от 1 до 5% от суммы сделки. Платформа построена так, что для получения большого количества предложений необходимо иметь контракты с другими участниками. Имеется два основных терминала:

В 2014 году Reutres совместно с CME Group и при партнерстве Лондонской ассоциации рынка драгметаллов (LBMA) запустила новый механизм ценообразования серебра. Цель: обеспечить внебиржевой спотовый рынок этого металла новым механизмом установления цен, который будет полностью электронным.

Были распределены обязанности участников сообщества:

Лондонский серебряный стандарт под управлением London Silver Fixing Market Limited был эталоном более 117 лет. CME Group, Reuters и LBMA таким образом сформировали свой вариант, который должен свести сбои к минимуму и обеспечить плавный переход рынка к новому биржевому индикатору.

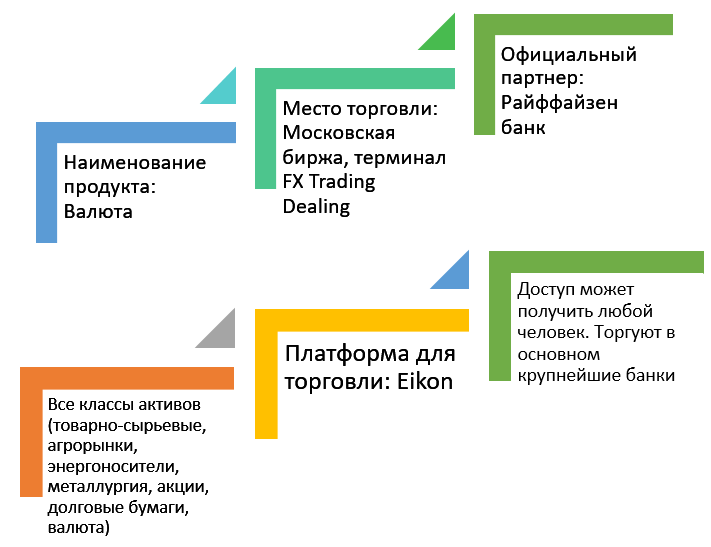

Thomson Reuters Eikon

Терминал Thomson Reuters Eikon был создан, чтобы работать с независимыми исследованиями и прогнозной аналитикой рынков. Упор тут сделан на биржевые индексы, ценные бумаги, товарные активы и драгоценные металлы. Терминал позволяет сочетать аналитические и исследовательские данные с новостями в реальном времени и исторической информацией о ценах.

На платформе Reuters Eikon торгуются:

При этом терминал FX Trading Dealing, запущенный в 2016 году, может подойти для валютных трейдеров. В Москве находится представительство агентства, и любой инвестор может, позвонив по телефону, узнать актуальный список брокеров для торговли на платформах Reuters.

Целью Eikon является помочь в принятии решения и определении ключевых возможностей роста того или иного актива. Трейдеры и аналитики, работающие с платформой Reuters Eikon, могут получить, например, доступ к подробной глобальной информации о более чем 350 золотых рудниках с помощью GFMS Mine Economics, включая прогнозы добычи. Клиентам открывается возможность просматривать исторические и предполагаемые эксплуатационные данные по конкретной шахте на 10 лет вперед, вплоть до 2030 года. Возможности системы:

Стоимость терминала довольно высокая (более 3000$ в базовой комплектации), его обзор можно увидеть здесь:

Акции Thomson Reuters

Инвесторам вполне доступно не только заключать сделки на платформах Reuters, но и зарабатывать на деятельности самой компании, акции которые доступны на бирже NYSE. Плюсами компании можно считать широкую диверсификацию деятельности, долгую историю существования и близкое к монопольному положение в своей нише. Актуальные котировки компании:

Система электронной торговли EBS

Система электронной торговли EBS была создана в противовес Reuters, чтобы избежать монополии на межбанковском валютном рынке. К ее основанию приложили руку несколько крупнейших банков совместно с американской компанией Quotron. С 2018 года платформа EBS является частью CME Group, в которую входят такие крупные банковские маркетмейкеры, как Barclays Capital, Bank of America, Commerzbank, HSBC Bank PLC и другие.

Биржи CME Group предлагают своим клиентам огромный выбор продуктов по всем классам активов, основанных на процентных ставках, фондовых индексах, иностранной валюте, энергетике, сельхозпродукции и драгоценных металлах.

Именно EBS положила начало спотовой торговле драгоценными металлами: золото, серебро, платина. По сей день занимает лидирующие позиции на лондонской бирже по торговле золотом и серебром, причем во второй половине 2020 года торговая активность EBS Silver достигла нового максимума.

Помимо валюты и драгоценных металлов, на платформе EBS торгуются NDF (non-deliverable forward, беспоставочный валютный форвард) и валютные опционы.

С 2021 года платформа EBS взаимодействует с системой TORA, что позволяет иметь доступ к валютному рынку без необходимости переключаться между платформами EBS Market и EBS Direct для совершения сделок. Первая платформа позволяет торговать в анонимном режиме.

Требования к участникам

Для того, чтобы работать на платформах EBS в качестве основного участника, необходимо соответствовать кредитным критериям электронной системы, таким как:

Заключение

Системы электронной торговли EBS и Reuters находятся в постоянной борьбе между собой за влияние на финансовых рынках. Они разрабатывают различные платформы для максимального комфорта работы частных и институциональных инвесторов, создают приложения для индивидуального анализа данных, обеспечивают пользователей актуальной информацией. Обе системы по праву занимают лидирующие мировые позиции.

Торговать на платформах EBS и Reuters доступно крупнейшим маркетмейкерам: банкам, большим корпорациям, крупным инвестиционным фондам. Участие других компаний в обороте торгов невелико, а частному инвестору покупка Reuters Eikon просто невыгодна: есть большое количество бесплатных либо недорогих платформ (например TWS), функционала которых с лихвой хватает для заключения сделок и контроля своего инвестиционного портфеля.

Несмотря на доступ к большому числу биржевых инструментов, обе системы больше принадлежат к межбанковскому рынку: здесь крупнейшие банки могут торговать между собой, минуя традиционные биржи. Таким образом, в этом случае речь идет о децентрализованном рынке, более 90% объема которого составляют мировые валюты. Выбор конкретной системы чаще всего зависит от необходимости совершить сделку по определенной валютной паре.

Российские компании могут присоединиться к торгам на платформах через:

Кроме того, можно отдельно купить доступ к информационным и аналитическим платформам. Услуга не такая дорогая, как стоимость участия в торгах, и позволяет получать своевременно необходимую информацию.

Reuters Dealing

Смотреть что такое «Reuters Dealing» в других словарях:

Reuters — (Рейтерс) Reuters это одно из самых больших информационных агентств мира Информационное агенство Reuters: история агенства, деятельность агенства, сайт Reuters в интернете Содержание >>>>>>>>>>>> … Энциклопедия инвестора

Reuters — Data Centre, à Londres Reuters est une Agence de presse mondiale et généraliste, fondée en 1851 à Londres. Près de 2500 journalistes, rédacteurs, photographes et caméramans travaillent pour Reuters dans 150 pays à travers le monde. Mais c est… … Wikipédia en Français

Reuters Financial Software — est un éditeur spécialisé dans les progiciels pour salles de marché. Reuters a regroupé dans cette filiale, créée en 2002, les activités d’Effix, de Diagram et de Marvin Software et rassemblé leurs équipes dans les locaux historiques d’Effix, à… … Wikipédia en Français

Reuters — This article is primarily about Reuters prior to its 2008 merger with Thomson. For it s new parent company, see Thomson Reuters. Infobox Company company name = Reuters Group Limited company company type = Subsidiary foundation = October 1851… … Wikipedia

Reuters — The biggest news agency in the world, Reuters had a turnover of £2,914m in 1995. The largest part of Reuters’ earnings comes from the sale of financial information, which reflects the entrepreneurial genius of its founder Paul Julius Reuter… … Encyclopedia of contemporary British culture

Reuters — A worldwide agency dealing in news, financial information, and trading services. It was founded in 1851 as a subscription information service for newspapers. It now provides a wide range of financial prices and dealing services … Big dictionary of business and management

Dealing 2000 — A foreign exchange system sold by Reuters … International financial encyclopaedia

Thomson Reuters — Corporation Type Public Traded as TSX: TRI NYSE: … Wikipedia

Philippine Dealing Exchange — Infobox Exchange name = Philippine Dealing Exchange type = Stock Exchange city = Makati City country = Philippines coor = founded = April 2001 owner = Philippine Dealing Exchange Corp key people = Vicente B. Castillo Chairman and (CEO) currency … Wikipedia

D2000-2 — (or Reuters Dealing 2000 2) was a software system designed by Reuters for Foreign exchange trading. This automated electronic trading system allowed a dealer to enter buy and/or sell prices directly into the system, thereby avoiding the need for… … Wikipedia

Electronic Broking Services — (EBS) was created by a partnership of the world s largest foreign exchange (FX) market making banks. Approximately USD 145 billion in spot foreign exchange transaction, 700,000 oz in gold and 7 million oz in silver is traded every day over the… … Wikipedia

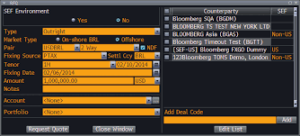

Торговые терминалы для корпораций (Bloomberg и Reuters)

Что представляют собой торговые терминалы и зачем они нужны компаниям? Почему Bloomberg и Thomson Reuters являются наиболее распространенными техническими инструментами заключения финансовых сделок для корпораций? Как торговые терминалы «страхуют» от рисков, связанных с заключением финансовых сделок?

Зачем нужны платформы для трейдинга?

Но несмотря на то, что современная ИТ-инфраструктура и продукты таких компаний как Bloomberg и Reuters позволяют эффективно оптимизировать этот процесс (сэкономить время и свести к минимуму вероятность ошибки или злоупотребления полномочиями), все еще довольно часто во многих корпорациях, например, заключение форвардных контрактов на покупку/продажу валюты или размещение депозита осуществляется только по звонкам. Это, во-первых, крайне неудобно и долго, а, во-вторых, не дает возможности одновременно получать и сравнивать предложения партнеров. К тому же, из-за отсутствия специализированного технического инструментария невозможно эффективно записывать и хранить данные как для внутреннего и внешнего контроля, так и для последующего финансового учета и анализа.

В этой статье попробуем расшить Ваши познания о таких эффективных технических инструментах заключения финансовых сделок для корпораций, как торговые терминалы.

Сразу отметим, что несомненными лидерами среди биржевых инструментов, используемых трейдерами на стороне крупных игроков, таких как банки, институциональные инвесторы и, конечно же, корпорации, являются специальные терминалы компаний Bloomberg и Thomson Reuters (несмотря на их «дороговизну» и откровенную сложность интерфейса).

В последнее время наблюдаются попытки со стороны таких компаний, как например, Goldman Sachs (со своим проектом Symphony) потеснить этих двух титанов с биржевого Олимпа, однако предлагаемый ими функционал значительно уступает по своему многообразию и удобству вышеупомянутым признанным лидерам.

Несмотря на то, что, например, тот же терминал Bloomberg часто критикуют за «устаревший» и неудобный интерфейс, многим трейдерам на самом деле кажется престижным овладеть таким «олдскульным» терминалом. Вероятно, это дает ощущение причастности к какому-то закрытому клубу «профессионалов».

Что представляет собой торговый терминал?

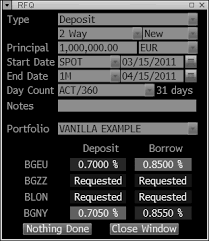

Торговый терминал или торговая платформа технически представляет собой программное обеспечение для интерактивного доступа к рынку с целью совершения финансовых сделок (как на биржевом так и на внебиржевом рынке) с платной подпиской (1-2 тысячи долларов в месяц для Bloomberg Professional и Reuters Dealing).

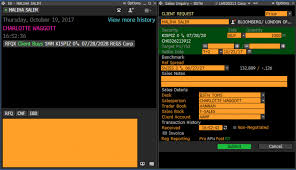

Интерфейс таких торговых платформ действительно достаточно сложен на первый взгляд, однако у каждого корпоративного клиента имеется свой индивидуальный менеджер, который поможет достаточно быстро вникнуть во все нюансы и проведет личную встречу и ознакомление с системой, а также с последующими нововведениями (которые, на самом деле, появляются даже не так часто, как хотелось бы). Кроме того, Bloomberg и Thomson Reuters регулярно проводят обучающие семинары по пользованию системой и основам торговли и биржевой аналитики.

Например, компания, решившая работать через торговую платформу Bloomberg FXGO (валютные споты, форварды, свопы, а также депозиты) и у которой несколько трейдеров, может выбрать один из двух вариантов подписки:

Первый вариант с несколькими аккаунтами удобен, если, например, важно идентифицировать конкретного трейдера, который заключает сделки от лица компании.

После подписания договора и достаточно быстрой установки терминала с осуществлением всех необходимых настроек (с помощью корпоративного менеджера и службы поддержки) корпоративный трейдер получает он-лайн доступ к:

Таким образом, трейдер получает не просто технический инструмент фиксации условий сделки, но и весь набор инструментов, позволяющий эффективно контролировать риски и принимать обоснованные торговые решения.

Терминалы настроены так, что можно проводить как открытый аукцион (когда все участники видят цены конкурентов) так и закрытый (когда никто не знает, что выставляют другие участники). Первый вариант хорошо тем, что мобилизует участников и дает «пищу» для корректировки своей цены, однако второй вариант предоставляет трейдеру компании больший «простор» для маневра при биддинге (можно «поторговаться» и сбить цену ниже, чем уже есть).

Некоторые из участников рынка, в том числе банки, также любят пользоваться системой автоматического прайсинга, когда их ценовые предложения формируются роботом и корректируются в соответствии с запрограммированным алгоритмом. Это позволяет трейдеру получить цену на запрос почти моментально, что важно при большом количестве сделок.

Как торговые терминалы «страхуют» от рисков?

Торговые терминалы типа Bloomberg и Reuters также понравятся любому финансовому контроллеру или риск-менеджеру тем, что:

Таким образом, использование торговых терминалов типа Bloomberg или Reuters Dealing эффективно только для крупного бизнеса и из-за своей дороговизны выгодно только при больших объемах торговли. Для частного трейдинга существует множества гораздо более удобных с точки зрения интерфейса и доступных по цене альтернатив (примеры которых моно посмотреть в нашем Рейтинге торговых платформ).

Практика корпораций показывает, что переход на заключение финансовых сделок через специализированные торговые терминалы практически сразу приводит к экономии как времени корпоративных трейдеров или специалистов по корпоративным финансам, выполняющих эти функции, так и денежных средств компании, поскольку лишает ее контрагентов возможности завышать собственную «маржу» по сделкам (в отличие от работы «по-старинке» через телефон, где нет технической возможности одновременно сравнивать предложения всех контрагентов между собой и с независимой индикативной средней котировкой).

Также работа через торговые терминалы позволяет централизовать заключение финансовых сделок всех «дочек» и филиалов в одном подразделении корпорации или управляющей компании холдинга (например, в централизованном казначействе), тем самым полностью ликвидируется риск того, что распределение сделок по контрагентам будет осуществляться не по принципу экономической целесообразности, а по решению руководителей «на местах» под влиянием их личных предрасположенностей.

Если финансовые сделки совершаются в рамках процесса хеджирования финансовых рисков, то для того, чтобы компания могла приступить к непосредственной фиксации условий финансовой сделки посредством торгового терминала, ей следует выполнить ряд действий и соблюсти ряд условий (в том числе юридических), подробнее о которых читайте в этой статье.

Например для заключения реальных сделок обязательно предварительно подписать соглашение с этим контрагентом и указать терминал (например, Bloomberg) в качестве инструмента фиксации условий сделки. При этом у трейдера должна также иметься соответствующая доверенность от компании на осуществление таких операций.

Месяц назад на Хабре появилась моя статья. На удивление, она вызвала довольно большой поток комментариев, которые большей частью одобряли мысли автора, но также возник шквал негативных и излишне эмоциональных оценок со стороны представителей форекс-кухонь.

Кроме того, был задан ряд провокационных вопросов, которые условно можно свести к вариации одного из двух:

Как это было раньше и чем биржа лучше межбанка?

В 1994 и 1995 годах я работал на банковском валютном деске и бодро стучал по клавишам торговой системы Reuters Dealing. Работали в основном на рынке MM (Money Market), на таежных облигациях и, естественно, на валютах. Торговали доллар против немецкой марки, фунта, йены, швейцарские и французские франки, ну и, разумеется, рубль-доллар. Работа шла на собственную позицию, но основой функционирования деска служили все-таки клиентские заказы. Так что трудились мы для обеспечения экспортно-импортных операций крупной клиентуры банка. Минимальный лот – 1 млн. долларов (фунтов, DM, …) и 1 млрд. рублей в сделках с рублем. Евро тогда еще не было в обращении, а рубль был вполне еще не деноминированным.

К чему это я все рассказываю? К тому, что не понаслышке знаю, как устроен этот рынок, кто его реальные участники и зачем валютный рынок этим участникам нужен. Только изнутри можно понять, как на самом деле происходит поставка и расчеты по купленным и проданным валютам. Конечно, рынок с тех пор поменялся. Но не слишком кардинально. Банки – основные игроки этого рынка не перестали торговать на межбанковском рынке. Deutsche Bank (по некоторым оценкам держащий около 40% этого рынка), а также другие глобальные игроки: UBS, Citi, Morgan Stanley, Goldman Sachs и J.P.Morgan по прежнему делают на этом рынке погоду и участвуют в торговле практически всех площадок на которых торгуются валюты. Если найдете в этом ряду имя своей компании, предоставляющей услуги доступа на мировой глобальный рынок FOREX (или мифического агрегатора ликвидности, с которым работает ваша форекс-кухня) – скажите мне, и я обязательно отмечу их на «карте» мирового форекса.

Однако помимо межбанка за последние несколько лет развились и другие пулы ликвидности. Здесь следует упомянуть в первую очередь валютный рынок Московской биржи, существующий с 1992 года. Напомним, что биржа и образовалась в первую очередь как валютная площадка: ММВБ – Московская Межбанковская Валютная Биржа. Название прочитали внимательно? Если нет – читаем еще раз.

Так вот, зачем нужна биржа, если есть внебиржевой рынок? Только для того, чтобы

Электронные торговые площадки – альтернатива биржам

На западе вместо валютных бирж развились другие пулы ликвидности, так называемые ECN (Electronic Communication Network) и MTF (Multilateral Trading Facility). В чем их отличие от бирж мы сейчас разбирать не будем, оставив это на потом. Скажу лишь, что все они, равно как и биржи, функционируют в рамках американского или европейского законодательства и подчиняются SEC или директивам MiFID. На этих ECN есть и биржевые стаканы, и другие биржевые прелести, которые позволяют им обеспечивать те же преимущества, которые дает биржа, а именно, ликвидность и справедливость цены в любой момент времени.

Вот, к примеру, на рисунке приведен «биржевой стакан» ECN Currenex, доступ к которой имеют крупные клиенты нашей компании:

Стандартный лот – 1 млн., но видно, что некоторые участники ставят и 100 тыс. (0.1) и даже 50 тысяч (0.05). Кроме того, видно, что спред на 1 млн. евро составляет всего 0.5 пипса, а на 12 млн – уже 1.5 пипса.

Currenex – самая большая электронная площадка в Северной Америке, принадлежащая StateStreet Corp. На ней торгуются практически все валюты друг против друга. Однако поставка и расчеты по совершенным сделкам вынесены за пределы этой ECN.

В Европе одна из самых известных валютных площадок – это EBS, принадлежащая голосовому брокеру ICap. Помимо этих двух агрегаторов ликвидности есть еще несколько площадок поменьше и, наконец, есть просто межбанковский рынок, где главным игроком (по крайней мере в Европе) по-прежнему является Deutsche Bank.

Каковы критерии «кухни»?

Теперь, вооруженные этими знаниями, попробуем дать ответ на поставленный вопрос. Для этого нам понадобится изучить агримент (регламент, договор, пользовательское соглашение или любой другой документ, который описывает суть отношений между клиентом и предполагаемой «кухней»). Пока нам интересны в агрименте две вещи: как устроена поставка валюты и как устроены расчеты по ней (мы же, в конце концов, идем валюту покупать на мировом рынке, а не в наперстки играть). Мы знаем, что поставка евро, например, должна идти на банковский счет, открытый в валюте евро, а поставка долларов – на долларовый счет. Оба счета должны быть открыты в каком-либо уважаемом коммерческом банке, про который известно, что он работает на глобальном рынке FOREX. Расчеты по совершенным сделкам по умолчанию должны идти на споте, т.е. на третий торговый день, считая от сегодняшнего (если, конечно, при совершении сделки не оговорены иные условия, что тоже бывает, но является все же исключением). Т.е. если вы совершаете сделку BUY 1 EUR/USD @1.3588, это означает, что с вашего долларового счета «послезавтра» должно уйти 1 358 800 долларов, а на ваш счет в евро с датой валютирования «послезавтра» должен придти 1 mio EUR.

Когда вы будете покупать одну валюту против другой валюты (которая в этом случае продается), у вас будет возникать длинная позиция по первой и короткая позиция по второй, если конечно у вас не было второй валюты в достаточном количестве. После того как пройдет поставка и расчеты, за наличие у вас длинной позиции вам будут «капать» проценты, как на текущий счет по ставке принятой для этой валюты. За наличие короткой банк с вас проценты будет списывать, как за займ или за овердрафт по счету по ставкам, принятым для этой валюты. Эти ставки для разных валют и для разных направлений позиции естественно различаются. Проверьте, оговорены ли все эти условия в кухонном агрименте.

Стоимость обработки сделки не зависит от ее объема. Соответственно сделки объемом в 10k имеют удельную себестоимость в 100 раз большую, чем сделки в 1 mio

Это на межбанковском рынке. Почему на межбанке расчеты идут на третий рабочий день? Потому что там нет никакого централизованного клиринга. На следующий день после сделки бэкофисы банков по полученным с деска тикетам оформляют документы по всем совершенным операциям, связываются с контрагентами, получают от них подтверждения, если нужно оформляют договоры и суммируют результаты торгов в единый реестр платежей, который на третий день передается в отдел расчетов и корреспондентских отношений. Это большая работа, которая требует множества людей, развитой корреспондентской сети. Только крупные банки могут позволить себе удовольствие вести активную торговлю на международном валютном рынке.

Мало этого, нужно чтобы на банк другие участники еще и лимиты открыли. Вы уверены, что на вашу «кухню» серьезные игроки открыли лимиты? Поинтересуйтесь у этих игроков. Список их приведен выше. Именно поэтому минимальный лот на межбанковском рынке равен одному миллиону долларов или фунтов или евро (не важно). Себестоимость транзакции делает мелкие сделки на межбанковском рынке нерентабельными. Вся туфта относительно построенной развитой системы маршрутизации и процессинга заявок на разные дилинг-дески и агрегаторы ликвидности в зависимости от объема, а также якобы существующие развитые технологии «современной индустрии форекса» остается туфтой, надуванием щек и скрывают банальное правило: типичный форекс-брокер никуда сделки своих клиентов в действительности не выводит. Ну, естественно, за исключением хеджирования сальдо открытой валютной позиции.

На биржевом рынке правила те же, но за счет стандартизации и удешевления механизма заключения и подтверждения сделок возможно снижение размера торгуемого лота с 1 млн. до 100k. Теоретически возможно снижение и до 10k (что мы и видели на картинке выше), но выставление заявок ниже 100k в торговую систему ECN считается дурным тоном, и серьезные игроки избегают выставлять в стакан такие мелкие заявки. Кроме того, поскольку стоимость обработки исполненной заявки не зависит от ее объема, то сделки в 10k имеют удельную себестоимость в 100 раз большую, чем сделки объемом в 1 mio.

Стандартизация сделок и расчетов по ним не только удешевляет стоимость транзакций, но и делает возможным сократить сроки расчетов по совершенным сделкам. Так на валютном рынке Московской бирже основной рынок валют функционирует в режиме T+1. То же правило действует и на Currenex.

Кухня, кто твой брокер, где твой клиринг, покажи свой расчетный банк?

Биржа или ECN дают лишь сделку, но не расчеты по ней. Для полноты картины нам не хватает клиринга и расчетов. Клиринг и расчеты по биржевым сделкам делают независимые организации. Клиринг – это процедура выверки взаимных обязательств участников по результатам биржевых торгов. Деятельность, между прочим, лицензируемая во всех странах. Ну а расчеты по результатам клиринга осуществляют специальные банковские организации – расчетные палаты бирж. Деятельность тоже лицензируемая.

Например, в группе компаний Московской биржи клиринг осуществляет ЗАО «АКБ «Национальный Клиринговый Центр» (НКЦ), а расчеты ведет НКО «Национальный Расчетный Депозитарий» (ЗАО «НРД»). Именно там хранятся денежные средства наших клиентов, ведущих торговлю на площадках Московской биржи.

А для наших клиентов, торгующих валюту на Currenex, клиринг и расчеты по сделкам осуществляет крупнейший и старейший европейский клиринговый дом ABN AMRO Clearing, принадлежащий государству.

Поэтому, если форекс-кухня заявляет, что сделки исполняются не на внебиржевом рынке, а на самом что ни на есть биржевом, то в агрименте с клиентом должно быть указана:

Однако даже когда какая-то форекс-кухня говорит, что дает биржевой рынок или ECN (пусть даже тот же Currenex) это совершенно не обязательно означает, что она реально выводит туда своих клиентов. Это может означать, что она, как я уже отмечал выше, лишь хеджирует свои собственные риски на этой площадке. Проверить легко. Спрашивайте, кто осуществляет клиринг – идите на сайт клиринга, посмотрите его лицензии, позвоните и убедитесь, что в числе клиентов этого клиринга есть ваша уважаемая форекс-кухня. Это в том случае, если кухня не является участником торгов. Она ведь может действовать по субброкерской схеме, так? То же самое относительно расчетов. Поэтому стоит задать совсем непраздный вопрос: кухня, кто твой брокер, где твой клиринг, где твой расчетный банк?

Если кто найдет в списке участников торгов Московской биржи хоть одного форекс-брокера, пусть немедленно поделится этим открытием.

Что за комиссия, Создатель?

Еще один интересный вопрос. Дело в том, что транзакции стоят денег. Любая сделка имеет свою себестоимость, за исключением фиктивной сделки, заключенной внутри кухни, которая никуда не отправляется. Давайте посмотрим на комиссии в агрименте. Есть комиссии или нет? Выше они биржевых или ниже? Нормальный брокер работает за комиссию. Кухня – работает без комиссий. Зачем кухне брать комиссии, если клиент ей и так все проиграет?

Еще один критерий «кухонности» – это плечо. Вот, например, что мы можем прочесть на сайте одной кухни:

Чтобы начать торговлю на реальном счете, вам не понадобится много денег. В ****** есть счета без минимального депозита, а это значит, что вы можете стать трейдером практически с любой суммой. При этом, благодаря возможностям маржинальной торговли, вы сможете совершать крупные сделки: кредитное плечо 1:1000 позволит вам оперировать на рынке Forex суммой, в 1 000 раз превышающей баланс вашего счета.

Это признак кухни. Ни один реальный игрок и ни один реальный финансовый посредник не возьмет на себя риск предоставления не то чтобы 1000, но даже и 100 плеча.

Я ни в предыдущей, ни в этой статье не назвал ни одно имя, так что не нужно обвинять меня в черном пиаре или очернительстве какой-либо конкретной компании. Однако есть Гугл, который знает все. И все имена ему известны. И все юрисдикции. И почему-то вдруг все кухни на поверку оказываются зарегистрированными на каких-нибудь Гренадинах, Кайманах, BVI и еще непонятно где. Где российские форекс-брокеры? Их нет за исключением лицензированных брокерских компаний и банков. Но не о них речь.

Зададимся вопросом. А почему, собственно, они предпочитают оффшорные юрисдикции? Ответ здесь такой: чтоб обманутые клиенты ездили судиться с ними на …. Короче, туда, где они только зарегистрированы, но где нет ни офиса, ни денег, ни персонала, ни самого международного рынка FOREX. Такой вот замечательный мировой финансовый центр на Гренадинах выстраивается!

Незнание законов не освобождает от ответственности

Однако есть и другой ответ на вопрос: почему форекс-кухонь нет в российских юрисдикциях? Все просто. Ровно потому, что их деятельность здесь незаконна. Поэтому они присутствуют здесь в виде нелицензированных посредников и консультантов, которые ни за что не отвечают. Какие же законы нарушают форекс-кухни, зарегистрированные в оффшорах, а также их посредники и многочисленные консультанты, живущие здесь непонятно за чей счет?

Во-первых, ФЗ № 325 «Об организованных торгах», который регулирует деятельность бирж. Дело в том, что, организуя такую фиктивную торговлю и называя ее биржевой торговлей (возможно для солидности и придания налета законности), «кухня» попадает под действие этого закона, так как фактически ведет деятельность по организации торговли, не имея лицензии фондовой биржи. Это незаконная предпринимательская деятельность на территории РФ, которая может быть пресечена в любой момент.

Во-вторых, ФЗ № 7 «О клиринге и клиринговой деятельности», который регулирует клиринговую деятельность. Многие сотрудники форекс-кухонь, после того как их прижмешь, говорят, что они клирингуют сделки клиентов внутри себя, а некоторые и пишут это на сайтах. Дескать, один клиент купил, другой клиент продал, зачем их сделки выводить на рынок? Понятно, что к реальному клирингу это отношения не имеет. Просто неправильное использование термина, намеренно вводящего потенциального клиента в заблуждение. В любом случае, такая деятельность, если ведется, представляет нарушение федерального закона № 7. Клиринговая деятельность возможна только на основании лицензии клиринговой организации выданной в установленном законом порядке. Данная деятельность не сочетается ни с биржевой, ни с брокерской лицензиями.

В-третьих, когда клиенты взаимодействуют с финансовыми посредниками: банками и с профессиональными участниками рынка ценных бумаг, их интересы защищены Федеральным законом № 46-ФЗ «О защите прав и законных интересов инвесторов на рынке ценных бумаг», т.к. целями этого закона являются обеспечение государственной и общественной защиты прав и законных интересов инвесторов, а также определение порядка выплаты компенсаций и предоставления иных форм возмещения ущерба инвесторам, причиненного противоправными действиями эмитентов и других участников рынка ценных бумаг. При торговле с форекс-кухнонь, клиенты лишаются таковой защиты. Понятно, что никаких договоров на каждую сделку форекс-кухня со своими клиентами не заключает. Нет договора на сделку – нет предмета для защиты. А те договора, что предлагаются, наоборот выводят взаимодействие между клиентом и форекс-кухней из российского законодательного поля. Если же постараться оформить все в виде договора поручения (комиссии), либо агентского договора, предусмотренного Гражданским Кодексом России, то мы придем к профессиональной лицензируемой деятельности. Смотрим Федеральный закон № 39 «О рынке ценных бумаг», который регулирует деятельность профессиональных участников: брокеров, дилеров, депозитариев, и др. Деятельность брокера или дилера без соответствующей лицензии есть осуществление незаконной предпринимательской деятельности на территории РФ.

В-четвертых, согласно ст. 4 ФЗ № 46 (Ограничения на рынке ценных бумаг в целях защиты прав и законных интересов инвесторов), условия заключаемых с инвесторами договоров, которые ограничивают права инвесторов по сравнению с правами, предусмотренными законодательством Российской Федерации о защите прав и законных интересов инвесторов на рынке ценных бумаг, являются ничтожными. Как уже было сказано выше, никаких договоров на каждую сделку форекс-кухня со своими клиентами не заключает.

В-пятых, нарушен ФЗ № 38 «О Рекламе» в части публикации недобросовестной и недостоверной рекламы и обещания легких заработков, каковых реально нет, использования терминов, вводящих клиента в заблуждение, как-то инвестиции, биржевая торговля, торговля валютами, клиринг, дилинг и т.п.

Финансовым посредникам, кстати, ФЗ № 38 запрещает обещать или гарантировать доходы, умалчивать об иных условиях оказания соответствующих услуг, влияющих на сумму доходов, которые получат воспользовавшиеся услугами лица, или на сумму расходов, которую понесут воспользовавшиеся услугами лица, если в рекламе сообщается хотя бы одно из таких условий.

И этот перечень можно продолжать и продолжать…

Когда я вижу в метро рекламу, где некая компания приглашает меня принять участие в валютных войнах – как профессионал я знаю, что это не фигура речи, а именно недобросовестная реклама и обман трудящихся.

Единственный экономический смысл кухонного форекса — это отбор «лишних» денег …

Беда в том, что все форексники отлично понимают нелегитимность и ущербность своего существования тут в России и очень хотят легализации своей деятельности. Я разговаривал за последние годы со многими их представителями. И в частных разговорах они все признают: то, что они предоставляют это игра. Игра на ставках. Spread betting. По-русски это принятие ставок на валютный курс. Единственная цель этой игры – удовлетворить азарт и тягу игроков к риску. Не более. Нет никаких инвестиций, нет никакой торговли валютами. Есть тотализатор и букмекерство, облеченное в форму подачи торгового приказа по той или иной валюте.

Тогда возникает вопрос: а почему бы не получить лицензию букмекера и спокойно продолжать честно оказывать услуги, экономический смысл которых если и есть, то это отбор «лишних» денег у тех субъектов, у которых они действительно лишние?

Но ведь ни одна форекс-кухня не хочет быть честным букмекером. Они хотят быть владычицей морскою респектабельными брокерами и банками. Так кто против-то? Получайте, господа, лицензии и становитесь в один ряд с профессиональными участниками, к которым относимся и мы.

Если же речь идет о создании особого регулирования для форекс-контор, то оно должно базироваться на следующих простых и понятных всем принципах:

Напоследок, хочу сказать тем представителям околорыночной индустрии, которые за годы своей работы так и не научились видеть разницу между форекс-кухнями и нормальными брокерами. Она приблизительно такая же, как между «гостиницей на час» и нормальным отелем 3 или 4 или даже 5 звезд. Первая служит удовлетворению возможно естественных, но низменных потребностей, а последние участвуют в экономической жизни: предоставляют временный кров людям, находящимся здесь по делам или на отдыхе.

Зачем нам фондовые рынки? Для стимулирования инвестиций в бизнес за счет предоставления инвесторам гарантий в том, что они всегда могут продать свои акции по сложившимся ценам – и этим обеспечивается ликвидность их вложений. Рынок форекс, в том виде как его понимают представители форекс-кухонь, не решает ни одной экономической задачи и в чистом виде экономике не нужен.

Post Scriptum

Перечитал только что написанный текст и обнаружил, что тема «чем мы лучше?» не раскрыта.

Итак, мы предоставляем честный валютный рынок, где идут реальные сделки. Где по каждой сделке осуществляются расчеты: поставка против платежа на западном рынке (на площадке Currenex) и на рынке валют и драгоценных металлов Московской биржи. По этим двум площадкам возможен арбитраж. Кроме того, арбитраж возможен между валютами и валютными фьючерсами, торгуемыми на срочном рынке.

Клиринг по сделкам осуществляемым на Currenex ведет для нас ABN Amro Clearing, который также ведет наши расчетные и торговые счета как российского лицензированного брокера, выводящего на рынок своих клиентов.

Ограничение по доступу на Currenex — 20k$ (согласитесь, что человек, у которого в кармане 20k$, будет более тщательно подходить к вопросу контроля своих рисков, чем человек, у которого есть только 100$).

Плечо равное 20 вполне адекватно волатильности курсов валют и соответствует плечу, которое доступно нашим клиентам на валютном рынке Московской биржи.

Подключение: терминалы SmartX TM (валютный рынок Московской биржи), прямой доступ на оба рынка через сертифицированные FIX-шлюзы, дополнительно терминал прямого доступа на площадку Currenex. Никаких скалок MT4, 5 и прочих кухонных приспособлений.

Полная прозрачность + юридическая защищенность позволяют и нам и клиентам, которые по каким-либо причинам выбрали эти рынки, чувствовать себя комфортно и защищено.

Если есть вопросы – обращайтесь в отдел продаж 8-495-933-32-32