Rorwa показатель что простыми словами

Достаточность собственного капитала

Достаточность собственного капитала (Tier 1 Capital Ratio) — это отношение собственного капитала банка к взвешенным по риску активам (RWA). RWA — это суммарные активы банка, взвешенные по уровню кредитного риска согласно формуле, которая определяется Регулятором (обычно центральным банком). Большинство банков следуют в этом вопросе рекомендациям Базельского Комитета (Basel II). Активы, эквивалентные наличным, обычно имеют нулевой вес риска, а некоторые кредиты могут иметь вес риска до 100%.

При выборе RWA коэффициентов банк может следовать либо Стандартизированному подходу, либо подходу на основе внутренних моделей кредитного риска (Internal ratings-based approach, IRB).

Стандартизированный подход определяет одинаковые для всех банков его применявших стандартные веса для различных типов активов. При использовании внутренних моделей, веса определяются банком индивидуально на основе информации о корреляциях, дополнительном обеспечении и пр. Подход внутренних моделей позволяет снизить коэффициенты, но требует утверждения моделей у Регулятора.

2) Н2 — норматив мгновенной ликвидности. Характеризует способность банка овечать по своим обязательствам до востребования. Минимальное значение установлено Банком России на уровне 15%.

3) Н3 — норматив текущей ликвидности. Характеризует способность банка отвечать по своим текущим обязательствам (исполняемым в срок до 30 дней от отчетной даты). Минимальное значение установлено Банком России на уровне 50%.

4) Н4 — норматив долгосрочной ликвидности. Ограничивает долгосрочные активы банка. Максимально допустимое значение установлено Банком России на уровне 120%.

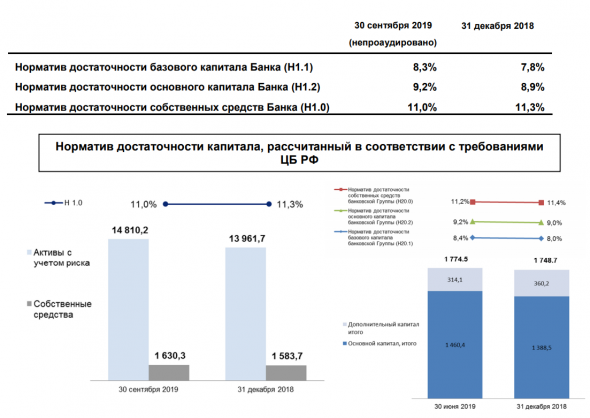

Пример расчета норматива капитала банка ВТБ:

file:///C:/Users/User/Downloads/Report_9M19_RUS.PDF

Рентабельность капитала, скорректированного с учетом риска (RORAC)

Опубликовано 26.06.2021 · Обновлено 26.06.2021

Что такое доходность капитала, скорректированного с учетом риска (RORAC)?

Рентабельность капитала с поправкой на риск (RORAC) – это показатель нормы прибыли, обычно используемый в финансовом анализе, когда различные проекты, начинания и инвестиции оцениваются на основе капитала, подверженного риску. Проекты с разными профилями риска легче сравнивать друг с другом, если рассчитаны их индивидуальные значения RORAC.

RORAC аналогичен рентабельности капитала (ROE), за исключением того, что знаменатель корректируется с учетом риска проекта.

Ключевые выводы

Формула RORAC – это

Рентабельность капитала, скорректированного с учетом риска, рассчитывается путем деления чистой прибыли компании на активы, взвешенные с учетом риска.

О чем вам говорит доходность капитала, скорректированного с учетом риска?

Рентабельность капитала с поправкой на риск (RORAC) учитывает капитал, подверженный риску, независимо от того, связан ли он с проектом или подразделением компании. Распределенный рисковый капитал – это капитал фирмы, скорректированный с учетом максимального потенциального убытка на основе предполагаемых будущих распределений прибыли или волатильности прибыли.

Компании используют RORAC, чтобы уделять больше внимания управлению рисками в масштабах всей компании. Например, различные корпоративные подразделения с уникальными менеджерами могут использовать RORAC для количественной оценки и поддержания приемлемых уровней подверженности рискам.

Этот расчет аналогичен рентабельности капитала с поправкой на риск (RAROC). Однако с RORAC капитал корректируется с учетом риска, а не нормы прибыли. RORAC используется, когда риск варьируется в зависимости от анализируемого капитального актива.

Пример использования RORAC

Предположим, что компания оценивает два проекта, в которых она участвовала в течение предыдущего года, и должна решить, какой из них исключить. Общий доход от проекта А составил 100 000 долларов, а общие расходы – 50 000 долларов. Общая сумма взвешенных с учетом риска активов, задействованных в проекте, составляет 400 000 долларов США.

Общий доход от проекта B составил 200 000 долларов, а общие расходы – 100 000 долларов. Общая сумма взвешенных с учетом риска активов, задействованных в Проекте B, составляет 900 000 долларов США. RORAC двух проектов рассчитывается как:

Прожект А РОРАКзнак равно$100,000-$50,000$400,000знак равно12.5%Прожект Б РОРАКзнак равно$200,000-$100,000$900,000знак равно11.1%\ begin

Несмотря на то, что проект B имел вдвое больший доход, чем проект A, если учесть взвешенный по риску капитал каждого проекта, становится ясно, что у проекта A RORAC лучше.

Разница между RORAC и RAROC

RORAC похож на две другие статистические данные, и с ними легко спутать. Рентабельность капитала с поправкой на риск (RAROC) обычно определяется как отношение доходности с поправкой на риск к экономическому капиталу. В этом расчете, вместо корректировки риска самого капитала, количественно и измеряется риск доходности. Часто ожидаемая доходность проекта делится на стоимость, подверженную риску (VaR), чтобы получить RAROC.

Другой статистический показатель, аналогичный RORAC, – это скорректированная с учетом риска доходность капитала с поправкой на риск (RARORAC). Эта статистика рассчитывается путем Базеле III, который представляет собой набор реформ, которые должны быть реализованы к 1 января 2022 года, и предназначен для улучшения регулирования, надзора и управления рисками в банковском секторе.

Ограничения использования рентабельности капитала, скорректированного с учетом риска – RORAC

Расчет капитала, скорректированного с учетом риска, может быть обременительным, поскольку требует понимания расчета стоимости, подверженной риску.

Для получения дополнительной информации прочтите, как рассчитываются активы, взвешенные с учетом риска, на основе риска капитала.

Risk Management (Управление рисками) и RAROC

Анализ ценности риска. Объяснение Risk-Adjusted Return on Capital (Скорректированная на риск доходность капитала). RAROC

Что такое RAROC? Описание

История RAROC

Развитие методологии RAROC началось в конце 1970-х, по инициативе группы Bankers Trust. Изначальная идея состояла в том, чтобы измерить риск кредитного портфеля банка, а также количество акционерного капитала, необходимого для того, чтобы ограничить подверженность депозиторов банка и других держателей заемных средств определенной вероятности потерь. С того времени, несколько других крупных банков разработали системы RAROC (или сходные с RAROC). Их цель, в большинстве случаев, состоит в том, чтобы квантифицировать количество акционерного капитала, необходимого для поддержания операционной деятельности. Различного рода платежи, торговая деятельность, а также традиционное кредитование.

Системы RAROC размещают капитал по 2 основным направлениям: (1) управление риском и (2) оценка производительности. По направлению риск-менеджмента, главная задача размещения капитала индивидуальным бизнес группам состоит в определении оптимальной структуры капитала банка. Этот процесс подразумевает оценку доли риска (волатильности) каждой бизнес единицы в суммарном риске банка и, следовательно, в совокупных требованиях к капиталу банка.

По направлению оценки производительности, системы RAROC приписывают капитал бизнес группам. Как часть процесса определения скорректированного на риск уровня доходности и, в конечном итоге, экономической добавленной стоимости каждой бизнес единицы. Добавленная экономическая стоимость каждой бизнес единицы, подробно описанная ниже, является скорректированной чистой прибылью единицы минус капитальные расходы (количество акционерного капитала, размещенного бизнес единице, умноженное на требуемую доходность на акционерный капитал). Задача в этом случае состоит в том, чтобы измерить вклад бизнес единицы в акционерную стоимость. И, таким образом, обеспечить основу для эффективного бюджетирования капиталовложений и поощрительной компенсации на уровне бизнес единицы.

Экономический капитал и 3 вида риска

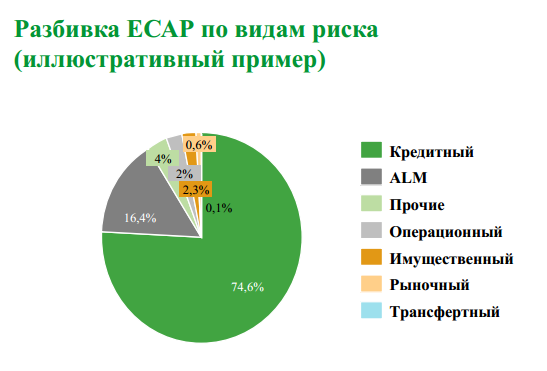

Экономический капитал приписывается на основе 3 факторов риска:

- Рыночный риск, Кредитный риск и Операционный риск.

Методологии экономического капитала можно применять к различным продуктам, клиентам, структурам бизнеса и другим видам сегментации. Для измерения определенных видов производительности. В результате капитал, приписываемый каждой товарной линии, представляет финансовую концепцию для понимания и оценки устойчивой производительности и активного управления структурой бизнес портфеля. Это позволяет финансовой компании увеличить акционерную стоимость, путем перераспределения капитала тем бизнес группам, которые имеют высокую стратегическую ценность и обеспечивают устойчивые прибыли или имеют долгосрочный потенциал роста и доходности.

Экономическая прибыль

Экономическая прибыль дополняет RAROC путем включения в анализ стоимости акционерного капитала. Это основано на уровне доходности, требуемом рынком и связанном с держанием инструментов акционерного капитала компании для оценки процесса увеличения благосостояния акционеров. Экономическая прибыль измеряет доходность каждой товарной линии свыше стоимости акционерного капитала. Благосостояние акционеров увеличивается, если используется капитал по норме доходности свыше капитала стоимости акционерного капитала банка. Когда же прибыли не превышают стоимость акционерного капитала, тогда благосостояние акционеров снижается, и необходимо изыскивать более эффективное применение этому капиталу.

Ценность метода Управление рисками

Эффективное управление рисками ценно в следующих аспектах (в порядке значимости):

Соответствие и предотвращение

- Избежание кризисов в собственной организации. Избежание кризисов в других организациях. Соответствие стандартам корпоративного управления. Избежание пассивного отношения менеджеров.

Операционная эффективность

- Понимание полного диапазона рисков организации. Оценка рисков бизнес стратегии. Внедрение лучших методов организации производственных работ.

Корпоративная репутация

Повышение акционерной стоимости

- Распределение капитала. Рост прибыли на основе Value Based Management (Ценностно-ориентированного управления).

Активное Управление рисками

Активное управление рисками оценивает:

Расчет RAROC для банковских учреждений

Василий Конузин, Сбербанк России. Расчет RAROC для банковских учреждений.

Введение

RAROC – это совокупность методологий, которая открывает новые возможности для поддержки принятия решений и разработки приложений по оценке экономического капитала, а также расчету прибыли с экономического капитала, с учетом рисков на уровне целого предприятия.

Одним из подходов является использование односторонних риск методов, позволяющих производить эффективный анализ только одного конкретного вида риска. Такие методы не позволяют производить расчет рисков предприятия в целом, и могут использоваться для мониторинга лишь отдельных видов риска. Другим подходом является внутреннее развитие решений, что позволяет обеспечить гибкость метода и его адаптируемость к конкретному предприятию. Однако разработка подобных методов и соответствующего программного обеспечения требуют значительных затрат и стоят достаточно дорого, вследствие чего, применяются только в больших банках.

Метод RAROC представляет собой интегрированный подход, который связывает риск, капитал и стоимость и, который сфокусирован на сравнении использования капитала и доходности в свете различных направлений бизнеса и типов риска. RAROC оценивает все риски, которые на себя берет банк, и, измеряет экономический капитал на базе каждого взятого в отдельности риска, а также их корреляцию. RAROC позволяет решить различный спектр задач: от измерения доходности до управления капиталом и стратегии кредитования.

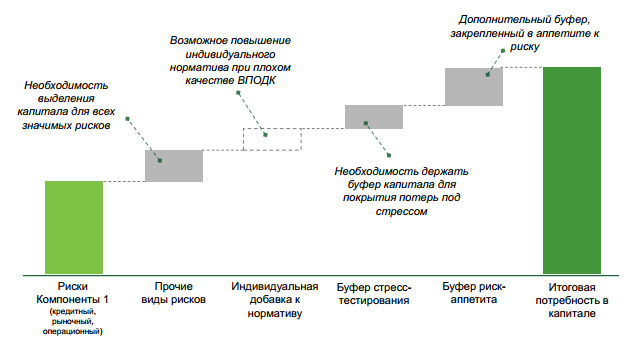

1. Описание

RAROC дает возможность управлять капиталом, четко осознавая, сколько необходимо средств для обеспечения всех рисков предприятия, куда они инвестированы, а также какую доходность эти средства принесут. Данные показатели можно получить при любом уровне детализации или обобщения: от индивидуальных кредитов до предприятия в целом. В довершение вышесказанного, RAROC рассчитывает взнос каждого из типов рисков в экономический капитал путем отыскания самостоятельного распределения для каждого составляющего типа риска и обобщения этих компонентов и объединения корреляций между рисками.

Более того, т.к. все риски складывались как «яблоко к яблоку», RAROC позволяет менеджеру изучить как изменения различных показателей риска (к примеру, набор кредитных портфелей) влияют на потребности в капитале.

2. Что такое экономический капитал?

Экономический капитал – это величина капитала, необходимая предприятию для покрытия экономических рисков, с которыми оно сталкивается, в рамках поддержания определенного стандарта платежеспособности или в случае дефолта. Иначе, это величина капитала, которую необходимо держать заемщику для покрытия определенной деятельности в случае дефолта. Экономический капитал рассчитывается из агрегированного распределения рисков при заданном стандарте платежеспособности. Таким образом, экономический капитал защищает заемщика от непредвиденных изменений в доходах предприятия. Стандарт целевой платежеспособности обычно выражается в виде кредитного рейтинга: чем выше кредитный рейтинг, тем меньше вероятность дефолта фирмы. Получается, что экономический капитал – это разница между ожидаемыми экономическими доходами и экономическими доходами при одной из наименьших вероятностей события, соответствующей стандарту целевой платежеспособности при X дефолтах каждые 10.000 лет.

Экономический капитал имеет большее отношение к экономической платежеспособности, чем к бухгалтерской, так как является более показательным при определении реальных рисков предприятия. Экономическая платежеспособность отличается от бухгалтерской тем, что учитывает экономические значения балансовых статей, а не бухгалтерские.

Для определения агрегированного риска, необходимо, во-первых, охарактеризовать значения распределений, связанных со всеми экономическими рисками, которые на себя берет фирма. Как только эти распределения проанализированы, их можно объединить, с учетом существующих между ними корреляций, тем самым, получив окончательное значение распределения. Экономические доходы банка сталкиваются со следующими типами риска:

Эти факторы определяют взнос отдельного типа риска в конечное значение распределения: форму распределения, величину принимаемого риска и корреляцию данного типа риска с другими. Чем больше наклон распределения, тем больше общая величина принимаемого фирмой риска, и, чем больше корреляция с другими типами риска, тем больше будет взнос данного распределения в окончательное распределение.

3. Риски, с которыми сталкиваются банковские учреждения

Банки сталкиваются с различными рисками в результате осуществляемой ими финансовой деятельности. Обычно эти риски попадают под три категории: кредитный риск, рыночный и операционный. Для того, что рассчитать экономический капитал, необходимо определить распределения категорий рисков. Данные риски приведены в таблице ниже:

Систематика рисков, с которыми сталкиваются банковские учреждения. RAROC предлагает прямой метод сравнения результатов различных видов деятельности. Данный метод предполагает корректировку доходности по каждому виду деятельности с учетом затраченного на данный вид деятельности капитала.

4. Как рассчитать RAROC

RAROC обычно рассчитывается на базе годового накопления. Данный подход резонен, т.к. потоки платежей и риски по депозитам и кредитным продуктам одинаковы для различных лет.

Коэффициент Return on Equity (ROE) : Чистая прибыль / Собственные средства показывает рентабельность капитала, то есть сколько 1 руб. собственного капитала приносит прибыли (руб.). Например, если капитал = 1000 руб., чистая прибыль за год = 100, то REO = 0.1 и это значит, что 1 руб. капитала приносит 10 копеек прибыли. Данный показатель интересен, как минимум, акционерам..

Risk-Adjusted Return on Equity (RAROC): Прибыль с учетом риска / Экономический капитал. Скоректированная на риск рентабельность капитала. Проще говоря, рентабельность капитала с учётом риска. Формула:

RAROC = Доходы (ЧПД + Прочие доходы) – Операционные затраты – Ожидаемы Потери (EL) + Доход на капитал / Экономический капитал (!), где:

ETC(5y) – 5-ти летний рублевый ЕТС (ЕТС – единая трансфертная ставка) Банка на отчетную дату

Ecap(клиента) – экономический капитал (сумма неожиданных потерь) определенный в данном случае для рассматриваемого клиента. Та же сумма стоит у Вас в знаменателе формулы RAROC.

ДФР(Банк)/Ecap(Банк) – коэффициент, который показывает покрывают ли собственные средства Банка необходимый экономический капитал.

Базовый капитал (Н 1.1 = 4.5%) : Акционерный капитал + нераспределенная ауд. прибыль – инвестиции в дочернии компании.

Основной капитал (Н 1.2 = 6%) : Базовый капитал + Бессрочный субординированный долг

Собственный капитал (Н 1.3 = 8%) : Основной капитал + Срочный субординированный долг + нераспределенная неаудированная прибыль – предоставленные суб. кредиты

Теперь давайте рассуждать:

Мы знаем, что потери у нас делятся на ожидаемые и непредвиденные, соответственно, отнимая из чистой прибыли ожидаемые потери, мы вычёркиваем их и остаёмся с непредвиденными, что и является для нас риском на данный момент. Теперь знаменатель формулы: капитал, который мы резервируем – это и есть капитал под непредвиденные потери. В итоге, что же нам даёт эта формула?

Например, чистая прибыль = 100, ожидаемые потери = 15, экономический капитал (!) = 230. тогда RAROC = 85 / 230 = 0.36. То есть, резервируя (или рискуя потерять) 1 руб. капитала из-за непредвиденных потерь мы можем заработать 36 копеек чистой прибыли. Данная модель служит для прогнозирования рентабельности капитала с учётом риска.

5. Агрегирование

После того, как каждый из рисков измерен в отдельности, комбинируются их распределения, с учетом корреляций по всем типам рисков. Это позволяет рассчитать диверсифицированные прибыли. Результатом агрегирования являются общий экономический капитал фирмы, вклад каждого из рисков и направлений бизнеса в экономический капитал.

Применение

RAROC разрабатывался как метод обеспечивающий поддержку принятия решений. Каждый компонент методологии, от выверки платежеспособности до определения экономического капитала, смоделирован для того, что бы приводить отчетам, которые могут быть использованы непосредственно для принятия целенаправленных действий.RAROC предоставляет инструменты для лучшего управления риском и капиталом

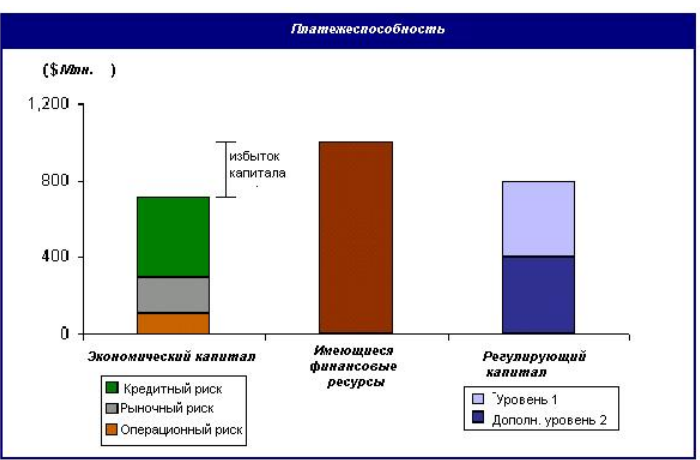

Адекватность капитала

Организациям необходимо держать экономический капитал для обеспечения платежеспособности в случае непредвиденных колебаний рыночных значений. RAROC использует четко определенную методологию для определения величины необходимого капитала, которая основана на характере рисков, с которыми сталкивается предприятие. По этой причине, аналитический подход имеет много преимуществ по сравнению с традиционными методами определения необходимого капитала, которые используют только оценочные показатели и сравнительный анализ.

Для определения адекватности имеющегося капитала, организация должна, прежде всего, выбрать стандарт платежеспособности. Экономический капитал, необходимый для поддержания стандарта платежеспособности учреждения рассчитывается вместе с капиталом, необходимым для получения более высокого рейтинга, и капиталом, необходимым для поддержания более низкого рейтинга.

Отчет RAROC об адекватности капитала: Предприятие с излишним капиталом

Избыточная капитализация: имеющийся капитал больше экономического

Из-за того, что избыток капитала, не инвестированный в какую-либо приносящую риск деятельность, не приносит значимых доходов, фирма с избыточным капиталом имеет неудовлетворительный показатель доходов от собственных средств. Излишний капитал противоречит долгу управляющих перед собственниками. В данном случае, возможны следующие действия:

Наиболее подходящей опцией является оценка новых возможностей для применения капитала. При этом не следует стремиться к увеличению, либо минимизации рисков портфеля, необходимо помнить, что основной задачей риск менеджера является оптимизация соотношения риск-доходности. Менеджер должен искать выигрышные возможности для применения капитала. Данные возможности могут зависеть от источников, таких как управление кредитным портфелем, или от диверсификации прибылей для различных типов рисков.

Там, где экономический капитал значительно меньше регулирующего капитала, менеджмент может предпринять попытку воздействовать на рейтинговые агентства с целью повышения рейтинга или предпочесть стратегически переместиться на рынок с низким уровнем кредитования или заняться деятельностью, которая подразумевает использование больших объемов экономического капитала в сравнении с регулирующим. Как альтернативы для снижения общего регулирующего капитала можно исследовать такие виды деятельности как секьюритизация или регулирующий арбитраж.

В случае, если у менеджмента нет возможности прибыльно разместить капитал, то он мог бы быть возвращен держателям акций, тем самым, предоставив им возможность самим перенаправлять средства. В данном контексте скупка акций предпочтительней увеличению дивидендов, как по причине налогообложения, так и вследствие того, что это предоставляет держателю выбор. Держатель акций может решить продавать ему акцию или нет, опираясь на свои представления о возможности инвестирования излишних средств им самим с большей эффективностью, чем компания.

Недостаточная капитализация. Имеющийся капитал меньше экономического капитала

Недостаточная капитализация менее распространенная проблема, нежели избыточная капитализация. Ее можно решить несколькими способами:

Снижение общих рисков предприятия является наиболее практичным и дешевым подходом, который включает в себя различные стратегии хеджирования, агрегирования рисков, оптимизации диверсификации и перемещению рисков. Для сравнения общих затрат и прибылей необходимо принимать во внимание каждое мнение и каждую деталь.

Использование капитала и доходность с учетом рисков

Доходность с учетом рисков комбинированная с финансовыми доходами может быть назначена для каждого сегмента как процент RAROC. Возможность определить, как в данный момент размещен капитал, является отправной точкой для эффективного управления капиталом. Более того, исчерпывающая бухгалтерская отчетность по утилизации капитала показывает держателям акций и аналитикам то, что менеджмент (правление) заинтересован в увеличении биржевой стоимости акций и эффективно действует в данном направлении.

RAROC позволяет производить сравнения различных бизнесснаправлений. Иначе говоря, если направление бизнеса А имеет больший RAROC чем направление B, направление А приносит больше доходов с капитала и приносит большую прибавку к биржевой стоимости акции.

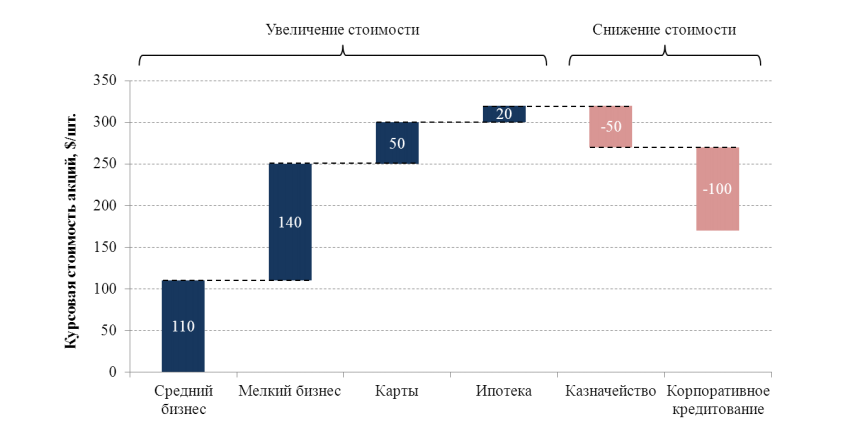

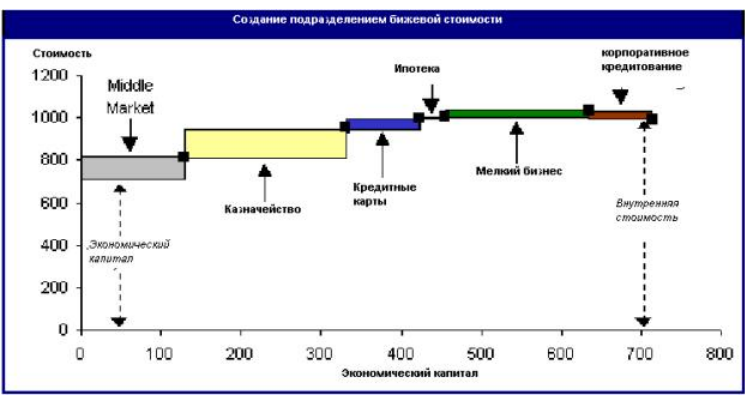

При помощи RAROC можно посчитать добавленную биржевую стоимость акции, которая отражает уровень увеличения стоимости либо ее снижения. Если добавленная биржевая стоимость равна нулю, направление бизнеса не приводит ни к приросту, ни сокращению стоимости акции. Направление приносит прирост к биржевой стоимости акции при положительной добавленной стоимости и, соответственно, приводит к ее сокращению при отрицательной добавленной стоимости. Сравнение экономического капитала, необходимого данному направлению бизнеса и добавленной биржевой стоимости по каждому из направлений показывает эффективность каждого из направлений бизнеса. График ниже иллюстрирует создание биржевой стоимости подразделением.

Данный график противопоставляет добавленную биржевую стоимость каждого из подразделений экономическому капиталу необходимому для обеспечения операций данного предприятия. Подразделения классифицируются согласно эффективности создания добавочной стоимости на единицу исчерпаемых ресурсов. Подразделения слева являются эффективными созидателями добавленной стоимости и высшему руководству было бы неплохо исследовать возможности расширения и укрупнения данных подразделений за счет вливания дополнительных средств или приобретений. Подразделения, находящиеся в середине, не столь эффективны и руководству следует повысить их эффективность за счет снижения издержек, эффектов масштаба производства или дополнительного стимула менеджерам. Те подразделения, которые располагаются в верхней правой части графика – наименее эффективны и, в большинстве случаев, являются активными пожирателями биржевой стоимости. В таких случаях руководству необходимо применять агрессивную политику для изобличения деятельности, повлекшей за собой снижение биржевой стоимости.

Перемещение рисков

Как только фирма определила и измерила свои риски, у руководства появляется возможность либо сохранить риски, либо переместить их посредством страховки, финансовых производных либо онлайнового обмена рисками. В случае, если банку необходимо избавиться от рисков, а основным их источником является корпоративное кредитование, банк мог бы защитить кредиты кредитными производными. Если же риск исходит от ипотечного кредитования, более целесообразным было бы решение о частичной продаже ипотечной книги или ее частичной секьюритизации.

Другим индикатором, который может повлечь за собой решение о перемещении рисков является изменчивость доходов. На рисунке выше представлен анализ изменчивости доходов. Это важный инструмент, который позволяет главному финансовому менеджеру следить за вероятностью падения доходов ниже заданного уровня, что может повлечь за собой падение дивидендов. Помимо рассмотрения общих распределений будущих доходов, пользователи могут отыскать источники изменчивости доходов и, следовательно, определить средства, при помощи которых, будут перемещаться риски.