Ruonia что это такое

ОФЗ-ПК с привязкой к RUONIA. Как защитить средства от инфляции

На российском биржевом рынке представлено несколько видов Облигаций федерального займа (ОФЗ) — долговых бумаг, надежность вложения в которые напрямую обеспечивается государством. Наибольшую известность имеют выпуски ОФЗ-ПД с фиксированным размером купона. Однако есть ОФЗ с иными характеристиками, которые также могут быть удобны для консервативных инвестиций. Такими облигациями являются ОФЗ-ПК.

Аббревиатура «ПК» означает «переменный купон». Купон по данным ОФЗ зависит от ставки RUONIA. Чем выше эта ставка, тем выше доходность по облигации, и наоборот. Актуальные значения RUONIA можно узнать на соответствующей странице официального сайта Центробанка.

RUONIA (Rouble Overnight Index Average) — индикативная взвешенная ставка однодневных рублевых кредитов на условиях «overnight». Проще говоря, это средняя ставка, по которой крупнейшие российские банки выдают друг другу кредиты на один день.

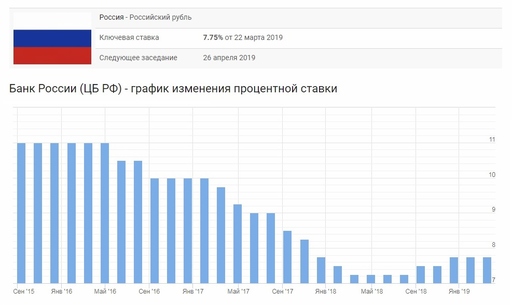

Купон по ОФЗ-ПД представляет фиксированный процент от номинала. Например, по облигациям ОФЗ 25083 купон составляет 7% и не меняется до самого погашения. ПО ОФЗ-ПК ситуация иная — здесь купон представляет среднее значение RUONIA за определенный период плюс фиксированная премия. Когда меняется ставка RUONIA, меняется и купон облигации.

Например, по выпуску ОФЗ 29012 купон определяется как средняя ставка RUONIA за 6 месяцев плюс премия 0,4%. Таким образом, если средняя RUONIA за период составляет 6,8%, то купон по облигации будет составлять 7,2%. Если же средняя RUONIA вырастет до 7,6%, то купон будет равен 8%.

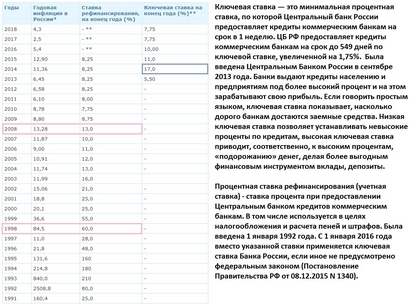

Ставка RUONIA обычно близка к ключевой ставке с небольшим отклонением в пределах 0,5%. В настоящий момент ключевая ставка РФ составляет 6%. При этом инфляция по данным на январь 2020 г. находится на уровне ниже 3%. Таким образом, инвесторы в ОФЗ-ПК могут получить солидную доходность над уровнем инфляции. Даже если инфляция вырастет, вслед за ней вырастут ключевая ставка и ставка RUONIA, благодаря чему ОФЗ-ПК обеспечат надежную защиту вложенным средствам и сохранят положительную реальную доходность.

На российском рынке на 14 февраля 2020 г. выпущено 8 выпусков ОФЗ-ПК, краткие характеристики приведены в таблице ниже.

Обратим внимание, что по всем выпускам, кроме 24020 и 24021, размер купона реагирует на ставку RUONIA с запаздыванием на полгода. Это значит, что если по облигации предусмотрены купонные выплаты 25.12.2019 и 24.06.2020, то купон, который инвестор получит 24.06.2020 г. определяется на основании средней ставки RUONIA за 6 месяцев до 25.12.2019 г. По выпуску 29012 этот срок смещается еще на 2 рабочих дня назад.

Выпуски 24020 и 24021 более чутко реагируют на изменения RUONIA. Во-первых, за счет запаздывания всего на 7 дней, во-вторых — за счет ежеквартальных выплат.

Для инвесторов, которые хотят эффективно защитить свои средства от инфляции с максимальным уровнем надежности можно порекомендовать рассмотреть перечисленные выше выпуски для добавления в портфель.

Как сделать прогноз по RUONIA

В дополнение к ОФЗ-ПК на Московской бирже существует такой инструмент как фьючерсы на RUONIA. Эти инструменты были разработаны для того, чтобы банки, размещающие средства в ОФЗ-ПК, могли при необходимости хеджировать риск плавающей процентной ставки. Иными словами, фьючерсы на RUONIA позволяют зафиксировать доходность по ОФЗ-ПК путем покупки или продажи данных контрактов.

Номинал одного контракта эквивалентен 1 млн рублей, что делает данные фьючерсы не слишком удобными для частного инвестора с относительно небольшим размером капитала. В большей степени этот инструмент подходит для крупных банков. Однако на основании котировок этих фьючерсов можно построить прогноз по RUONIA на год вперед и предположить, какой купон по ОФЗ-ПК можно получить на этом горизонте.

На сайте Московской биржи есть специальная страница, где приведен прогноз по RUONIA на основании котировок фьючерсов. Эта информация размещена в разделе: «Котировки и ожидания по ставке RUONIA». А в разделе «Купоны по ОФЗ флоутерам» можно увидеть ожидаемые значений купонов по некоторым ОФЗ-ПК.

Заключение

— Для консервативного инвестора ОФЗ-ПК предоставляют хорошую возможность защитить свои средства от инфляции, вне зависимости от ее уровня, и получить небольшую доходность сверх нее.

— Выпуски 24020 и 24021 более оперативно реагируют на изменение ставки RUONIA. Другие выпуски реагируют на изменение ставки с опозданием на полгода, но предлагают хорошую премию над ставкой.

— Фьючерсы на RUONIA позволяют сделать прогноз по ставке на год вперед.

Последние новости

Рекомендованные новости

Рынок США. Отскок после падения, новая волна снижения на повестке дня

Благодаря геополитике рубль остается в хорошем плюсе вопреки падению нефти и рынков

Опасная комбинация сигналов на рынке США. Что делать

IT-сектор США. Во что стоит инвестировать?

Инсайдеры массово распродают свои акции. Что делать инвесторам

Медвежий рынок приближается?

Наиболее подходящие акции для активных трейдеров на декабрь 2021

Почему котировки Snowflake взлетели на 15% после отчета

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Ruonia что это такое

Что нужно учесть инвестору для правильного выбора стратегии инвестирования, а также знакомство с флоатерами, линкерами, трежерис и керри-трейдом.

Банковские вклады, в отличие от облигаций, могут существенно потерять в доходности в случае досрочного вывода средств. Поэтому выбор в пользу облигаций должен быть очевиден.

Как только вы все поймете и уловите взаимосвязь, выбор инструмента для инвестиций станет гораздо легче.

Облигации Федерального Займа

Дефолт по ОФЗ маловероятен даже в случае санкций против госдолга. У России большой золотой запас и куда более устойчивая экономика, чем 20 лет назад.

ОФЗ выпускаются на определенный срок, обычно 1, 2, 3 года и более. За время обращения их стоимость может как расти, так и падать. Это зависит от международной обстановки и политики Центробанка. Если вы решите продать облигации, не дожидаясь погашения, например, на фоне негативных новостей, то можете прогадать. Вы, конечно, получите по ним НКД, но при этом стоимость самих ценных бумаг может упасть. В итоге вы в лучшем случае останетесь при своих.

Если ситуация изменится и, например, США снимет санкции с России, стоимость облигаций вырастет, и вы сможете продать их дороже, получив свой НКД.

Получить гарантированный доход и полную стоимость облигации по номиналу можно лишь в случае удержания ее до погашения, поэтому, если вы не уверены в стабильности на рынке, ждете санкций или повышения ставки, то не стоит покупать облигации со сроком погашения более года.

С санкциями все понятно, тогда плохо всем, теряют в цене и акции, и облигации, но причем тут ставки?

Размер очередного купона по ОФЗ-ПК определяется, как средняя ставка RUONIA за последние 6 месяцев до даты определения купона плюс фиксированная премия, которая различается от выпуска к выпуску, чем ближе погашение, тем меньше премия.

Таким образом, купонная доходность реагирует на изменение процентных ставок не сразу, а с шестимесячным запаздыванием. Логика этих облигаций, как и всего класса флоатеров (от англ. float – плыть, т.е. “плавающий” купон), заключается в страховке от риска повышенной волатильности процентных ставок на денежном рынке.

RUONIA (Ruble OverNight Index Average) – это ставка, по которой крупнейшие российские банки выдают друг другу кредиты на 1 день.

Данная ставка показывает стоимость денег в экономике. Ставка RUONIA связана с ключевой ставкой ЦБ РФ и, как правило, не слишком отличается. Если первая ниже второй, значит у крупных банков есть дополнительные деньги для кредитования. Если наоборот — то денег для кредитования не хватает. Посмотреть текущие котировки RUONIA, ожидания аналитиков по процентным ставкам, а также расчет купонов по ОФЗ-флоутерам можно на с айте МосБиржи.

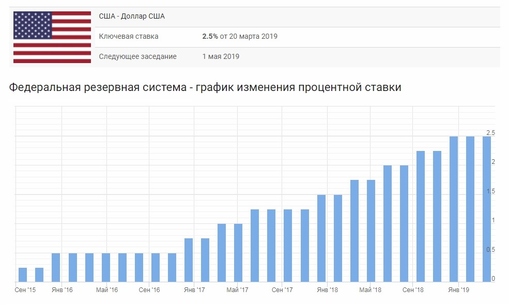

К сожалению, мы не можем успокоиться на том, что осознали степень влияния с в предыдущей статье. тавки ЦБ на рынок облигаций, придется немного времени уделить также ставке ФРС (Federal Reserve System), потому что мы живем в эпоху глобализации и являемся неотъемлемой частью мировой экономики, в которой расчеты между странами, как правило, осуществляются с использованием основных резервных валют, среди

которых большая доля принадлежит доллару США.

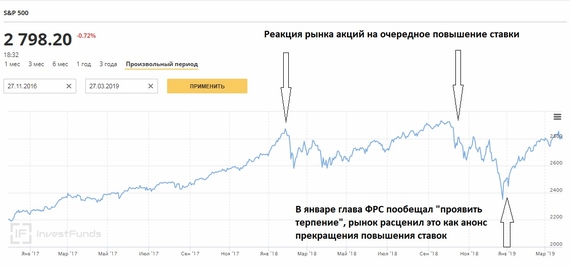

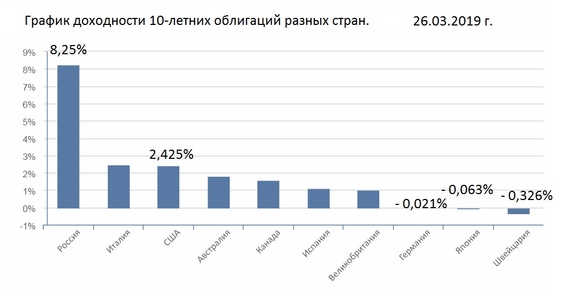

Согласно общему правилу, графики стоимости облигаций и их доходности двигаются, как в зеркальном отображении. Когда растет доходность облигаций, их биржевая стоимость падает. Снижение цены происходит в связи с тем, что инвесторы начинают распродавать облигации для того, чтобы перераспределить капитал в акции и валюты. Соответственно – рост доходности трежерис, это явный сигнал на

покупку американского доллара и ценных бумаг Америки.

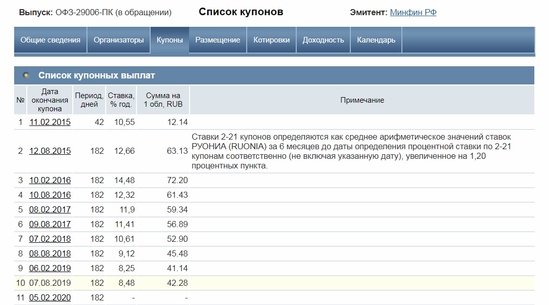

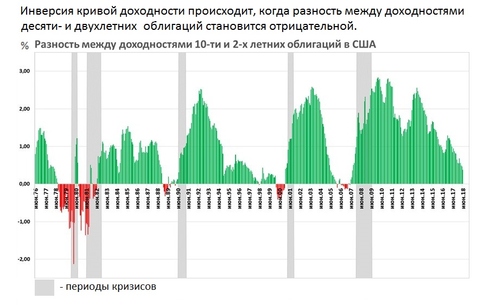

Инверсия кривой доходностей часто используется деловой прессой и аналитиками как предупреждение о надвигающемся кризисе в США. Обычно в качестве сигнала используется разность доходностей между 10-летними и 2-х летними казначейскими облигациями.

Как это работает? Доходность 10-летних облигаций обычно выше, чем у 2-х летних (на рисунке это зеленые столбцы выше нулевой отметки). Но за 1,5-2 года перед кризисами (выделены серым) происходит инверсия, и ситуация меняется на противоположную: график опускается ниже нулевой отметки (красные столбцы на графике), что является тревожным сигналом.

Текущую ситуацию на рынке США комментирует Михаил Дорофеев, глава аналитического департамента и управляющий портфелем DTI Algorithmic: « Е сли кривая доходности гособлигаций страны уплощается и становится инвертированной, значит, ставки регулятора повышены слишком высоко. Деньги стоят слишком дорого. В исторической ретроспективе это обычно заканчивалось плохо. Эта тенденция предвещает скорую стагнацию с переходом в рецессию. Слишком высокие ставки сокращают монетизацию экономики, снижают совокупный спрос, замедляют процессы кредитования и

экономическую активность. Экономика в таких случаях находится на вершине бизнес-цикла или уже прошла ее, то есть лучшее уже позади.

Вот как отражается рост доходности Treasuries на различных группах активов в реальности:

Динамика доходности Treasuries дает возможность оценить настроения крупных игроков к потенциалу американской, а, значит, и всей экономики в планетном масштабе. В тех случаях, когда они считают, что американская экономика перешла в состояние стабильности и роста (что обычно влечет за собой поднятие ФРС процентных ставок и увеличение потенциальной прибыли от инвестирования), облигации казначейства США т еряют свою привлекательность и их котировки приобретают нисходящую тенденцию.

Когда со стороны инвесторов прослеживается явный рост заинтересованности к приобретению ценных бумаг крупных американских компаний (что может быть хорошо заметно при анализе комплексных индексов), то на рынке облигаций при этом будет наблюдаться нисходящий тренд. То есть, происходит перетекание средств из Treasuries в акции. Получается, что динамика движения главных фондовых индексов и колебание цен на них и на облигации США находятся в обратной зависимости.

Эти закономерности необходимо учитывать до принятия торговых решений.

Я понимаю, что доходность Treasuries в основном анализируют аналитики, а обычные инвесторы предпочитают наблюдать за индексом S&P 500. Но, чтобы прогнозировать его движение, все равно придется отталкиваться от анализа Treasuries и процентных ставок, так что никуда от этого не деться, если вы хотите быть грамотным инвестором, а не полагаться на счастливый случай или чужое мнение.

Ведь гораздо интересней с лушать ф инансовые новости, когда понимаешь, о чем там речь, а ни один выпуск новостей не обходится без обзора Америки. Но теперь вы в теме. Естественно, что не всегда индикаторы срабатывают точно по расписанию, но, тщательно проанализировав рынок, прежде чем сделать инвестиции, вы застрахуете себя от ошибочных решений и, во всяком случае, научитесь более

глубокому пониманию того, как он устроен. Да-да, надо вернуться и еще раз перечитать, только медленно ))

Автор Марина Бардина

Процесс покупки облигаций и настроек терминала в следующей статье автора.

Сервис Красного Циркуля по подбору ОФЗ и корпоративных облигаций так, чтобы купон платился каждый месяц существования портфеля, доступен по ссылке

Курсы Красного Циркуля по теме:

ОФЗ с плавающим купоном – эффективная защита от роста ставок

Государственные облигации с плавающей процентной ставкой ОФЗ-ПК, часто называемые на профессиональном жаргоне «флоатерами» (от англ. float — плыть), представлены на российском рынке восьмью выпусками, купонный доход по которым привязан к ставке RUONIA. Как использовать эти инструменты в торговле расскажем в данном обзоре.

RUONIA (Rouble Overnight Index Average) — индикативная взвешенная ставка однодневных рублевых кредитов на условиях «overnight». Эта ставка отражает стоимость необеспеченного рублевого заимствования банками с минимальным кредитным риском.

RUONIA рассчитывается каждый день на основе данных о депозитных сделках, которые были заключены ведущими российскими банками. Актуальную информацию по этой ставке и методологию расчета можно посмотреть на сайте ЦБ.

RUONIA и ОФЗ

На российском рынке государственного долга торгуется восемь облигационных выпусков с переменным купоном, величина которого связана с RUONIA. Такие бумаги называют ОФЗ-ПК.

Размер очередного купона по ОФЗ-ПК определяется, как средняя ставка RUONIA за последние 6 месяцев до даты определения купона плюс фиксированная премия, которая различается от выпуска к выпуску. Таким образом, купонная доходность реагирует на изменение процентных ставок не сразу, а с шестимесячным запаздыванием.

Пример: Известный купон по выпуску ОФЗ-29012 будет выплачен 21.11.2018 г. Размер следующего купона, выплачиваемого 22.05.2019 г. будет определяться, как среднее значение ставки RUONIA за период 6 месяцев до 19.11.2018 г. увеличенной на 0,4%

Зачем нужны такие облигации

Логика этих облигаций, как и всего класса флоатеров, заключается в страховке от риска повышенной волатильности процентных ставок на денежном рынке. Пик популярности бумаг пришелся на период 2015-2016 гг., когда после резкого роста ключевой ставки Банка России на рынке стали востребованы инструменты со встроенным механизмом страховки от колебаний ставок.

В сегодняшних реалиях, когда все большее количество рыночных экспертов не видят причин для продолжения мягкой денежно-кредитной политики ЦБ до конца 2019 г., а некоторые отмечают наличие сигналов о возможном ее ужесточении на фоне роста инфляции, флоатеры вновь начинают привлекать внимание инвесторов.

В отличие от ОФЗ-ПД, у которых купон постоянен и заранее известен, стоимость ОФЗ-ПК не так сильно проседает с ростом ставки. При этом нерезиденты не являются крупными держателями этих бумаг, что делает их котировки менее чувствительными к санкционному фактору.

Как выбрать подходящий выпуск

Тем не менее, при выборе конкретного выпуска инвестор сталкивается с рядом сложностей. Доходность этих выпусков, представленная в «стакане» котировок терминала QUIK, не является репрезентативной, так как определяется путем простой экстраполяции последнего известного купона на будущие периоды до погашения. Этот подход не отражает саму суть флоатеров и не учитывает ожидания по изменению ставок на рынке.

Ограничиться при анализе бумаг номинальной величиной премии к RUONIA, заложенной в купоне, также нельзя. Этот показатель необходимо корректировать с учетом текущей рыночной цены облигации.

Единого общепринятого подхода к методам оценки доходности ОФЗ-ПК на рынке нет, как и нет единственно верного способа предсказать будущие значения RUONIA. Но есть ряд простых приемов, позволяющих без построения сложных прогностических моделей оценить привлекательность тех или иных выпусков.

Оценка доходности ОФЗ-ПК

Для флоатера, который реагирует на изменение ставки без задержки, в момент выплаты купона рыночная цена равняется номиналу. Однако купон по ОФЗ-ПК запаздывает на 6 месяцев, что делает цену этого инструмента зависимой от ожиданий по RUONIA на полгода вперед.

Соответственно, чтобы оценить реальную премию купона к бенчмарку (RUONIA) необходимо учитывать форвардную цену на момент выплаты последнего известного купона. Рассчитывается она следующим образом:

FP = MP — (Coup-Rate)*T/365, где

FP — форвардная цена облигации

MP — текущая рыночная цена облигации

Coup — известный купон в %

Rate — ставка RUONIA, актуальная до конца текущего купонного периода. Это может быть произвольное прогнозное значение, либо значение форвардной ставки, заложенное в котировках фьючерсов на RUONIA, о которых пойдет речь далее.

T — число дней до конца текущего купонного периода.

Нормализованная величина премии к бенчмарку вычисляется следующим образом:

100/FP × ( (100−FP)/M+Spread ), где

M — число лет до погашения,

Spread — номинальный спред к RUONIA

Таким образом, на текущий момент мы получаем следующие значения скорректированной премии для ОФЗ-ПК:

Как можно увидеть из полученных результатов, скорректированная премия к RUONIA существенно отличается от номинальной величины, в частности самый короткий выпуск вообще имеет отрицательную премию к бенчмарку. При этом выделяется выпуск 29006, который выглядит выгоднее более длинных серий 29007, 29008, 29009.

Данный способ оценки называется Simple Margin. Он позволяет достаточно точно сравнивать различные ОФЗ-ПК между собой и справедливо располагать их на кривой доходности с точки зрения премии к бенчмарку. Подобный способ является достаточно распространенным и помимо ОФЗ-ПК может использоваться для других выпусков бондов с плавающей ставкой.

Минусом этого метода является невозможность сравнивать флоатеры с другими классами активов, в частности бумагами с фиксированным купоном ОФЗ-ПД.

Для сравнения ОФЗ-ПК и ОФЗ-ПД необходимо заменить флоатер на модельную облигацию с фиксированным купоном, имеющую доходность, соответствующую ожидаемому прогнозу по ставке RUONIA на неизвестные купонные периоды. Это позволит рассматривать его, как обычную традиционную облигацию.

Для расчета купонов на год-полтора вперед можно использовать прогнозные значения по ставке RUONIA, заложенные в котировки соответствующих фьючерсов, торгуемых на денежной секции срочного рынка Московской биржи. Именно этим способом был сделан прогноз по RUONIA на следующий купонный период в приведенном выше расчете.

Класс фьючерсных контрактов на RUONIA по сути представляет из себя российский аналог OIS свопов (Overnight Index Swaps), которые позволяют обменять денежный поток по плавающей ставке на денежный поток по фиксированной ставке.

Таким образом, котировки фьючерсов отображают ту фиксированную доходность, на которую участники рынка готовы обменять плавающий купон, привязанный к RUONIA. Эту величину и можно считать ожидаемым средним значением бенчмарка за соответствующий контракту месяц. Определяется она, как «100 — котировка фьючерса» в %.

Для получения доходности к погашению модельной облигации последнее прогнозное значение купона экстраполируем на купонные периоды до погашения облигации и рассчитаем доходность полученного денежного потока. В Excel доходность по потоку платежей можно рассчитать, используя функцию ЧИСТВНДОХ() или XIRR() в англоязычном варианте. Такой метод не лишен недостатков, но он уже учитывает годовой прогноз по RUONIA и дает более точную оценку, чем вариант, представленный в QUIK.

Причем купоны по 24019 и 29011 полностью взяты из котировок фьючерсов, что позволяет считать полученное значение релевантным, учитывая возможность зафиксировать ставку.

Более точным академическим способом оценки доходности флоатеров может быть построение прогноза по RUONIA путем расчета форвардных ставок на основании кривой бескупонной доходности. Однако, для рядового частного инвестора с относительно небольшим размером капитала преимущества этого способа будет не столь значительно, в то время как по трудозатратам он будет гораздо объемнее.

Кроме того, на горизонте дольше 2-3 лет ОФЗ-ПК является скорее инструментом для банков и крупных финансовых институтов, имеющих доступ к фондированию по ставке RUONIA. Для частного инвестора, преследующего цели сбережения капитала от инфляции, на долгосрок могут подойти бумаги ОФЗ-ИН, а ОФЗ-ПК могут быть предпочтительнее на более короткой дистанции.

Последние новости

Рекомендованные новости

Рынок США. Отскок после падения, новая волна снижения на повестке дня

Благодаря геополитике рубль остается в хорошем плюсе вопреки падению нефти и рынков

Опасная комбинация сигналов на рынке США. Что делать

IT-сектор США. Во что стоит инвестировать?

Инсайдеры массово распродают свои акции. Что делать инвесторам

Медвежий рынок приближается?

Наиболее подходящие акции для активных трейдеров на декабрь 2021

Почему котировки Snowflake взлетели на 15% после отчета

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.