Sbds etf что это

Главное об «умных» БПИФах Сбера — SBCS, SBRS, SBWS, SBPS, SBDS

9 июня 2021 года на Мосбирже начались торги линейкой из пяти биржевых паевых инвестиционных фондов (БПИФ) УК «Сбер Управление Активами». Их отличает новая для нашего рынка концепция. Фонды позиционируются не по классам активов, а по уровню риска вложений. При этом их портфели могут произвольно меняться, а комиссии выше, чем у конкурентов.

Общая характеристика новых фондов

Фактически каждый БПИФ представляет собой готовый портфель с разным сочетанием российских и американских акций, золота, российских корпоративных и государственных облигаций, инструментов денежного рынка. Соотношение между ними и задает уровень риска.

Допускается непрямое владение активами, а через зарубежные ETF. В документах фигурируют SPDR S&P 500 ETF TRUST (SPY / US78462F1030) и SPDR GOLD SHARES (GLD / US78463V1070)

Каждый БПИФ повторяет по составу индекс, рассчитываемый родственным АО «Сбербанк КИБ». Оно же, кстати, выступает и маркет-мейкером.

Сбер называет свои индексы умными. Доли базовых активов в них могут меняться по правилам, точные описания которых до конца не ясны. Явно заданы только максимальные и минимальные значения. Ребалансировка происходит ежеквартально.

Общим показателем для индексов является «целевая волатильность корзины» за 125 последних дней расчета. Она варьируется от 3% для консервативной стратегии до 30% для динамичной.

В любом случае бенчмарками их можно считать весьма условными. По правилам, допускается отклонение изменений расчетной цены пая от показателей индекса до 5 процентов в день.

Все паи стартовали с цены примерно в 10 рублей. То есть рассчитаны продукты прежде всего на людей с небольшими капиталами. Скорее всего новичков на рынке.

Комиссии довольно высокие. От 1,07%до 1,57% в год с ростом от менее к более рискованным и волатильным вложениям.

Начальная СЧА у всех 100 миллионов рублей.

Главное о БПИФ «Сбер – консервативный смарт-фонд»

Из них вознаграждение УК до 0,85%, вознаграждение депозитарию, регистратору и бирже до 0,15% без НДС, прочие расходы до 0,07% без НДС.

При таком портфеле комиссия получается заметно выше, чем у конкурентов. У других квазикэшевых инструментов на нашем рынке от 0,2% до 0,49%.

Варианты распределения активов

Главное о БПИФ «Сбер – осторожный смарт-фонд»

Из них вознаграждение УК до 0,95%, вознаграждение депозитарию, регистратору и бирже до 0,15% без НДС, прочие расходы до 0,07% без НДС.

Варианты распределения активов

Главное о БПИФ «Сбер – взвешенный смарт-фонд»

Из них вознаграждение УК до 1,05%, вознаграждение депозитарию, регистратору и бирже до 0,15% без НДС, прочие расходы до 0,07% без НДС.

Варианты распределения активов

Главное о БПИФ «Сбер – прогрессивный смарт-фонд»

Из них вознаграждение УК до 1,15%, вознаграждение депозитарию, регистратору и бирже до 0,15% без НДС, прочие расходы до 0,07% без НДС.

Кстати странно, что Сбер не исползовал для «американской доли» свой собственный прямой фонд SBSP.

Варианты распределения активов

Главное о БПИФ «Сбер – динамичный смарт-фонд»

Из них вознаграждение УК до 1,35%, вознаграждение депозитарию, регистратору и бирже до 0,15% без НДС, прочие расходы до 0,07% без НДС.

Линейка смарт-фондов «Сбера»: новация на рынке или маркетинговый ход? Разбор Банки.ру

«Сбер Управление Активами» запустила пять «инновационных» биржевых фондов. Насколько «умные» фонды могут быть интересны рядовому инвестору?

Как работает «смарт»?

Особенность новой линейки фондов УК «Сбер Управление Активами» в их персонификации согласно ожиданиям инвестора по уровню доходности и риска. Персонализацию проводит сам инвестор. Он отвечает на вопросы анкеты, которая должна помочь определить его риск-профиль (готовность рискнуть деньгами ради дохода).

Выяснив этот параметр, клиент, по логике УК, сам выберет соответствующий фонд из пяти уже сформированных с разным уровнем риска.

Польза от такого подхода к задаче есть: описание риск-профилей может послужить хорошим ориентиром для новичков, говорит основатель консалтинговой компании «Богатство» Владимир Верещак. «Обычно типовых структуры три: консервативная, умеренная и агрессивная. «Сбер» добавил еще две ступени, а значит, выбор может быть точнее. А может и не быть: заполнение анкеты не обязательно, и никто не помешает консервативному, но жадному инвестору выбрать фонд с максимальной ожидаемой доходностью (и рисками)», — полагает эксперт.

В истории с самоопределением велика вероятность ошибки: не многие могут своими силами дать точный ответ на вопрос о склонности к риску. «В своей работе не раз сталкивался с тем, что онлайн-опрос (анкета) присваивает инвестору один профиль (например, агрессивный), а после беседы с человеком оказывается, что он совсем не агрессивный и осторожно относится к своим деньгам», — отмечает Владимир Савенок, основатель и генеральный директор консалтинговой группы «Личный капитал».

Как купить паи?

Паи фондов обращаются на Московской бирже, стартовая стоимость каждого составляла 10 рублей. Sberbank CIB является маркетмейкером и уполномоченным лицом биржевого фонда.

Комиссия (в год, максимум)

БПИФ РФИ «Сбер — консервативный смарт-фонд»

БПИФ РФИ «Сбер — осторожный смарт-фонд»

БПИФ РФИ «Сбер — взвешенный смарт-фонд»

БПИФ РФИ «Сбер — прогрессивный смарт-фонд»

БПИФ РФИ «Сбер — динамичный смарт-фонд»

Источник: УК «Сбер Управление Активами»

Это дорого?

Цена нового инвестиционного продукта варьируется в диапазоне 1,07—1,57% годовых. В ней учтено вознаграждение УК, а также инфраструктурные расходы вроде оплаты услуг спецдепозитария.

Размер комиссионных не оправдывает стоимость чистых активов фонда — 100 млн рублей (1,38 млн долларов США), по словам Владимира Верещака. «Похожие фонды от WisdomTree (NTSI и NTSE) собрали около 2 миллионов долларов, но комиссии в 3—4 раза меньше самого дешевого смарт-фонда «Сбера». Для сравнения, у этих фондов вознаграждение — соответственно 0,26 и 0,32% в год. Комиссии фондов от iShares (EAOK и EAOM) и того ниже (0,18%), да еще и с ESG (им инвесторы уже доверили примерно 5 миллионов долларов», — проводит параллели он.

Допустимая ошибка слежения (разница между динамикой активов фонда и индекса, которому следует БПИФ) тоже по биржевым меркам великовата: +/-5% в день. Верещак напоминает, что у западных фондов среднее расхождение с бенчмарком-индексом — плюс-минус 0,2% в год! Для большинства ETF, работающих по западным нормам, выход за рамки ±0,1% в день влечет за собой регуляторное расследование.

Такие комиссии по БПИФам — полный бред, уверена независимый финансовый советник Наталья Смирнова. «Инвестор может купить все составляющие смарт-индексов через уже имеющиеся на Мосбирже биржевые фонды с гораздо более низкими комиссиями», — подчеркивает она. Причем советник не сомневается, что портфель получится интереснее: с распределением на ценные бумаги эмитентов множества стран, валют, вариантов активов, чем при покупке фондов «Сбера».

Что в упаковке?

Фонды «Сбера» — готовые инвестпортфели, в которых находятся российские и американские акции, российские корпоративные и государственные облигации, золото, инструменты денежного рынка.

«Меняется фантик у конфеты, а содержимое остается одно и то же уже много лет. БПИФ есть БПИФ. Как правило, он привязан к некому индексу, что мы и видим в линейке смарт-фондов «Сбера», — конкретизирует независимый финансовый советник Игорь Файнман.

Так и есть — «умные» фонды повторяют тот же набор ценных бумаг, что есть в пяти индексах от родственной УК инвестиционной компании Sberbank CIB. Названия фондов совпадают с ними.

С точки зрения риска и доходности фонды распределяются так: на тех инвесторов, кто крайне боится возможных потерь, рассчитан низкодоходный фонд «Консервативный», затем идут в порядке повышения риска (и потенциальной доходности) «Осторожный», «Взвешенный», «Прогрессивный», и замыкает линейку вариант для тех, кто любит погорячее, — «Динамичный».

Эксперты называют структуры этих фондов сбалансированными, но непрозрачными. Индекс от Sberbank CIB — «это «черный лебедь», где нет зафиксированного разбиения на классы активов, что приводит к невозможности нормально оценить ожидаемый риск и доходность», — отмечает Наталья Смирнова.

Динамическая структура, по мнению Верещака, может улучшить показатели фонда, адаптируя его к рыночной ситуации, но увеличит издержки управления. «В линейке «Сбера» уже есть БПИФы акций, ориентированные на получение максимально возможной доходности, и фонды облигаций, предназначенные в первую очередь для консервативных инвесторов. Теперь есть и нечто среднее, мультиклассовое», — рассуждает он.

Савенок и вовсе не видит большого смысла в использовании смарт-индексов: с высокой вероятностью ими будет пользоваться только сам банк. «Может быть, «Сбер» надеется, что его индексы будут использоваться на всем рынке, как индексы MSCI?» — задается вопросом эксперт.

Самые доходные акции за прошлый год

Каждый квартал структура и состав «умных» индексов «Сбера» меняются, и это отражается на параметрах фондов. Согласно комментарию «Сбер Управление Активами», все коррективы вносит специальный программный алгоритм.

Самими фондами управляет ситуация на рынке, поскольку специальный алгоритм по ситуации изменяет не только долю конкретных активов, но и долю их классов. Такой вывод делает Владимир Верещак, изучивший принцип расчета смарт-индексов.

Опрошенные Банки.ру эксперты сходятся во мнении, что продукт непредсказуем и даже начинающему инвестору по силам собрать более доходный и четкий по структуре портфель.

Что с доходностью?

Никто из пайщиков не знает состав и пропорции своего имущества в перспективе полугода. Из известных — только ориентация по риск-профилю: управляющая компания гарантирует, что фонд не выйдет за рамки определенного диапазона риска, а также три возможных сценария дохода вложений.

Оценивать перспективы фонда, советуют опрошенные эксперты, лучше при негативном сценарии: это позволит инвестору избежать разочарования, если не сбудутся позитивный или хотя бы нейтральный. При негативных и стрессовых сценариях на рынке у смарт-фондов «Сбера» даже при балансе «риск — доходность» возможен обвал цены. «Комиссии «Сбер Управление Активами» и брокера могут превысить доходность. Что касается БПИФов «Сбер — консервативный смарт-фонд» и «Сбер — осторожный смарт-фонд», по ним доходность может оказаться на уровне инфляции и ставки по депозитам (или даже ниже) и фактически свести к нулю прибыль инвестора», — прикидывает потери независимый инвестиционный советник Кристина Агаджанова.

Сценарии доходности — смутный ориентир и на взгляд Натальи Смирновой: изменится индекс — и для фондов уже не будут работать заявленные три сценария.

«Прогнозную доходность я в принципе не воспринимаю как таковую и не рекомендую инвестировать в подобные инструменты», — резюмирует Файнман.

Верещак считает, что от сценариев доходности все же есть польза новичкам. Но у смарт-фондов «сильно улучшены» стрессовые сценарии. Независимый советник видит, что прогнозные цифры учитывают только изменение цен на биржевые активы за последние три года. В это время серьезных кризисов, как в 2008-м, например, на рынке не было.

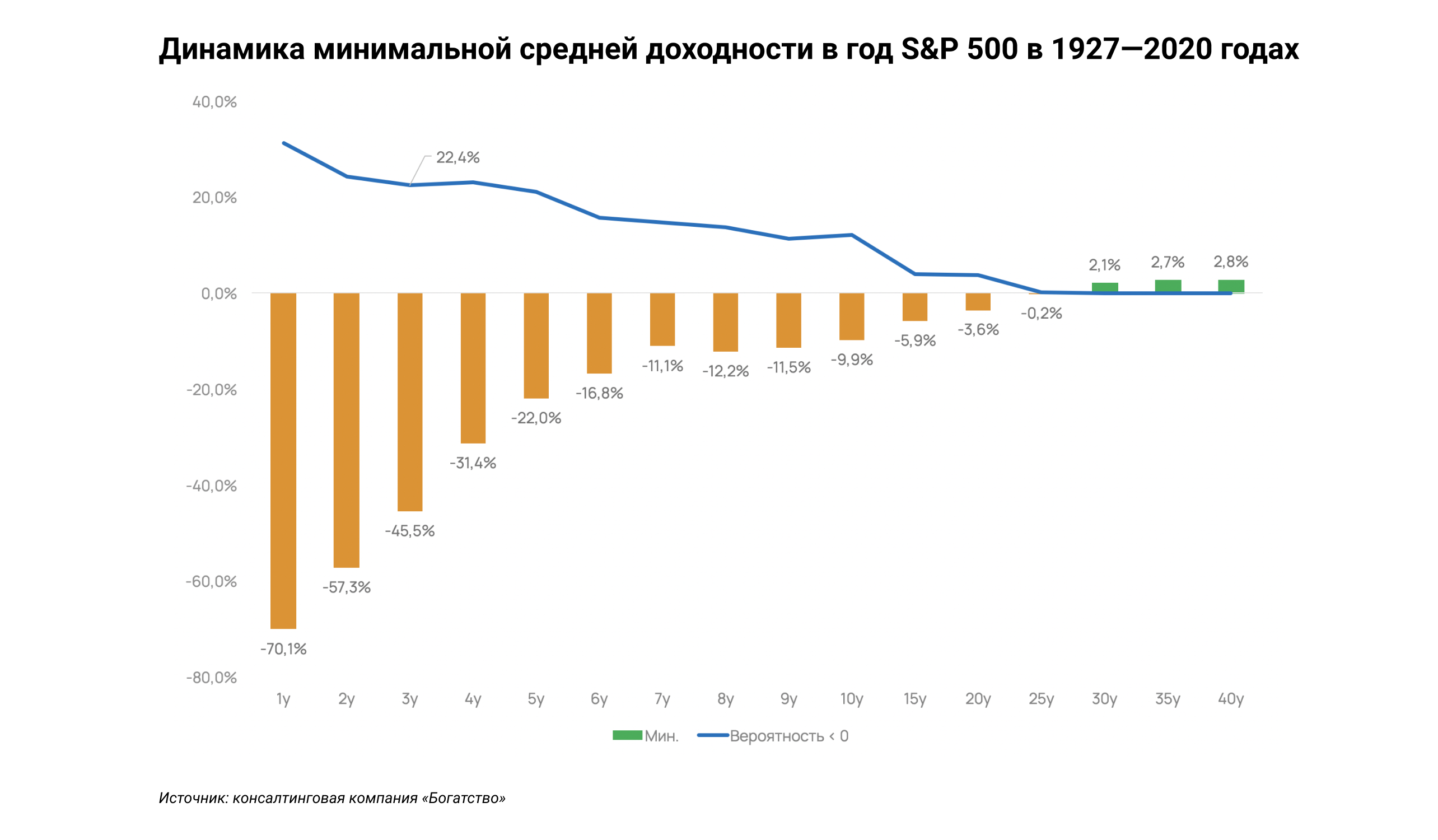

Верещак приводит расчет минимальной среднегодовой доходности индекса S&P 500 с декабря 1927 по октябрь 2020 года. «Видно, что при инвестициях на три года вероятность получения убытка составляет 22,4%, а максимальные среднегодовые потери достигали 45,5%», — говорит он.

В противовес этому, например, стрессовый сценарий динамичного смарт-фонда «Сбера» (SBDS) показывает лишь 19,8% доходности.

Прогноз доходности «Сбер — динамичный смарт-фонд» (SBDS ETF). Источник: СберБанк

В его составе находятся только американские и российские акции. У последних колебания цен еще более непредсказуемы.

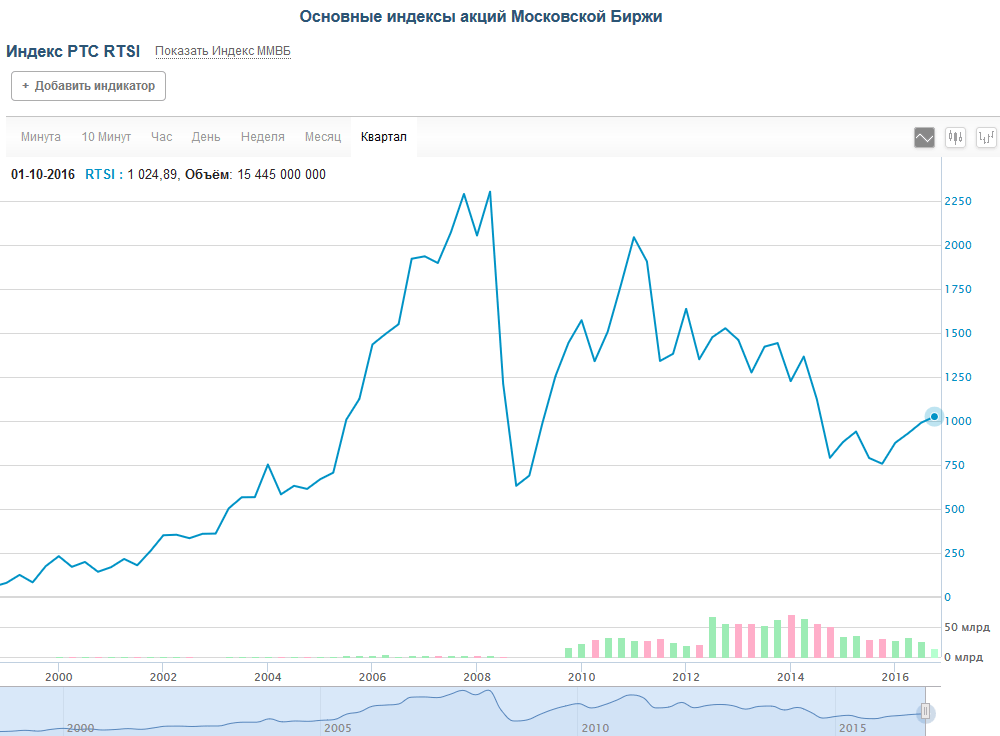

С коллегой солидарен Савенок. Ему представляется опасным, что прогнозные цифры дают инвесторам излишнюю надежду. «К примеру, БПИФ «Сбер — Динамичный» 60% инвестирует в российские акции и 40% — в американские. То есть 100% инвестировано в акции. Говорить о том, что такой портфель при негативном сценарии покажет 2,9%, очень оптимистично. Если вспомнить 2008 год, то такой портфель упал бы тогда приблизительно на 60%», — вычисляет он.

В чем «смарт»?

В пресс-службе УК «Сбер Управление Активами» Банки.ру пояснили, что название фондов отражает «наличие смарт-индексов и трех сценариев доходности».

Выбор такого названия оправдан тем, что за инвестора просчитаны все риски, говорит Агаджанова. Но, скорее, это выглядит как «рекламный ход для привлечения малоопытных инвесторов». Гораздо правильнее о фонде судить по фактически подтвержденным результатам работы.

На российском рынке БПИФы со словом «смарт» в названии уже есть у ВТБ, напоминает Наталья Смирнова.

Остальные части названий «умных» фондов «Сбера» — «консервативный» и «осторожный» — она тоже находит спорными. «Вряд ли среднестатистический человек сможет сразу однозначно из названия определить, который из них консервативнее. То же с фондами «прогрессивный» и «динамичный» — честно говоря, даже я бы с ходу по названию не сказала, где тут риск выше», — признается независимый финансовый советник.

В чем новизна?

Высокую цену товара, когда он только появился на рынке, можно оправдать его новизной. Может и с линейкой смарт-фондов так — дороги, пока уникальны?

Из уникальности в фондах — только привязка к индексам от Sberbank CIB. А сама технология если и новая, то только для России. Владимир Савенок определяет ее как фонд в виде сбалансированного инвестиционного портфеля, вроде зарубежных ETF (смешанных инвестиций). Верещак насчитал 93 подобных западных фонда со множеством активов в структуре.

Из аналогов в России есть БПИФы «Вечные портфели» в разных валютах от «Тинькофф Инвестиций», а также БПИФ «Открытие — Всепогодный» (в нем облигации, акции, драгметаллы, денежный рынок и еще недвижимость).

Какие альтернативы?

На Московской бирже сейчас обращаются 86 БПИФов, по подсчетам Кристины Агаджановой. И тут со своими комиссиями 1,07—1,57% фонды «Сбера» все равно что забивают автогол.

«Самый дешевый, консервативный смарт-фонд «Сбера» (SBCS) полностью состоит из облигаций и инструментов денежного рынка. Комиссия составляет 1,07% год, допустимая ошибка слежения — до 5% в день. Комиссия самого дорогого из семи облигационных ETF Finex (FXRB) составляет 0,95% в год. Ошибка слежения — 1,68% в год (

0,0045% в день)», — сравнивает Верещак.

Самый дорогой смарт-фонд (SBDS) в линейке «Сбера», в котором только российские и американские акции, с комиссией 1,57% проигрывает фондам Finex (FXRL и FXUS). ETF со сходными активами обойдутся в 0,9% в год (плюс ошибка слежения в 1% и 0,29% в год соответственно). Комиссия самого дорогого акционного фонда Finex (FXKZ) составляет 1,39% в год (плюс ошибка слежения 2,07%).

Но в пользу предложения Сбер Управление Активами говорит невысокая цена за вход — от 10 рублей. Ни одна УК пока не предлагает выбор по рискам. «У «Сбера» в этом плане есть фонд для разных типов инвесторов», — подчеркивает Савенок.

Не исключено, что осенью 2021 года на российский рынок реально допустят зарубежные фонды, напоминает Смирнова. «Ситуация для российских БПИФов станет еще хуже, так как у зарубежных коллег комиссии гораздо ниже», — резюмирует она.

Кому подойдут?

Эксперты единодушны: выбрать смарт-фонды «Сбера» могут ленивые новички либо преданные клиенты СберБанка, которые всецело доверяют бренду. Как вариант, консервативный БПИФ может подойти 12-летним подросткам, которые, вероятно, вскоре получат право выхода на фондовый рынок. Карманных денег для покупки доли в смарт-фонде хватит. Они смогут получить опыт пассивного наблюдения за работой небольшого капитала на рынке под присмотром чуткого «умного» алгоритма смарт-индекса.

Впрочем, пресс-служба УК «Сбер Управление Активами» утверждает, что линейка новых фондов рассчитана на любого человека «вне зависимости от уровня его знаний и квалификации, не готового при этом инвестировать на брокерском счете и тратить время на анализ предложений, имеющихся на рынке, либо прибегать к помощи финансовых консультантов».

Инструмент вполне подойдет для вкладчиков, которые пока еще не очень доверяют фондовому рынку, побаиваются покупать низкорисковые облигации, но очень лояльны СберБанку. Кристина Агаджанова предполагает, что БПИФы «Сбер — консервативный смарт-фонд» и «Сбер — осторожный смарт-фонд» можно рассматривать как альтернативу депозитам для сохранения капитала с минимальной суммой вложения (от 10 рублей).

Sbds etf что это

БПИФ входит в линейку Сбера готовых портфельных фондов SBCS, SBRS, SBWS, SBPS, SBDS. В составе фондов акции и облигации, бумаги компаний из различных стран, рублёвые и долларовые, а также государственные и корпоративные долговые облигации.

Индексы для данной линейки рассчитываются Сбербанки КИБ. Смарт идексы от Сбера являются перемешанными между собой биржевыми индексами. Так, «Взвешенный смарт-индекс», которому следует взвешенный смарт-фонд, намомент запуска состоял на 40% из бумаг, входящих в индекс МосБиржи, на 30% — из бумаг, входящих в индекс корпоративных облигаций МосБиржи, и ещё на 30% — из инструментов денежного рынка.

| начальный вес | минимальный вес | максимальный вес | |

| etf spy | 40% | 0% | 60% |

| etf gld | 0% | 0% | 60% |

| акции imoex | 60% | 0% | 60% |

| корпоративные облигации rucbtr 3y | 0% | 0% | 60% |

| государственные облигации rgbitr | 0% | 0% | 60% |

| денежный рынок | 0% | 0% | 10% |

Составы в линейке формируются на основе трех прогнозных сценариев: позитивного, негативного и нейтрального.

Комиссия фонда состоит из 1.35% как вознаграждение УК, 0.15% для аудитория, депозитария и 0.07% на иные расходы. Дивиденды, которые фонд получает, налогом не облагаются и инвесторам не выплачиваются.

Покупка ETF производится на Московской Бирже через лицензированных брокеров. Для покупки ETF необходимо открыть брокерский счет или индивидуальный инвестиционный счет у брокера, после чего произвести покупку ETF. Ниже представлены рекомендуемые нами брокеры.

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

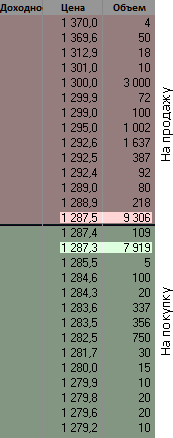

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

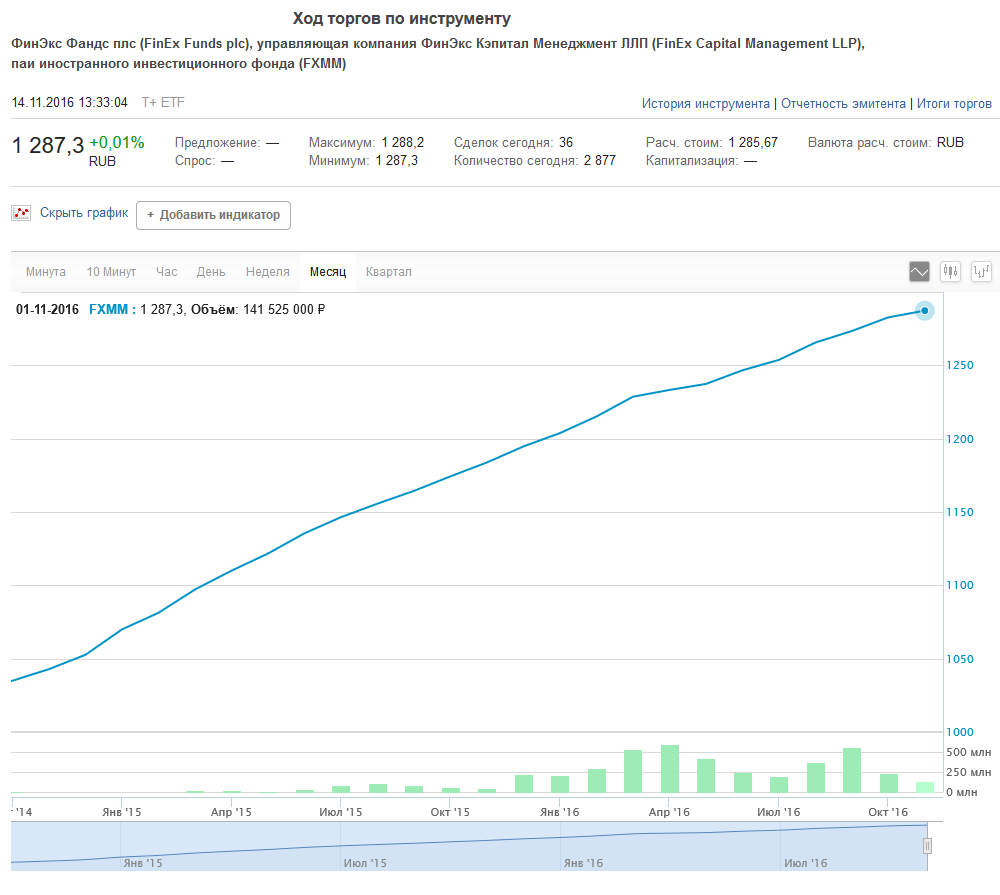

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

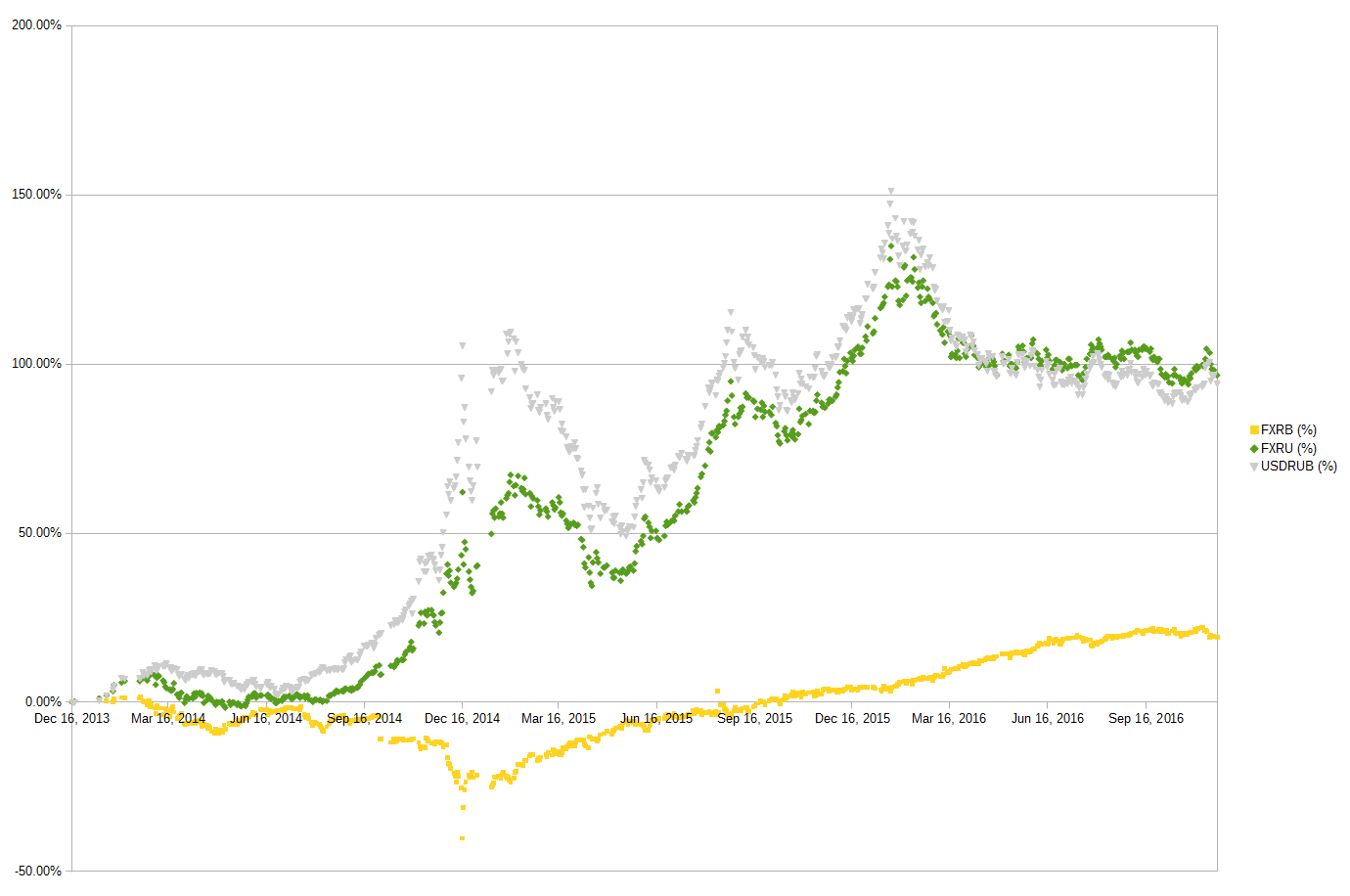

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

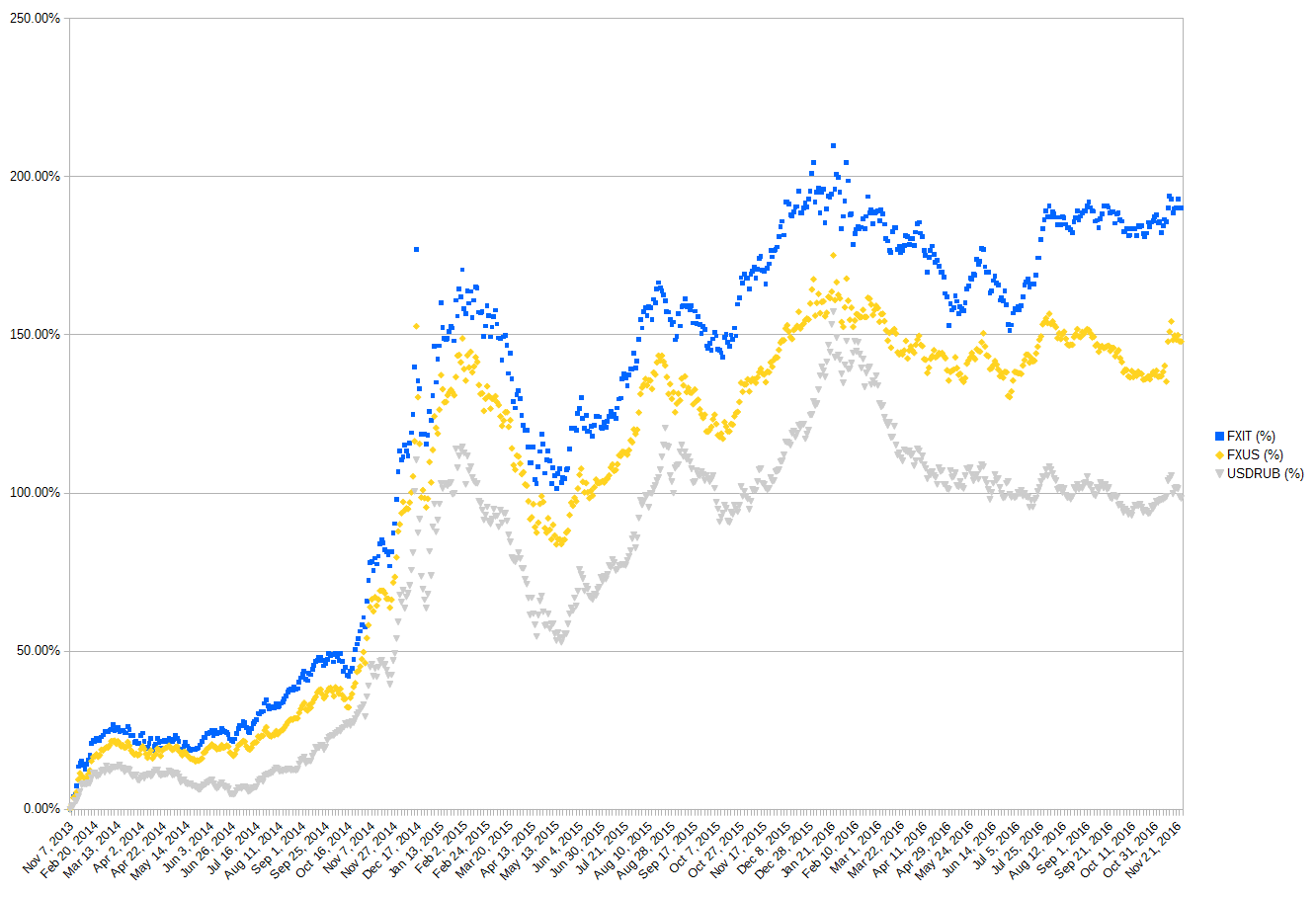

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах