Seed investment что это

Что такое IPO и раунды инвестиций

Что такое раунд привлечения инвестиций

Венчурный рынок переживает период глобальных изменений. Инвесторы предпочитают вкладывать больший объем средств в меньшее число проектов. Увеличивается средний чек, размер фондов. Становится больше крупных игроков, которым интересны зрелые проекты на поздних стадиях, а бизнес-ангелов, сфокусированных на ранних стадиях, — меньше.

Раундом называется этап финансирования проекта инвесторами. При делении на этапы учитывается стадия развития компании. Для каждой стадии характерен свой диапазон оценок и свой тип инвестора. Финансирование по раундам помогает разделить и минимизировать риски и упорядочить процесс вложения.

Pre-seed (предпосевной раунд)

На этом этапе проект еще не является проектом в полном смысле этого слова. У основателя есть лишь идея, а представление о том, что он будет делать и с кем, находится еще в процессе формирования. Разработка первого образца продукта только начинается, и если хватит финансовой поддержки и упорства, может появиться прототип продукта. Участники будущего проекта обычно полны энтузиазма. Они охотно рассказывают про идею всем, кто может сам ее купить или помочь ее реализовать.

Инвесторами на этом этапе становятся близкие основателя — семья, друзья или такие же эмоциональные энтузиасты, которые заразились идеей. Обычно их описывают классической триадой FFF — Friends, Fools, Family.

Seed (посевной раунд)

С него начинается общепринятая классификация раундов финансирования. Посевной раунд один из самых длинных и сложных в жизни проекта — он может длиться год-полтора, с несколькими перезапусками. Основатели тестируют бизнес-модель, и если она перспективная, проект начинает расти и привлекать интерес инвесторов — бизнес-ангелов и венчурных фондов ранних стадий. В благополучные годы на этот этап приходилось до 40% сделок в количественном выражении. В денежном — доля меньше.

Среди ключевых причин, которые мешают стартапу перейти на следующий этап:

Ангельские инвестиции

Бизнес-ангелы — люди, заинтересовавшиеся развитием идеи в основе стартапа — могут инвестировать в проект и на предыдущем этапе. Посевной и ангельский раунды часто объединены, если проект находит инвестора и ментора в одном лице. Главное отличие этого раунда от посевного в том, что помимо финансовой поддержки проект особенно нуждается в наставничестве. Поэтому для успешного перехода к следующему раунду бывает трудно понять, чего именно не хватает — финансирования или ментора. Лучшие бизнес-ангелы делятся с проектом такими возможностями в организации проекта, управлении средствами, по сравнению с которыми размер инвестиций может оказаться вторичен.

Раунд А

Раунд В

Методики оценки стартапов и их заблуждения на стадиях Pre-seed, Seed и Раунд А

До прихода во ФРИИ Максим работал директором по маркетингу компании Tekmi (совместный проект «РВК» и Softline) и возглавлял отдел по связям с общественностью Департамента инновационных проектов в Softline. Участвовал в создании и запуске одного из первых корпоративных венчурных фондов на рынке Softline Venture Partners. Сооснователь программы стажировок в Кремниевую долину GoValley.

Вопрос №1 на венчурном рынке: “Сколько стоит стартап, и при какой оценке входит инвестор?”. Казалось бы, все знают про стадии pre-seed, seed и раунд A, но как дело доходит до предметного разговора, выясняется, что в голове жуткая путаница. В этой статье я постараюсь простыми словами разложить по полочкам основные три стадии инвестирования, методики оценки на каждой стадии и типовые заблуждения стартапов. Прочитать стоит и недавним инвесторам, которые по каким-то причинам не прошли курс “Школа Инвестиций”, и предпринимателям.

Pre-Seed

Первая стадия, когда привлекается внешнее финансирование. Как можно догадаться, идти за этим раундом нужно к бизнес-ангелам и в акселераторы. На ранних стадиях у команды есть, внезапно, команда, MVP или продукт, гипотеза относительно клиентского сегмента, с которым они будут работать, и подтверждённый в этом сегменте спрос. Также у стартапа в потенциале должен быть достаточно большой рынок. В Акселераторе ФРИИ это требование звучит так: достижимый оборот компании не менее 300 млн рублей через 3-5 лет.

Методика оценки: фиксированная оценка стартапов одной стадии (в случае акселераторов) или конвертируемый займ, если сделка осуществляется фондом ранних стадий или бизнес-ангелом.

Фиксированная оценка означает, что есть список требований (у разных акселераторов и бизнес-ангелов они могут различаться), которым стартап должен соответствовать. Некий чек-лист — если есть все галочки, можно думать об инвестициях. Такая модель характерна для акселераторов, так как учитывает среднестатистические результаты. К примеру, у Акселератора ФРИИ фиксированная оценка портфельного стартапа на стадии pre-seed — 20 млн руб.

Рассчитать стоимость стартапа на ранней стадии привычными методами нельзя: у него нет никаких статистически значимых данных ни по конверсиям, ни по емкости рынка, нет достаточных объемов денег, которые они зарабатывают. У стартапа на ранней стадии нет практически ничего, что можно было бы экстраполировать и построить финансовую модель.

ФРИИ для отбора компаний на ранних стадиях, когда нет статистически значимых данных для построения финансовой модели, использует скоринг. Это рейтинговая система оценки проектов, когда есть несколько основных требований, которые предъявляются к стартапам (продукт, конкурентное преимущество, рынок, монетизация, подтвержденный спрос, команда и т.д.). По каждому из требований мы оцениваем команду и по общей сумме баллов понимаем, какие стартапы для нас наиболее интересны.

Что еще стоит знать: инвесторы на стадии pre-seed понимают, что рынок на этом этапе точно посчитать очень сложно. Расчет рынка на pre-seed нужен не для того, чтобы с точностью до миллиона рублей понять, насколько рынок емкий, а чтобы понимать, что он вообще есть. И самое главное — насколько стартап на этом рынке может быть масштабирован: если рынок сам по себе узкий, понятно, что в какой-то момент расти будет некуда, и это вложение для инвестора невыгодно.

Преимущество конвертируемого займа в том, что оценку стартапа можно, в сущности, отложить: в случае конвертируемого займа инвестор дает компании деньги в долг. Этот долг затем конвертируется в долю либо при наступлении определенных условий, либо при следующем настоящем раунде инвестиций (уже с оценкой), с каким-то дисконтом для инвестора ранней стадии. Если компания не привлекла дополнительных инвестиций, и заранее обговоренные условия не наступили, стартап возвращает инвестору деньги с определенной премией и не расстается с долей в компании. На текущий момент эта форма инвестиций в российском праве работает только в случае согласия основателя.

Заблуждение: можно привлечь внешнее финансирование и на более ранней стадии.

По факту, в PowerPoint-стартапы (т.е. те, которые состоят из одной презентации) перестали вкладываться уже давно. Нет венчурных денег до pre-seed, их просто нет. А если вы их найдёте, внимательно подумайте, согласятся ли инвестировать в вас на более поздних стадиях: оценка может быть невыгодной для инвесторов более поздних стадий, либо доля основателя — недостаточно большой для дальнейшего размытия.

Чем на более ранней стадии ты привлекаешь крупного инвестора, тем большую долю отдаешь. Самое ценное, что есть у предпринимателя — это доля в компании. Соответственно, надо до последнего стараться развивать компанию на собственные деньги, а привлекать инвестора — на максимально выгодных условиях. Когда у стартапа еще нет совсем ничего, даже MVP и первых клиентов, то оценка очень низкая. Когда стартап подтверждает множество гипотез, оценка растет. Именно поэтому на ранней стадии имеет смысл идти в акселераторы: они забирают небольшую долю, дают нормальные для такой ранней стадии деньги и возможность кратно вырасти за три месяца. Пара примеров из последнего 6-го Акселератора: компания “Турбодилер” за три месяца выросла в 8 раз по месячной выручке, а компания Finess-clubs — в 2 раза.

Цель предпосевных инвестиций — подготовить стартап к взрывному росту, то есть найти масштабируемые каналы продаж. Мы должны понимать, что у продукта есть спрос, каналы готовы к масштабированию, а у команды есть достаточно компетенций, чтобы делать этот бизнес.

Вторая стадия инвестирования стимулирует взрывной рост стартапа. На этой стадии у стартапа уже есть не только команда и продукт, но и каналы продаж, в которых сходится юнит-экономика, т.е. прибыльные каналы. Задача стартапа на этой стадии — масштабировать бизнес через эти экономически эффективные каналы с помощью полученных инвестиций. Это включает и расширение команды, и развитие продукта, но главная задача — это масштабирование бизнеса (количества клиентов, клиентских сегментов, географии и так далее).

Деньги даются не только на маркетинг, разработку или что-то еще конкретное. Деньги, в первую очередь, даются на масштабирование — когда команда кратно увеличивает объем продаж, при этом не увеличивая в таком же объеме штат, и вообще затраты компании в целом. Экспоненциальный рост выручки и линейный рост затрат. Глобальная цель — максимально ускорить компанию с помощью инвестиций, чтобы она захватила как можно больший объем рынка в минимальные сроки.

Методика оценки: на этом этапе на оценку можно посмотреть с двух сторон —сколько нужно команде, исходя из ее затрат в месяц, и какой отдачи через какой период ждёт инвестор.

Команда стартапа — это обычно не профессиональные финансисты, часто к инвестициям на стадиях pre-seed и seed они относятся как ко способу закрыть “дыры” в балансе. Они не всегда думают о том, что задача инвестора — не благотворительность, а вложиться в масштабируемый бизнес. У команды есть burn rate — сколько компания “сжигает” денег в месяц. Часто стартапы приходят к инвестору со словами “нам нужно 6 млн рублей, чтобы не умереть в течение трех месяцев”. Мы стараемся донести до них, что правильно говорить “нам нужно 6 миллионов, чтобы достичь таких-то продуктовых показателей”. Команда должна думать об интересах инвестора.

У инвестора на этом этапе есть разные инструменты оценки, основной — это построение финансовых моделей по методу DCF — discounted cash flow, методу дисконтирования денежных потоков. Формула расчета выглядит так:

Сегодня мы не будем подробно рассказывать о том, как рассчитать стоимость компании по методу DCF. Если вам интересны сами инструменты оценки в деталях, напишите нам в комментариях, и мы подготовим об этом отдельный материал.

Если упростить, то DCF — это когда на основании текущих данных и прогнозов развития будущего бизнеса, потенциала рыночного сегмента и данных похожих компаний из того же сегмента строится финансовая модель. Этот инструмент не дает точный ответ на вопрос о цене компании, но он позволяет спрогнозировать ее доход, а значит, и стоимость, через определенный период времени. При этом учитываются риски инвестиций, возможные темпы инфляции, а также ситуация на рынке. Кроме того, DCF позволяет понять, когда у компании возникнет необходимость в деньгах, в какие периоды. Любой бизнес обладает определенной периодичностью, финансовая модель позволяет вычислить, когда и где может возникнуть кассовый разрыв, и в какие периоды, напротив, ожидается наибольший доход. У финансовой модели “живые” ячейки, в которых можно на лету менять переменные, и строить различные сценарии развития, исходя из которых и вычисляется оценка компании.

Но важно понимать, что, в первую очередь, на стадии seed оценивается потенциал команды. К примеру, в команде помимо основателей должны быть компетентные специалисты, которые будут фокусироваться на маркетинге или продажах. Ну и “заряженность” основателей — важнейший фактор. Цифры, безусловно, имеют значение, но должна быть и “химия” — команда должна “гореть” этим делом.

Заблуждение: инвестор хочет забрать максимальную долю в бизнесе.

По факту, это не выгодно ни одной стороне сделки. Задача инвестора — заработать. У каждого инвестора есть определенный минимум по доходности, доля и оценка выходят именно из этого. Если стартап и профессиональный инвестор не смогли договориться (подробнее о конфликтных ситуациях будем говорить здесь), не стоит спешить с выводами. Возможно, это хороший стартап, но сделка с ним не вписывается в стратегию инвестора. Допустим, этот инвестор просто вкладывает деньги в стартапы на более поздней стадии или из другой сферы бизнеса. Нет смысла спорить об оценке с конкретным инвестором, если ожидания различаются в разы. Это значит, что для текущего инвестора сделка не обеспечит нужной доходности при комфортной доле для основателей. Это нормально, не нужно думать, что это плохой инвестор, или плохой стартап. Лучше не терять времени, а пойти к другому инвестору более ранней стадии, либо вложить все силы в развитие бизнеса и подрасти, чтобы соответствовать ожиданиям инвестора.

Раунд A

Самый сок — объемные венчурные вливания. ФРИИ инвестирует на этом этапе суммы до 310 млн рублей. Это уже серьезные сделки, которые длятся по нескольку месяцев. Такие сделки включают в себя много этапов общения инвестора с основателями. Представитель фонда на раунде А всегда приезжает в компанию, знакомится с командой. Бизнес-ангелы на этой стадии уже не инвестируют. Компания на этом этапе уже может быть размером в 50-100 человек. Есть команда, есть продукт с доказанными глубокими и проверенными каналами, и есть значительные объемы денежных средств, которые в эти каналы вливаются. Это стадия бурного роста. Цель на этой стадии — вырасти еще больше, масштабироваться, выйти на международный рынок, приобрести компании-конкуренты, которые находятся на более ранних стадиях. Или отнять у них долю рынка, захватить этот рынок.

Методики оценки в сущности те же — DCF и общение с командой. Финансовая часть оценки + эмоциональная составляющая — оценка менеджмента, сотрудников, перспектив. Проверка компетенций и распределения ролей в команде. Оценка технологий и их потенциала.

Заблуждение: самое сложное — получить первый венчурный раунд, а потом всё будет легко.

По факту, на раунде А и начинается мясорубка. Все предыдущие проблемы покажутся цветочками. Если на предыдущих раундах пессимистичный прогноз — слить в трубу год своей жизни и чужие деньги, то теперь в случае неудачи на кону судьбы десятков людей, на несколько порядков больше чужих денег, 4-5 лет своей жизни и репутация.

Ключ к выбору сделки для инвестора

Цифры не всегда являются решающим фактором при принятии инвестиционных решений, они лишь формулируют гипотезу, хороший или нет получится бизнес, и насколько компания выгодна для инвестиций. Но кроме них всегда есть команда, продукт и компетенции.

С выбором сделки, на самом деле, все не так уж сложно: если есть стойкое ощущение, что сделка плохая, то на сделку идти не надо, даже если там все очень заманчиво с точки зрения цифр. Интуиции нужно доверять. Инвестор должен понимать, для чего он это делает, почему инвестирует именно в эту команду, какая может быть потенциальная синергия между командой и инвестором.

Чисто финансовых сделок на ранних стадиях очень мало: невозможно принять решение о сделке на ранней стадии, смотря только на баланс компании и финансовую модель. Надо больше доверять интуиции. Для бизнес-ангела важно иметь опыт в сфере, в которую инвестируешь. Если инвестор разбирается в SaaS и проработал в этом 10 лет, то не стоит ему инвестировать в робототехнику. Ну и конечно, надо вкладываться в людей, которых инвестор понимает и с которыми находится на одной волне.

Венчурная история очень завязана на людях и отношениях. На ранних стадиях, когда бизнес еще не устоялся, нельзя забывать, что возможны развороты бизнес-модели, глобальные изменения продукта. Главные ошибки, которые обычно совершают инвесторы, касаются людей. О важности доверия и взаимопонимания в отношениях с инвестором должен помнить и предприниматель, который планирует выстроить крупную компанию с его помощью.

Материал подготовлен командами #tceh и Акселератора ФРИИ.

C 3 декабря стартует совместный курс ФРИИ и #tceh “Школа инвестиций” для бизнес-ангелов, непрофильных инвесторов и всех, кто собирается инвестировать в стартапы. Курс включает в себя теоретическую базу, реальные кейсы инвестиций и доступ к проектам Акселератора. Выпускники курса также получат членство в клубе бизнес-ангелов ФРИИ.

Посевной фонд

Содержание

Обозначение термина

Посевной фонд – это особый тип инвесторов для стартапов, которые финансируют проекты в посевной стадии. Также известен как: фонд ранних стадий, фонд посевных инвестиций.

Напомним, что все стартапы проходят 5 этапов развития.

1) Посевная стадия (Seed). На этой стадии существует только идея проекта. Бизнес-план чаще всего находится в стадии разработки или отсутствует. Для выхода на рынок и поиска капитала надо осуществить ряд подготовительных работ. Например: оценить риски, спланировать бюджет, разработать прототип будущей компании, а также сделать презентационную версию проекта для демонстрации ее потенциальному инвестору.

2) Запуск стартапа. Обслуживание первых клиентов, начало деятельности.

3) Этап роста (Early Stage). Развитие стартапа, рост продаж продукта, формирование стабильного потребительского круга.

4) Этап расширения (Expansion). Стремительное развитие компании, расширение рынков сбыта. На этой стадии может потребоваться дополнительное финансирование.

5) Стадия «выхода» (Exit). Это может быть случай, когда хочет уйти только инвестор, получив свою долю прибыли, а компания продолжает функционировать без чьей-либо помощи, или происходит закрытие всего проекта, так как все цели достигнуты и больше не к чему стремиться.

Место Посевного фонда в финансовой цепочке инвестирования стартапов

Итого: на первой, посевной стадии стартапы имеют шанс получить финансирование либо от Посевных фондов, либо – от бизнес-ангелов.

На второй стадии развития стартапа авторы идеи могут претендовать на инвестирование от венчурных фондов, но не раньше.

Банки готовы помочь компании, когда она находится на третьем или четвертом этапе развития, но не раньше.

В чем разница между Фондом посевных инвестиций и бизнес-ангелом?

Посевной фонд наравне с бизнес-ангелом готов инвестировать в стартап на его первой стадии развития. Однако есть некоторые различия между этими инвесторами:

1) Бизнес-ангел инвестирует в проект, даже если в наличии есть только идея. Только потом за средства бизнес-ангела стартап превращается в компанию, разрабатывается бизнес-план и стратегия компании.

2) Фонд ранних стадий инвестирует в стартапы при условии:

— Компания зарегистрирована как юридическое лицо, команда стартапа уже сформирована.

— Идея стартапа полностью оформлена, существует рабочий прототип продукта.

— У компании имеется четкий план дальнейшего развития.

На средства, полученные от Фонда посевных инвестиций, запускают первую очередь производства, создают пробные образцы продукта, заказывают консалтинговые и аудиторские услуги.

3) Бизнес-ангел – это частное лицо. Его согласие или отказ стать инвестором зачастую зависит исключительно от его субъективного мнения о стартапе, продукте и компании.

4) Посевные фонды функционируют в виде обществ с ограниченной ответственностью. В России Посевные фонды представляют собой профильные организации. Принятие инвестиционных решений в Фондах ранних стадий происходит более прозрачно и объективно. Для оценки проектов прибегают к юридической, финансовой, маркетинговой и научно-технической экспертизе.

5) Обратившись к бизнес-ангелу финансирование можно получить в относительно быстрый срок.

6) Между подачей заявки в Посевной фонд и первым денежным траншем период ожидания составляет от 3 до 6 месяцев, так как много времени отнимают экспертизы.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Какие бывают раунды привлечения инвестиций

Венчурное инвестирование предполагает привлечение стороннего капитала в перспективный стартап. Эти средства, в свою очередь, позволяют либо разработать новый продукт, либо развить (модернизировать) уже существующий бизнес. Такие вложения принято считать рискованными, однако риск подобных проектах оправдывает ожидание сверхприбыли, которая в случае венчурного инвестирования многократно превышает объём вложений.

Чтобы минимизировать риски и упорядочить вложения сам процесс финансирования проекта через венчурные фонды принято делить на несколько этапов. Они называются раундами привлечения инвестиций.В зависимости от конкретного случая, инвестор может проводить финансирование, реализуя все раунды или один из них.

вложения перед продажей компании стратегическому инвестору или перед выходом на IPO. Т.н. предпродажное финансирование.

Помимо основных раундов финансирования венчурные фонды могут выделять промежуточное этапы. Кроме того, в зависимости от конкретного проекта тот или иной раунд может быть смешанным. Например, когда в рамках одного раунда, в связи с какими-то особенностями, могут выделяться средства на запуск и на масштабирование (AB) или на масштабирование и достижение самообеспечения (ВС).

Следует также учитывать, что указанные минимальные объёмы финансирования достаточно условны и варьируются в зависимости от масштабности проекта, ситуации на рынке, самого инвестора. Например, известно, что американские венчурные инвесторы, как правило предоставляют в 2-2,5 раза больше денег на всех литерных (A,B,C,D) раундах, чем азиатские и европейские.

ПОСЕВНЫЕ ИНВЕСТИЦИИ В РОССИИ: КОНСЕРВАТИВНЫЙ РОСТ НА ФОНЕ СТИМУЛИРОВАНИЯ

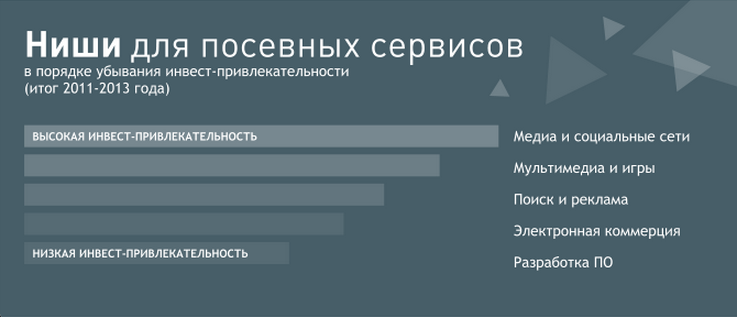

Посевные инвестиции – самый массовый тип инвестиций в стартапы в ИТ и телекоме во всем мире. Они являются индикатором того, насколько развита стартап-экосистема и есть ли в той или иной стране предпрнимательская прослойка самостоятельных инвесторов. Россия, по состоянию на 2011-2013 годы, пока только приближается к показателям латиноамериканских стран, прошедших этапы становления этих механизмов венчурного рынка в конце 1990-х-начале 2000-х годов.

Seed (посев) инвестиция – это инвестиция в компанию, находящуюся на сверхранней стадии своего развития. Обычно у нее уже существует сложившаяся команда исполнителей вокруг инициатора идеи, начаты работы по созданию продукта или сервиса, решаются вопросы с юридическим статусом. В этот период оценка стоимости самой компании находится на самом низком значении – за рубежом стартапы из области ИТ и телекома редко когда стоят дороже нескольких миллионов долларов. В России же при аналогичном раскладе максимальная стоимость такого проекта только приближается к 2-3 млн долларов, но только после завершения посевного раунда. Эксперты, опрошенные RusBase, отмечают, что российский рынок посевного инвестирования до сих пор имеет элементы как предпосевного, так и классического посевного. Иными словами, инвесторы могут очень гибко оценивать как саму компанию, так и свои доли в них.

Из чего формируется инвестиционное предложение для посева?

Основное свойство посевных инвестиций – высокий риск неисполнения прогноза развития стартапа. Это значит, что инвестор, руководствующийся логикой, по которой каждый его рубль, внесенный в компанию стоимостью в 1 млн рублей, принесет в конечном итоге по прошествии определенного времени десятки рублей, может легко ошибиться и потерять как сам рубль, так несколько десятков рублей, если речь идет о нескольких стартапах. Вместе с тем, именно сверхранняя и ранняя стадия проекта позволяет приносить многократное умножение инвестированного капитала за счет роста оценки бизнеса стартапа на последующих этапах развития.

За рубежом инвестор, работающий с проектами на посеве, руководствуется принципами оценки стартапа по емкости рынка выпускаемого продукта, затрат на создание и развитие этого продукта, а также динамику развития самого проекта. По этой причине он отдает себе отчет в том, сколько стоит построить тот или иной сервис для проверки гипотезы или начала сбора первых предзаказов, какие перспективы по сотрудничеству с имеющимися игроками на рынке есть у такого стартапа и может ли текущая команда проекта развивать его на протяжении конкретного времени, которое требуется для перехода из ранней стадии в стадию роста или зрелости.

В России, несмотря на мировую практику посевного инвестирования, когда ранние инвесторы могут «зайти» в проект под достаточно комфортную для себя низкую оценку, после чего, предоставив проекту средства для развития убедиться в адекватности вложения и наблюдать мультипликативный рост стоимости стартапа и, соответственно, вложенных средств в него, посевные инвестиции являются «дорогим» удовольствием. Инвесторы вкладывают достаточно небольшие по западным меркам средства (около 100-300 тыс долл, что хватает на год работы обычному стартапу) в ограниченное количество проектов, ожидая увидеть высокий рост вложений и получить свои деньги при следующем раунде.

Посевные инвестиции в России являются специализацией для очень небольшого количества фондов – ими занимаются около 7-8 компаний, относящихся к типу венчурного фонда, а также порядка 15-20 бизнес-ангелов. Дополнительно к ним на рынке существуют и институты развития, которые выделяют грантовое финансирование и субсидии стартапам на сверхранней и ранней стадии (Фонд Бортника, фонды при департаментах по развитию предпринимательства в Москве, Казани, Петербурге и пр.). Порядка 20 млн. долларов было вложено некоммерческими фондами и иными инфраструктурными объединениями в более чем 60 команд в период с 2010 года, тогда как ранее грантовая поддержка была эпизодическим явлением и являлась мизерной по объему. Сейчас они предоставляются практически всем обратившимся и прошедшим внутреннюю селекцию командам без особого конкурсного отбора (у большинства государственных и частных грантодателей в портфеле есть проекты с пересекающимися профилями).

Какова результативность посевных инвестиций?

Посевные инвестиции в России, по данным RusBase, увеличились в количественном измерении за 2 года четырехкратно – сейчас их имеют более 150 команд. Средний размер инвестиций такого рода уменьшился почти вдвое – это произошло за счет увеличения игроков на рынке, предоставляющих такие инвестиции. При этом команды, получившие инвестиции в 2011-2012 году, и команды, профинансированные в 2013 году, одинаково выходят на сделки на следующий раунд финансирования – инвесторы ускоряют жизненный цикл стартапа.

Проблемой посевных инвестиций в России является чрезмерное желание инвесторов иметь контроль над стартапом – эти деньги стоят очень «дорого» для создателей проекта, поскольку инвестор забирает большую долю в управлении (от 30% до 80%), а также оказывает ряд услуг, которые ставят стартап в зависимость от него (оказывает собственные менторские услуги, предоставляет инфраструктуру – офисы, исполнительный штат, клиентскую базу и так далее), что осложняет дальнейшую адекватную оценку бизнеса и поиск и привлечение других инвесторов в проект, особенно если речь касается зарубежных фондов.

Специфика российских инвесторов состоит в том, что они почти никогда не вкладываются на стадии идеи или прототипа, если видят, что это будет сверхрискованным вложением. Для них становится неинтересным получение минимальной и неконтрольной доли в проекте, перспективы которого недостаточно для них понятны или идут вразрез с уже существующим портфелем стартапов или компаний, которыми они владеют или управляют.

Инфографику можно скачать здесь.

На основе данного обзора RusBase была подготовлена статья РБК «Российскому венчурному рынку не хватает «ранних» денег».