Sell in may and go away что означает

Sell in May and Go Away – суеверие или сигнал?

Фондовый рынок – не место для предрассудков. Основой анализа любого инструмента или индекса является проверенная статистика. Однако есть несколько устоявшихся мемов и пословиц, к которым многие трейдеры и инвесторы относятся серьёзно. Одним из них является выражение «Sell in May and Go Away» (чаще звучит просто как «SELL IN MAY») Давайте попробуем проверить, есть ли реальная почва под этой фразой?

Что означает Sell in May and Go Away

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Дословный перевод гласит: «Продавай в мае и уходи». Когда точно возникло это суеверие, доподлинно не известно, но ясно одно: инвесторы знакомы с ним очень давно. Если верить этим словам, в мае нужно продавать акции и отправляться отдыхать, зафиксировав полученную прибыль (если она к тому моменту есть). Казалось бы, летом зачастую падает волатильность, индексы ложатся в боковой тренд, весь рынок уходит в «отпуск». А осенью можно снова браться за работу и возвращаться к активной торговле. Так говорит обычная логика. Но на деле все может оказаться совершенно по-другому.

Уже проводилась масса наблюдений за разными инструментами фондового рынка на протяжении многих лет. Эта статистика собиралась по месяцам и она показала, что в мае действительно часто наблюдались просадки котировок. Однако это не означает, что поговорка работает безотказно.

Согласно наблюдениям, май действительно относится к месяцам с негативными показателями котировок акций, но он не возглавляет топ самых «слабых» месяцев. В действительности худшим месяцем за всю историю исследований оказался сентябрь. Наблюдения проводились с периода Великой депрессии 1928-го и до 2016 года. Наблюдали за самым популярным и информативным инструментом фондового рынка: индексом S&P 500. За указанный период май закрывался ростом цены этого показателя 50 раз, а падением – 39 раз. Поэтому не всегда следует полагаться на суеверия.

Если акции куплены в мае, вероятность того, что к сентябрю стоимость котировки покажет рост, составляет, грубо говоря, 50/50. А вот если акция недооценена, будь то май или любой летний месяц, её потенциал, очевидно, выше. Поэтому нужно рассматривать инструменты, которые могут показать рост, когда другие котировки будут находиться в просадке или консолидации.

Как купить валюту на бирже: пошаговая инструкция

Покупка валюты на бирже: подводные камни

Еще одним моментом, указывающим на риски мая, является появление статистических данных. Показатели макроэкономической статистики, отчеты компаний и другие новости нередко пугают инвесторов неопределенностью и зачастую подталкивают к принятию скоропалительных решений. В условиях, когда предстоит летний сезон с его «тонким» и малоподвижным рынком, необходимо присматриваться к каждому инструменту отдельно.

Как инвестору стоит действовать в мае

Оптимальным решением в условиях неопределенности может стать пересмотр портфеля ценных бумаг. Грядущие квартальные отчеты способны «подкинуть» идею для новых инвестиций. Можно подумать о выходе из отдельных неперспективных активов. Стоит попробовать на летнее время переложить средства в такие сектора экономики, которые не подвергаются сезонным просадкам, а наоборот, могут даже расти в летние месяцы. Это защитные сектора экономики, наименее зависящие и от фаз экономического цикла. В эту категорию можно отнести производителей товаров первой необходимости (еды, напитков, табачных изделий, средств личной гигиены), сектор здравоохранения.

Таким образом, одним из вариантов действий инвестора на май является ребалансировка портфеля. Для долгосрочного инвестора лучшим выбором будет стратегия холдера, ведь с течением лет при грамотном выборе инструментов возможные летние просадки нивелируются общим ростом. Что касается спекулянтов, то они могут сыграть на майской волатильности.

Таким образом, прислушиваться к пословице «Sell in May and Go Away» стоит лишь в качестве повода к промежуточной оценке своих активов и определения дальнейшей стратегии. Но воспринимать суеверие как призыв к действию явно не стоит.

А вы верите в приметы? Считаете ли вы, что в мае нужно закрывать позиции, чтобы переждать летний сезон?

Sell in may and go away: продаём все и ждём осени?

Фондовый рынок не место для предрассудков. Однако каждый май инвесторы неизменно вспоминают старую биржевую поговорку “Sell in may and go away”. Сегодня проверим, есть ли реальные основания под этой фразой?

Происхождение

Оригинал фразы “Sell in may and go away” уходит в глубокое английское средневековье к поговорке “Sell in May and go away, and come on back on St. Leger’s Day”. В те времена это выражение отражало традиционное летнее затишье на рынках Лондона, когда банкиры и торговцы уезжали летом из столицы в свои загородные дома. Затем уже в ХХ-м веке поговорку подхватило американское инвестиционное сообщество, которое заметило, что торговая активность и доходность рынка с начала мая до начала ноября значительно отстаёт от остального года.

Исторические результаты

Как бы странно это ни звучало, но долгие годы поговорка исправно работала. На графике ниже хорошо видно, что летние месяцы — одни из худших месяцев в году и редко когда приносили существенную прибыль. Так, начиная с 1950 вплоть до 2013 года, средний рост индекса S&P500 с мая до ноября составлял всего +0.3%. Шансы заработать едва ли превышали шансы потерять свои деньги, а потому идея продать все была вполне разумной. При этом в периоде с ноября до мая средние результаты повышались до +7.5%. Исторически апрель и ноябрь крайне благосклонны для доходов инвестора, примеры чего отлично иллюстрируют последние полгода, так что пропускать их никак нельзя (согласно статистике).

Изменения в последнее время

Мир не стоит на месте, а вместе с ним меняются и рынки. Торговля на рынках стала менее концентрированной в связи с удлинением сезона отчётностей и появлением автоматизированной торговли, из-за чего традиционное летнее падение торговой активности стало сходить на нет. Вместе с этим сошли на нет и многие рыночные приметы.

Если мы возьмём статистику по результатам индекса S&P500 за прошлое десятилетие, то мы обнаружим, что старая примета перестаёт работать столь хорошо. На практике решение продать в мае и уйти до ноября оказалось бы губительным для доходности вашего портфеля, яркий пример — прошлый 2020 год.

🔹Результаты индекса c 1950 по 2020 год с мая по октябрь составляют уже +1.7%, а с ноября по апрель наоборот упали до +6.8%

🔹Средний рост индекса с мая по ноябрь с 2011-2020 составил +4.2% (или +2.9% без аномального 2020 года)

🔹Летние периоды последних 5 лет приносили от +5% до +20%

Стоит ли фиксировать прибыль и уходить в кэш в этот раз?

Пожалуй нет. На сегодня ситуация на рынках довольно позитивная. Начавшийся сезон отчётностей показывает значительные успехи компаний в связи с открытием экономики и низкой базой прошлого года, а мировые ЦБ пока продолжают вливать деньги на финансовый рынок и подталкивают цены акций, игнорируя любую сезонность рынка. Кроме того, как показали последние годы, продажа акций в мае — не самая лучшая идея. В наше время стратегия “купи и держи” отлично показывается себя весь год, пусть и доходность летом исторически несколько уступает прочим временам года.

Больше информации, обзоров и новостей на нашем Telegram-канале @investorylife.

«Sell in May and Go Away». Почему на фондовом рынке продают в мае и покупают в октябре?

В мире финансов достаточно известным является выражение «Sell in May and Go Away» или «продавай в мае и уходи». Оно означает, что инвестирование на фондовых рынках гораздо «выгоднее» в зимний период в сравнении с летним. В данном случае «летним» является период в целых шесть месяцев – с мая по октябрь. Давайте объясним суть данного высказывания чуть подробнее, а также рассмотрим, действует ли оно на практике.

Немного истории

Некоторые исследователи находят подтверждения существования данного высказывания еще в конце 17 века в Великобритании, а также с 18 века в множестве других стран. Считается, что данная фраза проистекает от поговорки английских аристократов: «Sell in May and Go Away, and Come on Back on St. Leger’s Day» или «продать в мае и уйти и вернуться в день Сент-Леджера». Речь идет о скачках «Сент-Леджер», которые проходят в середине сентября с 1776 года. Лондонские банкиры и аристократы спешили закончить финансовые дела в мае, а в летние месяцы отправлялись в загородные поместья.

Старт же новых покупок осенью иногда называют «индикатором Хеллоуина». Ну а про «рождественское ралли» в начале года мы все хорошо знаем.

А это вообще работает?

Теперь же обратимся к статистике. Как ни странно, но она говорит нам о том, что стратегия «продавай в мае и уходи» действительно имеет право на жизнь. Средняя доходность по индексу «Dow Jones Industrial» с ноября по апрель с 1900 до 2018 год составляет 5,2%. При этом, доходность с мая по октябрь составляет лишь 1,4%. Данный индекс закрывал 59% «летних», а также 70% «зимних» периодов в плюсе.

Если же рассматривать не только американский, но и другие фондовые рынки, то наблюдается схожая динамика. Даже в России стратегия «Sell in May and Go Away» работала в большинстве случаев с 1998 года.

Почему же так происходит?

Порассуждаем о возможных причинах столь необычной динамики мирового фондового рынка:

1. Объемы торгов или «сезонность»

Достаточно очевидным является факт о пониженном объеме торговых операций в более теплые летние периоды. Дело банально в желании отдохнуть, съездить в отпуск, на каникулы и т.д. Объемы торгов падают вместе с волатильностью и для спекулянтов рынок попросту становится «менее интересным», а инвесторы не утруждают себя поиском каких-либо новых идей, предпочитая формировать портфели в начале года. Примечательно, что в США даже финансовый год длится с 1 октября по 30 сентября, а не с января по декабрь.

2. Психология и институциональные инвесторы

Схожим образом ведут себя как частные, так и институциональные инвесторы. «Институционалы» более активно формируют портфели именно в начале года, когда внушительный запас времени дает им возможность приобретать бумаги с более высоким риском, но и потенциально более высокой доходностью, от которой зависит размер премий. Таким образом, можно сказать, что в начале года происходит некий «ажиотаж», а в середине, в случае роста рынков, наблюдается фиксация прибыли посредством продажи высокорисковых бумаг и покупки инструментов с фиксированной доходностью. Естественно, что все это крайне упрощенно и случается не всегда.

3. Самоподдерживающийся фактор

Дело в том, что «стратегия» с историей в несколько веков уже достаточно плотно «въелась» в головы большинства участников фондового рынка (и не только частных). Поэтому порой продажи в мае и покупки в октябре происходят просто потому, что «так принято». «Раз это работало раньше, то сработает и вновь» – думает рынок.

Стоит ли использовать данную «стратегию»?

Как это часто случается, все далеко не так просто, как кажется на первый взгляд. Поспешу огорчить – в данной «стратегии» нет никакого «грааля». Если бы она работала всегда и везде, то зачем вообще нужны какие-либо технический или фундаментальный анализ, индикаторы, коэффициенты, расчеты денежных потоков и т.д.?

Во-первых, важно понимать, что все эти данные являются историческими, то есть показывают прошлое, а не будущее. Рынок постоянно меняется и то, что работало раньше, может перестать работать в любой момент.

Во-вторых, все очень размыто. Время на фондовом рынке является одним из важнейших показателей. Когда конкретно нужно продавать? В апреле или в мае? А покупать? А как именно это делать? Слишком много вопросов и неопределенности.

В-третьих, речь идет об «относительной работоспособности» на отдельных секторах. К примеру, секторы, биотехнологий, промышленности и ритейла живут совершенно по-разному. Все они имеют собственные закономерности, циклы и т.д. Так что, если вы не инвестируете исключительно в индексы, то к подобной «стратегии» лучше не прибегать.

В-четвертых, период «апрель-май» является временем повышенной волатильности, когда становятся известны решения советов директоров эмитентов по дивидендам. Из-за роста волатильности банально увеличивается риск «не угадать с бумагой».

И уж точно не нужно пытаться зашортить рынок в мае и откупить в октябре. В этом случае хорошо будет исключительно брокеру, а не «инвестору».

Что в итоге?

Как мы видим, функционирование финансовых рынков нельзя просто взять и свести к одной фразе: «продавай в мае и уходи». На рынке слишком много непредсказуемого: торговые войны, локальные конфликты, эпидемии и многое другое. Я бы скорее советовал воспринимать выражение «Sell in May and Go Away» как увлекательную историю и занятное наблюдение, чем реально-действующую стратегию.

Автор: Алексей Соловцов

Вам может быть интересно:

Данный материал не является индивидуальной инвестиционной рекомендацией и отражает исключительно субъективное мнение автора. Помните о том, что инвестирование в ценные бумаги сопряжено со значительным риском, в связи с чем Вам всегда необходимо проводить самостоятельный анализ рыночной ситуации и объектов инвестирования.

«Sell in May»: Миф или реальность?

Известная поговорка гласит — «Sell in May and go away» («В мае продай и до осени гуляй»). Иногда она срабатывает, но о чем говорят долгосрочные тенденции?

Вся правда о знаменитом поверии на основе статистических выкладок по фондовому рынку США! Май уже на носу, при этом за год S&P 500 прибавил 13,5%. Риски коррекции высоки, но что говорят эмпирические данные?

О мае

На самом деле май не так плох, как принято считать. Рассмотрим выборку по индексу S&P 500 за период с 1928 по 2016 год. Находится последний весенний месяц на более слабой половине в рамках всего года. При этом самым худшим месяцем оказался сентябрь.

За обозначенный период в мае S&P 500 закрывался ростом 50 раз, а падением 39 раз. Медианное изменение составило +0,6%.

При этом волатильность оказалось драматической — стандартное отклонение составило 6%. Наибольшим падением охарактеризовался 1932 год с минус 23% в мае, а в 1933 году он взлетел на рекордные для этого месяца 23%. В целом риски высоки, однако статистика не дает явных негативных сигналов.

Если заглянуть дальше, то выяснится, что период с мая по октябрь статистически более слаб, чем «зимние» 6 месяцев: +2% против +5% по индексу S&P 500. Это средняя температура по больнице, по факту волатильность показателей существенна. Оценки больше подходят для долгосрочных инвесторов.

Если сделать поправку на президентский цикл, то выясняется, что негативные 6 месяцев, начиная с мая, исторически наблюдались на 3-м году цикла. Напомним, что пока Дональд Трамп у власти лишь первый год.

Стратегии

Аналитики S&P Capital IQ представили несколько стратегий для рынка США с учетом сезонных колебаний. Наихудшей за последние 15 лет, хотя и наименее рисковой, оказалась модель инвестирования в индекс S&P 500 с ноября по апрель и в «кэш» в виде 3-месячных Treasuries с мая по октябрь (+9% годовых в среднем).

Инвестиции в S&P 500 круглый год наиболее волатильны со среднегодовой доходностью 10% годовых. Наиболее выгодными оказались вложения в S&P 500 «зимой» и акции производителей товаров первой необходимости + сектор здравоохранения «летом» (50% consumer staples и 50% health care): +13% годовых.

Источник: S&P Capital IQ, S&P и Dow Jones indexes

Для справки

Производители товаров первой необходимости (Consumer Staples Sector) — защитный сектор, включающий компании, менее зависящие от фаз экономического цикла. Включает производителей и дистрибьютеров еды, напитков, табачных изделий и предметов личной гигиены.

Источник: fidelity.com

Сектор здравоохранения (Health Care Sector) — еще одна защитная индустрия, ибо лекарства нужны всегда, и спрос на них не столь цикличен. Отметим, что в случае биотехов возможна заметная волатильность из-за рисков отдельных компаний/продуктов.

Подводя итоги

Распродавать ли акции перед маем, зависит от инвестиционного стиля конкретного участника рынка. Для долгосрочного инвестора целесообразной может быть стратегия «купил и держи». Для спекулянта — торговля на «майской» волатильности.

Промежуточный вариант — весенняя перебалансировка портфеля. В преддверии более слабого периода может быть целесообразным зафиксировать часть прибыли, оставив долгосрочные идеи, и переложиться в защитные сегменты.

Также в каждом конкретном году стоит учитывать фундаменталии и различные сигналы. Об этом см. специальный обзор «Sell in may»? 10 графиков, которые игнорируют быки».

Читайте также:

Оксана Холоденко,

эксперт по международным рынкам БКС Экспресс

Последние новости

Рекомендованные новости

Главное за неделю. Будем качать посвистывая

Итоги торгов. Распродажи могут усилиться на следующей неделе

Идеальные фишки: дают максимум доходности на единицу риска

Наиболее подходящие акции США для активных трейдеров на декабрь

Внимание, Snap!

Агрегатор такси уезжает в Гонконг. Китайские бумаги поехали вниз!

Небольшой биотех потеснил Apple в топе по оборотам на СПБ Бирже

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

«Продавай в мае и уходи». РБК проверил точность старой биржевой поговорки

Зарабатывай зимой, сберегай летом

Некоторые инвесторы считают эту стратегию более выгодной, чем непрерывное держание портфеля в течение года. В качестве одного из обоснований теории ее приверженцы приводят объяснение, что с наступлением теплой погоды значительная часть участников рынка находится в отпуске, что снижает активность торговли.

В этом есть немалая доля истины. Дело в том, что фраза «Продавай в мае и уходи» происходит от старой английской поговорки: Sell in May and go away, and come on back on St. Leger’s Day («Продавай в мае и уходи, и возвращайся в День святого Леджера»). Поговорка относится к обычаю аристократов, торговцев и банкиров, которые, завершив крупные сделки до мая, покидали Лондон и уезжали в жаркие летние месяцы в деревню. А упомянутый St. Leger’s Day — это день традиционных скачек чистокровных лошадей в Донкастере, которые проводятся в середине сентября и на которые съезжается британское высшее общество. Традицию осенних скачек основал в 1776 году британский политик сэр Энтони Сент-Леджер.

«РБК Инвестиции » решили проверить справедливость поговорки и обоснованность теории. Если теория верна, то рост котировок в период с ноября по апрель должен стабильно превышать рост с мая по октябрь.

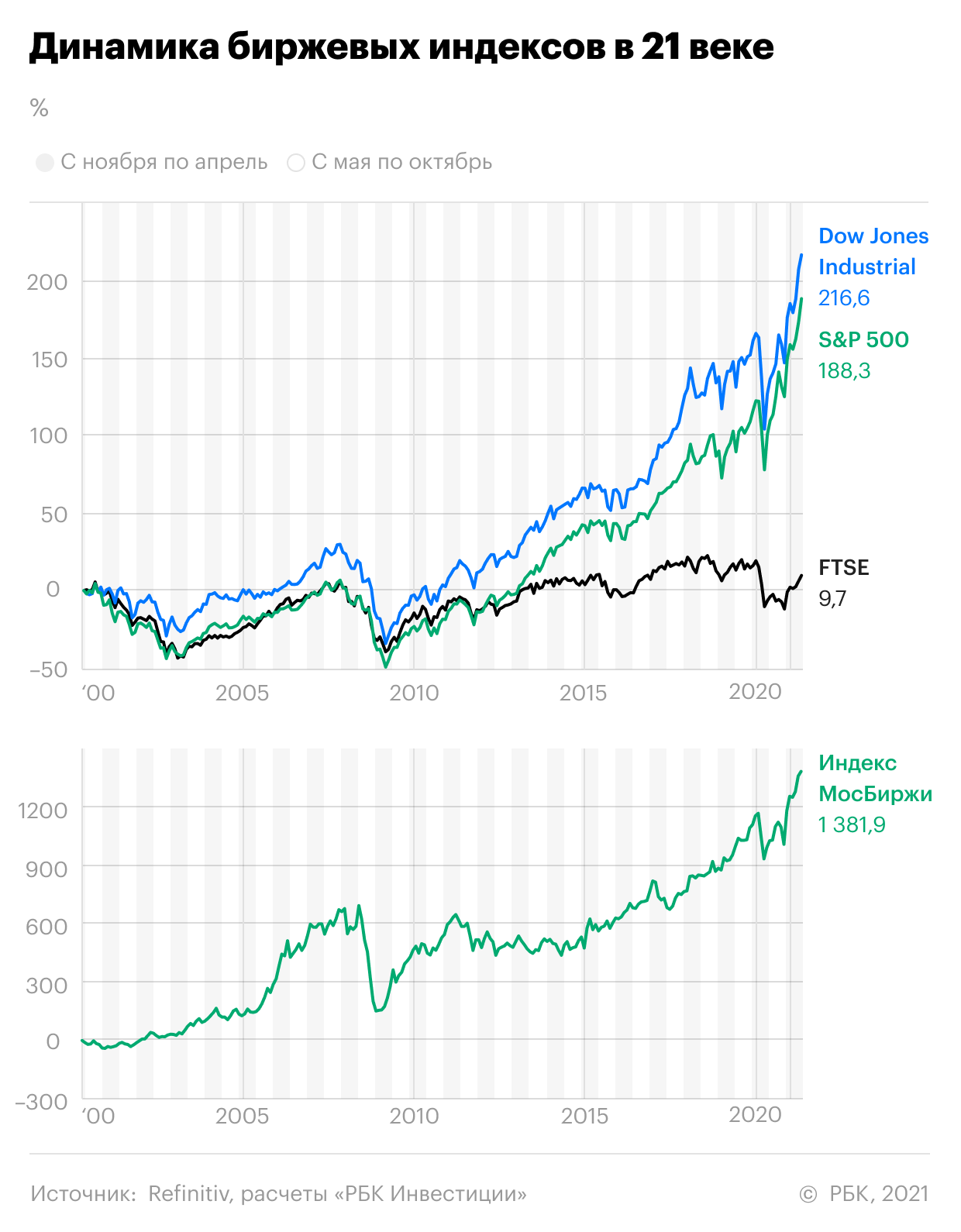

Чтобы это проверить, мы сравнили доходность биржевых индексов с 30 апреля по 31 октября с доходностью индексов с 31 октября по 30 апреля (в 2021 году — по 26 апреля). Для сравнения были выбраны индексы Московской биржи, Dow Jones Industrial Average, S&P 500 и FTSE. Изначально мы сравнили движения индексов с 30 апреля 2000 года по 26 апреля 2021 года.

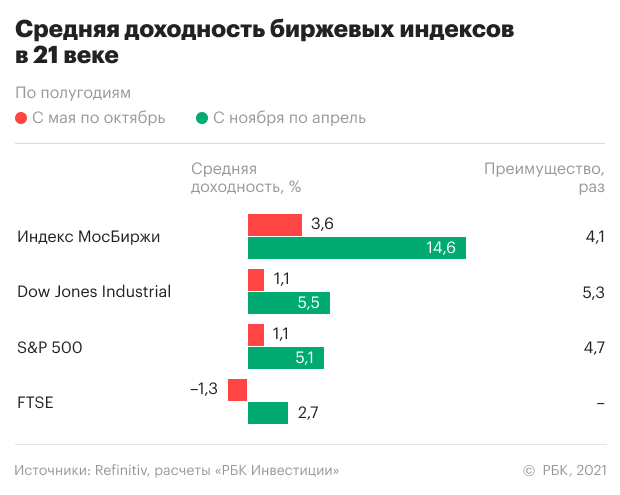

Проверка показала, что с начала XXI века средняя доходность за счет роста котировок с ноября по апрель превышает среднюю доходность с мая по октябрь. Более того, зимний рост трех индексов превысил летний рост более чем в четыре раза. В случае с FTSE летом индекс больше показывал снижение, а рост отмечался в основном именно в зимнее полугодие. Возможно, британцы стараются чтить традиции неукоснительно.

Возможно, дело в росте рынков в XXI веке? На этот случай мы проверили правило за всю историю индексов — Dow Jones с 1896 года, S&P 500 с 1957 года, FTSE с 1984 года и Московской биржи с 1997 года.

Таким образом, есть основание говорить, что теория «Продавай в мае и уходи» в целом работает. Для полного отражения ее сути мы будем также называть стратегию «Покупай в ноябре, продавай в мае». При этом, «летний» рост индексов сопоставим с доходностью банковских депозитов (в пересчете на полгода), что с учетом отсутствия риска банковских вкладов дает возможность инвесторам «переложить» на лето средства в банки, точно не теряя в доходности.

Более глубокая проверка также показала, что правило работает.

Выиграет терпеливый

На удивление самым эффективным правило оказалось для Московской биржи. За 23 года сопоставления периодов зимний рост индекса Мосбиржи превысил летний в 20 раз. Для Dow Jones с его более чем столетней историей эффективность стратегии за все время существования индекса оказалась несколько ниже. Но не будем забывать, что его история охватывает две мировые войны и период Великой депрессии.

Стратегия «Покупай в ноябре, продавай в мае», как мы убедились, хоть и работает в долгосрочном периоде, не гарантирует выигрышного результата каждый раз — на протяжении отдельного годового цикла. Самый свежий пример — снижение индексов с ноября 2019-го по апрель 2020 года. На это время пришлось начало пандемии коронавирусной инфекции. За полгода индекс Мосбиржи снизился на 8,4%, S&P 500 — на 4,1%, Dow Jones — на 10%, а британский FTSE — на 18,4%. Летние периоды до и после, наоборот, оказались прибыльными для всех индексов, кроме индекса FTSE.

Если бы инвестор, торгующий на Мосбирже, следуя стратегии, в мае 2019 года продал бы свои активы, то он не получил бы доходность 13,1%, которую мог бы заработать с мая по ноябрь 2019 года (на портфеле со структурой индекса Мосбиржи). При этом если, согласно стратегии, в ноябре 2019 года он вложился бы в индексный портфель, то потерял бы к маю 2020 года 8,4% вложений.

Но, «отдыхая» от рынка с мая по октябрь 2020 года, на банковских депозитах инвестор заработал бы больше, чем на фондовом рынке. Индекс Мосбиржи с мая по октябрь включительно вырос только на 1,5%. Зато вложив в ноябре 2020 года в бумаги из индекса Мосбиржи, к концу апреля 2021 года можно было бы заработать 33,8%.

С другой стороны, следование этой стратегии уберегло бы московского инвестора от убытка на 20,8%, который он мог бы получить за лето 2000 года, и принесло бы убыток «всего» 7,2% с ноября 2000-го по апрель 2001 года. При этом, не получив прибыль 5,1% летом 2001 года, за зимний период 2001–2002 годов инвестор на росте бумаг из индекса Мосбиржи заработал бы 83,2%.

В XXI веке стратегия «Покупай в ноябре, продавай в мае» на Мосбирже оказалась бы убыточной семь раз из 21 — в мае 2001 года (-7,2%), 2005-го (-6,2%), 2008-го (-11,1%), 2012-го (-1,7%), 2013-го (-2,8%), 2014-го (-13,5%) и 2020-го (-8,4%).

В XXI веке, ориентируясь по индексу Мосбиржи, стратегия принесла бы прибыль при продаже в мае 2002 года (83,2%), 2003-го (18,7%), 2004-го (19,8%), 2006-го (76,5%), 2007-го (19%), 2009-го (25,7%), 2010-го (16,1%), 2011-го (14,3%), 2015-го (13,4%), 2016-го (14,1%), 2017-го (1,4%), 2018-го (11,8%), 2019-го (8,8%), а также в 2021 году (33,8% по данным на 26 апреля).

Стратегия уберегла бы от убытков в 2000 году (-20,8%), 2002-м (-9,3%), 2006-м (-4%), 2008-м (-56,1%), 2011-м (-14%) и 2012-м (-3,2%).

Наконец, стратегия «Покупай в ноябре, продавай в мае» с размещением денег в банке на летнее время оказалась выгоднее традиционной консервативной стратегии «Купи и держи». Рост индекса Мосбиржи с конца апреля 2000 года по конец апреля 2021 года составил 14,8 раза, или 1381,9% (по ценам закрытия на 26 апреля). При этом если бы инвестор покупал индексный портфель в ноябре, продавал в мае, а с мая по октябрь держал средства на банковском депозите даже по ставке 6% годовых, то он заработал бы с конца апреля 2000 года прибыль с доходностью 1961,4%. Другими словами, используя стратегию Sell in May, инвестор с помощью Мосбиржи и банковского депозита увеличил бы за 21 год капитал в 20,6 раза. Без использования депозита доходность стратегии, примененной на индексном портфеле Мосбиржи, составила бы «только» 1041,3%, что, как видим, хуже стратегии «Купи и держи».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале Сам ты инвестор!

Под этим обычно понимают владение группой активов (например, акций, бондов и облигаций) с целью получить пассивный доход. Портфельные инвестиции не предполагают прямого управления активом. Основной источник дохода: дивиденды, разница от операций с бумагами. Портфельными инвестициями могут заниматься как частные инвесторы, так и организации (например, пенсионный фонд). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее