Short float что это

Показатель Short Float и как этим пользоваться

Показатель Short Float – это процент от всех акций в обращении, в которых сидят игроки на понижение в коротких позициях.

Short Float довольно значительный показатель для трейдера или инвестора, в том случае, когда % содержание в коротких позициях сопоставляется со средним ежедневным объемом.

Более подробно про показатель short float

Допустим, что short foat 20-25% с 15-дневным покрытием, и вдруг что-то случается, это может быть хорошая новость, то в естественной мере покупатели проявят интерес и начнутся покупки, это может стать шорт сквизом (Short Sqeeze). Здесь шортисты будут крыть позиции по вырастающей цене, потому что риск не определён при таком росте цены. В такой панике игроки на понижение просто скидывают свои.

Short Float и как этим пользоваться

Если делать отбор на Finviz то там есть пункт где можно отметить отбор акций сразу по этомцу параметру.

В компаниях с большей капитализацией этот показатель не означает тоже самое, что и стоках с малой. В стоках с малой капитализацией больших игроков нет, что не скажешь про стоки с большей капитализацией. В таких стоках могут присутствовать фонды. В этом случае надежды на шорт сквиз и получение прибыли иссякает.

Short float что это

Магистральное направление фундаментального анализа – оценка справедливой стоимости компании и, как следствие, внутренней цены акций, через изучение финансовых показателей ее деятельности. Итог исследования – принятие инвестиционного решения относительно конкретного эмитента или подборка перспективных компаний для открытия длинных/коротких позиций.

Помощником здесь выступают многочисленные скринеры акций – онлайн-сервисы подбора ценных бумаг. Они предлагаются и такими известными именами, как Yahoo Finance и Microsoft News (MSN), и совсем небольшими интернет-ресурсами.

Цель публикуемого материала – простейшие советы по фундаментальным коэффициентам, призванные обеспечить дополнительные сигналы об инвестиционной привлекательности компании.

На основании теханализа, рыночных новостей или иных предпочтений, трейдер отбирает на покупку группу акций. Горизонт инвестирования от 6 месяцев. Для принятия окончательного решения по формированию инвестпортфеля он хочет применить дополнительный фильтр в виде экспресс-скоринга фундаментальных показателей выбранных компаний. В данном случае, элементы фундаментального анализа не являются главными и ведущими в подобном «ручном» фондовом скринере, а играют только вспомогательную и корректирующую роль.

Источник фундаментальной информации – портал Finviz.

Объектом небольшого исследования выступит популярная Apple, тикер AAPL.

Цифры по состоянию на конец дня 09.11.2018 г.

СОДЕРЖАНИЕ:

1. СЕКТОР (SECTOR) И ОТРАСЛЬ (INDUSTRY)

(здесь и далее, источник изображений – портал Finviz)

Принадлежность к тому или иному сектору (позиция «1» на рисунке) или отрасли (поз. «2») может многое сказать о средне- или долгосрочных перспективах компании. Каковы секторальные итоги последнего года, полугодия или квартала? Кто лидеры, а кто аутсайдеры?

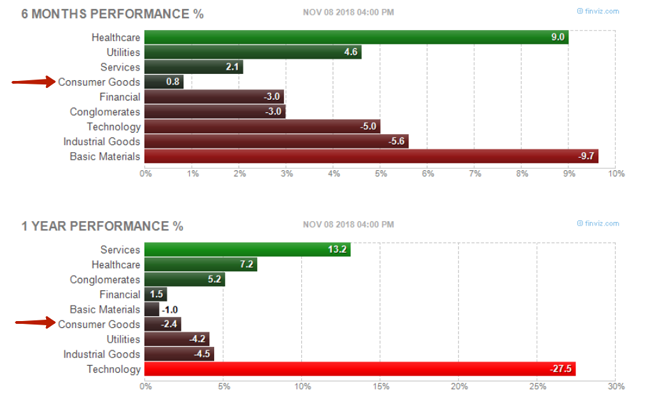

Картинка по секторам за полгода и за год (на 08.11.18):

Очевидно, что сектор Consumer Goods (товары народного/широкого потребления), который представляет Apple – крепкий середняк. На фоне октябрьского десятипроцентного падения рынка, сектор занимает четвертое место за последние 6 мес. (+0,8%) и шестое за последние 12 мес. (-2,4%) из девяти секторов, на которые делит экономику Finviz.

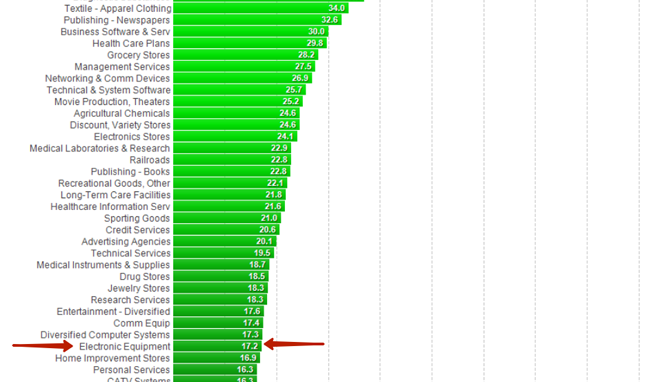

Подтверждает центризм «потребительского» бизнес-направления и позиция отрасли Apple – Electronic Equipment в годичной развертке по спектру всех Industry. Середина списка, с показателем + 17,2%.

Фрагмент шкалы Industry за последние 12 мес.

Конечно, это далеко не Drug Manufactures с 87% или Department Stores с 75% роста. Но шесть-семь десятков строк, отделяющих Electronic Equipment от уровня нулевого роста тоже неплохо.

По полугоду Electronic Equipment показала – плюс 8,5%.

Finviz позволяет делать и другие временные развертки на текущую дату, в частности, три месяца или с начала текущего года (YTD). Данные по диаграммам обновляются по итогам каждого торгового дня.

Еще пара важных штрихов в контексте сектор/отрасль.

1) Если компания относится к сырьевому сектору Basic Materials, то курс ее акций может вплотную следовать за профильным товарным трендом. Например, движение акций нефтяных компаний повторять тенденции углеводородного рынка, а бумаги золотодобывающих предприятий – рынка желтого металла.

Выводы по разделу 1

Они банальны, но прагматичны.

Если отобранная бумага относится к растущим сектору/отрасли – это, пусть и небольшая, но подсказка покупать. Вес подсказки усиливается, если сектор/отрасль – в числе лидеров роста. В противном случае, следует задуматься о шортах.

Позиция Apple: от около нуля по сектору до небольшого, но крепкого плюса по отрасли. По сектору + 0,8% за последние шесть и минус 2,4% за последние 12 месяцев. Отрасль показывает + 8,5% за полгода и +17,2% по году.

Общая рекомендация для Apple по сектору (нулевой рост) и по отрасли (рост>0)– покупать.

2. ЧЛЕНСТВО В ИНДЕКСАХ (INDEX)

Входит ли акция в тот или иной ведущий фондовый индекс.

Каковы последствия присутствия акции в корзине расчета фондового индекса?

1. Повышение значимости и солидности компании в глазах торгующей публики. Даже если финпоказатели акционерного общества (АО) сейчас не очень, к подобному факту можно относиться терпимее.

2. Акция «ходит за рынком». В нее вкладываются многие инвесторы (в т.ч. крупные институциональные, инвестиционные и пенсионные фонды), формируя индексные портфели. С одной стороны, это делает перспективы ценной бумаги более ясными. С другой, она вполне может обвалиться вслед за общим обрушением рынка.

3. Индексную бумагу видят и следят за ней миллионы. Уровни сопротивления и поддержки, локальные максимумы и минимумы, явные свечные фигуры – на виду у всего инвестиционного сообщества, от трейдеров-новичков до стратегов крупнейших инвестбанков. Ваши решения и умозаключения вполне могут быть просчитаны ранее другими, гораздо более опытными участниками рынка. Как результат, вы купите на пике перед скольжением вниз или продадите на «впадине» накануне очередного подъема.

Выводы по разделу 2

Хорошо или плохо от того, что рассматриваемая бумага входит в крупнейшие индексы, решать инвестору.

Если он хочет двигаться с рынком, извлекая преимущества установившегося бычьего тренда, тогда индексная акция очень кстати. В том случае, когда трейдер ищет недооцененные «серые лошадки», небольшие компании, обладающие хорошим потенциалом ценовой волатильности, тогда индексная корзина для открытия лонга совсем ни к чему. Аналогично, если трейдер отбирает для шортов переоцененные «надутые» рынком акции. Скорей всего, они тоже будут за пределами Доу-Джонса и S&P500.

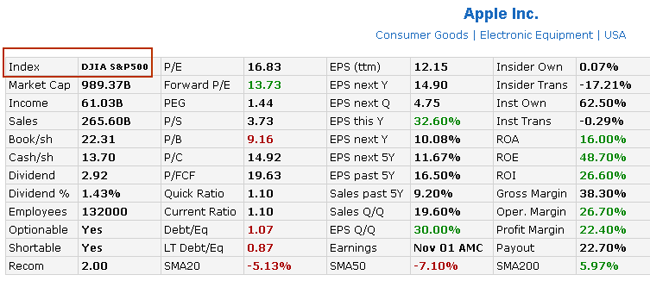

Apple – яркий представитель индексной бумаги, причем дважды (входит и в DJIA, и S&P500).

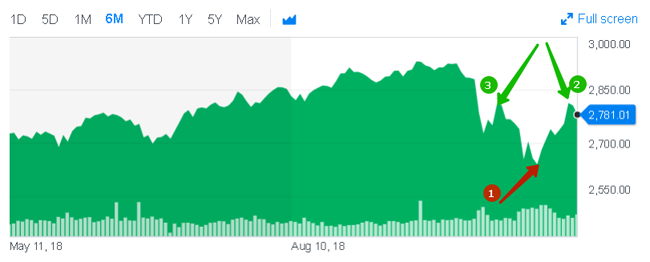

Динамка S&P500 (источник Yahoo Finance)

Нащупав 29 октября дно (точка «1» диаграммы) в 2640 пунктов по S&P500, рынок развернулся вверх. Восходящее движение усилилось после промежуточных выборов в США 6 ноября. 7 ноября (точка «2») индекс восстановился до отметки, показанной 16-17.10.18 (точка «3»), пробив уровень 2800 пп.

Рекомендация для Apple по индексу (входит в DJIA и S&P500 и с учетом повышательной динамики) – покупать.

3. РЫНОЧНАЯ КАПИТАЛИЗАЦИЯ, MARKET CAPITALIZATIONS (MARKET CAP)

Капитализация компании – ее рыночная стоимость.

Определяется, как произведение текущей цены акции на количество акций в обращении:

Market Cap (позиция «1» на картинке) = Price (поз. «2») * Shs Outstand (поз. «3»)

В свою очередь, количество акций в обращении:

Shs Outstand = Total Number of Shares – Shares Held in Treasury

Total Number of Shares – полное количество акций, выпущенных компанией;

Число акций в обращении (Shs Outstand), используемое Finviz для расчета рыночной капитализации, больше, чем Shs Float (зеленая стрелка на рисунке, часто применяется термин Free-float). Shs Float – количество акций, доступное для рядовых инвесторов: не инсайдеров, не сотрудников, не владельцев крупных, от 5% уставного фонда, пакетов. Говорят, что Float – бумаги «в свободном обращении».

Для Apple, по ситуации на конец дня 09.11.18, имеем такие параметры:

Shs Outstand = 4,84 млрд (3)

Float = 4,74 млрд. акций.

На компании, с каким уровнем капитализации следует обращать внимание?

Общая истина – чем капитализация больше, тем предприятие серьезнее и солиднее, но вот всегда ли это хорошо для мелкого инвестора?

Выводы по разделу 3

Как и членство акции в индексе, размер капитализации компании инвестор вправе воспринимать по-разному, в зависимости от его стратегий и критериев отбора бумаг в портфель.

Если трейдер формирует позиции из «суперэмитентов», то, чем выше показатель, тем лучше. Тогда анализируемый Apple с Market Cap около триллиона долларов – идеальный выбор.

Вот так на конец дня 09.11.18 выглядит первая десятка крупнейших в мире публичных компаний:

Но экстра-размер рыночной капитализации может сыграть и злую шутку с трейдером. Причины те же, что и для любой популярной, находящейся в центре внимания, индексной акции. Они изложены в предыдущем разделе. Только в данном случае они будут многократно усилены уровнем Market Cap.

P/E 20 – не открывать лонг.

Forward P/E >1 переоценена, а при PEG 1,2 – воздержаться от покупки.

Текущее значение PEG=1,44>1,2.

Воздержаться от покупки.

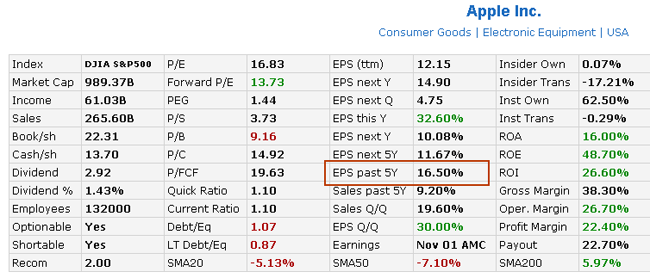

6. ТЕМПЫ РОСТА ПРИБЫЛИ ЗА ПОСЛЕДНИЕ 5 ЛЕТ (EPS PAST 5Y)

Среднегодовые темпы роста прибыли на акцию за последние 5 лет: «EPS past 5Y».

По мнению П. Линча, инвестиционный интерес представляет компания с EPS past 5Y от 15% до 30%.

При EPS past 5Y > 30% предприятие может столкнуться с тем, что, во-первых, ему будет трудно поддерживать такие темпы роста в дальнейшем и, во-вторых, его акции станут предметом интереса аналитиков и трейдеров на протяжении значительного времени. Что будет учтено в цене бумаги и затормозит рост ее котировок.

Выводы по разделу 6

15% 4 П. Линч тактично называет «слабыми».

Безусловно, для инвестора идеальной является ситуация, когда коэффициент долга стремится к нулю и компания работает, в основном, на собственных, непривлеченных средствах. Но это чисто теоретическая модель ведения бизнеса, имеющая мало общего с реальностью.

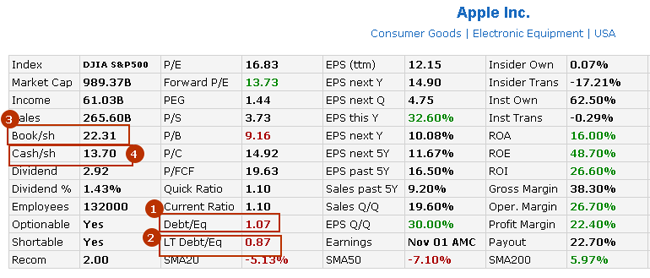

Набор финпоказателей акционерного общества, приводимых Finviz дает возможность почувствовать ряд цифр, имеющих отношение к задолженности АО.

Например, умножив Debt/Eq на балансовую стоимость акции Book/sh, получим величину долга на одну акцию Debt/sh (Eq=Book и сокращаются). Вычитая из коэффициента полного долга Debt/Eq коэффициент долгосрочных обязательств LT Debt/Eq, получим, нечто вроде, показателя краткосрочной задолженности фирмы. Умножив полученное значение на Book/sh, определим краткий долг АО на одну акцию. Данное число полезно сравнить с наличкой компании на одну акцию (Cash/sh) и увидеть, насколько ей просто рассчитаться по текущим краткосрочным обязательствам.

Разберем эту арифметику на примере исследуемой Apple.

Имеем следующие значения.

Debt/Eq=1,07 (107%), позиция «1» на картинке.

LT Debt/Eq = 0,87 (87%), поз. «2».

Долг Apple на 7% превышает его капитал, длинный долг на 13% меньше капитала.

1) Считаем величину полного долга на одну акцию: (Debt/Eq)*(Book/sh)=1,07*$22,31=$23,81.

2) Вычисляем показатель краткосрочной задолженности:

Debt/Eq- LT Debt/Eq=1,07-0,87=0,2.

3) Краткий долг на одну акцию:

(Debt/Eq- LT Debt/Eq)*(Book/sh)=0,2*$22,31=$4,46.

4) Сравниваем полученное значение с Cash/sh=$13,70. Краткий долг на акцию занимает лишь 32,5% от налички на акцию. Отличный результат!

Краткий вывод по разделу 7

Debt/Eq 0,35 – воздержаться от покупки.

Воздержаться от покупки.

8. ДИВИДЕНДНАЯ ДОХОДНОСТЬ, DIVIDEND YIELDS (DIVIDEND %)

Дивидендная доходность, Dividend % (позиция «1» на рисунке), определяется, как отношение размера годового (annual) дивиденда на одну акцию (поз. «2») к ее рыночной цене (поз. «3»).

Дивиденды – пассивный доход владельца акций. Если дивиденды выплачиваются, то инвестор получает их вне зависимости от биржевой цены бумаги. Факт дивидендной выплаты и ее размеры определяются на общем собрании акционеров компании.

Для Apple на 09.11.18 имеем Dividend %=1,43%.

Много это или мало? Нужен ориентир.

П. Линч предсказуемо предлагает сравнивать дивидендную доходность по акции с доходностью американских долгосрочных государственных облигаций (бондов). Если доходность бондов превышает Dividend % по акциям на шесть и более процентов годовых, надо продавать пакет таких бумаг и перевкладываться в бонды. Или изначально делать выбор в пользу госбумаг.

По информации портала Invesning.com, доходность американских долговых бумаг со сроками погашения от 5 до 30 лет на дату написания материала составляет от 3% до 3,4% годовых.

Вывод по разделу 8

Если доходность длинных гособлигаций США (10 и 30-летних) превышает Dividend % по акции на 6% годовых и более – продавать акции и покупать госбумаги или изначально покупать не акции, а госбумаги.

Если ситуация обратная – вкладываться в акции.

Dividend %=1,43%, доходность гособлигаций США не более 3,4% годовых

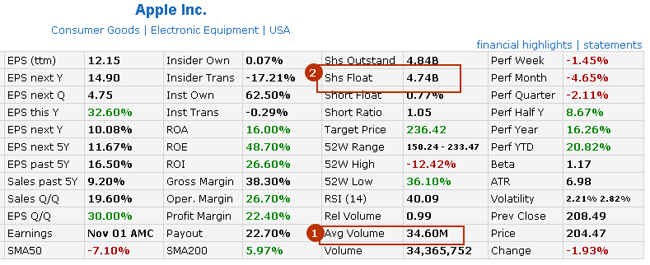

9. СРЕДНЕДНЕВНОЙ ОБЪЕМ ТОРГОВ (AVG VOLUME)

Среднедневной объем торгов за последние три месяца, Avg Volume (позиция «1» на рисунке) может быть использован, как маркер по манипулированию акцией отдельными крупными игроками, что крайне нежелательно для небольшого инвестора.

Данную величину сравнивают [3] с общим количество акций в свободном обращении Shs Float (поз. «2»). Если отношение Avg Volume / Shs Float меньше 1%, то сторонники подобной оценки говорят о «честной» торговле и рассматривают показатель, как сигнал, косвенно поддерживающий намерение открыть лонг по бумаге.

Вывод по разделу 9

Avg Volume / Shs Float 1% – воздержаться от покупки.

Avg Volume / Shs Float = 34,6/4740*100=0,73% 65% не всегда целесообразно, ввиду ее вероятной излишней волатильности.

Вывод по разделу 10

5% [4] по акции при развороте тренда с нисходящего на восходящий. Такие бумаги шортить небезопасно.

В целом, рыночное настроение совпадает с результатами проведенного скоринга.

ЗАКЛЮЧЕНИЕ

Автор статьи еще раз обращает внимание на следующие обстоятельства.

1. Изложенная процедура ни в коем случае не претендует на серьезную, универсальную и, что важно, полную методологию фундаментального анализа финансовых показателей компании. Это не более, чем простейший, в известном смысле, весьма грубый и приблизительный фильтр, призванный откорректировать уже отобранные для портфеля акции.

И, совсем-совсем, «не истина в последней инстанции».

2. В материале представлен срез по коэффициентам на конкретную дату (на 09.11.2018 г.) Для полноценного исследования необходима динамика за определенный период времени, согласующийся с горизонтом инвестирования, 6, 12 месяцев и т.д.

3. Еще одно предназначение статьи – знакомство читателя с ключевыми фундаментальными характеристиками предприятия: точные определения, экономическая сущность, расчет, применение. То, что критично необходимо для дальнейшего углубленного изучения различных аспектов фундаментального анализа рынка ценных бумаг.

ПРИМЕЧАНИЯ

СПИСОК СОКРАЩЕНИЙ

АО – акционерное общество

TTM – trailing twelve month, 12 месяцев предыдущего года

MRQ – most recent quarter, последний (предыдущий) квартал

Показатель Short Float

Показатель Short Float – это процент от всех акций в обращении, в которых сидят игроки на понижение в коротких позициях. Short Float довольно значительный показатель для трейдера или инвестора, в том случае, когда % содержание в коротких позициях сопоставляется со средним ежедневным объемом.

Шорт флоат в деталях

Допустим, что short foat 20-25% с 15-дневным покрытием, и вдруг что-то случается, это может быть хорошая новость, то в естественной мере покупатели проявят интерес и начнутся покупки, это может стать шорт сквизом (Short Sqeeze). Здесь шортисты будут крыть позиции по вырастающей цене, потому что риск не определён при таком росте цены. В такой панике игроки на понижение просто скидывают свои позиции.

Показатель Short Float и как этим пользоваться

Если делать отбор на Finviz то там есть пункт где можно отметить отбор акций сразу по этому параметру.

В компаниях с большей капитализацией этот показатель не означает тоже самое, что и стоках с малой. В стоках с малой капитализацией больших игроков нет, что не скажешь про компании с большей капитализацией. В них могут присутствовать фонды. В этом случае надежды на шорт сквиз и получение прибыли иссякает.

Trader

На рынке более девяти лет. Брокеры: IB, UT, Freedom24, RoboForex, Binance, Coinbase. Инструменты: Акции, Валюта, Крипта. Стратегии: DayTrading, Краткосрок, Долгосрок Портфель: Pre IPO, IPO, Акции, Coins. Совместно со своими партнерами разрабатываем портфельные стратегии, составляем инвестиционные планы для частных лиц с разным уровнем дохода.

Short float что это

Быстрый взгляд на мультипликаторы, объём шортов и другие финансовые показатели акций в компактном виде.

Кликни на индикатор для подсказки!

Сайт:

Компания: ( )

Ближайший отчёт:

Отчёты: 10-K / 10-Q / 8-K

Проф. обзор: Research

Price / Net Income – отношение капитализации компании к её годовой прибыли. Позволяет рассчитать, за сколько лет окупятся вложения в компанию при сохранении текущей прибыли.

Forward Price / Net Income

Forward Price / Net Income – будущий P/E. Отношение текущей капитализации компании к её будущей годовой прибыли (на основе прогноза). Значением будущей прибыли легко манипулировать, и очевидно, что с этим прогнозом можно ошибиться. Одни компаний могут недооценивать прибыль, другие могут преувеличивать оценку, а затем корректировать ее в своем следующем объявлении о прибылях.

Price / Sales Ratio

Price to Earnings Growth

Return on Equity – отношение чистой прибыли к собственному капиталу компании. Показывает, сколько прибыли генерирует капитал эмитента. Позволяет оценить эффективность и потенциальную доходность бизнеса. По сути, ROE — это та процентная ставка, под которую в компании работают средства акционеров. Этот показатель является ключевым для определения эффективности деятельности компании. Например, показатель ROE = 20% говорит о том, что каждый доллар, вложенный в компанию, ежегодно приносит 20 центов прибыли. Если ROE выше 40%, то его принято считать необъективным и опасным показателем, так как на его расчёт оказывает влияние внушительный уровень долга компании.

Return on Assets – это отношение чистой прибыли к активам компании. Показывает способность компании эффективно использовать имеющиеся у нее активы для создания прибыли. Также данный показатель отражает среднюю доходность, получаемую на все источники капитала — собственного и заемного.

Debt to Equity ratio

Процент владения институционалами

Процент владения институционалами – Число акций во владении у институционалов поделённое на общее количество акций в обращении (в процентном соотношении).

Процент владения инсайдерами

Процент владения инсайдерами – Число акций во владении у инсайдеров поделённое на общее количество акций в обращении (в процентном соотношении).

Рыночная цена акции

Рыночная цена акции – это цена, по которой акция продаётся и покупается на вторичном рынке. Рыночная цена обычно формируется на торгах на фондовой бирже и отражает баланс спроса и предложения на данные акции.

Дивиденды – это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам.

Бета-коэффициент (Beta) волатильности

Бета-коэффициент (Beta) волатильности – Если Бета равна единице, это значит, что акция колеблется вместе с рынком и ее риск эквивалентен общерыночному. Значение больше чем 1 указывает на то, что цена ценной бумаги будет более волатильной, чем рынок.

TightShort.ru Short Volume

TightShort.ru Short Volume – процент шортовых позиций по сделкам за прошлый день по данным TightShort.ru. Выражает интерес инвесторов к шорту конкретных акций в последний торговый день.

Squeeze Short Float

Finviz Short Float

Short-Interest Ratio – Количество акций в шорте (short float) поделённые на средний дневной торговый объём. Представляет собой среднее количество дней необходимое шортистам для покрытия позиций.

Наличие акции в Тинькофф

Наличие акции в Тинькофф – индикатор доступности акции к покупке у брокера Тинькофф Инвестиции для неквалифицированного инвестора.

Target price % – разница между целевой ценой аналитиков и текущей ценой акции, выраженная в процентах. Как правило, целевую цену прогнозируют на год. Помните, что аналитики могут ошибаться или действовать из корыстных интересов. Многие аналитики крайне консервативны, что отражается в их рекомендациях для современных прорывных компаний.

Relative Strength Index

Relative Strength Index – индекс относительной силы определяет силу рынка, соотнося средние цены закрытия периодов, в течение которых происходил рост, к средним ценам закрытия периодов во времена спада. Принято считать зону выше 70 перекупленной, а ниже 30 перепроданной. На сильно бычьем рынке можно применять пропорции 80/20. На сайте значение RSI посчитано с периодом в 14 дней.

Обновление данных Finviz раз в 20 минут, Squeeze раз в 720 минут.

Не является индивидуальной инвестиционной рекомендацией!

Источники данных.

Виджет TradingView отображается в реальном времени.

И тоже не является индивидуальной инвестиционной рекомендацией!

Природа шорт-сквизов или почему акции могут беспричинно расти в цене

Самый сильный покупатель сегодня – это вчерашний «шортист». Наиболее сильные волны роста, зачастую, происходят в периоды, когда большое количество игроков на понижение оказываются «заперты» в убыточной позиции из-за неожиданного подъема котировок. В такой ситуации им приходится активно скупать бумаги по любой цене, чтобы сохранить часть своего капитала и зафиксировать убыток. Поясним подробнее, чтобы механизм этого явления стал более понятен.

Короткая позиция или сделка в «шорт» (от нагл. short) – операция, когда трейдер продает взятые в долг акции с намерением откупить их позже по более низкой цене. После возврата заемных акций разница между ценой продажи и ценой покупки становится прибылью.

В долг бумаги можно взять у брокера, который в качестве гарантии по такому займу требует наличие на счете достаточного размера гарантийного обеспечения. В качестве гарантийного обеспечения могут выступать деньги или другие ценные бумаги, которые оцениваются с определенным дисконтом.

Когда стоимость акций повышается, размер требуемого гарантийного обеспечения по коротким позициям также начинает стремительно расти. Если объем средств на счете оказывается недостаточным для покрытия требуемого размера обеспечения, брокер может принудительно закрыть позицию.

Игроки на понижение обычно стараются не допустить такой ситуации и закрыть позицию до предъявления требования margin call от брокера. Однако их тактика здесь, по сути, та же – быстрая скупка неудачно выросших бумаг. Если размер позиций таких участников достаточно большой, то эта ситуация может привести к стремительному росту котировок и лавинообразному закрытию других «шортов».

Еще больше могут усугубить ситуацию скальперы и внутридневные трейдеры, которые часто открывают контртрендовые сделки в надежде на откат после активного роста. Если откат не реализуется, то их покупки могут стать дополнительным топливом для восходящего движения.

Такая ситуация называется «шорт-сквиз» (от англ. short-squeese – короткое сжатие). Именно поэтому крупные игроки и хедж-фонды предпочитают не раскрывать своих позиций. Если другие крупные участники рынка узнают, что по тому или иному инструменту открыт большой объем коротких позиций, они могут начать агрессивную скупку этих бумаг, чтобы «выдавить» шортистов из позиций. Помимо потенциала сильного направленного движения эта тактика позволяет им получить достаточную ликвидность на максимумах и зафиксировать прибыль по своим покупкам.

Такие действия на биржевом сленге называются корнер (от англ. corner – угол), так как игроков на понижение буквально загоняют в угол. Официально подобные практики запрещены и расцениваются, как манипулирование рынком, но в мировой практике подобные прецеденты регулярно встречаются. Сложность в том, что манипуляции не так просто оперативно распознать и доказать злонамеренный умысел.

В большинстве случаев достоверно понять, имел ли место шорт-сквиз в конкретном импульсе роста, не представляется возможным. Частный инвестор может распознать его только по косвенным техническим факторам. Прежде всего, шорт-сквиз происходит, как правило, только на ликвидных инструментах, которые предоставляются брокерами для сделок «шорт» широкому кругу инвесторов.

Он может происходить, как на фоне позитивных новостей, так и без каких-либо значимых информационных поводов. Причем, в случае наличия каких-либо корпоративных новостей акции могут расти на величину, не соразмерную этим новостям. Например, если на какой-либо рядовой новости котировки стремительно прибавляют более 6%, то есть повод заподозрить техническую природу такого импульса.

На графике в момент массового закрытия коротких позиций наблюдается сильный быстрый рост на повышенных оборотах. Часто он формируется при переломе длительного нисходящего тренда, в котором объем коротких позиций статистически выше. Также часто такой эффект имеет место при обновлении максимумов после и без того выдающегося роста, когда спекулянты преждевременно делают ставки на снижение, ожидая скорой коррекции.

Действительно, завершается шорт-сквиз, как правило, динамичным откатом вниз. Когда основная масса шортов оказывается закрыта, котировки находятся на максимумах и желающих покупать оказывается слишком мало для поддержания высоких цен. Под давлением продавцов цены быстро снижаются к более справедливым уровням, которые в зависимости от ситуации могут находиться выше изначальной цены или даже ниже ее.

Возникает закономерный вопрос: как использовать эту информацию в трейдинге и инвестировании? В первую очередь осведомленность о природе шорт-сквиза стоит использовать для того, чтобы не потерять средства на нем. Часто инвесторы принимают импульс роста за зарождение нового восходящего тренда и покупают вблизи локальных максимумов, рассчитывая на среднесрочный потенциал. Когда цена откатывает вниз, они оказываются заперты в убыточной позиции и либо фиксируют убыток сразу, либо вынуждены ждать неопределенное количество времени, пока цена будет более комфортной для продажи.

Другой класс убытков был кратко описан выше – это неудачные попытки скальперов поймать откат после шорт-сквиза. Здесь можно посоветовать выработать для себя четкие правила по входу в таких ситуациях, использовать сетапы только с коротким стоп-лоссом, ограничить число неудачных попыток входа, не превышать торговые объемы и соблюдать другие правила риск-менеджмента. Можно также порекомендовать спекулянтам отталкиваться не только от технических сигналов, но и обращать внимание на фундаментальный кейс таких компаний.

Что касается возможностей для заработка, то неожиданный рост торговых оборотов по спокойной обычно бумаге, аномальный внутридневной рост с выходом за пределы долгого торгового диапазона или нисходящего тренда, располагающая ситуация в биржевом стакане и трейдерское чутье могут стать сигналами для ставки на рост за счет шорт-сквиза, что, конечно, не является гарантией положительного результата.

Если активные рискованные спекуляции не для вас, то лучше просто наблюдать за подобной ситуацией со стороны. Если вам повезло иметь акцию, по которой наблюдается импульс с признаками шорт-сквиза, в своем портфеле, то имеет смысл задумать о фиксации прибыли при достижении привлекательной цены. В дальнейшем может появиться возможность заново переоткрыть позицию после отката.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Будем качать посвистывая

Итоги торгов. Распродажи могут усилиться на следующей неделе

Идеальные фишки: дают максимум доходности на единицу риска

Наиболее подходящие акции США для активных трейдеров на декабрь

Внимание, Snap!

Агрегатор такси уезжает в Гонконг. Китайские бумаги поехали вниз!

Небольшой биотех потеснил Apple в топе по оборотам на СПБ Бирже

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.