Smart estimate что это

Умные портфели

Мы провели масштабный тест наших умных портфелей на истории, чтобы сравнить их с результатами рынков и доходностями прочих инвесторов. Исторические данные не всегда находят отражение в будущем, однако наша цель не заманить инвесторов высокими доходностями, а рассказать, за счет каких факторов она может быть достигнута.

Графики наглядно показывают, что и рынки в целом, и отдельные стратегии подвержены возможности снижения стоимости. Мы не утаиваем периоды спадов и хотим подчеркнуть одну из главных аксиом инвестиций: «более высокая доходность неизбежно связана с риском».

Виды портфелей

Цели: накопление на пенсию, максимальный рост капитала

Портфели Смарт: 100%/90%/80% акций

Бенчмарк: индекс Мосбиржи, S&P 500

В долгосрочных портфелях наибольшую долю составляют акции, поэтому они сравниваются по доходности с индексами фондового рынка России и США. Мы скептически относимся к возможности обыгрывать индексы в долгосрочной перспективе, поэтому на длинных инвестиционных горизонтах в наших портфелях преобладают пассивные стратегии. Тем не менее, исторический тест (благодаря доле активных стратегий) показал доходность выше S&P 500 и индекса Мосбиржи.

Фактор: Активные стратегии в акциях

Фактор: Комиссии

Мы смоделировали доходность портфеля из крупнейших ПИФов, которые имеют длинную историю, чтобы сравнивать её с рынком акций. В среднем такой портфель [1] уступил индексу акций Мосбиржи. Скорее всего, это результат высоких комиссий за управление, которые в отдельных фондах превышают 4% от стоимости активов, не давая инвестору в полной мере ощутить результат сложного процента при инвестировании. Мы стремимся максимально снизить издержки, чтобы держать комиссии минимальными на рынке. Даже с учётом них портфель показал приемлемые результаты.

II. Универсальное инвестирование

Цели: умеренный рост, получение дивидендов и процентов

Портфели Смарт: 60%/50%/40%акций

Бенчмарк: 50%акции/50% облигации, эмоциональный инвестор

Иногда инвестор не может позволить себе риски, сопутствующие агрессивным стратегиям. В этом случае, доля акций в портфеле сокращается вместе с ожидаемой доходностью. Для сравнения с нашими умеренными портфелями мы выбрали индекс, доходность которого наполовину состоит из российских акций, наполовину из рублевых депозитов. Кроме того, мы смоделировали поведение обычного инвестора, который поддаваясь эмоциям периодически приходит на фондовый рынок и уходит с него.

Фактор: Эмоции

Исследования показывают [2], что из-за своего эмоционального поведения инвесторы в среднем теряют от 4% до 6% потенциальной годовой доходности акций. Наш мозг устроен таким образом, что нам всё время хочется продать, когда цена актива пошла вниз, и купить, когда пошла вверх. Все знают, что разумное инвестиционное поведение заключается в ровно противоположных действиях, однако продолжают впадать в эйфорию или в уныние, в зависимости от движения цен.

Наш подход минимально зависит от субъективного взгляда аналитика. Автоматизированная система анализирует инвестиционный горизонт и склонность к риску и выдает оптимальный портфель, который имеет наибольшие шансы на достижение цели. Взяв риск эмоций на себя, мы можем обеспечить несколько процентов дополнительной доходности в год.

[2] DALBAR’s 22nd Annual Quantitative Analysis of Investor Behavior.

III. Подушка безопасности

Цель: защита капитала

Портфели Смарт: 30%/20%/10% в акциях

Бенчмарки: депозит в рублях, в долларах

Мы считаем, что даже консервативные инвестиции могут содержать небольшую долю рискованных активов. Например, если вы формируете подушку безопасности на «чёрный день», то в большинстве сценариев она никогда не понадобится. При этом средства на таком счету могут управляться более эффективно, чем вложения в депозит. Одним из наших преимуществ является наличие роботизированных стратегий, которые имеют риск гораздо ниже, чем у акций, что позволяет добавлять их в консервативные портфели. Наибольшая доля активов в стратегиях будет находиться в облигациях.

Фактор: Роботы

ПИФ «Альтернативные инвестиции. Россия». Роботы представляют алгоритмы покупки и продажи бумаг на основе заранее определенных правил. Отсутствие человеческого фактора и наличие системы риск-менеджмента исключает возможность значительных потерь. Ожидаемая доходность роботов находится между акциями и облигациями, однако их способность выходить из рынка акций в период резких обвалов значительно сокращает риск портфеля и увеличивает вероятность итогового положительного результата.

Мы считаем, что автоматизированный подбор портфеля, минимальные комиссии, протестированные стратегии на рынке акций, диверсификация, а также роботы продолжат приносить добавленную стоимость для инвестора. Ниже представлены подробные характеристики различных портфелей.

Примеры доходности умных портфелей за 3 года

Инвестиционные стратегии для российского рынка акций

Инвестиционные стратегии на основе фундаментальных индикаторов, на первый взгляд, являются простым способом отбора акций. Во-первых, они относительно легки и интуитивно понятны в расчётах, во-вторых, они доказали свою эффективность, о чем можно прочитать в исследованиях, приведенных в книгах Stocks for the Long Run и What Works on Wall Street.

Такие стратегии называются активными. Их задача — получать доходность в среднем выше рынка (например, индекса ММВБ) с помощью выбора структуры портфеля (отбора бумаг), отличных от фондовых индексов. В противоположность этому пассивные стратегии предполагают инвестирование в индексные фонды. Но как и пассивные стратегии, активные также требуют широкой диверсификации и периодическую ребалансировку.

Пассивные стратегии на долгосрочном инвестиционном горизонте, как правило, обыгрывают активные, однако часто несут в себе и более высокие риски. Волатильность многих активных стратегий может быть ниже рыночной при большей краткосрочной/среднесрочной доходности.

Активные стратегии не являются инструментами выбора времени открытия/закрытия позиций (тайминга). Тайминг требует гораздо большего опыта и усилий и поэтому является самой частой причиной плохих результатов частных инвесторов.

Стратегии по фундаментальным индикаторам

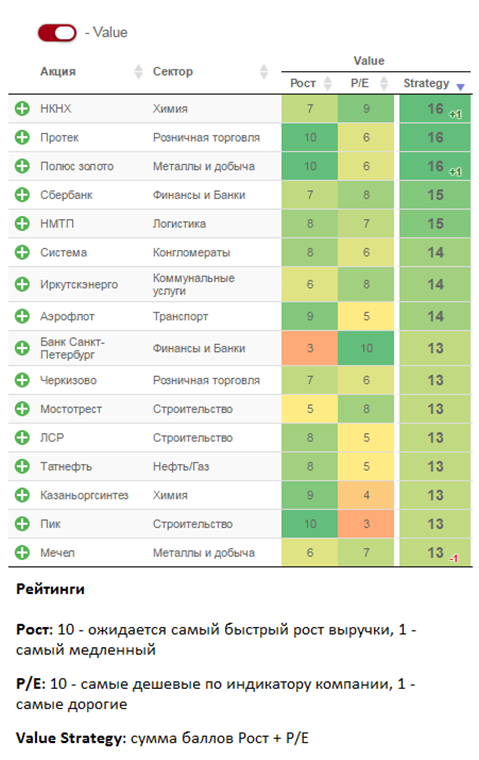

Дешёвые компании по P/E (Value strategy)

Покупка дешёвых по прибыли компаний является одной из самых распространенных стратегий на основе индикаторов. Обычно прибыль компании оценивается дёшево, если рынок ожидает её снижения, или непрозрачное корпоративное управление ставит под вопрос готовность менеджмента делиться ею с инвесторами.

Ставка на недооцененные по прибыли компании означает расчет на то, что некоторые из них не оправдают пессимистичные ожидания рынка и смогут сохранить или увеличить прибыльность в будущем, что приведёт к росту стоимости портфеля из таких компаний лучше рынка. В рамках стратегий ориентированных на дешёвые компании по P/E мы рекомендуем добавлять к оценке перспективы роста будущей выручки и прибыли. В своих расчётах мы обычно используем прогнозируемую прибыль в ближайшие 12 месяцев, очищенную от нерегулярных статей отчёта о прибылях и убытках.

Дешевые компании по EV/EBIT (Smart Estimate strategy)

Стратегия выбора акций по индикатору P/E имеет существенный недостаток — в лидеры рейтинга могут попадать компании, прибыль которых оценивается дёшево из-за наличия большой долговой нагрузки. Проблема преодолевается использованием индикатора EV/EBIT, который показывает отношение полной стоимости компании, включая долг, к прибыли до уплаты процентов и налогов.

На основе метода, описанного в книге The Little Book That Still Beats the Market, мы предлагаем сравнивать дешевые компании по индикатору EV/EBIT с эффективностью бизнеса, измеряемую индикатором ROCE (Return on Capital Employed). Выбирая эффективные компании, стоящие дешёво с учетом долга, инвестор рассчитывает, что рынок в данный момент ошибается, недооценивая доходы бизнеса и со временем справедливо оценит высокую рентабельность.

Дешевые компании по P/BV (стратегия Deep Value)

Еще одним популярным индикатором недооценки компании является P/BV. Дешевые по капиталу компании, как правило, имеют низкую отдачу на акционерный капитал, либо рынок ожидает существенные списания и убытки. Ставка на дешевые компании по P/BV рассчитана, на то, что рынок в данный момент несправедливо дёшево оценивает капитал компаний, которые способны увеличить эффективность в будущем, поэтому при выборе акций по стратегии разумно использовать рентабельность капитала (Return on Equity) в качестве дополнительного фильтра.

Ориентация на дивиденды

Феномен «дивидендных» аристократов широко известен на американском рынке акций. Компании, которые 25 лет подряд не только платят, но и наращивают дивиденды, исторически показывали доходность выше, чем S&P 500. Мы рассчитали индекс дивидендной стабильности (DSI), который отражает, насколько акция близка к понятию «дивидендного аристократ», хотя бы по меркам российского рынка. Значение DSI=1 имеют компании, которые за последние 7 лет регулярно платили дивиденды, при этом увеличивая их каждый год.

Добавив к оценке стабильности дивидендов рейтинг по ожидаемой доходности, можно получить портфель акций, который должен не только показать рост капитала в будущем, но и обеспечить текущий доход в случае необходимости.

Какие индикаторы используем мы

Мы используем фундаментальный анализ для собственного управления капиталом. Во-первых, с помощью модели Блэка-Литтермана, DCF-потенциалов и весов индекса ММВБ формируется портфель с близким к индексу риском и небольшими отклонениями по весам. Во-вторых, на основе стратегии Smart Estimate (EV/EBIT + ROCE) делается агрессивный портфель без привязки к индексу. В-третьих, для инвестиционных целей получения текущего дохода готовится портфель из компаний с высшим рейтингом по дивидендам. С помощью «анализа акций» инвестор может использовать, как наши наработки по формированию стратегий, так и сформировать собственный портфель с помощью фильтров.

5 полезных сервисов для инвестиций

Буквально 10-15 лет назад инвесторам приходилось самостоятельно изучать годовые отчёты компаний или заказывать аналитику за деньги у специалистов. После этого нужно было позвонить брокеру и попросить, чтобы тот добавил акции в ваш портфель.

Сейчас инвестировать проще. Покупать и продавать акции можно в мобильном приложении, а раздобыть необходимую информацию о компании можно через онлайн-сервис за 5 минут.

Такие сервисы для инвесторов называют скринерами акций (screen — «просеивать», «сортировать»). Они работают как сомелье в винном магазине, который поможет вам выбрать не просто вино, а итальянское вино 1912 года с привкусом пряностей.

В этой статье мы рассказываем о полезных сервисах для инвестиций, которыми пользуемся сами и рекомендуем студентам наших инвест-курсов.

Finviz.com: найдётся всё

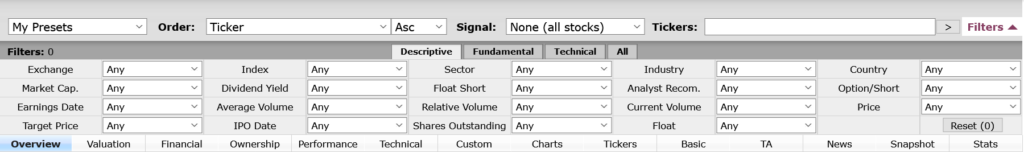

Finviz — это сайт для отбора компаний по множеству показателей. Вот как выглядит интерфейс скринера:

На сайте вы можете найти компанию для инвестирования по сотням показателей. Здесь же можно найти информацию о мультипликаторах и графики цен конкретных акций. Например, вот страничка Facebook:

Сколько стоит. Finviz бесплатный, даже регистрироваться необязательно. Но для тех, кто не хочет платить за подписку ($39,5 в месяц), есть ограничения:

Если вы редко торгуете на бирже, то эти недостатки, скорее всего, покажутся вам несущественными.

Плюсы и минусы Finviz.com

Плюсы:

Минусы:

Smart-lab: для тех, кто инвестирует в российский рынок

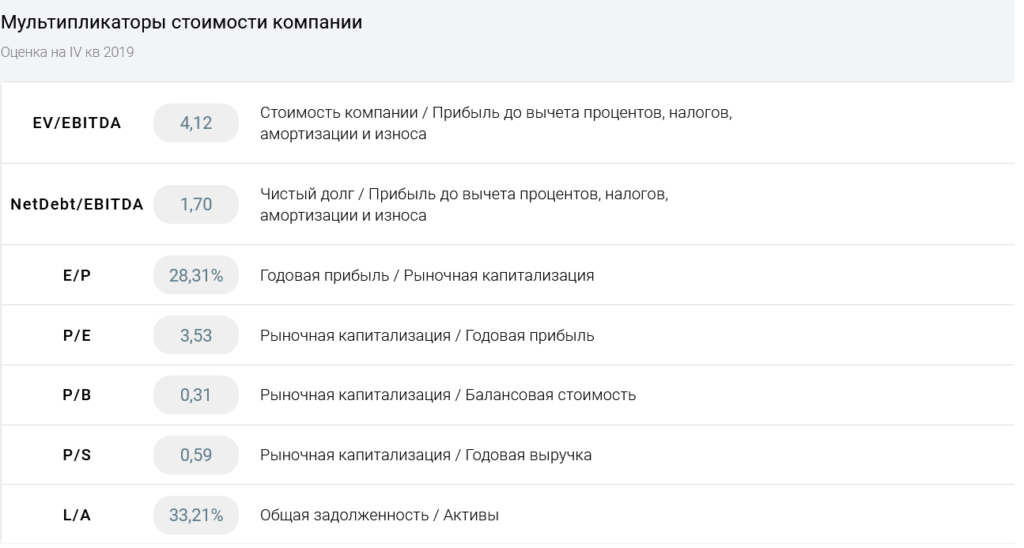

Smart-lab — это блог-платформа, посвящённая инвестициям. Здесь много интересной и полезной информации как для начинающих, так и для опытных инвесторов. Например, вы можете обсудить акции компании или посмотреть динамику мировых фондовых рынков. Но самый полезный раздел — это фундаментальный анализ. Например, вот так выглядит страничка «Газпрома».

Как это работает. Аналитики берут информацию из годовых отчетов и считают мультипликаторы. Затем приводят основные данные в таблице. Так вы можете бегло оценить состояние компании. Что удобно — у многих пунктов есть ссылки на пояснительные статьи, которые отмечены знаком вопроса.

Сколько стоит. Сервис полностью бесплатный. Регистрация необязательна.

Плюсы и минусы Smart-lab

Плюсы:

Минусы:

«Газпромбанк Инвестиции»: простота и функционал

«Газпромбанк Инвестиции» — ещё один сервис, в котором можно быстро посмотреть всю необходимую информацию по компаниям. Вы увидите все показатели бизнеса за последние 5 лет. Можно отследить динамику прибыли, долгов, капитала и так далее.

Чтобы попасть на страницу с описанием компании, нужно ввести её название или тикер в поиск. Например, мультипликаторы «Газпрома» на сервисе выглядят так:

Сколько стоит. Сервис бесплатный с обязательной регистрацией.

Плюсы и минусы «Газпромбанк Инвестиций»

Плюсы:

Минусы:

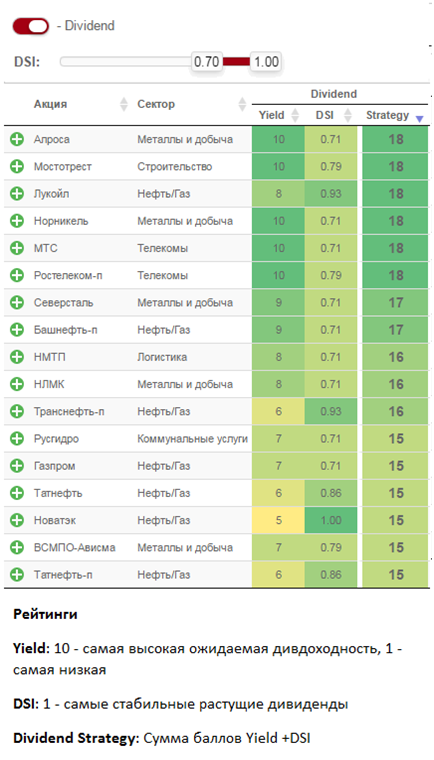

УК «Доходъ»: анализ акций и облигаций по стратегиям

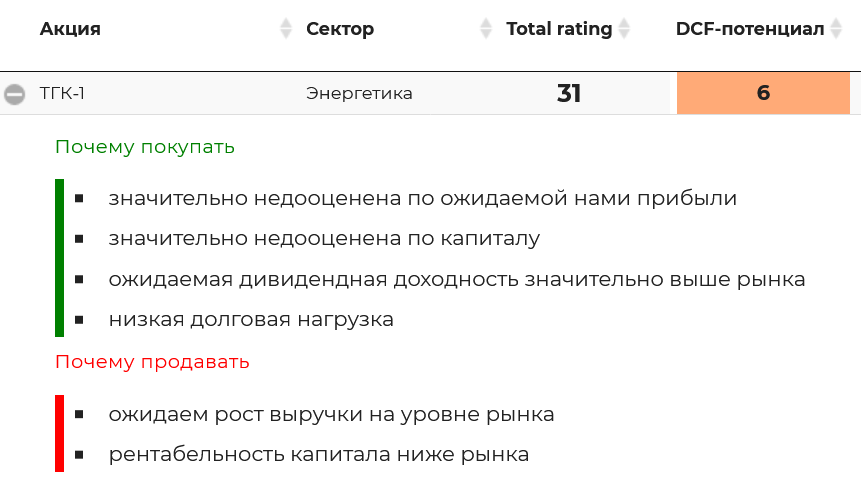

«Доходъ» — это управляющая компания. Она берёт деньги клиентов и старается их приумножить — то есть занимается доверительным управлением. Компания запустила сайт с аналитикой акций и облигаций по разным инвестиционным стратегиям. На нём можно аналитику акций и облигаций.

В первом разделе каждая компания оценивается по нескольким стратегиям:

Оценив компанию по множеству показателей, аналитики ставят итоговую оценку от 1 до 20. Здесь же можно найти сильные и слабые стороны компании.

Второй раздел — подробный гид по российским облигациям. Здесь вы сможете найти всю информацию:

— размер купона

— дату погашения

— итоговую доходность

Кроме того, можно изучить собственные стратегии УК «Доходъ».

Сколько стоит. Сервис полностью бесплатный. Регистрация необязательна.

Плюсы и минусы УК «Доходъ»

Плюсы:

Минусы:

FinanceMarker: аналитика за 5 секунд

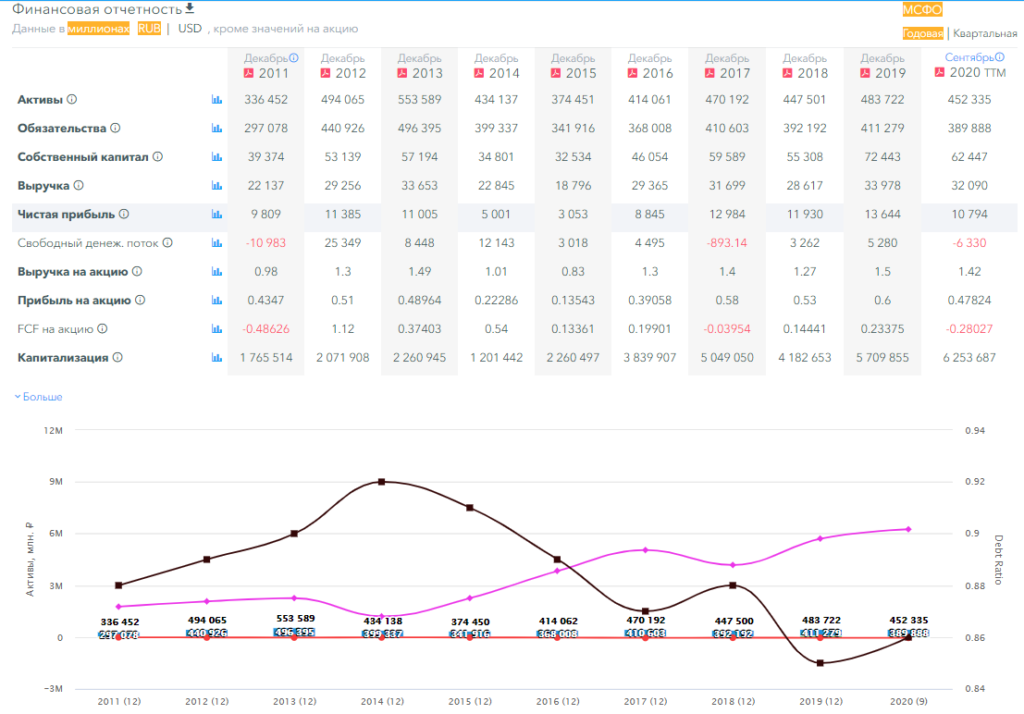

Это сервис, где можно одним взглядом оценить привлекательность компании. Данные на сервисе представлены в виде таблички. Например, вот карточка «Сбера»:

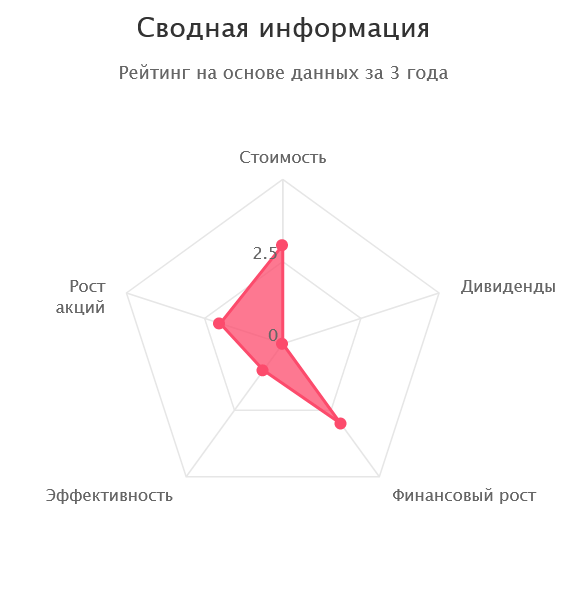

У FinanceMarker есть собственная фишка — аналитика по модели снежинки с пятью углами: стоимость, рост акций, дивиденды, эффективность и финансовый рост. Взглянув на снежинку, можно определить, под какую инвестиционную стратегию подходит данная компания.

Например, вот снежинка «Сбера»:

FinanceMarker отражает показатели бизнеса за 10 лет, а не за 5, как на Smart-lab. Здесь можно увидеть всю нужную информацию для инвестирования: долги, дивиденды, эффективность менеджеров и так далее.

Сколько стоит. Бесплатный тариф позволяет увидеть лишь 10 компаний. Чтобы пользоваться сервисом, необходимо зарегистрироваться на сайте. Тариф без ограничений стоит ₽539/мес.

Плюсы и минусы FinanceMarker

Плюсы:

Минусы:

Сайт компании, в которую вы хотите инвестировать

Мы говорили, что финансовые отчеты уходят в прошлое, но у старых добрых документов есть два неоспоримых преимущества: точность и подробная информация.

Финансовый отчёт можно найти на сайте компании. На примере «Газпрома» рассмотрим, что нужно сделать:

На 53 страницах отражено всё, что инвестору необходимо знать о «Газпроме». Чтобы быстрее найти информацию в отчёте компании, ориентируйтесь на заголовки разделов и таблиц. Не нужно вчитываться в каждую букву и анализировать каждую цифру.

Сервисы по типу FinanceMarker берут часть информации из этих документов и оформляют её в сжатом и удобном виде.

Кстати, на сайте «Газпрома» можно найти и другие полезные разделы. Например, про поставки газа.

Плюсы и минусы финансовых отчётов на сайте компании

Плюсы:

Минусы:

Подводим итоги

У сервисов есть плюсы и минусы. Какой именно подойдёт вам — зависит от ваших потребностей. Например:

В идеале подключайте все возможные способы, чтобы узнать и понять максимум полезной информации для инвестирования. Чем больше информации вы соберёте перед инвестированием в компанию, тем эффективнее будет ваше решение.

Стратегия на российском рынке акций 2019

Доходность отраслей в 2018 году

Несмотря на обострение политической напряженности, угрозы новых санкций и падение цен на нефть, российский рынок акций по итогам 2018 года показывает рост стоимости. В октябре индекс Мосбиржи обновил исторический максимум, а по итогам года рост индикатора составил около 11%. С учетом дивидендов доходность превысила 16%.

Рост котировок нефти до сентября 2018 года и ослабление курса рубля улучшили финансовую отчетность компаний нефтегазовой отрасли. Несмотря на коррекцию цен на топливном рынке в 4 квартале, индекс акций отрасли остался лидером роста на Московской бирже по итогам всего года.

За нефтегазовым сектором по доходности расположились металлурги и представители химической промышленности, которые также получили поддержку от ослабления рубля. Слабее рынка оказались представители банковского сектора после обострившейся угрозы введения новых санкций на российские финансовые рынки со стороны США. После ухудшения показателей розничной торговли и плохой динамики сопоставимых продаж падение на 14% показал потребительский сектор.

Нефтегазовый сектор

2018 год оказался самым успешным для нефтегазовой отрасли за много лет. Операционная прибыль компаний сектора по итогам года должна вырасти на 53%, чистая прибыль на 38%.

Причиной бума в нефтегазовом секторе стал рост цен на нефть в рублевом выражении. Баррель Brent в октябре достиг максимума за 4 года на фоне ограничения добычи странами ОПЕК и сокращения запасов на мировом рынке. Рубль практически весь год снижался относительно доллара из-за покупки валюты Минфином, а также угрозы новых санкций со стороны США.

Результаты сектора могли оказаться еще лучше, если бы не последний квартал года. Нефть c пиков октября потеряла более 40%, что может привести к ухудшению прибыли компаний.

На текущий момент сектор немного недооценен по фундаментальным индикаторам. Долговая нагрузка чуть ниже, чем у рынка. Компании имеют высокую стабильность и регулярность дивидендных выплат, что при ожидаемой дивидендной доходности сектора выше рыночной позволяет иметь значительную долю сектора в дивидендных стратегиях.

Следующий год окажется хуже по финансовым результатам из-за снижения средней цены на нефть в рублях относительно 2018 года, однако в долгосрочной перспективе мы ожидаем рост выручки и прибыли сектора на уровне рынка.

Наш выбор

Газпром нефть (DCF, Smart Estimate)

Компании последние годы удавалось наращивать операционный денежный поток не только благодаря росту цен на топливо, но и увеличению производства. С 2013 года рост добычи углеводородов составил 49%. В 2019 году Газпром нефть собирается нарастить добычу еще на 2,5-3%, вопреки соглашению России с ОПЕК об ограничении добычи.

Несмотря на рост акций, компания сохраняет недооценку по мультипликаторам (EV/EBIT = 5,4; P/E = 4,6) и имеет рентабельность капитала на среднем для отрасли уровне, что позволяет компании проходить в портфель Smart Estimate.

Позитивным фактором для инвесторов может служить рост коэффициента выплат дивидендов, который уже по итогам 2018 года может составить 35% от прибыли по сравнению с 25% в предыдущие годы.

Башнефть-п (DCF, Smart Estimate, Дивиденды)

С показателем EV/EBIT=3 акции Башнефти считаются одними из самых дешевых в секторе. Рентабельность капитала так же находится на высоком уровне, уступая в секторе лишь Новатэку и Татнефти. Риски Башнефти связаны с политикой главного акционера – Роснефти. Если при предыдущем акционере компания стабильно направляла на дивидендные выплаты 50% от прибыли МСФО, то сейчас в оценку компании рынком заложены опасения непрозрачных корпоративных решений.

При условии сохранения коэффициента дивидендных выплат на уровне 50% от чистой прибыли по МСФО, у акций есть потенциал роста стоимости, а дивидендная доходность префов Башнефти по итогам 2018 года будет лишь немного ниже доходности префов Сургутнефтегаза. Компания проходит во все наши стратегии.

Лукойл (DCF, Smart Estimate)

Компания недооценена по фундаментальным индикаторам. Показатель EV/EBIT на уровне 4,8, это немного ниже, чем у Газпром нефти. Рентабельности капитала (20,1%) достаточно, чтобы попадать в стратегию Smart Estimate.

Лукойл имеет высокую стабильность дивидендных выплат, однако дивидендная доходность ниже среднего значения по сектору. Это объясняется тем, что значительную часть средств акционерам компания возвращает в виде выкупа акций.

Татнефть (Smart Estimate, Дивиденды)

Татнефть имеет самую высокую рентабельность капитала в секторе, что позволяет ей входить в стратегию Smart Estimate, даже при относительно дорогих мультипликаторах. Высокая стабильность выплат и текущая дивидендная доходность на уровне 9,2% позволяет включить компанию в нашу дивидендную стратегию.

Сургутнетегаз-п (Дивиденды)

В условиях снижения курса рубля Сургутнефтегаз получает дополнительную прибыль от переоценки валютного кэша на своем балансе. По итогам 2018г прибыль компании может составить более 700 млрд. рублей, что формирует ожидаемую доходность по привилегированным акциям на уровне более 17%. Акции вошли в дивидендную стратегию. Учитывая наши ожидания по ослаблению курса рубля, вполне вероятно, что двузначная дивидендная доходность сохранится и через год.

Металлургия и добыча

Падение рубля оказало поддержку финансовым показателям компаний сектора в 3 квартале, компенсировав негативный эффект от снижения цен на металлы. По нашей оценке, по итогам 2018 года операционная прибыль компаний отрасли вырастет почти на 26%.

Сверхдоходы, полученные благодаря падению курса рубля в последние годы, металлурги тратили на сокращение долговой нагрузки. На данный момент 6 представителей сектора имеют показатель Чистый долг/EBITDA ниже 1, что позволяет им выплачивать значительные дивиденды. Однако уже в ближайшие годы, крупнейшие компании увеличат инвестиции, что потребует пересмотра дивидендной политики.

Эффективность использования капитала в металлургии одна из самых высоких на российском рынке, что в совокупности с недооценкой по показателям, позволяет иметь значительное число представителей сектора в портфеле Smart Estimate.

В 2019 году основными рисками для сектора останутся торговая война между США и Китаем, а также падение цен на металлы. Мы предполагаем, что долгосрочные перспективы роста выручки сектора не лучше, чем у рынка, однако дешевизна по мультипликаторам и высокая рентабельность делают металлургию одним из лидеров по среднему рейтингу потенциала в наших DCF-моделях.

Наш выбор

Норникель (DCF, Smart Estimate, Дивиденды)

Норникель в 2018 году выиграл не только от падения курса рубля, но и от роста цен на палладий. Драгоценный металл, выручка от которого составляет около 40% в продажах компании, в этом году вырос почти на 20%, в то время как никель и медь потеряли около 15%.

По текущим мультипликаторам Норникель имеет оценку на среднерыночном уровне (EV/EBIT = 7,1), но высокая рентабельность капитала позволяет попасть в портфель по стратегии Smart Estimate.

Норникель входит в нашу стратегию, ориентированную на получение дивидендов, однако инвесторам следует готовиться к изменениям в дивидендной политике. Менеджмент компании в стратегии развития обозначил планы по увеличению производства, что потребует сокращения выплат акционерам в ближайшие годы. На долгосрочной привлекательности акций компании планы развития должны сказаться позитивно.

Полюс золото (DCF, Smart Estimate)

Основными преимуществами крупнейшего производителя драгоценных металлов в России считаются низкая себестоимость производства и большой объем запасов на месторождениях. В 3 квартале 2018 года компания показала сильные результаты, нарастив большинство финансовых показателей. Компания стоит относительно дорого (EV/EBIT =9,1), однако имеет одну из лучших рентабельностей в секторе и планирует наращивать показатели, став в 2019 году четвертой в мире по добыче. Индикаторы позволяют включить Полюс в стратегию Smart Estimate.

КТК (DCF, Smart Estimate)

Благодаря росту мировых цен на уголь в 3 квартале 2018 года Кузбасская топливная компания показала сильные результаты. КТК нарастила все финансовые показатели, а показатель чистый долг/EBITDA находится на уровне ниже единицы. Низкая оценка по фундаментальным мультипликаторам (EV/EBIT=2,7) и высокая рентабельность капитала (40%) позволяют компании пойти в портфель по стратегии Smart Estimate. Основной риск для акционеров несут риски непрозрачности корпоративных решений в области дивидендов.

ММК (DCF, Smart Estimate, Дивиденды)

В 3 квартале 2018 года компания представила умеренно позитивные результаты, немного нарастив показатели долларовой выручки на 4% и существенно увеличив прибыль на 45% по сравнению с 2017 годом. Падение рубля позволило нарастить свободный денежный поток и увеличить дивиденды. Компания недооценена по рынку и имеет высокую рентабельность капитала. Текущая дивидендная доходность на уровне 11%, что выше среднего значения по рынку. Компания включена во все наши портфели.

Алроса (DCF, Smart Estimate, Дивиденды)

Низкая долговая нагрузка и высокая рентабельность являются одними из положительных характеристик компании. Дивидендная политика компании предусматривает выплаты от 70% до 100% свободного денежного потока в зависимости от уровня долговой нагрузки. Компания имеет высокую оценку по DCF-потенциалу.

В 3 квартале 2018 года Алроса нарастила основные финансовые показатели. Показатель EV/EBIT на уровне 5,5 и высокая рентабельность капитала позволяет включить компанию в стратегию Smart Estimate. Дивидендная доходность на уровне 9% и высокая стабильность выплат позволяют компании также пройти в наш дивидендный портфель.

Распадская (DCF, Smart Estimate)

Распадская нарастила добычу угля в 3 квартале 2018 года на 12% по сравнению с 2017 годом. Рост цен на уголь и слабый рубль поддержали финансовые результаты компании. По фундаментальным индикаторам Распадская стоит дешево и входит в стратегию, рассчитанную на текущую недооценку. Менеджмент планировал в декабре 2018 года обсудить возврат к дивидендным выплатам, однако решение так и не было принято. Непрозрачное корпоративное управление создает риски для инвесторов.

Северсталь (Smart Estimate, Дивиденды)

Дивидендная доходность бумаг Северстали одна из самых высоких в секторе и находится на уровне 13%. Северсталь выплачивала дивиденды даже в сложные для сектора времена. Высокая стабильность выплат позволяет включить компанию в дивидендный портфель.

НЛМК (Smart Estimate, Дивиденды)

В 3 квартале 2018 года компания нарастила финансовые показатели: рублевая выручка выросла на 38%, чистая и операционная прибыль выросла практически в 2 раза. Компания недооценена по индикатору EV/EBIT, который находится на уровне 5,6. Благодаря низкой долговой нагрузке НЛМК выплачивает своим акционерам практически весь свободный денежный поток, который в 3 квартале вырос на 31% по сравнению с 2017 годом. Компания проходит в наш дивидендный портфель и в портфель, ориентированный на текущую недооценку.

Химическая промышленность

Рост мировых цен на удобрения в 2018 году и слабый рубль оказал позитивное влияние на операционные результаты химической промышленности. В 2018 году мы ждем роста операционной прибыли на 22% в годовом выражении. Показатель чистой прибыли покажет негативную динамику из-за убытков по курсовым разницам. Значительная часть долга компаний сектора выражена в иностранной валюте, что при снижении курса рубля приводит к ухудшению прибыльности.

Компании сектора в среднем стоят дорого по индикаторам имеют ожидаемую доходность ниже среднего уровня. Отрасль имеет небольшое представительство в наших портфелях акций.

Наш выбор

Фосагро (DCF)

В 3 квартале 2018 года компания представила сильные результаты, нарастив выручку на 35%, а EBITDA на 72%. Кроме роста цен на удобрения, на результаты оказал влияние рост продаж азотных удобрений на 48%. Фосагро дорого оценена по мультипликаторам (EV/EBIT=9,2), а уровня рентабельности не хватает, чтобы пройти в портфель по стратегии Smart Estimate. У компании есть потенциал роста за счет наращивания производства и роста экспорта, в частности, в страны Латинской Америки.

НКНХ (Smart Estimate)

Основным проектом Нижнекамскнефтехима остается строительство этиленового комплекса, мощность первой очереди которого составит 600 тысяч тонн в год. Из-за проекта компания объявила об отказе от дивидендов в последние два года, что вызвало обвал стоимости акций. В этом году представители холдинга ТАИФ, в который входит НКНХ, объявили о готовности вернуться к дивидендам. На 85% строительство проекта должно финансироваться за счет заемных средств, что должно позволить платить акционерам дивиденды и сформировать потенциал для роста стоимости акций.

Компания стоит дешево по индикаторам (EV/EBIT = 3,3) и имеет высокую рентабельность, что позволяет проходить ей в портфель по стратегии Smart Estimate.

Энергетика

По итогам 2018 года сектор энергетики должен показать рост операционной прибыли на 10%, рентабельность по EBITDA достигнет рекордных 24%. Улучшение показателей в последние годы происходило за счет выплат по программе договоров на поставку мощности (ДПМ). Однако в следующем году сектор выйдет на максимумы показателей, после чего в 2019 году начнется их ухудшение. Сектор начнет новый инвестиционный цикл, что повлияет на сокращение свободного денежного потока и дивидендов.

Рынок отражает ухудшение показателей, поэтому многие представители сектора стоят дешево по фундаментальным индикаторам. Традиционно сектор энергетики имеет низкую эффективность использования капитала. Долговая нагрузка находится на среднерыночном уровне. Компании сектора в среднем имеет высокую ожидаемую дивидендную доходность, однако из-за низкой стабильности многие из них не проходят в нашу дивидендную стратегию.

Наш выбор

Интер РАО (Smart Estimate)

Выручка Интер РАО в 3 квартале увеличилась на 9% в годовом выражении, чистая прибыль выросла на 63%. Улучшению показателей способствовало увеличение тарифов на энергию для конечных потребителей, рост среднеотпускных цен, а так же увеличение отпуска электроэнергии и ввод в эксплуатацию арендованных электростанций.

Даже на фоне в среднем низких мультипликаторов сектора электроэнергетики Интер РАО стоит дешево (EV/EBIT=3; P/E = 4.9). При этом рентабельность инвестированного капитала остается высокой, достигая почти 17%, что позволяет компании проходить по параметрам в стратегию Smart Estimate.

Интер РАО предстоит масштабная программа модернизации, что ограничивает её дивидендный потенциал. Компания, скорее всего, продолжит платить акционерам на уровне 25% прибыли по МСФО, что формирует ожидаемую дивидендную доходность по итогам 2018 года на уровне 4%. Интер РАО не входит в наш дивидендный портфель.

МРСК ЦП (Smart Estimate, Дивиденды)

Компания дешево стоит по мультипликаторам. В 3 квартале МРСК Центра и Приволжья показала сильные финансовые результаты и сохранила рентабельность на высоком уровне. Компания проходит в портфель, ориентированный на недооцененные компании. Высокая дивидендная доходность в совокупности с высокой стабильностью дивидендных выплат позволяет включить компанию в наш дивидендный портфель.

Русгидро (Дивиденды)

Прибыль компании по итогам года при условии установления коэффициента дивидендных выплат на уровне 50% обеспечит ожидаемую дивидендную доходность около 10%. При высокой для отрасли стабильности выплат это позволяет компании пройти в список по дивидендной стратегии.

Потребительский сектор

В 2018 году на результаты продовольственных ритейлеров оказало влияние снижение потребительского спроса из-за ослабления рубля. Финансовые результаты компаний сектора оказались слабыми. По итогам года операционная прибыль сектора вырастет всего на 2%, чистая прибыль сократится на 10%. Из-за нестабильной экономической ситуации и угрозы новых санкций, негативные тенденции в начале 2019 года могут сохраниться. У некоторых компаний есть потенциал долгосрочного роста благодаря восстановлению показателей, несмотря на негативные макроэкономические тенденции.

Наш выбор

Лента (DCF)

В начале 2018 года компания показывала один из самых быстрых темпов роста сопоставимых продаж в секторе, однако к третьему кварталу показатель снизился на 0,5%. Выручка выросла на 12,5% в годовом выражении по сравнению с ростом на 18,5% в первом полугодии 2018г. Мы полагаем, что у компании есть хороший потенциал для роста в дальнейшем. Сейчас Лента оценена дешевле остальных в продуктовом ритейле с EV/EBIT на уровне 8,2 против 9,0 у Магнита и 10,8 у X5.

Детский мир (DCF, Smart Estimate)

Компания сохраняет потенциал роста, как за счет увеличения присутствия на рынке детских товаров России, так и начала экспансии в ближнее зарубежье, поэтому имеет высокую оценку по DCF-модели. Детский мир стоит дороже среднерыночных значений по мультипликаторам (EV/EBIT = 12, P/E=10), однако высокая рентабельность позволяет добавлять акции компании в наш портфель по стратегии Smart Estimate.

Детский мир отправляет всю чистую прибыль по РСБУ на дивиденды, что формирует высокую ожидаемую доходность (>10% в ближайшие 12 мес). Тем не менее, акция не входит в дивидендную стратегию из-за небольшой истории выплат.

Телекомы

Из-за отсутствия перспектив роста сектор телекомов представляет собой интерес в основном с точки зрения дивидендных стратегий. Компании, в основном, платят большую часть свободного денежного потока на дивиденды, что формирует ожидаемую дивдоходность выше рыночной. Угрозой для отрасли является необходимость исполнения «закона Яровой», который заставит компании увеличить инвестиции в инфраструктуру и ограничить дивидендный потенциал. Отметим, что по мультипликаторам сектор оценен дорого и имеет относительно низкую рентабельность.

Наш выбор

МТС (Дивиденды)

МТС в 3 квартале получил рекордный в истории убыток в 37 млрд. руб. Причиной такого результата стал резерв в 55,8 млрд. руб. под издержки, связанные с антикоррупционным расследованием деятельности в Узбекистане. Менеджмент уверяет, что это никак не повлияет на способность МТС выплачивать дивиденды и инвестировать в развитие бизнеса.

Без учета штрафа МТС показывает неплохие финансовые результаты. Рост чистой прибыли в 3 квартале составил 11,7% в годовом выражении. Основной вклад на рост показателей оказал переход на новые стандарты МСФО. Компания дорого оценена по мультипликаторам (EV/EBIT=8;P/E=8,3), что не позволяет проходить в портфель по стратегии Smart Estimate даже при неплохих показателях рентабельности.

Компания выплачивает в качестве дивидендов около 52 млрд рублей в год, что формирует ожидаемую дивидендную доходность >10%. Акции МТС входят в портфель по дивидендной стратегии.

Ростелеком-п (Дивиденды)

Привилегированные акции Ростелекома входят в наш дивидендный портфель благодаря высокой дивидендной доходности на уровне 9,8% и высокой стабильности дивидендных выплат.

Финансы

Финансы показали худшую доходность среди отраслевых индексов на Московской бирже в 2018 году. Два крупнейших представителя сектора – Сбербанк и ВТБ оказались под угрозой введения новых санкций США, что привело к снижению их мультипликаторов. Кроме того, на оценку сектора негативно повлияло повышение процентных ставок и ослабление курса рубля. Хотя мы и ожидаем роста прибыльности сектора в ближайшие годы, прогноз был снижен по сравнению с предыдущей стратегией.

Наш выбор

Сбербанк (DCF, Дивиденды)

В 2018 году акции Сбербанка потеряли более 30% стоимости из-за угрозы новых санкций, которые могут включить ограничения на операции крупнейших российских банков в долларах США. В планах банка получить прибыль в размере 1 трлн. Рублей по итогам 2020 года. При реализации данного плана и выплате дивидендов в размере 50% от прибыли, дивидендная доходность бумаг банка в ближайшие годы может оказаться двузначной. Акции банка проходят в дивидендный портфель.

Прочие сектора

Аэрофлот (DCF, Smart Estimate)

Аэрофлот показывает хороший темп роста выручки. За 9 месяцев 2018 года показатель вырос на 17% в годовом выражении. Негативно на отчетности отражается рост цен на топливо на 47%. Тем не менее, компании удалось не только сохранить прибыль на уровне прошлого года, но даже немного ее улучшить. Чистая прибыль в 3 квартале выросла на 14%. Компания дешево оценена по мультипликаторам и сохраняет потенциал для роста стоимости.

Яндекс (DCF)

Компания представила сильные результаты по итогам 3 квартала 2018г. Общая выручка компании выросла на 39%, ускорившись во многом за счет стремительного роста доходов от Яндекс.Такси (в 4,4 раза). Операционная прибыль компании также выросла за счет значительного сокращения убытка от сегмента заказа такси. Яндекс демонстрирует устойчивую положительную динамику ключевых показателей.

Компания пересмотрела прогноз по росту выручки в 2018г, увеличив его до 35-38%. Яндекс сохраняет потенциал значительного увеличения масштаба бизнеса, за счет развития электронной коммерции, улучшения рентабельности сервиса заказа такси и расширения рыночной доли поисковика на территории России. После падения акций на фоне слухов о возможном приобретении Яндекса Сбербанком наша DCF-модель

показывает улучшение потенциала их роста.