срок перечисления налога в 6 ндфл 2021 это какая дата

Даты уплаты НДФЛ: шпаргалка для 6-НДФЛ

Организация должна перечислить в бюджет удержанный при выплате НДФЛ. Эту дату следует указать в поле 021 формы 6-НДФЛ. В зависимости от вида выплаченного дохода, эти даты различаются.

Новшества 6-НДФЛ: как отразить удержанный и перечисленный налог

В 6-НДФЛ теперь не указывают дату фактического получения дохода и дату удержания НДФЛ. В новом расчете нет полей, чтобы отражать даты фактического получения дохода и удержания НДФЛ. Это информация, которую ранее указывали в форме 6-НДФЛ в строках 100 и 110.

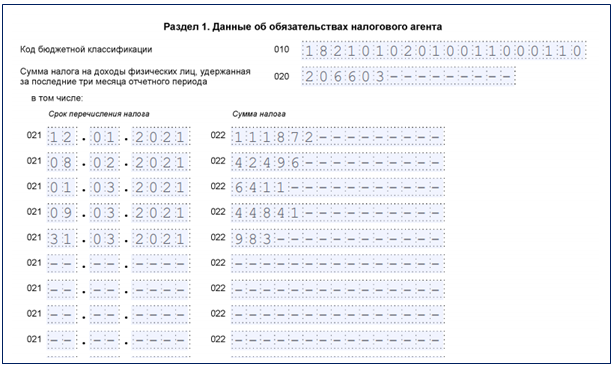

В разделе 1 расчета 6-НДФЛ теперь отражайте сроки перечисления НДФЛ и суммы удержанного налога за последние 3 месяца отчетного периода.

То есть, в этом разделе указывайте:

При этом НДФЛ, который отражен в поле 020, должен соответствовать сумме значений всех заполненных полей 022.

Помочь при заполнении поля 021 раздела 1 формы 6-НДФЛ вам сможет наша шпаргалка.

| вид выплаченного дохода | когда надо исчислить НДФЛ | когда надо удержать НДФЛ | когда надо перечислить НДФЛ |

|---|---|---|---|

| заработная плата | в последний день месяца, за который начислен заработок | в день выплаты за отработанный месяц | не позднее дня, следующего за днем выплаты зарплаты |

| больничное пособие | в день выплаты | в день выплаты | не позднее последнего числа месяца, в котором выплатили больничное пособие |

| отпускные | в день выплаты | в день выплаты | не позднее последнего числа месяца, в котором выплатили отпускные |

| премия за месяц | в последний день месяца, за который начислена премия | в день выплаты премии | не позднее дня, следующего за днем выплаты премии |

| премия за год (квартал) | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты премии |

| непроизводственные премии | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты премии |

| средний заработок при направлении работника в командировку | в последний день месяца, за который начислен заработок | в день выплаты зарплаты за месяц | не позднее дня, следующего за днем выплаты дохода |

| суточные, выплаченные сверх лимита | в последний день месяца, в котором утвержден авансовый отчет | в ближайший день выплаты | не позднее следующего дня за днем выплаты дохода, из которого удержан НДФЛ |

| неподтвержденные командировочные расходы | в последний день месяца, в котором утвержден авансовый отчет | в ближайший день выплаты | не позднее следующего дня за днем выплаты дохода, из которого удержан НДФЛ |

| компенсация за неиспользованный отпуск | в день увольнения | в день увольнения | не позднее дня, следующего за днем выплаты дохода, т.е за днем увольнения |

| компенсация за неиспользованный отпуск, превышающий 28 календарных дней, если сотрудник не увольняется | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты дохода |

| материальная помощь | в день выплаты | в день выплаты | не позднее дня, следующего за днем выплаты |

| дивиденды | в день выплаты | в день выплаты | сроки уплаты зависят от того, ООО у вас или АО. Если у вас ООО, перечислите НДФЛ не позднее дня, следующего за: днем выплаты или перечисления дивидендов; днем выплаты иного дохода, из которого удерживаете НДФЛ, – если дивиденды выплачиваются в натуральной форме; В АО перечислите НДФЛ не позднее месяца с наиболее ранней из дат: окончания года, то есть с 31 декабря; выплаты денежных средств (передачи ценных бумаг) |

| материальная выгода от экономии на процентах | в последний день каждого месяца в течение периода предоставления займа либо кредита | в ближайший день выплаты дохода | не позднее дня, следующего за днем выплаты дохода, из которого удержали НДФЛ |

| доходы в натуральной форме | в день выплаты дохода в натуральной форме | в ближайший день выплаты денежного дохода | не позднее следующего дня за днем выплаты дохода, из которого удержан НДФЛ |

| неденежные подарки свыше 4 тыс. рублей | в день выдачи подарка | в ближайший день выдачи | не позднее следующего дня за днем выдачи |

Читайте в бераторе «Практическая энциклопедия бухгалтера»

ФНС привела примеры, как заполнять 6-НДФЛ в 2021 году при выплате зарплаты в последний день квартала

ФНС разъяснила правила заполнения расчетов 6-НДФЛ в 2021 году, если заработная плата работникам была выплачена в последний день отчетного квартала.

В своем письме от 12.04.2021 № БС-4-11/4935@ ведомство напоминает, что с отчетности за 2021 год применяется форма расчета 6-НДФЛ, утвержденная приказом от 15.10.2020 № ЕД-7-11/753@.

В соответствие с этим приказом (пункт 3.1 и 3.2 порядка заполнения расчета) в разделе 1 расчета 6-НДФЛ указываются сроки перечисления НДФЛ и суммы удержанного налога за последние три месяца отчетного периода. В частности, указываются:

При этом сумма НДФЛ, удержанная за три месяца отчетного квартала, указанная в поле 020, должна соответствовать сумме значений всех заполненных полей 022.

Данную выплату нужно будет отразить в разделе 1 расчета 6-НДФЛ за I квартал 2021 года следующим образом:

Кроме того, ФНС отмечает, что на практике возникают ситуации, когда организация (руководствуясь прежними правилами заполнения) в расчете 6-НДФЛ за 2020 год отразила в разделе I выплаченную работникам 31 декабря 2020 года зарплату за декабрь 2020 года. При этом в разделе 2 данная выплата не была отражена.

Учитывая этот факт, организация отразила сумму удержанного НДФЛ с зарплаты за декабрь 2020 года уже в разделе I расчета 6-НДФЛ за I квартал 2021 года (который уже сдается новой форме).

В этой связи, если налоговый агент в полях 020 и 022 раздела 1 расчета 6-НДФЛ за I квартал 2021 года отразил сумму удержанного НДФЛ с зарплаты за декабрь 2020 года с указанием в поле 021 срока перечисления налога 11.01.2021, то это по своей сути не привело к занижению или завышению НДФЛ, подлежащего перечислению в бюджет.

В таких случаях представление уточненных расчетов 6-НДФЛ за 2020 год и за I квартал 2021 года не требуется.

Как заполнить 6‑НДФЛ в 2021 году и когда сдавать в ФНС

В статье рассмотрим, какие сроки сдачи отчётности по 6-НДФЛ, каков порядок заполнения 6-НДФЛ и где скачать актуальный бланк xls формы 6-НДФЛ.

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Экстерн.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

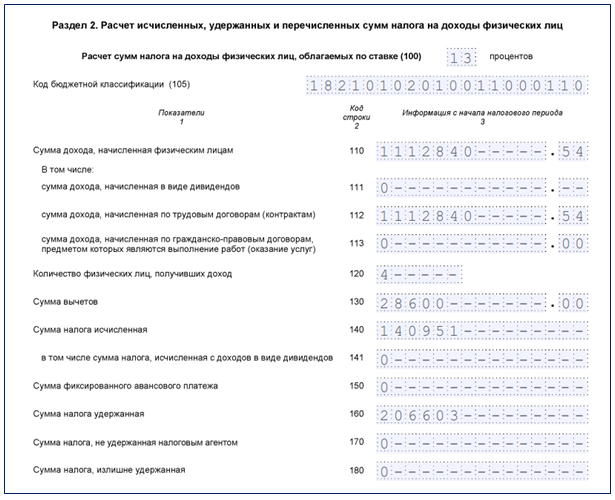

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Как отразить договор ГПХ в 6-НДФЛ?

Обобщенную по всем физлицам сумму начисленного дохода с начала налогового периода показывают во втором разделе формы в строке 110. В строке 113 в том числе выделяют сумму доходов по гражданско-правовым договорам на выполнение работ или оказание услуг.

В строке 021 «Срок перечисления налога» Раздела 1 формы 6-НДФЛ указывают день, не позднее которого должен быть перечислен налог с выплаченного дохода по договору ГПХ — следующий день за датой перечисления на счет в банке либо выдачи из кассы (пп. 1 п. 1 ст. 223 НК РФ). В строке 022 отражают сумму налога. Удержанные налоги с доходов по договору подряда отражают в 6-НДФЛ отдельно по каждой дате выплаты, включая все авансовые платежи.

Как проверить правильность заполнения 6-НДФЛ?

Правильность заполнения 6-НДФЛ проверяют по контрольным соотношениям, установленным Письмом ФНС от 23.03.2021 № БС-4-11/3759. Значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше установленных показателей. Проверка 6-НДФЛ по контрольным соотношениям помогает исключить вопросы со стороны ФНС.

Куда сдавать 6-НДФЛ по обособленным подразделениям?

6-НДФЛ по обособленным структурам сдают отдельными расчетами по месту регистрации каждого подразделения компании. Если место нахождения головной организации и ее обособленных подразделений — территория одного муниципального образования либо если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ представляют в налоговый орган по месту учета одного из этих обособленных подразделений, выбранному компанией самостоятельно, или по месту нахождения головной организации. О выборе налогового органа необходимо заявить до начала налогового периода по специальной форме (абзац 7 п.2. ст.230 НК РФ).

Почему дивиденды не попадают в 6-НДФЛ?

Дивиденды также отражают в 6-НДФЛ. Суммы начисленных дивидендов и исчисленного НДФЛ выделяют в отдельных строках во втором разделе формы. В строке 111 — сумму дохода, начисленную в виде дивидендов, в строке 141 — сумму налога, исчисленную с доходов в виде дивидендов.

Как отразить натуральный доход в 6-НДФЛ?

Доход в натуральной форме считают полученным в день его фактической передачи. Это дата вручения подарка или списания со счета суммы, перечисленной в оплату обучения работника. Удержать НДФЛ с дохода в натуральной форме при его получении невозможно, поэтому налоговый агент должен удержать налог за счет любых других денежных доходов. В такой ситуации в строке 021 «Срок перечисления налога» раздела 1 формы 6-НДФЛ отражают дату перечисления налога, удержанного с «неденежного» дохода, а в строке 022 будет содержаться в том числе сумма налога с натурального дохода. Сумму дохода отражают в строке 110 раздела 2.

Как заполнить форму 6-НДФЛ за 3 квартал 2021 года. Полное руководство

6-НДФЛ — это расчет, с помощью которого налоговые агенты информируют ФНС о выплатах работникам и о налоге на доходы физических лиц. Сдавать его все работодатели обязаны каждый квартал.

Форма отчета 6-НДФЛ

В конце прошлого года Приказом ФНС № ЕД-7-11/753@ от 15.10.2020 утверждены новая форма и правила заполнения 6-НДФЛ в 2021 году для налоговых агентов.

За 3-й квартал 2021 года в расчет включена справка о доходах и расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, для формы 6-НДФЛ (бывшая форма 2-НДФЛ), но сдавать этот раздел следует только по итогам года.

Отчет, который показывает расчет сумм налога на доходы физических лиц, сдается поквартально в электронном формате, если за отчетный квартал в организации производились выплаты в пользу 10 человек и более. Если организация отчитывается меньше чем за 10 человек, то форму разрешат сдать на бумажном носителе. Сумма налога указывается в рублях, а сумма дохода — в рублях и копейках.

Расчет 6-НДФЛ в очередной раз обновят! Это необходимо в связи с поправками, внесенными в Налоговый кодекс РФ. Изменятся:

Сроки сдачи отчетности

Форму 6-НДФЛ направляют в налоговую инспекцию не позже последнего дня месяца, идущего за отчетным кварталом. Для годового расчета действует увеличенный срок — не позднее 1 марта следующего года.

Актуальный для каждого периода срок сдачи 6-НДФЛ в 2021 году приведен в таблице:

Последний срок сдачи

За 1-й квартал 2021 года

За 2-й квартал 2021 года

(расчет нарастающим итогом за полгода в разделе 1)

До 2 августа (31.07 — суббота)

За 3-й квартал 2021 года

(расчет нарастающим итогом за 9 месяцев в разделе 1)

До 1 ноября (31.10 — воскресенье)

(расчет нарастающим итогом за год в разделе 1)

Штрафы за отчетность

За несоблюдение сроков сдачи отчета предусмотрен штраф. Каждый месяц опоздания обойдется в 1000 рублей по нормам п. 1.2 статьи 126 НК РФ. Должностное лицо, отвечающее за непредоставление в срок отчетности по НДФЛ, оштрафуют на сумму от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

По статье 76 НК РФ, налоговая служба вправе заблокировать банковские счета налогового агента, который не сдал отчет.

В случае установления недостоверности сведений в расчете организацию оштрафуют на 500 рублей (п. 1 ст. 126.1 НК РФ). Следовательно, главбуху каждой организации надо позаботиться не только о том, как заполнить 6-НДФЛ без ошибок, но и как сдать отчет без нарушения сроков.

Неправомерная сдача отчета 6-НДФЛ на бумажном носителе грозит штрафом 200 рублей (ст. 119.1 НК РФ).

В КонсультантПлюс найдете не только подробное руководство по 6-НДФЛ с бланком и образцами, но и видеосеминар, который ответит на любые вопросы. Получите бесплатный доступ по ссылке ниже.

Изменения в 6-НДФЛ, которые необходимо учесть в 2021 году

Для правопреемников реорганизованных компаний действует обязанность сдавать форму 6-НДФЛ, если сама фирма до окончания реорганизации этого не сделала. Такой порядок заполнения 6-НДФЛ следует соблюдать организации-правопреемнику:

Кроме того, в правилах заполнения произошли и другие изменения, зависящие от того, кто сдает 6-НДФЛ:

На титульном листе формы 6-НДФЛ указывают полные реквизиты документа, подтверждающего полномочия представителя. Новая форма 6-НДФЛ действует с 1-го квартала 2021 года, ее объединили со справкой 2-НДФЛ.

Пошаговая инструкция, как правильно заполнить 6-НДФЛ за 3 квартал 2021

Хотя отчет действует уже не первый год, оформление 6-НДФЛ по-прежнему вызывает вопросы у работодателей и бухгалтеров. Кроме того, в него внесли целый ряд изменений, которые необходимо учесть при заполнении. В профессию приходят молодые бухгалтеры, которым требуются разъяснения. Специально для них разберем действия по шагам.

Документ состоит из следующих разделов:

Рассмотрим пример заполнения 6-НДФЛ за 3 квартал 2021 года (пошаговая инструкция).

Титульный лист

Пишем полное название налогового агента. В соответствующих полях указываются ИНН и КПП организации, сдающей отчет. Если отчет сдается филиалом, то указывается КПП филиала. Указываем номер корректировки. Если форма 6-НДФЛ сдается первый раз за отчетный период, то в поле «Номер корректировки» отражаются нули.

Период предоставления 6-НДФЛ — квартал, за который отчитывается работодатель:

Коды для организаций, осуществляющих передачу сведений на этапе реорганизации (ликвидации), указаны в приложении 1 приказа.

Налоговым периодом является календарный год, за который предоставляются сведения. В поле проставляются соответствующие 4 цифры. Затем в строке указывается код той налоговой инспекции, куда сдается отчетность. Это четырехзначный код, в котором:

Важно помнить, что отчетность направляется в инспекцию по месту нахождения организации или ее обособленного подразделения. ИП сдают отчет 6-НДФЛ в налоговую по месту жительства или осуществления деятельности.

Код «По месту нахождения (учета)» помогает определить, какая организация сдает отчетность. Полный перечень кодов содержится в приложении 2 к приказу.

Наиболее распространенные для организаций:

ИП тоже указывают специальные коды:

Указываем код ОКТМО (муниципального образования) и номер телефона налогоплательщика. Как требует утвержденный приказом ФНС порядок заполнения отчета 6-НДФЛ, указывают код того МО, на территории которого расположена и зарегистрирована организация или филиал. Иногда гражданам выплачивают денежные средства (зарплату и премии) как головная организация, так и ее подразделение. В этом случае заполняются и сдаются сразу две формы с разными кодами по ОКТМО.

Раздел 1

Действующий порядок заполнения 6-НДФЛ в 2021 году за 3 квартал предписывает указывать в разделе 1 суммы налога, удержанные или возвращенные работникам в 3-м квартале 2021 года.

Информацию указывают так:

Если возникает вопрос, как вычислить сумму удержанного налога в 6-НДФЛ, необходимо суммировать налог со всех доходов, выплаченных работникам в отчетном периоде.

Раздел 2

Ставки налога на доходы работников по трудовым договорам и лиц, выполняющих работы (оказывающих услуги) в рамках гражданских договоров: 13, 15, 30 и 35%. В 2021 году действует повышенная ставка 15% для больших доходов (свыше 5 млн рублей в год). В примере рассмотрена стандартная ставка НДФЛ — 13%. В случае исчисления налога по разным ставкам для каждой ставки будут формироваться те данные, которые относятся только к указанной ставке НДФЛ.

Действующие правила заполнения 6-НДФЛ (для чайников) предписывают заполнять раздел нарастающим итогом с начала года.

В строке 110 указывают общую сумму заработной платы работников за июль-сентябрь и все полученные в 3-м квартале 2021 года отпускные, больничные и другие доходы, без уменьшения на налог и вычеты. Отдельный пример заполнения отпускных отсутствует, их включают в общую массу вознаграждений работников. Сумму вычетов указывают в строке 130, а исчисленный НДФЛ — в 140.

В строке 160 указывают сумму налога, удержанного в 3-м квартале. Она не всегда совпадает с суммой НДФЛ в строке 140. В поле 170 укажите сумму НДФЛ, которую невозможно удержать до конца года. Например, налог с подарка физлицу, которое не получает постоянных денежных доходов в организации.

О порядке указания зарплаты за прошлые периоды, выплаченной в текущем, налоговики разъяснили в письме от 13.09.2021 № БС-4-11/12938@. Существуют альтернативные точки зрения Минфина, но так как проверку расчетов осуществляет ФНС, лучше ориентироваться на ее позицию в этом вопросе, чтобы не давать пояснений.

НДФЛ с зарплаты перечисляется не позже следующего дня после выплаты заработной платы работникам. А вот налог с отпускных и больничных разрешено уплатить не сразу. Главное — успеть до конца того месяца, в котором они были выплачены сотрудникам (ст. 226 НК РФ).

На титульном листе это правило тоже действует. Даже в самой длинной строке, содержащей название организации, все оставшиеся пробелы заполняются прочерками так, как показывает образец заполнения формы 6-НДФЛ по КНД 1151099.

Бывшая справка 2-НДФЛ в составе расчета

Новое приложение № 1 к расчету содержит справку о доходах физических лиц (бывшая 2-НДФЛ). Работодателям не следует заполнять справки на всех сотрудников ежеквартально, их сдают только по итогам года. Пустое приложение ежеквартально подавать не надо.

Нулевой 6-НДФЛ

Обязанность сдавать в налоговый орган по месту своего учета расчет по форме 6-НДФЛ возникает, если налогоплательщик признается налоговым агентом, то есть осуществляет выплаты в пользу физических лиц. Если в течение отчетного периода доходы работникам не начисляются и не выплачиваются, предоставлять отчет не нужно. Об этом ФНС проинформировала в письме № БС-4-11/4901 от 23.03.2016.

Если в течение календарного года была хоть одна выплата в пользу физического лица, имеющая характер оплаты труда, больничного, материальной помощи, вознаграждения за оказанные услуги (выполненные работы) в рамках выполнения гражданского договора, то отчет составляется. Поскольку форма заполняется нарастающим итогом, в дальнейшем показатели из первого, второго и третьего кварталов будут сохраняться накопительным образом. Нулевого 6-НДФЛ не существует в принципе, в отчете все равно будут сведения хотя бы об одной выплате.

Если в прошлом году организация была налоговым агентом, а в текущем отчетном периоде по каким-то причинам перестала выплачивать доходы работникам, отчет в налоговый орган подавать нет необходимости. Хотя компания не обязана объяснять налоговикам, с чем связана утрата статуса налогового агента, рекомендуется отправить в ИФНС письмо о непредоставлении 6-НДФЛ, составленное в произвольной форме.

Заполнить форму 6-НДФЛ онлайн

Заполнить отчет онлайн есть возможность на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и других. Некоторые сайты позволяют это делать безвозмездно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Заполняем 6-НДФЛ за 1 квартал 2021 года: важные детали и нюансы

Начиная с отчетности за 1 квартал 2021 года форму 6-НДФЛ нужно оформлять на новом бланке. Что изменилось в этом отчете? Как его оформить по новым правилам? Как заполнить 6-НДФЛ, если доходы сотрудника превысили 5 млн руб.? В какие сроки и каким способом отправить в налоговую инспекцию? Ответы — в нашем материале.

Новый бланк 6-НДФЛ за 1 квартал 2021 года

Новый бланк 6-НДФЛ, на котором предстоит отчитаться за 1 квартал 2021 года, утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

По сравнению с прежним бланком в новом 6-НДФЛ:

Принцип заполнения 6-НДФЛ

В 6-НДФЛ за 1 квартал 2021 года заполните:

Основной подход к отражению операций в новом расчете остался прежним — операции отражаются в том периоде, в котором завершены, то есть в периоде наступления срока перечисления налога в соответствии с п. 6 ст. 226, п. 9 ст. 226.1 НК РФ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@).

Если в течение 1 квартала 2021 года выплачивались доходы, облагаемые по разным ставкам, разделы 1 и 2 нужно заполнить для каждой из ставок налога.

Заполняем 6-НДФЛ за 1 квартал 2021 года

Титульный лист

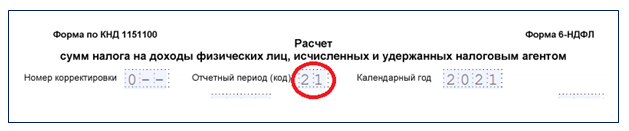

При оформлении 6-НДФЛ за 1 квартал 2021 года в поле «Отчетный период» проставьте код «21», а в поле «Календарный год» — 2021:

Укажите данные налогового агента:

В поле «Код по ОКТМО» проставьте код муниципального образования в соответствии с Общероссийским классификатором ОК 033-2013 (ОКТМО). Если в течение отчетного квартала вы сменили муниципалитет, оформите два расчета (Письмо ФНС от 28.09.2020 № БС-4-11/15739@).

Если 6-НДФЛ сдает налоговый агент лично, в разделе титульного листа «Достоверность и полноту сведений. » укажите код «1», если сдает представитель — код «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполните в следующем порядке:

Разберем на примере, как заполнить раздел 1 расчета 6-НДФЛ за 1 квартал 2021 года. Данные представлены в таблице:

| Дата | Начисления и выплаты в пользу физлиц | НДФЛ, руб. |

| 11.01.2021 | Выплачена зарплата за декабрь 2020 года, премия по итогам года на общую сумму 860 550,12 руб., НДФЛ с нее удержан и перечислен в бюджет | 111 872 |

| 31.01.2021 | Начислена зарплата за январь — 336 893,25 руб. Стандартные вычеты 10 000 руб. | — |

| 05.02.2021 | Выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет | 42 496 |

| 05.02.2021 | Начислены и выплачены отпускные в размере 49 318,47 руб. | — |

| 28.02.2021 | Начислена зарплата за февраль 354 929,86 руб., предоставлены стандартные вычеты 10 000 руб. | — |

| 01.03.2021 | С отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ | 6 411 |

| 05.03.2021 | Выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет | 44 841 |

| 26.03.2021 | Начислены и выплачены больничные 7 557,85 руб., с них исчислен и удержан НДФЛ | — |

| 31.03.2021 | С суммы больничных, выплаченных в марте, перечислен в бюджет НДФЛ | 983 |

| 31.03.2021 | Начислена зарплата за март 364 141,11 руб., предоставлены стандартные вычеты — 8 600 руб., с зарплаты исчислен НДФЛ | — |

Заполним Раздел 1 по данным примера:

Например, больничное пособие и отпускные, выплаченные в одном и том же месяце. У них единый срок уплаты — последний день месяца. То же самое с зарплатой и дивидендами, которые перечислили работнику в один день. У них один срок перечисления налога — следующий рабочий день.

Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» отражает обобщенные по всем физлицам показатели.

Для расчета 6-НДФЛ за 1 квартал в расчет берутся показатели за январь-март. Суммы нужно показать нарастающим итогом с начала года по соответствующей налоговой ставке.

Заполним Раздел 2 по данным примера:

Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

По общему правилу срок сдачи 6-НДФЛ по итогам квартала — не позднее последнего дня месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 1 квартал 2021 года нужно сдать в ИНФС не позднее 30.04.2021.

Способы отправки 6-НДФЛ (абз. 6 п. 2 ст. 230 НК РФ):

Сдать бумажный расчет можно лично посетив инспекцию, через представителя или направив по почте заказным письмом с описью вложения.

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2021 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

Примеры заполнения 6-НДФЛ при применении повышенной налоговой ставки можно найти в Письме ФНС от 01.12.2020 № БС-4-11/19702@.

Для перечисления в бюджет НДФЛ, который превышает 650 тыс. руб. и относится к части базы сверх 5 млн рублей, предусмотрен отдельный КБК 182 1 01 02080 01 1000 110 (Приказ Минфина от 12.10.2020 № 236н).

Если по итогам 1 квартала 2021 года вы ошибетесь с расчетом НДФЛ по комбинированной ставке (650 руб. 15% с превышения 5 млн руб.), наказания не будет, если самостоятельно перечислите в бюджет недостающие суммы до 1 июля следующего года (п. 4 ст. 2 Федерального закона № 372-ФЗ).

Нулевой 6-НДФЛ за 1 квартал 2021 года

Если в 1 квартале 2021 года вы не начисляли и не выплачивали доходы физлицам, нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Получите доступ к 35 онлайн-курсам для кадровиков и бухгалтеров. Подключите «Клерк.Премиум». Вы сможете не только проходить курсы, получать сертификаты ИПБ России, но и задавать экспертам «Клерка» неограниченное количество вопросов. Мы ответим в течение дня. Это точно дешевле, чем иметь сторонних консультантов. Сможете собирать вопросы со всех коллег и даже давать им свой логин и пароль, и они тоже смогут задавать вопросы.

Подводим итоги

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только до завтра можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь