страховая премия на какой счет отнести

Страховая премия на какой счет отнести

Дата публикации 23.05.2019

Использован релиз 3.0.70

14.05.2019 организация ООО «Швейная фабрика» единовременно уплатила страховщику ООО «Росгосстрах» годовую страховую премию по обязательному страхованию гражданской ответственности владельцев транспортных средств (ОСАГО) в размере 20 000,00 руб., период страхования автомобиля – с 14.05.2019 по 13.05.2020. Страховая премия по договору ОСАГО учитывается на счете 76.01.9 «Платежи (взносы) по прочим видам страхования».

ООО «Швейная фабрика» использует общую систему налогообложения (ОСН), применяет метод начисления и ПБУ 18/02.

Создать на основании

Входящий Исходящий

Внутренний

Страховой полис по договору ОСАГО

1. Оплата страховой премии по договору ОСАГО

1.1 Перечислена оплата страховщику

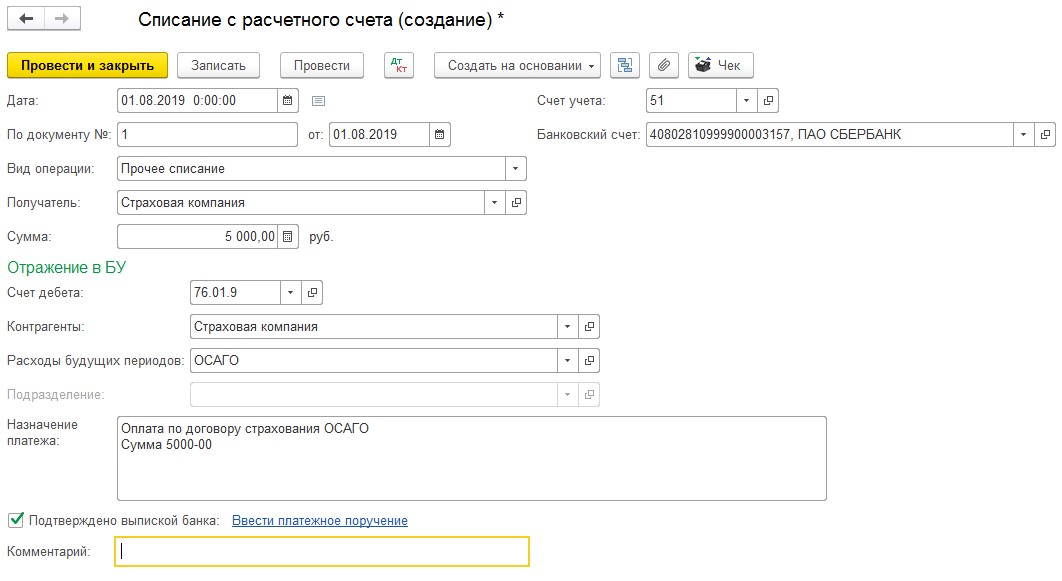

Документ «Списание с расчетного счета» (рис. 1):

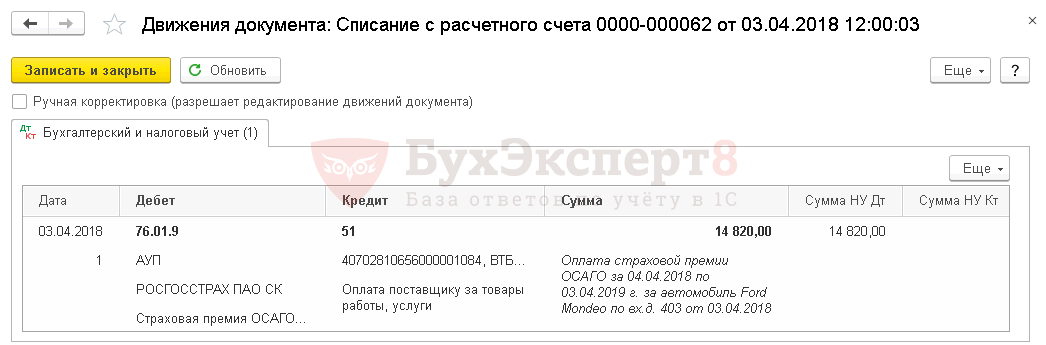

По кнопке посмотрите результат проведения документа (рис. 2).

1.2 Учтен платеж (страховая премия) по договору страхования

2. Учет расходов по ОСАГО

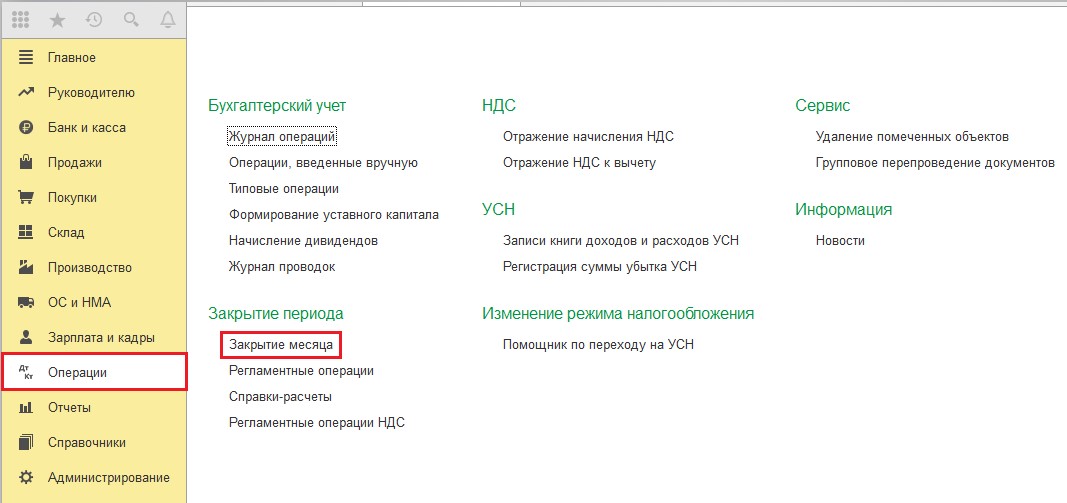

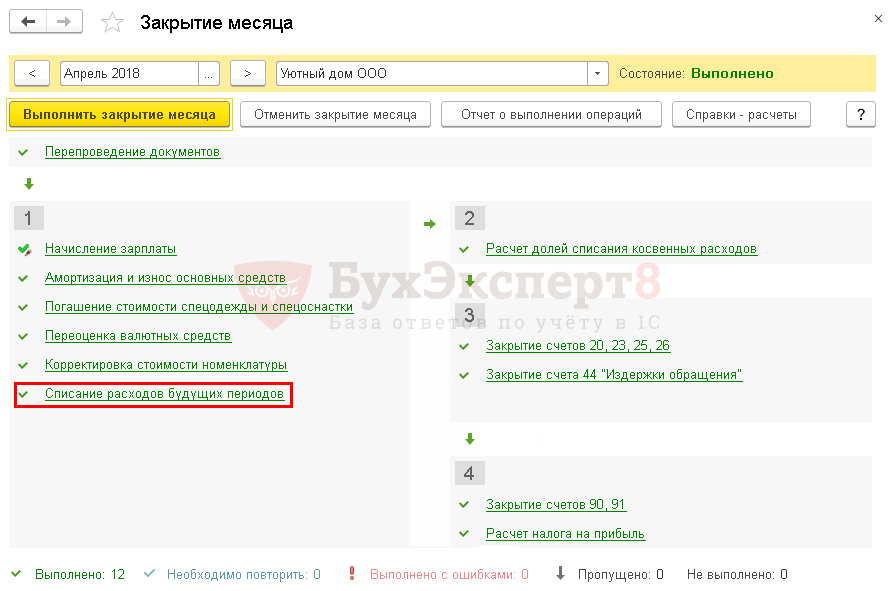

Обработка «Закрытие месяца»

2.1 Учтена в расходах часть суммы страховой премии, приходящейся на май 2019 г.

Регламентная операция «Списание расходов будущих периодов» в составе обработки «Закрытие месяца» (рис. 5):

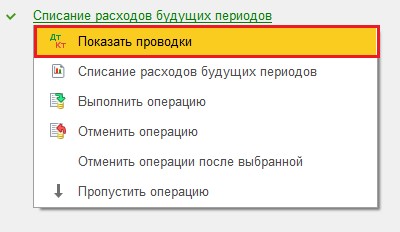

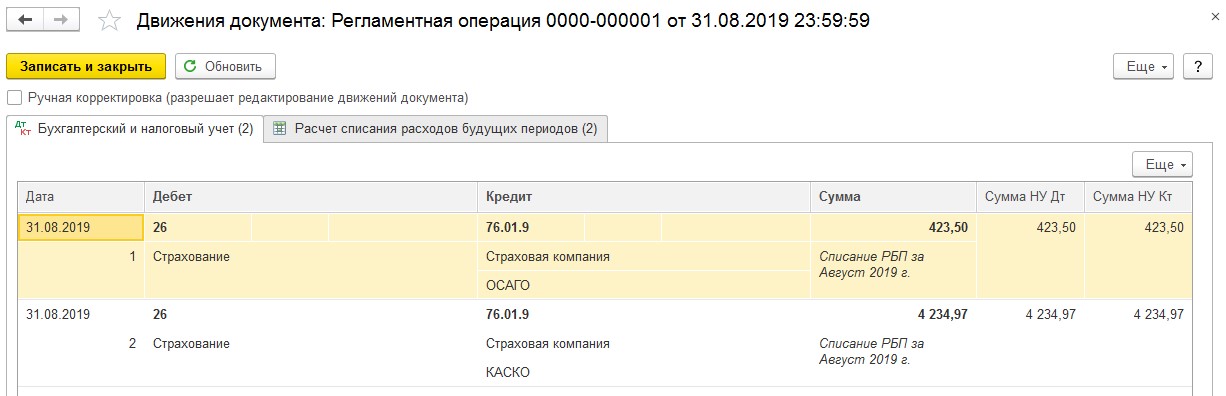

По ссылке с названием регламентной операции Списание расходов будущих периодов выберите Показать проводки (рис. 5) и посмотрите результат ее выполнения (рис. 6):

Перейдите на закладку Расчет списания расходов будущих периодов и проанализируйте расчет сумм, списанных на счета учета затрат в текущем месяце (рис. 6): за период с 14.05.2019 по 31.05.2019 (18 дней) в расходы списана часть уплаченной страховщику страховой премии в размере 983,61 руб. (20 000,00 / 366 *18).

Расчет части страховой премии по договору ОСАГО, принятой в расходы в мае 2019 г., проанализируйте по отчету Справка-расчет «Списание расходов будущих периодов» (рис. 7) (раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца).

2.2 Аналогичным образом учитываются расходы по ОСАГО в следующих месяцах действия договора (июнь 2019 г. – май 2020 г.)

Далее таким же образом производится расчет и равномерное списание в расходы уплаченной страховщику страховой премии с помощью регламентной операции «Списание расходов будущих периодов» ежемесячно по 13.05.2020.

Страховая премия на какой счет отнести

Дата публикации 26.10.2020

Использован релиз 3.0.83

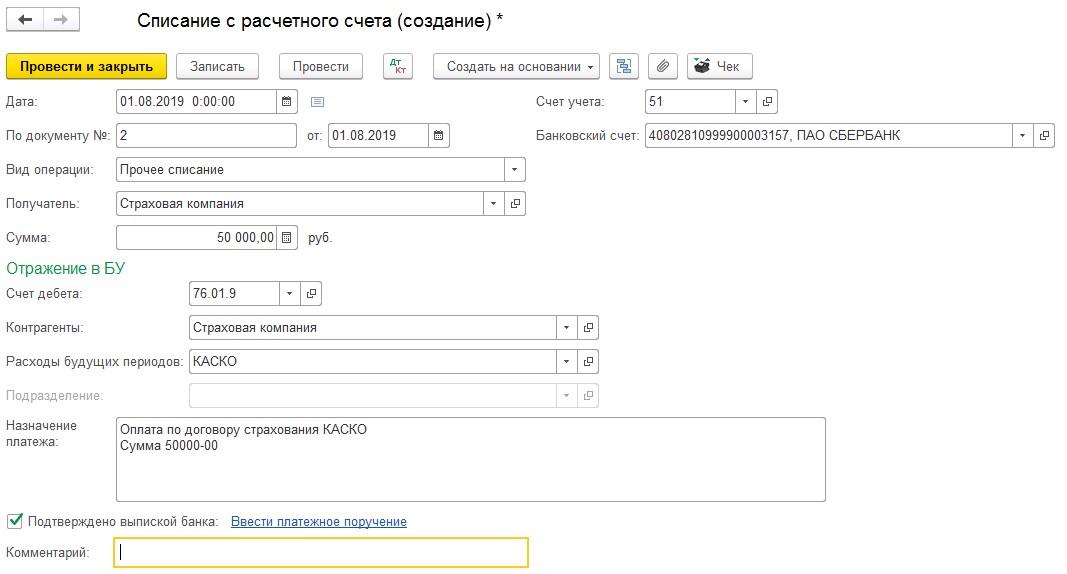

14.08.2020 организация ООО «Швейная фабрика» единовременно уплатила страховщику ООО «Росгосстрах» годовую страховую премию по договору добровольного имущественного страхования транспортных средств (КАСКО) в размере 50 000,00 руб., период страхования автомобиля – с 14.08.2020 по 13.08.2021. Страховая премия по договору КАСКО учитывается на счете 76.01.9 «Платежи (взносы) по прочим видам страхования».

ООО «Швейная фабрика» использует общую систему налогообложения (ОСН), применяет метод начисления и ПБУ 18/02 (балансовый метод).

Создать на основании

Входящий Исходящий

Внутренний

Страховой полис по договору КАСКО

1. Оплата страховой премии по договору КАСКО

1.1 Перечислена оплата страховщику

Документ «Списание с расчетного счета» (рис. 1).

По кнопке посмотрите результат проведения документа (рис. 2).

1.2 Учтен платеж (страховая премия) по договору страхования

2. Учет расходов по КАСКО

Обработка «Закрытие месяца».

2.1 Учтена в расходах часть суммы страховой премии, приходящейся на август 2020 г.

Регламентная операция «Списание расходов будущих периодов» в составе обработки «Закрытие месяца» (рис. 5, 6):

По ссылке с названием регламентной операции Списание расходов будущих периодов (рис. 5) выберите Показать проводки и посмотрите результат ее выполнения (рис. 6):

Проанализируем расчет суммы части страховой премии по договору КАСКО, включенной в расходы в августе 2020 г., по отчету Справка-расчет «Списание расходов будущих периодов» (рис. 7) (раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца). Какие данные будут выводиться в отчет (бухгалтерского или налогового учета), определяет переключатель на закладке Показатели (кнопка Показать настройки).

2.2 Аналогичным образом учитываются расходы по КАСКО в следующих месяцах действия договора (сентябрь 2020 г. – август 2021 г.)

Далее аналогичным образом производится расчет и списание в расходы уплаченной страховщику страховой премии с помощью регламентной операции «Списание расходов будущих периодов» ежемесячно по 13.08.2021.

Учёт полисов ОСАГО и КАСКО в 1С: Бухгалтерии 8

Осуществляя хозяйственную деятельность, различные организации пользуются автотранспортными средствами. Наличие собственного транспорта позволяет закупать сырье и материалы, выполнять курьерские услуги. Данная статья посвящена учету операций страхования авто в программе 1С Бухгалтерия.

Полисы ОСАГО

Получение полиса ОСАГО после покупки транспортного средства является обязательным условием для любого предприятия. В противном случае невозможна регистрация авто в ГИБДД. Получить полис требуется на основании статьи 4 Федерального закона № 40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

В отличие от обязательного полиса ОСАГО, полис КАСКО относится к добровольным. Учитывая, что использование ОСАГО не позволяет погасить всю стоимость причиненного ущерба и выплаты осуществляются только пострадавшей стороне, многие организации предпочитают добровольное имущественное страхование.

Проследить взаиморасчеты со страховой компанией можно на счете 76.01.9 «Платежи (взносы) по прочим видам страхования». Обычно страховка транспортного средства оформляется на 1 год, однако расходы согласно бухгалтерскому и налоговому учету принимаются ежемесячно (как РБП).

Посмотрим, как проводятся операции по учету договоров автострахования в 1С Бухгалтерия 8. Например, организация заключила два страховых договора: ОСАГО на сумму 5 тыс.руб и КАСКО на сумму 50 тыс.руб.

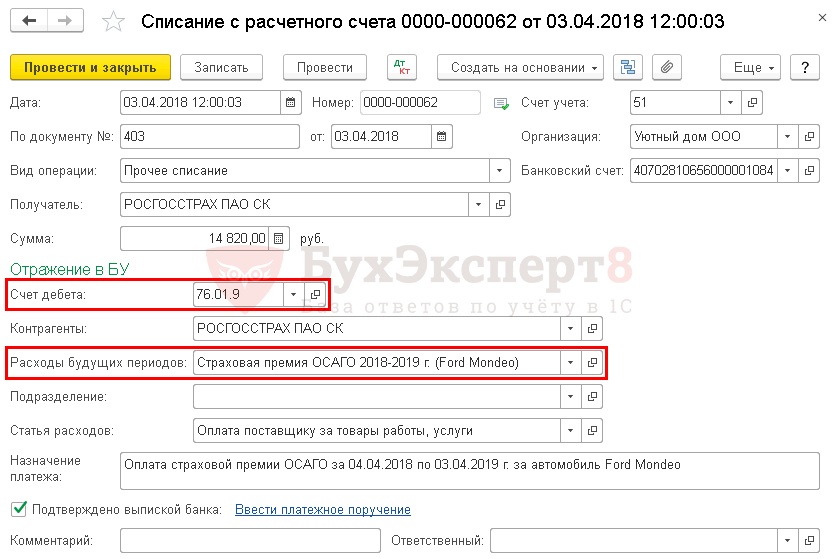

Каким образом отражается оплата страховки в 1С

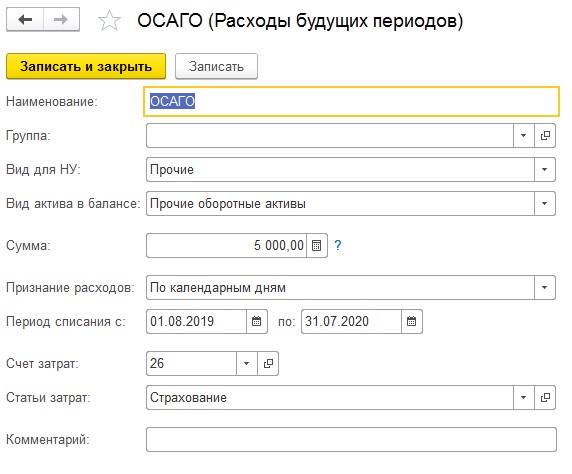

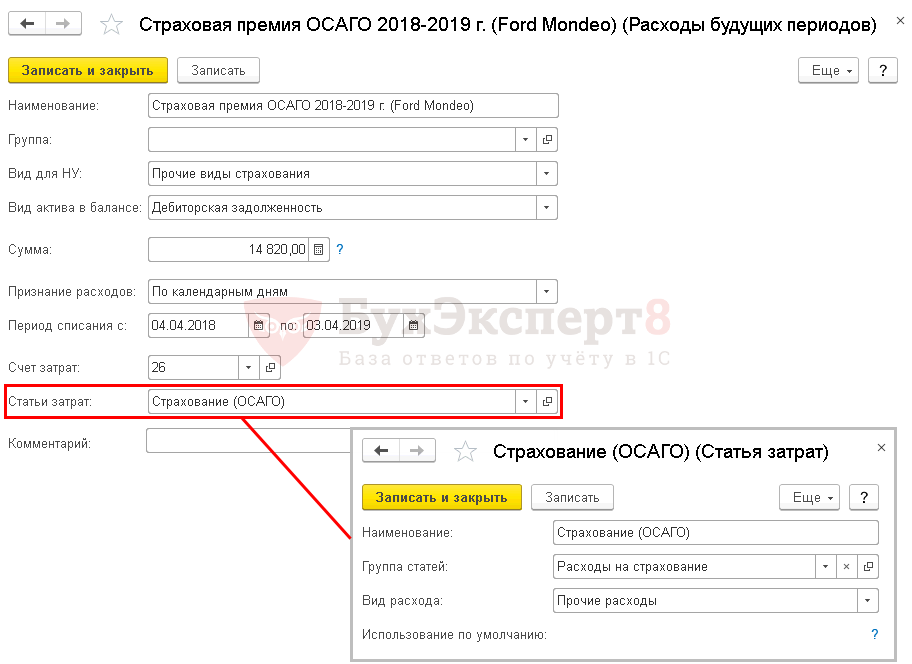

Вначале определим, как денежные средства перечисляются страховой компании. Для этого необходимо зайти в раздел «Банк и касса», далее «Банковские выписки» и создать «Списание с расчетного счета». Заполняем с видом операции «Прочее списание», счет дебета – 76.01.9, а также выбираем контрагента – страховую компанию. После этого следим за правильным заполнением справочника «Расходы будущих периодов».

В соответствии с п.5 ПБУ 10/99, изготовление и продажа продукции, приобретение и продажа товаров, а также затраты на выполнение работ и оказание услуг считаются расходами по обычным видам деятельности. Автомобиль используется в организации только при наличии полисов ОСАГО и КАСКО, поэтому расходы на их приобретение также представляют собой расходы по обычным видам деятельности. В графе «Вид актива в балансе» следует выбрать «Прочие оборотные активы».

На основании ст. 263 НК РФ затраты, связанные с уплатой страховых премий, входят в прочие расходы. В связи с этим, в графе «Вид для НУ» также выбираем «Прочие».

Ежемесячное отражение стоимости страхового полиса в общих расходах организации рассчитывается пропорционально количеству календарных дней в текущем месяце. В графе «Признание расходов» находим «По календарным дням». Далее указывается период списания, счет и соответствующую статью затрат. Для списания страховых премий, уплаченных страховщику, предусмотрены счета 20,23,25,26,44. Создавая статью затрат, нужно указать «Прочие расходы».

Внесенные сведения сохраняются путем нажатия «Записать и закрыть», после чего проводится «Списание с расчетного счета».

В результате сформируется проводка Дт 76.01.9 Кт 51.

Когда денежные средства перечисляются по договору КАСКО, учет производится аналогично рассмотренной ситуации.

Как признаются расходы на страховые полисы

Уплаченные суммы отражаются в расходах организации с помощью обработки «Закрытие месяца», находящейся в разделе «Операции».

После того, как проведены документы за месяц и закрыт период, можно увидеть результат по списанию расходов за будущие периоды. Для этого нужно нажать название и выбрать меню «Показать проводки».

На следующем рисунке показана корреспонденция счетов.

С подробностями расчета можно ознакомиться путем выведения на экран справки-расчета. Необходимо снова нажать «Списание будущих периодов», выбрать из выпадающего меню вторую строку с пиктограммой отчета. Настройки в отчете можно изменять в зависимости от требуемых показателей.

Что предпринимать в случае ДТП

Когда автотранспорт попадает в ДТП, необходимо отражать происшествие в бухгалтерском учете. Виновниками аварии могут быть оба участника дорожного движения. Ущерб, нанесенный транспортному средству другим участником, возмещается на основании полиса ОСАГО страховой компанией, заключившей договор с виновником аварии. При использовании добровольного автострахования не имеет значения, кто является виновником ДТП. Существует два варианта возмещения причиненного ущерба:

Далее рассмотрим, как отразить первый вариант.

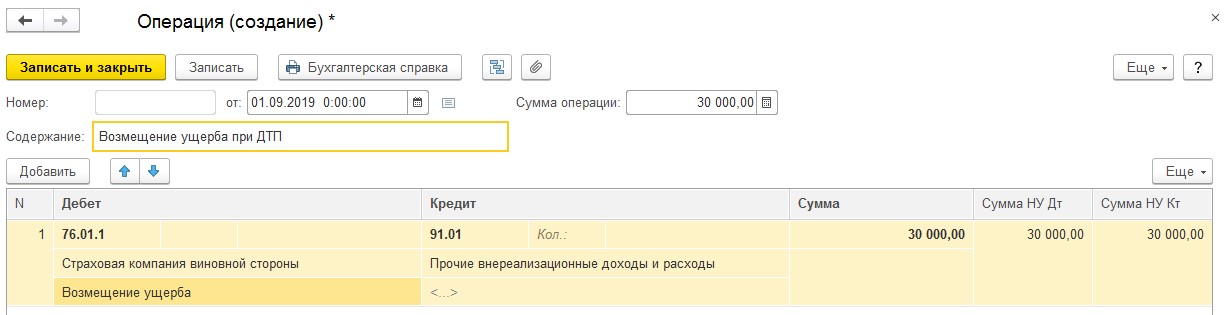

Допустим, компания страховщик виновника оценила ущерб и готова сделать денежное возмещение. Необходимо зайти в раздел «Операции», далее нажать «Операции, введенные вручную», после чего создать новый документ.

В согласии с п.7 ПБУ 9/99, выплаты по страховому договору признаются в бухучете прочими расходами, а для налогового учета проходят как внереализационные доходы (п.3 ст.250 НК РФ).

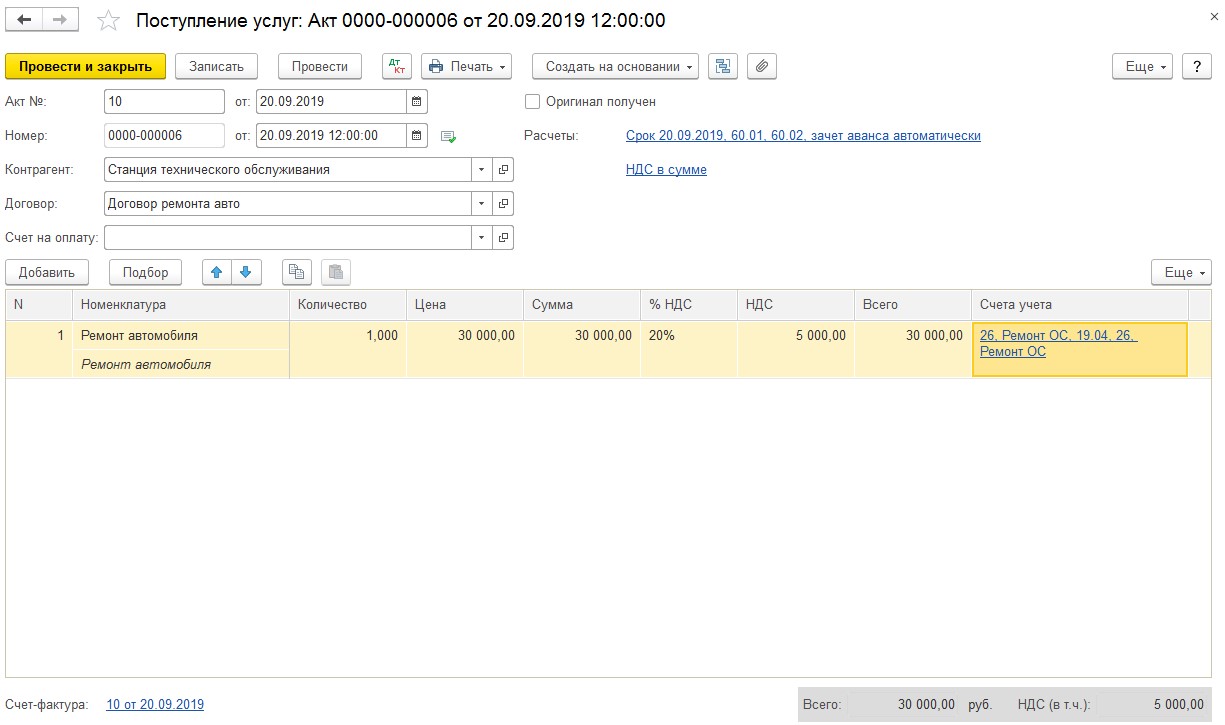

Для признания затрат предприятия, связанных с ремонтом, действует общий порядок согласно ст. 260 НК РФ, данные затраты считаются расходами на ремонт основных средств. В разделе «Покупки» вводим документ «Поступление» (акты, накладные).

При заполнении документа «Поступление: Акт» вводится номенклатура с видом «Услуги». Далее выбирается счет учета и статья затрат с видом «Ремонт основных средств».

Оплату ремонта средства передвижения необходимо проводить как стандартную оплату поставщику.

При использовании второго варианта возмещения, а именно ремонта транспортного средства за счет страховой компании виновника аварии, пострадавшая сторона не будет отражать в бухгалтерском и налоговом учете результаты ДТП, поскольку отсутствуют какие-либо затраты и доходы, получаемые в качестве возмещения.

Учет страховой премии ОСАГО

Рассмотрим особенности учета обязательного страхования автомобиля: оплату страховой премии ОСАГО и учет затрат на нее в 1С.

Пошаговая инструкция

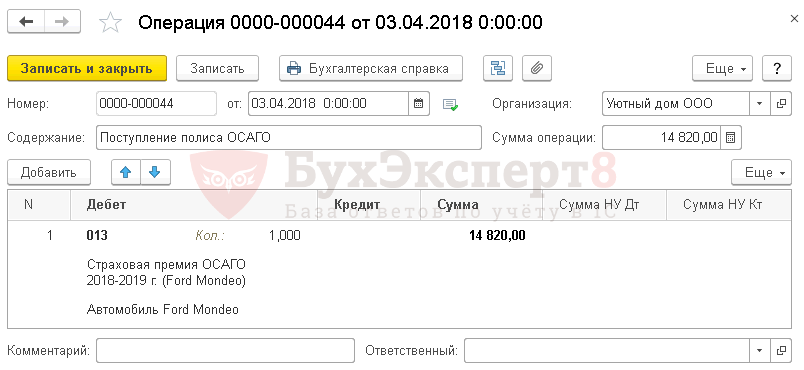

02 апреля приобретен автомобиль Ford Mondeo.

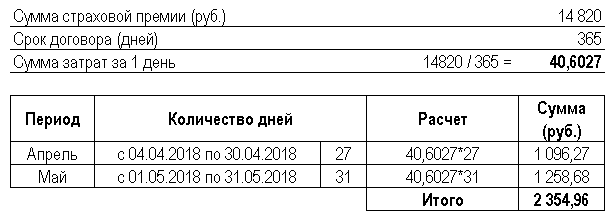

03 апреля автомобиль был застрахован в ПАО СК «Росгосстрах»: была уплачена страховая премия ОСАГО в размере 14 820 руб. за период с 04 апреля текущего года по 03 апреля следующего года

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Оплата страховой премии | |||||||

| 03 апреля | 76.01.9 | 51 | 14 820 | 14 820 | Оплата страховой премии ОСАГО | Списание с расчетного счета — Прочее списание | |

| 013 | 14 820 | Учет страхового полюса ОСАГО | Операция, введенная вручную — Операция | ||||

| Отражение в учете затрат на страховую премию за апрель | |||||||

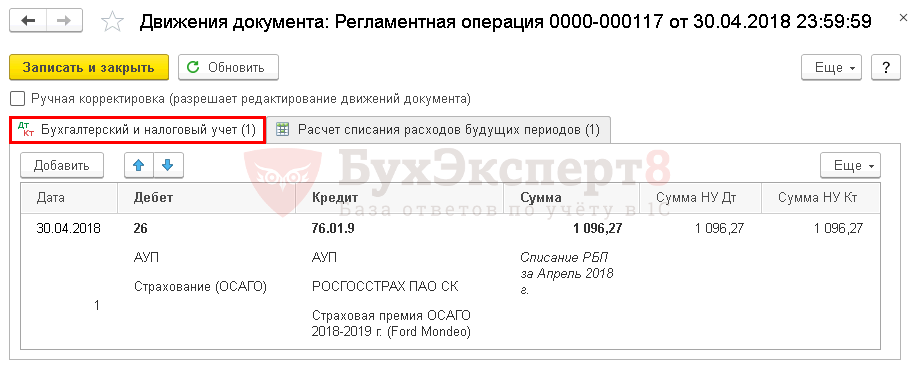

| 30 апреля | 26 | 76.01.9 | 1 096,27 | 1 096,27 | 1 096,27 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

| Отражение в учете затрат на страховую премию за май | |||||||

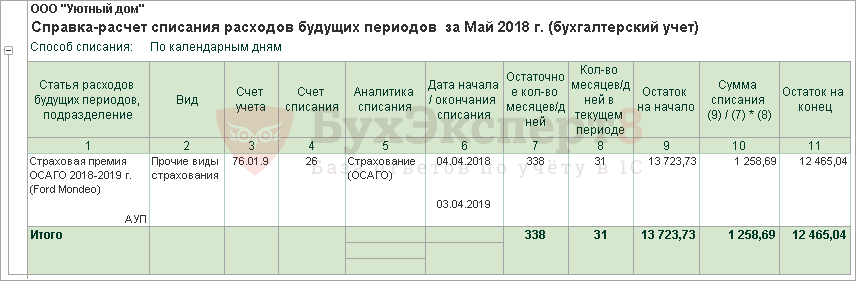

| 31 мая | 26 | 76.01.9 | 1 258,69 | 1 258,69 | 1 258,69 | Учет затрат на ОСАГО | Закрытие месяца — Списание расходов будущих периодов |

Начало примера смотрите в публикации:

Особенности учета затрат по ОСАГО

Нормативное регулирование

Оплата страховой премии в БУ должна учитываться в составе выданных авансов (п. 3, 16 ПБУ 10/99). Расходы на оплату премии не признаются расходами будущих периодов, т. к. это «длящаяся» услуга (п. 3, 16 ПБУ 10/99). Организация имеет право досрочно расторгнуть договорные отношения и вернуть часть уплаченных средств пропорционально оставшемуся сроку действия страховки.

Затраты на страхование признаются расходами по обычным видам деятельности равномерно в отчетном периоде на счетах затрат (п. 5 ПБУ 10/99).

В НУ затраты на оплату страховых премий на обязательное страхование (в т. ч. ОСАГО) включаются в состав косвенных расходов, как прочие расходы, связанные с производством и (или) реализацией (пп. 5 п. 1 ст. 253 НК РФ, п. 2, п. 3 ст. 263 НК РФ).

Получите понятные самоучители 2021 по 1С бесплатно:

По договорам страхования, действующим более одного отчетного периода, страховая премия, уплаченная единовременно, учитывается в расходах равномерно в течение срока действия договора, пропорционально количеству календарных дней (п. 6 ст. 272 НК РФ, п. 1, п. 2 ст. 263 НК РФ):

Аналитика к счету учета страховых премий

В программе 1С необходимо ввести аналитику к счету 76.01.9 субконто Расходы будущих периодов — так называется справочник для учета затрат, подлежащих равномерному списанию. Порядок его заполнения для страховых премий следующий:

Оплата страховой премии

Оплата премии

В документе указывается:

Проводки по документу

Документ формирует проводку:

Учет страхового полиса

Полученный полис ОСАГО рекомендуется отражать за балансом, поскольку организация должна формировать полную и достоверную информацию о своей деятельности и своем имущественном положении (ст. 13 Федерального закона от 06.12.2011 N 402-ФЗ, п. 4, п. 32 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина РФ от 29.07.1998 N 34н).

Отражение в учете затрат на страховую премию

Проводки по документу

Учет затрат на ОСАГО за апрель

Документ формирует проводку:

Учет затрат на ОСАГО за май

Документ формирует проводку:

Аналогично осуществляется учет затрат на ОСАГО за следующие месяцы до окончания страхового договора.

Контроль

Осуществим проверку правильности расчета суммы затрат на ОСАГО программой:

Проверьте себя! Пройдите тест на эту тему по ссылке >>

Продолжение примера смотрите в публикации:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(8 оценок, среднее: 5,00 из 5)

Все комментарии (4)

Спасибо огромное! Очень хорошо и подробно рассказано!

Добрый день.

Спасибо за ваш отзыв.

Спасибо огромное,как всегда все по полочкам

Всё понятно с первого раза. Классно.Спасибо за такие статьи

Учет операций по договорам ОСАГО и КАСКО в «1С:Бухгалтерии 8»

Предприятия в своей хозяйственной жизни могут использовать различные транспортные средства, в частности, автомобили.

После приобретения автомобиля организация первым делом должна заключить договор обязательного страхования гражданской ответственности (ОСАГО), поскольку страхование ответственности для автовладельцев является обязательным (пункты 1, 2 ст. 4 Федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»), а полученный полис ОСАГО необходим для регистрации транспортного средства в ГИБДД, его техосмотра и эксплуатации (п. 2 ст. 19, п. 3 ст. 16 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»; пункты 1, 3 ст. 32 Федерального закона от 25.04.2002 № 40-ФЗ).

Договора ОСАГО и КАСКО, как правило, заключаются на один год и вступают в силу с момента оплаты полиса. В бухгалтерском учете затраты на приобретение полисов ОСАГО и КАСКО признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99).

При этом согласно толкованию Р112 «Об участии организации в договорах страхования в качестве страхователя», принятому Фондом развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр»» (см. http://bmcenter.ru/Files/P112), приобретение полиса не приводит к возникновению в бухгалтерском учете организации-страхователя расходов будущих периодов.

Оплата полиса страхователем учитывается как предоплата услуг (авансы по услугам), которая признается расходом организации по мере потребления страховых услуг, т. е. по мере истекания периода страхования. Указанная предоплата отражается на счете учета расчетов со страховщиками. До истечения оплаченного страхового срока соответствующие суммы отражаются в бухгалтерском балансе в зависимости от их существенности по самостоятельной статье или включаются в агрегированную статью «Прочие оборотные активы» или «Прочие внеоборотные активы» (при оплате на срок более года).

Для учета расчетов со страховщиками по суммам предоплаты в толковании Р112 рекомендуется использовать счет 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76-1 «Расчеты по имущественному и личному страхованию».

В налоговом учете стоимость полиса ОСАГО учитывается при налогообложении прибыли в пределах страховых тарифов (п. 1 ст. 263 НК РФ).

Затраты на КАСКО признаются при налогообложении прибыли в размере фактических затрат (подп. 1 п. 1, п. 3 ст. 263 НК РФ).

Порядок учета расходов на приобретение полисов ОСАГО и КАСКО в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Пример1

Сумма страховых взносов по ОСАГО перечислена 1 октября 2012 года.

По договору КАСКО предусмотрена уплата страховой премии в два этапа: до 2 октября 2012 года и до 1 апреля 2013 года. Оплата взносов за первые 6 месяцев произведена 1 октября 2012 года.

Рассмотрим отражение этих событий в учете организации.

1) Перечисление страховой премии отражается документами Списание с расчетного счета для вида операции Прочее списание:

В разделе Расшифровка платежа формы документа Списание с расчетного счета указывается:

В описании статьи будущих периодов в справочнике Расходы будущих периодов указывается (рис. 1):

2) Ежемесячное включение уплаченных страховых взносов в расходы текущего периода в части потребленных услуг страховщика производится при выполнении регламентной операции закрытия месяца Списание расходов будущих периодов.

Для документального обоснования включенных в расходы сумм рекомендуется сформировать и вывести на бумажный носитель Справку-расчет к операции (рис. 2), составленную отдельно «по данным бухгалтерского учета» и «по данным налогового учета».

Учет расходов на приобретение полиса ОСАГО и КАСКО

Предприятия в своей хозяйственной жизни могут использовать различные транспортные средства, в частности, автомобили.

После приобретения автомобиля организация первым делом должна заключить договор обязательного страхования гражданской ответственности (ОСАГО), поскольку страхование ответственности для автовладельцев является обязательным (пункты 1, 2 ст. 4 Федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»), а полученный полис ОСАГО необходим для регистрации транспортного средства в ГИБДД, его техосмотра и эксплуатации (п. 2 ст. 19, п. 3 ст. 16 Федерального закона от 10.12.1995 № 196-ФЗ «О безопасности дорожного движения»; пункты 1, 3 ст. 32 Федерального закона от 25.04.2002 № 40-ФЗ).

Договора ОСАГО и КАСКО, как правило, заключаются на один год и вступают в силу с момента оплаты полиса. В бухгалтерском учете затраты на приобретение полисов ОСАГО и КАСКО признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99).

При этом согласно толкованию Р112 «Об участии организации в договорах страхования в качестве страхователя», принятому Фондом развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр»» (см. http://bmcenter.ru/Files/P112), приобретение полиса не приводит к возникновению в бухгалтерском учете организации-страхователя расходов будущих периодов.

Оплата полиса страхователем учитывается как предоплата услуг (авансы по услугам), которая признается расходом организации по мере потребления страховых услуг, т. е. по мере истекания периода страхования. Указанная предоплата отражается на счете учета расчетов со страховщиками. До истечения оплаченного страхового срока соответствующие суммы отражаются в бухгалтерском балансе в зависимости от их существенности по самостоятельной статье или включаются в агрегированную статью «Прочие оборотные активы» или «Прочие внеоборотные активы» (при оплате на срок более года).

Для учета расчетов со страховщиками по суммам предоплаты в толковании Р112 рекомендуется использовать счет 76 «Расчеты с разными дебиторами и кредиторами» субсчет 76-1 «Расчеты по имущественному и личному страхованию».

В налоговом учете стоимость полиса ОСАГО учитывается при налогообложении прибыли в пределах страховых тарифов (п. 1 ст. 263 НК РФ).

Затраты на КАСКО признаются при налогообложении прибыли в размере фактических затрат (подп. 1 п. 1, п. 3 ст. 263 НК РФ).

Порядок учета расходов на приобретение полисов ОСАГО и КАСКО в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Пример1

Сумма страховых взносов по ОСАГО перечислена 1 октября 2012 года.

По договору КАСКО предусмотрена уплата страховой премии в два этапа: до 2 октября 2012 года и до 1 апреля 2013 года. Оплата взносов за первые 6 месяцев произведена 1 октября 2012 года.

Рассмотрим отражение этих событий в учете организации.

1) Перечисление страховой премии отражается документами Списание с расчетного счета для вида операции Прочее списание:

В разделе Расшифровка платежа формы документа Списание с расчетного счета указывается:

В описании статьи будущих периодов в справочнике Расходы будущих периодов указывается (рис. 1):

2) Ежемесячное включение уплаченных страховых взносов в расходы текущего периода в части потребленных услуг страховщика производится при выполнении регламентной операции закрытия месяца Списание расходов будущих периодов.

Для документального обоснования включенных в расходы сумм рекомендуется сформировать и вывести на бумажный носитель Справку-расчет к операции (рис. 2), составленную отдельно «по данным бухгалтерского учета» и «по данным налогового учета».

Учет расходов на ремонт и возмещения ущерба при ДТП

При эксплуатации автомобиль организации может пострадать в результате ДТП. Ущерб, причиненный автомобилю в этом случае, может быть возмещен:

При этом и по договору ОСАГО, и по договору КАСКО страховая компания может возместить сумму ущерба путем денежной выплаты либо в счет этой выплаты организовать и частично или полностью оплатить ремонт в выбранной ею или пострадавшей стороной авторемонтной организации.

При выплате страховой компанией возмещения в денежном выражении оно в бухгалтерском учете признается прочим доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст. 271 НК РФ).

Суммы страхового возмещения, получаемые при наступлении страхового случая, не связаны с оплатой реализуемых товаров, работ, услуг, поэтому они не включаются в базу по НДС (письма Минфина России от 24.12.2010 № 03-04-05/3-744 и ФНС России от 29.12.2006 № 14-2-05/2354@).

Учет возмещения ущерба денежными средствами в «1С:Бухгалтерии 8» рассмотрим на следующем примере.

Пример 2

Организация имеет в собственности автомобиль. Договор КАСКО со страховой компанией не заключался:

Рассмотрим отражение этих событий в учете организации.

1) На дату признания страховой компанией виновника аварии суммы возмещения ущерба вводится документ Операция (бухгалтерский и налоговый учет) с проводкой

Дебет 76.01.1 «Расчеты по имущественному и личному страхованию» Кредит 91.01 «Прочие доходы»

Для целей налогового учета сумма возмещения указывается в ресурсах Сумма НУ Дт и Сумма НУ Кт (рис. 3).

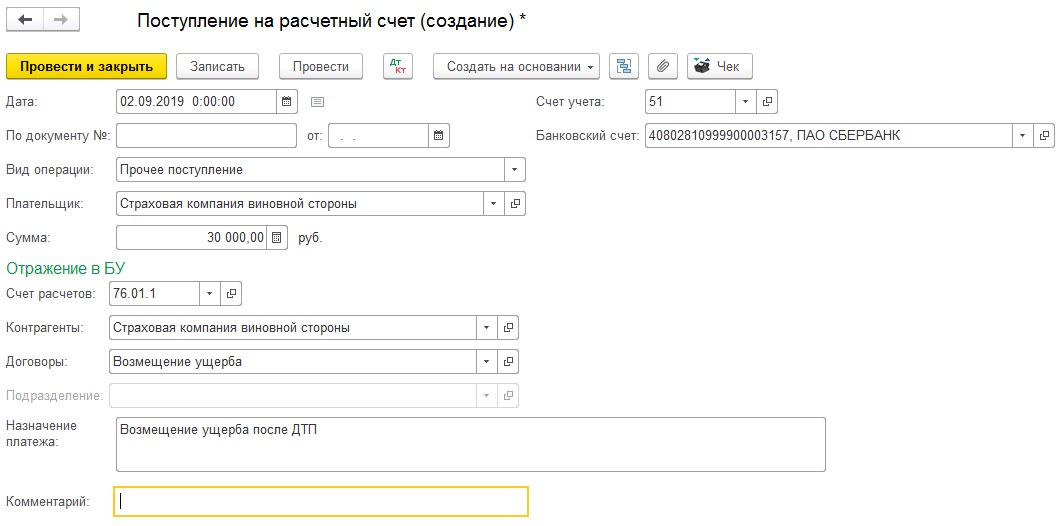

2) Поступление на счет организации суммы возмещения ущерба регистрируется документом Поступление на расчетный счет для вида операции Прочие расчеты с контрагентами. В поле Счет расчетов указывается счет 76.01.1.

Затраты на ремонт признаются в общем порядке, предусмотренном статьей 260 НК РФ, как расходы на ремонт основных средств.

Они отражаются в периоде осуществления в размере фактических затрат (письмо Минфина России от 31.03.2009 № 03-03-06/2/70).

Вычет НДС по товарам, работам и услугам, приобретаемым для ремонта поврежденного автомобиля, производится на общих основаниях независимо от того, что стоимость ремонтных работ компенсируется страховой организацией (письма Минфина России от 29.07.2010 № 03-07-11/321 и от 15.04.2010 № 03-07-08/115).

Учет расходов на ремонт автомобиля после ДТП в «1С:Бухгалтерии 8» рассмотрим на примере.

Пример 3

Автомобиль организации, используемый для целей управления, 1 декабря 2012 года попал в ДТП.

От страховой компании виновника аварии 20 декабря 2012 года на расчетный счет поступила сумма возмещения ущерба в размере 29 500 руб.

Ремонт автомобиля выполнен 24 декабря 2012 года организацией «Автосервис», о чем составлен акт приема-передачи выполненных работ. Стоимость ремонта составила 23 600 руб., в том числе НДС 3 600 руб. На выполненные работы исполнителем выставлен счет-фактура. Организация 26 декабря 2012 года оплатила исполнителю выполненные работы по ремонту автомобиля в сумме 23 600 руб., в том числе НДС 3 600 руб.

Рассмотрим отражение этих событий в учете организации.

1) На дату акта приема-передачи выполненных работ по ремонту автомобиля вводится документ Поступление товаров и услуг для операции Покупка, комиссия.

На закладке Услуги в табличной части указываются выполненные работы, их стоимость, счета и аналитические признаки бухгалтерского и налогового учета (рис. 4).

На закладке Счет-фактура указываются реквизиты полученного от исполнителя счета-фактуры, и устанавливается флажок Отразить вычет НДС в книге.

2) Перечисление исполнителю оплаты за выполненные работы отражается документами Платежное поручение (для подготовки платежного поручения банку) и Списание с расчетного счета для операции Оплата поставщику (для отражения перечисления на счетах бухгалтерского учета).

Учет расходов и возмещения при ликвидации автомобиля после ДТП

В результате ДТП может быть зарегистрирован факт полной или конструктивной гибели автомобиля. О конструктивной гибели говорят тогда, когда затраты на восстановление автомобиля превышают 75 процентов страховой стоимости по договору КАСКО. Конструктивная гибель приравнивается к полной гибели имущества.

Если организация отказывается от своих прав на автомобиль, выплата возмещения при его полной или конструктивной гибели производится в размере полной страховой суммы за вычетом износа автомобиля за прошедший до страхового случая срок действия договора (п. 5 ст. 10 Закона РФ от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации»).

Страховое возмещение в бухгалтерском учете признается прочим доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст. 271 НК РФ).

В «1С:Бухгалтерии 8» расчеты по страховому возмещению при полной или конструктивной гибели автомобиля отражаются аналогично рассмотренному выше учету расчетов по денежным средствам на ремонт автомобиля (см. Пример 2).

Не подлежащий восстановлению автомобиль списывается с бухгалтерского и налогового учета на основании акта о списании автотранспортных средств. О факте списания также делается отметка в инвентарной карточке учета основных средств. Для прекращения уплаты транспортного налога списываемый автомобиль необходимо снять с учета в органах ГИБДД.

В бухгалтерском учете списание автомобиля отражается следующими записями:

В налоговом учете остаточная стоимость и расходы, связанные с выводом из эксплуатации не подлежащего восстановлению автомобиля, включаются в состав внереализационных расходов (подп. 8 п. 1 ст. 265 НК РФ).

В «1С:Бухгалтерии 8» списание автомобиля с бухгалтерского и налогового учета в результате полной или конструктивной гибели отражается документом Списание ОС (рис. 5). В качестве аналитического признака на счете 91.02 указывается статья прочих доходов и расходов с видом Доходы (расходы), связанные с ликвидацией основных средств.

Учет расходов и возмещения при хищении (угоне) автомобиля

Если автомобиль был застрахован от хищения (угона), то в случае наступления страхового случая страховая компания должна выплатить организации страховое возмещение в размере, установленном договором КАСКО, но не превышающем действительную (страховую) стоимость имущества (ст. 947 НК РФ).

Страховое возмещение в бухгалтерском учете признается прочим доходом (п. 7 ПБУ 9/99), а для целей налогообложения прибыли учитывается как внереализационный доход (п. 3 ст. 250 НК РФ). Датой его получения считается дата признания страховой компанией суммы возмещения ущерба (подп. 4 п. 1 ст. 271 НК РФ).

В «1С:Бухгалтерии 8» расчеты по страховому возмещению при хищении (угоне) автомобиля отражаются аналогично рассмотренному выше учету расчетов по денежным средствам на ремонт автомобиля после ДТП (см. Пример 2).

Похищенный (угнанный) автомобиль подлежит списанию с бухгалтерского учета (п. 29 ПБУ 6/01), как и при ДТП, на основании акта о списании автотранспортных средств. Сделать это можно в отчетном периоде, когда произошла кража (угон) на основании проведенной инвентаризации, а также копии постановления о возбуждении уголовного дела. При этом остаточная стоимость, как и при ДТП, включается в прочие расходы организации.

Для целей налогообложения прибыли остаточная стоимость похищенного (угнанного) автомобиля признается внереализационными расходами, но при условии, что не удалось установить виновное лицо (подп. 5 п. 2 ст. 265 НК РФ).

Таким образом, остаточная стоимость автомобиля учитывается в составе расходов того отчетного (налогового) периода, в котором вынесено постановление о приостановлении уголовного дела по факту хищения (угона).

Для сближения бухгалтерского и налогового учета рекомендуется остаточную стоимость автомобиля до отнесения на прочие расходы в качестве недостачи отразить на счете 94 «Потери и недостачи от порчи ценностей» и уже после приостановления уголовного дела списать в дебет счета 91.02 «Прочие расходы».

Списание похищенного (угнанного) автомобиля с учета и признание расходов в «1С:Бухгалтерии 8» рассмотрим на примере.

Пример 4

Организация имеет в собственности автомобиль, используемый для целей управления:

— 12.11.2012 получена копия постановления о возбуждении уголовного дела по факту хищения. В этот же день по результатам проведенной инвентаризации принято решение о списании автомобиля с учета. Остаточная стоимость автомобиля в бухгалтерском и налоговом учете с учетом амортизации за ноябрь 2012 года составляет 190 950,00 руб.;

Рассмотрим отражение этих событий в учете организации.

2) Списание остаточной стоимости по счета 94 на счет 91.02 «Прочие расходы» отражается документом Операция (бухгалтерский и налоговый учет) (рис. 6). В аналитике по дебету проводки указывается статья прочих доходов и расходов с видом Доходы (расходы), связанные с ликвидацией основных средств и списанный с учета объект основных средств.

Учет неиспользованной страховой премии по договорам ОСАГО и КАСКО

Договора ОСАГО и КАСКО могут быть расторгнуты досрочно. Например, в случае полной или конструктивной гибели автомобиля при ДТП, хищении (угоне) автомобиля или его продажи до истечения срока действия договора. В указанных случаях по договору ОСАГО страховая компания обязана возвратить часть неиспользованной страховой премии (п. 34 Правил обязательного страхования гражданской ответственности владельцев транспортных средств, утвержденных Постановлением Правительства РФ от 07.05.2003 № 263).

В бухгалтерском учете возвращенная часть страховой премии отражается как возврат предоплаты по дебету счета 51 «Расчетные счета» и кредиту счета 76.01.9 «Платежи (взносы) по прочим видам страхования».

Для целей налогообложения прибыли возвращенная сумма страховой премии также не учитывается в составе расходов (письмо Минфина России от 18.03.2010 № 03-03-06/3/6).

В «1С:Бухгалтерии 8» зачисление на расчетный счет части неиспользованной страховой премии регистрируется документом Поступление на расчетный счет для операции Прочее поступление (рис. 7). В аналитике счета кредита указывается страховая компания и статья расходов будущих периодов, по которой была учтена предоплата страховых взносов по договору ОСАГО.

Невозвращаемая часть страховой премии в бухгалтерском учете списывается со счета 76.01.9 в корреспонденции со счетом 91.02. Для целей налогообложения эта сумма учитывается в составе внереализационных расходов (письма Минфина России от 18.03.2010 № 03-03-06/3/6, от 15.03.2010 № 03-03-06/1/133).

В «1С:Бухгалтерии 8» списание невозвращаемой части страховой премии со счета 76.01.9 производится с помощью документа Операция (бухгалтерский и налоговый учет) (рис. 8). В аналитике счета дебета указывается статья прочих доходов и расходов с видом Прочие внереализационные доходы (расходы). В аналитике счета кредита указывается страховая компания и статья расходов будущих периодов, по которой была учтена предоплата страховых взносов по договору ОСАГО.

В отличие от договора ОСАГО, порядок досрочного расторжения договора КАСКО устанавливается самим договором или прилагаемыми к нему правилами страховой компании. Этими же документами регулируются и правила возврата неизрасходованной части страховой премии. В большинстве страховых компаний возврат премии по договору КАСКО производится, но с существенными ограничениями и в исключительных случаях.

Если по договору КАСКО предусмотрен возврат части премии, то в налоговом и бухгалтерском учете он отражается по аналогии с договором ОСАГО (см. рис. 7).

Невозвращаемая часть страховой премии по договору КАСКО списывается со счета 76.01.9 по аналогии с договором ОСАГО. Для целей налогообложения прибыли эта сумма может быть учтена по аналогии с возможностью учета данных расходов по договору ОСАГО (см. рис. 8).

Если организация считает, такой вариант связан с налоговыми рисками, то может учесть невозвращаемую часть страховой премии в составе не учитываемых при налогообложении расходов, зафиксировав постоянную разницу (рис. 9).

Для того чтобы иметь возможность с помощью стандартных отчетов проанализировать состав расходов, не учитываемых для целей налогообложения, следует дополнительно ввести запись по дебету счета НЕ.03 «Внереализационные расходы, не учитываемые в целях налогообложения».