сумма расходов на приобретение строительство какую сумму писать при ипотеке

3-НДФЛ: заявляем вычет на приобретение квартиры и с процентов по ипотеке

Если вы приобрели жилую недвижимость или долю в ней, то вы имеете право получить имущественный налоговый вычет. О том, как заполнить декларацию 3-НДФЛ для получения налоговых вычетов на приобретение квартиры и с процентов по ипотеке, читайте в статье.

Согласно законодательству максимальная сумма расходов на приобретение жилья, которая принимается для вычета, равна 2 000 000 руб. (п. 3 ст. 220 НК РФ). Таким образом, вы можете вернуть максимально 260 000 руб. (2 000 000 руб. х 13%). А максимальная сумма фактически уплаченных процентов, которую примут к вычету, составляет 3 000 000 рублей. То есть вернуть из бюджета вы вправе не более 390 000 руб. (3 000 000×13%).

Рассчитывать на налоговые вычеты вправе только налоговые резиденты РФ, которые получают доход, облагаемый НДФЛ по ставке 13% (кроме дивидендов). Возврат производят из уплаченного налога за календарный год. Если суммы налога, уплаченного за один год, не хватает, то налогоплательщик вправе дополучить остаток вычета в последующие годы.

Бесплатный видеокурс «Личное финансовое планирование»

Пример

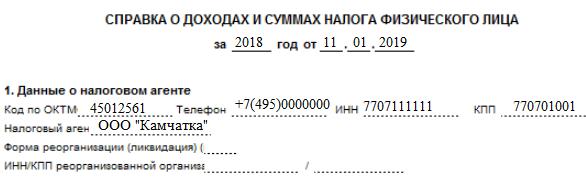

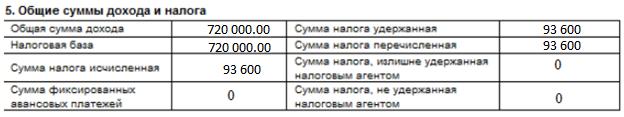

В 2018 году Иванов Иван Иванович приобрёл по договору купли-продажи квартиру стоимостью 2 500 000 руб. с привлечением целевого кредита в размере 1 000 000 руб., за 2018 год он уплатил 35 000 руб. процентов. В этом году Иванов работал в ООО «Камчатка», его налогооблагаемая база составила 720 000 руб., с которой был удержан НДФЛ в размере 93 600 руб., о чём свидетельствует справка 2-НДФЛ.

Из условий видно, что уплаченного налога за 2018 год не хватит, чтобы возвратить 260 000 руб. за приобретение и 4 550 руб. за уплаченные в 2018 году проценты. Поэтому сначала представляется вычет по приобретению, а потом вычет по уплаченным процентам. В связи с этим в декларацию за 2018 год можно не вносить данные по уплаченным процентам. Однако это не значит, что вычет по ним сгорит, г-н Иванов вправе на него рассчитывать после того, как полностью получит вычет за приобретение квартиры в размере 260 000 руб.

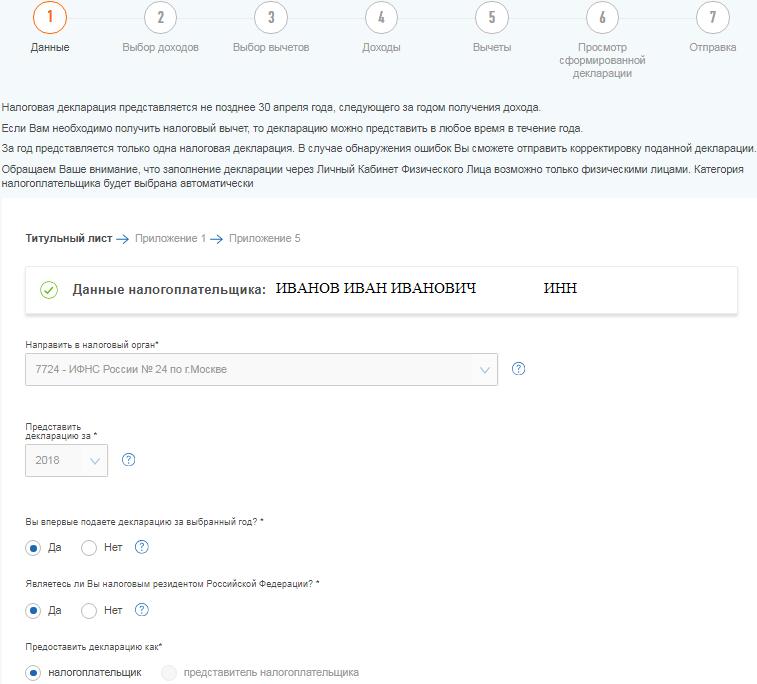

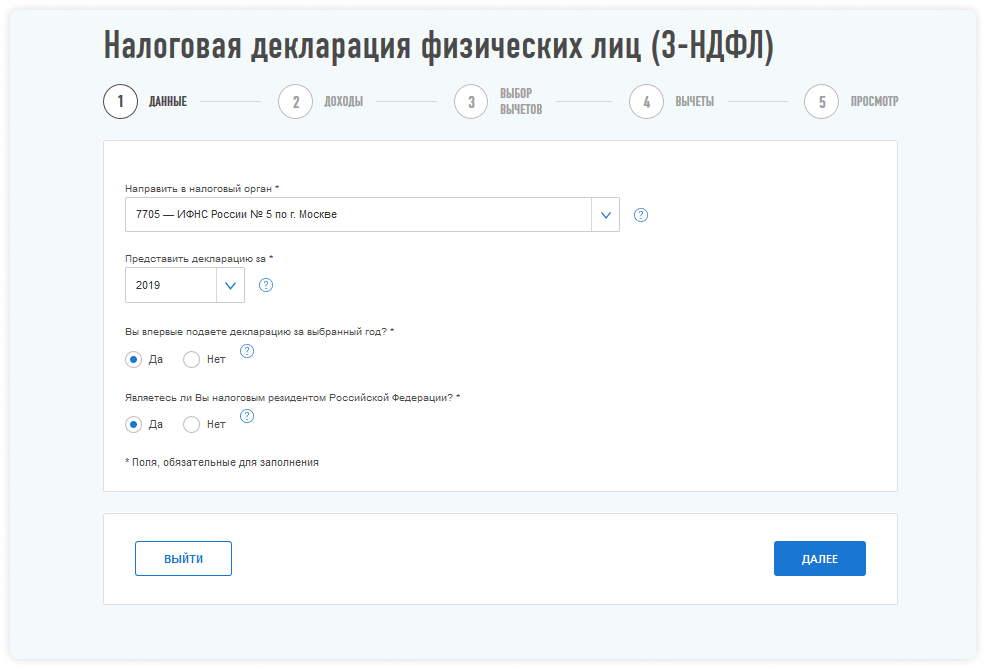

В первой вкладке содержатся общие сведения. Часть из них (ФИО, ИНН, номер налоговой инспекции) программа подтягивает автоматически.

Декларацию г-н Иванов заполняет за 2018 год. Так как он первый раз представляет декларацию за этот год, это необходимо отметить в программе. Иван Иванович является налоговым резидентом РФ и подаёт декларацию лично, поэтому указывает, что представляет декларацию как налогоплательщик.

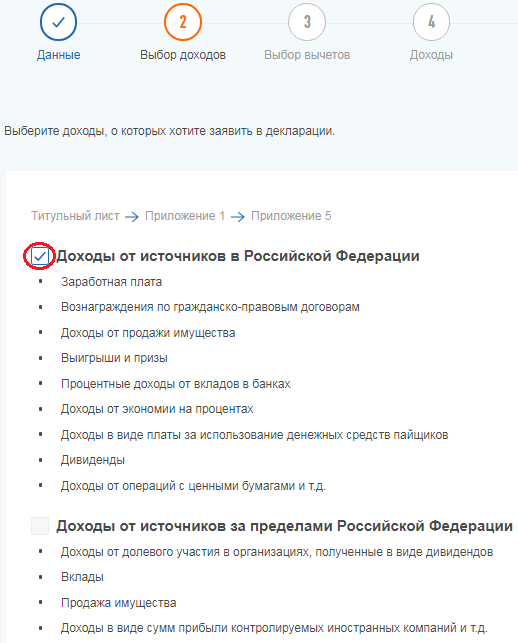

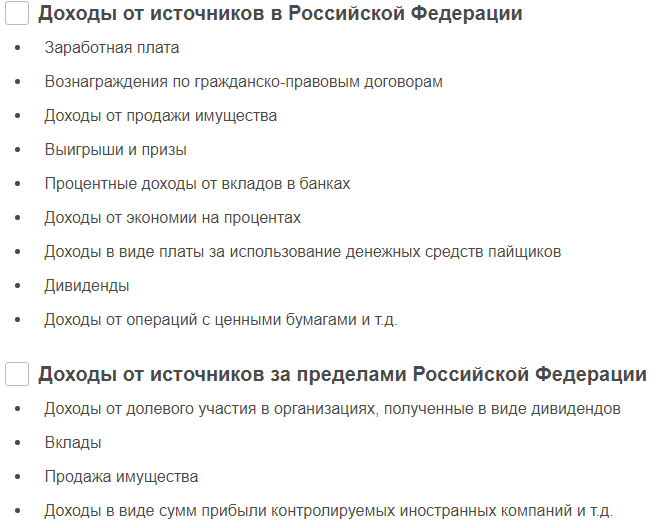

На следующей вкладке Иван Иванович выбирает, что хочет задекларировать доход, который получил в виде заработной платы.

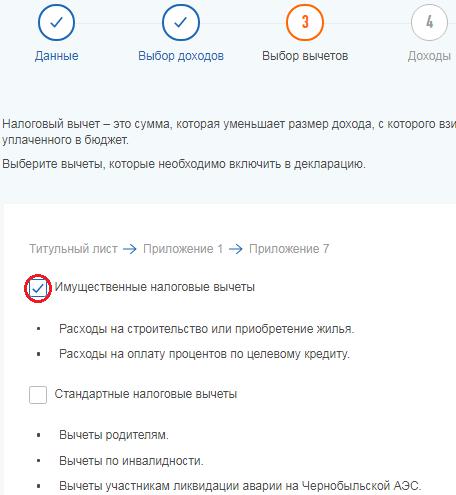

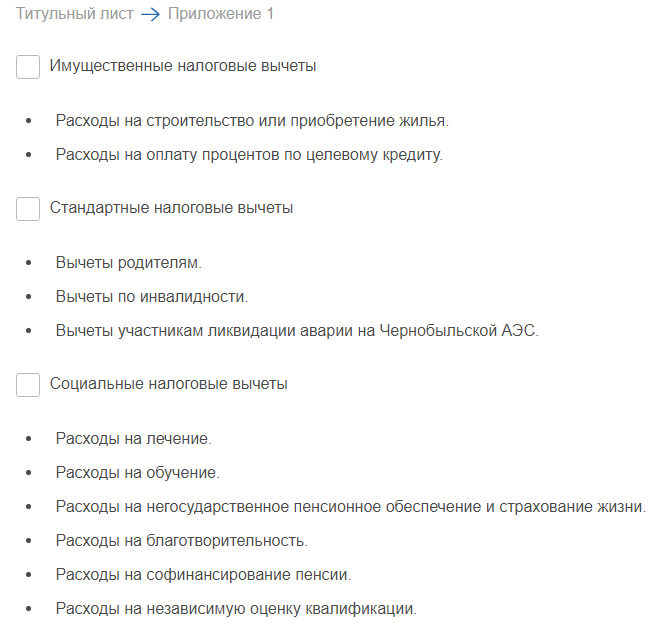

Далее он заявляет, какой из налоговых вычетов хочет получить.

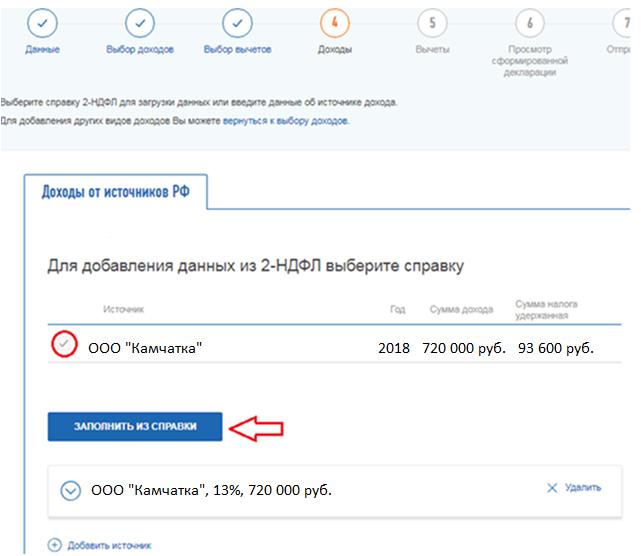

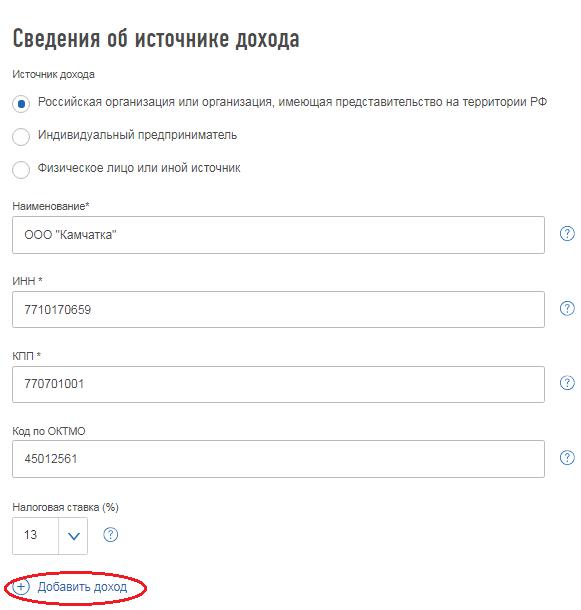

На следующей вкладке сервис предлагает внести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то показатели можно перенести автоматически.

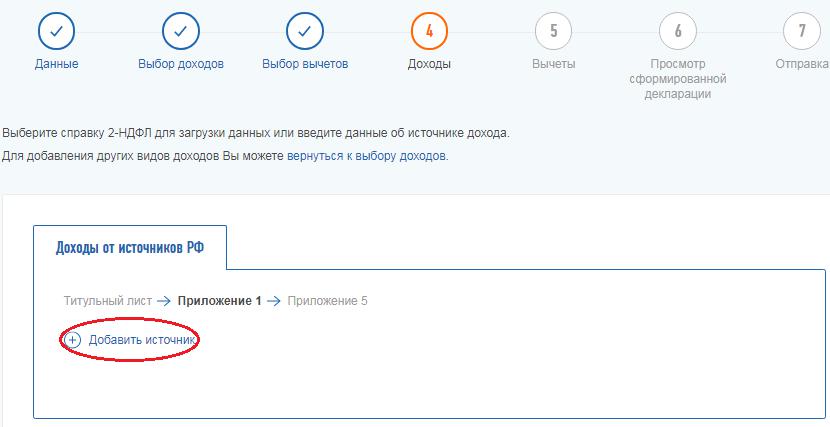

Если заполнение декларации происходит в начале 2019 года, в ЛК налогоплательщика справки 2-НДФЛ за 2018 год может ещё не быть. В этом случае показатели из справки 2-НДФЛ необходимо перенести вручную.

В первом разделе справки 2-НДФЛ указана информация о налоговом агенте, её необходимо перенести, а после этого нажать кнопку «Добавить доход».

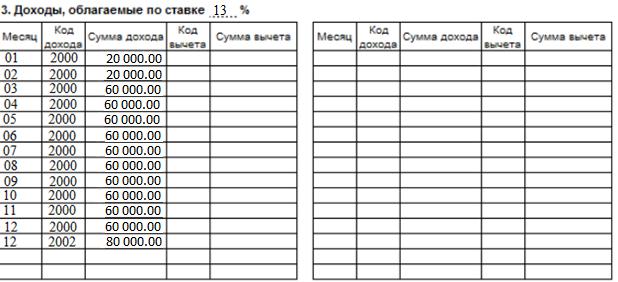

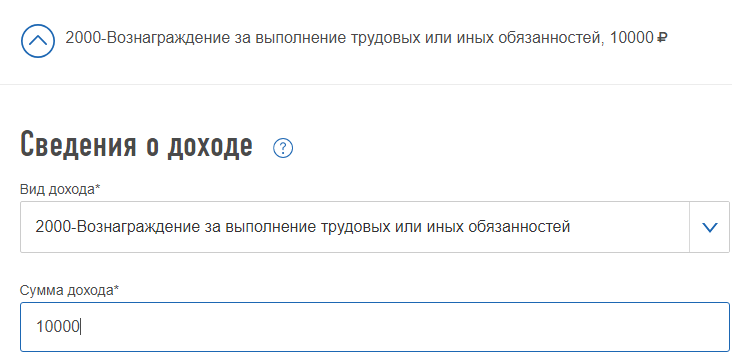

В появившееся окно следует перенести данные из третьего раздела справки 2-НДФЛ.

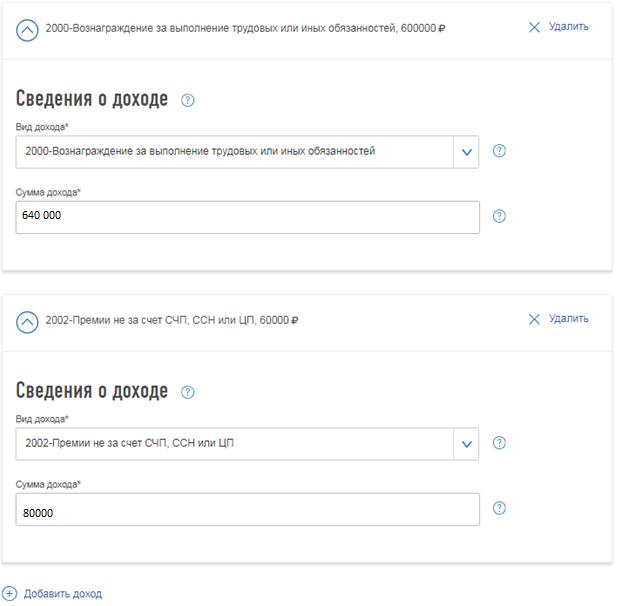

При этом в новом личном кабинете не надо построчно переносить каждый месяц, теперь нужно указать код дохода и проставить общую сумму, которая была получена за 2018 год. Так, Иванов по коду 2000 получил 640 000 руб., а по коду 2002 — 80 000 руб. Каждый новый код дохода вводится через кнопку «Добавить доход».

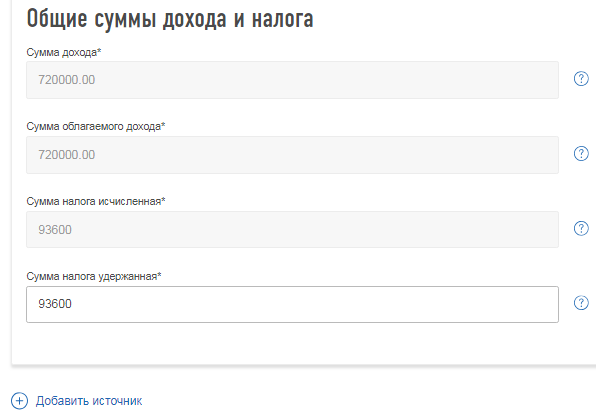

Когда данные о доходе перенесены, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база. Также следует указать сумму налога удержанную. Эту сумму можно узнать из пятого раздела справки 2-НДФЛ.

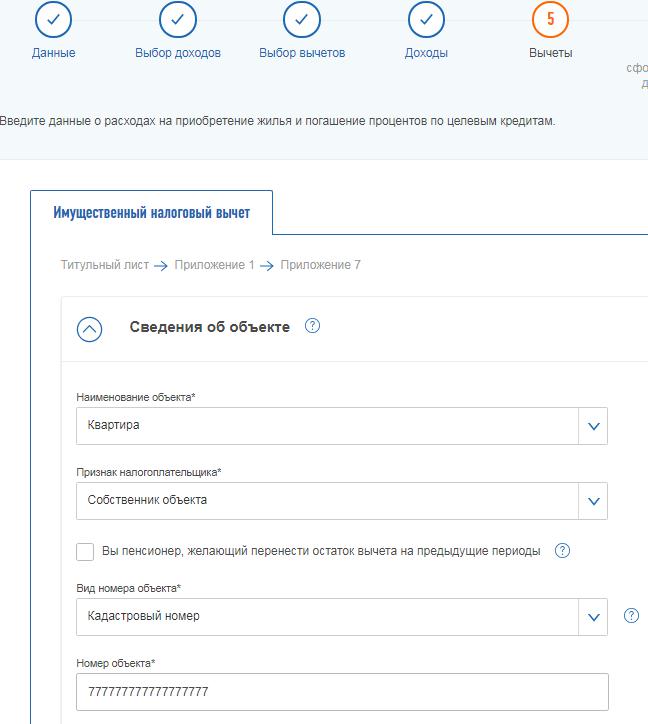

Кнопка «Далее» переводит на вкладку «Вычеты», в которой необходимо указать несколько параметров.

«Наименование объекта». Проставляется в зависимости от того, что было приобретено: квартира, жилой дом, доля в них и т.д. Иванов приобрёл квартиру.

«Признак налогоплательщика». Указывается в зависимости от того кто является собственником объекта. Иванов приобрёл квартиру самостоятельно и является собственником. Если бы он был женат, а квартира была оформлена на жену, то в данной графе он указал бы «Супруг собственника объекта». Подробнее об этом читайте в статье «Вычет на приобретение жилья супругами».

«Вид номера объекта». Выберите его при наличии кадастрового номера. Иванов ввёл кадастровый номер своей квартиры из выписки из ЕГРН. Если кадастрового номера нет, но есть другой — выберите соответствующий вид номера. Если номер отсутствует, следует выбрать «У объекта нет номера» и ввести адрес объекта.

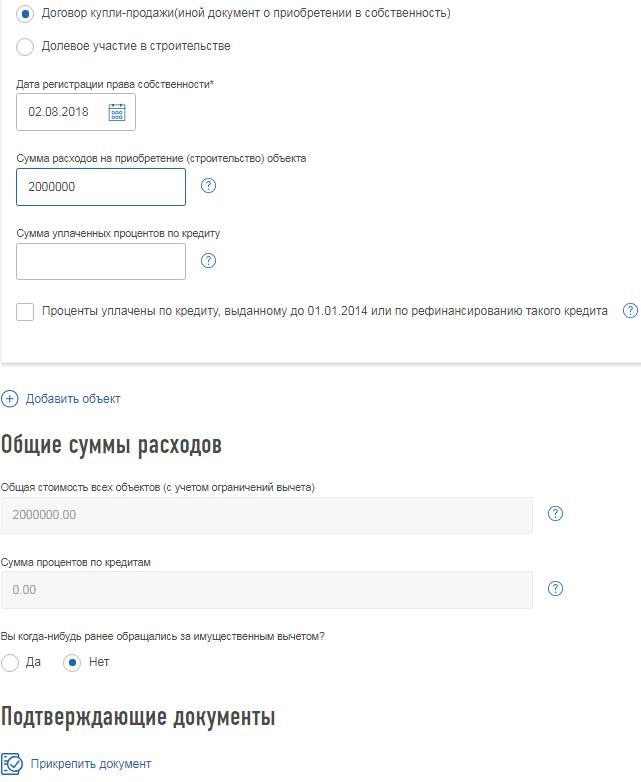

Ниже указывается информация, что квартира приобретена по договору купли-продажи. Право на имущественный вычет возникает в год, когда квартира была зарегистрирована. Это подтверждает выписка из ЕГРН, дату из неё нужно внести в поле «Дата регистрации права собственности».

Если жильё приобретено по ДДУ, то право на вычет возникает с года подписания акта о передаче жилья. В таком случае необходимо указать реквизиты данного акта. Подробнее об этом читайте в статье «В какой момент возникает право на имущественный вычет».

Квартира была приобретена за 2 500 000 руб., что превышает максимальный размер имущественного вычета по приобретению квартиры, 2 000 000 руб. В графе «Сумма расходов на приобретение (строительство) объекта» следует внести сумму в рамках вычета — 2 000 000 руб. Даже если в эту графу внести полную сумму расходов на приобретение, превышающую 2 000 000 руб., то ниже в графе «Общая стоимость всех объектов (с учётом ограничений вычета)» программа автоматически проставит 2 000 000 руб.

В графу «Сумма уплаченных процентов по кредиту» Иванов информацию не вносит, поскольку уплаченного НДФЛ не хватит для получения вычета по процентам за 2018 году.

«Общие суммы расходов» программа определяет автоматически, исходя из ограничений законодательства.

Иванов никогда раньше не обращался за имущественным вычетом, что отмечает в программе.

Если ранее уже было заявлено право на имущественный вычет по приобретению или процентам, то следует указать суммы, и был ли вычет предоставлен работодателем или получен через налоговую инспекцию.

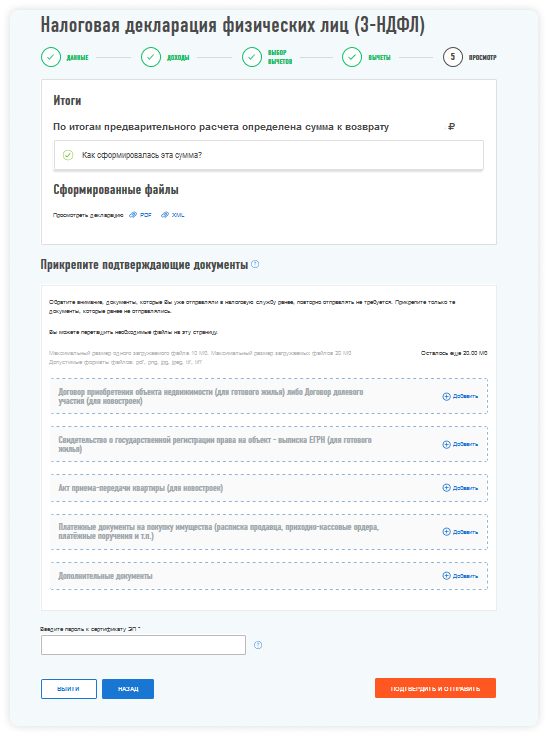

Ниже необходимо прикрепить комплект подтверждающих документов. Какие именно документы необходимы, читайте в статье «Какие документы подтверждают право по приобретению жилья».

На итоговой вкладке будет показана информация по возврату налога.

Пошаговая инструкция по получению имущественного вычета

Каждый работающий гражданин РФ имеет право на имущественный вычет. Купили квартиру, участок, дом, или даже взяли ипотеку — можно потребовать у государства часть выплаченного НДФЛ назад.

Размер вычета

При этом применить данный вычет невозможно, если жилая недвижимость или участок были приобретены за средства работодателя (иных лиц), материнский капитал или за счет бюджетных средств, либо у гражданина, который является по отношению к налогоплательщику взаимозависимым (родственники, супруги и т.д.)

Иными словами, у налогоплательщика появляется возможность получить 13% с расходов на 2 млн руб. (260 000 руб.), так и на 3 млн руб. (390 000 руб.) и тем самым максимальная сумма по имущественному вычету, которую может получить налогоплательщик, составит 650 000 руб.

Претендовать на получение налогового вычета можно, когда есть акт передачи прав на жилую недвижимость (пп. 6 п. 3 ст. 220 НК РФ). Иными словами, если налогоплательщик приобрел квартиру в строящемся доме в 2016 г., а в 2017 г. дом был сдан, то получать налоговый вычет можно только начиная с 2017 г. (так как акт приема-передачи можно получить только после ввода дома в эксплуатацию).

С чего начать?

Технические возможности позволяют нам отправить все необходимые документы, не выходя из дома. Для этого получаем доступ к кабинету налогоплательщика на официальном сайте ИФНС.

Если у вас есть подтвержденная учетная запись на ресурсе «Госуслуги», то в кабинет налогоплательщика можно попасть через эту учетную запись.

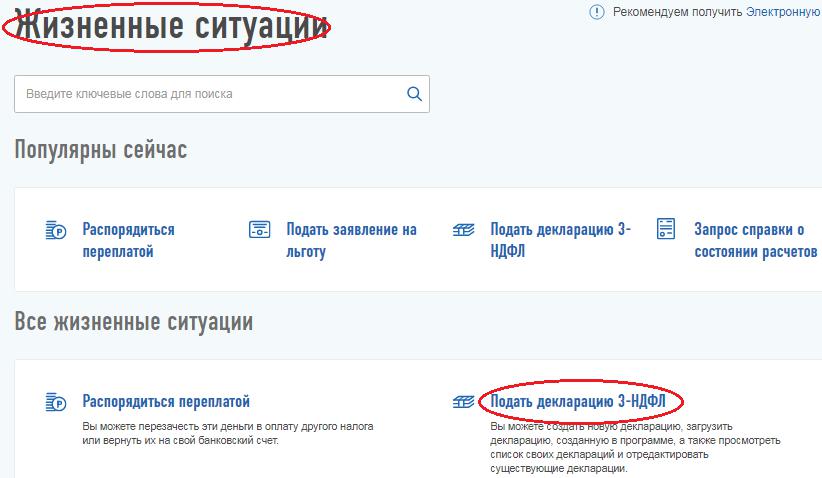

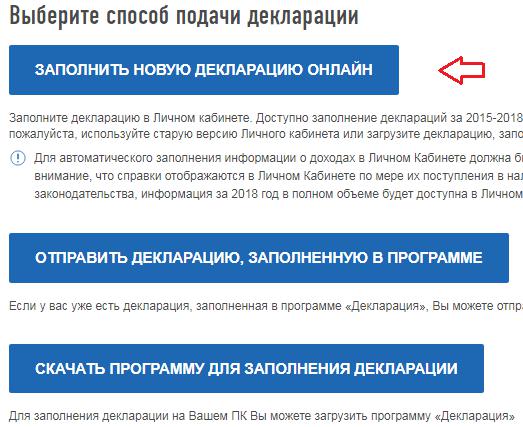

Заходим в главное меню личного кабинета, выбираем меню «Жизненные ситуации». Здесь выбираем «Заполнить декларацию 3-НДФЛ» — одним из трех вариантов:

Заполняем 3-НДФЛ онлайн

Нажимаем «Далее», переходим ко второму пункту декларации, в котором указываем информацию по доходам.

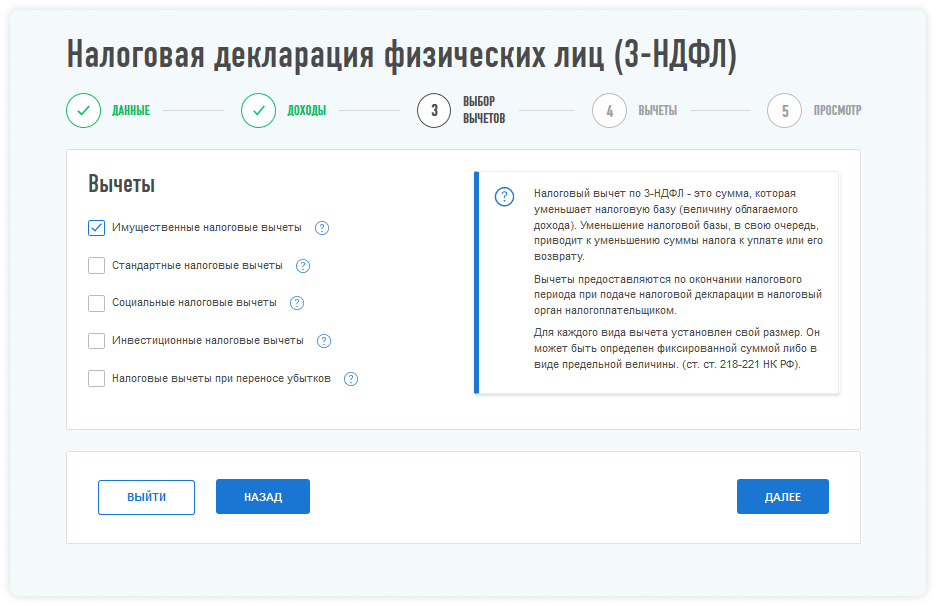

Снова нажимаем «Далее» и переходим к третьему шагу заполнения декларации, выбираем вид вычета (в нашем случае — имущественный вычет).

Затем переходим к четвертому шагу заполнения декларации: указываем источники доходов и их сумм. Данный раздел заполняется из справки 2-НДФЛ, которую можно получить у работодателя. Выбирается тип организации, заполняется поля «Название Организации», «ИНН», «КПП», «Код по ОКТМО», «Ставка».

Далее переходим к сведениям о доходах, нажимаем кнопку «Добавить доход». Эти данные нужно заполнять строго из справки 2-НДФЛ по месяцам. Начинаем с поля «Вид дохода» — он указан в табличной части 2-НДФЛ. Например, сумма с заработной платы за январь составила 10 000 руб., указываем это и далее по кнопке «Добавить доход» продолжаем заполнять данные за каждый месяц. К концу страницы получаем табличную часть, в которой будут автоматически посчитаны общие суммы дохода, облагаемого дохода; исчисленного налога; удержанного налога. Эти данные должны совпадать с итоговыми данными из справки 2-НДФЛ. Если данные не сходятся, заново проверьте суммы, которые указывали в ежемесячных доходах.

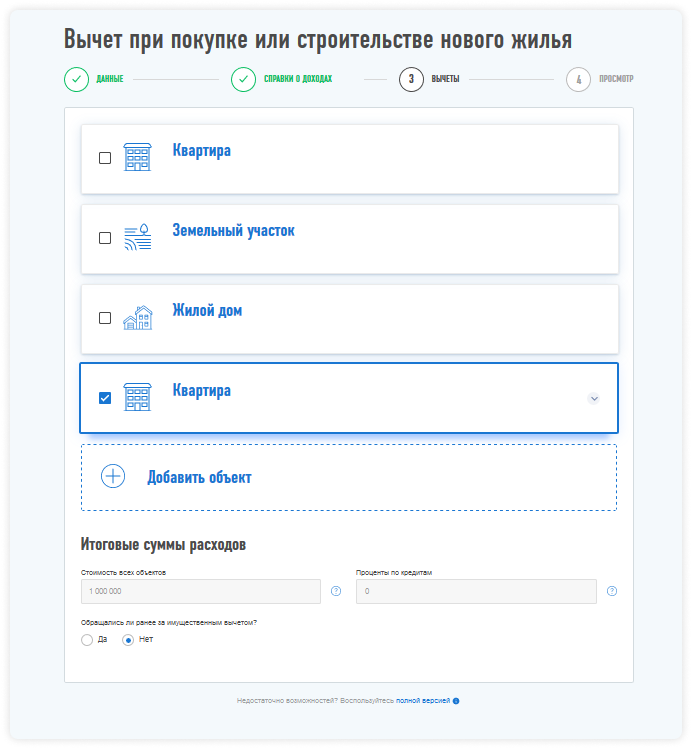

По кнопке «Далее» переходим к пятому шагу заполнения декларации, в которой указываем данные о недвижимости. Если данные о недвижимости числятся в вашем кабинете налогоплательщика, то часть полей будет автоматически заполнена.

Здесь указываем: наименование объекта, признак налогоплательщика, объект, вид номера объекта и т.д. Обычно эти данные заполняются из выписки Единого государственного реестра прав на недвижимое имущество и сделок с ним. В конце страницы необходимо указать сумму расходов на приобретение (строительство) жилья и сумму уплаченных процентов по кредиту, если жилье было приобретено в ипотеку — эту же справку нужно будет приложить при отправке декларации 3-НДФЛ. Затем указываем суммы о предыдущих вычетах — если вы получаете имущественный вычет впервые, то данные по этому параграфу не заполняете. Далее подкрепляем подтверждающие документы. Обратите внимание, что в последующие разы подачи декларации часть из этого списка документов предоставлять не нужно.

Список документов для получения вычета определен пп. 6 п. 3 ст. 220 НК РФ:

2. Копии документов, подтверждающих право на жилье (при строительстве или приобретении жилого дома — свидетельство о государственной регистрации права на жилой дом; при приобретении квартиры или комнаты — договор о приобретении квартиры или комнаты, акт о передаче налогоплательщику квартиры или комнаты (доли/долей в ней) или свидетельство о государственной регистрации права на квартиру или комнату (долю/доли в ней); при приобретении земельного участка для строительства или под готовое жилье (доли/долей в нем) — свидетельство о государственной регистрации права собственности на земельный участок или долю/доли в нем и свидетельство о государственной регистрации права собственности на жилой дом или долю/доли в нем; при погашении процентов по целевым займам (кредитам) — целевой кредитный договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями, график погашения кредита (займа) и уплаты процентов за пользование заемными средствами).

3. Копии платежных документов (подтверждающие расходы на приобретение имущества; свидетельство об уплате процентов по кредиту или целевому займу — если жилье бралось в ипотеку, справку можно запросить в банке или организации, в которой был взять целевой кредит).

4. При приобретении имущества в общую совместную собственность (свидетельство о браке; письменное заявление (соглашение) о договоренности сторон-участников сделки о распределении размера имущественного налогового вычета между супругами).

После того как прикреплены все документы, переходим к 6 этапу — просмотру сформированной декларации. Все в порядке? Тогда вводим пароль от ЭЦП (электронной цифровой подписи). Если ранее пароль от ЭЦП не был получен, то сохраняем декларацию кнопкой в верхнем меню, затем нажимаем на свои ФИО, которые указаны в верхнем поле на темном синем фоне, и попадаем в личный кабинет, в котором выбираем «Получить ЭП» и выбираем вариант хранения ЭП (электронной подписи). Она может формироваться от 15 минут до суток. На этом этапе можно закрыть браузер и завершить работу, при повторном входе в личный кабинет налогоплательщика на вкладку «Получить ЭП» система проинформирует о создании ЭП, после этого возвращаемся к редактированию заполненной декларации 3-НДФЛ, и на шестом шаге вводим пароль от ЭЦП, который придумали при ее создании.

После этого нажимаем кнопку «Далее» и переходим к этапу отправки декларации.

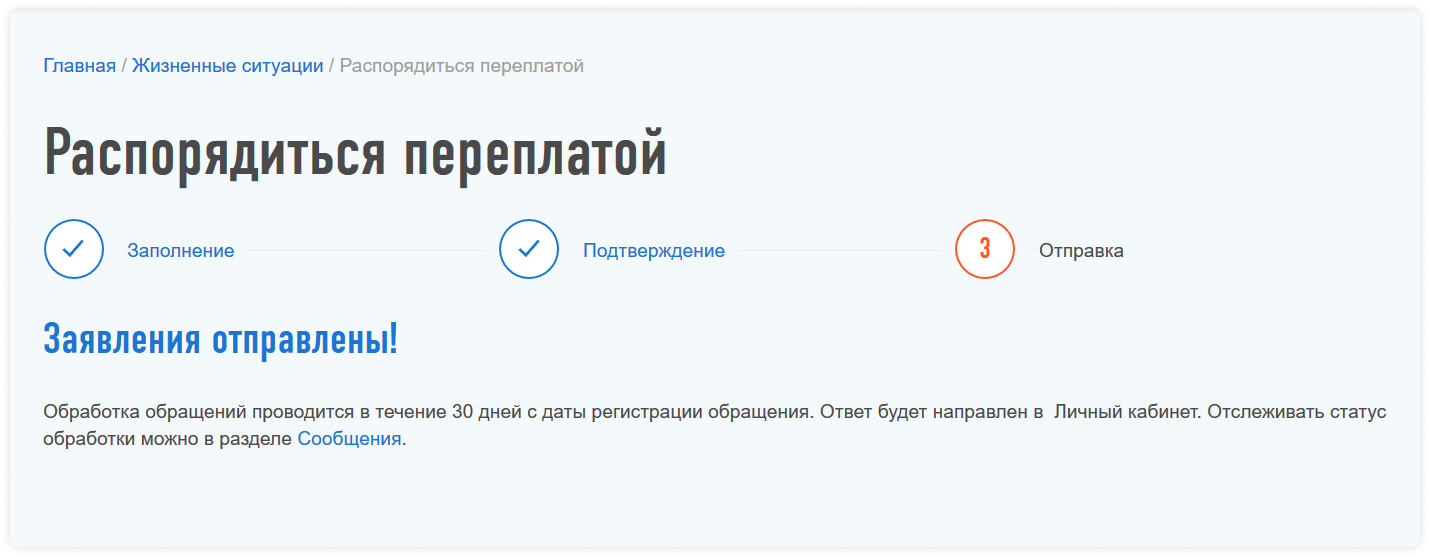

Срок камеральной проверки декларации составляет три месяца, всю информацию о ходе проверки можно отслеживать в личном кабинете. По истечении трех месяцев нужно подать заявление о возврате суммы, перечисленной в бюджет. Для этого заходим в меню «Мои налоги», где можно увидеть сумму, которая причитается к возврату — она же равна общей сумме уплаченного НДФЛ. Нажимаем на кнопку «Распорядиться», затем выбираем, из какой области вернуть средства на банковский счет «По налогу на доходы». Здесь должна появиться сумма к возврату. Нажимаем кнопку «Подтвердить», после чего указываем реквизиты банковской карты, на которую хотим получить возврат суммы.

На этом и заканчивается не такой уж и сложный процесс заполнения декларации 3-НДФЛ и получение налогового имущественного вычета.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Калькулятор расчета вычета по НДФЛ подскажет, сколько вам должно государство.

Вы можете быстро рассчитать размер налогового вычета при покупке квартиры, оплате лечения или обучения.

При необходимости вы сможете обратиться к специалистам компании НДФЛка, которые помогут вам вернуть деньги.

Россиянам упростили получение налогового вычета: как будет работать схема

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

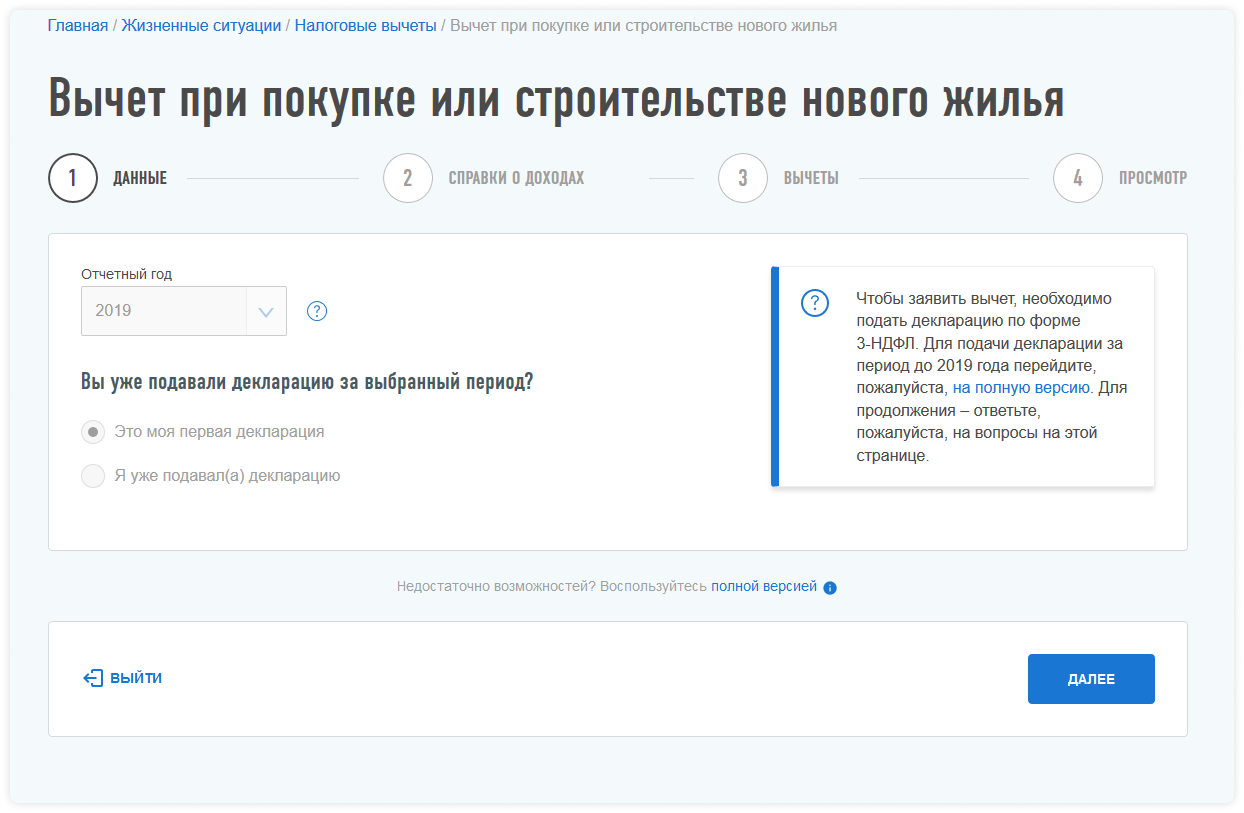

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.

Налоговый вычет при покупке в ипотеку

Предлагаем вам воспользоваться онлайн-сервисом НДФЛка.ру. На нашем сайте вы найдете полную информацию о правилах получения налогового вычета при покупке квартиры в ипотеку.

Чтобы все процессы были еще более прозрачными, мы создали для вас видео-инструкцию. В ней максимально просто рассказываем о том, как получить возврат по процентам – с картинками и на примерах.

Что такое налоговый вычет

Законодательство РФ предлагает льготные условия на приобретение недвижимости – квартиры, дома, комнаты, земельного участка, а также долей от этого имущества.

Суть льготы состоит в том, что после покупки и оформления сделки вы имеете право на частичный возврат потраченных денег.

Для того чтообы вернуть налог за ипотеку, необходимо обратиться в налоговые органы и заявить свое право на получение налогового вычета: оформить декларацию 3-НДФЛ и приложить сопутствующие документы.

Из чего складывается имущественный налоговый вычет?

Ежемесячно ваш работодатель отчисляет в бюджет 13% от вашей заработной платы – подоходный налог. Если перейти на язык налогового законодательства, ваша зарплата – это налогооблагаемая база, которая может быть снижена на размер налогового вычета. За счет этого уменьшается и сумма ежемесячных отчислений в бюджет.

После применения вычета у вас, как у налогоплательщика, образуется излишек по выплаченному в течение года НДФЛ. Вы можете выбрать одну из форм возмещения – получить излишек на счет или же воспользоваться правом не платить налог с зарплаты до тех пор, пока не будет исчерпана вся сумма возврата.

На сегодняшний день налоговый вычет при покупке квартиры и другой недвижимости составляет 2 млн рублей.

Это значит, что вы можете вернуть 260 тыс. рублей (13% х 2 млн) из тех налогов, что вы уже выплатили в бюджет.

Если размер вашей годовой зарплаты меньше 2 млн рублей, имущественный налоговый вычет можно распределить на несколько лет.

Важно понимать, что размер возврата не может быть больше налога, уплаченного вами за тот же период. А общий размер налогового вычета не может быть больше стоимости приобретенного жилья.

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Пример:

В течение 2020 г. ваша зарплата составила 1,5 млн руб. За этот период вы (ваш работодатель) выплатили в бюджет 195 тыс. руб. (13% х 1,5 млн). В 2020 г. вы купили комнату за 500 тыс. руб. Это значит, что в 2021 году вы имеете право подать декларацию 3-НДФЛ и оформить вычет на всю стоимость приобретенного жилья.

Расчет выглядит так:

от 1,5 млн руб.(ваша зарплата или, другими словами, налогооблагаемая база) вычитается 500 тыс. руб. (стоимость купленной вами комнаты – а как мы помним, вычет составляет до 2 млн руб., но не более суммы покупки). В результате налоговая база уменьшается и становится равной 1 млн руб. (1,5 млн – 500 тыс.).

Значит, именно с этой суммы вы были должны оплатить налог в 2020 г.: 13% х 1 млн руб. = 130 тыс. руб. Но так как декларация оформляется в следующем году после получения права собственности (в 2021), то по факту в 2020 г. вами уже было выплачено 195 тыс. руб налогов. Разница должна вернуться вам на счет. Итого за покупку комнаты вы получите возврат 195 – 130 = 65 тыс. руб.

Выше мы рассказывали, что налоговое законодательство позволяет вернуть до 13% от 2 млн рублей, то есть 260 тысяч. Но ваш возврат в приведенном примере составил 65 тысяч. Как же быть? Неужели оставшиеся деньги сгорают? К счастью, нет!

Для жилья, купленного после 01.01.2014 г., существует право на перенос остатка налогового вычета на то жилье, которое вы купите в будущем.

Для того чтобы получить право на имущественный налоговый вычет, вы должны иметь документы на право собственности. При покупке жилья по договору долевого участия это Акт приема-передачи. Для жилья, приобретенного по договору купли-продажи, требуется выписка из ЕГРН.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Что такое основной налоговый вычет по ипотеке

Ипотечное кредитование в России приобретает все большую популярность. И это обоснованно. Недвижимость не дешевеет, и накопить всю сумму для покупки приглянувшейся квартиры бывает сложно. Использование заемных средств – удобный способ не откладывать покупку на долгие годы, а прямо сейчас стать обладателем собственного жилья.

Хотим вас обрадовать – если вы решились на такой ответственный шаг, как покупка квартиры в кредит, – налоговое законодательство для этого варианта предусмотрело льготные условия: возврат налога с процентов по ипотеке.

Налоговый вычет при покупке жилья в ипотеку бывает:

В основной вычет включены средства, потраченные на покупку квартиры, дома, земли и другой жилой недвижимости. При этом в него попадают как личные накопления, так и кредитные.

Выше мы рассказали об основном принципе расчета имущественного налогового вычета – он одинаков и для приобретения жилья на собственные деньги, и для покупки в ипотеку. Более подробная информация представлена в статье «Налоговый вычет при покупке квартиры, дома, участка земли».

Подводим итог:

Услуга Быстровычет: возврат НДФЛ за 7 дней, а не за 4 месяца!

Что такое вычет по процентам по ипотеке

При покупке квартиры в ипотеку у вас есть право на налоговый вычет на выплаченные в банк проценты. В расчет берутся все реально погашенные проценты, но не более 3 млн руб. Из этой суммы на ваш счет возвращаются 13%, то есть 390 тыс. руб. (13% х 3 млн руб.).

Эти условия вступили в силу 01.01.2014 г.

До 1 января 2014 г. возврат налога по кредиту не имел верхней границы. Что это означает для налогоплательщика? Если ваше жилье куплено до 2014 г., и вы прежде не реализовали свое право возврат НДФЛ по ипотеке, вы можете получить вычет в полном размере фактически уплаченных процентов.

Пример:

В 2011 г. вы взяли ипотечный кредит на сумму 14 млн руб. и купили квартиру за 17 млн. С 2011 по 2020 гг. выплатили банку 5 млн руб. процентов. Сделка официально оформлена до 1 января 2014 г., поэтому вы имеете право претендовать на вычет, равный сумме фактически уплаченных процентов. В итоге на ваш счет будет зачислено 650 тыс. руб. (13% х 5 млн руб.).

Важный момент! Если стоимость квартиры по договору ниже, чем сумма взятых в ипотеку средств, то налоговый возврат будет рассчитан из реальной стоимости квартиры.

Пример:

В 2013 г. вы оформили ипотеку на 17 млн руб. и выплатили банку 6 млн руб. процентов. При этом квартиру вы купили за 13 млн руб., что и отмечено в договоре купли-продажи.

Сделка официально оформлена до 1 января 2014 г., поэтому вы имеете право претендовать на возврат налога по кредиту, равный сумме уплаченных процентов. Но так как вычет предоставляется именно на покупку квартиры, в него попадут проценты с 13 млн, а не с 17 млн руб., то есть с суммы, реально потраченной на приобретение квартиры.

Расчет процентов, которые попадут в вычет, производится в пропорциональном соотношении между суммой по ипотечному договору и реальной суммой покупки, указанной в договоре.

Заполнить декларацию 3-НДФЛ и получить помощь налогового эксперта

Когда возникает право на налоговый вычет по процентам по ипотеке

Процентный вычет, как и основной, можно заявлять лишь в году, следующим за годом оформления права собственности на жилье. Если вы получили Акт приема-передачи (или выписку из ЕГРН) в 2020 г., подавать декларацию 3-НДФЛ можно не ранее 2021 г.

Часто бывает так, что ипотечный договор заключен до получения документов на квартиру. Это не влияет на размер налогового вычета по процентам по ипотеке – в вычет попадает вся сумма выплаченных вами процентов с самого первого платежа.

Пример:

В 2016 г. вы взяли ипотеку на долевое строительство дома. Выплату основного долга и процентов начали с первого месяца ипотечного договора. Акт приема-передачи от застройщика был вами получен в 2020 г., значит, право на получение налогового возврата у вас наступает в 2021 г.. В расчет попадут все проценты, начиная с 2016 г.

Надо помнить, что в вычет включаются лишь реально выплаченные проценты за прошлые периоды. Если размер вашей годовой заработной платы и сумма перечисленных налогов достаточны, вы можете сразу получить весь основной вычет. Но вычет по ипотечным процентам производится лишь по итогу ваших выплат в банк – ежегодно за прошлый год.

Рекомендуем сначала получить основной вычет, а лишь потом заявить вычет по процентам. Тогда вы сможете получить деньги сразу за несколько лет.

Пример:

В августе 2017 г. вы взяли ипотеку и купили квартиру за 3 млн руб. Как будут формироваться ваши декларации 3-НДФЛ:

Налоговый консьерж — консультации налогового эксперта всего за 83 рубля в месяц!