Tbru etf что это

🗑 ETF(фонды) от Тинькофф, стоит ли вкладываться? 🤨

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора. Например, в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

👀 Какие ETF от Тинькофф можно смело покупать?

Если вы ничего не понимаете в инвестициях, тогда стоит рассмотреть покупку следующих ETF 👉 TEUR TUSD TRUR

В данных фондах максимальная диверсификация: по валютам, странам, активам и секторам.

💰 ETF для любителей высоких рисков

Чем выше риск, тем больше доходность. Если вы придерживайтесь такой же точки зрения, тогда стоит рассмотреть покупку следующих ETF, которые собрали в себе самые перспективные кампании с диверсификацией:

TECH — в этом фонде собраны крупнейшие компании из индекса Nasdaq. Покупка подходит для приверженцев IT сектора.

TSPV — максимально рискованный вариант, так как данный фонд собрал в себя компании, которые вышли на рынок с помощью процедуры SPAC(SPAC – специально созданная для поглощения компания)

TGRN — подойдет для ценителей природы, точнее для тех кто топит за производство чистой энергии. Только вот акции входящие в состав фонда по моему мнению уже очень сильно перекуплены.

TIPO — данный фонд позволяет участвовать в инвестировании в акции на поздней стадии IPO.

TBIO — самый высокодоходный фонд, но с такими же высокими рисками. Данный фонд содержит в себе бумаги биотехов.

TMOS — фонд следует за динамикой “Индекса Мосбиржи полной доходности” инвестируя в акции 38 крупнейших российских компаний

TSPX — по своему составу данный фонд полностью дублирует американский индекс S&P 500

🙅♀️ ETF, которые я не советую покупать

Если Вас устроит копеечный доход на ровне с банковским депозитом, то можете прикупить следующие ETF:

TBRU — данный фонд включает в равных долях от 30 до 60 выпусков рублевых облигаций, торгующихся на Мосбирже

TGLD — данный фонд занимается инвестированием в золото, через покупку акций американского ETF фонда — iShares Gold Trust ETF

Вывод: покупая ETF вы покупаете сразу целую корзину бумаг самых крупных компаний. Данный подход последнее время стал очень популярным, однозначно стоит рассмотреть покупку какого-либо ETF.

📝 Зарабатывайте, но не забывайте про риск менеджмент, и мани менеджмент.

❗️ Подписывайтесь на канал, чтобы получать информацию одним из первых! ❗️

TBRU: что важно знать об облигационном фонде Тинькова

12 июля 2021 года на Московской бирже начались торги биржевым паевым инвестиционным фондом (БПИФ) «Тинькофф Облигации». Разобрали его документы, чтобы понять плюсы и минусы стратегии.

Главное о БПИФ «Тинькофф Облигации»

Из них вознаграждение УК 0,9%, вознаграждение депозитарию, регистратору и бирже 0,05% без НДС, прочие расходы 0,04% без НДС.

Включает в равных долях от 30 до 60 выпусков рублевых облигаций, торгующихся на Мосбирже. В расчет включаются эмитенты с кредитным рейтингом «BBB» и выше от российских агентств, «B» от Standard & Poors или Fitch, «B2» от Moody’s.

Обязанности маркет-мейкеры исполняют 394 минуты (около 6,5 часов) в течение торгового дня или до совершения сделок на 50 миллионов рублей.

Как формируется состав TBRU

У фонда заказной индивидуальный индекс. Он не независимый, а рассчитывается Тинькофф банком. Любые изменения вносятся по его единоличному решению.

Методикой TBRURX предусмотрена возможность предпринимать «любые действия, необходимые для обеспечения адекватности Индекса»: включать и исключать облигации, изменять параметры расчета.

На web-странице фонда прямо заявляется, что он инвестирует в рублевые облигации эмитентов умеренной и высокой кредитоспособности на основе выбора аналитиков Тинькофф Инвестиций. То есть мы имеем дело с активно управляемым фондом.

В методике расчета индекса, правда, о критериях выбора аналитиков ничего не сказано.

Требования, по которым облигации могут быть включены в индекс, следующие:

Количество бондов в базе расчета может варьироваться от 30 до 60. Веса распределяются в равных долях. Пересмотр состава и ребалансировка проводятся раз в квартал.

По последней информации, в составе TBRU значатся 35 облигаций и 0,25% денежных средств. Обращает на себя внимание наличие государственных (России и Казахстана) и муниципальных (ГУП ЖКХ Республики Саха Якутия).

Многие бумаги можно отнести к категории высокодоходных (ВДО). И соответственно более рискованных. Так кредитный рейтинг «B» агентства Fitch относится к спекулятивной категории с высоким риском дефолта и высокой уязвимостью.

Актуальный состав по ссылке. Там же можно посмотреть распределение по сроку погашения, отраслям и географии. Но понять, по какой стратегии получился именно такой список, ни из документов, ни из состава не представляется возможным.

Требований по дюрации к бондам нет. По расчетам УК, у текущего портфеля она составляет 2,5 года.

На что обратить внимание

Еще раз отметим, что принципы «выбора аналитиков» нигде точно не прописаны. Пайщикам предлагается лишь верить в удачность этого выбора.

В правилах фонда объекты его инвестиций, как и у всех российских БПИФов, расписаны очень вольно. Среди них, например, ETF и паи ОПИФов, долговые инструменты, фьючерсы и опционы.

Похожими на «Тинькофф Облигации» по активной композитной стратегии являются:

На Мосбриже торгуются еще 5 фондов, ориентированных исключительно на корпоративные рублевые облигации. Если сравнивать с ними, то по диверсификации портфеля и комиссии TBRU на момент выхода заметно уступает продуктам ВТБ (VTBB) и Сбера (SBRB).

Важным качеством продукта Тинька (как и других облигационных фондов) можно назвать льготы по налогу на купонный доход. Напомним, с 2021 года частные лица должны платить его без исключений, а БПИФы от него освобождены.

Учитывайте только, что в определенных рыночных условиях относительно высокая комиссия TBRU в 0,99% в год может нивелировать это преимущество.

К тому же, владея паем менее 3 лет, при продаже придется заплатить 13-процентный НДФЛ с прибыли. Избежать его частному инвестору можно только с помощью льготы на долгосрочное владение (свыше трех лет) или вычета на ИИС типа B.

УК заявляла, что средневзвешенная доходность к погашению по портфелю фонда составляет 8,5% годовых. При прямом владении в этом случае налог на купонный доход составил бы 1,105 процентный пункт от прибыли.

То есть в настоящее время TBRU является выгодной альтернативой облигациям.

Эта ситуация сохранится, пока купонная доходность бумаг в составе будет превышать 7,65%. Или комиссия Тинька не снизится. Расчет грубый, так как не учитывает, например, брокерские и биржевые комиссии, которые придется платить при управлении портфелем.

Кстати, клиенты Тинькофф Инвестиций при торговле через собственную платформу УК не платят брокерские комиссии за покупку и продажу TBRU.

При этом не стоит забывать, что цена бумаг в портфеле и, соответственно, котировки БПИФа, могу колебаться. Прогнозировать их цену к конкретному моменту времени нельзя. А вот при покупке отдельных бондов с целью держать их до погашения номинала можно.

Обзор ETF-фонда TBRU (Тинькофф Облигации). Что внутри, какая комиссия и стоит ли покупать?

О фонде

Тинькофф Облигации (тикер TBRU) — биржевой фонд, который инвестирует в краткосрочные, среднесрочные и долгосрочные рублевые облигации.

Портфель составляется командой управляющих банка, то есть фактора отслеживания какого-либо индекса нет (как в случае) с ETF-фондом TMOS нет. Почитать его обзор можно здесь.

В чем смысл фонда, преимущества и недостатки TBRU

Как и в случае с любым ETF, это пассивная инвестиция: вы покупаете пай один раз, а вся «магия инвестирования» происходит без вашего участия — все сделки производят профессиональные управляющие.

Теперь же давайте рассмотрим плюсы и минусы фонда Тинькофф Облигации

Плюсы

Минусы

Зачем покупать фонд TBRU, когда можно покупать те же самые облигации самостоятельно?

Первый аспект — цена входа. Несмотря на то, что в момент написания поста рынок облигаций находится под давлением и бонды дешевеют, некоторые облигации торгуются выше номинала. При этом очевидно, что у Тинькофф Капитала больше возможностей для успешного участия в первичных размещениях.

Второй аспект — сам факт аллокации. Например, книга заявок на размещение облигаций Сегежа Групп была переподписана в несколько раз. Это значит, что облигаций на первичном размещении в полном объеме всем не хватило, и заявки были выполнены частично. Это значит, что при самостоятельном создании облигационного портфеля вам скорее всего время от времени придется докупать бумаги с рынка.

Третий факт — вам, как частному инвестору, придется платить налог в 13% с купонного дохода, в то время как Тинькофф Капитал от этого бремени освобожден. Подробнее про налог на облигации — здесь.

Четвертый факт — необходимый бюджет для репликации всего портфеля. На момент написания, в TBRU было 38 облигаций — даже если брать по стандартной номинальной цене в 1000 рублей, вам потребуется 38 тысяч рублей (по факту, скорее всего, больше, так как облигации будут выкупаться с рынка).

Пятый факт — время. Уверены ли вы, что сможете оперативно ребалансировать свой портфель, покупать новые выпуски взамен завершившихся и реинвестировать купоны? Если уверены в своих силах — дерзайте.

При этом глупо отрицать, что можно посмотреть на состав TBRU и повторить его хотя бы частично. Но в этом случае вы уже сами будете отвечать за свои решения и должны понимать, что вы делаете.

Комиссия фонда Тинькофф Облигации

Как и у любого ETF-фонда, у TBRU два типа комиссий:

Комиссия брокера уплачивается при покупке или продаже любого актива, в том числе и TBRU. В этом смысле операции с фондом Тинькофф Облигации не будет отличаться от покупки или продажи отдельных акций и облигаций — вы заплатите комиссию по тарифу своего брокера. Клиенты «Тинькофф Инвестиции» брокерскую комиссию не платят.

Комиссия самого фонда — вторая комиссия, которую не надо путать с брокерской комиссией. Комиссию управляющей компании платят все покупатели фонда — и клиенты Тинькофф Инвестиций, и клиенты других брокеров.

Согласно условиям, комиссия за обслуживание у фонда Тинькофф Облигации в сумме не должна превышать 0,99% от среднегодовой стоимости чистых активов.

Вы не платите комиссию за обслуживание TBRU отдельно — комиссия списывается самостоятельно и уплачивается от среднегодовой стоимости чистых активов фонда. Проще говоря, она вшита в сам пай — на размер этой комиссии уменьшится ваша доходность.

Состав фонда TBRU

По состоянию на 21 ноября 2021 года в ETF-фонд TBRU (Тинькофф Облигации) входят 38 облигаций и небольшой запас денег на будущие покупки или операционные расходы фонда.

Вот список облигаций, через запятую написана доля каждой облигации в ETF:

Вывод

У фонда облигаций от Тинькофф есть неоспоримые плюсы по сравнению с покупкой отдельных облигаций: в виде нулевого налога на купонный доход, а также низкой цены одного пая. При этом покупая фонд облигаций вы должны понимать несколько вещей:

Как и любое инвестиционное решение о том, стоит ли покупать фонд Тинькофф Облигации принимать вам. Просто потому что никто не знает вашей конкретной финансовой ситуации, толерантность к риску и другие факторы лучше вас самих.

Часто задаваемые вопросы

Сколько стоит фонд TBRU?

Цена 1 пая фонда Тинькофф Облигации находится на уровне 5 руб. Цена TBRU зависит от стоимости облигаций компаний, входящих в состав фонда.

Сколько компаний в составе TBRU?

По состоянию на 21.11.21 в ETF-фонд TBRU входит 38 выпусков облигаций. Стоимость чистых активов под управлением превышает 524 млн руб.

Как купить фонд Тинькофф Облигации?

Фонд должен быть доступен в терминале или приложении брокера по тикеру TBRU (Тинькофф Bonds RUB). Клиенты Тинькофф Инвестиций не платят брокерскую комиссию за операции по покупке и продаже паев.

Платит ли купоны TBRU?

Нет, купоны реинвестируются согласно стратегии управляющих. За счет этого увеличивается цена пая, а значит вы получаете прибыль.

У какой компании самая большая доля в TBRU?

Стоит отметить, что по состоянию на 21.11.21 доля всех облигаций в TBRU колеблется около двух процентов. При этом самую большую долю занимает облигация ГТЛК выпуск 15 (2,95%)

У какой компании самая маленькая доля в TBRU?

Если не считать небольшое количество денег на балансе фонда, то наименьшую долю в TBRU по состоянию на 21.11.21 занимает ОФЗ 26235 (2,45%).

Официальный сайт и источники

Страница раскрытия информации Тинькофф Капитала: https://www.tinkoffcapital.ru/documents/

Информация, размещенная на этой странице, не может рассматриваться как индивидуальная инвестиционная рекомендация

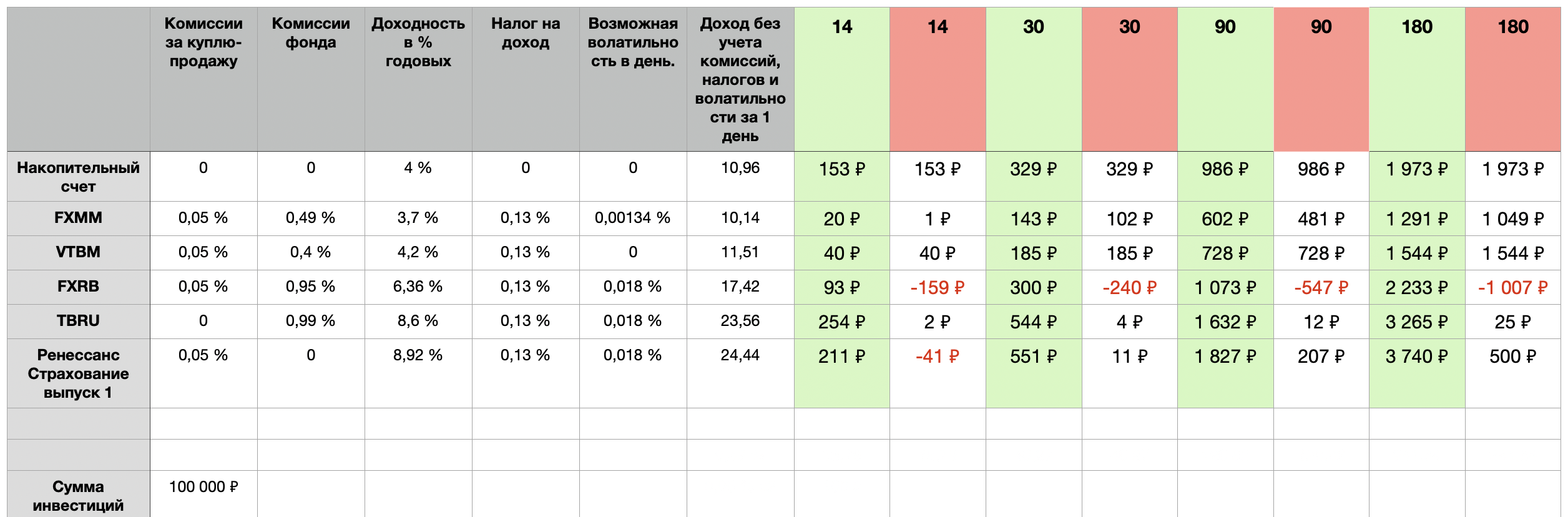

Выбираем лучший вариант для парковки кэша: облигации, фонды облигаций, накопительный счет.

Поскольку мое подсознание с такими комментариями не согласилось, пришлось взять в руки калькулятор и всё посчитать. Делюсь с вами результатами подсчетов.

Какие вообще существуют варианты парковки кэша?

Данные для расчетов

Для расчетов нам понадобятся некоторые цифры. Вот как я их получал:

Итоги расчетов

ВЫВОДЫ:

Смысл парковки кэша, как мне кажется, в первую очередь состоит в том, чтобы сохранить имеющиеся средства, и во вторую очередь в том, чтобы заработать.

Т.е., в случае с парковкой кэша, уместна будет следующая установка: «лучше синица в руках, чем журавль в небе».

Для сохранения лучшим вариантом является накопительный счет, что, мне кажется, весьма наглядно отражает таблица с расчетами.

Свой кэш я паркую на накопительном счете.

VTBM интереснее FXMM, но немного уступает накопительному счету. НО если инвестировать крупную сумму (из-за чего на накопительном счете появляется налог) и через брокера ВТБ (что освобождает от уплаты комиссии за куплю-продажу), то VTBM сможет потягаться с накопительным счетом.

Не пропусти новые записи, подпишись!

Бесплатно. Без спама. Только полезная информация.

Tbru etf что это

Биржевой фонд – это актив, который дает возможность инвестировать сразу в целый сектор, страну или идею. К примеру, один пай «АТОН – Рынки возможностей» – это крохотная часть более 2,6 тыс. бумаг из 11 отраслей в 12 странах.

Российские биржевые фонды не прямой, но очень близкий аналог иностранного ETF.

Стратегия биржевых фондов заключается в следовании за определенным базовым активом. Часто это один из глобальных индексов. Именно поэтому инструмент особенно интересен начинающим (неквалифицированным) инвесторам, у которых в России ограничен прямой доступ к иностранным ценным бумагам. Паи биржевых фондов торгуются на одной из российских бирж, поэтому, несмотря на аллокацию портфеля, доступны всем.

Для начинающих инвесторов в России стремятся создать наиболее безопасное поле. Поэтому биржевые фонды, как продукт для неквалифицированных инвесторов, находятся под особенно пристальным надзором регулятора. К примеру, согласно законодательству, паи БПИФ должны быть допущены к торгам в обязательном порядке, при этом биржа, на которой они торгуются, маркет-мейкер и условия купли/продажи паев маркет-мейкером фиксируются в правилах доверительного управления и могут быть изменены только после регистрации в Банке России.

Каждый фонд инвестирует в определенную идею — рост развивающихся рынков, развитие генной инженерии, стабильность серебра или золота и так далее. Мы уверены, что инвестиции — это важная часть жизни современного человека. И эта часть не может быть отделена от ваших общих убеждений и ценностей. В чем вы разбираетесь, во что вы верите, каким вы видите общество в будущем? Инвестируйте в то, во что вы верите.

Мы постарались дать максимально емкое описание к каждому из предлагаемых фондов: рассказать об идее и структуре, подсветить его преимущества.

Помочь оценить потенциал того или иного сегмента рынка может экспертиза профессионалов. Мнение трейдеров, управляющих и аналитиков АТОН собраны на сайте компании и в социальной сети для инвесторов ATON Space.

Вы можете купить биржевые фонды АТОН, если у вас открыт брокерский или инвестиционный счет у любого из российских брокеров.

Просто введите тикер биржевого фонда в строке поиска в своем приложении или торговой системе и совершите сделку.

Купить биржевой фонд может любой частный инвестор. Не нужно обладать профессиональной квалификацией участника фондового рынка.