транспортный налог какой счет бухгалтерского учета

Начислен транспортный налог (бухгалтерские проводки)

Раскрытие понятия транспортного налога

Налог на транспорт является региональным. Ставки по нему регулируются властями регионов, однако они не должны более чем в 10 раз отличаться от ставки, указанной в Налоговом кодексе (ст. 28 НК РФ).

Уплачивать этот налог необходимо всем владельцам транспорта (ст. 357 НК РФ) — юридическим и физическим лицам, имеющим в распоряжении (на праве собственности или владения) транспорт, оформленный в соответствии с законами РФ.

Как начисляется транспортный налог

Обязанность самостоятельно рассчитывать налог закреплена за юрлицами. Несмотря на то, что с налога за 2020 год для организаций отменена сдача деклараций по транспортному налогу, а ФНС должна рассылать им сообщения с уже посчитанной суммой (по аналогии с тем, как она сейчас это делает для ИП и физлиц), считать налог юрлица все так же будут самостоятельно. Во-первых, они должны знать сумму, чтобы в течение года вносить авансовые платежи (если они установлены в регионе). А во-вторых, сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. Ведь получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Начисление транспортного налога подразумевает применение к базе по налогу ставки с учетом времени нахождения транспорта в собственности плательщика. В ряде случаев также применяется повышающий коэффициент (п. 2 ст. 362 НК РФ).

Обращаем внимание на то, что оплачивать налог должен не тот, кто использует транспортное средство, а тот, кто им владеет. Даже если собственником выдана доверенность на управление транспортом, доверенное лицо налог не платит.

Начисляется налог за полный месяц, в течение которого транспорт находится в собственности плательщика. При этом месяц регистрации считается полным, если транспортное средство поставлено на учет до 15 числа включительно. Месяц снятия с учета признается полным в случае, когда объект снят с регистрации после 15 числа.

К примеру, если автомобиль приобретен и поставлен на учет 15.04.2020, то транспортный налог за 2020 год у покупателя исчислялся за период владения автомобилем начиная с апреля 2020 года, а у продавца — по март 2020 года включительно.

Образец платежного поручения по транспортному налогу для организаций и детальную инструкцию по его заполнению вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Готовое решение.

Начисление транспортного налога: проводки

Согласно ПБУ 10/99 (утверждено приказом Минфина России от 06.05.1999 № 33н) транспортный налог считается расходом по обычному виду деятельности. Как именно он будет показан в учете, связано с тем, где используется транспорт.

В общем случае транспортный налог отражается в учете такими проводками:

Если же единицу транспорта используют в деятельности, не связанной с основной, начисление налога по нему отражается в прочих расходах (п. 11 ПБУ 10/99). В данном случае в бухучете это будет выглядеть так: Дт 91.2 Кт 68.

Не забудьте правильно оформить первичные документы, прежде чем сделать записи в учете. Справка бухгалтера — это тот документ, в котором отражается налог или начисленный аванс по нему.

Как именно будет отражаться в учете данный налог, плательщику обязательно следует указать в учетной политике.

О последних изменениях в документе, регулирующем основные вопросы формирования бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Налоговый учет транспортного налога

Для расчета налога на прибыль транспортный налог учитывается в прочих расходах, которые связаны с производством и реализацией (п. 1 ст. 264 НК РФ).

Рассчитывая УСН-налог с объектом «доходы», сумму транспортного налога не учитывают, поскольку расходы для его исчисления значения не имеют (п. 1 ст. 346.18 НК РФ). При упрощенке с объектом «доходы минус расходы» налог на транспорт включается в расходы (ст. 346.16 НК РФ). Неуплаченный налог на транспорт при расчете УСН учесть нельзя.

Теперь перейдем к ЕНВД. Сразу отметим, что с 01.01.2021 данный налоговый режим отменен, поэтому приведенные далее положения актуальны до 01.01.2021.

Итак, при ЕНВД размер вмененного налога не зависит от суммы налога на транспорт, т. к. его расчет делается без учета полученных доходов и понесенных расходов.

Если плательщик применяет совместно ОСНО и ЕНВД и транспорт используется им в обоих режимах налогообложения, сумму налога нужно разделить. При использовании транспорта только в одном из режимов такое разделение делать не нужно. Если транспорт использовался в деятельности, связанной с ОСНО, его можно учесть для снижения налога на прибыль, если при ЕНВД — вмененный налог уменьшить нельзя.

Для правильного распределения налога на транспорт между двумя режимами нужно рассчитать, какую часть составляют доходы по каждому из видов деятельности. Чтобы рассчитать часть доходов по ОСНО, необходимо сделать следующее: поделить сумму доходов по ОСНО на доходы от всех видов деятельности. Налог на транспорт, относящийся к ОСНО, определяется перемножением суммы налога на транспорт и доли доходов, полученных на ОСНО. Налог на транспорт, относящийся к деятельности по ЕНВД, рассчитывают в таком же порядке, задействуя в этом расчете сумму доходов, полученных на ЕНВД. Сумма полученных результатов обоих расчетов должна дать общую величину начисленного налога.

О разделении расходов при одновременном применении УСН и ЕНВД читайте в материале «Порядок раздельного учета при УСН и ЕНВД».

Итоги

Самостоятельное исчисление транспортного налога уходит в прошлое и для юрлиц. Но они продолжат вести учет начисления и оплаты налога, отражая его в учете бухгалтерскими проводками. В бухгалтерском учете налог обычно формирует расходы по осуществляемой деятельности. В налоговом учете он включается в затраты, уменьшающие базу по налогу на прибыль или УСН-налогу с объектом «доходы минус расходы». При совмещении режимов налогообложения налог может оказаться распределяемым.

Расчет транспортного и земельного налогов в 2021 году в 1С: Бухгалтерии предприятия ред. 3.0

С 2021 года отменена обязанность сдачи расчёта по земельному и транспортному налогам. Но это не означает, что отменена и их уплата. Теперь налогоплательщики должны самостоятельно рассчитать и уплатить налог до 1 марта 2021 года. А затем уже сверить данную сумму с начислением налоговой службы, которое та, в свою очередь, должна будет отправить вам в электронной форме по ТКС, в личный кабинет налогоплательщика, заказным письмом или передать руководителю лично под расписку.

В этом материале расскажем, как организован весь этот процесс изнутри в программе 1С: Бухгалтерия предприятия ред. 3.0 и дадим полезные советы, которые помогут вам вовремя избежать недопонимания с проверяющими органами.

Итак, если расчёт налоговой службы не совпадёт с вашим, например, по причине отсутствия данных о приобретённом вами автомобиле, у вас будет 10 дней на то, чтобы представить пояснения с подтверждающими документами.

Рассылка уведомлений с начислениями будет производиться налоговыми органами в течение 6 месяцев с даты крайнего срока уплаты налога за предшествующий год, то есть до конца августа 2021 года.

Чтобы избежать подобных сюрпризов, ФНС рекомендовала провести заблаговременную сверку (Письмо ФНС России от 16.01.2020 г. №БС-4-21/452@ «Об обеспечении сверки сведений о транспортных средствах и земельных участках организаций»).

Инициировать сверку можно при помощи электронной подписи через Личный кабинет налогоплательщика или Единый портал Госуслуг. Те, у кого такая возможность отсутствует, могут представить запрос на сверку на бумажном носителе лично в отделение ФНС или направить его по почте.

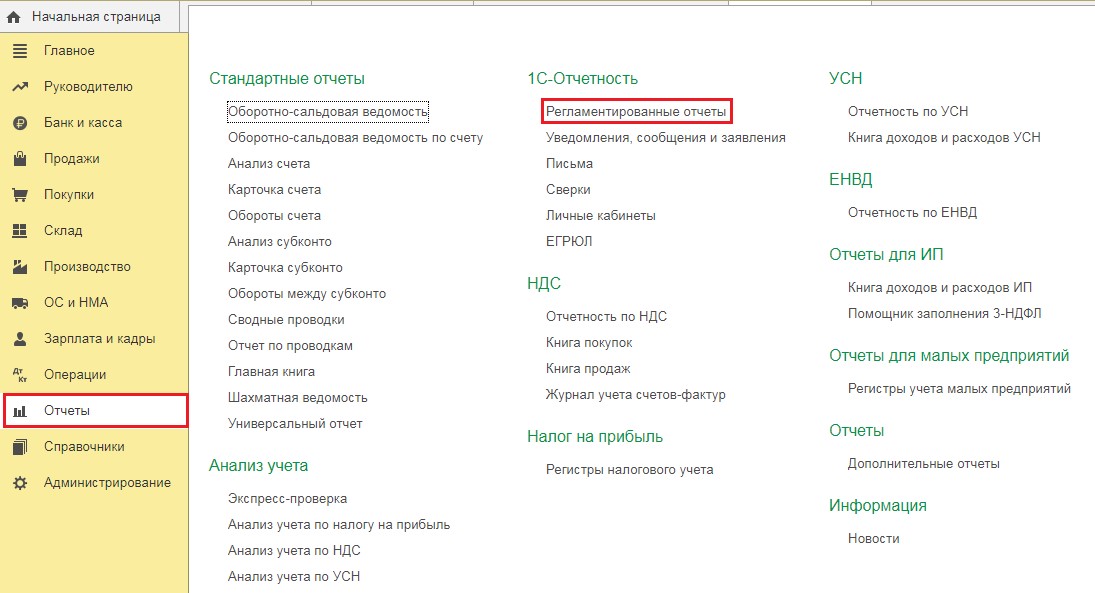

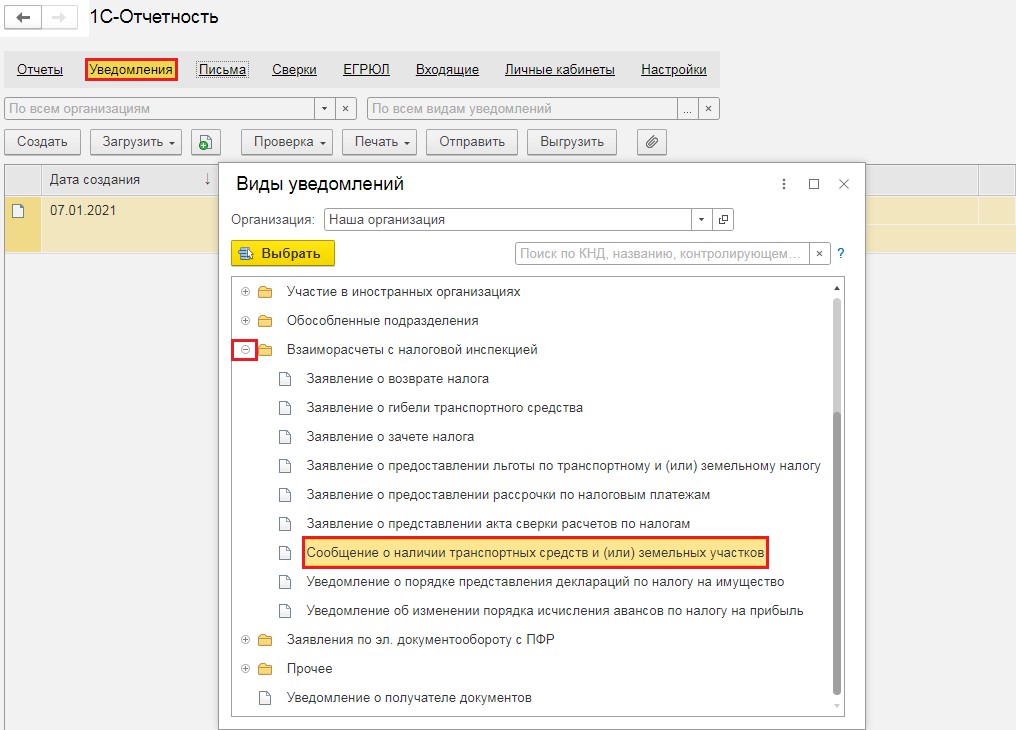

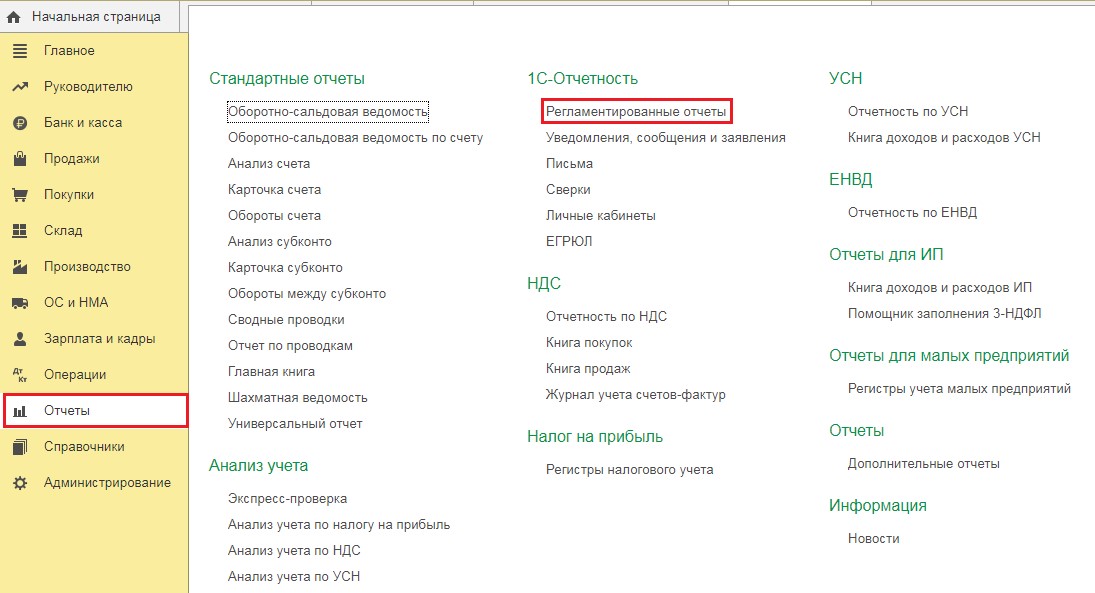

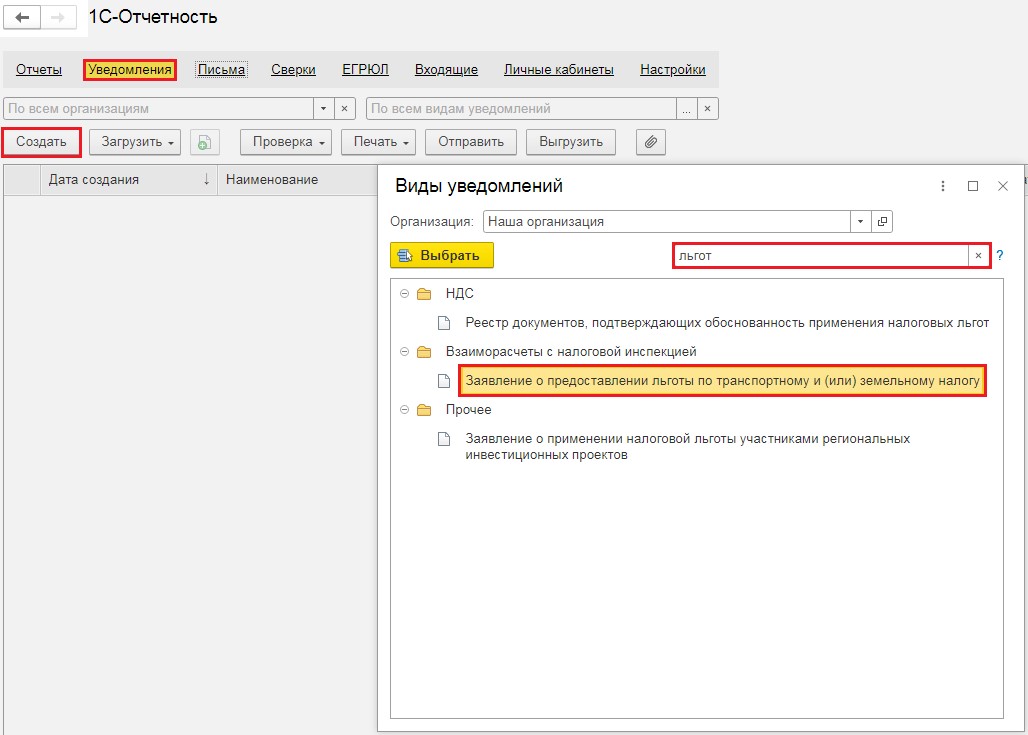

В дальнейшем, при приобретении новых объектов, желательно делать запрос в ФНС о данных постановки его на налоговый учёт, чтобы убедиться в верности исходных точек для просчёта налога. Или после покупки можно направить в ФНС «Сообщение о наличии транспортных средств и (или) земельных участков». Для этого в 1С следует зайти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

В открывшемся окне перейти по ссылке «Уведомления» и выбрать необходимый пункт.

После чего будет открыта форма уведомления, которую необходимо заполнить вручную.

Расчёт транспортного налога в 1С: Бухгалтерии предприятия ред. 3.0

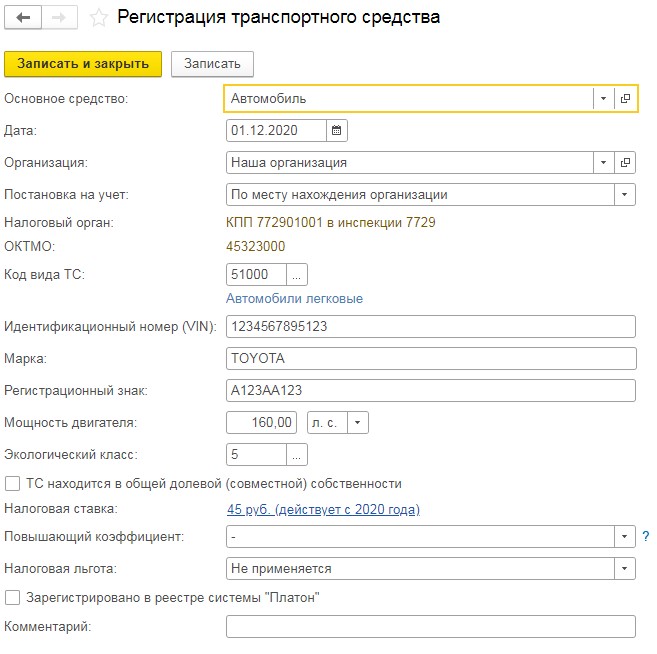

Для верного исчисления транспортного налога в программе 1С: Бухгалтерия предприятия необходимо, чтобы был введён документ «Регистрация транспортных средств».

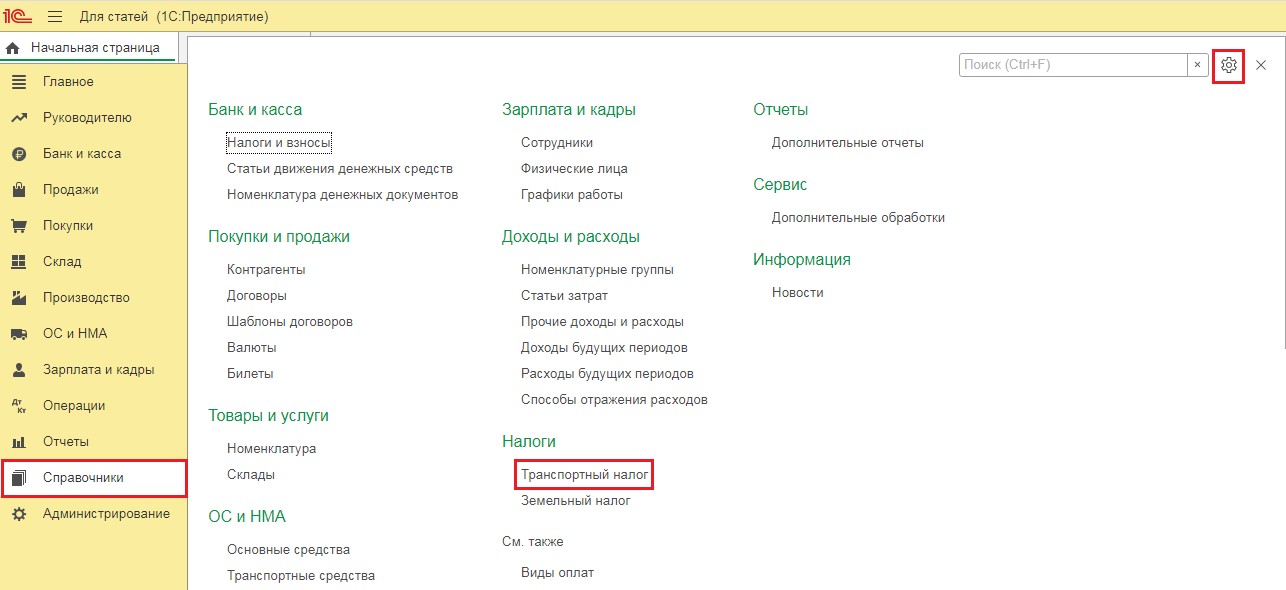

Расположен он в разделе «Справочники» — «Транспортный налог».

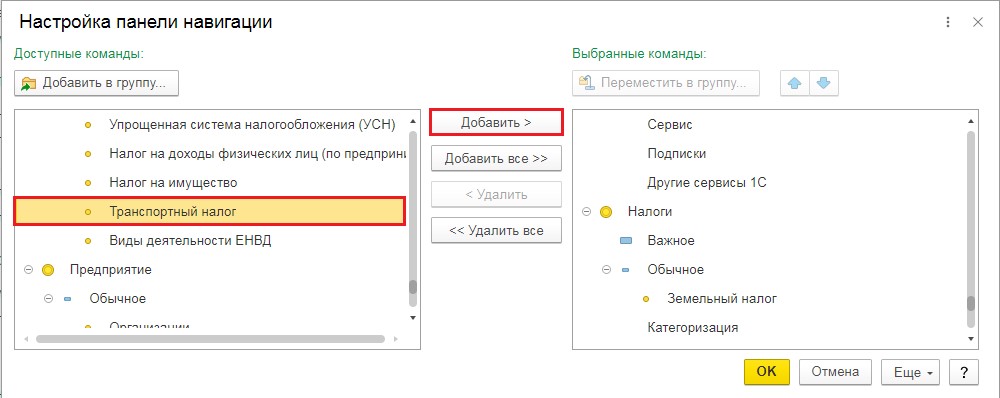

Если в разделе «Справочники» у вас нет такого пункта, то тогда вам нужно перейти в настройки раздела — иконка шестерёнки в правом верхнем углу окна, из выпадающего меню выбрать пункт «Настройка навигации» и в открывшемся окне найти необходимый пункт в левом столбце. Двойным щелчком мыши по нему, или при помощи кнопки «Добавить», его нужно перенести в правую часть окошка, а затем нажать «ОК».

При переходе в пункт «Транспортный налог» будет открыто новое окно, в котором следует выбрать пункт «Регистрация транспортных средств».

Затем нажать на кнопку «Создать» и выбрать пункт «Регистрация». Далее нужно указать все характеристика автомобиля, согласно паспорту и свидетельству транспортного средства.

Важно верно заполнить все данные, так как практически от каждого из них зависит расчёт налога.

Например, поле «Дата» — это дата постановки на учёт транспортного средства. Если вы зарегистрировали автомобиль после 15го числа месяца, то этот месяц не будет включён в коэффициент владения, и наоборот. Например, если постановка на учёт автомобиля была произведена 15 ноября или позднее в этом же месяце, то налог будет считаться только за декабрь месяц. А вот если, например, 14 ноября или ранее в этом месяце, то налог будет рассчитан за 2 месяца.

От графы «Постановка на учёт» будут зависеть налоговые ставки. Если машина поставлена на учёт в другом регионе, то это необходимо учитывать.

От кода вида транспортного средства тоже будет зависеть размер ставки, так как для легковых и грузовых машин действуют разные тарифы.

Показатель «Мощность двигателя» напрямую будет влиять на расчёт, так как формула, по которой рассчитывается транспортный налог, выглядит так:

мощность двигателя * налоговая ставка *количество месяцев владения/ 12 * повышающий коэффициент

Повышающий коэффициент применяется к дорогостоящим автомобилям дороже 3 миллионов рублей. В графе «Налоговая льгота» необходимо выбрать подходящий для вас пункт.

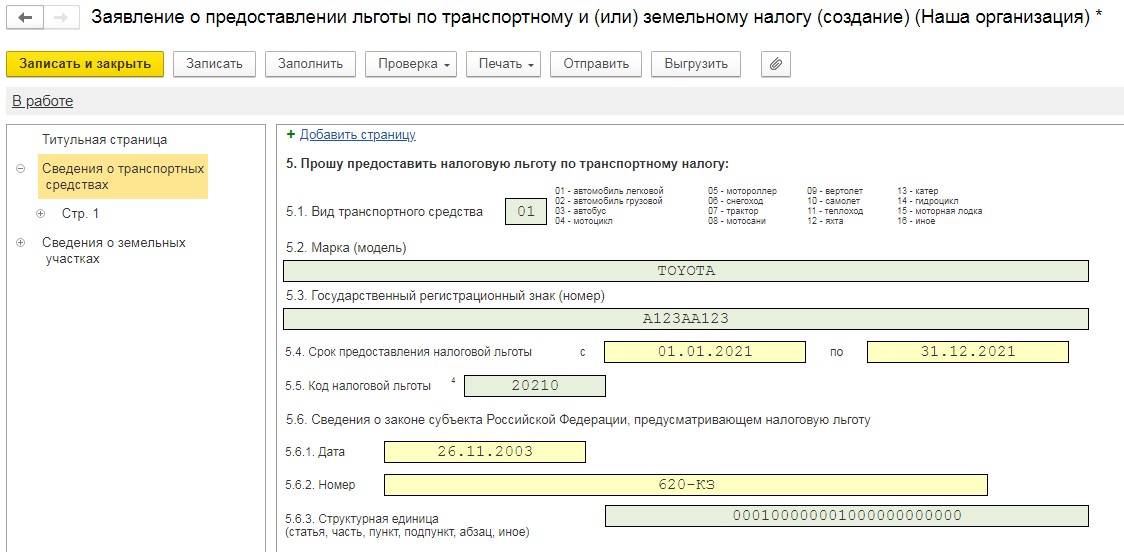

Важный нюанс! Если ваша организация планирует применять льготу, то она обязательно должна подать заявление в налоговый орган и получить либо уведомление о применении льготного режима, либо отказ.

Для подачи заявления на льготу необходимо перейти в раздел «Отчёты» и выбрать пункт «Регламентированные отчёты».

В открывшемся окне следует перейти по ссылке «Уведомления», нажать на кнопку «Создать» и из списка возможных заявлений выбрать «Заявление о предоставлении льготы по транспортному и (или) земельному налогу». Быстро найти нужное заявление можно при помощи строки поиска.

Открывшуюся форму заявления необходимо заполнить вручную, указав данные автомобиля, срок предоставляемой льготы и на основании какого пункта и какого закона вы на неё претендуете.

По окончании заполнения, заявление можно отправить в налоговый орган, нажав на кнопку «Отправить», либо распечатать для личного визита в ФНС, либо выгрузить для отправки заявления через стороннего провайдера.

Вернёмся к расчёту налога.

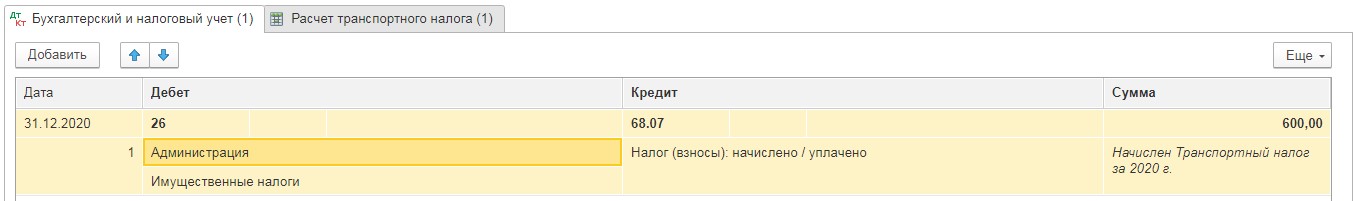

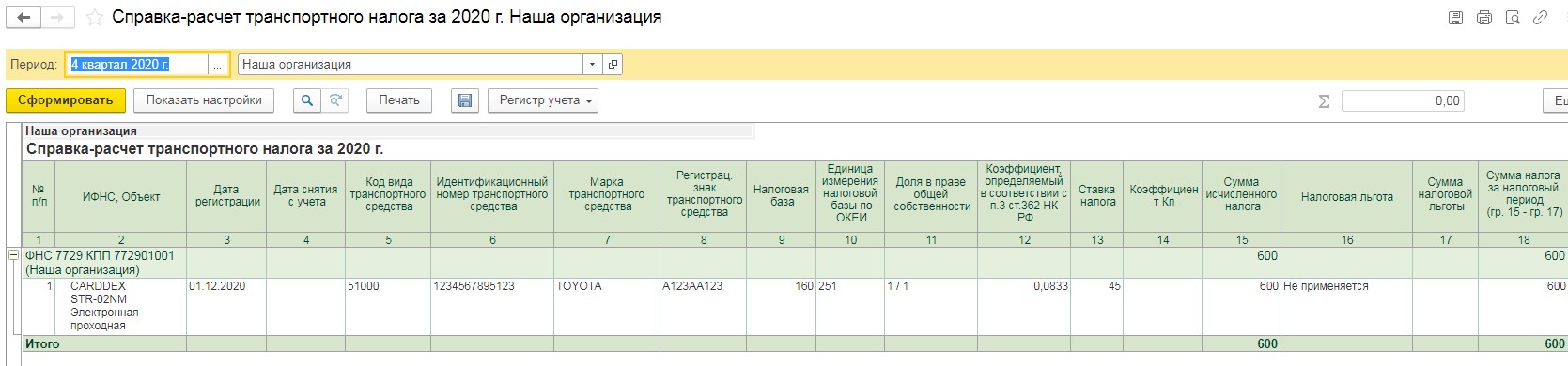

По заполненной ранее форме «Регистрация транспортного средства» видно, что у нашего автомобиля нет повышающего коэффициента, ставка налога составляет 45 рублей, мощность двигателя — 160 лошадиных сил и владеем автомобилем мы ровно месяц.

Рассчитаем налог: 160 * 45 / 12 * 1 = 600 рублей.

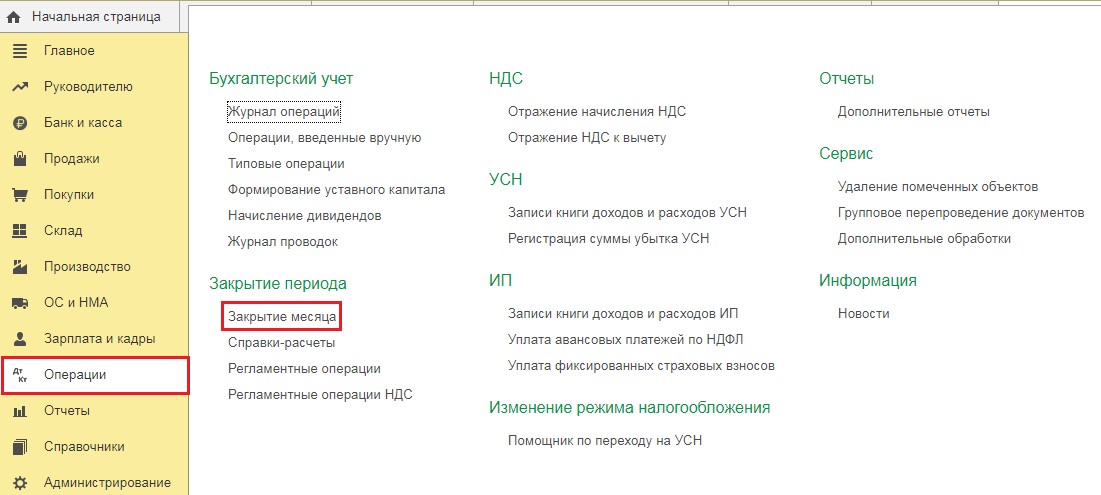

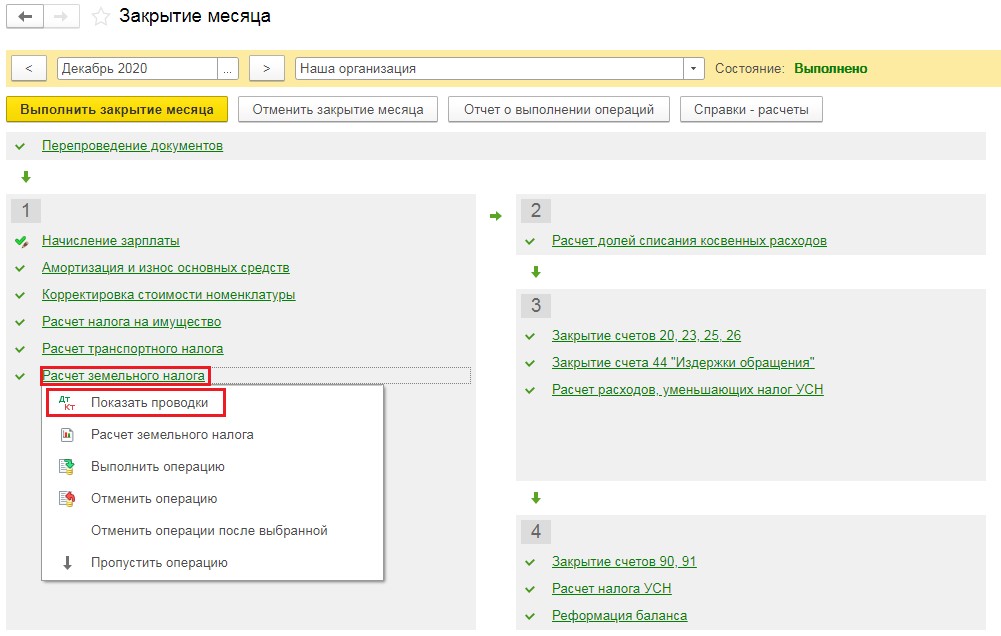

Но чтобы не считать налог вручную, мы можем обратиться к обработке «Закрытие месяца» в разделе «Операции».

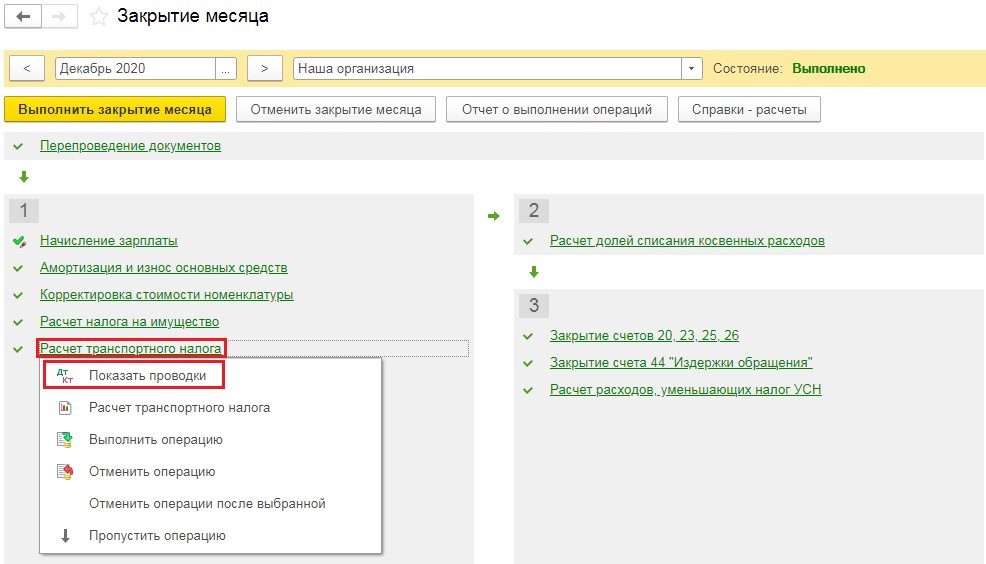

Когда регламентные операции месяца выполнены, нам нужно нажать на пункт «Расчёт транспортного налога» и выбрать пункт «Показать проводки».

В сумме проводки вы увидите рассчитанный программой налог.

Также, ещё раз нажав на пункт «Транспортный налог», можно выбрать справку-расчёт «Расчёт транспортного налога» и проанализировать расчёт.

На что в справке следует обратить внимание? Первое — это по каким транспортным средствам был рассчитан налог, ведь может выйти так, что на учёте у вас стоит 2 автомобиля, а налог считается лишь по одному из них. Второй момент — это технические характеристики и наличие льгот.

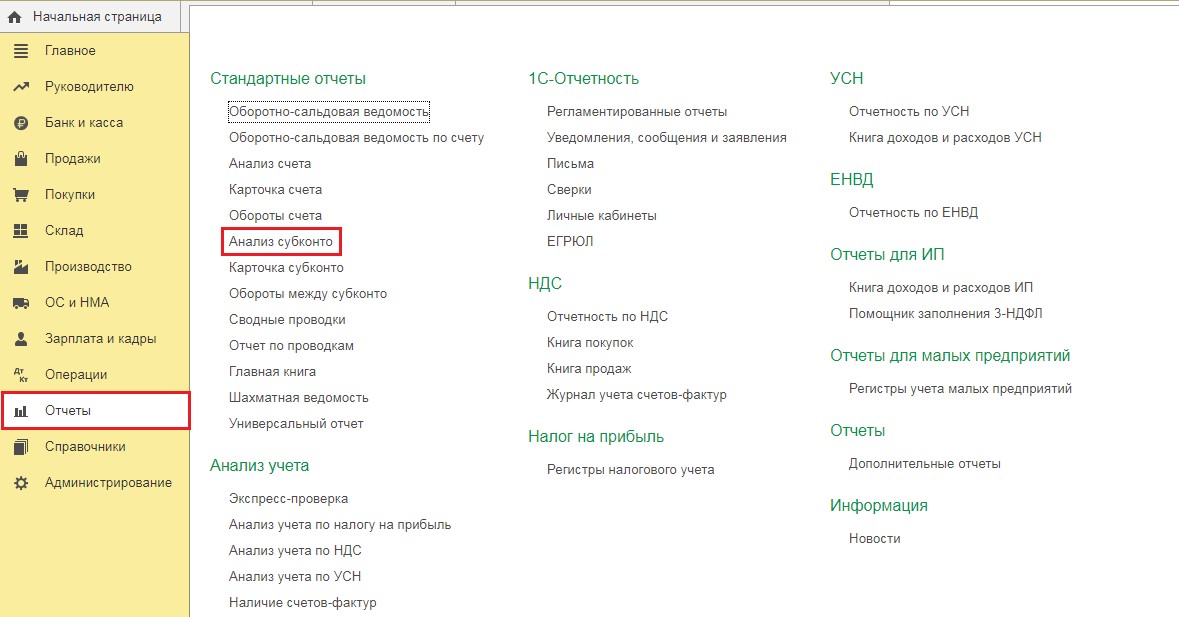

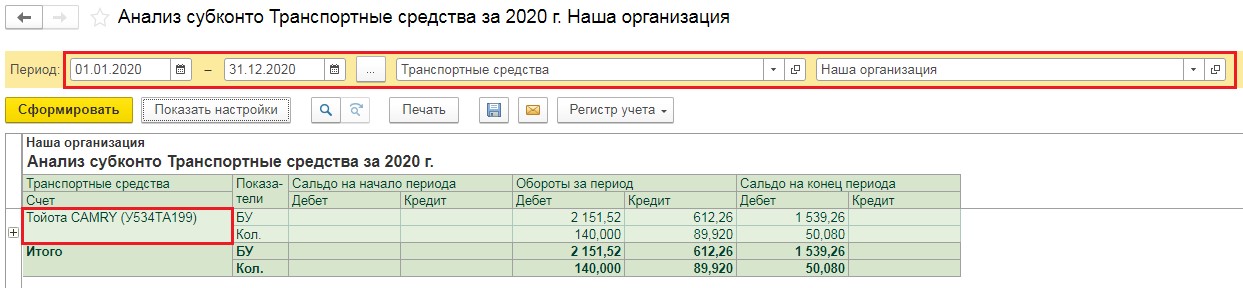

Узнать, сколько транспортных средств принадлежит вашей организации по данным программы, можно при помощи отчёта «Анализ субконто», расположенного в разделе «Отчёты».

В открывшемся окне следует указать период — год, в графе субконто — «Транспортные средства» и в поле «Организации» необходимую вам, после чего нажать на кнопку «Сформировать».

Важный нюанс! Если ваша организация в течение года уплачивала авансовые платежи по транспортному налогу, то их размер следует вычесть из начисленной суммы налога за год и уплатить в налоговый орган лишь разницу.

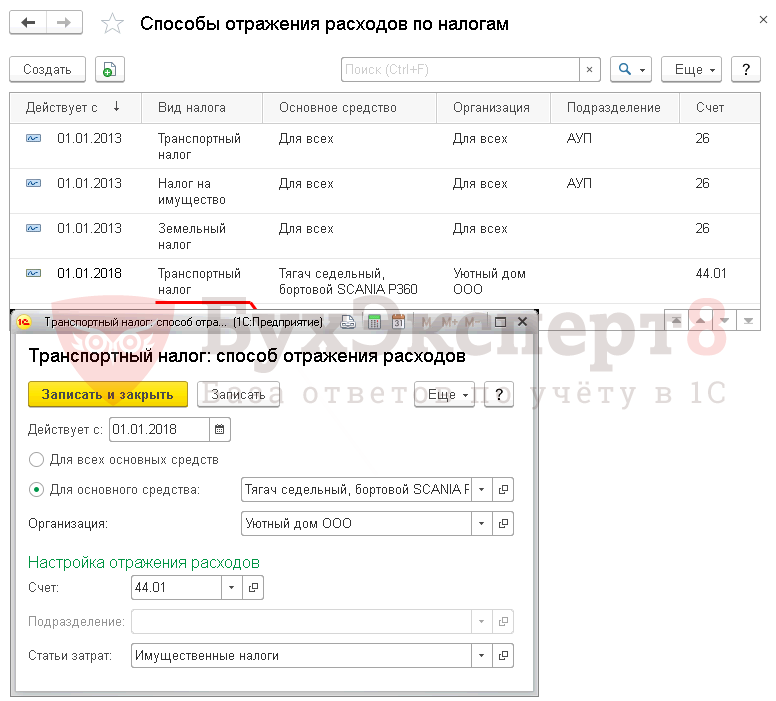

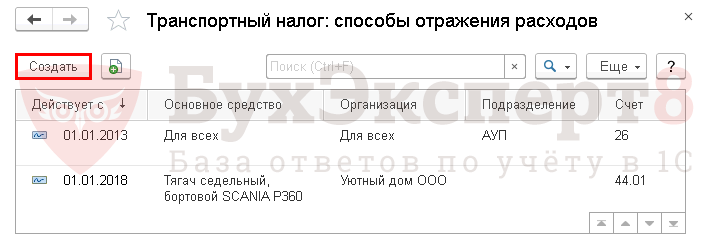

Касаемо проводки по начислению транспортного налога, она может быть отражена по дебету любого из затратных счетов.

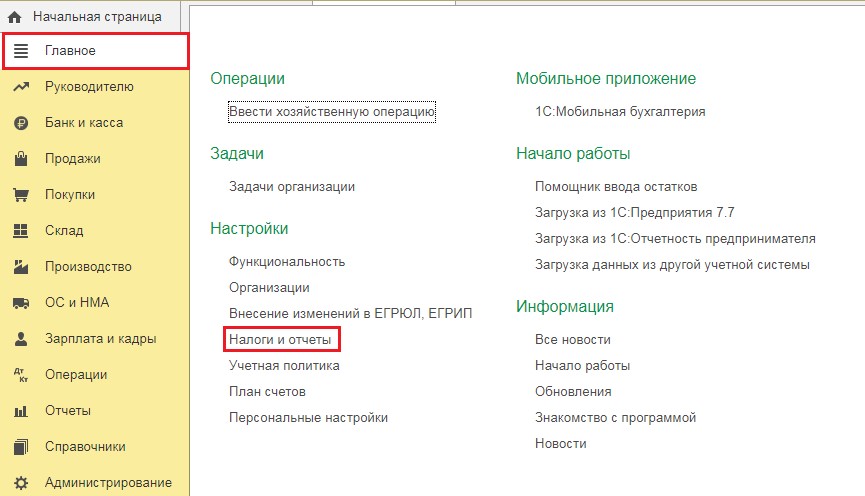

Обычно, если автомобиль используется работниками администрации, то выбирают счёт 26. Торговые предприятия, использующие машину для доставок, включают расходы на уплату налога в 44 счёт. Если же автомобиль сдаётся в аренду и доход от сдачи автомобиля не относится к вашим основным видам деятельности, то налог отражается на счёте 91.02. Настроить это можно в разделе «Главное» пункте «Налоги и отчёты».

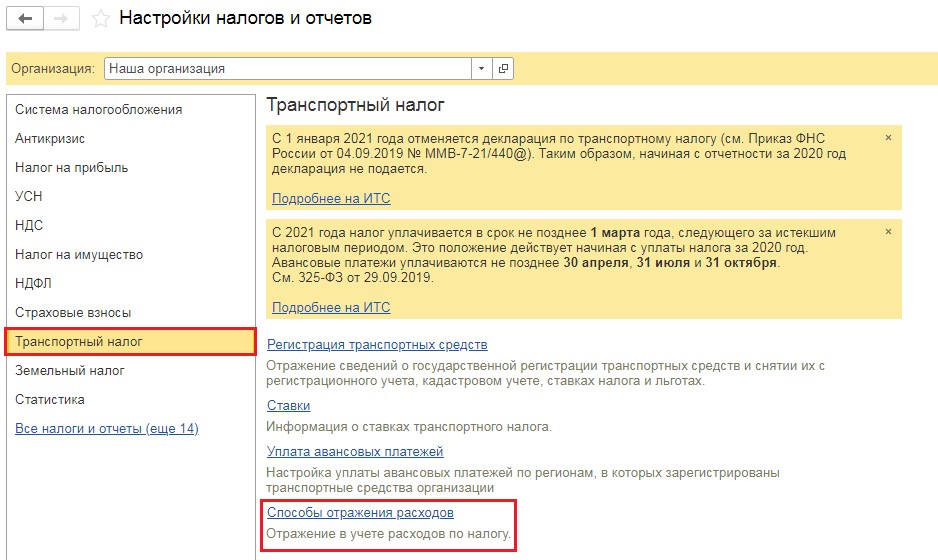

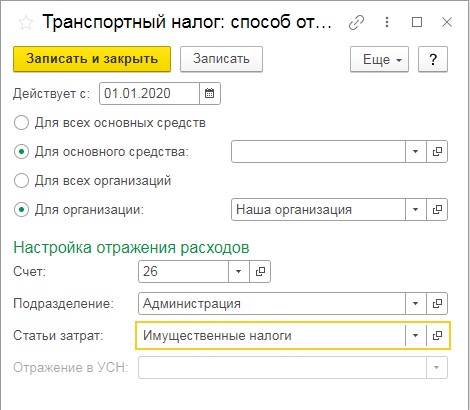

В открывшемся окне перейдём на вкладку «Транспортный налог» и далее по ссылке «Способы отражения расходов».

Здесь у вас будет возможность указать налог по какому транспортному средству будет отражаться на том или ином счёте, или задать общие настройки для организации.

Расчёт земельного налога в 1С: Бухгалтерии предприятия ред. 3.0

Расчёт земельного налога в программе 1С: Бухгалтерия предприятия очень схож с алгоритмом расчёта транспортного налога.

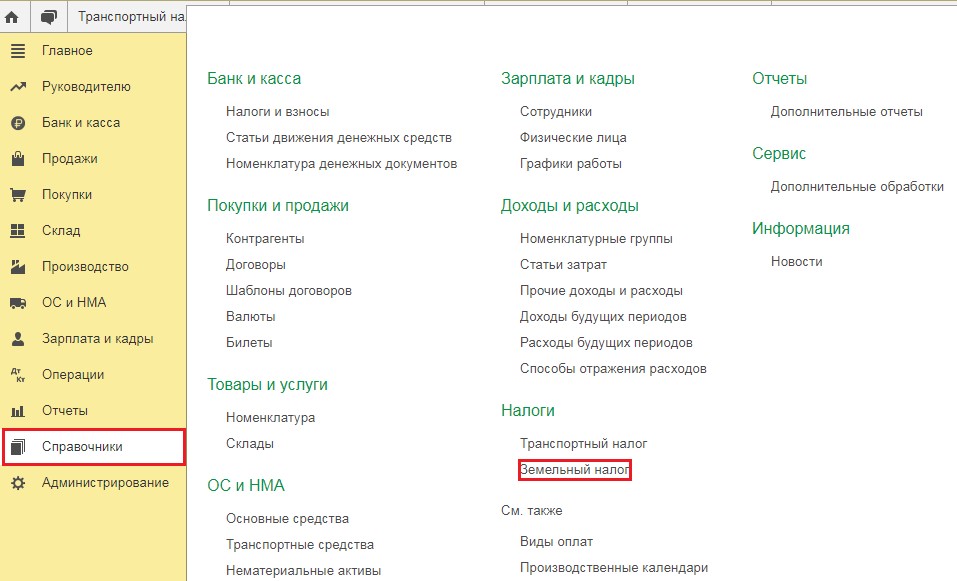

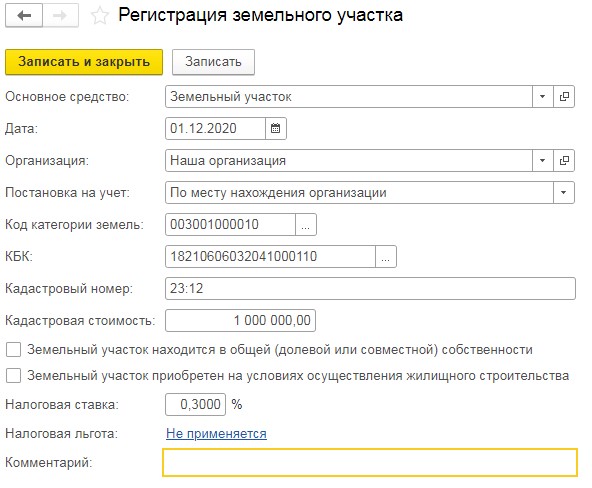

Для начала следует заполнить документ «Регистрация земельного участка». Расположен данный пункт в разделе «Справочники» — «Земельный налог».

Так же, как и в документе «Регистрация транспортного средства», все поля имеют крайне важное значение и влияют на расчёт налога. Отличием в заполнении этих двух документов является размер налоговой ставки. При расчёте транспортного налога используется специальный справочник «Ставки транспортного налога», а при расчёте земельного — ставку необходимо посмотреть самостоятельно в региональном законодательстве, а затем внести её сюда. Для быстрого поиска нужной информации создан портал: https://www.nalog.ru/rn23/service/tax/, где необходимо выбрать необходимый регион, вид налога и налоговый период.

Если ваша организация претендует на получение льготы по земельному налогу, то ей обязательно нужно направить заявление о применении льготы в налоговый орган. Как это сделать в программе 1С: Бухгалтерия смотри выше в пункте «Расчёт транспортного налога в 1С: Бухгалтерия 8».

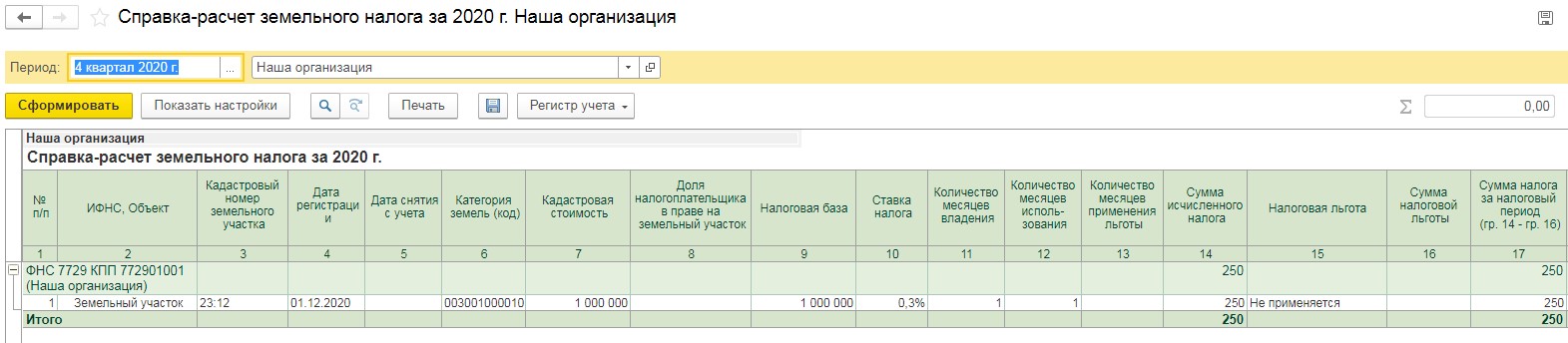

Перейдём непосредственно к расчёту налога.

По нашему примеру, кадастровая стоимость земельного участка составляет 1 миллион рублей, ставка налога 0,3% и владеем мы им ровно месяц.

Получаем: 1000000 * 0,3% / 12 * 1 = 250 рублей.

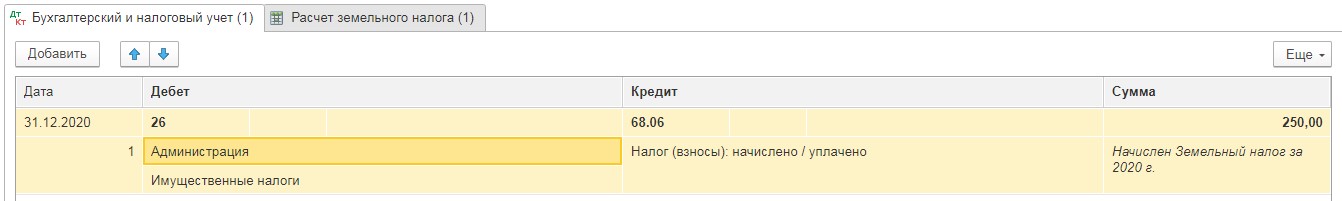

Проверим, что нам посчитала программа.

Для этого перейдём в раздел «Операции» и выберем пункт «Расчёт земельного налога».

В выпадающем списке нажмём на кнопку «Показать проводки» и убедимся в верности расчёта.

Также, ещё раз нажав на пункт «Земельный налог», можно выбрать справку-расчёт «Расчёт земельного налога» и проанализировать исчисленные суммы.

Обязательно убедитесь, что исходная информация для расчёта налога верна, и что налог рассчитан по всем земельным участкам, находящимся у вас в собственности.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Настройка проводки для отражения транспортного налога в 1С

Рассмотрим настройку счета затрат и аналитики для автоматического начисления транспортного налога в базе. Вы узнаете:

Установка способа отражения расходов

Назначение регистра

Регистр сведений Способы отражения расходов по налогам используется для определения способа отражения расходов на имущественные налоги:

В нашей статье мы рассмотрим транспортный налог и будем обращаться к нему как к регистру сведений Транспортный налог: способ отражения расходов или Способы отражения расходов — именно такое название отображается на его форме и будет привычно пользователю.

Получите понятные самоучители 2021 по 1С бесплатно:

Способы создания

Способ отражения расходов на уплату транспортного налога устанавливается в разделе:

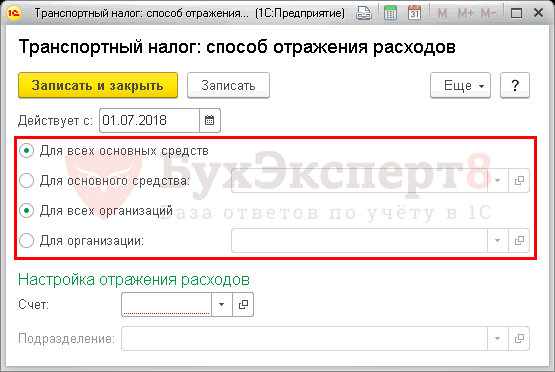

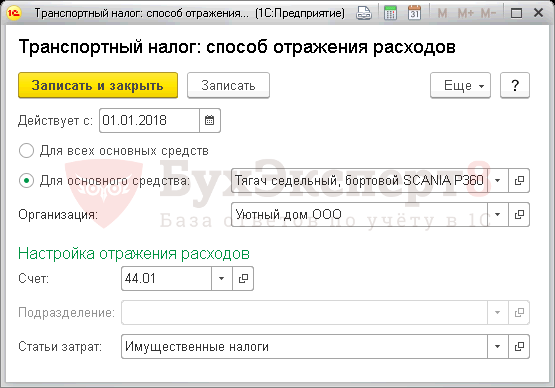

Для создания новой записи по регистру Способы отражения расходов нажмите на кнопку Создать и укажите в поле Действует с дату, с которой начинают действовать новый способ отражения расходов.

Порядок заполнения полей

Действует с

В поле Действует с указывают, с какой даты применяется способ отражения расходов на транспортный налог и платежи «Платон».

Переключатель Для всех основных средств

Если переключатель Для всех основных средств установлен, то способ отражения расходов задается для всех основных средств в базе.

Переключатель Для основного средства

Если переключатель Для основного средства установлен, то способ отражения расходов задается для указанного основного средства.

Основное средство

Переключатель Для всех организаций

Если переключатель Для всех организаций установлен, то способ отражения расходов задается один для всех организаций в базе.

Переключатель Для организации

Если переключатель Для организации установлен, то способ отражения расходов задается только для указанной организации.

Организация

Настройка отражения расходов

Счет устанавливается в зависимости от того, где используется транспортное средство, по которому начислен транспортный налог:

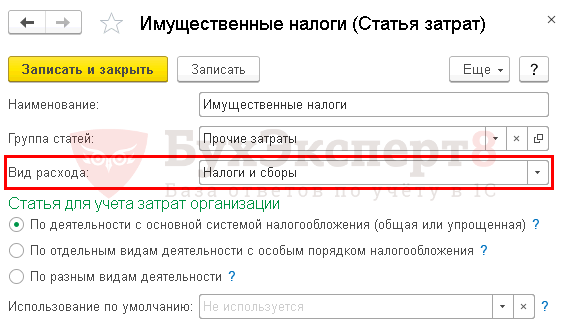

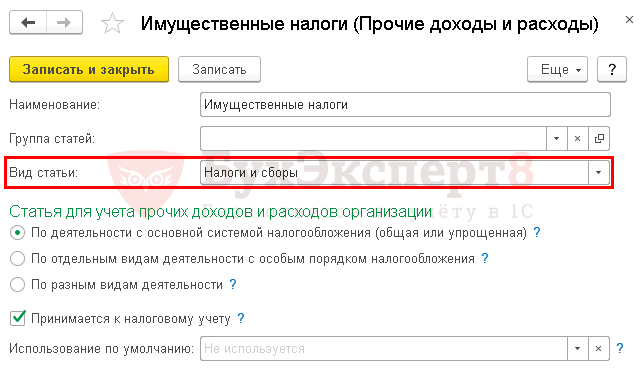

Для того чтобы затраты по транспортному налогу верно отразились в отчетности по налогу на прибыль, необходимо, чтобы статья затрат имела Вид расхода Налоги и сборы, т. е.:

Данная статья затрат указывается только для учета транспортного налога. При отражении платы «Платон» статья затрат в проводках документа учета платежей в «Платон» автоматически очищается.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Очень детализировано и толково все объясняете, спасибо! Спасибо за настройки отчетов, удобно, помогает.

Транспортный налог в бухучете и при налогообложении прибыли

Вопрос: В какой сумме и когда организации отразить в бухучете начисление транспортного налога, как его учесть при налогообложении прибыли?

Ответ: Начисление транспортного налога, по мнению автора, отражается в бухучете ежемесячно. Сумма определяется исходя из установленного налоговым законодательством порядка расчета налога. При налогообложении прибыли транспортный налог учитывается на основании данных бухучета.

Обоснование: В бухучете организации отражают хозяйственные операции, т.е. действия или события, приводящие к изменению ее активов, обязательств, собственного капитала, доходов, расходов (абз. 24 ст. 1 Закона N 57-З). Так, в отношении транспортного налога отражается:

— начисление транспортного налога, т.е. возникновение у организации, с одной стороны, затрат, а с другой — обязательства перед бюджетом;

— перечисление транспортного налога, когда, с одной стороны, погашаются обязательства перед бюджетом (либо возникает дебиторская задолженность в результате переплаты), а с другой — уменьшаются активы организации. Так, при перечислении оплаты с расчетного счета уменьшается сумма таких денежных средств, имеющихся у организации. Отметим, что возможны и иные варианты погашения обязательства. Например, зачет переплаты по налогам. Но суть хозяйственной операции не меняется. Далее для простоты изложения будем рассматривать уплату налога путем перечисления денежных средств с расчетного счета.

Налоговое законодательство устанавливает правила:

— расчета транспортного налога. Сумма транспортного налога определяется за налоговый период — календарный год и рассчитывается исходя из наличия объектов налогообложения (транспортных средств (ТС), зарегистрированных за организацией в ГАИ) и годовых ставок налога. Причем во внимание принимается наличие таких ТС и наличие по ним льгот на 1-е число каждого месяца года. Например, если организация приобрела и зарегистрировала в ГАИ новый автомобиль в апреле 2021 года, транспортный налог по этому ТС она исчислит за период с мая по декабрь 2021 года (п. 1 — 5 ст. 307-7 НК);

— расчета платежей по транспортному налогу. Организации следует уплатить авансовые платежи за I, II, III кварталы, а по итогам года — при необходимости доплатить транспортный налог (если образуется переплата — ее можно в общеустановленном порядке зачесть или вернуть). Сумма авансового платежа за каждый из указанных кварталов определяется исходя из наличия объектов налогообложения (с учетом имеющихся льгот) на 1-е число 1-го месяца квартала и одной четвертой годовой ставки налога. Возникновение/выбытие объектов налогообложения (прекращение права на льготу по подп. 1.1 ст. 307-3 НК) в течение квартала на сумму авансового платежа за этот квартал не влияет. В рамках вышеприведенного примера организация исчислит авансовые платежи по новому автомобилю, зарегистрированному за ней в апреле (т.е. в 1-м месяце II квартала), только за III квартал 2021 года. В расчете суммы аванса за II квартал это транспортное средство не участвует. Что касается суммы к доплате, она определяется как разность общей суммы исчисленного транспортного налога и ранее уплаченных авансовых платежей. Если авансовые платежи превысили сумму исчисленного налога, разница представляет собой сумму переплаты, которую можно вернуть или зачесть (п. 8 ст. 307-7, ч. 1 п. 4 ст. 307-8 НК).

При признании и отражении операций в бухучете должны соблюдаться его принципы. Так, согласно принципу начисления хозяйственные операции отражаются в бухучете и отчетности в том отчетном периоде, в котором они совершены, независимо от даты проведения расчетов по ним. Принцип правдивости означает, что активы, обязательства, собственный капитал, доходы, расходы организации отражаются в бухучете и отчетности при выполнении условий признания их таковыми, установленных законодательством Республики Беларусь о бухучете и отчетности (п. 4 и 6 ст. 3 Закона N 57-З).

Обязательства — это задолженность организации, возникшая в результате совершенных хозяйственных операций, погашение которой приведет к уменьшению активов или увеличению собственного капитала организации (абз. 8 ст. 1 Закона N 57-З). Обязательством организации в данной ситуации является исчисленная к уплате в бюджет сумма транспортного налога. Сумма подлежащего перечислению авансового платежа, по мнению автора, для учетных целей обязательством не является и в бухучете не отражается (в данной ситуации на счетах учета подлежит регистрации лишь факт перечисления оплаты). Заметим, аналогичная ситуация возникает при отражении операций по гражданско-правовым договорам. Допустим, договором оказания услуг предусмотрено, что не позднее 18 февраля заказчик должен перечислить аванс, что он и делает в этом месяце. Услуга оказана в марте. В учете заказчика в феврале отражается перечисление аванса (Д-т 60 — К-т 51), что расходами организации не является. То, что заказчик обязан был перечислить данный аванс, не приводило к отражению обязательства по кредиту счета 60 в феврале (абз. 5 п. 4 Инструкции N 102).

Исчисленная сумма транспортного налога подлежит включению в затраты организации. Затраты — это стоимость ресурсов, приобретенных и (или) потребленных организацией в процессе осуществления деятельности, которые признаются активами организации, если от них организация предполагает получение экономических выгод в будущих периодах, или расходами отчетного периода, если от них организация не предполагает получение экономических выгод в будущих периодах. Под активами понимается имущество, возникшее в организации в результате совершенных хозяйственных операций, от которого организация предполагает получение экономических выгод. Расходы — это уменьшение экономических выгод в результате уменьшения активов или увеличения обязательств, ведущее к уменьшению собственного капитала организации, не связанному с его передачей собственнику имущества организации, распределением между учредителями (участниками) организации (абз. 2 и 17 Закона N 57-З, абз. 2 ч. 1 п. 2 Инструкции N 102).

Отчетным периодом в целях формирования информации о расходах организации является календарный месяц (ч. 2 п. 2 Инструкции N 102).

В декларации по транспортному налогу сумма транспортного налога рассчитывается за налоговый период — календарный год — и отражается по графе 14 «Сумма налога к уплате, руб.». В то же время, как указано выше, данная сумма исчисляется с учетом количества месяцев, за которые следует исчислить налог, и количества месяцев применения льгот (графы 9 и 12). С учетом того что сумма транспортного налога прямо зависит от наличия объектов налогообложения на начало каждого календарного месяца, установленных законодательством по бухучету принципов начисления и правдивости, а также отчетного периода в целях признания расходов, считаем, что начисление транспортного налога следует отражать в бухучете ежемесячно. Полагаем, подлежащая отражению сумма определяется исходя из порядка расчета транспортного налога.

Пример

Организация — плательщик транспортного налога в январе 2021 года приобрела и зарегистрировала за собой в ГАИ легковой автомобиль массой 1,9 т (годовая ставка транспортного налога — 209 руб.). В течение года автомобиль из объектов обложения транспортным налогом не выбыл. Иных транспортных средств у организации на имеется.

Транспортный налог организация исчисляет за период с февраля по декабрь 2021 года. Его сумма составит 191,59 руб. (209 руб. х 0,9167, где 0,9167 — коэффициент по периоду владения транспортным средством, с точностью четыре знака после запятой (11 мес. / 12 мес.)).

В бухучете ежемесячно с февраля по декабрь отражается начисление транспортного налога. Полагаем, с учетом порядка расчета годовой суммы транспортного налога возможно предложить следующие варианты определения ежемесячной суммы за февраль — ноябрь (декабрьская сумма в любом случае должна соответствовать разности исчисленной за год и отраженной в декларации суммы транспортного налога и сумм, ранее признанных в бухучете):

1) исчисленная сумма налога за год делится на количество месяцев, к которым она относится, и округляется до копейки: 191,59 руб. / 11 мес. = 17,42 руб. в месяц. В декабре в учете отражается начисление транспортного налога в размере 17,39 руб. (191,59 руб. — 17,42 руб. х 10 мес.);

2) годовая ставка налога умножается на коэффициент по периоду владения транспортным средством за 1 мес. с точностью четыре знака после запятой, равный 0,0833 (1 мес. / 12 мес.). Результат округляется до копейки: 209 руб. х 0,0833 = 17,41 руб. В декабре в учете отражается начисление транспортного налога в размере 17,49 руб. (191,59 руб. — 17,41 руб. х 10 мес.);

3) годовая сумма налога делится на 12 месяцев и округляется до копейки: 209 руб. / 12 мес. = 17,42 руб. В декабре в учете отражается начисление транспортного налога в размере 17,39 руб. (191,59 руб. — 17,42 руб. х 10 мес.).

Полагаем, применяемый вариант следует закрепить в учетной политике (п. 4 и 5 ст. 9 Закона N 57-З).

В целях налогообложения прибыли сумма транспортного налога включается в затраты по производству и реализации товаров (работ, услуг), имущественных прав. Указанные затраты отражаются в том отчетном периоде, к которому они относятся, независимо от времени (срока) оплаты. Они определяются на основании данных бухучета, каких-либо оснований для расчетных корректировок не предусмотрено (ст. 307-10, ч. 1 п. 3 ст. 169, п. 1 ст. 170, п. 1 и 2 ст. 39 НК). Следовательно, транспортный налог включается в учитываемые при налогообложении прибыли затраты в сумме расходов, признанных в бухучете.

* по ссылке Вы попадете в платный контент сервиса ilex

Рекомендуем посетить:

аудиториум «Транспортный налог с организации»