В чем заключается инфляция

Инфляция

Инфляция – это повышение общего уровня цен на товары, работы и услуги (населения страны и предприятий) на длительный срок.

При инфляции на одну и ту же сумму денежных средств по истечении некоторого периода времени можно будет купить меньше товаров, работ и услуг, чем прежде.

В этом случае говорят, что за прошедшее время покупательная способность денег снизилась, деньги обесценились, то есть, деньги утратили часть своей реальной стоимости.

Инфляцию следует отличать от скачка цен, так как это длительный, устойчивый процесс.

Инфляция не означает рост всех цен в экономике, потому что цены на отдельные товары, работы и услуги могут повышаться, понижаться или оставаться без изменения.

Важно, чтобы изменялся общий уровень цен.

Причины инфляции

На практике различают следующие причины инфляции:

1. Чрезмерное расширение денежной массы за счёт проведения массового кредитования. При этом денежные средства для кредитования берутся не из сбережений, а выдаются от эмиссии необеспеченной валюты. Заметнее всего это происходит в периоды экономического кризиса или военных действий.

2. Рост государственных расходов, для финансирования которых государство прибегает к денежной эмиссии, увеличивая денежную массу (включение «печатного станка») сверх потребностей товарного оборота.

3. Сокращение реального объёма национального производства, которое при более-менее стабильном уровне денежной массы приводит к росту цен, так как меньшему объёму товаров, работ и услуг соответствует прежнее количество денег, то есть, на единицу произведенных товаров, выполненных работ, оказанных услуг приходится больше денег.

4. Монополия крупных компаний на установление цены и определение собственных издержек производства, особенно в ресурсо-добывающих отраслях производства и в сырьевых отраслях.

5. Монополия профсоюзов при определении уровня зарплат.

6. Рост налогов, пошлин, акцизов при более-менее стабильном уровне денежной массы.

7. Снижение курса национальной валюты (особенно при большом количестве импорта в страну).

Методы измерения инфляции

Наиболее распространенным методом измерения инфляции является индекс потребительских цен, который рассчитывается по отношению к базовому периоду.

Также измерить инфляцию можно при помощи расчета:

дефлятора валового внутреннего продукта.

Отметим, что индексы потребительских цен используются как поправочные коэффициенты, например, при расчёте размера компенсаций, ущерба и тому подобное.

Для того чтобы рассчитать индекс потребительских цен, необходимо знать стоимость рыночной корзины в данном (текущем) году и ее же стоимость в базовом году (году, принятом за точку отсчета).

Общая формула индекса цен выглядит следующим образом:

Индекс цен = Стоимость рыночной корзины в текущем году / Стоимость рыночной корзины в базовом году.

Виды инфляции

В зависимости от темпов (скорости протекания) инфляции выделяют следующие виды инфляции:

Ползучая (умеренная) инфляция. При такой инфляции происходит рост цен не более 10% в год. Сохраняется стоимость денег, контракты подписываются в номинальных ценах. Такая инфляция считается наилучшей, так как инфляция происходит за счет обновления ассортимента и позволяет проводить корректировку цен за счет изменений условий спроса и предложения. Эта инфляция управляемая, так как её можно регулировать.

Галопирующая (скачкообразная) инфляция. При такой инфляции происходит рост цен от 10-20 до 50-200% в год. В заключаемых контрактах предприятия устанавливают стоимость своих товаров, продукции, работ и услуг с учетом роста цен. Население начинает активно вкладывать свои сбережения в материальные ценности. Такая инфляция трудно поддается управлению. В стране часто проводятся денежные реформы. Данные изменения свидетельствуют о наличии экономического кризиса.

Гиперинфляция. При такой инфляции происходит рост цен более 50% в месяц и более 100% в год. Благосостояние населения резко ухудшается. Разрушаются экономические отношения между предприятиями. Такая инфляция является неуправляемой и требует принятия со стороны государства чрезвычайных мер. В результате гиперинфляции производство останавливается, продажа товаров, продукции, работ и услуг сокращается, снижается реальный объем национального производства, растет безработица, действующие предприятия закрываются, происходит банкротство компаний.

В зависимости от характера проявления различают следующие виды инфляции:

Открытая инфляция. При такой инфляции происходит рост уровня цен в условиях свободных цен, не регулируемых государством.

Подавленная (закрытая) инфляция. При такой инфляции происходит увеличение товарного дефицита, в условиях жесткого контроля над ценами со стороны государства.

В зависимости от причин вызывающих инфляцию выделяют:

К прочим видам инфляции относятся:

Сбалансированная инфляция. При такой инфляции цены разных товаров меняются в одинаковой степени и одновременно.

Несбалансированная инфляция. При такой инфляции цены на товары растут неодинаково.

Ожидаемая инфляция. Такая инфляция позволяет государству предпринять меры защиты.

Импортируемая инфляция. Такая инфляция развивается под воздействием внешних факторов. Импортируемая инфляция вызывается чрезмерным притоком в страну иностранной валюты и повышением импортных цен;

Экспортируемая инфляция. Такая инфляция переносится из одних стран в другие через механизм международных экономических отношений, воздействующих на денежное обращение, платежеспособный спрос и цены.

Последствия инфляции

Инфляция может оказывать как положительное, так и отрицательное влияние на социально-экономические процессы.

К положительным последствиям инфляции можно отнести следующие моменты:

1. Инфляция оказывает стимулирующее влияние на товарооборот, так ожидание роста цен в будущем побуждает потребителей приобретать товары сегодня.

2. Инфляция служит фактором «естественного отбора» экономической эволюции. В условиях инфляционного развития экономики разоряются слабые предприятия. Таким образом, в национальной экономике остаются функционировать только самые сильные и эффективные предприятия. При этом инфляция может способствовать росту конкурентоспособности отечественных товаров.

3. В экономике с неполной занятостью умеренная инфляция, незначительно сокращая реальные доходы населения, заставляет его больше и лучше работать.

4. Инфляция перераспределяет доходы между кредиторами и заемщиками, причем в выигрыше оказываются заемщики. Получив долгосрочную ссуду под фиксированные проценты, заемщик должен будет вернуть лишь часть ее, так как реальная покупательная способность денег уменьшится из-за инфляции.

5. При инфляции выигрывают должники, покупатели, импортеры, работники реального сектора.

К отрицательным последствиям инфляции можно отнести следующие моменты:

1. Все денежные запасы (вклады, кредиты, остатки на счетах и др.) обесцениваются. Так, от непредвиденной инфляции теряют доходы держатели сбережений на расчетном счете (деньги обесцениваются, и сбережения уменьшаются).

2. Обесцениваются ценные бумаги.

3. Резко обостряются проблемы эмиссии денег.

4. Происходит стихийное, неконтролируемое перераспределение доходов, в результате которого при инфляции проигрывают кредиторы, продавцы, экспортеры, работники бюджетных предприятий. Так, кредиторы (лица, выдавшие кредит), через некоторое время ожидают возвращения кредита деньгами, которые потеряли свою покупательную способность.

5. Снижается экономическое благосостояние тех, кто хранит денежные накопления в банках, если обычный банковский процент ниже уровня инфляции.

6. Рост цен сопровождается падением валютного курса национальной денежной единицы.

7. Искажаются все основные экономические показатели, такие как ВВП, рентабельность, процент и т.п.

8. Инфляция оказывает влияние на объем национального производства. Например, при гиперинфляции останавливаются производства и сокращается объем продаж товаров, продукции, работ и услуг, что, в свою очередь, приводит к снижению реального объема национального производства, увеличению безработицы, закрытию предприятий и банкротству.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

Уровень инфляции и ее виды

В экономической теории существует немало определений этого понятия, но все они сводятся к тому, что инфляционные процессы выражены в переизбытке в рамках обращения денежной массы, и как следствие, неконтролируемого роста стоимости товаров на рынке. Таким образом, поясняя, что такое инфляция простым языком – это наращение денежной массы в обращении, и как следствие, обесценивание денег. Последнее происходит по причине того, что не каждая монета имеет фактическое золотое обеспечение.

Впервые о влиянии инфляционных процессов на развитие процессов экономических, и вообще о таком феномене, как инфляция финансисты и рыночные аналитики заговорили в начале прошлого столетия. Соответственно, инфляция – это сравнительно новый показатель развитости экономических процессов.

В рамках экономических процессов современности называть инфляцию сугубо экономическим явлением сложно, с учетом факторов ее формирования, есть основания относить ее к категории социально-экономического и даже политического плана. В этой связи нередко применяется термин «инфляционные ожидания». Он соотносится с настроем людей на возникновение инфляции. Если такие настроения в народных массах присутствуют, рост инфляции неизбежен. Инфляция в России на протяжении многих периодов развивалась именно по этому принципу. Характерна взаимосвязь таких явлений, как инфляция и безработица.

Как рассчитывается инфляция

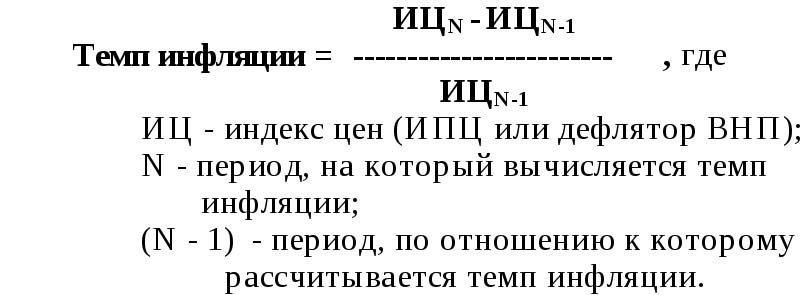

Инфляция – это специфический процесс в экономике, при котором происходит обесценивание денег. Рассчитывается инфляция по формуле, в которой основным показателем будет индекс потребительских цен (ИПЦ). Выглядеть формула инфляции будет таким образом:

Такую формулу можно использовать для самостоятельного определения данного параметра. Также зная индекс цен, можно рассчитать данный параметр, используя калькулятор инфляции онлайн.

Косвенно при определении инфляции, а также анализе ее влияния на экономику учитывается целый ряд дополнительных коэффициентов, среди которых:

Предпосылки, причины и факторы инфляции

Свидетельствует о начале формирования инфляционных процессов растущая стоимость – увеличение/рост цен товаров и первичных услуг. Рост цен можно определить и как первичную предпосылку инфляционных процессов, а также и как последствие.

Достаточно сложны к разграничению факторы и причины инфляции. Так, ряд экономических явлений, в период формирования первых инфляционных процессов, выступавшие в качестве факторов, с течением времени плавно трансформировались в основные причины. Среди них можно выделить следующие:

В нашей современности возникли и другие причины инфляции:

Расширение причинного спектра позволяет делать вывод о том, что существенно изменилась и сущность инфляции.

Виды и категории инфляции

Исходя из темпов развития инфляционных процессов, можно выделить следующие виды инфляции:

Все выше описанные разновидности следует отнести к так называемой подавленной инфляции. Для них характерно внешне стабильные цены, если государственное управление на это влияет. Растущий товарный дефицит со снижением их качества стремительно понижает стоимостное состояние денег.

Сейчас разберемся с теми категориями, которые принято относить к открытой инфляции:

Появился еще одна разновидность – агфляция или аграрная. Термин впервые был применен специалистами, работающими в инвесткорпорации Goldman Sachs. Оно предназначено, чтобы обозначить выросшие ценовые показатели на продукты этого сектора. Развитие общества дает основу для формирования новых типов процессов инфляционного характера. Объяснить это можно тем, что наличность теряет свою актуальность, уступая место альтернативным средствам расчета и платежа.

Последствия инфляционных процессов

Уровень инфляции и экономика – это прямо пропорционально развивающиеся величины. Именно тяжкие последствия, которые оставляет инфляция как явление в экономическом и социальном состоянии общества, заставили экономистов обратить на нее пристальное внимание, а также изучать и контролировать показатели инфляции.

На практике наблюдается несколько форм последствий инфляционных процессов:

Что такое инфляция, как ее считают и почему в магазине рост цен заметнее? Объясняем простыми словами

В рубрике «Экономический ликбез» продолжаем разубеждать вас в том, что экономика — это скучно и сложно. На этот раз простыми словами рассказываем об инфляции. Почему инфляция — это лучше, чем долгая дефляция, как промахи доводили некоторые страны до роста цен на тысячи процентов и почему в наших магазинах цены растут, а инфляция может падать — в статье Onlíner.

Что такое инфляция и нормально ли это?

Инфляция — это рост общего уровня цен на товары и услуги. Считается она так: если какой-либо товар за месяц подорожал на 10% (в августе стоил 100 рублей, в сентябре — 110), а услуга подешевела на 5% (была 100 рублей, стала 95 рублей), то корзина товаров и услуг в сентябре будет стоить 205 рублей (110 + 95). По отношению к стоимости корзины в августе в размере 200 рублей инфляция в сентябре составит 2,5% ((110 + 95) / 200 × 100% = 102,5%). При этом отдельные товары и услуги могут заметно подорожать, другие — подешеветь, а третьи — вообще никак не измениться в цене.

Инфляция — абсолютно нормальный для экономики процесс, но только если ее показатели не выходят за рамки нормальной. Такие рамки условно принято делить на следующие категории.

Низкая инфляция — когда уровень цен за год поднимается не более чем на 5—6%. К этому показателю стремится большинство стран. Умеренная инфляция — повышение цен на 6—10% в год. Высокая (галопирующая) подразумевает рост цен от 10 до 100% в год.

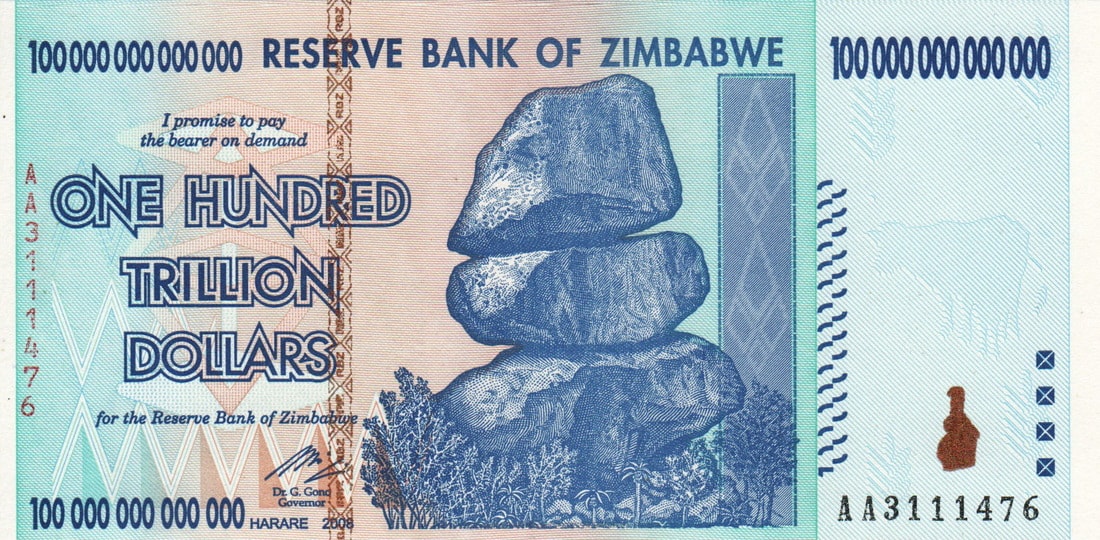

Гиперинфляция означает уровень роста цен на сотни и даже тысячи процентов и в особо тяжелых случаях приводит к тому, что деньги превращаются в бумагу и люди используют вместо них натуральный обмен товарами (например, кило кабачков в обмен на книгу). Гиперинфляция часто происходит в период тяжелых кризисов и войн.

Например, в России в 1992 году инфляция составила более 2500%, а в Венесуэле в 2018 году — 1 700 000%.

Причин инфляции очень много, на эту тему можно написать отдельный трактат. Не будем углубляться в экономическую теорию и назовем лишь некоторые: «печатание» ничем не обеспеченных денег, монополия компаний на некоторые цены, дефицит при неизменном спросе, гибель урожая и др.

Что такое дефляция и правда ли, что это лучше инфляции?

Противоположным инфляции процессом является дефляция — снижение общего уровня цен, которое обычно встречается в определенный сезон. Например, цены на зерно, овощи и фрукты сильно снижаются сразу после сбора урожая и растут по мере истощения запасов.

В Беларуси тоже бывает дефляция, последняя — в мае прошлого года, когда общий уровень цен снизился на 0,1%.

А вот длительная дефляция в странах встречается очень редко. Таким примером является Япония, где с 1990-х годов происходит падение общего уровня цен (примерно на 1%) — в первую очередь из-за импорта недорогих товаров и сырья из Китая. Чтобы конкурировать, отечественные производители должны сдерживать цены на низком уровне. Чтобы сдержать цены, бизнес снижает расходы, в том числе — зарплаты. Со снижением зарплат люди тратят меньше, а это приводит к уменьшению спроса.

То есть если при инфляции происходит обесценивание денег, то при дефляции — увеличение их покупательской способности. При инфляции люди покупают товары, потому что копить деньги становится невыгодно — спустя время на них можно приобрести уже куда меньше товаров. Чтобы покупать больше товаров, нужно больше и быстрее зарабатывать, что в итоге подстегивает производство.

При длительной дефляции выгоднее отнести деньги в банк, потому что проценты по вкладам прирастают. Но товаров в итоге покупается меньше, люди на производстве остаются без работы, предприятия банкротятся. Так что если выбирать из двух зол, то длительная дефляция ничем не лучше инфляции, хотя если дефляция произошла в каком-то определенном месяце — то для людей так только лучше.

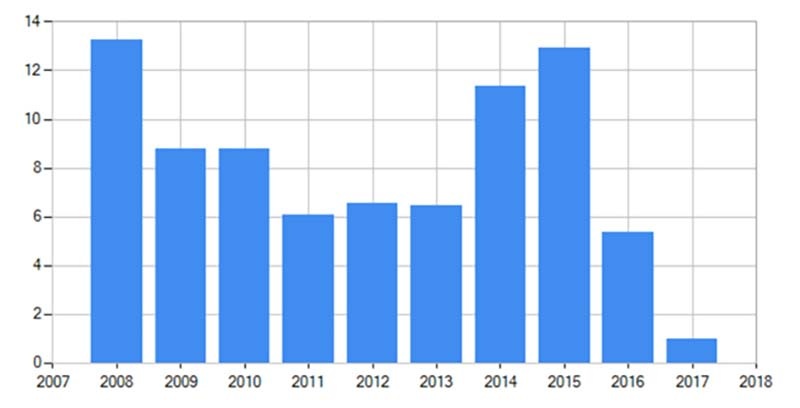

Какой уровень инфляции в Беларуси был и стал?

Длительной дефляции у нас никогда не было, а вот инфляция в Беларуси в 1993 году доходила до 1997%, в 1994 году — до 1960%. Потом были взлеты и падения, но куда скромнее. Белорусская инфляция снижалась и дошла до своего минимума в 2017 году, составив 4,6%. Этот рекорд побить пока не удалось.

По плану на 2020 год инфляция в нашей стране должна была составить не более 5%, но все пошло не так, как хотелось, и цены к концу года поднялись в среднем на 7,4%. Причин было много: сначала увеличились цены на иностранную продукцию из-за ограничения поставок во время повального карантина, затраты отечественных компаний росли, некоторые сферы (например, туризм и общепит) были в полном упадке, ослаб российский рубль, к которому привязана наша экономика, потом наступил политический кризис и многие люди поснимали свои накопления в банках.

Планкой на 2021 год власти снова поставили 5-процентную инфляцию, но быстро стало ясно, что миссия невыполнима. К июлю 2021 годовая инфляция составила почти вдвое больше — 9,8%.

По прогнозам Евразийского банка развития, инфляция за 2021 год в Беларуси составит 9%, МВФ прогнозирует нам инфляцию выше 8%.

Как измеряют инфляцию?

Официальный показатель инфляции в Беларуси считает Белстат по формуле, адаптированной из мировой практики ведомством совместно с МВФ еще в 1990-х. Выглядит это примерно так: с 10-го по 30-е число каждого месяца в 31 населенном пункте (Минск, областные центры, а также некоторые средние и малые города, кроме деревень) статистики проверяют цены на потребительские товары и платные услуги в самых разных объектах торговли, общепита и т. д.

Учитываются в потребительской корзине цены на алкоголь и сигареты, билеты на поезда и электрички, «коммуналка», смартфоны и многое другое. Товары нерегулярного спроса тоже корректируют с течением времени на основании опросов семей. Например, ковры оттуда исчезли, а мультиварки добавились. Потребительская корзина отличается в каждой стране: так, для японцев подсчитают среднюю стоимость местной лапши, а вот свеклу или сметану они практически не едят. В Беларуси все наоборот.

Затем проводится скрупулезная работа по выделению среднего знаменателя для каждого товара и области, а через месяц эти цифры приводятся к общему знаменателю по стране. Но обычный белорус может узнать не только итоговую цифру, а как, к примеру, изменились цены на кетчуп или носки за последние 5 лет и в какой области они сейчас стоят дешевле. Все это статистики ежемесячно публикуют в своих огромных табличках, можете посмотреть на досуге.

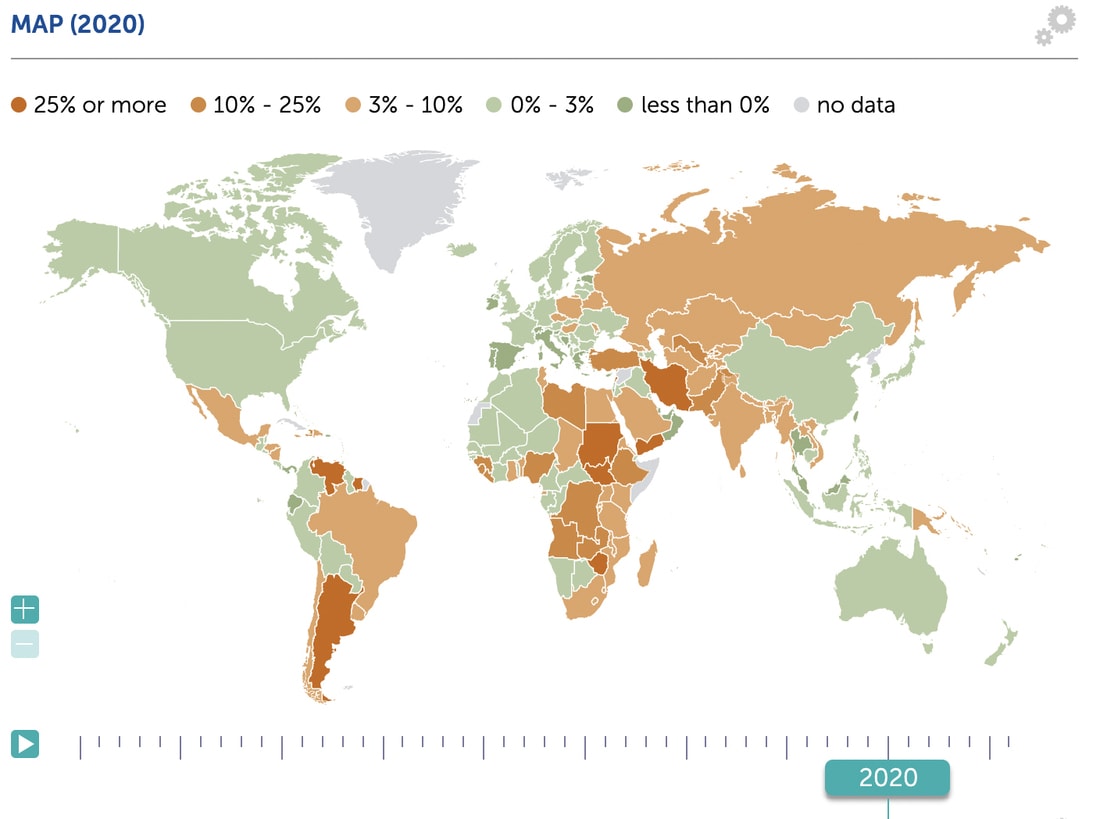

Где была самая высокая и самая низкая инфляция в 2020 году?

Есть много разных отчетов по инфляции, но ни один из них не может претендовать на абсолютную репрезентативность: данные по странам собираются в разное время (и не все страны ее считают) и часто считаются по-разному. Да и прошлый год для многих стран стал кризисным из-за пандемии, поэтому ситуация резко отличается от 2019 года. Поэтому мы сравним данные по индексу потребительских цен за прошлый год от Международного валютного фонда. В нем — подорожание типичной потребительской корзины в разных странах. То есть, по сути, «потребительская» инфляция.

Так, самую высокую официальную инфляцию на потребкорзину зафиксировали в Венесуэле — 2360%, на втором месте — Зимбабве (557%), на третьем — Судан (163%). Отбросив далекие страны третьего мира, можно зафиксировать сильное повышение потребительских цен за год в Узбекистане (+12,9%), Турции (+12,3%), Таджикистане (+8,6%).

Самую высокую дефляцию зафиксировали в Катаре (–2,7%), на островах Фиджи (–2,6%), в Бахрейне (–2,3%) и ОАЭ (–2,1%). Из наиболее близких к нам стран дефляция была в Греции (–1,3%), на Кипре (–1,1%) и в Швейцарии (–0,7%).

Беларусь находится где-то посередине с показателем индекса потребительских цен в 5,5%, что выше всех соседей и стран Европы. Например, в России этот показатель за прошлый год — 3,4%, в Украине — 2,7%, Литве — 1,1%, Польше — 3,4%.

Почему цены в магазине растут быстро, а инфляция составляет мизерные проценты?

Белстат то и дело слышит упреки в том, что инфляция в стране гораздо выше цифр статистики. Но не все так просто. Например, овощи могут подешеветь к сезону на 35%, кофе или билеты на самолет — подорожать на 40%, а цены на шапки и билеты в кино вообще не изменятся. В итоге инфляция в среднем составит 5%, хотя это не значит, что все продукты подорожали только на 5%.

Из-за этого феномена в дополнение к общему уровню в Беларуси считают еще ожидаемый и ощущаемый уровень инфляции (то есть какой рост цен люди предполагают в ближайший год и какой ощутили за последний). И эти цифры всегда выходят больше реальной инфляции (не только у нас, а во многих странах). К слову, последняя ощущаемая годовая инфляция (июнь 2020-го к июню 2021-го) составила 14,6%, хотя реальная была чуть менее 10%.

Объясняется это тем, что так работает наша психика: мы скорее обратим внимание на сильное подорожание продукта, который любим и часто покупаем, чем на то, что какой-то другой продукт подешевел на 5%.

Для экономистов важен разрыв между реальной и ожидаемой (ощущаемой) инфляцией, потому что ожидания высокой инфляции могут повышать уровень реальной. Если люди верят, что инфляция превысит 20%, то цены заранее начнут повышать на 20%, работники — требовать повышения зарплат на 20%, а люди — запасаться валютой. В итоге имеем большой разрыв, поэтому выходит «самосбывающееся пророчество».

Как бороться с инфляцией?

Если вкратце, то дело это небыстрое и далеко не простое. Существует соблазн сделать быстрее и проще и вмешаться в рыночную экономику, но чаще всего это ничем хорошим не заканчивается. Например, введение жесткого контроля над ценами неизбежно ведет к монополизации, а затем — к дефициту товаров, развитию черного рынка и теневой экономики. А потом — к «прорыву дамбы» и гиперинфляции.

— Если вы хотите создать дефицит, например, помидоров, нужно просто принять закон, по которому розничные торговцы не могут продавать помидоры более чем за два цента за фунт. Мгновенно вы будете иметь дефицит помидоров, — говорил нобелевский лауреат по экономике Милтон Фридман.

Другой не самый умный (но популярный) способ — просто напечатать побольше денег в расчете на то, что экономика этого «не заметит». В итоге нарушается принцип, согласно которому количество денег должно хотя бы примерно соответствовать количеству товара. Если денег напечатать больше, чем произвести на эту стоимость продуктов и услуг, в итоге только вырастет цена этого товара. То есть это не только не уменьшит, но и увеличит инфляцию.

Но есть экстренные меры, когда вмешательство государства (но только на короткий срок) может стабилизировать ситуацию. К ним относится повышение ставки рефинансирования, которое делает ставки по кредитам менее выгодными, банки перестают брать в долг у государства и начинают привлекать деньги повышением ставок по депозитам. К другим экстренным способам относится изъятие части денег из оборота, временное замораживание счетов предприятий или населения, введение валютных ограничений, регулирование цен. Все это поможет, но ненадолго.

Поэтому для стабильной и невысокой инфляции важны более сложные механизмы — развитие экономики в целом и предпринимательства в частности, импортозамещение (не запретом импорта, а изготовлением конкретных товаров), умное планирование бюджета и многое другое.