Valuation cap что это

Правовое регулирование конвертируемого займа для IT стартапов (convertible note)

Конвертируемый займ для технологических и IT проектов давно и широко используется зарубежом, особенно в Кремниевой долине. В российском праве до сих пор отсутствует эквивалент такого займа. Если стороны принимают решение заключить договор займа по законодательству РФ с целью его последующей конвертации в долю компании, то это влечёт ряд рисков и недостатков такой правовой конструкции для обеих сторон в его реализации. Были попытки внести законопроект о конвертируемом займе в Госдуму, но он был в итоге отозван.

В этой статье мы расскажем о конвертируемом займе (convertible note) по англосаксонскому праву, наиболее часто встречающемся механизме при реализации договорённостей инвестора и IT или технологического стартапа из России.

Конвертируемый займ представляет собой займ, при котором инвестор даёт в долг денег на развитие IT стартапа как обычный кредитор, но при условии, что при достижении определённых экономических показателей за определённый период или поднятия следующих раундов инвестирования, этот долг будет сконвертирован в акции/доли компании либо возвращён с процентами, если не получится взлететь.

Пример, у Яны, дизайнера одежды, возникла мысль как можно быстрее и удобнее конструировать одежду. Она обратилась к программисту, рассказала идею, он написал ей ПО. Она попробовала в работе, её эффективность и скорость в конструировании одежды увеличилась. Она решила этот IT продукт предложить инвестору Джеку. Поскольку на рынке такого продукта для раскройщиков одежды нет и, соответственно, нет сформированного рынка сбыта, но идея ему понравилась, то стороны решили оформить свои договорённости конвертируемым займом. Согласно условиям конвертируемого займа Яне дадут 100 000 долларов США для доработки MVP IT продукта и на рекламу.

Конвертируемый займ даёт возможность отложить вопрос об оценке компании на текущий период или на стадии идеи, т.е. когда оценка возможной прибыли вообще не известна.

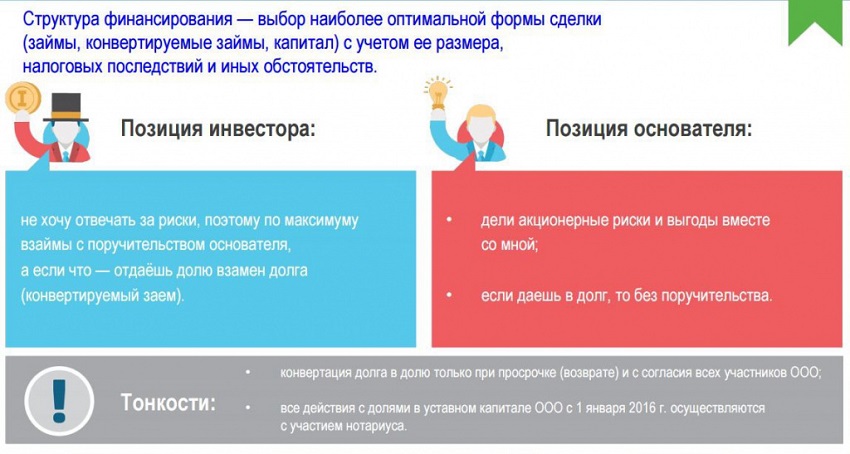

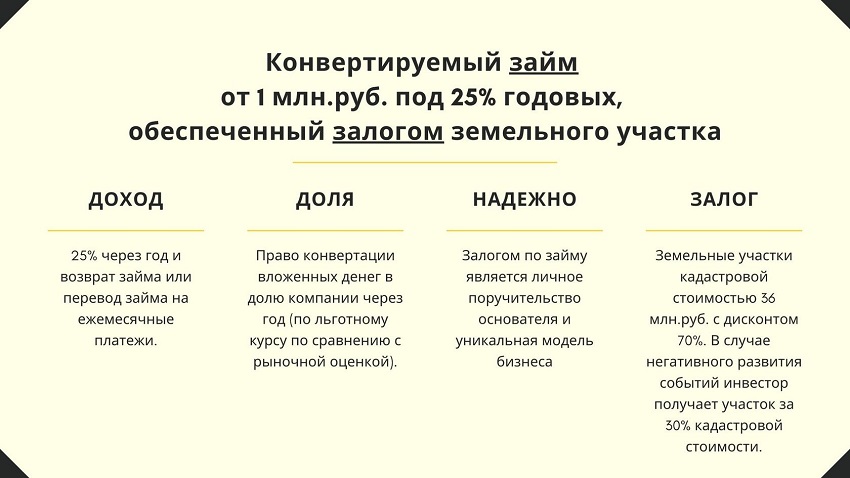

Для инвестора положительной стороной является то, что он в любом случае получит свои деньги или в виде возвращённого займа с процентами или, при положительном раскладе, сконвертирует их в акции/доли и будет получать дивиденды или будет участвовать в продаже компании или в следующем раунде инвестиций.

Для основателей положительной стороной является то, что они дольше сохраняют за собой корпоративные права собственников и свободу действий в принятии управленческих решений.

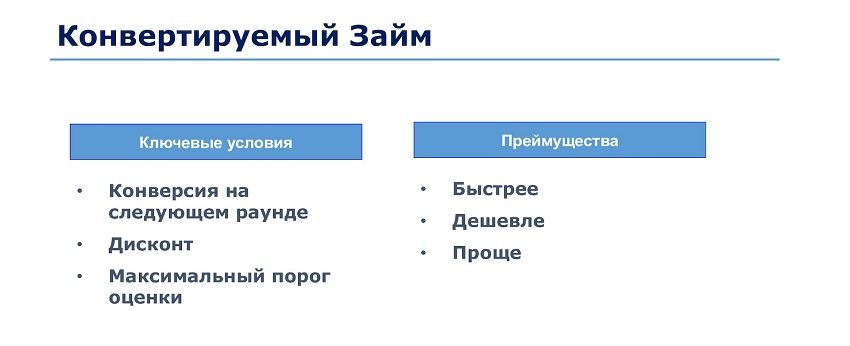

Немаловажным является тот факт, что работа юристов по составлению документов для заключения конвертируемого займа стоит дешевле, нежели проведение полноценной венчурной сделки m&a (сделки по покупке акций/долей). Да и сама сделка в целом быстрее идёт, нежели согласование условий венчурной m&a, согласно которой нужно выполнить корпоративную процедуру по вхождению инвесторов в состав учредителей. Основатели получают деньги быстрее для воплощения идеи.

Коротко акцентируем внимание на основных трёх параметрах при составлении конвертируемого договора:

Maturity Date (Дата погашения займа)

Это период, в течение которого прописываются события, при которых или долг /займ конвертируется в долю или возвращается с процентами. Обычно длится от 12- 24 месяцев, когда стартап или взрослеет и начинает зарабатывать или идея не подтверждается. Исходя из практики обычно событием указываем следующий раунд А инвестирования в стартап.

Условия конвертирования займа в долю зависит от договорённостей сторон по conversion discount и conversion valuation cap.

Conversion Discount (скидка при конвертации займа в акции компании)

Инвестирование на посевной стадии проекта, в идею – самый рискованный этап для инвестора, поверившего в основателя. Поэтому в договоре прописываются условия, при которых инвестор получает акции по более дешёвой цене при следующих раундах инвестирования. Пределы скидки варьируются от 15%-30% в зависимости от договорённости сторон.

Пример (продолжение), у Яны дела пошли в гору и через год к ней пришёл другой инвестор Сюзанна и предложила ещё инвестиций при оценке компании в 1 000 000 долларов. Если Сюзанна решила заплатить 10 долларов за акцию и купить 10 000 акций, то Джек сможет одновременно с ней конвертировать свои 100 000 долларов по цене 8 долларов за акцию (скидка 20 % от 10 долларов), что даст ему 12 500 акций вместо 10 000 акций.

По долям получается такой расклад:

Как быстро получить деньги от международных инвесторов? Разбор инструментов

Всем привет! На связи Илья Королев, управляющий портфелем ФРИИ. С этой осени мы инвестируем в иностранных юрисдикциях. За последние пару месяцев мы уже закрыли 5 сделок в US, кстати, недавно анонсировали сделку с Fantasy Invest, которую структурировали по схеме SAFE.

В этом тексте расскажу об особенностях SAFE (Simple Agreement for Future Equity) и Convertible Note/Loan, который у нас в России называют конвертируемым займом. Мы в фонде работаем и по SAFE, и по «конверту», поэтому нам есть, с чем поделиться.

Колонка будет полезна тем, кто планирует привлекать международные инвестиции и хочет разобраться в подводных камнях самых используемых инструментов.

Текст состоит из нескольких тем:

В переговорах стартапа с инвесторами существуют два ключевых параметра: прединвестиционная оценка компании (на ранних этапах субъективная) и сумма инвестиций (сколько нужно, чтобы добежать до следующего раунда). При этом на seed и pre-seed стадиях, как правило, недостаточно метрик и артефактов, подтверждающих бизнес-модель и потенциал роста компании.

В результате оценка превращается в нетривиальную задачу для фаундера и для инвестора, имеющих противоположные цели в этом противостоянии. Переговоры могут сильно затягиваться, а время на ранней стадии критично — нужно быстро искать и тестировать гипотезы, адаптироваться к рынку, работать с клиентами. Но поскольку выручки либо нет, либо она слишком маленькая, нужно внешнее финансирование. Получается замкнутый круг.

Чтобы нивелировать риски и убрать сложные структуры используют конвертируемый займ и SAFE. SAFE умещается на 2-3 страницах, а конвертируемый займы может занять чуть больше. Инструменты позволяют быстро получить деньги, поскольку откладывают оценку компании и переговоры по ключевым условиям участия инвестора в капитале на следующие раунды инвестиций. Чаще всего откладывают на раунд A, когда уже будут метрики, выручка, финансовая модель, протестированные каналы привлечения клиентов. В случае если последующее финансирование не привлекается, а компания продается, и SAFE, и конвертируемый заем могут иметь условие о праве инвестора вернуть сумму инвестиций.

Наиболее распространенный способ привлечения инвестиций на ранних стадиях на международном рынке. Вместо того, чтобы выпускать акции, компания заключает договор займа, по которому она привлекает средства от инвестора. У конвертируемого займа есть срок действия и процентная ставка, которая начисляется на сумму финансирования. В долларах это обычно 2-8%, в рублях — 5-15%. У инвестора есть право конвертации суммы займа и накопленных процентов в акции компании после наступления определенных событий. Это либо последующее финансирование с выпуском акций от сторонних или текущих инвесторов. Либо окончание срока действия займа — maturity date, после которого займ конвертируется в акции определенного класса, согласованного в договоре займа. Но конвертация по maturity — редкий случай. Чаще всего конвертация происходит на раунде А в тот класс акций, который будет на этом этапе финансирования.

Фаундер и инвестор заранее договариваются о сроке займа, процентной ставке, о том, будет ли конвертация происходить на сумму займа с процентами или сумма займа будет конвертиться в акции, а процент выплачиваться. Помимо этого, в конвертируемом займе можно предусмотреть еще ряд переменных параметров, позволяющих при необходимости более точно выстроить отношения фаундера и инвестора:

Valuation Cap, или верхняя граница стоимости компании (чаще всего pre-money), при которой будет проходить конвертация. Например, инвестор и фаундер определили ее в 8 млн долларов. Это значит, что при последующем финансировании конвертация для инвестора будет происходить, исходя из такой оценки компании, если оценка компании на раунде будет выше, либо по оценке раунда, если она ниже 8 млн.

Минимальный порог следующего квалифицированного раунда финансирования. Значит, что конвертация будет происходить, если следующий раунд финансирования будет не менее определенной суммы — например, 500 тысяч долларов.

SAFE расшифровывается как Simple Agreement for Future Equity — простое соглашение о будущих акциях. Этот тип соглашения разработан командой YCombinator в конце 2013 года во время бума инвестиций. Он стал альтернативой заемным инструментам, у которых есть ряд слабых сторон для стартапов. Например, можно взять несколько конвертируемых займов, но есть риск того, что сразу несколько инвесторов при определенных условиях придут и потребуют возврат — такой исход может разрушить компанию.

SAFE — это не долговой инструмент, а право инвестора на получение определенного количества акций в будущем или право вернуть сумму с заданными параметрами в случае ликвидационного события. У него нет срока действия, при истечении которого заем нужно вернуть, и процентной ставки. Идея SAFE в том, чтобы еще больше упростить и стандартизировать договоры для привлечения финансирования без нагромождения корпоративных процедур и юридических издержек и освободить стартап от необходимости платить проценты как в займе (а инвестора — периодические налоги на эти проценты).

В SAFE так же, как и в конвертируемом займе, есть возможность добавить дополнительные параметры — дисконт для инвестора и Valuation Cap. При этом в Valuation Cap используется post-money оценка компании с учетом полученных инвестиций. То есть инвестор знает заранее, какую минимальную долю в компании он получит в случае последующего финансирования.

Дополнительный параметр у SAFE — Most Favourable Nation показывает, имеет ли инвестор привилегированность перед другими в случае ликвидационного события. У конвертируемого займа такое право вложено в само понятие займа, так как кредиторы имеют привилегированность перед акционерами при ликвидационном событии.

Оба способа имеют свои сильные и слабые стороны при определенных обстоятельствах.

Благодаря стандартизации, нет необходимости в полноценном юридическом сопровождении сделки, что снижает ее стоимость. Достаточно разовой консультации.

Однозначного ответа, какой инструмент лучше, нет. Преимущества и недостатки каждого могут варьироваться в зависимости от конкретных ситуаций и компаний, зависит от специфики отрасли и бизнеса как такового, желания инвестора и основателя. В целом, SAFE проще, дешевле и чаще несет меньше рисков для основателей.

Конвертируемый заем имеет больше возможностей по структурированию условий для повышения прозрачности отношений, но несет определенные риски для компании, поскольку это долг.

Добавлю, что многие юристы не рекомендуют комбинировать SAFE и конвертируемый заем, так как это усложняет контроль за правами отдельных инвесторов и расчеты структуры капитала. Всегда выбирайте один инструмент привлечения финансирования и придерживайтесь его.

Будьте прибыльными и внимательно относитесь к документам, которые подписываете! Фокус, Скорость, Результат.

Конвертируемый заем в стартап — понятие, модель, примеры и расчеты

Конвертируемый заем представляет собой инвестиционный инструмент. Он позволяет быстро привлечь деньги в компанию на ранних стадиях ее развития без лишних расходов и трудозатрат, связанных с выпуском акций, реструктуризацией организации, изменением устава и так далее. Используя финансовый инструмент, инвестор вправе конвертировать предоставленные предприятию денежные средства в долю от собственности.

Как работает конвертируемый заем: понятие и основные тезисы

Финансовый инструмент выступает одной из ведущих форм раннего инвестирования. Конвертируемый заем (CLA) предполагает право займодателя при наступлении оговоренного срока (или иных условий) сделать выбор — вернуть вложенные средства или приобрести долю компании (акции).

То есть инвестор (ангел) осуществляет денежные вливания в молодую компанию, но при этом имеет возможность избежать рисков и в дальнейшем получить более выгодные условия, чем последующие вкладчики. При осуществлении очередного раунда финансирования он вправе конвертировать заем в долю предприятия.

Конвертация производится с дисконтом и с предварительно обозначенной оценкой (Cap):

Следует учесть, что Valuation Cap может иметь весомое значение при распределении в организации акций. Инвесторы следующих раундов опираются на показатель для понимания возможности своего долевого участия. Это может влиять непосредственно на оценку компании на дальнейших этапах. Например, инвесторы следующих раундов вправе ознакомиться с данными действующих конвертируемых займов и ориентироваться на утвержденный в них предел — это может привести к занижению оценки проекта.

Механизм конвертируемого инвестирования предполагает наличие и иных условий, которые следует учитывать сторонам:

Если оговоренное время прошло (Maturity Date), а раунда нет, наступает один из вариантов:

Конвертируемые инвестиции могут применяться не только в стартапах, но и на более поздних этапах деятельности организации. Также заем целесообразно использовать в обычных кредитных механизмах — например, если должник не возвращает сумму, банк вправе конвертировать ее в акции компании.

Конвертируемый заем в стартап: для чего нужен

Преимущественно финансовый инструмент применяется именно в венчурной индустрии, что обусловлено возможностью:

Для молодых компаний использование конвертируемого займа (CLA) — шанс быстрого роста за счет оперативного получения средств. Инструмент дает возможность сторонам не торговаться об оценке предприятия на стадии, когда отсутствуют полноценные продажи, внедрение на рынок и даже непосредственно продукт. В противном случае торги могут длиться неделями и завершиться безрезультатно, поскольку эффективного метода для анализа стоимости компании на ранних этапах не существует. Определить степень развития стартапа достаточно достоверно возможно только после оценки его продукта рынком. Конвертируемый заем позволяет на начальном этапе быстро согласовать условия, которые устраивали бы обе стороны.

Инвестор покупает только обязательство организации в будущем предоставить ему акции по цене, которая в момент заключения сделки еще неизвестна. При этом их стоимость для вкладчика будет выгоднее, чем при приобретении на старте. Финансовый инструмент предполагает, что в выигрыше окажутся обе стороны.

Модель конвертируемого займа

Структура финансового инструмента для стартапа состоит из 3 основных частей:

При обсуждении repayment выбирают одно из условий:

Конвертация предусматривает возможности:

Преимущества

Итак, среди достоинств CLA выделяют:

Недостатки

К минусам финансового инструмента можно отнести:

Как учесть в таблице капитализации — примеры и расчеты

Конвертируемый займ: преимущества и недостатки, условия для инвестора

Для компании, разработавшей технологический стартап, чтобы продолжить дальнейшие исследования и внедрение их в жизнь важно найти инвестора и получить от него заемные средства. Технологическую новинку тяжело оценить, поэтому инвестор сильно рискует, вкладывая деньги. Однако есть форма инвестиций, которая защищает заимодавца от потери собственных средств и дает ему возможность, если стартап будет успешным, стать совладельцем стремительно развивающейся компании. Такой вид инвестиций называется конвертируемый займ (CLA). Он является самым распространённым в мире способом инвестирования стартапов и постепенно набирает популярность на российском рынке.

Что такое конвертируемый займ?

Схема такого вида заимствования базируется на основных принципах любого займа – обеспеченность, срочность, платность, возвратность и целевое использование.

Заимодавец выдает некую сумму заемщику на определенный промежуток времени под небольшой процент. Заемщик обязуется использовать средства для реализации своего проекта или становления на рынке недавно организованной компании и по истечении срока действия договора вернуть их собственнику.

Возврат средств может происходить двумя способами:

Заимодавец, который решил вложить деньги в новинку без конкретных перспектив, чаще всего будет рисковать, выбрав второй способ погашения долгового обязательства.

Конвертируемые займы чрезвычайно привлекательны как для инвестора, так и для заемщика по таким причинам:

Когда выгодно использовать конвертируемые займы?

Область применения конвертируемых займов в развитых мировых экономиках чрезвычайно широкая. Наибольшую выгоду они приносят в тех случаях, когда выгодно сэкономить денежные ресурсы на выпуск акций.

Область применения конвертируемых займов:

Особые условия конвертируемых займов

Такой способ заимствования давно и успешно используется в западной экономике. Есть множество вариантов его условий. Рассмотрим 4 важных условия подробнее.

Maturity Date

Становление стартапа (компании) проходит несколько этапов (раундов). Первый инвестор рискует больше всего, вкладывая средства на начальном этапе. За период действия договора компания должна стремительно развиваться и выйти на окупаемость. В следующем раунде компания станет привлекательной для других инвесторов.

Maturity Date простыми словами — это срок займа. Чаще всего средства предоставляются на 18 месяцев, реже на 12 или 24. Дополнительными условиями можно продлить срок займа на неопределенный промежуток времени, если обе стороны выразят свое согласие.

Valuation Cap

Это условие устанавливает максимальную оценку компании для первого инвестора, по которой конвертируется его доля (КЭП). Если компания оценивается выше, доля первого инвестора размывается. Он получает на руки меньшее количество акций, чем следующий инвестор, который вложил средства в уже успешную компанию.

Для устранения такой несправедливости стороны займы и договариваются о кэпе. Он рассчитывается по специальной формуле. Для этого анализируется рынок, подобные компании и другие стартапы из этой же отрасли. После этого делается вывод, насколько минимально может вырасти цена компании за период действия соглашения о заимствовании средств.

Пример. Виктория создала компанию по пошиву стильной одежды для женщин. Федор вложил на начальном этапе 10 000 у.е. Компания успешно развивалась и к началу второго раунда была оценена в 100 000 у.е. Инвестор Александр во втором раунде также инвестировал 10 000 у.е.

Доля Александра и доля Федора составили 10 000/100 000*100% =10%.

Таким образом, Федор, который рисковал больше, получает равную с Александром долю. Чтобы этого не произошло Федор и Виктория заранее договорились о кэпе, который составил 70 000 у.е. Доля Федора составит 10 000/70 000*100 = 14,3% Это гораздо справедливей.

Discount

Это также условие для скидки первому инвестору. Оно предполагает наличие скидки на цену покупаемой акции, по сравнению с ценой, по которой будет приобретать акции новый инвестор.

Принятый в международной практике размер дисконта составляет от 0 до 35%, но наиболее часто стороны договариваются о скидке в 20%.

Например, Компания Виктории оценена в 100 000 у.е. Инвестор Александр решил приобрести 100 акций компании по цене 10 у.е. за акцию. При составлении договора займа с первым инвестором Федором стороны договорились о скидке в 20%. Стоимость акции для Федора будет составлять 8 у.е. за одну единицу.

Таким образом доля в компании у Александра будет составлять 10%, у Федора — 12,5%, у Виктории — 77,5%.

Conversion on Maturity

Эти условия регламентируют действия инвестора, если после истечения срока действия договора не наступает следующий раунд и не приходят другие инвесторы.

Предлагаются следующие выходы из ситуации:

Важно! Вариант полного возврата займа применяется крайне редко. Такое требование может привести к банкротству молодой компании, что крайне невыгодно для инвестора.

Другие условия конвертируемого займа

CLA имеют и ряд других значительных условий, которые менее важны, чем основные, но все равно играют значительную роль в привлекательности такого рода инвестиций.

Prepayment

Данное условия рассматривает возможность погашения займа деньгами, вместо проведения конвертации. Интересно, что в наличии такой возможности иногда больше заинтересован заемщик, чем заимодавец.

Если создатель стартапа уверен в его большом будущем и возможности получить прибыль, которая покроет первый займ даже с процентами, ему выгодней отдать деньги и не пускать заимодавца в акционеры компании. Заимодавец же, наоборот, желает получить акции во владение, вместо суммы денежных средств, которую он безболезненно изъял из личного оборота. Поэтому он и заинтересован сделать конвертацию обязательной, настояв на условии Prepayment.

Events of Default

Это раздел, описывающий условия, при которых деятельность компании продолжать далее невыгодно. Здесь рассматриваются возможности подачи судебных исков на основателей, создание временной администрации и проведение процедуры банкротства.

Инвестор может сюда вписать условия, которые, по его мнению, сигнализируют об ухудшении дел и невозможности начинания следующего раунда. Если договор займа заключен на 18 месяцев, а компания открывает производство промышленных товаров, то их отсутствие на рынке через 16 месяцев может обеспокоить кредитора и станет сигналом к применению Events of Default.

Заемщик должен внимательно изучить этот раздел и путем разъяснений заимодавцу особенностей проекта попробовать смягчить его условия, если они кажутся слишком жесткими.

Representations and Warranties/Covenants

Этот раздел наделяет инвестора правами наблюдать за ростом компании и защищает заемщика от недобросовестного заимодавца и его возможных мошеннических схем.

Инвестор имеет право:

Liquidation Preferences

Важные условия для инвестора в случае наступления непредвиденных событий, которые повлекут за собой ликвидацию компании. Это может быть не прямая ликвидации, а поглощение ее другим юридическим лицом или соединение с другой компанией. Если эти события наступят до даты окончания договора займа, кредитор вправе потребовать возврата средств в многократном размере или получения акций в новой компании по выгодным условиям.

Инвесторы на свое усмотрение могут дополнить условия договора правами, которые дают возможность защищать свою долю от размывания в случае прихода следующих инвесторов, а также защищать свои акции от снижения их стоимости, улучшая условия своей сделки.

Преимущества конвертируемых займов

Преимущества конвертируемых займов для владельцев стартапа:

Достоинства конвертируемых займов для инвесторов:

Недостатки займов

Главным недостатком этого типа займов является то, что их нельзя использовать для развития компании бесконечно, в отличие от традиционных кредитов. Каждый новый займ подразумевает привлечение нового инвестора, и усложняет расчеты по конвертации.

Нередко возникает ситуация, когда новые займы размывают не только акции предыдущего инвестора, но и основателей компании.

Сложно находить выход, когда условия конвертации акций следующих инвесторов покажутся нечестными для первого заимодавца. В таком случае необходимо проводить переговоры с тремя сторонами и составлять сложные расчеты.

Важно! Сложные договоры могут навредить компании. Злоумышленникам легче найти в них слабое место и использовать с целью хищения средств, получения полного контроля или разорения компании.

Советы специалистов

Специалисты советуют не бояться привлекать инвесторов с помощью конвертируемых займов. Перед этим нужно выработать правильную тактику поведения:

Конвертируемые займы в России

На сегодняшний день российское законодательство не имеет официальных документов, регулирующих конвертированные займы. Подобные сделки осуществляются, но для их оформления модифицируются подобные договорные модели (договор займа с правом способа исполнения кредитором, зачет права требования и опционный договор). Все эти модели имеют существенные недостатки, не до конца раскрывают сущность конвертирования и не гарантируют защиту прав сторон соглашения.

В Государственную думу РФ было внесено два законопроекта, регулирующих конвертируемые займы. Первый был внесен в 2017 году под номером №189256-7 и снят с рассмотрения в мае 2018 года в связи с необходимостью проведения больших доработок многих положений. Кроме того, он не учитывал интересы новых акционеров, которые появляются после того, как конвертация займа уже произошла. Также закон не обязывал стороны договора проводить регистрацию документа и вести официальную статистику по количеству заключенных сделок по конвертированию.

Новый законопроект подан на рассмотрение сенатором в июне 2020 года под номером 972589. Он содержит много полезных идей, но ограничивает случаи для конвертации займа.

Чем конвертируемый займ отличается от валютного?

Большинство граждан РФ незнакомы с новыми экономическими терминами, поэтому нередко проставляют знак равенства между конвертируемым займом и займом в валюте между физическими лицами.

Общим для этих двух видов займов являются принципы договоров – срочность, платность и возвратность. Больше они ничем не схожи между собой. Рассмотрим отличия таких займов:

Конвертируемые займы чрезвычайно полезны для развития экономики и внедрения в жизнь инновационных проектов. Они упрощают привлечение инвесторов на начальной стадии становления компании.

В России нет закона, регулирующего этот вид заимствования. Его наличие принесет много пользы не только стартапам, но и лицам, которые желают помочь бизнесу, вложив в него свободные средства. Сегодня их останавливает это сделать боязнь риска негативных последствий. Действующий и продуманный закон защитит деньги и права инвесторов и предоставит возможность получить в собственность акции успешных компаний.