Акции afks что за акции

Сколько должны стоить акции АФК «Система» на самом деле?

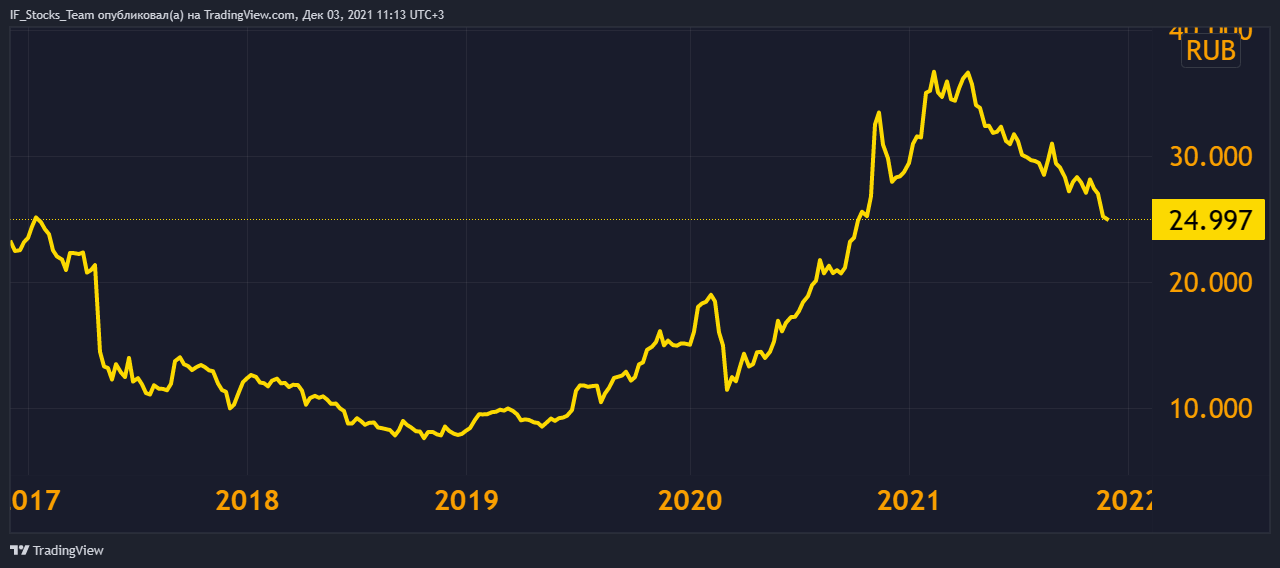

В этом году акции холдинга АФК «Система» (AFKS) упали на 32% после бурного роста предыдущих лет. Однако российские инвесторы продолжают любить эти акции и покупают их, даже используя кредитное плечо.

За счёт чего акции могут вырасти? Есть основания предполагать, что компания недооценена. По мнению некоторых инвесторов — очень сильно.

Справка о компании

АФК «Система» — холдинг, владеющий долями многих известных компаний, в том числе публичных. Холдинг работает так: сначала он помогает компании развиваться, а когда она достигает определенного размера, выводит на IPO и частично продает свою долю в этой компании. Такой путь прошли:

Долю последнего АФК «Система» уже полностью продала.

Итак, сколько же могут стоить этот холдинг и его акции? Давайте подсчитаем.

Сколько стоят публичные активы АФК «Система»?

Для начала выясним, сколько стоят все доли этого холдинга в публичных активах.

Капитализация (млрд руб)

Стоимость доли (млрд руб)

Суммарная стоимость всех долей 628 млрд рублей. Но чему равна капитализация самой АФК «Система»? Всего 242,1 млрд рублей. При этом у холдинга достаточно большой чистый долг 210,1 млрд рублей. Поэтому наиболее справедливо рассчитать стоимость компании как показатель EV — enterprise value.

EV = капитализация + чистый долг = 242,1 + 210,1 = 452,2 млрд рублей.

Итак, даже с учетом долга дисконт стоимости АФК “Система» по отношению к ее долям в публичных компаниях составляет 28%.

Что с непубличными активами?

В пока еще не публичных активах есть дополнительный потенциал стоимости. В ближайшие 2-3 года высок шанс того, что некоторые из этих компаний выйдут на биржу.

Как заявляет руководство холдинга, стоит ждать появления там следующих компаний:

Сколько эти компании могут стоить?

Агрохолдинг Степь

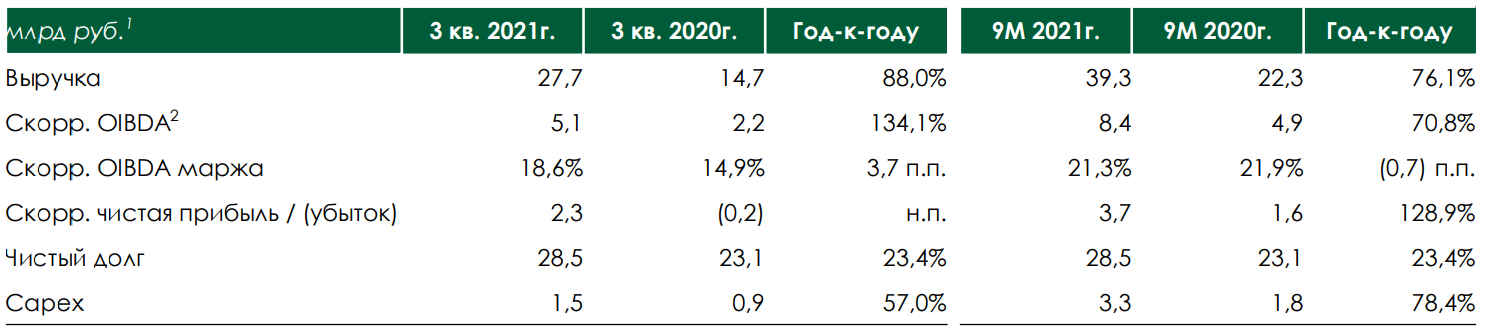

Одна из крупнейших аграрных компаний юга России. Выручка и OIBDA растут высокими темпами, чистая прибыль за год более чем удвоилась. Одновременно растёт и чистый долг, но без этого сложно обойтись при расширении сельскохозяйственного бизнеса с помощью покупки новых земель и производств. Соотношение чистый долг/OIBDA у компании пока не превышает критических отметок и составляет 2,2.

Агрохолдинга «Степь» ещё нет на Московской бирже, но там уже торгуются его конкуренты: компании Русагро (AGRO) и Черкизово (GCHE), средний показатель P/E для которых составляет 5,5. При этом чистая прибыль агрохолдинга Степь за последние 12 месяцев составляет 6 млрд рублей — уже в доле АФК «Система». Соответственно, стоимость Степи равна примерно 5,5*6 = 33 млрд рублей. Реальная стоимость, скорее всего, будет еще выше из-за более высоких темпов роста бизнеса, чем в среднем в секторе.

Медси

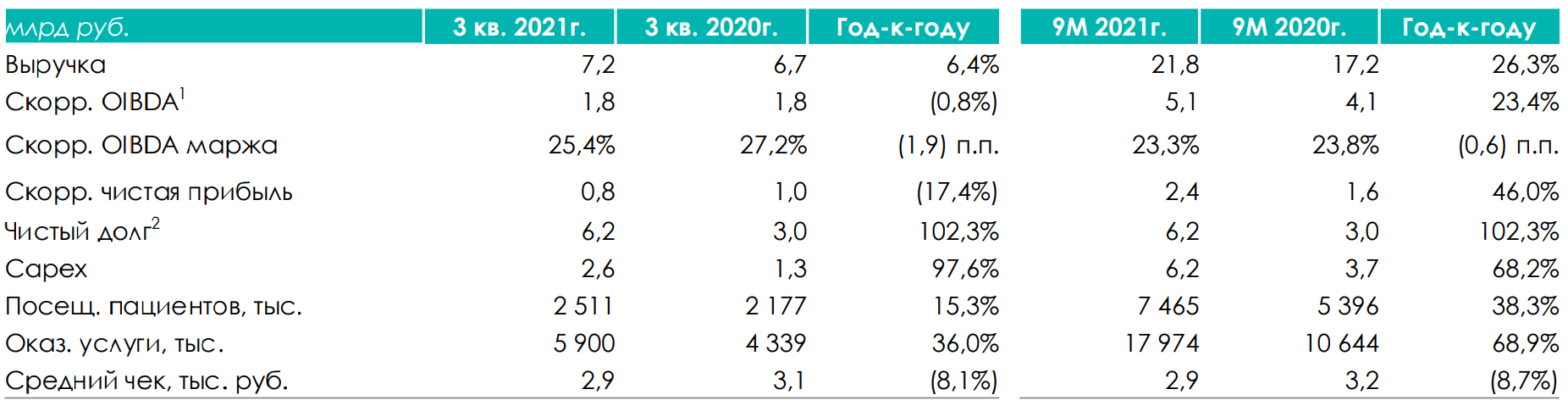

Медси — российская сеть медицинских клиник. Рост доходов у неё более медленный, при этом сильно растет чистый долг и капитальные затраты. Причина — значительные затраты на строительство большого медицинского центра на Мичуринском проспекте в Москве, а также ещё нескольких клиник и диагностических центров.

Рис. 4. Финансовые показатели Медси, источник: Финансовые результаты АФК «Система» за 3 квартал 2021 года

На Московской бирже из сектора частной медицины уже торгуются конкуренты Медси: компании «Мать и дитя» (MDMG) и EMC (GEMC). Для них средний P/E равен 11,9. Чистая прибыль Медси за последние 12 месяцев составила 4,2 млрд рублей. Соответственно, оценочная стоимость Медси составляет 50 млрд рублей.

Биннофарм

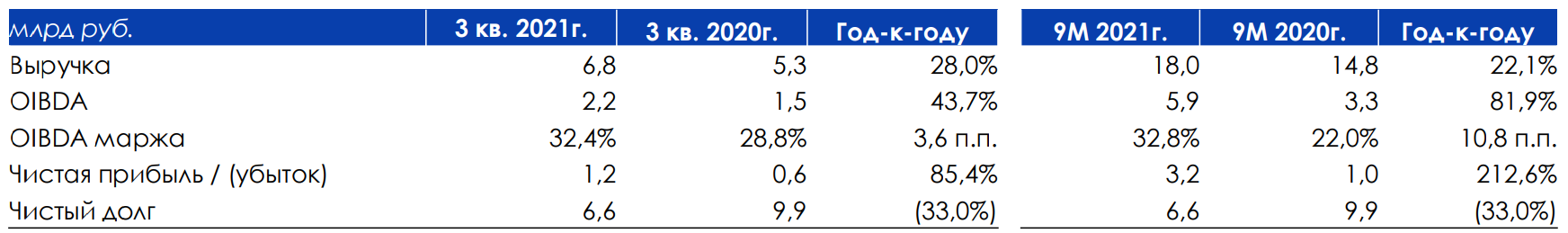

Фармацевтическая компания Биннофарм за последний год особенно привлекала внимание инвесторов, так как в ее состав входят предприятия по производству вакцины от коронавируса «Спутник V». За последний год Биннофарм удалось значительно повысить маржинальность бизнеса и стать более прибыльной.

Провести оценку стоимости Биннофарм будет сложнее, так как из числа её конкурентов сейчас на Московской бирже торгуются только невероятно дорогой ИСКЧ (ISKJ) и убыточный Фармсинтез (LIFE). Поэтому попробуем сделать оценку по-другому. В этом году долю 11,2% компании Биннофарм приобрел ВТБ Капитал (VTBR) за 7 млрд рублей. Значит, оценочная стоимость всей компании составляет 7 / 0,112 = 62,5 млрд рублей.

Итак, согласно нашей консервативной оценке, три «дочки» АФК «Система», которые могут выйти на IPO в ближайшие годы, стоят суммарно:

33 млрд + 50 млрд + 62,5 млрд = 145,5 млрд рублей.

А значит, доли АФК «Система» в публичных компаниях вместе с долями в компаниях Степь, Медси и Биннофарм оцениваются уже примерно в 628+145,5 = 773,5 млрд рублей. Дисконт в стоимости акций АФК «Система» увеличивается до 41,5%. И это без учета таких активов, как Cosmos hotel group, БЭСК, Бизнес Недвижимость.

Как АФК «Система» может раскрыть свою стоимость?

Система выводит на IPO дочерние компании, что помогает инвесторам увидеть внутреннюю стоимость ее активов, не раскрытую ранее. В результате дисконт в стоимости начнет сокращаться, а акции — расти.

Система начинает гасить собственный долг и платить более высокие дивиденды, что делает акции самого холдинга более привлекательными для инвестиций.

Возможна также и комбинация из этих вариантов, если хватит денег. Но, как показали недавние истории с выходом на биржу Озона и Сегежа, первый вариант выглядит более вероятным.

Мнение аналитиков InvestFuture

Акции АФК «Система» недооценены относительно стоимости долей в дочерних компаниях, причем эта недооценка достаточно существенна. Этим фактом компания привлекает инвесторов и может подойти любителям стоимостного подхода.

Однако такая недооценка существует уже достаточно долго и сокращаться начинает обычно в моменты выхода дочерних компаний на IPO. Поэтому акции АФК Система могут подойти терпеливым инвесторам, готовым подождать 2-3 года, пока на биржу выйдут компании Медси, Степь и Биннофарм.

При этом нужно помнить про риски, связанные с высокой долговой нагрузкой материнской компании и скудными дивидендами, которые не привлекают инвесторов.

Аналитик Иван Черненко, редактор Никита Марычев

Что там с бизнесом владельца МТС, «Детского мира» и «Озона»

АФК «Система» — холдинг, который владеет акциями в других компаниях и по возможности управляет ими. Через брокера можно купить акции самой «Системы» или некоторых ее активов: «Детского мира», МТС и Etalon Group.

Стратегия «Системы»: найти сильную компанию, купить в ней большой пакет акций, вырастить бизнес в несколько раз, а потом продать его крупному инвестору или вывести акции компании на биржу. Часть акций оставляют себе, чтобы потом зарабатывать на дивидендах.

У компании есть готовые бизнесы, из которых можно выкачивать дивиденды: «Детский мир», МТС и БЭСК. Ключевые активы будущего: «Озон», «Медси», «Степь» и «Биннофарм». Руководство «Системы» хочет вырастить из этих компаний бизнес, который можно будет продать по оценке до 2 млрд долларов, или до 126 млрд рублей. Суммарная оценка — 504 млрд рублей при текущей капитализации АФК «Система» в 123 млрд рублей.

На базе «Биннофарма» «Система» хочет создать крупную фармацевтическую компанию. В «Лидер-инвесте» уменьшили долю со 100 до 49%, получив взамен 25% акций другой девелоперской компании — Etalon Group.

Каждый актив компании мы разберем в будущих материалах. Сегодня — общая картина по холдингу в целом и размышления, как на акциях «Системы» можно заработать. Еще будет пример, почему не стоит покупать акции холдинга, не разобравшись в ее крупнейших активах.

Почему акции так сильно упали

Падению есть объяснение: в 2009 году АФК «Система» купила контрольный пакет акций в «Башнефти» и других башкирских нефтегазовых компаниях. На базе «Башнефти» создали крупную нефтяную компанию. Летом 2014 года АФК «Система» хотела разместить акции «Башнефти» на Лондонской бирже, но не судьба.

Государство раскопало архивы и решило, что приватизация «Башнефти» в 2002 году прошла с нарушениями. В итоге АФК «Система» вернула все акции «Башнефти», которые потом купила «Роснефть». Сравним выручки компаний за 2014 год, чтобы понять серьезность потери: «Башнефть» — 637 млрд рублей, «Система» без учета «Башнефти» — 646 млрд рублей.

В мае 2017 года «Роснефть», новый владелец «Башнефти», подал в суд на «Систему». Государственная компания посчитала, что АФК «Система» выводила активы из «Башнефти». В итоге договорились о выплате компенсации 100 млрд рублей. Для выплаты по иску «Система» влезла в долги.

История АФК «Система» с «Башнефтью» учит, что опасно покупать акции, если не знаешь, кто владеет компанией и чем она занимается. Если не хотите рисковать или нет времени разбираться в дебрях бизнесов — выберите пассивное инвестирование.

15 июля 2014 года — АФК «Система» планировала продать акции «Башнефти» инвесторам, но власти наложили запрет.

16 сентября 2014 года — основного владельца акций АФК «Система» Владимира Евтушенкова посадили под домашний арест по делу хищения акций башкирских предприятий.

30 октября 2014 года — акции «Башнефти» перешли от АФК «Система» в государственную собственность. Позже акции «Башнефти» продали «Роснефти».

2 мая 2017 года — «Роснефть» подала в суд на АФК «Система» и требует 106,3 млрд рублей за вывод активов из «Башнефти».

22 декабря 2017 года — АФК «Система» согласилась заплатить 100 млрд рублей «Башнефти».

Кто владеет компанией

Основной акционер компании — Владимир Евтушенков. Ему принадлежит 59,2% акций АФК «Система». Обычно, если у акционера более 50% акций, он может назначать руководителей в компании. Владимир Евтушенков постепенно передает часть своих акций сыну — Феликсу.

Инвестору необходимо знать, кто владеет компанией: еще в августе 2018 года американские власти раздумывали о введении санкций против Владимира Евтушенкова. Они могли бы распространиться и на активы, которыми он владеет. Это вызвало бы временный переполох среди инвесторов: они бы стали распродавать акции «Системы» и подконтрольных ей компаний — МТС и «Детского мира». Так уже было с Олегом Дерипаской и его активами: En+, «Русалом» и группой «ГАЗ».

Как можно заработать на акциях «Системы»

Если вернутся к дивидендам. По дивидендной политике АФК «Система» планирует платить не менее 1,19 Р на акцию, или не менее 6% дивидендной доходности. Плюс дивидендов «Системы»: по ним не нужно платить 13% налога на доход.

Если компания вернется к выплатам дивидендов, то при текущей цене акций 11,8 Р дивидендная доходность составит около 10%. Если «Система» докажет способность стабильно выплачивать дивиденды, то инвесторы могут переоценить компанию: дивидендная доходность будет схожей с аналогичными крупными компаниями — около 8,5%. Тогда акции могут вырасти до 14 рублей. Но сейчас компания не способна платить такие дивиденды.

Если холдинг уменьшит долг. В 2018 году АФК «Система» взяла кредиты на 80 млрд рублей, чтобы выплатить штраф «Башнефти». Из-за этого долг вырос с 94,3 до 232 млрд рублей. В 2018 году компании пришлось потратить 18 млрд рублей только на выплату процентов. Обещали уменьшить долг, но за год ничего не изменилось.

Всего «Система» получила от своих компаний 30 млрд рублей дивидендов за 2018 год. В приобретение новых компаний инвестировали 12 млрд, а акций продали на 8 млрд рублей. Остаток: 30 − 18 − 12 + 8 = 8 млрд рублей.

У «Системы» 9,65 млрд акций. Чтобы выплатить 1,19 Р дивидендов, потребуется 11,48 млрд рублей. А в итоге на дивиденды за 2018 год потратили лишь миллиард рублей.

В планах руководства — уменьшить долг на 70 млрд рублей, до 140—150 млрд рублей. Это снизит процентные платежи приблизительно до 12 млрд рублей. Чтобы уменьшить долг компании и вернуться к большим дивидендам, нужно либо продать какой-то актив, либо отказаться от своей бизнес-модели — дальнейших инвестиций.

Если продадут доли в активах. В 2018 году АФК «Система» планировала продать долю в «Детском мире». У «Системы» 52,1% акций в «Детском мире», сколько именно хотели продать — неизвестно. Говорили только, что оставлять маленький пакет акций не будут. Скорее всего, если бы и продали, то 25% или весь пакет акций. 25% акций позволили бы новому акционеру блокировать решения совета директоров.

Стоимость всех акций «Детского мира» в 2018 году составляла около 65 млрд рублей. АФК «Система» не хотела продавать свой пакет по рыночным ценам: для них выходило слишком дешево — в случае продажи компания получила бы 16,3—33,8 млрд рублей. В итоге покупателя так и не нашли.

Из расчетов видно: продажа доли в «Детском мире» не позволяет полностью покрыть планируемое погашение долга в 70 млрд рублей. Значит, компании нужно взращивать другие активы, продавать часть акций на бирже или крупному инвестору. Для этого нужно разобрать каждый актив «Системы» по отдельности — это будет в дальнейших статьях.

Что дальше

Несколько лет назад АФК «Система» лишилась крупного актива в виде «Башнефти», и ее акции потеряли в цене. Потом пришлось заплатить штраф, и компания влезла в долги. Руководство хочет снизить долговую нагрузку, чтобы вернуться к выплате больших дивидендов. Для этого придется что-то продавать или уменьшать инвестиции. Продажа акций активов — более реальная ситуация, поэтому придется разобрать каждый актив по отдельности.

АФК «СИСТЕМА» ПАО АО AFKS

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

AFKS График акций

Третья в моем Х-топе идея, это АФК Система. Компания делает все правильно. Находит ключевые бизнесы, улучшает и выводит на айпио. Идеальная теоретически бизнес модель, практически же пока есть буксование связанное с недостаточностью настройки в общем то, но ничего критичного. Начинается эра IPO в России, вот что надо понимать. В этом году публичными стали 7.

Пришло время закупать АФК Систему. Коррекция приняла вид двойного зигзага, за ней последовал заходной импульс вверх.

Тех. анализ. АФК система. Дневной график. Нисходящий тренд. Упала от своего локального максимума на 38%. ⚠Осцилляторы STOCH, RSI в зоне перепроданости. Пришли на нижнюю грань тренда. Ожидаю технический отскок, минимум до медальных полос боллинджера и тренда. ✍🏻Уровни поддержек: 23,22,20 ✍🏻Уровни сопротивлений: 25,26,27,28.

Фондовый рынок. АФК Система. ЦЕЛЬ: 40 Компания сильно скорректировалась, и многие уже набирают акции. Но пока мы находимся у нижней грани нисходящего клина, и первый вход я бы предположил по 23.80. Однако, надо понимать, что пока мы не вышли из клина, то никакого подтверждения для роста нет. Падение может закончится, когда встретит хороший горизонтальный.

На данный момент акции АФК Система находятся в коррекции после сильного роста.Как всегда есть несколько вариантов развития событий: 1.При удержании уровня поддержки 27.28 можно ожидать восходящее движение со следующими целями: 1.(31.23). 2.(36.5-38.34) 2.При пробое уровня поддержки 27.28 скорее всего будет продолжение коррекции до важной зоны поддержки.

Тренд нисходящий 7.10.21 Появился сильный бар покупок с объемом и поглощением продаж. 28.10.21 бар продаж с увеличенным объемом, который закрылся баре покупок 7.10.21, так как объем продавца выскочил на уровне прошлого объема покупателя. Если посмотреть на часовик то идет возобновление продаж и оно не должно обновить минимум 26,850 Но сверху по профилю стоят.

Есть импульс и коррекция по ADX Дивергенция сформированная на 4 часах и также на 30 минутах На графике указал стоп и цель посмотрим на отработку

Бар покупок с увеличенным объёмом (зелёная стрелка) сформировал зону покупателя. От неё ожидаю движение вверх. первая цель 37.00.

Глобальный восходящий канал. Позиционная покупка по 28,58р. с целью продажи 48,00р. Потенциальная доходность +67,84% (не является инвестиционной рекомендацией)

Новость

Комментарий

В целом отчет АФК «Система» оцениваем позитивно, поскольку основные показатели оказались лучше ожиданий рынка.

Существенный вклад в позитивную динамику внесли МТС и Segezha Group (публичные активы), а также агрохолдинг „СТЕПЬ“ (пока непубличный актив). МТС благодаря увеличению потребления основных телекоммуникационных услуг нарастила выручку и OIBDA. Выручка Segezha выросла более чем на треть, а показатель OIBDA увеличился более чем в два раза. Выручка агрохолдинга выросла на 88% г/г, а OIBDA в базисе год к году подскочила на 134% на благоприятной конъюнктуре благодаря рекордному урожаю зерновых и росту мировых цен на пшеницу. Помимо „СТЕПИ“ по-прежнему радует хорошая динамика фармхолдинга „Биннофарм Групп“, одного из главных кандидатов на скорый выход в публичную плоскость из подконтрольных „Системе“ активов. „Биннофарм Групп“ ускорил темпы роста бизнеса до 28%, увеличив OIBDA практически в полтора раза год к году. Сеть клиник „Медси“ также является кандидатом на IPO. Выручка компании выросла, но OIBDA сократилась из-за высокой базы 2020 года. По-прежнему считаем, что АФК торгуется с существенным дисконтом к стоимости ее публичных активов, и потому мы видим у акций „Системы“ потенциал роста».

Кратко о результатах портфельных компаний

Segezha Group. Выручка выросла на 35% г/г до 25,61 млрд рублей, OIBDA удвоилась до 10,5 млрд рублей.

«СТЕПЬ». Выручка агрохолдинга увеличилась на 88% г/г до 27,7 млрд рублей, OIBDA увеличилась в 2,3 раза до 5,1 млрд рублей.

«Медси». Выручка выросла на 6,4% г/г до 7,2 млрд рублей. OIBDA сократилась на 0,8% г/г до 1,8 млрд рублей.

«Биннофарм Групп». Выручка выросла на 28% г/г до 6,8 млрд рублей. OIBDA повысилась на 43,7% г/г до 2,2 млрд рублей.

«Бизнес-Недвижимость». Выручка сократилась на 53,3% г/г до 999 млн рублей. OIBDA уменьшилась на 74,1% г/г до 165 млн рублей.

«БЭСК». Выручка электросетевой компании увеличилась на 12% г/г до 4,8 млрд рублей. OIBDA выросла на 63,9% г/г до 844 млн рублей.

Динамика акций. Акции АФК «Система» по состоянию на 16:15 мск снижались на 0,8% до 24,833 руб. При этом индекс МосБиржи снижался на 0,45%, поэтому бумага смотрелась чуть хуже рынка. Ключевая поддержка находится в области 24,00–23,90 руб. Здесь котировки могут найти опорную точку при отсутствии новых негативных новостей с учетом возвращения общей позитивной динамики на рынке. По индикатору RSI бумага в моменте смотрится перепроданной.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

АФК Система. Технический взгляд на акции

Акции АФК Системы последние несколько месяцев не радуют инвесторов своей динамикой. Разбираем техническую картину и перспективы бумаги на разных временных горизонтах.

Краткосрочная картина

В рамках большого нисходящего канала акции Системы находятся в верхней части, что означает высокие риски снижения в случае продолжения тенденции. Перелом возможен, о чем будет написано ниже, но до момента пробоя 29 руб. об этом говорить преждевременно.

Вероятность движения смещена вниз. При последовательном пробое 28,1 руб. и 27,6 руб. ключевое внимание будет сосредоточено на среднесрочном уровне 27 руб. Повторный спуск ниже него обнулит надежды на скорый рост и позволит ожидать обновления годового минимума.

Среднесрочная картина

Акции АФК Системы с середины весны демонстрируют нисходящие настроения. Перелом восходящего тренда, длившегося до этого целый год, был подтвержден еще в конце июня. Оставались надежды, что восстановление капитализации дочерних компаний поддержит акции холдинга. К сожалению, этого не произошло.

При оценке акций Системы немаловажным фактором является динамика акций его публичных «дочек»: МТС (0,48), Ozon (0,34), Сегежа (0,17) и Эталон (0,02). В скобках указаны веса, с которыми динамика соответствующих акций в теории должна влиять на динамику акций Системы.

Как видно из графиков, МТС стоит в боковике (гэпы обусловлены дивидендами), Ozon остается в нисходящем тренде, бумаги Эталона вышли из боковика вниз и рискуют продолжить спуск, в то время как Сегежа торгуется на максимумах с риском коррекции.

В целом благоприятное влияние можно ожидать только со стороны МТС, так как его акции могут отскочить от нижней границы боковика и сформировать движение с потенциалом закрытия гэпов. Это будет хорошей поддержкой бумагам Системы.

По акциям самой Системы картина также вселяет надежду, хотя и с некоторыми оговорками. После прокола 10-месячной поддержки 27 руб. котировки отскакивают, но пока остаются в рамках нисходящего канала. При пробое верхней границы канала на повышенных объемах и фиксации выше 29,3 руб. технический взгляд на бумагу улучшится, и может сформироваться новая восходящая волна.

Долгосрочная картина

В долгосрочном анализе сложно ориентироваться на один лишь график, не учитывая фундаментальные перспективы. Ключевым фактором привлекательности холдинга являются его активно растущие непубличные дочки, которые могут выйти на IPO в 2022–2023 гг. По нашей оценке, потенциал для роста за счет данного фактора составляет около 25% от текущих цен. Другими зонами роста являются возможное снижение долговой нагрузки и улучшение дивидендной политики, но планы менеджмента пока не предполагают такого развития событий.

Эти данные вполне допускают возвращение акций Системы к максимумам на горизонте ближайших лет. При этом более точный тайминг остается неизвестным, ведь котировки еще не завершили коррекционное движение и могут продолжить спуск как минимум до зеркального уровня 25 руб. — максимума 2017 г. В этой точке коррекция составит почти половину от восходящего движения март 2020 – апрель 2021. Формально у покупателей будут все основания попытаться перехватить инициативу, а у продавцов — подождать более высоких цен для продаж. Поэтому спуска ниже в отсутствие негативных новостей не ожидается.

Если же перелом нисходящего тренда реализуется раньше, например по сценарию, представленному в оценке среднесрочной картины, то первая волна новой восходящей формации может стартовать уже в ближайшие месяцы, и торговый диапазон по акциям окажется более высоким. Однако устойчивые долгосрочные тренды будут связаны с новостным потоком по поводу развития дочерних предприятий и сроков IPO, поэтому темпы восстановления могут быть очень сдержанными.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Еще можем подрасти до конца года

Премаркет. Таблетки от жадности и невзгоды

Сбербанк. Подходит к важному сопротивлению

Старт дня. Российские акции продолжают дорожать

Нефть приближается к максимумам декабря

Российские акции. Лидеры в каждом секторе в 2022

Что происходит с ценами на газ. Какие последствия

Илон Маск закончил продажу акций Tesla. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.