Акции или недвижимость во что инвестировать

Forbes Council

О «новой нормальности», то есть надолго утвердившейся волатильности мировой экономики, говорят с начала 2010-х. Однако последние шесть месяцев преподнесли такие сюрпризы, с которыми многие из нас столкнулись впервые. Это и мировой кризис, спровоцированный падением цен на нефть, и вызванная этим волатильность курса рубля, и снижение ключевой ставки ЦБ РФ, что соответствующим образом повлияло на ставки по депозитным вкладам. Все это было «приправлено» пандемией коронавируса. Происходящее проверило на прочность многие бизнес-модели. Кто-то, к сожалению, не смог пережить этот кризис. Ну а другие — по принципу «То, что нас не убивает, делает сильнее» — только упрочили свои позиции на рынке.

Сегодня профессиональные инвесторы сталкиваются с такой ситуацией, что при наличии свободных денежных средств и желании инвестировать доходных инструментов для этого становится все меньше и меньше. Давайте посмотрим, как процессы, происходящие в мировой экономике, влияют на рынок ценных бумаг.

Процесс снижения ставок рефинансирования мировыми ЦБ исторически оказывает значительное влияние на фондовый рынок. Попытки стимулировать мировую экономику к росту дошли до того, что ставки опустились до нуля (как в случае с Европейским центральным банком) или замерли чуть выше (на уровне 0,25% в США). То есть в большинстве случаев деньги для коммерческих банков стали бесплатными. Хранить деньги на депозитах стало бесполезным занятием, поэтому произошел переток в инструменты, дающие более высокую доходность, — акции, а также облигации (по причине роста их рыночной стоимости, а не купонной ставки, которая существенно упала). В России понижение ставок Центробанком наложилось на низкую базу вовлеченности в инвестирование на фондовом рынке, что привело к рекордным перетокам из банковских депозитов на фондовый рынок (количество счетов физических лиц в 2019 году выросло в два раза, за первое полугодие 2020 года — на 39%).

Большое количество денег, «свеженапечатанных» монетарными властями большинства стран, было направлено на поддержку наиболее проблемных отраслей экономики и компаний. Эти вливания, частично попадающие в рынок, заметно поддержали фондовый рынок, но в то же время создали возможности для надувания нового пузыря.

Мнения участников рынка по вопросу восстановления экономики еще месяц назад в большинстве случаев склонялись к V-образному сценарию — быстрое падение и столь же скорое восстановление. Но уже сейчас это мнение трансформировалось в следующие ожидания: как показал опрос BOFA, только 14% респондентов верят в V-образный сценарий, тогда как 44% — в U-образный (постепенный подъем) и 30% — в W-образный (так называемую вторую волну). Как мы видим, экономике не удается быстрое восстановление, оно ожидается более затяжным. Но что показывает динамика фондового рынка? Фондовые индексы США и Европы практически восстановили свои позиции, а индекс NASDAQ 100 превысил «доковидные» значения, при этом прибыли большинства компаний далеки от траектории роста. Котировки ряда крупных компаний, в основном технологического сектора, имеют признаки пузыря. А как показывает нам история, пузыри не только сдуваются, но и лопаются. Все это результат излишней ликвидности, что породило излишний оптимизм.

Российский же фондовый рынок, особенно в последнее время, восприимчив к движениям западных рынков, зачастую повторяя движения его индексов. Наш рынок в таких случаях от падения не спасет даже относительная дешевизна финансовых инструментов и наличие высоких дивидендных доходностей.

Традиционно главными факторами на отечественном рынке (помимо экономических условий) остаются общерыночные настроения, цены на сырье и геополитический фон. А это значит, что желание профессиональных инвесторов вкладываться в рискованные фондовые активы в ближайшее время будет сохраняться на минимальном уровне. Не добавляет оптимизма и завершение дивидендного сезона. Исключением пока являются инвестиции в госдолг России, так как при низком уровне долговой нагрузки данные облигации дают премию по доходности.

А как при этом реагирует рынок инвестиций в недвижимость?

В целом по России объем сделок с недвижимостью в первой половине 2020 года упал на 20% по сравнению с аналогичным периодом прошлого года. Такие данные приводит консалтинговая компания Jones Lang LaSalle. Сильнее всего пострадал рынок объектов торгового и гостиничного назначения — сделок по ним почти не было. Показал сокращение сектор офисной недвижимости. Однако сохранился интерес инвесторов к площадкам под застройку жилых проектов, доля инвестиций в сектор жилой недвижимости составила большую часть транзакций за полугодие, а именно 55%. При этом доля Москвы в общероссийском объеме инвестиций в жилую недвижимость увеличилась до 82% (в первой половине 2019 года, по данным JLL, она составляла 72%). Интерес крупных застройщиков к площадкам в столице не только не снизился, но и вырос. Почему? Во-первых, Москва — это наиболее платежеспособный рынок. А в силу того, что рынок лихорадило из-за перечисленных выше обстоятельств, многие расценили покупку жилья как возможность сохранения своих инвестиций. Во-вторых, сама строительная отрасль была определена в качестве локомотива, который будет поднимать экономику. Многие компании получили различные преференции от государства: отсрочку платежей, выкуп нераспроданных объемов жилья, продление срока действия разрешений на строительство. Проектное финансирование, которое уже год как стало обязательным при реализации квартир на стадии строительства через договоры долевого участия, также обеспечивает жилищное строительство постоянным источником денежных поступлений. Государство стимулирует и покупателей, фиксируя ставку по ипотеке на рекордно низком уровне в 6,5% и сокращая сумму первоначального взноса по кредиту.

Если говорить о компании «РГ-Девелопмент», то нам удалось быстро адаптироваться к новым реалиям. Мы смогли оперативно перевести большую часть сервисов в онлайн и за период пандемии передали более 500 ключей от новых квартир дольщикам удаленно. Доля электронных покупок возросла до 60%. Компания продолжает активно наращивать земельный банк, первой подписала договор с Правительством Москвы о комплексном развитии территорий части промзоны «Октябрьское поле». По результатам первых пяти месяцев текущего года «РГ-Девелопмент» вошла в топ-10 застройщиков страны по объемам ввода жилья (рейтинг был опубликован порталом «Единый ресурс застройщиков» в июне 2020 года). Кроме того, компания сегодня рассматривает возможность выхода и на региональные рынки для укрепления своих позиций в рейтинге крупнейших застройщиков РФ.

Квартирный вопрос для многих в нашей стране так и остается нерешенным. При этом, как показал опрос ВЦИОМ, сегодня почти 40% россиян считают текущий момент наиболее подходящим для покупки квартиры. Со своей стороны мы отмечаем, что интерес покупателей к приобретению жилья даже в условиях кризиса продолжает оставаться стабильным. Так, к концу 2020 года мы планируем ввести в эксплуатацию 10 жилых корпусов в трех строящихся жилых комплексах: «Октябрьское поле», «Петровский парк», «Фонвизинский». Уже сейчас около 70–80% объема квартир в них раскуплены, а в одном из корпусов показатель продаж достигает 98%.

С 2013 года, когда я перешел от покупки отдельных объектов недвижимости к инвестированию в девелоперский бизнес, я ни разу не разочаровался в своем выборе, а текущая ситуация только подтвердила оправданность стратегии. Сегодня инвестиции в жилую недвижимость — это длинные, а в новых законодательных условиях еще и защищенные деньги. Это гарантия стабильности в долгосрочной перспективе, несмотря на все выкрутасы «новой нормальности». Этот материал опубликован на платформе бизнес-сообщества Forbes Council

8 причин, почему акции выгоднее недвижимости

В России традиционно наиболее популярным видом вложений наряду с банковским депозитом считается недвижимость. Многие люди на протяжении последних десятилетий предпочитали вкладывать свои деньги в квартиры на вторичном рынке, а также на этапе строительства, чтобы впоследствии перепродать их по более высоким ценам.

Доходность таких вложений действительно часто оказывалась достаточно привлекательной. Кроме того, недвижимость представляет из себя реальный осязаемый объект, в то время как акции в сознании постсовеского человека долгое время представляли из себя нечто абстрактное и не вызывающее доверия.

Однако российский фондовый рынок не стоял на месте и постепенно развивался, обеспечивая все более удобные и выгодные условия для инвесторов. Сегодня можно с полной уверенностью сказать, что с точки зрения инвестиций акции гораздо более удобны и выгодны для рядового частного инвестора. И вот 8 причин, почему это так.

Недвижимость является достаточно дорогой покупкой. В развивающихся городах, где инвестиции в недвижимость имеют смысл, цены начинаются от 1-2 млн руб., так что приобрести квартиру или нежилое помещение за 50 000, 100 000 или 300 000 руб. не получится.

Из-за этого инвестор вынужден копить деньги до нужной суммы на депозитах, теряя в доходности. Кроме того, для инвестора становится недоступной стратегия, когда на инвестиции отчисляется часть ежемесячного дохода. Если ему не повезло купить квартиру в период циклического роста цен, то усреднить позицию в период снижения и повысить доходность уже не получится.

Также возникают сложности, если требуется изъять часть средств на неотложные нужды. Даже если нужна всего треть суммы, объект придется продавать целиком. Конечно, есть варианты продажи объекта по долям, но обычно это долго и требует больших временных затрат.

В противоположность недвижимости, акции имеют более скромный порог входа от нескольких тысяч рублей и лишены перечисленных выше недостатков. Портфель акций гораздо более гибок в плане управления его размером и может быть легко увеличен, уменьшен или переформирован по желанию инвестора в любой торговый день.

Следствием предыдущего пункта является сложность для инвестора в недвижимость диверсифицировать свои вложения. Несмотря на мнение, что недвижимость является практически безрисковым вложением, на практике угроз для капитала инвестора предостаточно. Это могут быть рыночные (неудачная цена покупки, низкий спрос на аренду, падение цен в отдельном районе), технические (незапланированные вложения в ремонт, дефекты дома, форс-мажоры) или юридические (риск претензий со стороны третьих лиц, раздел имущества при разводе) факторы.

Из-за высокой цены сложно, а порой невозможно распределить инвестиции по нескольким объектам, чтобы снизить риски для всего портфеля. В случае реализации риска инвестор может существенно потерять в доходности и даже оказаться в минусе.

В то же время стоимость одного лота акций на российском рынке в среднем начинается от 1000-2000 руб., что позволяет без особых проблем формировать диверсифицированный портфель вложений с различным распределением между активами. Конечно, акции более волатильны, чем недвижимость, но в долгосрочной перспективе акции растут быстрее недвижимости, а хорошая диверсификация позволяет избежать краткосрочных глубоких провалов в стоимости портфеля.

Ликвидность — способность быстро и с минимальными потерями выйти из инвестиции, (конвертировать вложения в деньги).

Недвижимость является низко-ликвидным активом. Даже при продаже наиболее популярных вариантов нужно как минимум две-три недели на поиск покупателя и оформление сделки, не говоря уже о дорогих специфических объектах, вроде элитных квартир или крупных коммерческих объектов. Разумеется, бывают исключения, но это скорее результат удачи или заниженной оценки объекта.

В то же время, акции можно приобрести или реализовать по нажатию нескольких кнопок в торговом терминале. Высокая ликвидность торгов бумагами из первого и второго эшелонов дает инвестору возможность оперативно реагировать на изменение рыночной ситуации, а также иметь возможность изъять средства для личных нужд в любой момент.

Проблема определения справедливой цены объекта недвижимости отчасти является следствием низкой ликвидности. Неоднородность рынка и малое количество продавцов и покупателей не позволяют однозначно сказать, по какой цене целесообразно покупать или продавать тот или иной объект. Используя трейдерскую терминологию, можно это назвать «широким спредом».

Для некоторых акций проблема определения справедливой цены также может быть актуальна, но это в большей степени касается низколиквидных акций третьего эшелона и бумаг, обращающихся на внебиржевом рынке.

В то же время на Московской бирже обращается достаточно широкий выбор ликвидных акций, из которых можно сформировать хороший инвестиционный портфель. При этом всегда есть возможность определить рыночную стоимость этих бумаг по данным биржевых торгов и посмотреть историю ее изменения на графике в торговом терминале.

Купля-продажа недвижимости обычно связана с дополнительными комиссионными издержками, из которых наиболее весомыми являются риэлтерские услуги, в среднем составляющие 2% от суммы сделки. Если обойтись без риелтора еще можно, то в отдельных ситуациях законом предусмотрено обязательное нотариальное удостоверение сделки, которое может стоить от 0,5% цены сделки. Плюсом сверху будут различные госпошлины и расходы на услуги по подготовке документов.

На фоне таких издержек брокерские услуги по покупке акций, которые ниже 0,1% от суммы сделки, выглядят более привлекательными.

Обслуживание недвижимости, включающее коммунальные услуги и имущественные налоги, может в среднем составлять 1-1,5% в год. При этом расходные статьи, как правило, растут быстрее, чем стоимость самой недвижимости.

Кроме того, для поддержания помещения в должном состоянии необходимы периодические вложения в косметический и в капитальный ремонт, что еще больше снижает совокупную доходность от инвестиции.

В то же время, само по себе владение акциями не требует существенных расходов. Брокеры в большинстве случаев предоставляют клиентам услугу ведения счета депо (учета ценных бумаг в депозитарии) бесплатно при отсутствии операций по счету. Если даже комиссия есть, то обычно это совсем незначительная величина в масштабах портфеля.

Те, кому довелось столкнуться со сдачей квартиры в аренду, знают, что далеко не всегда этот вид дохода можно с полной уверенностью назвать «пассивным». Благонадежные долгосрочные арендаторы, которые будут длительный период снимать квартиру, поддерживать ее в достойном состоянии и исправно платить аренду, скорее редкость.

Поэтому у собственника часто есть выбор: долго ждать «своего» арендатора, предлагать более низкую ставку аренды или сдавать жилье первым согласившимся кандидатам, принимая на себя риски порчи имущества и/или внезапного отъезда без оплаты. Все это снижает потенциальную прибыль и в отдельных случаях становится головной болью для собственника.

По части коммерческой недвижимости арендаторы обычно заезжают на более длительный срок, а условия фиксируются договором, по которому можно взыскать неустойку в случае проблем. Однако поиск арендатора может занять достаточно большой период, что опять же приводит к простою и снижению прибыльности.

Дивиденды по акциям также являются величиной не фиксированной и меняются от года к году. Тем не менее обычному частному инвестору не нужно предпринимать активных действий, чтобы заработать эти деньги — за него это будет делать эмитент. Инвестору необходимо лишь выбрать акции с прозрачной дивполитикой и устойчивым бизнесом, чтобы получать регулярные выплаты.

При покупке объекта недвижимости после 1 января 2016 г. и продаже ранее чем через 5 лет, инвестор должен заплатить 13% НДФЛ с разницы в цене. При этом каких-либо льгот в этом отношении не предусмотрено.

В случае с акциями срок, после которого инвестор освобожден от налога, составляет 3 года. Кроме того, есть еще ряд способов, как можно снизить налоговые расходы. О них вы можете прочесть в специальном материале: 8 способов абсолютно законно сэкономить на налогах.

Заключение

Основным плюсом недвижимости обычно называют то, что это материальный объект, а акция всего-лишь запись в реестре. Однако стоит отметить, что право собственности на квартиру в современных реалиях это тоже всего лишь запись в реестре, а за акциями стоит реальный бизнес с производственными активами, рабочими местами и востребованной продукцией.

Еще одним недостатком акций является волатильность цены. Если акции могут всего за несколько дней просесть в цене на 40%, то в недвижимости такие случаи очень редки (кризис 2008 г., стихийные бедствия в отдельных регионах). Здесь действительно есть неоспоримое преимущество недвижимости. Однако, в долгосрочном периоде цены на акции стабильно работающих компаний восстанавливаются, и итоговая доходность инвестиций оказывается выше. Если смотреть на акцию, как на долю в реальном бизнесе, то такое преимущество недвижимости выглядит слабой компенсацией за перечисленные выше недостатки.

БКС Брокер

Последние новости

Рекомендованные новости

Рубль — лучший

Сбербанк. Подходит к важному сопротивлению

Старт дня. Российские акции продолжают дорожать

Нефть приближается к максимумам декабря

Российские акции. Лидеры в каждом секторе в 2022

Что происходит с ценами на газ. Какие последствия

Илон Маск закончил продажу акций Tesla. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Куда выгоднее инвестировать? фондовый рынок или недвижимость

Меня зовут Дмитрий Хрусталёв. на своем канале я рассказываю о инвестициях финансовой грамотности и приумножении личных сбережений,

Сегодня поговорим именно о финансовой грамотности. В этом видео вы узнаете, что же все таки проще и выгоднее Купить квартиру и сдавать ее в аренду? или вложиться в ценные бумаги – в конце этого видео приведу реальный пример. В общем смотрите — будет интересно.👇

давайте рассмотрим подробнее Большая мечта многих россиян — это Купить несколько квартир и сдавать их в аренду.

По данным Всероссийского центра изучения общественного мнения, 46% опрошенных предпочли бы пойти именно таким путем, если бы имели крупные сбережения.

Насколько рационален этот выбор, если сравнить его, например, с вложениями в ценные бумаги? Давайте разберемся.

Фондовый рынок или недвижимость: как будем сравнивать

Чтобы определить, куда лучше инвестировать – в акции или недвижимость, – каждый вариант инвестиций я разобрал по нескольким пунктам:

Порог входа(а именно): какой должна быть минимальная стартовая сумма.

Удобство: грубо говоря, сколько времени отнимает инвестиция.

Риски: факторы, которые могут уменьшить доходность.

Налоги и льготы: сколько можно сэкономить.

Ликвидность: можно ли быстро и с минимальными издержками избавиться от актива в случае форс-мажора.

Доходность: какую прибыль приносит оба вида инвестиций.

По итогам каждого пункта лучшему инвестиционному решению будет присвоен один балл.

Итак перейдем к первому пункту: Порог входа

Покупка квартиры – это крупное вложение, которое потребует несколько миллионов рублей. Можно вложить намного меньше, если взять жилищный кредит и выплачивать проценты. Для получения ипотечного займа в банке необходимо иметь на руках не меньше 10-15% стоимости жилья, но все равно это несколько сотен тысяч рублей.

Чтобы начать инвестировать на фондовом рынке, достаточно иметь на счете и 10 тысяч рублей. Правда, с такой суммы много не заработаешь, так как комиссии съедят всю прибыль.

Вывод: порог входа на фондовый рынок значительно ниже, чем на рынок недвижимости.

Поэтому присвоим один балл ценным бумагам

следующий пункт: Удобство

Процесс покупки жилья и сдачи в аренду сложно назвать удобным. Сначала нужно пройти «квест» по покупке жилья: найти объект, договориться с продавцом, внимательно составить договор купли-продажи и заверить его у нотариуса. Далее – оплатить госпошлину, отнести заявление в Регистрационную палату и т. д. Если все пройдет гладко, недели через три покупатель становится собственником.

Затем нужно подготовить жилье к сдаче в аренду: сделать ремонт, найти подходящий тип договора и т. д. Последний этап – поиск и заселение арендаторов.

Только после всех этих ступеней владелец квартиры приближается к столь вожделенному пассивному арендному доходу. Правда, пассивному – с натяжкой. Периодически нужно то кран починить, то электрика вызвать. А иногда арендаторы внезапно съезжают и приходится искать новых. Это еще месяц простоя.

инвестировать в ценные бумаги намного проще. Чтобы начать инвестировать, нужно открыть брокерский счет, завести деньги, открыть торговый терминал и совершить сделку. Все эти операции сегодня происходят онлайн и потребуют максимум пары часов.

Вывод: инвестировать на бирже значительно проще и удобнее, чем сдавать жилье в аренду. Поэтому присвоим еще один балл ценным бумагам:

Риски вложений в недвижимость и ценные бумаги

В кризис дешевеют и квадратные метры, и ценные бумаги, однако недвижимость теряет в цене медленнее. По данным Росстата, во время кризиса 2008 года 1 кв. м в новостройке подешевел на 9%, на рынке вторичного жилья – на 7%.

Индекс Мосбиржи, главный индикатор российского фондового рынка, в это время обвалился почти на 70% – с 1920 до 620 пунктов.

Правда, владельцу квартиры в кризис могут понадобиться деньги, и ему придется ее продать. Чтобы это сделать быстро, ему придется сбрасывать цену на 20-30%. Да и то не факт, что найдется покупатель – в тяжелые времена деньги нужны всем.

У недвижимости есть и другие риски. Арендаторы могут задержать оплату или испортить имущество в квартире. Но в этом случае владелец недвижимости не возвращает залог, который взял с жильцов при заселении. А если залог не покроет расходов, проблема решается через суд.

И тем не менее акции дешевеют все-таки сильнее квадратных метров. Снизить риски инвестиций в фондовый рынок поможет диверсификация, то есть вложение денег в разные бумаги, а также их грамотный выбор.Подробнее а диверсификация я рассказываю в этом видео. Подсказка будет в правом верхнем углу экрана. Также не стоит забывать, что обычно после резкого падения рынок постепенно возвращается на докризисные уровни и продолжает расти. Так было и с российским фондовым рынком, который сейчас находится на 37% выше максимумов 2008 года.

Вывод: рынок недвижимости устойчивее во время финансовых кризисов.

Налоги и льготы

Гражданин платит с официального дохода НДФЛ по ставке 13%. Если договор аренды квартиры официально оформлен, владелец должен самостоятельно заниматься всеми документами и сдавать их в налоговую.

На фондовом рынке налоговыми платежами инвесторов занимается брокер, который сам собирает все необходимые для налоговой службы документы и перечисляет налог с прибыли.

Чтобы снизить отчисления, владелец квартиры может стать самозанятым и платить только 4% от дохода. До 2020 года программа работает только в Москве и области, Татарстане и Калужской области. Другой вариант – оформить ИП с упрощенной системой налогообложения. Тогда подоходный налог составит 6%, но придется платить дополнительные обязательные взносы.

На фондовом рынке есть несколько вариантов, как частному инвестору снизить или полностью избавиться от НДФЛ (почитать). Самая популярная льгота – индивидуальный инвестиционный счет (ИИС). Инвестор с официальным доходом может открыть ИИС типа А, который позволяет получить вычет 13% от инвестируемой суммы, но не больше 52 000 рублей в год, или 156 тысяч рублей за три года. ИИС типа Б освобождает от уплаты НДФЛ.

Льготы на недвижимость в денежном эквиваленте более щедрые. Они позволяют вернуть 13% от стоимости жилья (но не более чем с 2 млн рублей) и еще 13% с процентов по ипотеке (не более чем с 3 млн рублей). Получается, что владелец квартиры может вернуть 260 тысяч + 390 тысяч = до 650 тысяч рублей.

Вывод: налоги на доход с ценных бумаг платить проще. К тому же государство поощряет долгосрочные инвестиции на бирже и предлагает разные льготы. Однако в денежном плане льготы на покупку недвижимости превосходят инвестиционные.

Так что дадим обоим видам вложений по баллу.

Ликвидность

Ликвидность – возможность быстро продать актив по рыночной цене и с минимальными издержками.

Чтобы продать квартиру по хорошей цене, потребуются месяцы ожиданий и серьезная бумажная волокита. А в кризис – еще и скидка, иначе квартиру точно никто не купит.

Избавиться от всех ценных бумаг можно меньше чем за минуту, просто нажав пару кнопок в торговом терминале, а забрать деньги у брокера получится уже через 1-2 рабочих дня.

Доходность инвестиций в недвижимость и фондовый рынок

Мы посчитали, какую доходность показали сдача однокомнатной квартиры в Москве площадью 35 кв. м. и инвестиции в фондовый рынок с января 2009-го по январь 2019 года. Для оценки доходности недвижимости использовались данные Росстата: средняя стоимость квадратного метра в Москве и средняя цена однокомнатной квартиры.

Начальная инвестиция составила 4 732 945 рублей. Столько стоила квартира в столичной новостройке в 2009 году. К первому кварталу 2019 года ее стоимость выросла до 6 225 065 рублей.

Доход с аренды составил 3 045 843 рубля. Это при условии, что за 10 лет квартира ни одного месяца не простаивала пустой.

Сравним с доходностью фондового рынка. За его основной показатель возьмем Индекс Мосбиржи полной доходности брутто (обозначение MCFTR). Название непонятное, но смысл простой: этот индикатор отражает доходность рынка российских акций с учетом выплачиваемых по ним дивидендов.

Так вот, этот индекс за 10 лет вырос с 689 до 3841 пункта, то есть на 457%. Среднегодовой рост составил 18,7% годовых.

То есть российские акции оказались в три раза доходнее вложений в недвижимость.

Вывод: фондовый рынок на длинной дистанции приносит больше денег.

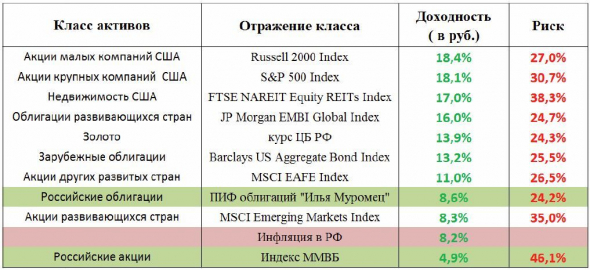

перед подведением итогов хочу показать вам график доходности различных инструментов инвестирования с 1998 года по 2016 год.

На графике я привел доходности: золота, серебра, доллара, портфель собранный из ММВБ10 с реинвестированием дивидендов, рублевый вклад в банке, долларовый вклад в банке а также недвижимость в москве а рублях.

И мы с вами видим, что практически на всем промежутке времени опережает доходность в акции ММВБ которая к 2018 году составила почти 7000 процентов.

А для тех кто задумался, что же будет если инвестировать скажем в индекс S&P500 вместо ММБВ, то вот вам таблица в которой показано что за последние 5 лет доходность акций московской бижи проигрывает американскому фондовому рынку почти в 4 раза.

Все эти графики подробнее приведены в видео, которое находится в начале этой статьи. Рекомендую посмотреть

итак Давайте подведем Итоги

Недвижимость или акции: что лучше?

Большинство россиян считают вложения в недвижимость самыми доходными и надежными. Наше простое сравнение показало, что это не совсем так.

А также на графике я вам наглядно это показал.

Инвестиции в ценные бумаги имеют свои недостатки, но в целом они значительно опережают квадратные метры по многим параметрам, в том числе доходности.

Интерес к ценным бумагам пока еще небольшой, но он стремительно растет. С июля 2017 по июль 2019 года количество граждан, инвестирующих на Московской бирже, выросло с 1,7 млн до 4,2 млн, а уже в 2020 году Количество частных инвесторов Мосбиржи достигло 6,2 млн человек