Акция s p 500 что это

Индекс S&P 500: понятие, принцип расчета и варианты инвестирования

Одним из самых известных биржевых индексов, который часто выступает барометром состояния не только американской, но и мировой экономики, является индекс S&P 500. Многие инвесторы-новички интересуются, можно ли инвестировать в него и зарабатывать на этом. В статье дам ответ на этот вопрос. Но для начала рассмотрим матчасть: понятие и историю развития индекса, состав и принцип его расчета.

Что такое S&P 500

Определение S&P 500 (произносится по-русски как “эсэндпи 500”) не будет принципиально отличаться от любого другого определения биржевого индекса. Различия в составе и принципе расчета.

Индекс S&P 500 простыми словами – это корзина, в которой находятся акции 500 крупнейших компаний США, которые торгуются на американских биржах и охватывают практически все отрасли экономики.

Попадают в него ценные бумаги при соблюдении определенных критериев. Требования устанавливаются компанией, которая и рассчитывает индекс, – Standard & Poor’s (отсюда аббревиатура S&P в названии).

Любой биржевой индекс нужен, чтобы определить настроение инвестора, понять, растет или падает фондовый рынок. S&P 500 часто сравнивают еще с одним известным и более старым индексом – Dow Jones (его еще называют промышленным). Но второй включает в состав только 30 компаний США, так называемые “голубые фишки”, представляющие далеко не все отрасли экономики. S&P 500 имеет более широкий охват. Согласитесь, 30 и 500 – это большая разница.

Есть и еще одно отличие от Dow Jones, но его мы разберем в разделе про методику расчета.

Этапы развития

Впервые компания Standard & Poor’s представила миру S&P 500 в 1957 г. За последние 50 лет он вырос с 89,5 до 3 335,47 пункта (по состоянию на 30.09.2020). Но история развития началась задолго до 1957-го:

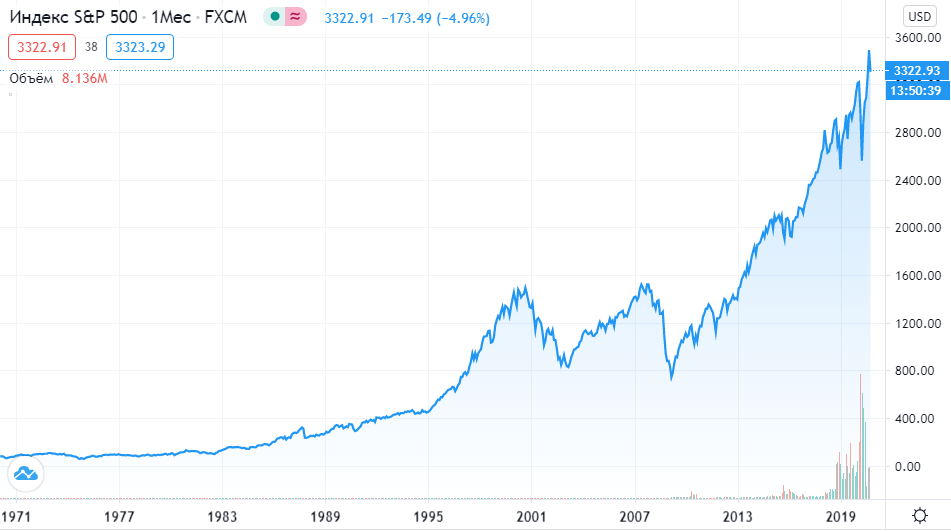

В любой точке планеты можно онлайн следить за изменением S&P 500 на интерактивном графике. Его динамику публикуют сотни сайтов. По взлетам и падениям можно отследить даты мировых финансовых кризисов и периоды восстановления экономики. За последние 50 лет график выглядит так:

Состав S&P 500 и методика расчета

S&P 500 не статичный показатель, он меняется вместе с экономикой. Одни компании в нем появляются, другие уходят, становится другим и процентное соотношение отраслей. Если вы посмотрите список компаний, например, в 2005-м и в 2020-м, то увидите огромную разницу: 163 предприятия прошли поглощение, слияние или разделение, 16 стали банкротами.

Состав пересматривают ежеквартально. Сегодня список состоит из 505 акций от 500 эмитентов (некоторые компании выпускают разные классы акций). Наиболее известные: Apple, Microsoft, Amazon, Facebook, Alphabet (Google), Visa, Johnson & Johnson.

Критерии включения ценных бумаг в расчет S&P 500:

А теперь опять вернемся к главному конкуренту S&P 500 – промышленному индексу Dow Jones. Разница между ними не только в составе, но и в методике расчета:

ABC = 25 000 000 / 500 000 000 * 100 % = 5 %

DEF = 10 000 000 / 500 000 000 * 100 % = 2 %

Как инвестировать в индекс

S&P 500 – это числовой аналитический показатель, а не торговый инструмент. Его нельзя купить на фондовом рынке. Но инвесторы все равно имеют возможность инвестировать в индекс и зарабатывать на нем. Рассмотрим доступные варианты для россиянина.

ETF и БПИФы

Прямой доступ на американские биржи, где торгуются индексные фонды, следующие за S&P 500, открыт либо квалифицированному инвестору, либо через зарубежного брокера. Если эти варианты вам не подходят, то остается только МосБиржа и торгуемые на ней ETF и БПИФы.

На Московской бирже можно купить индексные фонды, которые включают в свой состав акции американских компаний из S&P 500:

Все перечисленные фонды можно купить на ИИС и воспользоваться налоговыми льготами: либо вернуть до 52 000 руб. в виде возврата ранее уплаченного НДФЛ, либо освободиться от налога на полученную прибыль от операций с ценными бумагами.

Если нет брокерского счета, можно купить паи одного из ПИФа, в составе которого есть ценные бумаги американских компаний.

Например, “Фонд Глобальные акции” от УК “Сбер Управление Активами”. Инвестирует в инвестиционный фонд SPDR S&P 500 ETF TRUST, обыкновенные и привилегированные акции американских компаний и депозитарные расписки.

Один пай стоит 2 558,73 руб. (на 28.09.2020). Взимаются комиссии:

При выборе между ETF и ПИФом я отдаю предпочтение первому. Во-первых, нет никаких проблем с открытием брокерского счета, все делается онлайн за 5 минут. Во-вторых, комиссии значительно меньше. В-третьих, ваша доходность не зависит от компетентности управляющего, ETF просто следует за S&P 500 и повторяет его изменения.

Самостоятельное формирование индекса

Когда мы говорили с вами об индексе РТС, в который входит всего 38 акций, то рассматривали вопрос самостоятельной покупки ценных бумаг из списка. Даже в этом случае процесс требует наличия солидного капитала и времени на постоянное отслеживание котировок и ребалансировку портфеля. Представьте, как это будет происходить, когда акций не 38, а 505.

Преимущества самостоятельной покупки акций – в получении дивидендов (в фондах они сразу реинвестируются управляющей компанией) и отсутствии комиссий за управление. Но вы легко перекроете все плюсы своим потраченным временем и брокерскими комиссиями на купле-продаже активов во время ребалансировки. Считаю, такой вариант инвестирования сложным и нецелесообразным.

Заключение

Надеюсь, вам стало более или менее понятно, что такое S&P 500. Исторически сложилось, что за его динамикой следят инвесторы со всего мира. Во-первых, они хотят заработать на его росте. Во-вторых, от состояния американской экономики зависит и состояние экономик других стран мира. Нравится нам или нет, но это сложившийся факт.

Эксперты прогнозируют изменение ситуации, но я думаю, что это случится не через год и не через 10 лет, а значительно позже. У россиян есть возможность инвестировать в крупнейшую экономику мира. Надо ею воспользоваться на свое благо и благо своей страны, ведь большую часть заработанных денег мы будем тратить дома, а не в США. А вы как считаете?

5 способов инвестировать в S&P 500 на Московской бирже

S&P 500 — индекс акций 500 крупнейших компаний, представленных на американских биржах. Он служит отличным ориентиром, если вы хотите купить акции компаний — флагманов мировой экономики.

Самый удобный способ инвестировать в S&P 500 — через фонды, но можно также собрать портфель из отдельных акций, копируя индекс. Здесь мы рассмотрим первый вариант.

На Московской бирже сейчас представлены 32 фонда на акции. Посмотрим, какие из них позволяют рядовому инвестору вложиться в главный мировой индекс.

FinEx USA UCITS ETF — FXUS

Этот ETF следует за аналогом S&P 500 — индексом Solactive GBS United States Large & Mid Cap. Паи фонда можно купить за рубли и доллары.

Поступающие дивиденды фонд реинвестирует. Но так как он зарегистрирован в Ирландии, фонд платит с дивидендов налог по ставке 15%. Кроме того, этот инструмент считается иностранным — его нельзя приобретать некоторым госслужащим

Страна регистрации: Ирландия

«Сбер — S&P 500» — SBSP

Он следует за индексом S&P 500 полной доходности и делает это через прямую покупку ценных бумаг.

Фонд реинвестирует дивиденды по мере поступления. Налог с поступающих дивидендов фонд платит по ставке 30%.

Паи фонда можно купить за рубли и доллары. Покупая ETF за рубли, стоит помнить, что он все равно считается долларовым — он по-прежнему будет вести себя как долларовый инструмент

Страна регистрации: Россия

«Тинькофф — S&P 500» — TSPX

Молодой фонд, запущенный в декабре 2020 года. Он следует за индексом S&P 500 и, как и «Сбер — S&P 500», напрямую покупает ценные бумаги.

Фонд торгуется только за доллары. Если покупать через Тинькофф-инвестиции, брокер не взимает комиссию за операцию

Комиссия фонда: 0,79%

Страна регистрации: Россия

«ВТБ — фонд акций американских компаний» — VTBA

Этот БПИФ запущен в июне 2019 года. Он следует за индексом S&P 500, но покупает не бумаги напрямую, а паи иностранного ETF iShares Core S&P 500. Это значит, что инвестор платит двойную комиссию: российской и зарубежной УК. Правда, последняя взимает всего 0,07%

Фонд торгуется за рубли и доллары

Комиссия фонда: 0,81%

Страна регистрации: Россия

«Альфа-капитал S&P 500» — AKSP

Фонд запущен в марте 2019 года. Он тоже покупает не бумаги напрямую, а паи другого ETF — iShares Core S&P 500.

Кроме этого, у него самая высокая комиссия за управление среди конкурентов. Паи доступны для покупки только в долларах

Вся правда об S&P 500: Для чего он нужен и как на нем заработать?

Многие из вас знают про рынок США. Однако, что в данном случае означает слово «рынок»?

Как правило, под этим подразумевается американский фондовый рынок. Ключевыми его индикаторами являются фондовые индексы. Самый старый из ключевых индикаторов — Dow Jones Industrial Average, впервые рассчитанный в 1896 году. Однако наиболее распространенным на сегодняшний день является S&P 500. Давайте посмотрим на этот индикатор поподробнее.

Индекс широкого рынка

Индекс S&P был запущен в марте 1957 года. Первоначально в него входило 425 промышленных, 15 железнодорожных и 60 энергетических акций. В 1970-х гг. туда включили финансовые бумаги.

Как легко понять из названия, S&P 500 состоит из 500 крупнейших публично торгуемых корпораций США. Кажется, что и не так много по сравнению с около 5 тыс. акций, обращающихся на американском рынке. Однако эти 500 предприятий формируют около 80% совокупной капитализации фондового рынка США.

Ключевые компоненты индекса — Apple, Microsoft, Amazon.com, Facebook, ExxonMobil, Johnson & Johnson, Berkshire Hathaway, JPMorgan Chase и Alphabet (материнская компания Google).

Топ-10 бумаг S&P 500 (данные на 28.04.17)

Источник: us.spindices.com

В отличие от Dow Jones, который взвешен по цене и зависит от динамики акций с наиболее высокими котировками, S&P 500 является взвешенным по капитализации. Как результат, на S&P 500 зависит от компаний с наибольшей капитализацией, то есть лучше отражает структуру фондового рынка США.

А вот разбивка по секторам (данные на 28.04.17)

Компании S&P 500 являются преимущественно ориентированными на внешние рынки. По данным исследовательской организации FactSet, около 30% выручки в рамках S&P 500 формируются на «зарубежных» рынках. Особенно выделяются в этом плане сектор информационных технологий, а также производители сырья. Читайте также «Рынок акций США: Разнообразие секторов во всей красе».

О дивидендах

Сейчас дивдоходность S&P 500 составляет около 2%. Но есть в индексе и более «солидные» с этой точки зрения компании.

Для увеличения кликните на график (данные на 23.05.17)

Бенчмарк для сравнительной оценки

Ключевым в этом плане является показатель P/E — соотношение капитализации и совокупной прибыли S&P 500. Также важна его форвардная версия — с учетом прогноза по прибыли. Shiller P/E (P/E, базирующийся на средней скорректированной на инфляцию прибыли за 10 лет) позволяет сглаживать циклические колебания доходов.

Смотрим:

— На исторические уровни, то есть насколько индекс выше средних значений на долгосрочных отрезках.

Динамика форвардного P/E S&P 500 (данные на 19.05.17)

— В сравнении с другими индексами, включая зарубежные.

Для увеличения кликните на график (данные на 31.03.17)

— Насколько различные сектора или отдельные американские акции опережают широкий рынок, или отстают от него.

Разбивка P/E S&P 500 по секторам (данные на 19.05.17)

Исходя из представленных данных, сейчас момент фондовый рынок США явно высоковат. Сказались сверхнизкие процентные ставки мировых ЦБ. Надо понимать, что речь идет о бенчмарке, отдельные акции могут давать гораздо более интересные результаты в плане «недооценки/переоценки».

Важный момент — сравнительная оценка не позволяет выбрать грамотный момент для входа в позицию или выхода из нее. В плане рынка в целом, отклонения могут длиться годами, что мы сейчас и наблюдаем. Это скорее дополнение к другим методам, необходима оценка стадии бизнес-цикла, анализ потенциальных рисков и катализаторов, а также технический анализ в плане определения конкретных точек входа/выхода из позиции.

Как заработать вместе с S&P 500?

На росте

Великий Баффет рассказывал о следующих инструкциях для своей жены: «Вложи 10% средств и краткосрочные гособлигации, а 90% — в индексный фонд с низкими издержками». Таким фондом может стать ETF, бумаги подобных структур активно торгуются на рынке США и довольно похожи на акции. Подробнее см. специальный обзор «Вся правда об ETF на рынке США».

Наиболее простой вариант в данном случае — покупка бумаг SPDR S&P 500 ETF (тикер: SPY). Это биржевой фонд, который инвестирует в акции компаний, составляющих S&P 500, и неплохо повторяет динамику индекса. SPY являются наиболее торгуемыми ETF на рынке США. Ultra S&P500 ETF (тикер: SSO) — более рискованный вариант — позволяет вложиться в индекс S&P 500 с «двойным» плечом. Если индекс прибавляет 1% — фонд стремится показать рост на 2%.

Для увеличения кликните на график

— Фьючерсы

Также возможна покупка фьючерсов на S&P 500 — это биржевые инструменты, производные от индекса. Ставка на рост широкого рынка, позволяющая заработать с плечом. Наиболее распространенный вариант: E-Mini S&P 500 Future.

Преимущества: торгуются практически круглосуточно, позволяют заработать в несколько раз больше базового актива, не требуют платы за маржинальное кредитование (вносится лишь гарантийное обеспечение).

Недостатки: более высокие риски из-за торговли с серьезным вшитым рычагом, при истечении срока действия фьючерса его приходится менять на следующий (фронтальный) — при работе с ETF такого не требуется.

На падении

— «Перевернутые» ETF на S&P 500

Покупка таких ETF обозначает короткую продажу базового актива. Как вариант, Short S&P500 ETF (тикер: SH), позволяющий шортить индекс S&P 500. UltraShort S&P500 ETF (тикер: SDS) — более рискованный вариант — позволяет шортить индекс S&P 500 с «двойным» плечом. Если индекс падает на 1% — фонд стремится показать рост на 2%.

Для увеличения кликните на график

— Фьючерсы

На этот раз короткие продажи. Преимущества и недостатки такого подхода уже были обозначены выше.

Маленький нюанс. Отметим, что операции с инструментами на S&P 500 подвержены лишь рыночному риску. Отдельные акции помимо этого характеризуются специфическими рисками.

Как результат, в случае бумаг с высокой бетой (показывает, насколько американская акция опережает динамику S&P 500 в ту или иную сторону) возможны более интересные результаты, чем у безрычаговых ETF на широкий рынок. Выше риски — выше доходность. Но тут и поле для анализа шире, ведь эмитентов много.

В общем, удачного вам трейдинга! Следите за рекомендациями и обзорами на БКС Экспресс! Об актуальных продуктах ФГ БКС вы можете узнать на сайте broker.ru

Оксана Холоденко,

эксперт по международным рынкам БКС Экспресс

Последние новости

Рекомендованные новости

Акции банков обгоняют рынок на основной сессии

Рубль — лучший

Обвал в акциях JD.com. Что случилось

Российские акции. Лидеры в каждом секторе в 2022

Нефть приближается к максимумам декабря

Разгонятся ли акции NVIDIA в 2022

Что происходит с ценами на газ. Какие последствия

Илон Маск закончил продажу акций Tesla. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что такое SNP 500, и что о нем нужно знать начинающему инвестору

Легенда фондового рынка, инвестор Уоррен Баффет, как-то сказал, что дешевый индексный фонд S&P 500 – это лучшая инвестиция, которая доступна для каждого. Уже многие годы S&P 500 приносит своим инвесторам среднюю доходность от 9% до 10% годовых. Что же такое S&P 500? Давайте разбираться.

S&P 500 – это индекс роста фондового рынка. Что-то вроде лакмусовой бумажки американской экономики. Аббревиатура получилась от названия компании, которая публикует индекс, Standard & Poor’s. Сейчас это знаменитый зарегистрированный товарный знак S&P Dow Jones Indexes.

Этот фондовый индекс состоит из акций 500 крупнейших компаний, акции которых можно купить на фондовых рынках Соединенных Штатов.

Каждая компания не просто представляет 1/500 индекса – более крупные компании составляют большую часть стоимости индекса и оказывают больше влияния на его показатели.

То есть, такие компании, как Apple и Amazon, оказывают большее влияние на индекс S&P 500, чем относительно небольшие Macy’s или Harley-Davidson.

Значение индекса S&P 500 непрерывно колеблется в течение всего торгового дня. Но почему? Все дело в том, что рыночные показатели компаний, которые входят в индекс, постоянно меняются. За ними следует и индекс. Изменения индекса будут настолько велики, насколько велик “вес” компании в индексе.

Индекс S&P 500 состоит из 505 акций 500 различных компаний. Акций именно 505, а не 500 потому, что некоторые компании выпускают несколько классов акций. Например, компания Alphabet участвует а индексе с двумя классами своих ценных бумаг: Alphabet Class C и Alphabet Class A.

Доходность и эффективность индекса в основном зависит от крупнейших акций, которые он содержит.

Вот 10 крупнейших компонентов индекса S&P 500 по состоянию на февраль 2020:

Berkshire Hathaway Class B

Если вы попросите любого профессионального инвестора назвать вам крупнейшие фондовые индексы США, он, скорее всего, назовет не один, но начнет обязательно с SNP 500. Дело в том, что именно его, а не другие индексы принято считать барометром общей эффективности фондового рынка и индикатором того, как работают крупные корпорации в США.

Представьте себе огромную корзину ценных бумаг. В ней самые крупные и успешные компании, и ни один инвестор мира не может себе позволить купить ее целиком. Зато почти каждый может вложить свои сбережения в небольшую ее часть, и тем самым заработать на рыночном успехе всех компаний сразу. Так и работает индекс. Причем 500 его компонентов составляют примерно 80% общей капитализации фондового рынка в Соединенных Штатах.

Один из распространенных вопросов заключается в том, почему индекс S&P 500 считают лучшим индикатором фондового рынка, чем индекс Dow Jones Industrial Average. Ведь именно значение индекса Доу Джонса вы обычно видите по телевизору во всех биржевых новостях, так почему не он?

Дело в том, что у индекса Доу есть два больших недостатка. Во-первых, он включает в себя только 30 компаний, и оставляет без внимания некоторые из крупнейших игроков на рынке. Например, Amazon, Alphabet и Berkshire Hathaway отсутствуют в индексе Доу Джонса.

Во-вторых, индекс Dow Jones Industrial Average – это взвешенный по цене индекс. Это значит, что компании с более дорогими акциями оказывают большее влияние на индекс, чем компании с низкими ценами за акцию. То есть на место в индексе влияет не капитализация компании, а цена ее бумаг.

Например, Голдман Сакс (Goldman Sachs), одна акция которой сейчас стоит 238 долларов, имеет более чем в два раза больший вес в индексе Доу, чем Волмарт (Walmart), несмотря на то, что она составляет всего одну четвертую от размера рыночной капитализации.

Получается, что индекс S&P 500 охватывает гораздо больше акций, чем индекс Доу Джонса, и оценивает их место в общей эффективности фондового рынка несколько логичней.

Итак, давайте представим, что вы – новичок на фондовом рынке и никогда не занимались торговлей на бирже профессионально. Очевидно, что вы будете искать максимально безопасный и доходный инструмент для инвестиций.

Чтобы получить высокую доходность и не потерять деньги, вам нужно вложить самое ценное – время, знания и желание, чтобы должным образом исследовать рынок акций и поддерживать свой инвестиционный портфель в рабочем состоянии.

Для многих инвесторов это становится полноценной работой без выходных. Безусловно, в таком случае можно достичь более высокой доходности инвестиций по сравнению с S&P 500 в долгосрочной перспективе.

Но не у всех есть столько времени, знаний и дисциплины. Если вы не стремитесь профессионально разбираться в тонкостях экономики и факторах, которые влияют на стоимость ценных бумаг конкретных компаний, и не готовы проводить дни и часы за мониторингом фондовых рынков, проще и безопаснее для вас будет использовать индексный фонд S&P 500.

Инвестирование в индекс S&P 500 – это способ получить представление о прибыльности американского бизнеса, при этом не погружаясь в детали деятельности каждой отдельной компании. Со временем индекс S&P 500 может обеспечить высокую доходность вашего портфеля, причем с минимальными усилиями с вашей стороны.

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital

Как россиянину инвестировать в индекс S&P 500?

Здравствуйте, буду краток. Разберите, пожалуйста, в журнале, вопрос: как можно купить индекс S&P 500, если живешь в России

Индекс S&P 500 — это условная корзина, состоящая из акций 500 крупнейших компаний США. В корзине сейчас 505 бумаг, поскольку некоторые компании представлены в индексе разными видами акций.

О том, что такое индексы, у нас есть подробная статья. Здесь лишь напомню, что купить индекс нельзя, но можно инвестировать на его основе. Об этом и поговорим.

Биржевые фонды в России

AKSР. Это биржевой ПИФ от УК «Альфа-капитал», внутри которого — акции ETF iShares Core S&P 500 (IVV). Уровень расходов — до 1% в год от стоимости чистых активов фонда. Кроме того, фонд iShares берет за свою работу 0,03% в год.

RCUS. Это биржевой ПИФ от УК «Райффайзен Капитал». Он отслеживает индекс, покупая акции зарегистрированного в Ирландии фонда iShares Core S&P 500 UCITS (CSPX). Расходы на работу БПИФа — до 0,99% в год от стоимости чистых активов фонда. Кроме того, фонд iShares берет за свою работу 0,07% в год.

SBSP. Этот биржевой ПИФ создан УК «Сбербанк управление активами». В отличие от AKSP и RCUS, фонд содержит не акции иностранного фонда, а сами акции из состава индекса S&P 500. Уровень расходов — до 1% в год.

TSPX. Это биржевой ПИФ от УК «Тинькофф Капитал». Как и упомянутый выше SBSP, фонд покупает акции согласно индексу, не используя иностранные ETF. Уровень расходов — до 0,79% в год.

VTBА. Еще один биржевой ПИФ, но уже от УК «ВТБ-капитал». Как и RCUS, фонд отслеживает индекс, владея акциями ETF iShares Core S&P 500 UCITS (CSPX). Уровень расходов — до 0,81% в год, плюс CSPX берет за свою работу 0,07% в год.

FXUS. Этот ETF от компании FinEx содержит акции из индекса Solactive GBS United States Large & Mid Cap. Индекс ведет себя примерно как S&P 500, но в его составе больше разных акций — около 570 штук вместо 505 — и у них немного другие веса в индексе. Уровень расходов — 0,9% в год.

Все эти фонды не платят дивиденды. Доход реинвестируется — используется для покупки активов согласно стратегии фонда.

Для себя я выбрал FXUS, и вот почему:

Фонды на зарубежных биржах

На иностранных биржах тоже есть фонды, отслеживающие индекс S&P 500. Это, например, SPY, VOO и CSPХ. Их преимущество заключается в небольших расходах на управление — обычно в пределах 0,1% в год. Американские фонды платят дивиденды, европейские — необязательно. При этом американские фонды не платят налог с поступающих в них дивидендов от акций американских компаний.

Для вложения в такие фонды потребуется счет у иностранного брокера. Либо можно совершать сделки с такими фондами через российского брокера, но понадобится статус квалифицированного инвестора. Стоит заранее узнать у вашего брокера, будет ли доступ к интересующим вас фондам, и если да, то через внебиржевые торги или через доступ к иностранным биржам.

Налоговый вычет по сроку владения не распространяется на такие ценные бумаги, поскольку их нет на российских биржах. По той же причине не получится купить их на ИИС. При инвестициях через иностранного брокера надо будет самостоятельно платить налоги с дохода от сделок и полученных дивидендов.

С апреля 2022 года на российских биржах разрешат торговаться иностранным ETF, в том числе на индекс S&P 500. Однако пока нет данных, какие именно фонды появятся, с какой даты начнутся торги, будет ли достаточная ликвидность.

Фьючерсы на Московской бирже

С мая 2021 года на срочном рынке Московской биржи торгуются расчетные фьючерсы на биржевой фонд SPY — крупнейший ETF, отслеживающий индекс S&P 500.

Фьючерсы — это производный инструмент. По сути, это договоренность о покупке/продаже какого-то актива в определенную дату в будущем по заранее определенной цене. О том, как работают фьючерсы, у нас есть отдельная статья.

Для долгосрочных инвесторов этот инструмент не очень подходит, так как устроен сложнее, чем фонды, и требует регулярно перекладываться в новые контракты. Плюсы тоже есть: комиссии за сделки с фьючерсами часто ниже, чем за сделки с ценными бумагами, нет расходов фонда, а еще фьючерсы можно использовать для хеджирования.

О параметрах этих фьючерсов рассказано на сайте Московской биржи. Если инвестор раньше не совершал сделки с производными инструментами и у него нет статуса квалифицированного инвестора, для доступа к фьючерсам придется пройти тестирование у брокера.

Отдельные акции

Некоторые инвесторы считают, что лучше повторять индекс вручную — собирать портфель из отдельных акций в нужных пропорциях.

В случае с S&P 500 это можно сделать, покупая акции американских компаний на Московской или Санкт-Петербургской бирже через российского брокера. Тогда получится использовать налоговые вычеты, в том числе вычеты ИИС, а налог с прибыльных сделок будет считать и удерживать брокер.

Если повторять S&P 500 вручную, то не будет расходов на управление фондами и останется только комиссия брокера за сделки и расходы на депозитарные услуги. Еще один плюс этого подхода: можно регулярно получать дивиденды и распоряжаться ими как угодно. Наконец, можно немного увеличить долю каких-то компаний или, наоборот, убрать какие-то акции, хотя появляется риск отстать от индекса.

Главный минус этого подхода в том, что он сложный. Индекс S&P 500 — это 505 бумаг в определенных пропорциях. Чтобы точно повторить индекс, придется совершить несколько сотен сделок. Еще для этого понадобится крупный капитал — сотни тысяч, а то и миллионы долларов. Затем придется периодически продавать и покупать какие-то бумаги, когда состав индекса изменится.

Более простой вариант — повторить индекс S&P 100, куда входят акции 100 крупнейших компаний США. Его динамика примерно соответствует динамике S&P 500.

Еще один вариант — вручную повторить индекс S&P 500 Dividend Aristocrats. Он состоит из акций 65 американских компаний, которые в течение хотя бы 25 лет увеличивают выплату дивидендов. У всех акций примерно одинаковый вес в индексе.

Среднегодовая доходность дивидендного индекса за последние 30 лет была выше, чем у S&P 500, волатильность (риск) — ниже, падения в кризис — слабее. При этом вручную собрать портфель на базе дивидендного индекса заметно проще, чем на основе обычного S&P 500, потому что в нем почти в 8 раз меньше бумаг. К нему также можно добавить акции нескольких крупных компаний, которых нет в дивидендном индексе, например Apple, Microsoft и Visa.

Какой бы способ вложения в американские акции вы ни выбрали, помните, что не стоит составлять портфель только из них. Почему так и во что разумно вкладывать деньги, читайте в нашем курсе «А как инвестировать». Также обратите внимание на статью «C тоит ли вложить большую часть капитала в S&P 500?».

Напоследок напомню, что некоторым госслужащим запрещено использовать иностранные финансовые инструменты. Подробнее об этом — в статьях « Могу ли я инвестировать, если я госслужащий?» и « Можно ли госслужащему пользоваться инвесткопилкой?».

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.