Андеррайтинг клиента что такое

Что такое андеррайтинг?

Андеррайтинг – это пошаговая оценка данных потенциального заемщика, проводимая с целью определения возможности возврата/невозврата запрашиваемого кредита. Отдел андеррайтинга собирает всю возможную информацию на заявителя, при этом данные могут быть предоставлены лично заемщиком или получены в результате запросов в ФНС и другие социальные органы. Каждая банковская организация работает по собственной системе.

Андеррайтинг в банке: три базовых направления

2 типа андеррайтинга в банке: особенности и отличия

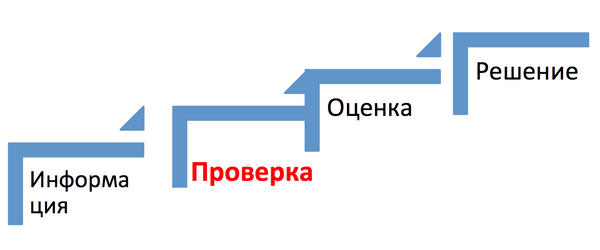

Процедура андеррайтинга: от и до

4. Потом андеррайтеры приступают к анализу кредитной истории. Тут у каждого банка своя стратегия, но в основном все банковские структуры прибегают к данным НБКИ (Национального бюро кредитных историй). В НБКИ на каждого человека, бравшего когда-либо кредит, есть обобщенные данные, которые могут правдиво рассказать о платежеспособности и обязательности клиента. На количество баллов при подведении итога могут повлиять наличие активных кредитов, просрочки платежа или своевременная оплата.

5. После всех проведенных проверок специалисты выводят баллы и анализируют полученные данные, на основе которых принимают четкое решение.

Итоговые результаты андеррайтинга

Андеррайтинг по методике Сбербанка. Пример

Такое понятие как андеррайтинг Сбербанк стал практиковать одним из первых в нашей стране. На сегодняшний день в Сбербанке центр андеррайтинга представлен «МЦА» (это сокращение обозначает «Межрегиональный центр андеррайтинга»), который имеет региональную сеть. В каждой конкретной местности кроме общих данных, учитываются и индивидуальные особенности области, края.

Методика андеррайтинга Сбербанка подразумевает расчет трех категорий коэффициентов:

После расчета вышеуказанных коэффициентов выводятся категории заемщиков:

Советы заемщику: как пройти процедуру андеррайтинга

Для того, чтобы успешно пройди процедуру андеррайтинга, желательно:

Андеррайтинг клиента что такое

Любой официальный банк и микрофинансовая организация, перед тем, как выдать заёмщику деньги в долг, тщательно анализирует его данные, касаемо кредитной истории. Причем, у каждой компании существует собственная система проверки клиента. Одним из видов анализа является андеррайтинг, что это такое, расскажем простыми словами.

Андеррайтинг что это такое

Чтобы было более понятно, что такое андеррайтинг, объясним определение термина простыми словами. Андеррайтинг – это оценка данных заёмщика, исходя и которых, банк для себя выводит вероятность им погашения займа без залога в установленные сроки. Тем самым, они оценивают собственные риски, в случае одобрения выдачи денег человеку.

По результатам проверки, компания принимает решение: либо положительное, то есть выдаёт займ, либо отрицательное – отказывает в выдаче. Существует такая практика, когда деньги микрозаймом онлайн выдают под выгодные условия не клиенту, а банку, например, под более высокий процент или выплатой большей неустойки, в случае просрочки по платежам.

Разделяют 2 типа андеррайтинга:

— Автоматический (скоринг);

— Индивидуальный.

В случае автоматической проверки, банк применяет её, если нужно совершить экспресс-оценку платежеспособности заемщика перед тем, как одобрить ему срочный займ на небольшие суммы. Как правило, в таких программах практикуется бальная система, то есть, менеджер заносит необходимую информацию в сервис, по итогам проверки которой, ставится соответствующая оценка в баллах, и, исходя из неё, принимается решение. Такая проверка считается быстрой, потому что занимает до 1 часа времени.

Что касается индивидуального андеррайтинга, такой метод применяется при выдаче займов наличными на крупные суммы, например, ипотечный кредит. В процессе проверки и оценке заёмщика, компания задействует сразу несколько федеральных организаций по предоставлению данных, в том числе службу безопасности. Сроки такой проверки могут занять от одних суток до 10 календарных дней.

Итоги, и, соответственно, само решение по заявке, в случае индивидуального андеррайтинга, выносит андеррайтер, который занимался анализом информации конкретного человека, предоставленной ему как самим заёмщиком так и вышеперечисленными службами.

Андеррайтинг в банке: что это такое

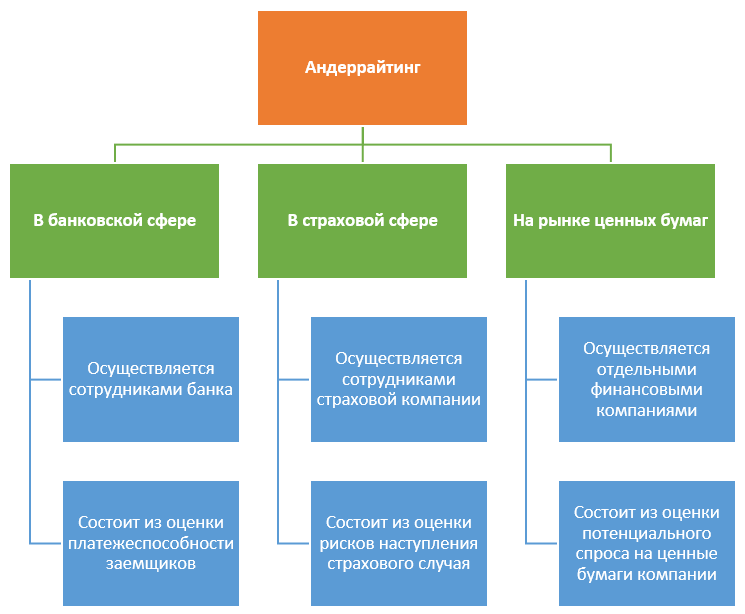

Если рассматривать андеррайтинг в банке, точнее само определение, что это такое, то здесь будет 3 направления. Чтобы было удобнее разобрать каждое, пронумеруем их, как отдельные группы:

Что такое андеррайтинг в страховании

Так, андеррайтинг в страховании – это, проще говоря, сама структура процедуры, так как считается самой важной частью в страховании. Если брать за основу буквальный перевод, андеррайтинг – это страхование рисков компании.

Такая проверка, как андеррайтинг в страховании, даёт возможность компании, заранее знать о вероятности риска, в случае сотрудничества с тем или иным клиентом. Принцип проведения анализа, как перед одобрением человеку займа в Московской области – берётся необходимая информация о клиенте, и проверяется, либо с помощью программ, или самим специалистом.

Это делается для того, чтобы страховая компания, взяв материальную ответственность за застрахованный ими объект, оценивала, во сколько он им обойдётся. Ведь, если клиент хочет застраховать, например, дом, который уже несколько раз переносил пожар или попадал под кражу, или автомобиль, неоднократно побывавший в ДТП, каждый раз возмещать ущерб таким владельцам, может грозить компании большой потере средств или вовсе банкротством.

Что такое андеррайтинг: определение и виды

Среди множества финансовых услуг существуют и те, что скрыты от обычных граждан, являющихся клиентами банков, страховых компаний и брокеров. Одной из таких услуг является андеррайтинг – комплекс мер по защите участников банковского, страхового или фондового рынка от финансовых потерь. Подробнее о том, в чем именно заключается деятельность андеррайтеров и какие организации занимаются андеррайтингом в России и США, можно прочитать в этой статье.

Что такое андеррайтинг?

Андеррайтинг – это целый комплекс услуг, заключающийся в сборе информации о субъектах финансовых отношений, оценке рисков при заключении договора, связанного с финансовыми услугами, а также в сопровождении самой сделки с оформлением и проверкой документов. В зависимости от типа финансового рынка, на котором работает андеррайтер, он дает рекомендации по величине процентной ставки кредита, сумме страховой премии, параметрам выпускаемых ценных бумаг.

Термин «андеррайтинг» (в переводе с английского – «подписка») возник, когда лицо, принимающее риск, вписывало в договоре об оказании каких-либо финансовых услуг свое имя под суммой, которую оно готово выплатить за определенную премию. Это было развитием простой схемы коллективной ответственности, когда селяне скидывались в общий фонд, чтобы помочь тому, у кого сгорит дом. В новом варианте определенное лицо или компания соглашалось на премию, скажем, в 10 дукатов, однако имело обязательство при некоторых условиях (корабль с товаром не придет в порт) выплатить заметно больше.

Впервые практиковать такую схему сотрудничества стали как раз во времена становления морского страхования в XIV–XV веках. Кроме того, даже в древнейшие времена ростовщики оценивали платежеспособность заемщика – следовательно, проводили примитивный банковский андеррайтинг. Хотя такое название за этими видами услуг закрепилось лишь в XX веке.

Распространение термина было связано с появлением и быстрым расширением услуг кредитования, страхования и торгов ценными бумагами на биржах. Сегодня андеррайтинг является одной из ключевых услуг в финансовом мире, без которой не обходится ни один кредитный или страховой договор, а также практически ни один процесс выпуска ценных бумаг.

Виды андеррайтинга

Можно выделить следующие виды андеррайтинга:

В банковской сфере

В страховой сфере

На рынке ценных бумаг

Андеррайтеры в банковской сфере

В банковской сфере андеррайтингом занимаются не отдельные компании, а специальные сотрудники этого же банка. В их обязанности входит оценка платежеспособности клиента:

Оценка этих параметров позволяет андеррайтеру установить справедливую процентную ставку кредита, а также рассчитать, какую максимальную сумму займа можно предоставить клиенту. Подробнее о ставке кредита читайте здесь. Естественно, банковский андеррайтер не может гарантировать платежеспособность клиента на много лет вперед, так что финансовой ответственности за одобренные кредиты он не несет. Однако от его работы зависит судьба банка: если число высокорисковых кредитов заемщикам с плохой кредитной историей или низкими доходами будет слишком велико, то в периоды экономических кризисов банку грозит банкротство.

Сегодня во многих банках оценку платежеспособности осуществляют не живые сотрудники, а компьютерные программы-калькуляторы, в которые необходимо лишь ввести всю имеющуюся информацию. Андеррайтеры же занимаются определением оптимального соотношения между доходностью и риском: к примеру, выдать крупный кредит надежному заемщику банку не очень выгодно, поскольку его прибыль в этом случае будет низкой.

Андеррайтеры в страховании

Выдавая страховые полисы, любая компания также берет на себя риск. Страховые андеррайтеры похожи на банковских: они тоже являются внутренними сотрудниками организации и определяют условия договоров с клиентами. Однако проверяют они главным образом не их платежеспособность, а вероятность наступления страхового случая.

Чем эта вероятность меньше, тем ниже риски финансовых потерь для фирмы, поэтому страховой полис можно предоставить по более выгодным клиенту условиям, повышая конкурентоспособность компании. Страховые андеррайтеры также должны соблюдать баланс, чтобы компания получала максимальную прибыль, но при этом могла выдержать возможные массовые случаи обращения за выплатами.

Простой пример. В России весьма распространенным является рисковое страхование на случай смерти или тяжелой болезни. С месячной платой от нескольких сотен рублей при реализации риска получить можно значительно больше, поскольку в стандартном случае вероятность указанного в страховке события мала.

При взносах около 15 тысячи рублей в год можно застраховаться на сумму до 1 млн. рублей.

Если страховой случай не реализуется, то ваши деньги «сгорают» (по факту переходят компании и покрывают страховку другим). Вывод: для андеррайтера идеальным клиентом будет молодой, здоровый и платежеспособный человек. А вот если вы оформляете накопительное страхование жизни, тем более зарубежное, то там взносы будут выше – поскольку страховщики часто обещают по этому продукту не только страховку, но и прибыль. Читайте о нем здесь.

Андеррайтинг ценных бумаг

Но наиболее обособленным и в то же время самым сложным является андеррайтинг на фондовых рынках. Именно его чаще всего подразумевают при слове «андеррайтинг». Он состоит из следующих услуг:

В отличие от предыдущих видов, андеррайтинг ценных бумаг осуществляется специализированными компаниями, являющимися профессиональными участниками финансового рынка и/или рынка ценных бумаг. Чаще всего ими выступают инвестиционные банки или подразделения универсальных банков, занимающиеся инвестиционным банкингом.

В России андеррайтингом ценных бумаг занимаются VTB Capital, Sberbank CIB, «Финам», «Ренессанс-капитал» и другие известные финансовые компании. Но наиболее развит андеррайтинг в Соединенных Штатах Америки, где сосредоточены мировые лидеры инвестиционного банкинга: Morgan Stanley, Merrill Lynch, Citigroup, JPMorgan Chase и Goldman Sachs Group. При выходе на биржу крупной компании, средств и ресурсов одного инвестиционного банка бывает недостаточно: в таком случае организуется синдикат андеррайтеров, состоящий из нескольких финансовых организаций.

Где конкретно применяются указанные услуги? Например, в процессе выпуска депозитарных расписок, когда ценные бумаги (обычно акции) одной страны подготавливаются для обращения на иностранной бирже. В частности, считается очень выгодным попасть на американский рынок, который имеет максимальную ликвидность — иностранные акции, добравшиеся туда, получают дополнительный толчок для роста. Например, депозитарные расписки Сбербанка есть на Лондонской бирже, а также на внебиржевом рынке США.

Но наиболее известным является андеррайтинг при подготовке первичного размещения акций, носящий название IPO. Если его совершает уже известная и раскрученная компания, как например Facebook или Alibaba, то банки-андеррайтеры слетаются на помощь, как мухи на мед – каждая желает оторвать прибыльный кусок, получив приличное вознаграждение за процедуру вывода новых акций на биржу. Интересно, что при IPO компании Facebook крупным андеррайтером оказался и венчурный фонд Юрия Мильнера (DST):

После того, как банк-андеррайтер провел анализ компании-эмитента и определил стоимость и объем ценных бумаг, которые будут востребованы на рынке, он выкупает эти бумаги и организовывает публичные торги от имени компании.

При этом андеррайтер (или синдикат) нередко заключает с эмитентом сделку, подтверждающую, что он принял на себя все риски распространения ценных бумаг. Если он не сможет найти достаточное количество инвесторов, готовых купить бумаги по установленной в договоре сумме, то ему придется выкупать часть ценных бумаг самостоятельно.

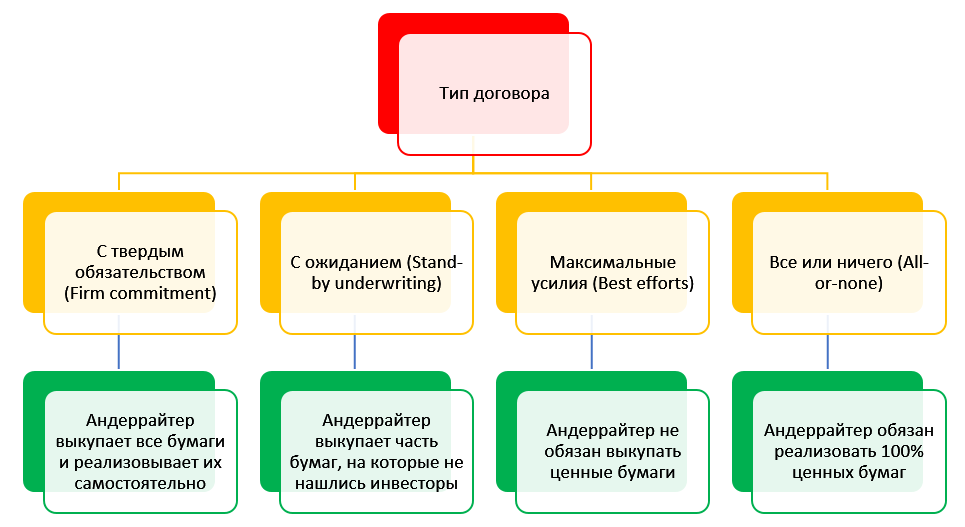

Такой тип договора называется андеррайтингом с твердым обязательством. Помимо этого способа, существуют и другие типы договоров:

Заработок андеррайтера может быть заранее оговоренной суммой (которую называют премией) или разницей между ценой покупки ценных бумаг и их реализацией на фондовом рынке. Также возможен смешанный тип вознаграждения.

В целях обеспечить спрос и рост цены новых акций, андеррайтеры стремятся создать вокруг компании ажиотаж. Статистика свидетельствует, что по этой причине в первый день торгов новые акции крупных компаний практически всегда показывают рост, хотя в дальнейшем ситуация может развиваться по-разному.

Нужны ли эмитентам андеррайтеры?

Компании не обязаны обращаться к услугам андеррайтеров, так как могут провести прямой листинг с первичным размещением бумаг без их участия. В таком случае эмитент может увеличить прибыль от размещения бумаг, так как не будет делиться ее частью с посредником. Однако многие компании не готовы отказаться от гарантий и профессиональной оценки андеррайтеров.

Чаще всего к их услугам прибегают при IPO акций, хотя среди клиентов андеррайтеров могут быть и компании, не являющиеся акционерными обществами. Так происходит при привлечении капитала от размещения облигаций, причем их эмитентами могут быть даже правительства разных государств и их субъектов.

Андеррайтинг

Андеррайтинг — это процесс изучения и анализа уровня платёжеспособности потенциальных клиентов финансового учреждения, которые желают воспользоваться возможностью взять кредит. Процедура организована в порядке, который устанавливается банковским учреждением. По результатам андеррайтинга физическому или юридическому лицу сообщают о наличии или отсутствии возможности предоставления ссуды.

Андеррайтинг в банке что это

Когда банковский специалист (андеррайтер) оценивает возможности потенциального заёмщика, он фокусируется преимущественно на трёх моментах:

Помимо перечисленных выше параметров существует ещё один критерий оценки, который определяется субъективно и называется порядочность.

Даже хорошо обеспеченный человек в силу своих индивидуальных качеств иногда может не заплатить регулярный взнос по кредиту.

Андеррайтинг кредитов

В финансовом мире термин андеррайтинг имеет несколько значений. Но если говорить о кредитах, имеется ввиду подход к оцениванию рисков, который позволяет принять максимально взвешенное решение о выдаче займа на определенных условиях.

Каждый банк оценивает своих постоянных клиентов в индивидуальном порядке. Большинство таких процедур автоматизированы, поэтому решение принимается максимально быстро. Иногда финансовое учреждение соглашается выдать кредит, но не на условиях, на которые претендовал заёмщик. К примеру, часто клиенту предлагается уменьшить запрашиваемую сумму или увеличить процентную ставку.

Андеррайтинг физических лиц

Тщательная проверка заёмщиков этой категории применяется преимущественно при оформлении в кредит автомобиля или недвижимого имущества. В таком случае процесс оценки строится на взаимодействии нескольких банковских служб. Чаще всего это департамент безопасности, юридический и кредитный отделы. Информация, предоставленная заёмщиком, проверяется с особой тщательностью. По этой причине время принятия решения часто затягивается на период от одного дня до пары недель.

Андеррайтинг ценных бумаг

Помимо андеррайтинга-проверки заёмщика существует также андеррайтинг ценных бумаг. На фондовых рынках под этим термином понимают продажу (подписку, размещение) ценных бумаг профессиональным брокером, который действует от имени эмитента и за его средства.

Андеррайтинг акций — это банковские операции, которые выполняются по распоряжению клиента, которые хотят организовать публичный выпуск ценных бумаг, чтобы привлечь необходимое количество дополнительных средств.

Виды Андеррайтинга

Применение андеррайтинга возможно с учётом использования двух подходов:

Последний также известен под термином «скоринг». Автоматическая проверка чаще применяется, когда речь идет о выдаче незначительных сумм. Решение принимается на основании алгоритма, работающего в рамках использования современного программного обеспечения. Длительность упрощенной проверки сравнительно небольшая — от пяти минут до одного часа. Под индивидуальный андеррайтинг попадают заёмщики, решившиеся подать заявление на получение крупной суммы средств.

Процедура Андеррайтинга

На этапе андеррайтинга кредитная организация определяет, на каких условиях она согласна предоставить тот или иной займ. Базовые положения по выдаче кредитов утверждаются специальным комитетом, после чего на основании принятых норм и правил составляются типовые кредитные договора. Кредитный эксперт, ответственный за проведение андеррайтинга, после завершения процедуры обязан предоставить заключение обоснованного характера, в соответствии с которым будет максимально точно определен уровень благонадежности и платежеспособности заёмщика.

Услуги Андеррайтинга

Андеррайтинг на рынке ценных бумаг — это комплексный пакет услуг, который выполняется профессионально подготовленными участниками рынка для эмитента. Как правило, такие услуги необходимы в связи с инициированной эмиссией ценных бумаг. Услуги андеррайтинга относятся к разряду особо престижных и высокодоходных, поэтому их предоставлением занимаются преимущественно крупные компании, способные взять на себя выполнение широкого перечня необходимых функций.

Совет от Сравни.ру: После того как вы узнали что такое андеррайтинг в кредитовании физических лиц вы и без помощи банковского клерка определите, насколько реальны шансы оформить ипотеку или взять в кредит хороший автомобиль. Если по поводу успешного рассмотрения заявки у вас возникают сомнения, возможно следует несколько улучшить кредитную историю или устроиться на официальную работу.

Андеррайтинг

Разбираем на примерах, как устроен банковский и брокерский андеррайтинг.

Что такое андеррайтинг

Кредитный андеррайтинг — система оценки кредитоспособности клиента. Брокер должен знать процедуры банковского андеррайтинга, чтобы направить клиента в банк, где он получит кредит. Собственный андеррайтинг нужен брокеру, чтобы оценить платежеспособность клиента и предложить ему подходящую услугу.

Основы андеррайтинга

Физических лиц банки оценивают по многим факторам: размеру дохода, надежности работодателя, кредитной истории, наличию имущества и соцдем характеристикам. Кредитный андеррайтинг нацелен на управление финансовыми рисками: банки оценивают вероятность просрочки по кредиту. Если риск просрочки есть, то банки предлагают индивидуальные условия по договору: страховку, поручительство, повышенную ставку.

Для малого и среднего бизнеса в банках тоже есть кредитный андеррайтинг. Чтобы оценить платежеспособность юридических лиц (нефинансовых компаний), банки проверяют финансовую отчетность, налоговую нагрузку, участие компании в тендерах и госзакупках, состояние отрасли в регионе и другие параметры.

Андеррайтинг в банковском деле

Брокеру полезно знать, как проходит андеррайтинг в банке, чтобы выбрать для клиента подходящий банк и подготовить его к проверкам. Подготовленный клиент с большей вероятностью получит кредит, а вы — комиссию.

Интервью с сотрудником банка — это первый этап оценки. Банковский сотрудник смотрит на внешний вид потенциального заемщика: манеры, одежду, ценность его вещей. Если в отделение придет небритый хамоватый мужик с запахом перегара, то кредит он вряд ли получит.

Скоринг — автоматизированная система оценки кредитоспособности. В ее основе лежат данные банковской статистики. Ниже мы подробно разберем виды скоринга.

Служба безопасности изучает анкету заемщика и проводит дополнительные проверки по отдельным пунктам, если считает нужным.

Андеррайтер проверяет документы потенциального заемщика и оценивает риски. Андеррайтер принимает окончательное решение — одобрить кредит или отказать в нем. Если риск просрочки небольшой — до 10%, то андеррайтер предлагает индивидуальные условия по договору, чтобы покрыть риск.

Рисковик (риск-менеджер) прогнозирует будущее клиента, что будет с заемщиком в период выплаты кредита. Например, потенциальный заемщик работает в моногороде на градообразующем предприятии. Рисковик проверяет финансовое состояние предприятия. Если организация недавно сократила штат или имеет много долгов, то заявку могут отклонить. Есть риск, что заемщик лишится работы в ближайшее время, а новую найдет нескоро.

Андеррайтер и рисковик могут позвонить заемщику и задать уточняющие вопросы. Например, они могут спросить дату рождения или прописку: проверяют, сам ли клиент берет кредит. Андеррайтеры также задают вопросы о работе. Например, какие организации находятся в одном здании с вашей. Брокеру нужно подготовить к прозвону клиента, поручителей и контактных лиц.

Кредитный комитет бывает четырех видов:

Виды скоринга

Социально-демографический скоринг учитывает семейное положение, доход, пол, возраст, профессию, образование и другие параметры. Например, банки кредитуют заемщиков начиная с 21—25 лет, причем для женщин возраст меньше. Верхняя возрастная планка — 65 лет на момент окончания выплаты кредита.

Заявочный скоринг сверяет заявки, которые клиент оставляет в разных банках. Если клиент подал несколько заявок с разными параметрами, то у банка появятся подозрения. Его анкету будет проверять служба безопасности.

SMS-скоринг — банк проверяет, от каких организаций потенциальный заемщик получает SMS-сообщения. Эти данные незаконно продают операторы сотовой связи. SMS-сообщения о новых ставках в МФО — плохой знак. А если заемщик получает сообщения от салонов Mercedes, то его SMS-скоринг увеличивается.

Мобильный скоринг — андеррайтеры проверяют соответствие геоданных анкете. Например, заемщик работает грузчиком на складе, значит, в рабочее время он должен находиться на складе. Если геолокация показывает, что в последние несколько недель заемщик был дома в рабочее время, у банка будут вопросы — почему.

Собственный скоринг — банк разрабатывает систему скоринга на основании своей статистики.

Банки внедряют новые виды скоринга и улучшают существующие, чтобы довести прогноз платежеспособности заемщика до 99% точности. Автоматизация процедур проверки экономит банкам деньги. Количество скорингов будет расти — не пытайтесь поспеть за ними. Далее мы расскажем, как брокеру оценить кредитоспособность клиента.

Андеррайтинг кредитного брокера

Брокерский андеррайтинг поможет понять, какую услугу предлагать клиенту. Например, если у клиента есть текущие просрочки, то вы можете предложить ему займ в МФО и способ исправить кредитную историю. Клиентам с хорошей кредитной историей вы поможете пройти андеррайтинг в банке и получить кредит на выгодных условиях. Андеррайтинг брокера включает проверку клиента и проверку работодателя.

Проверки клиента

Кредитный рейтинг — главный инструмент первичной проверки клиента. За 40—100 рублей (цены ЭБК system) вы получите общее представление о кредитной истории клиента и оцените его перспективы получить кредит или ипотеку.

На сайте Федеральной службы судебных приставов (ФССП) fssp.gov.ru есть база данных исполнительных производств. Проверьте, нет ли в этой базе вашего клиента.

Проверьте документы клиента по внешнему виду: справку 2-НДФЛ, трудовую книжку. Посмотрите в трудовом и налоговом кодексах, как должны выглядеть эти документы. Держите под рукой образцы, чтобы сравнивать.

Проверьте долговую нагрузку — сравните сколько клиент зарабатывает и сколько будет выплачивать. Доля расходов на кредит должна быть не более 50%, иначе банк уменьшит лимит или откажет в кредите.

Проверьте недвижимость по выписке из Росреестра, если у вас залоговое кредитование.

Проверьте клиентские аккаунты в соцсетях. Клиент в соцсетях должен выглядеть законопослушным гражданином, не состоять в группах «Как не платить кредит» или «Справочник начинающего террориста». Желательно, чтобы в переписках не было ругани и агрессивных высказываний. Фото в сомнительных компаниях, фото с алкоголем или наркотиками удалите, если они есть.

Проверка работодателя

Кроме заемщиков, банки проверяют и их работодателей. Сделайте то же самое, так как от работодателя зависит, одобрят ли кредит и на каких условиях.

Для начала проверьте организацию или ИП по ИНН ( ЕГРЮЛ, ЕГРИП ): действуют ли она вообще, сверьте деятельность с зарегистрированными кодами ОКВЭД.

Проверка по СБ доступна брокерам со «связями». Если есть возможность, попросите знакомого сотрудника службы безопасности проверить директора по черным спискам.

По индексу СПАРК проверьте, не похож ли работодатель вашего клиента на фирму-однодневку.

Риск андеррайтинга по кредитам

Функция андеррайтинга — оценить уровень риска невозврата. Чтобы сэкономить на процедурах андеррайтинга, банки автоматизируют сбор и анализ информации о заемщиках. Автоматический андеррайтинг в банке называют кредитным скорингом. Скоринг указывает на вероятность просрочки по кредиту в ближайшие 12 или 24 месяца, в зависимости от модели. Если у клиента невысокий скоринговый балл — 601–650 по шкале FICO, то вероятность того, что клиент допустит просрочку в течение года, составляет 7—10%.

Данные скоринга — надежный источник информации о клиенте, но низкий скоринговый балл может мешать получить кредит. Как брокеру работать со скорингом:

Есть составляющие андеррайтинга, которые не зависят от скоринга и кредитной истории. У каждого банка свой портрет клиента: один банк предпочитает бюджетников, другой — собственников бизнеса, третий — пенсионеров. Учитывайте целевую аудиторию банков. Для этого изучите их внутренние стандарты, например, каким клиентам они чаще всего одобряют заявки и кому дают льготы.

Процедура андеррайтинга

Кредитный андеррайтинг начинается с интервью с менеджером, когда потенциальный заемщик подает заявление. Затем клиент проходит автоматический скоринг: так банк отсеивает явно ненадежных заемщиков. После этого служба андеррайтинга анализирует документы и оценивает риски. В завершение банк принимает решение — предлагает индивидуальные условия по кредиту или отказывает заемщику, если сочтет его ненадежным.

Подробнее о том, как проходит кредитный андеррайтинг, смотрите в видео:

Примеры андеррайтинга

Брокер запросил скоринговый балл клиента, он оказался низким. Из разговора с клиентом брокер узнал, что стаж Александра на текущей работе только 3 месяца. Брокер рекомендовал Александру подать повторную заявку еще через 3 месяца. К тому моменту его стаж на текущей работе будет более полугода, из-за чего скоринговый балл увеличится. Соответственно, повысится шанс получить кредит.

Через 3 месяца Александр снова обратился к брокеру. Брокер запросил скоринг повторно и узнал, что теперь у Александра достаточно высокий скоринговый балл. Александр подал заявку в банк и получил автокредит.

Брокер запросил кредитную историю Эльвиры. Она оказалась хорошей — за последние два года не было просрочек. Из интервью с клиенткой брокер узнал, что Эльвира хотела потратить деньги на покупку комнаты. Ее зарплата была маленькой для потребкредита, и банк отказал из-за высокого риска невозврата.

Брокер порекомендовал Эльвире взять ипотеку. Ипотечный кредит обеспечен залогом, поэтому такую заявку банк может одобрить. Эльвира заключила договор с брокером, и он помог ей получить ипотеку на комнату.

Читайте также

Кредитный брокер Александр Бида рассказал, как организовать работу с лидами, чтобы получать с них максимум выручки.

Рассказываем, чем отличаются кредитные рейтинги разных бюро и рейтинг ЭБК system; как узнать рейтинги и улучшить их.

Брокеры рассказали, как по скорингу распределяют клиентский поток и подбирают аргументы в разговоре с клиентами.

ЭБК system

Кредитным брокерам

Агентствам недвижимости

Обучение

Спецпроекты

Новое в системе

Ваша заявка принята

В ближайшее время с вами свяжется наш менеджер. Благодарим, что воспользовались нашим сервисом.

Восстановление пароля

Введите email, указанный при регистрации. На него мы вышлем инструкции по восстановлению пароля.

Напишите нам

Перезвонить мне

Заявка

Оставьте заявку, и наш специалист свяжется с вами в течение рабочего дня.

Оставить свой отзыв

Оставить заявку на размещение рекламы

Согласие на обработку персональных данных

Настоящим, Пользователь дает свое согласие Обществу с ограниченной «ЭкспертБизнесКонсалтинг», ОГРН 1096673009212, адрес: г. Москва, территория «Сколково», ул. Нобеля, д. 7, эт. 1 пом. 148, рабочее место 1. (далее – «Общество» или «Оператор») на обработку, хранение и передачу через Интернет своих персональных данных с использованием средств криптографической защиты и подтверждает, что дает такое согласие, действуя по своей воле и в своих интересах.

Согласие дается Пользователем для следующих целей: целью однозначной идентификации Пользователя как пользователя продуктов Компании, требующих идентификации, использования Системы и ее функций, доступных в личном кабинете, включая обработку заявки, формирования и анализа оценки кредитоспособности, как в формате суждения, так и в оцифрованном виде (скоринговый бал), в том числе и в агрегированном виде (оценка, основанная на нескольких информационных и аналитических источниках), для своевременного информирования Пользователя об оказываемых Оператором услугах, а также включения Пользователя в базу потенциальных Пользователей Партнеров, в том числе для предложения Пользователю услуг Партнеров по телефону, в почтовых отправлениях, в sms-сообщениях или в тексте электронных писем/сообщений (push-уведомления), получения услуг от Партнеров, связанных с оперативным получением доступа к кредитным, банковским, страховым и иным продуктам Партнеров.

Для целей настоящего Согласия, под персональными данными понимается любая информация, прямо или косвенно относящаяся к Пользователю, как к субъекту персональных данных, переданных Пользователем лично на сайте exbico.ru в сети Интернет, в соответствии со следующим перечнем: фамилия, имя, отчество, гражданство, пол, год, месяц, дата и место рождения, адрес места жительства, почтовый адрес, номер и серия документа, удостоверяющего личность, страховой номер индивидуального лицевого счёта, домашний, рабочий, мобильный телефоны, адрес электронной почты, данные о пользовательском устройстве (среди которых разрешение, версия и другие атрибуты, характеризуемые пользовательское устройство), данные, характеризующие аудиторные сегменты, параметры сессии, данные о времени посещения Сайта, идентификатор пользователя, хранимый в cookie-файлах, Cookie-файлы, IP- адрес, данные о доверенном лице, а также иная информация, которая необходима в указанных целях. Настоящее Согласие Пользователя предоставляется на осуществление любых законных действий в отношении персональных данных Пользователя, которые необходимы или желаемы для достижения указанных выше целей, включая, без ограничения: сбор, систематизацию, накопление, хранение, уточнение (обновление, изменение), использование, распространение (в том числе передача третьим лицам), обезличивание, блокирование, уничтожение персональных данных, обработку персональных данных для целей статистического учета и научного анализа, а также осуществление любых иных действий с персональными данными Пользователя в рамках действующего законодательства Российской Федерации.

Обработка персональных данных осуществляется с применением следующих основных способов (но, не ограничиваясь ими): получение, хранение, комбинирование, передача, а также обработка с помощью различных средств связи (сеть Интернет) или любая другая обработка персональных данных Пользователя в соответствии с указанными выше целями и действующим законодательством Российской Федерации.

Настоящим Пользователь выражает согласие и разрешает (в том числе третьим лицам) объединять персональные данные в информационную систему персональных данных и обрабатывать персональные данные с помощью средств автоматизации либо без использования средств автоматизации, а также с помощью иных программных средств, а также обрабатывать его персональные данные для продвижения товаров, работ, услуг на рынке, для информирования о проводимых акциях и предоставляемых скидках.

Настоящим Пользователь признает и подтверждает, что в случае необходимости предоставления персональных данных для достижения указанных выше целей третьим лицам, а равно как при привлечении третьих лиц к оказанию услуг в указанных выше целях, Общество вправе в необходимом объеме раскрывать для совершения вышеуказанных действий информацию о Пользователе лично (включая персональные данные Пользователя) таким третьим лицам, их работникам и иным уполномоченным ими лицам, а также предоставлять таким лицам соответствующие документы, содержащие такую информацию.

При этом Общество гарантирует обеспечение безопасности переданных персональных данных. Пользователь предупрежден, что Оператор вправе передавать его персональные данные для указанных выше целей третьим лицам только при условии соблюдения ими требований законодательства Российской Федерации об обеспечении ими конфиденциальности персональных данных и безопасности персональных данных при их обработке.

Настоящее Согласие на обработку персональных данных является бессрочным, действует с момента его получения Оператором посредствам регистрации Пользователя на сайте exbico.ru, путем проставления «галочки», и может быть отозвано посредством направления письменного заявления в адрес Оператора по адресу электронной почты: support@exbico.ru или по почтовому адресу: 620041, г. Екатеринбург, ул. Красина, д. 7, а/я 160.

Настоящим Пользователь признает и подтверждает, что Пользователь самостоятельно и полностью несет ответственность за предоставленные им – персональные данные, включая их полноту, достоверность, недвусмысленность и относимость непосредственно к Пользователю.

Настоящим Пользователь признает и подтверждает, что обладает всей полнотой правоспособности для выражения данного согласия и выражает свое согласие.

Настоящим Пользователь признает и подтверждает, что с правами и обязанностями в соответствии с Федеральным законом «О персональных данных», в т.ч. порядком отзыва согласия на обработку персональных данных ознакомлен.

Пользователю необходимо держать в тайне пароль от личного кабинета на сайте Оператора по адресу: exbico.ru, а также обеспечить безопасность доступа к электронной почте, на которую будет зарегистрирован его личный кабинет. Если по каким-то причинам Пользователь не будете уверен в сохранности своего пароля, Пользователь обязан незамедлительно обратиться к администратору сайта Оператора с целью его смены. В обратном случае ответственность за утечку персональной информации Пользователя будет лежать исключительно на Пользователе. Со своей стороны, администратор сайта Оператора гарантирует безопасность Пользовательских данных.

Идентификация Пользователя представляет собой процедуру однозначного установления личности Пользователя по предоставляемым им персональным данным и проводится по добровольному заявлению Пользователя.