Апсайд в трейдинге что это

Апсайд — что это такое на бирже, в акциях и инвестициях простыми словами

Что такое апсайд простыми словами?

Апсайд означает потенциальное увеличение стоимости инвестиций в денежном или процентном выражении. Аналитики обычно используют методы технического или фундаментального анализа для прогнозирования будущей цены инвестиций, особенно цен на акции. Более высокий апсайд означает, что акции имеют большую ценность, чем в настоящее время отражается в цене акций. Если говорить простыми словами, то апсайд — это потенциал роста.

Содержание статьи:

Суть апсайда

Апсайд подразумевает прогнозируемое увеличение стоимости инвестиций и является противоположностью даунсайда. Можно утверждать, что концепция апсайда является фактором, побуждающим человека инвестировать средства. Величина апсайда будет зависеть в первую очередь от риска, связанного с этими инвестициями. Рыночная аксиома «высокий риск — высокая прибыль» остается верной, когда дело доходит до принятия решения о том, совершать ли инвестиции или отказаться от них.

Обычно инвесторы с высокой толерантностью к риску выбирают инвестиции с огромным апсайдом, в то время как те, кто не склонны к риску, выбирают инвестиции с ограниченным апсайдом, но с большей вероятностью сохранят свою первоначальную инвестиционную стоимость.

Технический анализ — это метод, который рассматривает исторические закономерности в цене акции и в объеме торгов ценной бумаги. Технические аналитики считают, что движения цен — это тенденции, и эти менеджеры используют графики, чтобы определить потенциал роста цены акции. Например, прорыв происходит, когда цена акции торгуется выше недавнего ценового тренда. Например, если акция торговалась между 30 и 35 долларами за акцию, движение цены до 38 долларов является прорывом, что указывает на то, что цена акции имеет апсайд выше 38 долларов.

Концепция высокого риска / высокого вознаграждения соответствует идее апсайда: чем выше риск, тем больше апсайд инвестиций.

Почему апсайд важен

Апсайд не только означает потенциальное увеличение стоимости инвестиций, но также является концепцией, используемой для оценки успешности работы управляющего портфелем по сравнению с эталонным показателем. Для многих взаимных фондов инвестиционная цель состоит в том, чтобы превзойти определенный эталонный показатель, такой как индекс Standard & Poor’s 500. Коэффициент апсайда показывает, какой потенциал роста дает взаимный фонд по сравнению с бенчмарком (эталоном).

Апсайд также играет роль в коротких позициях. Короткая продажа подразумевает продажу акций, которыми инвестор не владеет. В случае короткой продажи продавец должен доставить заемные ценные бумаги покупателю к дате расчетов. В конце концов, продавец короткой позиции должен купить акции, чтобы закрыть короткую позицию, а цель продавца — выкупить акции по более низкой цене. Продавцы в шорт ищут акции, которые достигли своего потенциала роста, а это означает, что потенциал этих акций к снижению увеличивается.

Резюме

А на сегодня все про апсайд. Надеюсь статья была для вас полезной и интересной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!

Апсайд

Данным термином, на фондовом рынке, принято называть следующие явления:

Термин происходит от английского слова upside, в переводе означающем «верхняя сторона». Противоположным по смыслу термином является downside (нижняя сторона).

Когда аналитики говорят об апсайде на ту или иную ценную бумагу, они подразумевают прогнозируемый ими рост её котировок в обозримом будущем. Для такого рода прогнозов обычно используется технический или фундаментальный анализ. Чем больше апсайд той или иной ценной бумаги, тем в большей степени занижена её нынешняя цена (относительно реальной стоимости), и тем более привлекательна она для инвестиций.

В том случае, когда цена финансового инструмента переваливает за ту отметку, которая была указана в опционе на него, речь идёт о чистой прибыли, которую получит покупатель опциона. То есть, в данном контексте, апсайд – это та прибыль, которая получается в результате реализации опциона на покупку.

Например, согласно договору опциона, вы имеете право купить 1000 акций компании QWERTY через один месяц по цене в 500 рублей за акцию. А между тем, по прошествии указанного месяца, их реальная цена достигла отметки в 550 рублей за акцию. То есть апсайд в данном случае, составил 50 рублей на акцию. Теперь реализовав своё право и выкупив акции по заранее оговоренной цене в 500 рублей, вы можете тут же продать их по текущей рыночной цене в 550 рублей. При этом размер извлечённой прибыли составит: (550-500)х1000 = 50000 рублей.

Что такое Апсайд

Апсайд (upside) что это? Это слово напрямую связанное с трейдингом.

Популярные темы:

Что такое апсайд простыми словами

Давайте разделим слово upside на два, получи up и side, первое слово означает вверх, а второе сторона. Дословный перевод выйти за верхнюю сторону.

Очень часто слово, апсайд, можно встретить в трейдинге.

Вы могли слышать такую фразу: «Завтра на биткоина ожидается апсайд» или «После сегодняшнего апсайда наблюдается коррекция»

Технические аналитики очень часто используют этот термин в своих прогнозах. Если технический аналитик ожидает апсайд, значить он имеет в виду рост котировок. Как правило, рост происходит с выходом из зоны проторговки или по другому баланса. Так вот проторговка эта и есть side, тот уровень после которого начинается импульсное движение.

Если технический аналитик говорит что произошёл апсайд, и ожидается коррекционное движение. Это значит что цена уже вышла из боковика, но технический аналитик еще не понял, подтвержден ли выход и проторговки. Для подтверждения он ожидает коррекцию и тест баланса из которого произошел апсайд.

Так же иногда в чатах можно встретить выражения такие, как: «словил апсайд на 1000 пунктов» — это означает что трейдер вошел в позицию лонг и забрал 1000 пунктов. «Апсайд на 50 долларов’ — цена выросла на 50 долларов.

Апсайд – до 30%. В какие ценные бумаги инвестировать в 2021 году

На фондовом рынке меняются лидеры роста: место технологических компаний могут занять представители циклических отраслей. Идеи для инвестиций в рублях и валюте на ближайшие кварталы – от трех портфельных управляющих УК «Альфа-Капитал».

– Глобальный переход в «цикличные истории» продолжится на фоне ультрамягкой денежно-кредитной политики в мире и сохранения существенного объема ликвидности, которая была влита в рынок. После роста капитализации ИТ-индустрии инвесторы могут вновь переключиться на «акции стоимости», и российские компании способны стать хорошим выбором. Причин несколько: подъем на товарных рынках с учетом восполнения запасов, ожидания инфляционных процессов, снижение доходностей альтернативных инструментов, восстановление мировой экономики.

В сегменте цветной металлургии заслуживает внимания «Норильский никель» – на фоне высоких цен на соответствующую группу металлов и дешевизны компании по мультипликаторам. Годовая дивидендная доходность акций может составить более 14%, а текущий потенциал роста котировок превышает 20%. Однако к концу года инвесторы, скорее всего, начнут более насторожено относиться к «Норникелю», так как действие соглашения между ключевыми акционерами приближается к концу и возникает неопределенность с дивидендами в будущем.

– На глобальном рынке акций нам нравятся «компании стоимости» из циклических отраслей, которые уже начали демонстрировать опережающую динамику после одобрения вакцин от коронавируса. В 2020 году такие бумаги находились под давлением в связи с резким замедлением или, если быть точнее, остановкой глобальной экономической активности. Мы считаем, что монетарные и фискальные стимулы в совокупности с вакцинацией и открытием мировой экономики окажут положительное влияние на циклические сектора.

Также хочется отметить компании горно-металлургической промышленности. Например, бразильскую Vale, которая платит дивиденды на уровне 4% от стоимости акций, но может увеличить выплаты с учетом повышения стоимости продукции. Несмотря на существенный рост котировок в последние месяцы, по форвардным мультипликаторам компания по-прежнему недооценена. Для возвращения мультипликаторов к среднеисторическим значениям акции должны вырасти более чем на 15%, что в совокупности с дивидендными выплатами обеспечит доходность более 20% к концу года. По нашим ожиданиям, рост спроса на основную продукцию Vale сохранится в ближайшие кварталы и будет поддерживать котировки.

Из представителей черной металлургии нам нравится крупнейший в мире производитель стали ArcelorMittal. Это одна из самых дешевых компаний сектора по мультипликатору EV/EBITDA, что исторически было связано с ее экспансивной политикой. ArcelorMittal снижала свободный денежный поток и объем распределяемых дивидендов, но на сегодняшний день менеджмент начал менять долгосрочную стратегию и выставлять на продажу наименее интересные активы. В частности, продан бизнес, располагавшийся в США, ведутся переговоры по продаже предприятий в Италии. Все это положительно скажется на долговой нагрузке и денежном потоке, поэтому мы ожидаем принятия новой дивидендной политики и увеличения выплат акционерам. Потенциал роста акций ArcelorMittal в 2021 году превышает 15%.

– На рынке еврооблигаций развивающихся стран сохраняется потенциал роста. Больше всего возможностей мы видим в Латинской Америке, в первую очередь в Мексике и Бразилии, хотя многие привлекательные компании работают сразу в нескольких странах, имеют активы в Колумбии, Чили, Перу и других государствах.

Из последних размещений заслуживают внимания облигации мексиканской Tierra Mojada с погашением в 2040 году. Это энергетическая компания с рейтингом инвестиционной категории, владеющая новой газовой электростанцией. Актив введен в строй в октябре прошлого года, при его строительстве были использованы самые современные технологии. Tierra Mojada создана в рамках инвестпроекта американской Blackstone Group с использованием управленческой команды с огромным опытом в индустрии в целом и в регионе в частности. Денежные потоки предприятия в значительной части гарантированы мексиканской государственной электроэнергетической компанией CFE. Евробонд дает возможность инвестировать в качественный и стабильный бизнес с низкой чувствительностью к циклическим колебаниям экономики. Доходность к погашению – в районе 5% годовых в долларах. При этом мы видим потенциал роста котировок, учитывая сохраняющуюся премию в цене относительно других еврооблигаций той же рейтинговой категории. На горизонте одного года общая доходность вложений может превысить 10% в валюте.

Интересны и недавно размещенные еврооблигации EnfraGen Energia – испанской энергетической компании с большим присутствием в Латинской Америке, которая оказывает услуги по предоставлению резервных мощностей. Актуальность данной модели бизнеса стремительно растет по мере перехода отрасли к более эффективной схеме генерации и распределения электроэнергии. Процесс активно поддерживается как государствами посредством принятия соответствующих законов, так и крупными отраслевыми игроками, заключающими прозрачные долгосрочные сервисные договоры. Тарифы предсказуемы, что позволяет компаниям прогнозировать на много лет вперед денежные потоки для покрытия издержек и получения приемлемой прибыли.

EnfraGen Energia создана благодаря альянсу крупной швейцарской управляющей компании и фонда, специализирующегося на проектах в энергетическом секторе США и Латинской Америки. Выпуск еврооблигаций с погашением в 2030 году обеспечен активами предприятия, что позволяет ему получить рейтинг инвестиционной категории от агентства S&P. Это бумаги стабильной компании с низкой чувствительностью к циклическим колебаниям глобальной экономики. Выпуск торгуется с доходностью около 5% годовых, но, учитывая кредитное качество EnfraGen Energia, может заметно подорожать в ближайшие месяцы. На горизонте одного года общая доходность вложений в данные евробонды, по нашему мнению, составит около 10%.

Руководство по позиционной торговле

Из всех торговых стратегий позиционная торговля охватывает самый продолжительный интервал времени. Соответственно, существует больший потенциал для получения прибыли, но в то же время есть и повышенный риск.

Преимущества позиционной торговли — это ограниченное поддержание позиций, использование более глобальных трендов и ослабление рыночного «шума».

Выбор торгового актива

При выборе актива/валютной пары для открытия сделок следует учитывать следующие факторы:

Волатильность

Рекомендуем выбирать высоко активный торговый инструмент, чтобы ежедневный SWAP не съедал вашу прибыль. Выбирайте актив, на который влияют как политические, так и экономические события. Здесь подойдут основные мажорные пары, также можно задействовать золото, нефть и ряд основных индексов.

Маржа

Позиционный трейдинг отличается от большинства стратегий тем, что для успешной торговли лучше будет использовать небольшое кредитное плечо. Вот переменные, на которых должен быть основан выбор маржи:

Учитывайте при торговле и манименеджмент: риски не должны превышать 5-10% от вашего депо.

Существуют такие виды трендов, которые просто продолжаются без «остановки», в то время как другие трейдеры находятся за бортом в ожидании отката, горя желанием тоже войти в этот рынок.

Если вы хотите узнать больше, тогда добро пожаловать в позиционную торговлю.

Если это нечто новое для вас – не переживайте.

Потому что из сегодняшнего поста вы узнаете следующее:

· Что такое позиционная торговля и как она работает;

· Где найти лучшие возможности для позиционной торговли;

· Как определить лучшее время для входа в рынок в рамках позиционной торговли;

· Как правильно установить стоп-лосс в позиционной торговле;

Что такое позиционная торговля и как она работает

Позиционная торговля – это торговая методология, целью которой является поймать тренд на рынке.

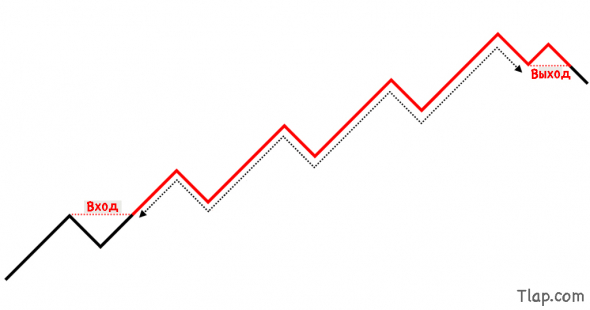

Идея состоит в том, чтобы поймать «само движение» и выйти из рынка только тогда, когда тренд продемонстрирует признаки разворота.

Вот что я имею в виду:

Преимущества и недостатки позиционной торговли.

· Требуется менее 30 минут в день;

· Эта техника подходит для тех, кто работает полный рабочий день;

· Меньше стресса по сравнению с внутридневной торговлей.

· Вы будете наблюдать, как ваши прибыльные позиции часто превращаются в убыточные;

· У вас будет низкая частота прибыльных позиций (около 30-40%).

По моему опыту, лучшее время для входа в рынок на «ранних стадиях» тренда.

1. Области поддержки и сопротивления;

2. Пробой долгосрочного диапазона;

3. Первый откат является лучшим откатом.

1. Области поддержки и сопротивления дадут вам возможность «покупать на минимумах и продавать на максимумах»

Область поддержки – это область на вашем графике, где потенциальное давление покупателей может подтолкнуть цену выше.

Область сопротивления – это область на вашем графике, где потенциальное давление продавцов может подтолкнуть цену ниже.

Восходящий тренд развивается только после пробоя уровня максимумов диапазона снизу вверх.

Таким образом, если вы хотите войти в рынок ДО ТОГО, как цена совершит пробой, вы должны сделать это, когда рынок еще находится в диапазоне.

И где находится лучшее место для открытия длинной позиции на рынке, который торгуется в диапазоне?

В области поддержки.

2. Пробой долгосрочного диапазона приносит стресс в вашу торговлю

Рынок постоянно меняется.

Он переходит от состояния диапазона к тренду и обратно к диапазону.

И согласно моему опыту, чем дольше рынок торгуется в диапазоне, тем сложнее он пробивает границы этого диапазона.

Когда рынок находится в диапазоне, трейдеры будут открывать длинные позиции на уровне поддержки и короткие позиции на уровне сопротивления.

И где они будут размещать свои ордера стоп-лосс?

Вероятно, ниже уровня поддержки и выше уровня сопротивления.

Со временем этот кластер ордеров стоп-лосс будет увеличиваться по мере того, как всё больше трейдеров будут торговать вблизи максимумов и минимумов диапазона.

Но рынок в конце концов должен пробиться.

Теперь допустим, что рынок пробивается вверх.

Есть трейдеры, которые торгуют на импульсе, позиционные трейдеры и трейдеры, торгующие в направлении тренда, которые открывают длинные позиции на пробое.

Еще есть трейдеры, которые открыли короткие позиции и у которых вблизи уровня сопротивления сработали защитные стопы, что еще больше подпитывает дальнейшее давление покупателей.

Всё это приводит к сильному пробою и возможному началу нового тренда.

Суть заключается в следующем.

Чем дольше цена торгуется в диапазоне, тем сложнее он пробивается.

3. Первый откат является лучшим откатом, и вот почему.

Откат – это когда цена временно движется против тренда и предлагает вам возможность для входа в рынок.

Согласно моему опыту, лучшим откатом является первый откат после пробоя.

Когда рынок торгуется в диапазоне, он должен в конце концов пробить его.

И как вам уже известно, чем дольше длится диапазон, тем труднее он пробивается.

Таким образом, когда рынок наконец пробивает границу диапазона, трейдеры, пропустившие данное движение, с нетерпением ждут входа в рынок на первом же откате.

Эти откаты обычно имеют неглубокую коррекцию, так как немногие трейдеры хотят торговать против сильного импульса.

Следовательно, вы можете купить на пробое максимума колебания и «запрыгнуть» в тренд.

Как определить лучшее время для входа в рынок в рамках позиционной торговли

Для позиционной торговли вы можете использовать 2 метода входа в рынок.

Ложный пробой

Этот метод входа дает преимущества для трейдеров, торгующих на пробое, которые «попали в ловушку», и он подходит для торговли в области поддержки и сопротивления.

Это работает следующим образом.

Трейдеры, торгующие на пробое, как правило, открывают длинные позиции на пробое уровней максимумов.

Но что происходит, когда рынок совершил пробой снизу вверх, а затем развернулся и пошел ниже?

Что ж, трейдеры, торгующие на пробое, оказываются «в ловушке», поскольку их длинные позиции находятся в красной зоне.

И если рынок продолжит снижение, у них сработают стоп-лоссы, что еще больше поспособствует дальнейшему снижению цены.

Давайте рассмотрим, как ложный пробой может служить триггером для входа в рынок.

Вот пример: ложный пробой уровней максимумов

Тем не менее, ложный пробой не является точным паттерном, поскольку у него есть разновидности.

Например, он может проявляться в виде разворотных свечных паттернов (молот, падающая звезда и т. д.).

Если вы хотите получить больше информации об этом, прочтите «Руководство по свечным паттернам».

Сокращение волатильности

Эта техника входа предлагает входить в рыночную среду с низкой волатильностью.

Поэтому, когда волатильность повышается в вашу пользу, вы можете многократно увеличить свой коэффициент прибыли R в своей сделке путем увеличения размера позиции (при наличии жесткого стоп-лосса).

По всей видимости, вы задаетесь вопросом:

«Как же тогда выглядит сокращение волатильности?».

Ну, это плотная консолидация с маленькими свечами.

И вы можете открыть длинную позицию в тот момент, когда рынок выходит из зоны низкой волатильности.

Как правильно устанавливать стоп-лосс, чтобы он не срабатывал «слишком рано»

Одна из самых больших ошибок, которую вы можете совершить – это разместить очень ЖЕСТКИЙ стоп-лосс.

Потому что чаще всего он будет срабатывать слишком рано, прежде чем рынок начнет двигаться в вашу пользу.

Это означает, что ваш анализ может быть правильным, но вы в конечном итоге всё равно потеряете деньги из-за очень плотно размещенного стоп-лосса.

Увеличьте размер вашего стоп-лосса, чтобы вы могли противостоять рыночному «шуму».

Устанавливайте ваш стоп-лосс на таком уровне, на котором ваши торговые сетапы потеряют свою актуальность.

Это означает, что если вы открываете короткую позицию на паттерне «голова и плечи», то ваш стоп-лосс должен быть установлен на уровне, при достижении которого данный графический паттерн будет считаться несработавшим.

А если вы открываете длинную позицию на уровне поддержки, то ваш стоп-лосс должен располагаться ниже уровня поддержки, поскольку если рынок достигнет его, то уровень поддержки, скорее всего, будет пробит.

Но я не советую размещать ваши стопы чуть ниже уровня поддержки или чуть выше уровня сопротивления, потому что у вас будут высокие шансы на то, что он легко сработает.

Вместо этого дайте цене некоторую «буферную зону», чтобы у нее было больше места для дыхания и отработки вашей позиции.

Как видите, в позиционной торговле нет ничего сложного.

Сложность заключается не в стратегии, а в ее исполнении – в готовности проехаться по тренду, удерживая свои прибыльные позиции.

И если вы хотите продвинуться еще на шаг вперед, то можете немного усовершенствовать данную технику..

Заключение

· Позиционная торговля – это методология, цель которой заключается в торговле на долгосрочных трендах;

· Лучшими торговыми возможностями являются области поддержки и сопротивления, пробой долгосрочного диапазона и первый откат;

· Для определения времени входа в рынок вы можете использовать ложный пробой и сокращение волатильности;