финансовое положение организации какое бывает

Какие типы финансовой устойчивости выделяют

Финансовая устойчивость – это важнейший показатель, отражающий степень финансовой независимости компании, а также платежеспособность. Существуют различные ее типы, дающие представление о состоянии предприятия: от абсолютно устойчивого до кризисного.

Важным направлением оценки деятельности любого экономического субъекта является финансовая устойчивость, которая отражает сбалансированность финансовых потоков организации и возможность свободного маневрирования ими. Непосредственное влияние на финансовую устойчивость экономического субъекта оказывает финансовый результат, поскольку прибыль создает гарантии дальнейшего существования и развития организации как в долгосрочной, так и в краткосрочной перспективе, что свидетельствует об актуальности данной тематики исследования. Какая имеется взаимосвязь финансового результата и финансовой устойчивости хозяйствующего субъекта в контексте финансового управления?

Посмотреть ответ

Основные понятия

При определении финансовой устойчивости используются следующие термины:

Как проводить анализ финансовой устойчивости компаний на основе моделей прогнозирования банкротства?

Достаточная устойчивость обеспечивается в том случае, если компания достигает максимальных результатов при минимальных тратах. Затраты уменьшаются за счет оптимизации перечня источников образования активов. Обращают внимание на структуру оборотных средств. Она представляет собой соотношение займов и собственных средств.

Типы устойчивости

Рассматриваемый показатель классифицируется по степени устойчивости. Она может быть абсолютной, средней, кризисной. В зависимости от типа устойчивости компания определяет способы повышения эффективности деятельности.

Вопрос: Каков порядок предоставления участником ВЭД сведений, подтверждающих финансовую устойчивость участника ВЭД?

Посмотреть ответ

Абсолютная устойчивость

Абсолютная устойчивость может быть установлена в том случае, если размер МПЗ превышает размер собственных оборотных средств, а также банковских займов под эти ценности. При этом учитываются кредиты под отгруженную продукцию и кредиторские долги, зачтенные банковским учреждением при кредитовании. Затраты покрываются в этом случае за счет собственных оборотных средств. Рассматриваемый уровень устойчивости характеризуется повышенной платежеспособностью. Компания независима от кредиторов.

Вопрос: Какие существуют аналитические возможности у консолидированной отчетности для характеристики финансовой устойчивости?

Посмотреть ответ

Абсолютная устойчивость – явление редкое, особенно в странах СНГ. Она отвечает следующему условию:

Запасы оборотные средства фирмы + заемные средства

ВАЖНО! При кризисном положении имеет смысл оптимизировать структуру пассивов и уменьшить затраты.

Какие характеристики определяют тип финансовой устойчивости

Параметры, на основании которых определяется устойчивость компании:

Практически каждый показатель является относительным. Анализировать его нужно с учетом зависимости от прочих значений. К примеру, размер издержек при производстве большой. Однако само по себе это ничего не значит. Если доходность от деятельности большая, то высокие издержки – норма. Также ни о чем не говорят большие задолженности перед кредиторами. Этот анализ нужно анализировать вкупе с размером собственных средств компании.

К СВЕДЕНИЮ! Анализ значений финансовой устойчивости выполняется на основании сведений из бухгалтерской отчетности. В частности, имеются в виду формы №1 и №5. Могут также использоваться прочие документы.

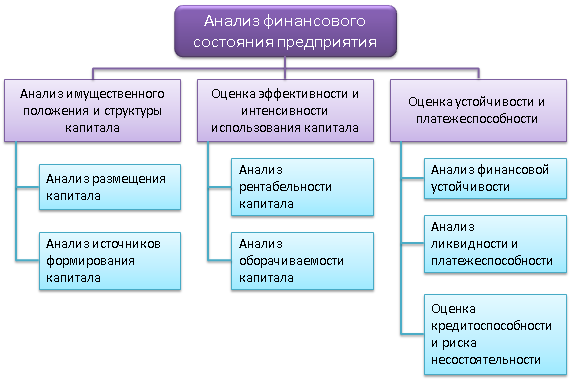

Как проводится анализ финансового состояния предприятия

Финсостояние организации – понятие, объединяющее множество характеристик. Это и конкурентоспособность, и применение ресурсов, и применение капитала, и своевременное внесение платежей в казну. Есть классическое определение анализа. Это способ оценки и прогнозирования состояния дел в организации на базе бухотчетности.

Что собой представляет финсостояние

Финсостояние организации – это совокупность различных значений, которые дают представление о состоянии капитала на протяжении всего кругооборота. Также оно отображает способность фирмы расплачиваться по обязательствам, финансировать свою деятельность.

Финсостояние предприятия может быть самым разным. Самые базовые характеристики – устойчивость или ее отсутствие. Рассмотрим эти и другие составляющие финсостояния подробнее.

Финансовая устойчивость

Низкая устойчивость организации обозначает ее предкризисное состояние. Рассмотрим значения устойчивости:

Если компания не соответствует перечисленным характеристикам, то, вероятнее всего, она не является устойчивой. Устойчивость – это способность фирмы сохранить свою платежеспособность и выгоду для инвесторов при изменяющихся условиях наружной среды.

Для обеспечения этой устойчивости должны присутствовать эти факторы:

Устойчивость определяется во многом итогами работы компании. Если поставленный план фирмой выполняется, это хорошо воздействует на финансовый статус.

Рассмотрим задачи анализа экономической устойчивости:

Анализ позволяет своевременно обнаружить риски, узнать все о сильных и слабых сторонах работы компании.

Основные сведения об анализе состояния

В рамках анализа ключевыми являются эти показатели:

Существуют абсолютные и относительные показатели для анализа. Абсолютные практически не используются в виду повышенной инфляции. Рассмотрим виды относительных значений:

Кто именно должен заниматься анализом? Ответственность за это может быть передана руководителям, учредителям. Но это внутренние пользователи. То есть это представители фирмы. Но анализ могут проводить внешние пользователи. К примеру, это партнеры фирмы или ее кредиторы. Анализ может проводиться:

Соответственно, анализ может быть внешним или внутренним. Внешний выполняется на основании поверхностных данных, к которым есть доступ у внешних пользователей. Внутренний анализ может совершаться на основании углубленных сведений. Связано это с тем, что у внутренних пользователей есть доступ ко всем нужным документам.

Существуют такие методы для анализа финсостояния:

При анализе финсостоянии нужно использовать сразу несколько методов. Требуется захватывать сразу несколько направлений в динамике.

Виды аналитических коэффициентов

Система коэффициентов – ключевой элемент в рамках анализа экономического состояния. Различают 5 основных групп коэффициентов:

Все эти коэффициенты нужны для оценки структуры источников финансирования. Также оценивается динамика показателей.

Определение ликвидности

Ликвидной компания считается в том случае, если ее показатели соответствуют схеме:

Расшифровка этих значений и способ их вычисления (цифры предполагают определенные строки баланса):

Если какое-либо неравенство не исполняется, это является признаком ухудшения ликвидности.

К СВЕДЕНИЮ! Высокая степень устойчивости – это способность организации платить по своим обязательствам, тратить деньги на развитие и масштабирование.

Финансовый анализ предприятия

Понятие финансового анализа предприятия

Финансовым анализом называют комплекс методик по накоплению, переработке и анализу качественной и количественной информации, касающейся финансов предприятия. В успешных компаниях финансовый анализ идет рука об руку с управленческим, позволяя вовремя обнаружить и искоренить негативные тенденции и усилить позитивные.

Цели и задачи финансового анализа предприятия

Финансовый анализ выполняется для того, чтобы принять обоснованные управленческие решения.

На предприятиях проводится как внешний, так и внутренний анализ:

Также финансовый анализ предприятия может быть:

Задачи подчиняются цели и виду исследования, среди них:

Источники данных для анализа

В зависимости от заказчика, выбираются и источники информации. Могут использоваться как все перечисленные документы, так и часть.

Важно понимать, что используемые данные имеют ограничения, на которые надо делать поправку при анализе:

Методики финансового анализа предприятия

Чаще всего последовательно или параллельно применяют несколько методик. Это позволяет получить полную картину финансового состояния в разных разрезах.

Вертикальный анализ

Горизонтальный анализ

В процессе отслеживается не только скорость роста отдельных статей, но и выявляются тенденции изменений.

Горизонтальный анализ особенно важен для компаний, деятельность которых существенно зависит от сезонности.

Важно! Вертикальный и горизонтальный анализы дополняют друг друга, рекомендовано их параллельное выполнение.

Сравнительный (пространственный) анализ

Трендовый анализ

Разновидность горизонтального анализа, выделяемая в отдельный метод. Суть его в том, что показатели какого-то периода принимаются базовыми. С этой базой сравниваются показатели других периодов. На основе выявленных отклонений формируется тренд. Этот тренд служит основой для построение прогнозов на перспективу.

Факторный (интегральный) анализ

Данный метод подразумевает использование многомерного статистического анализа. Исследуется влияние отдельных факторов на общий результат. В рамках этого метода берутся во внимание внутренние и внешние факторы, оказывающие воздействие на предприятие:

При факторном анализе каждый фактор может быть разложен на ряд составляющих.

Анализ коэффициентов (относительных показателей)

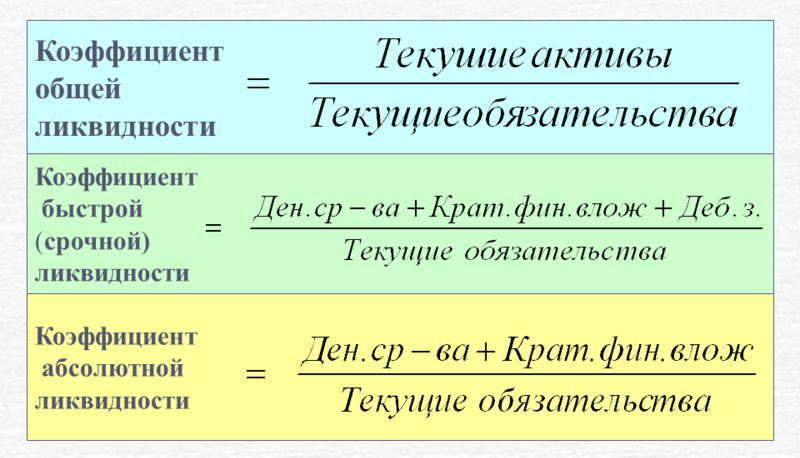

Один из наиболее важных по мнению экспертов методов. Чаще всего рассчитываются показатели платежеспособности и ликвидности.

Иными словами, выясняется, есть ли у компании финансы для оплаты всех своих обязательств и насколько легко и быстро имущество может быть трансформировано в деньги.

БИТ.ФИНАНС/ПРОФ

С помощью БИТ.ФИНАНС/ПРОФ вы можете создать финансовый анализ своего предприятия в кратчайшие сроки

Этапы проведения финансового анализа предприятия

1. Описание цели анализа, его формата

На этом этапе обычно привлекаются аналитики, которые на основе круга вопросов, на которые надо получить ответы, подбирают методы, которыми можно получить нужную информацию.

Уже на этом этапе необходимо понимать:

2. Предварительный обзор состояния предприятия

Собираются данные о том, каковы ключевые показатели деятельности компании на момент проведения анализа. Обязательно надо зафиксировать такие данные:

3. Проверка имущественного и финансового состояния организации

На этом этапе проверяется рациональность вложения денежных средств в активы. Также оцениваются платежеспособность и ликвидность организации.

Обычно рассчитываются такие показатели.

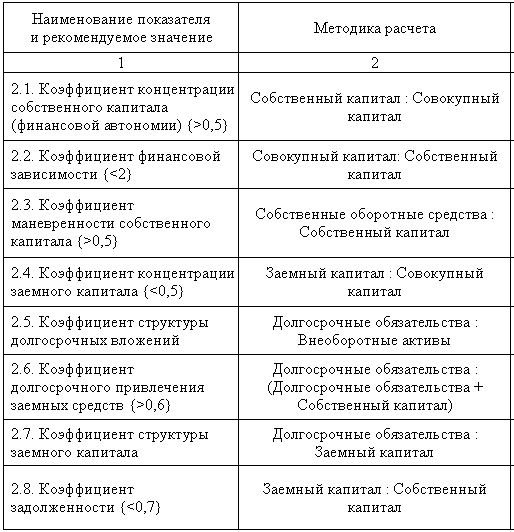

На основании приведенных ниже коэффициентов можно понять, насколько компания стабильна в долгосрочной перспективе. Практика показывает, что рассматривать эти показатели необходимо в динамике.

4. Анализ результатов финансово-хозяйственной деятельности

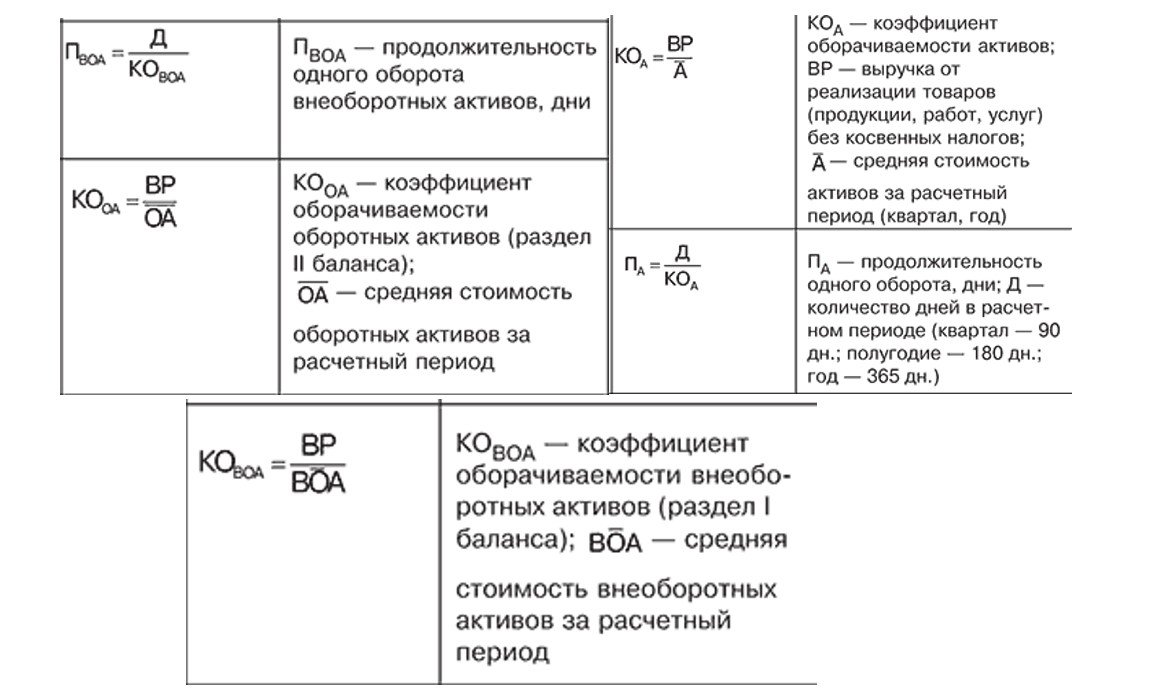

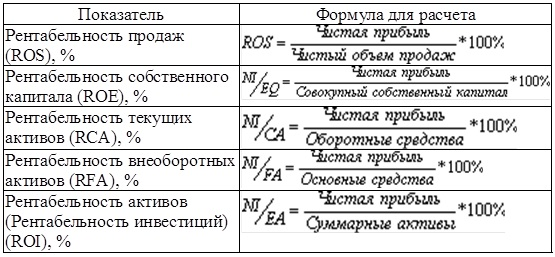

На этом этапе оцениваются и интерпретируются данные таких параметров.

Анализируется на основе коэффициентов, приведенных ниже. Практика показывает, что от скорости оборота средств зависит годовой финансовый оборот.

Прослеживается закономерность: ускорение оборота на одном участке ведет к тому же на других. То есть: средства, вложенные в активы, быстрее становятся реальными денежными средствами.

5. Анализ структуры баланса

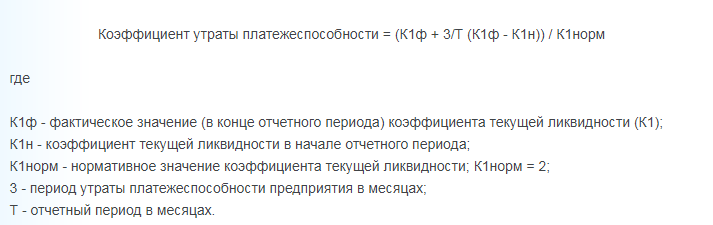

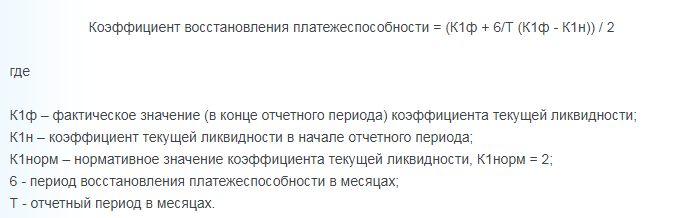

На этом этапе проверяется риск несостоятельности предприятия и возможности ее преодолеть. Обычно рассчитывается коэффициент утраты (или восстановления) платежеспособности. Покажет реальные перспективы компании:

Вывод

БИТ.ФИНАНС.Проф – решение на базе 1С:Предприятие 8 для создания полноценной системы казначейства и бюджетирования в компании, холдинге. Система обеспечит вас финансовыми показателями (KPI) компании в виде наглядных отчетов, графиков, диаграмм и дашбордов для руководства компании.

Закажите бесплатную консультацию наших специалистов и они расскажут вам с помощью каких программ и отчетов 1С можно контролировать и анализировать деятельность предприятия.

Как узнать, зависит ли компания от кредиторов

Предположим, компания «Белая лошадь» оформила кредит (о нет). Теперь к показателям бизнеса добавился еще один — финансовая устойчивость

Финансовая устойчивость показывает, насколько компания зависит от кредитов, займов и чужих денег вообще — сможет ли быстро отдать долги и обойтись только своими силами. Устойчивость считают по разным коэффициентам — рассказываем о трех основных.

Что такое финансовая устойчивость

Финансовая устойчивость показывает, может ли крупный завод или кофейня в бизнес-центре работать без кредитов и займов, какая степень платежеспособности у компании. Если компания устойчива, то даже с кредитами она работает спокойно, а если нет — долги могут привести к разорению и закрытию бизнеса.

Давайте на примере определим финансовую устойчивость.

Компания «Белая лошадь» покупает и перепродает товары для дома: посуду, сковородки, скатерти. На счете у «Белой лошади» — миллион рублей, на складе в виде товаров — 200 000 рублей, а расходов — 750 000 рублей:

аренда — 50 000 рублей;

зарплата сотрудникам — 200 000 рублей;

долги поставщикам — 500 000 рублей.

На расходы у компании есть деньги, но кроме этого «Белая лошадь» еще платить по кредитам и займам. Если кредиторы попросят срочно вернуть долг, «Белой лошади» придется отдать деньги, которые обычно идут на товар, влезть в новые долги или объявить себя банкротом. Да и без этого любые изменения бюджета, например рост арендной платы, пошатнут компанию.

Финансовую устойчивость считают по разным коэффициентам, вот основные:

Разберем каждый из них.

Коэффициент финансовой независимости

Его еще называют коэффициентом автономии — он показывает, насколько компания независима от кредиторов.

Коэффициент финансовой независимости считают по формуле:

Собственный капитал / активы

Собственный капитал — это всё, чем владеет компания минус обязательства. Например, у компании есть станок за 100 000 рублей, но она должна за аренду еще 10 000 рублей. Собственный капитал — 90 000 рублей.

Активы — это всё, чем владеет компания, тот же станок, деньги, патент.

Собственный капитал «Белой лошади» — 614 000 рублей, а активы — 9 084 000 рублей.

Считаем по формуле:

614 000 / 9 084 000 = 0,07

Чем меньше коэффициент, тем больше компания зависит от кредитных денег и тем менее устойчивое у нее положение. Нормальное значение — больше 0,5. Хотя показателю в единицу радоваться не стоит: такие компании отказываются от заемных средств совсем и этим сдерживают свой рост.

У нас получилось 0,07 — это значит, что у «Белой лошади» только семь процентов своих денег, а во всём остальном компания зависит от кредиторов и в любой момент может разориться.

Коэффициент финансовой зависимости

Этот коэффициент показывает, насколько компания зависит от кредиторов. Считают по формуле:

Обязательства — это все, кому компания должна заплатить за что угодно: аренду офиса или ремонт машины. Обязательства еще называют пассивами.

Активы — всё, чем владеет компания.

У «Белой лошади» обязательств на 8 471 000 рублей, а активов на 9 084 000 рублей.

Считаем по формуле:

8 471 000 / 9 084 000 = 0,9

Идеальное значение — 0,5, в этом случае у компании собственный и заемный капиталы в равных долях. Допускаются значения 0,6—0,7, но если цифра выше — значит, компания зависима от кредиторов. Так у «Белой лошади».

Коэффициент соотношения заемных и собственных средств

Этот коэффициент дает общую оценку финансовой устойчивости компании, его еще называют финансовым левериджем. Считают по формуле:

Обязательства / собственный капитал

Собственный капитал «Белой лошади» — 614 000 рублей, а обязательств на 8 471 000 рублей.

8 470 000 / 614 000 = 13,8

Обычно этот коэффициент считают в сравнении с другим периодом. Если он вырос — значит, компания всё больше зависима от чужих денег. Оптимальное значение — 0,7. Если получается больше, финансовая устойчивость компании низкая.

С ростом значения растет и степень риска инвесторов — это значит, что всё меньше людей и компаний захотят вкладывать в эту фирму. Ведь в случае чего расплатиться из своих денег она не сможет.

С «Белой лошадью» вряд ли захотят работать инвесторы и банки, потому что выживает она пока только за счет заемных денег.

Подытожим

Мы посчитали три показателя финансовой устойчивости «Белой лошади» и выяснили, что компания зависит от кредитов и займов, которые рано или поздно придется отдавать, почти не имеет личных сбережений, а ее устойчивость на нуле. Если кредиторы попросят срочно вернуть деньги, компанию ждет банкротство. Есть два варианта решить проблему:

В целом же дела у «Белой лошади» плохие. Чтобы не допустить такого в своей компании, нужно следить за соотношением собственных и заемных денег и не допускать перекоса в сторону заемных.

Тема 8. Оценка финансового состояния организации

Цель:

ознакомить студентов с основными понятиями, методами и критериями оценки финансового состояния организации.

Задачи:

Оглавление

8.1. Финансовое состояние организации: понятие, критерии оценки

В процессе снабженческой, производственной, сбытовой и финансовой деятельности организации происходит непрерывный процесс кругооборота капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и, как следствие, меняется финансовое состояние (положение) организации.

Финансовое состояние отражает способность организации финансировать свою деятельность. Оно в общем виде характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования организации, целесообразным их размещением и эффективным использованием, деловой активностью, финансовыми взаимоотношениями с другими юридическими и физическими лицами, платеже- и кредитоспособностью, финансовой устойчивостью.

Таким образом, финансовое состояние предприятия (ФСП) – это экономическая категория, отражающая состояние капитала в процессе его кругооборота и способность субъекта хозяйствования к саморазвитию на фиксированный момент времени.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия своевременно производить платежи, финансировать свою деятельность на расширенной основе, переносить непредвиденные потрясения и поддерживать свою платежеспособность в неблагоприятных обстоятельствах свидетельствуют об его устойчивом финансовом состоянии, и наоборот.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства.

Финансовое состояние предприятия, его стабильность зависят от результатов производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. И наоборот, в результате недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является счастливой случайностью, а итогом грамотного, умелого управления всем комплексом факторов, определяющих результаты хозяйственной деятельности предприятия.

Чтобы развиваться в условиях рыночной экономики и не допустить банкротства, нужно знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую — заемные. Следует знать и такие понятия рыночной экономики, как платежеспособность, финансовая устойчивость, деловая активность, рентабельность и др.

Главная цель оценки анализа финансового состояния — своевременно выявлять и устранять недостатки в финансовой деятельности, находить резервы улучшения финансового состояния организации. При этом необходимо решать следующие задачи.

Разработать конкретные мероприятия, направленные на более эффективное использование финансовых ресурсов и укрепление финансового состояния.

В качестве критериев оценки финансового состояния организации используется система показателей, характеризующих в статике и динамике:

Наиболее широко при оценке финансового состояния организации применяются показатели платежеспособности и ликвидности, финансовой устойчивости и банкротства.

Анализ финансового состояния основывается главным образом на относительных показателях, т. к. абсолютные показатели в условиях инфляции очень трудно привести в сопоставимый вид, кроме того абсолютные показатели не могут, как правило, выступать в качестве нормативных критериев.

Относительные показатели финансового состояния анализируемой организации можно сравнить:

Как известно, организация – сложное формирование, состоящее из партнерских групп, находящихся в тесном взаимном общении. Среди партнерских групп можно выделить основные и неосновные.

Перечень основных партнерских групп, их вклад в хозяйственную деятельность предприятия, требования в отношении компенсации своего участия, интересы, которых они добиваются в предпринимательской деятельности, в оценке и обеспечении желаемого финансового состояния систематизированы, в табл. 8.1.

Неосновные партнерские группы – те, кто опосредованно заинтересован в успехах организации (страховые компании, аудиторские и юридические фирмы и т. д.).

Таким образом, анализом финансового состояния занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов, банки – для оценки условий кредитования и определения степени риска, поставщики – для своевременного получения платежей, налоговые инспекции — для выполнения плана поступления средств в бюджет и т. д. В соответствии с этим анализ делится на внутренний и внешний.

Основные партнерские группы

Вклад партнерский группы

Объект финансового анализа

Финансовые результаты, финансовая устойчивость

Капитал и проценты на вложенный капитал

Оплатность (кредитоспособность), финансовая устойчивость, платежеспособность

Знание дела и умение руководить

Оплата труда и доля прибыли сверх оклада

Все стороны деятельности организации

Приведение в действие средств и предметов труда

Заработная плата, премии, социальные условия

Платежеспособность, финансовые результаты

Поставщики средств и подрядчики

Обеспечение непрерывности и эффективности процесса производства продукции

Покупатели и заказчики

Дебиторская, кредиторская задолженность, выручка от реализации

Своевременная и полная оплата налогов

Финансовые результаты организации

Внутренний анализ проводится службами предприятия и его результаты используются для планирования, контроля и прогнозирования ФСП. Его цель — обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы создать условия для нормального функционирования предприятия, получения максимума прибыли и исключения риска банкротства.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель – установить возможность выгодно вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери.

Практика финансового анализа выработала методику анализа финансовых отчетов для оценки финансового состояния организации. Можно выделить семь основных направлений анализа по этой методике.

Основными источниками информации для анализа финансового состояния предприятия служат отчетный бухгалтерский баланс, отчеты о прибылях и убытках, о движении капитала, о движении денежных средств и другие формы бухгалтерской и статистической отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

Анализ финансового состояния организации на этапе анализа финансовых отчетов начинается с «чтения» бухгалтерского баланса. При этом выявляются важнейшие характеристики:

Горизонтальный анализ позволяет сопоставить между собой величины конкретных статей баланса в абсолютном и относительном выражении за рассматриваемый период и определить их изменение за этот период.

Вертикальный анализ устанавливает структуру баланса и выявляет динамику ее изменения за анализируемый период (месяц, квартал, год).

При этом в соответствии с ПБУ 4/99: «По каждому числовому показателю бухгалтерской отчетности. должны быть приведены данные минимум за два года — отчетный и предшествующий отчетному». Постановление Правительства РФ от 25.06.03г. № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа» уточняет, что коэффициенты финансово-хозяйственной деятельности рассчитываются поквартально не менее чем за двухлетний период.

Анализ финансовой отчетности является, по сути, предварительным, но очень важным этапом анализа финансового состояния, позволяющим судить о платеже-, кредитоспособности и финансовой устойчивости организации, характере использования финансовых ресурсов.

8.2. Оценка платежеспособности и ликвидности организации

8.2.1. Оценка платежеспособности

Платежеспособность — это способность своевременно полностью выполнить свои платежные обязательства, вытекающие из торговых, кредитных и иных операций платежного характера. Расчет платежеспособности проводится на конкретную дату.

Для подтверждения платежеспособности проверяют наличие денежных средств на расчетных и валютных счетах, краткосрочные финансовые вложения, причем эти активы должны иметь оптимальную величину. С одной стороны, чем значительнее размер денежных средств на счетах, тем с большей вероятностью можно утверждать, что предприятие располагает достаточными средствами для текущих расчетов и платежей. С другой стороны, наличие незначительных остатков средств на денежных счетах не всегда означает, что предприятие неплатежеспособно: средства могут поступить на расчетные и валютные счета, в кассу в течение ближайших дней, краткосрочные финансовые вложения легко превратить в наличность. Постоянное кризисное отсутствие наличности приводит к тому, что предприятие превращается в «технически неплатежеспособное», а это уже может рассматриваться как первая ступень на пути к банкротству.

Тем не менее закон «О несостоятельности (банкротстве)» в редакции 1992 года критерием несостоятельности устанавливал неоплатность, т. е. организация признавалась несостоятельной лишь в том случае, если общая стоимость задолженности превышала стоимость имущества. Практика применения закона показала, что путем изменения объемов дебиторской и кредиторской задолженности, переоценкой активов можно было длительное время по отчетности показывать свою оплатность.

Тот же закон в редакции 1998 и 2002 гг. изменил критерий несостоятельности – им стала платежеспособность. Но до сих пор многие авторы отождествляют оплатность (ликвидность) с платежеспособностью, что противоречит действующему законодательству. В табл. 8. 2. приведены критерии несостоятельности, используемые в различных странах.

Сопоставление критериев несостоятельности

Страна, основная идея в законе

Год принятия соответствующего закона *

Критерий банкротства

Неплатежеспособность

Неоплатность

Россия. Равенство в учете требований должника и кредиторов; больше защищаются права кредиторов

Великобритания. Главенствует идея о первоочередной защите интересов кредиторов

Франция. Создание максимально благоприятных условий для реабилитации бизнеса

США. Создание максимально благоприятных условий для реабилитации бизнеса

Германия. Главенствует идея о первоочередной защите интересов кредиторов

* Во всех странах законодательство постоянно изменяется.

В п. 2 ст. 3 Федерального закона РФ № 127-ФЗ от 26.10.02 г. «О несостоятельности (банкротстве)» указано: «Юридическое лицо считается не способным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены». Условием возбуждения дела о банкротстве в соответствии с п. 2 ст. 6 этого же Закона является наличие долга не менее 100 тыс. руб.

В соответствии с текстом Закона о банкротстве в редакции 1998, 2002 гг. и Приказом ФСФО РФ от 23 января 2001 г. № 16 «Об утверждении методических указаний по проведению анализа финансового состояния организаций» (условные обозначения в формулах приняты аналогичными приведенным в Приказе), степень платежеспособности по текущим обязательствам (K9)определяется как соотношение текущих заемных средств (краткосрочных обязательств) организации к среднемесячной выручке:

где

где

Т — количество месяцев в рассматриваемом периоде.

Среднемесячная выручка вычисляется по валовой выручке, включающей выручку от реализации за отчетный период (по оплате), НДС, акцизы и другие обязательные платежи. Она характеризует объем доходов организации за рассматриваемый период и определяет основной финансовый ресурс организации (масштаб бизнеса), который используется для ведения хозяйственной деятельности, в т. ч. для исполнения обязательств перед фискальной системой государства, другими организациями, своими работниками. В форме № 2 бухгалтерской отчетности «Отчет о прибылях и убытках» по строке 010 приводится выручка-нетто.

8.2.2. Анализ ликвидности баланса предприятия

Ликвидность баланса определяется как степень покрытия обязательств предпринимательской организации ее активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Ликвидность активов — скорость (время) превращения активов в денежные средства, которая определяется как величина, обратная времени, необходимому для превращения активов в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в денежные средства, тем выше их ликвидность. Предприятие, оборотный капитал которого состоит преимущественно из денежных средств и краткосрочной дебиторской задолженности, обычно считается более ликвидным, чем предприятие, оборотный капитал которого состоит преимущественно из запасов.

В ходе оценки финансового состояния организации широко применяется анализ ликвидности баланса, который заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков погашения.

Все активы предприятия в зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, можно условно подразделить на следующие группы.

Первые три группы активов в течение текущего хозяйственного периода могут постоянно меняться и относятся к текущим активам предприятия. Текущие активы более ликвидны, чем остальное имущество предприятия.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом.

1. Наиболее срочные обязательства (П1) – кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу).

2. Краткосрочные пассивы (П2) – краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

При определении I и II групп пассива для получения достоверных результатов необходимо знать время исполнения всех краткосрочных обязательств. На практике это возможно только для внутренней аналитики. При внешнем анализе из-за ограниченности информации эта проблема значительно усложняется и решается, как правило, на основе предыдущего опыта аналитика, осуществляющего анализ.

3. Долгосрочные обязательства (П3) – долгосрочные заемные кредиты и прочие долгосрочные пассивы. Это статьи раздела IV баланса «Долгосрочные обязательства», подлежащие погашению более чем через 12 месяцев после отчетной даты.

4. Постоянные пассивы (П4) – статьи раздела III «Капитал и резервы» и отдельные статьи раздела V баланса, не вошедшие в предыдущие группы: «Доходы будущих периодов» и «Резервы предстоящих расходов». Для сохранения баланса актива и пассива итог данной группы следует уменьшить на сумму по статьям «Расходы будущих периодов».

Для определения ликвидности баланса следует сопоставить суммы по каждой группе активов и пассивов нарастающим итогом.

Баланс считается абсолютно ликвидным, если выполняются следующие условия:

Если выполняются первые три неравенства, т. е. оборотные активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство. Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Обратим внимание на то, что некоторые экономисты предлагают выделять в активе и пассиве баланса не по 4, а по 5 групп. Обычно это делается путем разбиения вышеуказанной 3-й группы на 2 группы для более детального анализа.

Предварительный анализ ликвидности баланса предприятия удобнее проводить с помощью таблицы (табл. 8.3).

Предварительный анализ ликвидности баланса

Группа статей баланса

Покрытие (актив)

Сумма обязательств (пассив)

На отчетную дату

На начало периода

На отчетную дату

На начало периода

На отчетную дату

Итого

В графы этой таблицы записываются данные на начало и на конец отчетного периода по группам актива и пассива. Сопоставляя итоги этих групп, определяют абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода. Таким образом, с помощью этой таблицы можно выявить рассогласование по срокам активов и пассивов, получить общее представление о ликвидности и платежеспособности анализируемого предприятия.

Кроме того, сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели.

1. Текущая ликвидность (Лт), которая свидетельствует о платежеспособности или неплатежеспособности предприятия на отчетную дату:

2. Перспективная ликвидность (Лп) — прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

Однако следует отметить, что проводимый по изложенной схеме (на основе абсолютных показателей) анализ ликвидности баланса не учитывает структурные соотношения активов и обязательств, не позволяет формировать нормативные оценки. Поэтому такой анализ должен дополняться анализом платежеспособности и ликвидности с использованием соответствующих финансовых коэффициентов.

1. Коэффициент абсолютной ликвидности (Кла) показывает, какую часть кредиторской задолженности предприятие может погасить немедленно:

2. Этот коэффициент отражает соотношение самых ликвидных активов (денежных средств, приравненных к ним ценных бумаг и т. п.) и — текущих обязательств. Он наиболее точно характеризует платежеспособность предприятия, поэтому его некоторые экономисты называют коэффициентом платежеспособности, что, безусловно, лучше отражает экономическое содержание этого коэффициента. Рекомендуемое значение данного показателя от 0,2-0,3 до 0,7.

3. Коэффициент быстрой ликвидности (Клб) , или «коэффициент критической оценки», «коэффициент ликвидности», показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность:

В ликвидные активы включаются все оборотные активы предприятия, за исключением товарно-материальных запасов. Поскольку для погашения обязательств готовой продукцией и запасами сырья требуется их предварительная реализация, данный коэффициент показывает, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также за счет поступлений по расчетам. Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5, однако следует иметь в виду, что достоверность выводов по результатам расчетов этого коэффициента и его динамики в значительной степени зависит от «качества» дебиторской задолженности, что можно выявить только по данным внутреннего учета.

4. Коэффициент текущей ликвидности (Клт) показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение периода. Это основной показатель платежеспособности предприятия:

В мировой практике принято считать, что значение этого коэффициента должно находиться в диапазоне от 1 до 2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако, если коэффициент текущей ликвидности более 2, то, как правило, это свидетельствует о нерациональном использовании средств предприятия или нестабильности экономики. Значение коэффициента текущей ликвидности ниже 1 (а для нестабильной экономики – ниже 2) говорит о неплатежеспособности предприятия.

Высокая нестабильность экономики делает невозможным нормирование этого показателя. В таких условиях хозяйствования показатель текущей ликвидности должен оцениваться для каждого конкретного предприятия по его учетным данным.

Если соотношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно делать вывод о высоком финансовом риске, связанном с тем, что организация не в состоянии оплатить свои счета. Принимая во внимание различную степень ликвидности активов, можно предположить, что не все активы могут быть реализованы в срочном порядке, а следовательно, возникнет угроза финансовой стабильности предприятия. Если же значение коэффициента текущей ликвидности превышает 1, то можно сделать вывод о том, что предприятие располагает некоторым объемом свободных ресурсов (чем выше коэффициент, тем больше этот объем), формируемых за счет собственных источников.

В финансовой теории есть положение, что чем выше оборачиваемость оборотных средств, тем меньше может быть нормальный уровень коэффициента текущей ликвидности. Однако не любое ускорение оборачиваемости материальных оборотных средств позволяет считать нормальным более низкий уровень коэффициента текущей ликвидности, а лишь связанное со снижением материалоемкости. Это объясняется следующим: чем меньше необходимая потребность в материальных ресурсах, тем меньшая часть средств расходуется на приобретение материалов и большая часть остается на погашение задолженности предприятия. Таким образом, предприятие может считаться платежеспособным при условии, что сумма его оборотных активов равна сумме краткосрочной задолженности.

Данные рассуждения могут быть использованы в стабильной, устоявшейся экономике и к России пока не могут быть применены в полной мере. Поэтому в соответствии с Постановлением Правительства РФ № 498 от 20.05.94г., не отмененным до настоящего времени, при оценке российских предприятий предусмотрено нормативное значение коэффициента текущей ликвидности Клт. норм. = 2,0.

5. Общий показатель ликвидности баланса, который рекомендуется использовать для комплексной оценки ликвидности баланса в целом, показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (кратко-, долго- и среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств.

Общий показатель ликвидности баланса (Кло) определяется по формуле:

Значение данного коэффициента должно быть больше или равно 1. С его помощью осуществляется оценка изменения финансовой ситуации на предприятии с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного из множества потенциальных партнеров на основе анализа их отчетности.

6. Показатель ликвидности при мобилизации средств (Клм) характеризует степень зависимости платежеспособности предприятия от материально-производственных запасов и затрат с точки зрения необходимости мобилизации денежных средств для погашения своих краткосрочных обязательств:

Клм = А3 / (П1+П2).

Рекомендуемые значения этого показателя от 0,5 до 1. Необходимость его расчета вызвана тем, что ликвидность отдельных составляющих оборотного капитала предприятия, как уже отмечалось, далеко не одинакова. Если денежные средства могут служить непосредственно источником выплаты по текущим обязательствам, то запасы и затраты могут быть использованы для этой цели лишь после их реализации, что предполагает наличие не только покупателя, но и денежных средств у покупателя. Этот коэффициент может иметь значительные колебания в зависимости от материалоемкости производства и для каждого предприятия индивидуален. Желательно, чтобы его динамика не имела больших отклонений.

Для углубленного анализа ликвидности и платежеспособности предприятия представляет интерес анализ показателя ликвидности при мобилизации средств в динамике вместе с изменениями значений материальных оборотных средств и краткосрочных обязательств предприятия. Такой анализ позволяет выявить изменения в хозяйственной деятельности предприятия с точки зрения кредитной политики.

Так, при неизменной кредитной политике (т. е. при стабильной сумме краткосрочных обязательств) значительный рост Клм будет говорить в целом об ухудшении результативности хозяйственной деятельности, в частности о росте незавершенного производства, затоваривании сырьем, готовой продукцией и т. д. При стабильном объеме материальных оборотных средств в случае уменьшения значений Клм можно предположить, что на предприятии ухудшилась ситуация с краткосрочными обязательствами, т. е. либо были взяты дополнительные краткосрочные кредиты, либо увеличилась задолженность кредиторам, либо и то и другое вместе.

Основные коэффициенты, рассчитываемые при оценке ликвидности баланса в ходе анализа финансового состояния, сведены в табл. 8.4.

Коэффициенты, используемые для оценки ликвидности баланса предприятия

Показатель

НОРМАЛЬНОЕ ОГРАНИЧЕНИЕ

Комментарий

1. Общий показатель ликвидности (Кло)

Оценивает изменения финансовой ситуации на предприятии с точки зрения ликвидности

2. Коэффициент абсолютной ликвидности (Кла)

Показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время за счет денежных средств

3. Коэффициент быстрой ликвидности или «критической» оценки (Клб)

4. Коэффициент текущей ликвидности (Клт)

1/2 Для России: >2 — норма

Показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства

В ходе анализа ликвидности баланса каждый из рассмотренных коэффициентов ликвидности рассчитывается на начало и конец отчетного периода. Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения).

Различные показатели ликвидности не только характеризуют платежеспособность предприятия при разной степени учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Коммерческий банк при принятии решения о выдаче кредита предприятию больше внимания уделяет коэффициенту критической ликвидности. Покупателей и держателей акций предприятия в большей степени интересует коэффициент текущей ликвидности, т. к. именно по нему они оценивают платежеспособность предприятия, акциями которого владеют.

8.3. Оценка финансовой устойчивости

8.3.1. Определение характера финансовой устойчивости организации

Залогом выживаемости и основой стабильности положения организации служит его финансовая устойчивость.

Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами организации и путем эффективного их использования способствует бесперебойному процессу производства и реализации продукции. Иными словами, финансовая устойчивость организации – это такое состояние ее финансовых ресурсов, их распределения и использования, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и является главным компонентом общей (финансово-экономической) устойчивости предприятия.

На финансовую устойчивость влияет большое количество факторов, которые можно классифицировать следующим образом.

К внутренним факторам, влияющим на финансовую устойчивость предприятия, относятся:

Влияние этих факторов во многом зависит от компетенции и профессионализма менеджеров предприятия, их умения учитывать изменения внутренней и внешней среды.

К внешним факторам относят:

Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос: насколько правильно организация управляла финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития организации, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности организации и отсутствию у нее средств для развития производства, а избыточная — препятствовать развитию, отягощая затраты организации излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов, а платежеспособность выступает ее внешним проявлением.

Оценка финансового состояния организации будет неполной без оценки финансовой устойчивости. Анализируя ликвидность баланса организации, сопоставляют состояние пассивов и состояние активов, что дает возможность оценить степень готовности организации к погашению своих долгов. Определяя финансовую устойчивость, следует оценить величину и структуру активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние ее активов и пассивов задачам ее финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая предпринимательская организация в финансовом отношении.

Финансовая устойчивость организации связана с ее общей финансовой структурой и степенью ее зависимости от кредиторов и дебиторов. Так, например, организация, которая финансируется в основном за счет денежных средств, взятых в долг, в ситуации, когда несколько кредиторов одновременно потребуют свои кредиты обратно, может обанкротиться. В данном случае структура организации «собственный капитал – заемный капитал» имеет значительный перевес в сторону последнего. Следовательно, финансовая устойчивость организации в долгосрочном плане характеризуется соотношением ее собственных и заемных средств. Обеспеченность запасов и затрат источниками формирования является основой финансовой устойчивости.

Анализ финансовой устойчивости исходит из основной формулы баланса, устанавливающей сбалансированность показателей актива и пассива баланса, которая имеет следующий вид:

ВнА + ОбА = КР + ДО + КО,

где ВнА — внеоборотные активы (итог раздела I актива баланса);

ОбА — оборотные активы (итог раздела II актива баланса);

КР — капитал и резервы предприятия, т. е. собственный капитал предприятия (итог раздела III пассива баланса предприятия);

ДО — долгосрочные кредиты и займы, взятые предприятием (итог раздела IV пассива баланса предприятия);

КО — краткосрочные кредиты и займы, взятые предприятием, которые, как правило, используются на покрытие недостатка оборотных средств предприятия (итог V раздела пассива баланса предприятия). КО включают в себя: краткосрочные кредиты и займы (ЗСк), кредиторскую задолженность предприятия, по которой оно должно расплатиться практически немедленно (КЗ) и прочие средства в расчетах (ПС).

Детализируя II и V разделы баланса, данную формулу можно представить в следующем виде:

ВнА + (ОбАп + ОАо) = КР + ДО + (ЗСк + КЗ + ПС),

где ОбАп — оборотные производственные фонды;

ОАо — оборотные средства в обращении (фонды обращения).

Далее можно сгруппировать активы предприятия по их участию в процессе производства, а пассивы — по участию в формировании оборотного капитала предприятия, получив, таким образом, следующую формулу:

(ВнА + ОбАп) + ОАо = (КР + ПС) + ДО + ЗСк + КЗ,

где (КР + ПС) — собственный и приравненный к нему капитал предприятия, используемый, как правило, на покрытие недостатка оборотных средств.

В том случае, если внеоборотные и оборотные производственные средства предприятия погашаются за счет собственного и приравненного к нему капитала с возможным привлечением долгосрочных и краткосрочных кредитов, а денежных средств предприятия, находящихся в расчетах, достаточно для погашения срочных обязательств, то можно говорить о той или иной степени финансовой устойчивости предприятия, которая характеризуется системой неравенств:

При этом выполнение одного из неравенств автоматически влечет за собой выполнение другого, поэтому при определении финансовой устойчивости предприятия обычно исходят из первого неравенства, преобразовав его с учетом того, что в первую очередь предприятие должно обеспечить капиталом имеющиеся у него внеоборотные активы, т. е.:

2. Излишек (+) или недостаток (-) собственных и долгосрочных источников формирования запасов (

3. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов (

Для характеристики финансовой ситуации на предприятии существует четыре типа финансовой устойчивости.

1. Абсолютно устойчивое финансовое состояние (встречается в настоящих условиях развития экономики России крайне редко) представляет собой крайний тип финансовой устойчивости и задается условием:

В двух последних случаях (неустойчивого и кризисного финансового состояния) устойчивость может быть восстановлена оптимизацией структуры пассивов, а также путем обоснованного снижения уровня запасов и затрат.

8.3.2. Анализ финансовой устойчивости предприятия на основе расчета относительных показателей

Для более полного анализа финансовой устойчивости предприятия в мировой и отечественной практике разработана специальная система показателей и коэффициентов.

1. Одной из важнейших характеристик устойчивости финансового состояния фирмы, ее независимости от заемных источников средств является коэффициент автономии или коэффициент финансовой независимости, который определяется как отношение собственного капитала к величине всех активов предприятия:

К1 = КР/Бл.

Он характеризует уровень общей финансовой независимости, т. е. степень независимости предприятия от заемных источников финансирования. Таким образом, этот коэффициент показывает долю собственного капитала в общем объеме пассивов.

В мировой практике принято нормативное значение для коэффициента автономии, равное 0,5. Это означает, что до достижения этого предела можно пользоваться заемным капиталом. Ограничение К1 > 0,5 означает, что все обязательства фирмы могут быть покрыты ее собственными средствами. Выполнение этого ограничения важно не только для предприятия, но и для ее кредиторов. Однако установление критической точки на уровне 50 % достаточно условно и является итогом следующих рассуждений: если в определенный момент банк, кредиторы предъявят все долги к взысканию, то предприятие сможет их погасить, реализовав половину своего имущества, сформированного за счет собственных источников, даже если вторая половина имущества окажется по каким-либо причинам неликвидной.

Рост коэффициента автономии свидетельствует об увеличении финансовой независимости предприятия, снижении риска финансовых затруднений в будущем. В предприятие с большей долей собственного капитала кредиторы более охотно вкладывают свои средства, т. к. такое предприятие с большей вероятностью может погасить свои долги за счет собственных средств.

2. Финансовый рычаг (леверидж) К2:

где ЗК – заемные средства, привлекаемые предприятием.

Взаимосвязь коэффициента автономии и финансового рычага выражается формулой

К2 = 1/К1 — 1,

откуда следует, что нормальное ограничение для коэффициента соотношения заемных и собственных средств К2 0,6-0,8.

Это – один из основных показателей при оценке несостоятельности предпринимательской фирмы.

Уровень коэффициента обеспеченности оборотных активов собственными средствами сопоставим для организаций разных отраслей. Независимо от отраслевой принадлежности степень достаточности собственных оборотных средств для покрытия оборотных активов одинаково характеризует меру финансовой устойчивости. В тех случаях, когда К3 > 1, можно говорить, что предприятие не зависит от заемных источников средств при формировании своих оборотных активов. Если же К3

Группировка организаций по критериям оценки финансового состояния

Показатели финансового состояния

ГРАНИЦЫ КЛАССОВ СОГЛАСНО КРИТЕРИЯМ

0,5 и выше –20 баллов

0,4 и выше –16 баллов

Менее 0,1 – 0 баллов

Коэффициент критической оценки

1,5 и выше–18 баллов

Менее 1,0 – 0 баллов

Коэффициент текущей ликвидности

2 и выше –16,5 балла

Коэффициент финансовой независимости

0,6 и выше –17 баллов

0,59÷ 0,54 –16,2÷ 12,2 балла

Коэффициент обеспеченности собственными источниками финансирования

0,5 и выше –15 баллов

Коэффициент финансовой независимости в части формирования запасов

1 и выше –13,5 балла

Минимальное значение границы

I класс — предприятия, кредиты и обязательства которых подкреплены информацией, позволяющей быть уверенными в возврате кредитов и выполнении других обязательств в соответствии с договорами с хорошим запасом на возможную ошибку;

II класс — предприятия, имеющие некоторый риск по задолженности и обязательствам и определенную слабость финансовых показателей и кредитоспособности. Однако эти предприятия еще не рассматриваются как рискованные;

III класс — это проблемные предприятия. Вряд ли существует угроза потери средств, но полное получение процентов, выполнение обязательств представляется сомнительным;

IV класс — это предприятия особого внимания, т. к. при взаимоотношениях с ними предприятия-партнеры могут столкнуться с проблемами финансового характера. Это предприятия, которые могут потерять средства и проценты даже после принятия мер к оздоровлению бизнеса;

V класс — предприятия очень высокого риска, практически неплатежеспособные.

8.4. Диагностика банкротства

8.4.1. Банкротство организации: понятие, содержание

Одна из целей анализа финансового состояния — своевременное выявление признаков банкротства предприятия. Банкротство связано с неплатежеспособностью предприятия, т. е. с таким его состоянием, при котором оно не может погашать свои обязательства. При этом неплатежеспособность предшествует банкротству предприятия.

В соответствии с российским законодательством банкротство — это признанная арбитражным судом или объявленная должником неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных взносов в бюджет соответствующего уровня (федеральный, бюджет субъекта РФ, местный) и во внебюджетные фонды в порядке и на условиях, установленных законом. Под денежным обязательством понимается обязанность должника уплатить кредитору определенную сумму (100 тыс. рублей — юридическое лицо, 10 тыс. рублей — физическое лицо) по гражданско-правовому договору и иным основаниям, предусмотренным ГК РФ. Юридическое или физическое лицо считается неспособным удовлетворить требование кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства или обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения. Состав и размер обязательств и обязанностей по обязательным платежам определяются на момент подачи заявления в арбитражный суд о признании должника банкротом.

В состав денежных обязательств включаются:

Не учитываются обязательства:

Арбитражным судом принимается заявление о признании должника банкротом, если требования к должнику — юридическому лицу в совокупности составляют не менее 100 тыс. рублей (к должнику – физическому лицу — не менее 10 тыс. рублей) и указанные требования не удовлетворены должником в течение трех месяцев.

Банкротство кроме реального может быть преднамеренным или фиктивным. Фиктивное банкротство представляет собой ситуацию, когда у должника при подаче заявления в арбитражный суд имеется возможность удовлетворить требования кредиторов в полном объеме. Это делается обычно с целью получения от кредиторов отсрочки платежей или скидки с долгов. Должник, подавший такое заявление, несет перед кредиторами ответственность за ущерб, причиненный подачей такого заявления.

Преднамеренное банкротство возникает по вине учредителей (участников) должника и иных лиц, в том числе руководителя предприятия, которые имеют право давать обязательные для должника указания либо иным образом определять его действия. Такое происходит, когда руководитель или собственник в личных или в чьих-либо интересах умышленно делает предприятие неплатежеспособным. Отечественная экономика содержит немало предпосылок для банкротства или несостоятельности хозяйствующих субъектов. В настоящее время разрабатывается и совершенствуется нормативная база в этой области.

Причины возникновения состояния банкротства могут быть объективными (внешними) и субъективными (внутренними).

1. Объективные причины — создающие условия хозяйствования, в свою очередь можно разделить на три группы:

2. Субъективные причины — относящиеся непосредственно к деятельности предприятия, зависят от самого предприятия. Эти причины также можно разделить на три группы в зависимости от особенностей формирования денежных потоков предприятия – причины, связанные с операционной, инвестиционной и финансовой деятельностью предприятия:

Вероятность банкротства предприятия увеличивается в том случае, если наблюдаются: снижение объемов продаж, объема производства, качества и цены продукции; приближение цен на некоторые виды продукции к ценам на аналогичные, но более высококачественные импортные; неоправданно высокие затраты; низкая рентабельность продукции; слишком длительный цикл производства; большие долги, взаимные неплатежи.

В соответствии с Федеральным законом РФ № 127- ФЗ от 26.10.02 г. «О несостоятельности (банкротстве)» мерами по восстановлению платежеспособности должника могут быть:

Универсальный рецепт от любого банкротства — систематическое проведение анализа финансового состояния предприятия. В первую очередь это необходимо для выявления признаков банкротства предприятия и принятия правильных управленческих решений о будущем предприятия.

8.4.2. Прогнозирование и оценка банкротства организации

Анализ, направленный на оценку финансовой состоятельности предприятия и вероятности банкротства, позволяет своевременно обнаружить проблемы предприятия, выяснить, в чем заключается конкретная «болезнь» экономики предприятия-должника и что нужно делать, чтобы от нее излечиться. Современные методы анализа располагают широким арсеналом средств по оценке и прогнозированию возможного банкротства предприятия и дают возможность заблаговременно продумать и реализовать меры по выходу предприятия из кризисной ситуации.

Оценка несостоятельности организаций в странах с развитой рыночной экономикой имеет длительную историю развития. В странах Западной Европы и США накоплен большой опыт как в области законодательства по антикризисному регулированию, так и в практике оценки и прогнозирования вероятности банкротства организаций, что проиллюстрировано на рис. 8.1.

Рис. 8.1. Основные подходы к прогнозированию вероятности банкротства

Прогнозирование банкротства как самостоятельная проблема возникла в капиталистических странах (и в первую очередь в США) после Второй мировой войны. Сначала этот вопрос решался на эмпирическом, качественном уровне и приводил к существенным ошибкам. Первые серьезные попытки разработать эффективную методику прогнозирования банкротства относятся к 60-м гг. XX в. и связаны с развитием компьютерной техники.

Известны два основных подхода к прогнозированию банкротства, первый — диагностический, он базируется на финансовых данных и оперирует количественными индикаторами. Это – многофакторные модели, учитывающие изменения в области финансового управления и экономики, на рынках капиталов и другие факторы. В западной практике для оценки риска, банкротства и кредитоспособности организаций широко используются многофакторные модели известных экономистов Альтмана, Лиса, Тишоу, Таффлера и др. Второй подход к прогнозированию банкротства, назовем его — сравнительный, исходит из статистики наблюдения различных показателей обанкротившихся компаний и сравнения их с соответствующими данными исследуемых фирм.

Наиболее известны в финансово-экономической диагностике методы оценки вероятности банкротства американского экономиста, профессора Нью-Йоркского университета Эдварда Альтмана. Одной из простейших моделей прогнозирования банкротства считается двухфакторная модель, которая основывается на двух ключевых показателях, от которых, по мнению Э. Альтмана, зависит вероятность банкротства: коэффициенте покрытия (характеризует ликвидность) и коэффициенте финансовой зависимости (характеризует финансовую устойчивость). Весовые значения коэффициентов выявляются эмпирическим путем. Для организаций США данная модель выглядит следующим образом:

где

Примечание: Константы в модели и коэффициенты (К) взяты по первоисточникам, т. е.

Далее на основании полученных значений

Достоинством данной модели является простота, возможность ее применения в условиях ограниченного объема информации. Однако данная модель не дает высокую точность прогноза, т. к. не учитывает влияние на финансовое состояние организации других важных показателей (рентабельности, отдачи активов, деловой активности организации и пр.), т. е. она не обеспечивает комплексную оценку финансового положения предприятия.

Кроме того, при использовании данного показателя следует учитывать, что в России, в отличие от США, иные финансовые условия, темпы инфляции, условия кредитования, другая налоговая система, производительность труда, фондоотдача и т. п.

В международной практике для определения признаков банкротства предприятий чаще всего используется 5-факторная модель Z-счета Э. Альтмана, разработанная им в 1968 г. на основе исследования финансовых коэффициентов с помощью аппарата дискриминантного анализа. Данная модель позволяет рассчитать интегральную оценку угрозы банкротства предприятия, основанную на комплексном учете важнейших показателей, диагностирующих кризисное финансовое состояние предприятия. Проведя статистические исследования нескольких десятков предприятий-банкротов Э. Альтман определил важнейшие коэффициенты-факторы и константы их значимости в интегральной оценке (Z) вероятности банкротства предприятий. При этом горизонт прогноза может достигать 2-3 лет.

Модель Альтмана для компаний, котирующих свои акции на бирже, имеет следующий вид:

где

Для компаний, не котирующих свои акции на бирже, Альтман модифицировал свою 5-факторную модель (1983 г.), предложив для коэффициента К4 использовать показатель соотношения балансовой стоимости собственного капитала и заемного капитала, а также скорректировав в расчетной формуле константы коэффициентов:

Пограничное значение в этой модели равно 1,23. При расчетном значении Z, меньшем этой величины, — у предприятия высокая вероятность банкротства, при большем значении — низкая.

В 1977 г. американскими экономистами во главе с Э. Альтманом была предложена семифакторная модель прогнозирования банкротства на горизонте в 5 лет с точностью до 70 %. Данная модель включает следующие показатели: 1) рентабельность активов; 2) динамику прибыли; 3) коэффициент покрытия процентов по кредитам; 4) кумулятивную прибыльность; 5) коэффициент покрытия (ликвидности); 6) коэффициент автономии; 7) совокупные активы. Достоинства этой модели — максимальная точность, однако ее использование затруднено из-за недостатка информации, в первую очередь аналитического учета.

Многофакторные модели Э. Альтмана явились основой для последующих исследований прогнозирования банкротства. Несмотря на относительную простоту использования этих моделей для оценки угрозы банкротства, необходимо отметить, что модели не позволяют получить объективный результат. Так, как показывают расчеты, выводы относительно вероятности банкротства не вполне совпадают при оценке по различным моделям.

В Великобритании экономист Лис (1972 г.) разработал аналогичную модель:

Предельное значение Z равняется 0,037. При расчетном значении Z, меньшем этой величины, – у предприятия высокая вероятность банкротства, при большем значении — низкая.

Другие британские ученые Тафлер и Тишоу (1977 г.) на основе многократного измерения и анализа ключевых показателей деятельности корпорации (таких, как прибыльность, оборотный капитал, финансовый риск, ликвидность) предложили следующую 4-факторную модель прогнозирования платежеспособности:

Если Z 0,3, то предприятие имеет неплохие долгосрочные перспективы.

Каждому расчетному значению Q ставится в соответствие вероятность задержки платежей (табл. 8.7).

Вероятность задержки платежей в зависимости от Q

Интервал значений Q

≥0,210

0,068/0,210

-0,164/0.068

В настоящее время в крупных банках Франции при оценке риска банкротства (кредитоспособности) клиентов используют экономико-математическую восьмифакторную модель, построенную с помощью линейного дискриминантного анализа:

где К1 — финансовые расходы / балансовая прибыль;

К2 — постоянный капитал / инвестированный капитал (первоначальная стоимость внеоборотных активов и хозяйственная потребность в оборотных средствах);

К3 — долгосрочная кредиторская задолженность / чистые активы;

К4 — норма балансовой прибыли (балансовая прибыль / выручка);

К5 — продолжительность кредита поставщиков;

К6 — добавленная стоимость / объем оборотных средств;

К7 — продолжительность кредита клиентам (товарного кредита);

K8 — производственные инвестиции / общие инвестиции.

По рассчитанному значению

если

Известный финансовый аналитик У. Бивер предложил систему показателей для оценки финансового состояния организации с целью диагностики банкротства и рекомендовал исследовать тренды показателей для диагностики банкротства (см. табл. 8.8).

Коэффициенты и их значения для оценки вероятности банкротства

Показатель

Формула для расчета

Вероятность банкро-тства близка к нулю

Банкротство вероя-тно через 5 лет

Банкротство веро-ятно через 1 год

ЧП-А)/(ДО+КО)

Финансовая рентабе-льность активов,%

ЧП 100/А

Показатель финансо-вого левереджа

(ДО+КО)/СК

Коэффициент покры-тия активов чистым оборотным капиталом

(СК-ВнА)/А

ОбА/КО

где ЧП — чистая прибыль;

А — амортизация;

ДО — долгосрочные обязательства;

КО — краткосрочные обязательства;

СК — собственный капитал;

ВнА — внеоборотные активы;

ОбА — оборотные активы.

В целом можно отметить, что использование численных значений зарубежных критериев для многофакторных моделей не имеет практической значимости для российских организаций, т. к. данные модели строятся на основе дискриминантного анализа по статистическим данным корпораций отдельных стран, имеющих свои особенности рыночной экономики.

Методические подходы к построению многофакторных моделей могут использоваться при прогнозировании финансового состояния российских организаций. Для достижения более высокой точности результатов необходимо постоянно корректировать набор показателей и значения коэффициентов весового влияния каждого показателя с учетом отраслевой специфики. Для этого необходим постоянный мониторинг финансового состояния организаций, что позволит построить адекватные для российских условий модели прогнозирования банкротства, дающие достоверные и объективные результаты.

Отечественные ученые В.В. Ковалев и О.Н. Волкова предложили оценку финансовой устойчивости на основе интегральной оценки N :

Если N >100, финансовая ситуация на предприятии нормальная. Чем сильнее отклонение N от 100 в меньшую сторону, тем выше вероятность финансовых затруднений.

В Московском государственном университете печати на основе исследования статистических данных 50 полиграфических организаций была получена следующая двухфакторная модель:

где

В зависимости от значения

если

если

если

если

если

Учеными Иркутской государственной экономической академии предложена четырехфакторная модель прогноза риска банкротства, которая имеет следующий вид:

где

Вероятность банкротства организации в соответствии со значением модели

меньше 0 — вероятность банкротства максимальная (90- 100 %);

Для экспресс-анализа финансового состояния российских организаций Р. С. Сайфуллиным и Г. Г. Кадыковым предложена методика, которая сводится к определению рейтингового числа R:

R = 2Ко + 0,1Клт + 0,08Коа * 0,45Км + Кпр.

где Ко — коэффициент обеспеченности собственными средствами (Ко

Клт — коэффициент текущей ликвидности (Клт

Коа — интенсивность оборота авансируемого капитала (объем реализации продукции / основные и оборотные средства) (Коа

Км — коэффициент менеджмента (прибыль от реализации / выручка от реализации) (Км

Кпр — рентабельность собственного капитала (валовая прибыль / собственный капитал) (Кпр

При полном соответствии значений финансовых коэффициентов минимальным нормативным уровням рейтинговое число будет равно 1. Финансовое состояние организации с рейтинговым числом менее 1 характеризуется как неудовлетворительное.

Диагностика несостоятельности на базе рейтингового числа, однако, не позволяет оценить причины попадания организации «в зону неплатежеспособности». Кроме того, рекомендуемое значение коэффициентов, используемых для рейтинговой оценки, также не учитывает отраслевых особенностей организации.

Особенности формирования оборотных средств в России не позволяют использовать критериальные уровни коэффициентов платежеспособности, ликвидности и финансовой устойчивости, применяемые в мировой практике. Поэтому создание шкалы критериальных уровней может опираться лишь на средние величины соответствующих коэффициентов, рассчитанные на основе фактических данных однородных организаций одной отрасли.

В зарубежной практике также используется метод прогнозирования банкротства на основе прогнозной (финансовой) бухгалтерской отчетности. Сущность данного метода заключается в том, что сначала прогнозируются основные финансовые показатели, затем на основе прогнозной финансовой отчетности оценивается финансовое состояние организации, ее платежеспособность и финансовая устойчивость на прогнозируемые периоды. Задача данного метода — составить прогнозный бухгалтерский баланс, балансовый отчет о финансовых результатах, прогнозный отчет о движении денежных средств и другие финансовые документы, оценить финансово-хозяйственное состояние организации на прогнозируемые периоды. Достоинством этого метода является высокая прогнозная точность, однако его использование затруднено из-за недоступности внутрихозяйственной отчетности для широкого круга заинтересованных лиц.

Прямой и полный перенос зарубежных методик прогнозирования банкротства на практику деятельности российских организаций в настоящее время представляется невозможным по следующим причинам: отсутствие учета многих факторов, влияющих на платежеспособность организаций; нестабильность и неотработанность нормативной базы банкротства российских организаций; отсутствие доступных статистических данных по несостоятельным организациям; качество финансово-отчетной документации и степень информативности статистических данных и коэффициентов, на которые опираются модели.

Рассматривая как отечественные, так и зарубежные методы и модели оценки и прогнозирования вероятности банкротства, следует сделать вывод, что данные методики позволяют установить факт вероятности банкротства организаций. Однако в нынешних российских условиях результаты оценки и прогнозирования по рассмотренным методам и моделям не могут служить достаточным основанием для банкротства организации. Для принятия управленческого решения необходимо установить факт кризисного состояния организации, углубленно комплексно проанализировать его финансово-хозяйственное состояние на основании данных бухгалтерского и управленческого учета.

Первые сигналы надвигающегося банкротства — задержки с представлением финансовой отчетности, т. к. они, возможно, свидетельствуют о работе финансовых служб, а также резкие изменения в структуре баланса и отчета о финансовых результатах. О неблагоприятном финансовом состоянии предприятия свидетельствуют также такие моменты, как: наличие убытков от основной хозяйственной деятельности; недостаток оборотных средств; затруднения в получении коммерческих кредитов; уменьшение поступления денежных средств от хозяйственных операций; падение рыночной цены ценных бумаг, выпущенных предприятием; неспособность погасить срочные обязательства и др.

В соответствии с рекомендациями Комитета по обобщению практики аудирования (Великобритания) признаки банкротства при многокритериальном подходе обычно делят на две группы.

К первой группе относятся показатели, свидетельствующие о возможных финансовых затруднениях и вероятности банкротства в недалеком будущем:

Во вторую группу входят показатели, неблагоприятные значения которых не дают основания рассматривать текущее финансовое состояние как критическое, но сигнализируют о возможности его резкого ухудшения в будущем при неприятии действенных мер:

К достоинствам данной системы индикаторов возможного банкротства можно отнести комплексный подход, а к недостаткам – субъективность прогнозного решения.

В соответствии с постановлением Правительства РФ от 20 мая 1994г. № 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий» (с изменениями и дополнениями) анализ и оценку структуры баланса предприятия с целью выявления неудовлетворительной структуры баланса предприятия можно проводить на основе:

На основании этой системы критериев принимаются решения:

Следует отметить, что указанные решения принимаются вне зависимости от наличия установленных Законом РФ «О несостоятельности (банкротстве)» внешних признаков несостоятельности предприятия.

В соответствии с постановлением Правительства РФ № 498 1994 г. структура баланса предприятия признается неудовлетворительной, а предприятие неплатежеспособным, если выполняется одно из следующих условий:

В ином случае структура баланса предприятия признается удовлетворительной.

Далее при неудовлетворительной структуре баланса рассчитывается коэффициент восстановления платежеспособности (при удовлетворительной, но близкой к критической — коэффициент утраты платежеспособности) с целью проверки реальной возможности у предприятия восстановить (утратить) свою платежеспособность в течение определенного времени.

Коэффициент восстановления (утраты) платежеспособности (Кв(у) ) рассчитывается по формуле:

где Клт(к) и Клт(н) — коэффициенты текущей ликвидности соответственно на конец и начало отчетного периода;

П — период восстановления (утраты) платежеспособности (при расчете коэффициента Кв восстановления неплатежеспособности П = Пв = 6 месяцам, при расчете коэффициента Ку утраты неплатежеспособности П = Пу = 3 месяцам);

Т — продолжительность отчетного периода (в месяцах), за который рассчитаны значения Клт(н) и Клт(к);

Коэффициент восстановления (утраты) платежеспособности показывает наличие у предприятия реальной возможности восстановить либо утратить свою платежеспособность в течение определенного периода. Однако, в отличие от первых двух коэффициентов, коэффициент восстановления (утраты) платежеспособности — искусственный показатель, т. к. в числителе находится прогнозное значение коэффициента текущей ликвидности, рассчитанного на перспективу с учетом принципа инерционности экономики, а в знаменателе – его нормативное значение.

Коэффициент восстановления платежеспособности (Кв), как видно из формулы, рассчитывается сроком на 6 месяцев. Значение коэффициента больше 1 свидетельствует о реальном наличии у предприятия возможности восстановить свою платежеспособность.

Коэффициент утраты платежеспособности (Ку) рассчитывается сроком на 3 месяца. Если значение этого коэффициента менее 1, то существует высокая вероятность того, что предприятие в ближайшее время не сможет выполнять свои обязательства перед кредиторами.

Оценка структуры баланса как неудовлетворительной и признание предприятия неплатежеспособным по вышеописанной методике не означает признания его несостоятельным, не влечет за собой наступления гражданско-правовой ответственности собственника. Это лишь зафиксированное состояние финансовой неустойчивости, направленное на обеспечение оперативного контроля за финансовым положением предприятия и заблаговременного осуществления мер по предупреждению несостоятельности, а также для стимулирования предприятия к самостоятельному выходу из кризисного состояния. Юридическое признание предприятия банкротом может быть сделано только по решению арбитражного суда.