Как играть на московской бирже

С чего начать?

Биржа – площадка, где покупатель и продавец совершают сделки с различными финансовыми инструментами. К ним относятся акции, облигации, валютные пары, ETF и БПИФ, деривативы (фьючерсы и опционы), драгоценные металлы и так далее.

Чтобы начать торговать на бирже, частный инвестор должен открыть брокерский счет в компании или банке, у которых есть брокерская лицензия Банка России. Сделать это можно двумя способами:

После открытия брокерского счета клиент получает логин и пароль от личного кабинета в системе брокера и программы (терминал) для совершения сделок. Через личный кабинет он пополняет счет или выводит деньги, запрашивает выписки и отчеты, общается с личным менеджером и т.д.

Открыть счет онлайн можно на маркетплейсе Московской биржи – интернет-сервисе для начинающих частных инвесторов.

Для тех, кто хочет разобраться в нюансах долгосрочных инвестиций или активной торговли, также работает Школа Московской биржи, которая проводит онлайн-курсы с ведущими финансовыми экспертами и успешными трейдерами.

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Как торговать на бирже?

Как начать торговать на Московской бирже (ММВБ)? Инструкция для начинающих по торговле на фондовом рынке.

Торговля ценными бумагами на фондовой бирже считается не лишенным риска, но увлекательным путем к обогащению. От инвестиций на бирже может получать доход как игрок со стажем, так и новичок. Впрочем, кроме изначальной смелости придется получить серьезные знания и опыт.

Торговать акциями на бирже имеет право любой. Однако для этого нужно заключить договор с посредником – компанией, у которой есть лицензия, дающая ей право оказания брокерских услуг

После подписания бумаг посредник-брокер открывает для физического лица счет, с помощью которого можно торговать ценными бумагами.

Как начать торговать на бирже? Видео

Подробный видеоурок о том, как начать инвестировать на фондовом рынке. Рассказываем понятным языком для начинающих инвесторов.

Торговля на бирже. Первые шаги

Разберем первые шаги подробнее:

Одна из самых удобных и проверенных площадок для биржевой торговли – Московская биржа.

Структура Московской биржи

ММВБ начала свою деятельность в 1992 году. 20 лет спустя, в 2012-м, произошло ее слияние с РТС. В результате, Московская межбанковская валютная биржа начала именоваться ОАО «Московская биржа». Объединение с РТС позволило Московской бирже стать лидером в России по числу клиентов и количеству торговых операций, а также войти в топ-20 самых крупных бирж мира.

Воспользоваться посредническими услугами лицензированных Банком России брокеров и совершать торговые операции на бирже сегодня может любая кредитная организация, управляющая компания, различные НПФ, частные инвесторы

Список операций, доступных частным инвесторам, включает в себя покупку и продажу

Аналитики биржи говорят о повышенном интересе трейдеров к фьючерсам на индекс РТС, а также постоянный спрос на пары доллар-рубль и евро-рубль. Растет спрос на сделки с участием китайского юаня. Также на рынке торгуются ценные бумаги российских компаний из всех отраслей экономики и ряд крупных зарубежных компаний.

Инвестору лишь остается определиться с тем, во что вкладывать деньги – в покупку акций, облигаций или ETF.

Как происходят торги на бирже

Технически так: инвестор с помощью специального, подключенного к сети интернет оборудования отправляет заявку на совершение сделки. Эти данные поступают в дата-центр, где проводятся финансовые операции. Информация о пользователях и совершенных операциях хранятся в биржевой базе данных.

Московская биржа уделяет отдельное внимание вопросам защищенности личных данных. Для этого каждая операция в системе должна быть заверена электронной подписью трейдера.

На Московской бирже действуют три рынка, у которых есть свой график торгов: фондовый, срочный и валютный

Новичкам следует знать, а опытным трейдерам – помнить, что вложенные в торговлю на бирже средства невозможно застраховать. Поэтому, решаясь заняться торгами на бирже, необходимо оценить все риски и изучить все доступные материалы по теме.

Помните об имеющихся рисках. Так, традиционно акции относятся к более рискованным активам, нежели облигации. Зато первые – более доходны

Опытные трейдеры рекомендуют придерживаться правила диверсификации: покупать активы разных компаний и из разных отраслей экономики. И, безусловно, уменьшить риск поможет правильный выбор надежного брокера.

Как выбрать брокера для торговли на Московской бирже?

Как торговать на бирже

Дать денег Минфину и заработать

Я частный инвестор. Последние три года я инвестирую собственные деньги на Московской бирже.

В цикле статей я расскажу, какие возможности дает российский рынок ценных бумаг частному инвестору.

Для начала убедитесь, что у вас уже есть минимальные сбережения и инвестировать вы планируете не последние деньги. Читайте об этом в статье «Куда вложить 100 000 рублей».

Многие боятся, что биржа — это казино со случайными выигрышами и гарантированным проигрышем. На самом деле биржа — это кропотливая работа с финансовыми инструментами. Если работать осознанно, то будет хороший результат. Если покупать что попало в случайном порядке, тогда результата действительно не будет.

Биржа для частного инвестора — это не картины из фильма «Волк с Уолл-стрит». Это спокойная вдумчивая работа.

Что такое биржа

По способу работы биржу можно было бы сравнить с продуктовым рынком. Разница в том, что вместо овощей здесь продают ценные бумаги, валюту и заключают контракты. Но это было бы очень условное сравнение, потому что торги на современных биржах проходят в электронном виде. А вместо обычных покупателей на бирже работают профессиональные участники рынка ценных бумаг: банки и брокеры. В остальном всё то же: одни продают, другие покупают, биржа за всеми присматривает.

Инвесторам биржа нужна, чтобы вкладывать и приумножать деньги. Компании могут прийти на биржу, чтобы получить деньги на развитие. Банки выступают посредниками для тех и других. Основной российской площадкой является Московская биржа.

Биржа — это место, где покупают и продают ценные бумаги

Каждый может стать биржевым инвестором: вложить и заработать на своих вложениях. Однако на биржу нельзя просто зайти, размахивая деньгами, и начать торговать. Биржа работает только с профессиональными участниками. Для доступа к торгам вам нужен посредник: биржевой брокер или банк. Вы им говорите, что делать с вашими деньгами и бумагами, а они исполняют ваши поручения за процент. Здесь всё как раз как в фильме «Волк с Уолл-стрит».

Для торговли на Московской бирже

На Московской бирже много разных рынков (читай: отделов): валютный, денежный, срочный, товарный и другие. Для среднесрочных и долгосрочных инвестиций предназначен фондовый рынок, на котором торгуют облигациями, акциями и другими ценными бумагами. Начнем с них.

Облигации

Облигации — это долговой инструмент с фиксированной доходностью. Выпуская облигации, компания берет деньги в долг и затем возвращает их с процентами. Сколько и когда она будет возвращать — известно заранее.

Когда вы покупаете облигацию, вы как бы перекупаете чье-то право получить деньги от должника. Грубо говоря, я купил облигацию Минфина за 1000 рублей, как бы дал ему денег в долг. Минфин должен мне эту тысячу. Вы покупаете у меня облигацию Минфина за 1000 рублей — теперь Минфин должен не мне, а вам. Когда придет время, Минфин будет платить вам. Или тому, кому вы перепродадите облигацию в процессе.

У облигации есть эмитент, номинал, срок погашения, купоны.

Эмитент — это тот, кто выпустил облигацию: корпорация или правительство. Эмитенту вы как бы даете деньги.

Номинал — сумма, которую компания выплатит вам в дату погашения облигации. У российских облигаций номинал обычно составляет 1000 рублей — это такой стандарт для простоты расчетов.

Срок погашения — это то время, которое компания или государство обещает пользоваться вашими деньгами и когда, соответственно, оно вам их вернет. Срок един для всех, кто решит купить определенную облигацию конкретного выпуска.

Грубо говоря, я сегодня говорю: «Ребята, нужен миллион на пять лет». 1000 человек дают мне по 1000 рублей. Я каждому выдаю по облигации — всего 1000 облигаций. Пять лет я пользуюсь миллионом, а параллельно держатели моих облигаций могут ими между собой торговать. Каждые полгода я плачу текущим держателям облигаций какой-то процент, на который мы договорились. Проходит пять лет, я говорю: «Так, у кого есть облигации, идите сюда, буду возвращать деньги». И те, у кого на тот момент будут эти облигации, получат назад свою тысячу.

Купоны — это периодические процентные платежи, как выплата процентов по вкладу. График выплаты купонов известен заранее, еще при выпуске облигаций на бирже. Если на момент, когда условный Минфин должен выплатить купоны, вы владеете его облигацией, то вы получите сумму этого купона. Это как бы плата за пользование вашими деньгами.

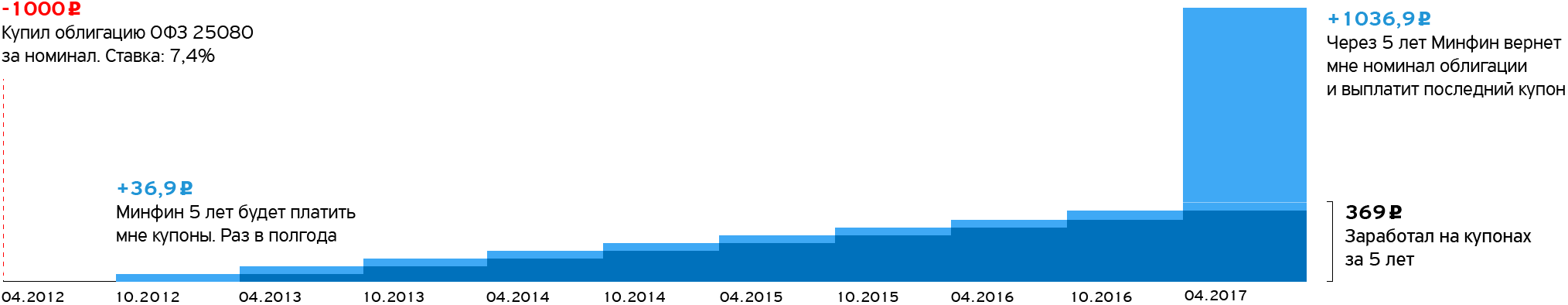

Возьмем для примера выпуск облигаций федерального займа, размещение которого состоялось 25 апреля 2012 года, а погашение состоится 19 апреля 2017 года. Параметры облигаций выпуска ОФЗ № 25080 RМFS опубликованы на сайте Минфина:

В итоге ОФЗ № 25080 RMFS будет приносить купонный доход в 36,90 рубля каждые полгода:

Облигации можно купить в момент их размещения или через биржевые торги у тех, кто уже купил облигацию и теперь перепродает. Частному инвестору с небольшим капиталом стоит рассчитывать на второе.

16 августа 2016 вы могли купить ОФЗ 25080 по цене 98,84%. Дело в том, что цены на облигации задаются в процентах от номинала. Почему за 98,84%, а не за 100%? Потому что рыночные ставки сейчас выше, чем были в момент размещения, и, чтобы заинтересовать покупателя, продавец вынужден компенсировать эту разницу скидкой.

Облигации — это когда вы кредитуете крупную компанию или правительство

19 октября на каждую купленную облигацию вы получите девятый купон размером 36,90 рубля — это написано в расписании Минфина. Восемь предыдущих купонов вы пропустили — по ним Минфин уже рассчитался, и вы это знали, когда покупали облигацию.

19 апреля 2017 года вам будет выплачен десятый купон размером 36,90 рубля. И так как десятый купон последний, вместе с ним вам вернут весь номинал облигации размером 1000 рублей.

Итого: вы потратили 1012,73 рубля, а спустя восемь месяцев получили 1073,8 рубля — на 61,07 рубля больше. За восемь месяцев вы заработали 6,03%. Это 8,95% годовых.

ОФЗ 25080 — облигация с постоянным размером купона. Существуют также облигации с привязкой купона к межбанковским ставкам или инфляции — такие облигации дают покупателю защиту от изменения процентных ставок в экономике. Бывают амортизируемые облигации, у которых сумма основного долга выплачивается не в конце срока, а постепенно, вместе с купонами.

В сравнении с депозитами облигации — более гибкий, хотя и более сложный инструмент. Частному инвестору облигации позволяют зафиксировать ставку на длительный срок, более гибко вносить и забирать деньги, получить доходность выше депозита в госбанках.

Доходность облигаций немного выше депозита

Для примера сравним доходность ОФЗ 25080 с вкладами в госбанках, не реинвестируя купоны и не капитализируя проценты по вкладам. Сумму вклада возьмем равной цене 600 облигаций по состоянию на 16 августа 2016 — 607 638 рублей. Срок вклада возьмем равным количеству дней до погашения облигаций — 246 дней.

Акции на фондовом рынке: ликбез для начинающих

Неопытным трейдерам кажется, что торговля на фондовом рынке — мудреная наука, доступная только избранным. Но на самом деле разобраться в ней проще, чем кажется. Всё, что нужно — запастись деньгами (на первых порах достаточно и небольшой суммы) и потратить некоторое количество времени на самообразование. Причем самое основное о том, как торговать акциями, вы узнаете уже сегодня — из этой статьи.

Торговля акциями: с чего начать

Если хотите стать успешным трейдером, не бросайтесь в омут с головой. Ваша задача — последовательно пройти семь важных ступеней:

1. Получить базовые знания из достоверных источников. Для начала необходимо познакомиться с принципами работы фондовых бирж и основами технического анализа, а затем — непосредственно на сайтах торговых площадок изучить котировки и другие характеристики финансовых инструментов.

2. Выбрать рынок для работы: российский или зарубежный. Среди иностранных рынков наиболее перспективным считается американский.

3. Выбрать брокера и открыть счет. Без посредника не обойтись — физические лица не имеют прямого доступа к биржам. Заключить договор с брокером можно двумя путями: лично в офисе компании или дистанционно — через портал Госуслуг. Сразу после заключения договора на имя будущего инвестора будет открыт брокерский счет.

4. Установить на компьютер торговый терминал. Чтобы научиться торговать акциями, нужно специальное программное обеспечение. Выбор торгового терминала, как правило, зависит от выбора брокера — каждый из них предлагает свой вариант программы. Можно обойтись и без терминала (ниже расскажем, как), но большинство трейдеров предпочитают торговать именно таким способом.

5. Выполнить пробную торговую операцию. Например, сайт Московской биржи предлагает начинающим инвесторам подключиться к тестовому серверу торгов и заключить свою первую сделку в пробном режиме.

6. Выбрать объект для вложений. Инвестировать следует в ценные бумаги тех компаний, риск банкротства которых минимален.

7. Купить акции. Чтобы приступить к работе, необходимо внести на брокерский счет необходимую сумму — через кассу банка или онлайн-сервисы. После того как деньги поступят на счет, можно приступать к торговле.

Перед вами — общий план действий. Теперь поговорим подробнее о наиболее важных пунктах.

Как получить базовые знания?

Черпать информацию можно буквально отовсюду: из книг, специализированных форумов, семинаров, видеоуроков и статей. А лучше всего — совмещать все вышеперечисленное.

Главный совет для чайников, желающих постичь секреты торговли акциями, — освоить основы технического анализа. Это — база, без которой не обойтись. Тот, кто владеет техническим анализом, допускает намного меньше ошибок в процессе работы.

Существует множество полезных книг об основах биржевой торговли. Например, авторства А. Элдера, У. Дж. О«Нила, Л. Гоха. Ну и наконец, самый простой способ научиться торговле акциями — смотреть видеоуроки для начинающих, в которых простым и понятным языком освещены все интересующие новичков вопросы.

Выбор объекта для вложений

Как трейдеры решают, в какие акции инвестировать? Проводят технический или фундаментальный анализ фондового рынка. Оба эти подхода имеют одну и ту же цель, которая заключается в получении прибыли. Но тем не менее, между техническим и фундаментальным анализом есть существенные отличия.

Трейдеры, использующие в работе методы технического анализа, изучают графики движения рыночной цены, ищут закономерности и на их основании определяют момент покупки или продажи акций. При этом им всё равно, куда движется рынок: заработать можно как на подъеме, так и на падении цены.

Фундаментальный анализ работает по-другому. Трейдерам, которые его используют, не нужны графики. Их основная цель — найти динамично развивающуюся компанию с достаточной финансовой устойчивостью. Желательно также, чтобы акции были недооценены рынком, то есть их рыночная стоимость была ниже реальной. Инвесторы, использующие фундаментальный анализ, рассчитывают на долгосрочную прибыль (минимум 5 лет). Поэтому они тщательно изучают саму компанию: ее нишу в отрасли, финансовую устойчивость, перспективы развития и так далее.

Как выбрать биржу?

Акции продаются и покупаются на фондовых биржах. Те, в свою очередь, представляют собой торговые площадки, основная деятельность которых — обеспечение оптимальных условий обращения ценных бумаг, определение их рыночной стоимости и поддержание высокого профессионализма участников рынка.

Всего в мире существует около 200 бирж, но наиболее крупных — всего несколько десятков. В их числе — Московская и Санкт-Петербургская биржи. Основное различие между ними — в том, что на Московской бирже обращаются российские акции, а на Санкт-Петербургской — американские.

Торговать акциями на обеих биржах можно с одного брокерского счета. Как результат — управлять портфелем, проводить диверсификацию и переводить деньги с биржи на биржу становится намного проще.

Способы совершения сделок

Как купить акции на бирже? Есть три основных способа:

Как и где следить за курсом акций?

Котировки российских акций представлены на сайте Московской биржи. Правда, изменение их цен отображается с небольшой задержкой в четверть часа. Но для долгосрочных инвесторов это не критично. А те, кто совершают множество сделок в день, следят за котировками через торговый терминал.

Боитесь сами или нет времени учиться?

Из этой ситуации тоже есть выход. Специально для тех, кто хочет инвестировать, но боится делать это самостоятельно, существует услуга доверительного управления. Ее суть в том, что выбором и реализацией торговой стратегии занимается не сам инвестор, а специализированная компания, действующая от его имени и в его интересах.

Все, что требуется в этом случае от частного лица — заключить договор с управляющей компанией и внести определенную сумму денег на брокерский счет. Компания, в свою очередь, будет регулярно предоставлять отчеты, с помощью которых инвестор сможет следить за состоянием своих активов. Стоимость услуги доверительного управления — оговоренный процент от прибыли по акциям.

Как играть на московской бирже

Во-вторых, оценка перспективности компании. Оцените факторы, которые говорят в пользу роста или падения. Но опять же, учесть все риски заранее невозможно.

В-третьих, добавление в портфель облигаций. Они будут приносить стабильный доход и это смягчит возможные падения»

Защиту финансовых операций можно поделить на 4 уровня:

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.