Как инфляция влияет на банки

Что такое инфляция

Инфляция — это устойчивое повышение общего уровня цен на товары и услуги в экономике. Обратный процесс — снижение общего уровня цен — называют дефляцией.

Индекс потребительских цен как показатель инфляции

Об изменении цен в экономике дают представление различные показатели ценовой динамики — индексы цен производителей, дефлятор валового внутреннего продукта, индекс потребительских цен. Когда говорят об инфляции, обычно имеют в виду индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости набора продовольственных, непродовольственных товаров и услуг, потребляемых средним домохозяйством (т.е. стоимости «потребительской корзины»). Выбор ИПЦ в качестве основного индикатора инфляции связан с его ролью как важного показателя динамики стоимости жизни населения. Кроме того, ИПЦ обладает рядом характеристик, которые делают его удобным для широкого применения — простота и понятность методологии построения, месячная периодичность расчета, оперативность публикации.

Периоды, за которые измеряется ИПЦ, могут быть различными. Наиболее распространены сравнения уровня потребительских цен в определенном месяце года с их уровнем в предыдущем месяце, соответствующем месяце предыдущего года, декабре предыдущего года.

Статистическое наблюдение за ценами, необходимые расчеты и публикацию данных об ИПЦ в России осуществляет Федеральная служба государственной статистики.

Особенности российской потребительской корзины

В России, как и в целом в странах с формирующимися рынками, характерной чертой потребительской корзины является достаточно высокая доля в ней продовольственных товаров (в 2014 г. — 36,5%). Цены на них отличаются достаточно высокой изменчивостью. В значительной степени колебания инфляции на рынке продовольствия определяется изменениями объемов предложения, в первую очередь — урожая сельскохозяйственных культур в нашей стране и в мире, который существенно зависит от погодных условий. Поскольку доля продовольственных товаров в потребительской корзине высока, колебания цен на них могут оказывать значительное влияние на инфляцию в целом.

Другой особенностью российской потребительской корзины, используемой для расчета ИПЦ, является наличие в ней товаров и услуг, цены и тарифы на которые подвержены административному воздействию. Так, государством регулируются тарифы на ряд услуг коммунального хозяйства, пассажирского транспорта, связи, некоторые другие. Кроме того, цены на табачные изделия, алкогольную продукцию существенно зависят от ставок акцизов.

Потребительский спрос удовлетворяется за счет товаров и услуг как отечественного, так и иностранного производства. Статистические данные о доле импорта в ИПЦ отсутствуют, но представление о ней в части товаров может дать удельный вес импорта в структуре товарных ресурсов розничной торговли (в последние годы — около 44%). Заметная доля товарного импорта в потребительской корзине обусловливает значимость влияния на инфляцию изменений обменного курса рубля.

Факторы инфляции

Цены могут расти быстрее или медленнее. В первом случае говорят о повышении инфляции, во втором — о ее снижении. Существуют различные причины изменения инфляции. Рассмотрим их на примере ускорения роста цен. Если уровень спроса на товары и услуги превышает возможности предложения по его удовлетворению, говорят о проинфляционном влиянии факторов со стороны спроса. В отдельных случаях на опережающий рост спроса могут повлиять слишком доступные кредиты, ускоренный рост номинальных доходов экономических субъектов. Часто эти источники избыточного спроса называют «монетарными факторами инфляции» — давлением на цены в связи с созданием излишнего количества денег.

Инфляция может расти и тогда, когда дисбаланс на рынке товара или услуги возникает по причине недостаточного предложения, например, из-за неурожая, ограничений на ввоз продукции из-за рубежа, действий монополиста.

Инфляция может быть вызвана ростом издержек на производство и реализацию единицы продукции — из-за удорожания сырья, материалов, комплектующих, повышения расходов предприятий на заработную плату, налоги, процентные платежи и других затрат. Повышение издержек может привести также и к снижению объемов производства и, далее, к формированию дополнительного проинфляционного давления из-за недостаточного предложения.

Рост цен на импортируемые компоненты затрат может быть обусловлен как повышением мировых цен, так и снижением курса национальной валюты. Кроме того, ослабление национальной валюты может напрямую влиять на цены конечной ввозимой из-за рубежа продукции. Общее воздействие изменения обменного курса на динамику цен называют «эффектом переноса» и часто рассматривают как отдельный фактор инфляции.

Экономическая теория выделяет как особый фактор инфляционные ожидания — предположения относительно уровня будущей инфляции, формируемые субъектами экономики. Ожидаемый уровень инфляции учитывается производителями при принятии решений, касающихся установления цен на их собственную продукцию, ставок заработной платы, определения объемов производства и инвестиций. Инфляционные ожидания домохозяйств влияют на их решения о том, какую часть средств, имеющихся в их распоряжении, направить на сбережение, а какую — на потребление. Решения экономических субъектов влияют на спрос и предложение товаров и услуг и, в конечном счете, на инфляцию.

Негативные последствия высокой инфляции

Высокая инфляция означает понижение покупательной способности доходов всех экономических субъектов, что негативно отражается на спросе, экономическом росте, уровне жизни населения, настроениях в обществе. Обесценение доходов сужает возможности и подрывает стимулы к сбережению, что препятствует формированию устойчивой финансовой основы для инвестирования. Кроме того, высокой инфляции сопутствует повышенная неопределенность, которая затрудняет принятие решений экономическими субъектами. Все вместе это отрицательно влияет на сбережения, потребление, производство, инвестиции и в целом — на условия для устойчивого развития экономики.

Преимущества ценовой стабильности

Ценовая стабильность означает сохранение низких темпов роста потребительских цен, таких, которыми экономические субъекты пренебрегают при принятии решений. В условиях низкой и предсказуемой инфляции население не боится сберегать в национальной валюте на длительные сроки, поскольку уверено, что инфляция не обесценит их вклады. Долгосрочные сбережения, в свою очередь, являются источником финансирования инвестиций. В условиях ценовой стабильности банки готовы предоставлять ресурсы заемщикам на длительные сроки по сравнительно низким ставкам. Таким образом, ценовая стабильность создает условия для роста инвестиций и, в конечном счете, — для устойчивого экономического развития.

Воздействие инфляции на деятельность коммерческих банков

Банки, как и финансовые институты, работающие с денежным капиталом, в наибольшей степени страдают от инфляционного обесценения денежной единицы. Несмотря на то, что увеличение в обращении объемов денежной массы за счет инфляционной накачки обеспечивает взрывной рост номинальных денежных активов и пассивов коммерческих банков, происходит снижение реальных объемов денежных капиталов, которыми располагает банковская система и ослабление ее финансовой мощи в целом. Кроме того, банки как финансовые посредники сами инициируют в определенной степени инфляционные процессы за счет кредитно-депозитной эмиссии денег.

Следует отметить, что уменьшение реальных активов банков объясняется не только резким снижением покупательной способности денег, которое прямо пропорционально темпам денежной эмиссии, но и объективным сокращением ресурсной базы коммерческих банков, вызванным в условиях инфляции сокращением безналичных сбережений населения и предприятий, хранящихся на счетах в банках как способ снижения потерь от инфляционного налога. Если для населения новым инструментом сбережений становятся накопления в наличной иностранной валюте, то для предприятий характерными являются практика бартерных сделок и накопление взаимной задолженности.

Сокращению ресурсной базы коммерческих банков в немалой степени способствуют и субъективные факторы, в качестве которых выступает проводимая центральными банками денежно-кредитная политика, направленная на жесткое ограничение прироста денежной массы. Как правило, главными мероприятиями такой денежно-кредитной политики становятся, во-первых, повышение стоимости кредита (резкое увеличение значения официальной учетной ставки) и, во-вторых, уменьшение совокупных резервов банковской системы (установление максимального размера отчислений в обязательные резервы по привлекаемым банками депозитам либо операции с ценными бумагами по их продаже). Эти меры призваны ограничить деятельность банков в процессе раскручивания инфляционной спирали.

Объяснение участия банков в раскручивании инфляционных процессов лежит в способности банковской системы создавать деньги, или, выражаясь в терминах макроэкономики, в способности банковмультиплицировать (увеличивать в несколько раз) денежную массу.

В качестве объективных ограничений мультиплицирования денежной массы выступают: объективные требования к банковским учреждениям соблюдать в своей деятельности принцип ликвидности, а следовательно, необходимость сокращения размеров выдаваемых ссуд за счет хранения части получаемых депозитов в качестве ликвидных резервов, и уровень изъятия депозитных средств в наличные средства, т.е. склонность субъектов экономики поддерживать определенный уровень денежных средств в виде наличности. В качестве субъективного фактора выступает денежно-кредитная политика правительства страны, определяемая величиной дефицита государственного бюджета и наличием государственных валютных резервов, одним из инструментов которой является величина обязательных резервов, необходимых, по мнению регулирующего органа банковской системы (обычно это ЦБ), для соблюдения ее совокупной ликвидности и размера учетной процентной ставки.

Значениеденежного мультипликатора(р), т.е. роли банковской системы в создании денежной массы, определяется соотношением двух ее агрегатов: суммой наличных денег и депозитов до востребования (Ml) и суммой наличных денег и величиной банковских резервов (Mh) или (р = M/Mh). Денежный агрегат, состоящий из наличных денег и величины банковских резервов, представляет собойэффективные деньги, которые в соответствии с российской практикой получили названиеденежной базы.

Изменение за определенный период величины эффективных денег может произойти вследствие увеличения резервов банковской системы в целом или увеличения наличных денег в обращении. Увеличение наличных денег объясняется ростом государственного долга (внешнего и внутреннего), наличием золотовалютных резервов, увеличением объемов кредитования банков Центральным банком из-за нехватки кредитных ресурсов для кредитования растущей экономики — фундаментальное уравнение изменения денежной массы в монетарной экономике. Если прогнозирование роста или снижения величины банковских резервов для Центральных банков носит ориентировочный характер, прежде всего за счет невозможности влиять на величину необязательных банковских резервов, то прогнозирование объема наличных денег в обращении является самым точным и наиболее жестко контролируемым элементом эффективных денег со стороны центрального банка и правительства любой страны.

Так как на величину денежного мультипликатора воздействует множество не поддающихся регулированию объективных и субъективных факторов, то для того чтобы контролировать процесс увеличения денежной массы в обращении, Центральному банку и правительству необходимо добиваться снижения значения величины денежного мультипликатора до единицы и тем самым переместить акценты регулирования на величину эффективных денег, которые, по сути, могут быть непосредственно использованы государством для макроэкономического регулирования денежной массы в экономике и на финансирование государственного бюджета.

Главной защитной реакцией банков на происходящее в условиях инфляции постоянное обесценение их вложений является резкий рост значений номинальных процентных ставок по активным операциям. Однако если ежемесячные темпы инфляции составляют двузначные значения, то рост номинальных процентных ставок, устанавливаемых коммерческими банками по активным операциям, отстает от годовых значений инфляции. В результате реальный процент по банковским операциям носит глубоко отрицательное значение. Для того чтобы сократить убытки от отрицательных значений реальных процентных ставок, банкам необходимо наращивать их значения, что достигается как повышением номинальных ставок клиентам, так и за счет сокращения сроков вложений и ориентацией на эффективные процентные ставки, основанные на эффекте реинвестирования получаемых доходов и возвращенных ссуд по новым, более высоким процентным ставкам. Однако даже эти мероприятия в условиях галопирующей инфляции не обеспечивают положительного значения реальных процентных ставок: банки несут существенные потери от инфляционного обесценения своих денежных активов.

Повышение уровня риска операций по кредитованию реального сектора заставляет банки по объективным причинам, обусловленным дестабилизирующим воздействием инфляции на экономику страны, отказываться от выдачи ссуд предприятиям и делать акцент на краткосрочных спекулятивных финансовых операциях, которые, на первый взгляд, имеют более низкие кредитные риски, достаточно высокий уровень ликвидности и относительно высокую доходность.

Однако переход большинства банков от кредитования реального сектора на рынок краткосрочных кредитов не обеспечивает им снижения риска их портфеля. И дело не в том, что реальные процентные ставки даже при высоких номинальных процентах и коротких сроках реинвестирования не выходят на уровень положительных значений, а в том, что кредит со спекулятивными целями обладает самой высокой степенью риска его невозврата или, в лучшем случае, несвоевременного возврата. Излишнее доверие к иным факторам, чем доходы заемщиков, подтвержденные развитием действительного капитала, приводит к возникновению проблемных ссуд, неликвидности банка и повышает вероятность убытков, а в конечном счете обеспечивает его банкротство. Наиболее показательным примером в этом отношении является кризис межбанковского рынка в августе 1995 г. в России.

Несмотря на то, что банковская система любой страны в условиях инфляции несет существенные потери, размер которых определяется общим состоянием экономики данной страны, ряд коммерческих банков все же достаточно успешно, с минимальными потерями, выходит из сложного периода функционирования. Такое положение вещей объясняется уровнем квалификации банкиров высшего звена управления, а также правильно выбранной стратегией и тактикой кредитной политики банка по формированию банковских активов и пассивов. Появление новых дополнительных финансовых рисков обеспечивает прежде всего изменившаяся в связи с разгорающимися инфляционными процессами экономическая ситуация. К таким рискам относятся:

· риск значительного обесценения активов и сокращения ресурсной базы коммерческих банков в условиях гиперинфляции;

· риск резких колебаний процентных ставок по кредитам;

· риск увеличения проблемных ссуд в кредитном портфеле банка в связи с усилением общеэкономической неопределенности;

· риск значительных потерь от инвестиций;

Решение проблемы главного инфляционного риска — резкого обесценения активов и пассивов коммерческих банков в рамках портфельного подхода управления активами при ориентации на экономическую модель – подводит коммерческие банки к необходимости манипулирования величинами долей активов и пассивов в иностранной валюте в общей сумме балансовых активов и пассивов на различных стадиях инфляционных процессов. Коммерческие банки, не имеющие валютной или генеральной лицензии, вынуждены решать проблему обесценения собственных активов либо путем повышения доходности своих активов, либо за счет экстенсивного развития (привлечения дополнительных клиентов и ресурсов), что в конечном счете ведет к повышенной рискованности вложений, а следовательно, к банкротству.

Инфляция и связанная с ней социально-экономическая дестабилизация обусловливают в кредитной политике коммерческих банков такие общие черты, как:

1) краткосрочный характер стратегии развития банка и формирования его портфеля – на срок не более чем на полгода – год;

2) возросшие в связи с инфляционными процессами кредитные и процентные риски заставляют банки отказаться от кредитования реального сектора экономики в пользу краткосрочных вложений в различных сегментах финансового рынка –кредитование торговых посредников, межбанковские кредиты и государственные ценные бумаги;

3) поддержание в портфеле крупных банков значительной доли кредитов предприятиям реального сектора экономики обеспечивается за счет валютной составляющей ссуд;

4) краткосрочный характер вложений и ресурсов заставляет банки поддерживать высокий уровень ликвидности.

Среди тактических задач банков по управлению своими активами и пассивами в условиях инфляции являются следующие: во-первых, правильное прогнозирование динамики значений ставок ссудного процента в различных сегментах финансового рынка. Во-вторых, такое комбинирование активов и пассивов банковского бизнеса, которое позволит сохранить доходность и насколько возможно сократить потери от инфляционных рисков.

Таким образом, если к периоду стабилизации инфляционного роста цен и снижению процентных ставок банк имеет адекватный размер собственных средств по отношению к своим активам и пассивам с учетом их качества, то его деятельность по управлению портфелем банка в условиях инфляции можно охарактеризовать как успешную.

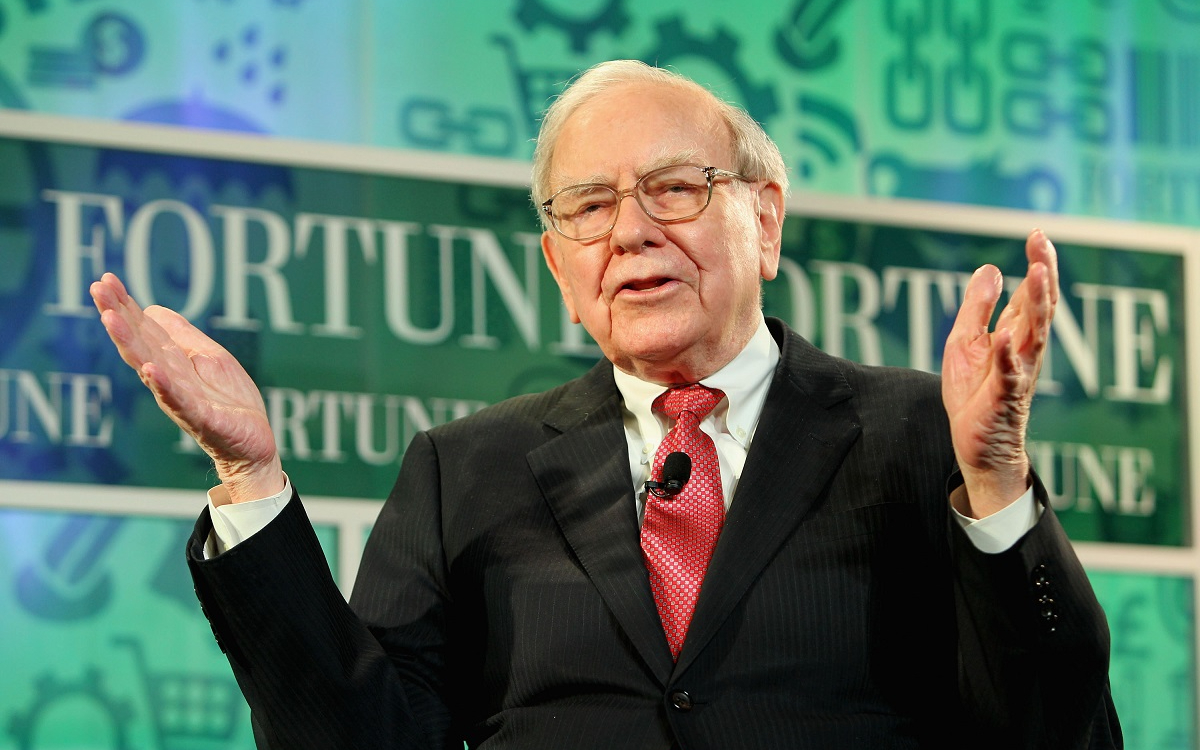

Инфляция бьет рекорды. Как рекомендует от нее защищаться Баффет

Ускоряющаяся инфляция оказывает все большее влияние на мировую экономику и финансовые рынки. В ноябре инфляция в США достигла 6,8%, что стало максимальным значением за последние 39 лет. Основной вклад в ее ускорение внесли растущие цены на энергоносители из-за дефицита предложения и кризиса на этом рынке. За ними следовали цены на новые и подержанные автомобили, на производство которых продолжает давить нехватка чипов, отмечают аналитики «ВТБ Капитал».

Инфляция растет из-за сбоев в цепочках поставок в пандемию и одновременного увеличения потребления, считают эксперты. «Это был шок спроса. По сути, этот инфляционный импульс вызвали американские потребители, просто покупая больше товаров, чем может произвести мировая экономика», — говорит главный финансовый экономист Jefferies Анета Марковска.

Темпы инфляции вызывают беспокойство американских регуляторов — на заключительном в 2021 году заседании ФРС было объявлено, что программу стимулирования экономики будут сворачивать быстрее. Медианный прогноз руководителей ФРС предполагает три повышения ставки в следующем году.

В России по итогам ноября инфляция достигла 8,4% год к году, что стало максимальным значением с января 2016 года. По мнению первого вице-премьера Андрея Белоусова, сейчас мир переживает вторую «инфляционную волну», а в 2022 году нас ожидает третья, которая будет связана с ростом цен на продукты питания.

Как советует защищаться от инфляции Уоррен Баффет

«Этот ленточный червь [инфляция] потребляет свой ежедневный «рацион» из инвестиционных долларов, независимо от здоровья организма-хозяина. Независимо от уровня прибыли компании ей приходится тратить больше на дебиторскую задолженность, сырье и основные средства, чтобы просто быть на уровне предыдущего года», — говорит инвестор. По его словам, высокая инфляция выступает своего рода «налогом на капитал», который затрудняет корпоративные инвестиции.

Инфляция негативно влияет на инвесторов, сокращая их покупательную способность, а компании она заставляет тратить больше средств на поддержание бизнеса, говорит Баффет.

В то же время глава Berkshire Hathaway уверен, что есть отрасли, которые лучше всего защищают активы инвестора в период высокой инфляции. По мнению Баффета, в период сильного роста цен лучше владеть бизнесами, которые не требуют постоянного реинвестирования. Такие компании становятся все дороже по мере падения доллара.

«Лучшие компании во время инфляции — это предприятия, которые вы однажды покупаете, и потом они не требуют дополнительных вложений», — отметил Баффет, добавляя, что «любой бизнес, нуждающийся в крупных капиталовложениях, как правило, оказывается слабым в период высокой инфляции, и это плохой бизнес в любое другое время».

В качестве примера компаний-«победителей» при высокой инфляции он называет игроков на рынке недвижимости и бизнесы с сильным брендом — к примеру, производителя сладостей See’s Candy, которой он владеет с 1972 года, а также Coca-Cola. По его мнению, такие бизнесы могут поднимать цены, не боясь снижения объемов заказов, и в то же время не требуют большого капитала для роста.

В то же время компании, связанные с коммунальными услугами или железными дорогами, будут не лучшим образом чувствовать себя в период высокой инфляции, уверен Баффет.

Вот какие компании подходят под мнение Уоррена Баффета об инвестициях при ускоряющейся инфляции:

D.R.Horton

Coca-Cola

На рост выручки повлияли открытия заведений общепита, театров и стадионов по всему миру, посетители которых покупают продукцию Coca-Cola.

Рост цен и спроса позволил компании повысить прогноз по прибыли. По данным Coca-Cola, годовая скорректированная прибыль на акцию вырастет на 15–17% по сравнению с предыдущим прогнозом роста на 13–15%.

«Многие вещи, которые Coca-Cola сделала с точки зрения операционной деятельности, например сокращение количества продукции и сосредоточение на быстрорастущих товарах, должно помочь смягчить инфляцию затрат», — говорит аналитик Edward Jones Джон Бойлан.

McDonald’s

Показатели McDonald’s растут с учетом того, что компании пришлось поднять цены на 6%, чтобы компенсировать рост затрат на рабочую силу и продукты.

McDonald’s улучшает результаты за счет цифровизации бизнеса — развития системы доставки, нововведений в меню, новых программ лояльности. Аналитики J.P. Morgan выбрали McDonald’s в качестве одной из перспективных быстрорастущих и стоимостных акций на 2022 год.

Компания будет защищена от инфляции, поскольку более 93% ее заведений по всему миру это франшизы и McDonald’s получает сборы от арендной платы и в виде роялти от своих франчайзи, считают аналитик инвестбанка.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Что такое инфляция

Это общий прирост цен в стране в течение длительного периода. Когда говорят об инфляции, часто подразумевают обесценивание денег: за одну и ту же сумму спустя какое-то время можно купить меньше товаров. При инфляции не обязательно повышается стоимость всех товаров, некоторые могут даже подешеветь, но в целом уровень цен в стране растет.

В зависимости от роли, которую играет государство в экономике, выделяют два вида инфляции.

Открытая инфляция бывает в странах с рыночной экономикой. Деньги обесцениваются, цены растут, а уровень жизни падает. Государство регулирует инфляцию и снижает доступность денег для экономики — повышает налоги, ключевую ставку и т. д.

Скрытая инфляция возникает, когда государство жестко регулирует цены. Такие запреты приводят к дефициту товаров, так как издержки производителей растут и они вынуждены снижать объемы производства. Из-за увеличения себестоимости и невозможности компенсировать растущие затраты страдает качество товаров.

Существует классификация, которая привязана к темпу прироста стоимости.

Умеренная инфляция — до 10% в год. Низкие темпы прироста благотворно сказываются на экономике: растет оборот денежной массы, дешевеют кредиты, инвесторы вкладывают в новые производства. Деньги быстро обесцениваются, их выгоднее тратить, а не копить.

Например, в 2020 году инфляция в США составила 1,36%. Американская экономика считается в этом плане одной из самых стабильных в мире: правительство жестко контролирует бюджетные расходы, цены практически не растут, а производство ориентировано не только на покупателей внутри страны, но и на экспорт.

Галопирующая инфляция — до 50% в год. Кризисная ситуация для экономики: деньги обесцениваются быстро, банкам становится невыгодно выдавать кредиты. Хранить деньги на депозитах и вовсе нет смысла, поэтому население предпочитает тратить накопления. Спрос растет, а это снова приводит к повышению цен.

С инфляцией в десятки процентов столкнулись россияне после кризиса 1998 года. В 1999 цены выросли на 36,5%, в 2000 — на 20,2%, в 2001 — на 18,5%. В то время производство практически не развивалось: сырье и оборудование резко подорожали, а банки давали кредиты бизнесу в лучшем случае под 40—50% годовых.

Гиперинфляция — до десятков тысяч процентов в год. Такое происходит, когда объем импорта превышает объем экспорта и государство печатает все новые деньги, пытаясь остановить отток капитала. Население и предприятия переходят к натуральному обмену, так как цены даже за один день могут вырасти в разы.

Причины

Большинство причин так или иначе связано с количеством и доступностью денег для экономики. Такие факторы называют монетарными. Инфляция ускоряется, когда свободных денег в экономике становится больше.

Вот почему это может происходить:

На обесценивание денег влияют и немонетарные факторы — не связанные с их количеством в обороте:

Таких немонетарных факторов тоже много.

Цены зависят даже от того, как сами граждане оценивают инфляцию. Экономисты используют термин инфляционные ожидания — когда покупатели постоянно ждут роста цен, закупаются впрок и создают ажиотажный спрос, из-за которого действительно увеличивается стоимость товаров. Тогда производители прогнозируют высокую инфляцию, начинают заранее поднимать цены, чтобы компенсировать будущие издержки.

Составляющие

Обесценивание денег происходит по двум причинам: из-за инфляции спроса и издержек.

Инфляция спроса появляется, когда объем зарабатываемых населением денег выше стоимости произведенных всеми этими людьми товаров и услуг. Доходы растут, но тратить заработанное не на что, так как товаров попросту не хватает. В результате цены начинают расти, чтобы сбалансировать спрос и предложение.

Инфляция предложения начинается, когда увеличивается себестоимость товаров и услуг — например, из-за роста тарифов. Чтобы сохранить рентабельность, производители повышают цены.

Измерение

В России инфляцию считает Росстат. Для этого каждый месяц статистики смотрят, как меняются цены на товары и услуги, которые входят в потребительскую корзину. Потребительская корзина — это набор из примерно 700 товаров и услуг, начиная от продуктов питания и заканчивая смартфонами и автомобилями.

Методология расчета инфляции РосстатаDOCX, 307 КБ

Структура потребительской корзины россиян, РосстатPDF, 6,54 МБ

Изменение цен наблюдают во всех регионах, а потом высчитывают средний показатель инфляции по стране. Похожую методику расчета используют и статистики в других странах.

Последствия

Умеренная инфляция нужна для развития экономики: если цены не растут или даже падают, производить новые товары становится невыгодно.

Инфляция в России

СССР был государством с административной экономикой, инфляция в стране проявлялась в дефиците товаров, в том числе и первой необходимости. Официально данные об инфляции власти не публиковали, а независимых оценок не было. Например, величину прироста цен в конце восьмидесятых в СССР разные исследователи оценивают от 0,9 до 13%. Официальную информацию о динамике цен в России начали публиковать с 1991 года.

Какой уровень инфляции в России

Сильнее всего цены росли в начале девяностых. Пикового значения инфляция достигла в 1992 году — 2600%. В 2009 году, впервые в истории современной России статистики зафиксировали инфляцию в стране ниже 10% — она составила 8,8%. Самый низкий показатель за последние 30 лет наблюдался в 2017 году — 2,5%. В 2020 году, по данным Росстата, цены выросли на 4,9%.

Какой должна быть инфляция в России

В Центробанке ставят цель достигнуть уровня инфляции 4% в год. Экономисты считают, что это позволит промышленности развиваться, не будет мешать банкам выдавать дешевые кредиты, а людям и предприятиям — брать их.

Чем опасна высокая инфляция

Высокая инфляция мешает планировать расходы: проще сразу все тратить, чем копить. Государство не может обеспечивать малоимущих и пенсионеров достойными социальными выплатами, потому что индексация пособий не успевает за ростом цен. Усиливается социальное расслоение общества.

Владельцы предприятий не могут прогнозировать продажи, поэтому объемы производства падают. Растут процентные ставки по кредитам. Торговать становится выгоднее, чем производить: оборот капитала в посредничестве выше, а значит, и прибыль тоже. Экономика не развивается.

Можно ли заморозить цены, чтобы они не росли

Если заставить предприятия и магазины не повышать цены, но разрешить расти массе денег в стране, возникнет скрытая инфляция. Население начнет активно тратить, а это приведет к дефициту. Снизится качество товаров: чтобы удерживать невыгодные для себя цены, производители будут жертвовать качеством.

Кто и как сдерживает цены

Государство пытается регулировать инфляцию. Если нужно ее ускорить, Гознак печатает больше денег. Одновременно с этим Центробанк снижает ключевую ставку — процент, под который государство дает займы коммерческим банкам. Они, в свою очередь, могут кредитовать по низкой ставке население и предпринимателей.

Доклад о денежно-кредитной политике в России, ЦентробанкPDF, 3,7 МБ

В это же время снижаются и ставки по вкладам: банкам выгоднее занимать у государства, чем привлекать вклады у населения. Люди перестают копить и начинают тратить. Оборот денег растет, а вместе с ним — спрос и цены на товары.

Если нужно замедлить инфляцию, Гознак печатает меньше денег, а ЦБ повышает ключевую ставку. Банки занимают не у государства, а привлекают граждан открывать вклады. Люди перестают тратить и несут деньги на депозиты. Ставки по кредитам растут. Оборот денег снижается, падают цены и спрос на товары.