Как инфляция влияет на золото

5 фундаментальных факторов, влияющих на цену золота

Как правило, трейдеры связывают фундаментальный анализ с фондовым рынком, а не с золотом или валютами. Если фундаментальные аналитики фондового рынка следят за финансовой отчетностью определенных компаний, то аналитики на рынке золота для прогнозирования цен отслеживают макроэкономические факторы, политическую стабильность и конкуренцию со стороны инвестиционных альтернатив.

В этой статье приведено 5 макроэкономических параметров, так или иначе имеющих потенциал влиять на цену главного драгоценного металла. Материал взят с моего канала по финансам LTInvest.

Инфляция оказывает влияние на стоимость золота, но не такое сильное, как можно было бы предположить. Большинство начинающих инвесторов в золото уверены, что если в США растет инфляция, значит стоимость золота также должна пойти вверх, поскольку за унцию нужно будет отдавать больше раздутых инфляцией долларов. Однако в долгосрочной перспективе между инфляцией и ценами на золото нет сильной корреляции. Это видно из графика ниже, на котором показана динамика инфляции в США и цены на золото.

Подобное отсутствие сильной корреляции может объясняться двумя причинами:

а) золото – не сырьевой товар. То есть не потребляется промышленностью, как нефть или черные металлы, а значит реагирует на покупательскую способность валюты иначе, чем другие товары

б) в периоды роста экономики и фондового рынка золоту приходится «конкурировать» за доходность и внимание инвесторов. При это в такие периоды инфляция как правило находится на высоком уровне.

Следует отличать инфляцию, которая не вызывает роста цен на золото, от той, что его стимулирует. Критерием является доверие инвесторов. Если инфляция сопутствует периоду роста и оптимизма относительно будущего, уровень доверия, вероятнее всего, будет также очень высоким, что сделает золото относительно непривлекательной инвестицией. Однако, если слишком высокая инфляция сопровождает низкий уровень доверия и чрезмерные страхи, следует ожидать стремительного роста цен на золото.

Золото наряду с долларом США и другими резервными валютами является резервным рыночным инструментом. Поэтому, если курс одной из валют (например, доллара) снижается относительно остальных резервных валют, при этом сохраняется покупательная способность покупки золота остальными валютами, то логичным следствием является подорожание золота относительно подешевевшей валюты.

На графике видна обратная долгосрочная зависимость между индексом американского доллара США* (белая линия) и динамикой цен на золото (желтая линия).

* это индекс, рассчитываемый по курсу американского доллара относительно других мировых базовых валют

Война или угроза войны являются наиболее значительным (после кризисов на финансовых рынках) источником неопределенности для инвесторов. Золото лучше всего выполняет роль безопасной инвестиции в те моменты, когда инвесторы сильно напуганы, и война вполне может стать причиной возникновения на рынке таких условий. Кроме того, война связана и с рядом других факторов, способствующих росту цен, включая чрезмерные расходы, денежную эмиссию, политическую нестабильность и ослаблению валюты.

Пример 1: конфликт между Северной и Южной Кореей, произошедший 23 ноября 2019 года:

Пример 2 (из недавних событий): убийство иранского генерала Сулеймани и последующие события в регионе:

Золото чувствительно к процентным ставкам, поскольку оно не приносит текущего дохода и потому весьма чувствительно к альтернативам на фондовом рынке, которые предлагают потенциальный доход, таким как облигации или даже акции, приносящие дивиденды. Видна заметная, хотя и не идеальная, отрицательная корреляция: когда доходность облигаций растет, высока вероятность, что тренд золота будет боковым или даже нисходящим, в то время как снижение доходности, как правило, приводит к весьма позитивным движениям цен на золото.

Например, для борьбы с рецессией начала 2000-х годов ФРС опустила процентные ставки до очень низкого уровня, что заставило долгосрочных инвесторов уходить из низкодоходных облигаций и диверсифицировать свои портфели за счет золота. Это оказало хорошую поддержку и без того растущим ценам на золото. Похожая ситуация наблюдается и в последний период роста цен на золото с конца 2018 года. На графике показана динамика цен на золото (желтая линия) и доходность 10-летних гос. облигаций США:

Самый сложный фактор для оценки влияния на стоимость металла. Крупные инвесторы в золото, включая центробанки, МВФ и ведущие фонды, оказывают существенное влияние на рынок. Действия данных участников способны значительно изменить спрос на золотые ювелирные изделия и инвестиционные инструменты.

Учета действий этих крупных игроков (а десятки) – непосильная задача для рядового частного инвестора, не владеющего доступом к раскрываемой информации всех данных игроков.

Для общего представления о балансе рынка нужно знать, что бОльшая часть спроса на золото более или менее равномерно распределяется между инвестиционными инструментами и ювелирными изделиями.

В качестве примера ниже показано, что Китай и Индия (обладая бурным экономическим ростом) в течение последних двух десятилетий стали крупными приобретателями золота с целью инвестирования и создания резервов и, следовательно, оказали дополнительный стимул роста цен.

В заключение отметим, что увеличение количества индикаторов и аналитических инструментов не всегда положительно сказывается на доходности инвестиций.. Золото, после отмены привязки к нему американского доллара, играет роль альтернативной валюты и безопасных инвестиций. Учитывая это, все фундаментальные факторы, оказывающие существенное влияние на силы спроса и предложения, можно свести к одной основной проблеме: страху инвестора. Под инвестором можно подразумевать как ключевых игроков, так и мелких индивидуальных инвесторов, под страхом же подразумевается уровень доверия (или нехватку доверия) к росту экономики, политической стабильности, платежеспособности правительства и сбоям денежно-кредитной политики.

В качестве отправной точки для данной статьи использована глава 3 книги «Все об инвестировании в золото», авторы Д. Джагерсон и У. Хансен, написанной в 2011 году.

Буду рад вашей оценке, комментариям и дополнениям. Помимо полезных статей я также делюсь анализом компаний и практическим опытом семейных инвестиций на разных фондовых площадках мира в своем Телеграм-канале.

Почему золото не растёт, если инфляция продолжает бить рекорды?

Доброе утро, друзья! Золото: покупаем или не покупаем?

Вопросы о драгметаллах и о том, что с ними будет в дальнейшем, получаю практически каждый день. Почему золото не растёт, если инфляция продолжает бить рекорды?

Да, крипта оттянула на себя значительные средства. Давайте будем откровенны. Для всей этой достаточно обеспеченной молодежи, заработавшей на последнем технологическом буме, которая сегодня часто управляет «модой на инвестиции», вопрос – где стоит сберегать свои деньги и вообще, что лучше, золото или биток – разрешается очень просто. Выбор однозначен и он в пользу битка.

Почему? Потому что биток для них – это в некотором смысле символ новой экономики. Новой жизни. И, разумеется, экономической свободы.

В этом мне видится одна из основных причин, почему золото еще не 2200-2500.

Что будет дальше? По моему мнению, золото все равно никуда не денется. Вопрос его забега вверх – это, если хотите, вопрос альтернатив и вопрос сочетания определенных факторов, которые явно складываются в его пользу. Почему альтернатив? Вопрос очень серьезный и требует отдельного разговора. Мы сегодня об этом обязательно поговорим.

Пока ограничусь тезисом: в мире сегодня катастрофически не хватает альтернатив доллару США.

Годами мы слышим одно и то же: надо уходить от доллара, инфляция в долларе… Долларов напечатано столько, что этой бумажкой можно годами топить камины… Доллар скоро упадет и это будет конец… И так далее. Меня все эти «старые песни о главном» очень развлекают.

Главные вопросы: куда он упадет?

И куда уходить? Что, сегодня ему есть альтернатива? И вот здесь, уже без всех этих умных речей, выясняется, что с альтернативами крайне туго. Их пока нет, по крайней мере в мире валют.

Есть ли альтернатива доллару не в мире валют? Отвечая на этот вопрос, мы возвращаемся к вечной теме золота, и вообще к теме коммодитиз, и … крипты. Впрочем, разговор об альтернативах продолжим чуть позже.

А пока… Инфляция продолжает раскручиваться, и уже понятно, что она с нами надолго.

Что делать? Ставки поднимать? Здесь беда. В теории все понятно: надо, и, возможно, уже давно. А вот на практике Пауэл будет, судя по всему, тянуть с этим до последнего. Да и Пауэлл ли? Не исключу, что, из-за последнего скандала, Пауэллу на своем посту осталось недолго. По крайней мере, добрейшей души человек по имени Нэнси Пэлоси сделает все для того, чтобы его…уйти. Влияния у нее достаточно.

А если демократы поставят на его место еще большего «голубя»? Тогда не исключу, что подъём ставок нам будет грозить не в 2022, а позже. Уж очень хорошо все помнят конец 2018го: небольшое поднятие ставок, и какие неприятности.

И вот тут, на стыке всех этих обстоятельств, похоже, может наступить «золотой» период для золота.

Как писал ранее, полагаю, что, по причине происходящих сегодня в мире событий, у золота может появиться достаточно сильный аптренд. К тому существует много серьезных предпосылок, включая геополитическую нестабильность, а также риск возникновения новых штаммов коронавируса и спад мировой экономики в новую рецессию. Короче, та самая стагфляция, о которой мы уже говорили. Регуляторам придется вновь задуматься: не продолжить ли добрую старую игру под названием «Не напечатать ли нам еще триллион-другой?».

Итог. Продолжаю держать акции золотопроизводителей. Каких именно и почему? Сегодня чуть позже.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Инфляция и золото: в чем подвох?

В последнем отчете «Спрос и предложение» Кит Вайнер рассмотрел несколько различных теорий, которые пытаются объяснить, что провоцирует динамику цен на золото и серебро. С тех пор Ирландия купила золото впервые более чем за десять лет. И, как и следовало ожидать, большинство аналитиков в золотом сообществе рассматривают это как бычий знак.

Возвращаясь к общепринятому бычьему взгляду на мудрость Ирландии, что можно сказать о мнении 64.300 человек, которые продали свое золото в Ирландию (при условии, что средний продавец продал унцию)? Неужто эти люди верили, что цена упадет?

Известные и анонимные движущие цены силы

Есть две конкурирующие теории о том, как интерпретировать противоречивые взгляды, когда один участник рынка известен, а другой — группа анонимных людей. Одна из них — теория «известного покупателя», а другая — теория «некомпетентного бюрократа». Последнее использовалось для объяснения продажи половины британского золота в период с 1999 по 2002 год.

Откуда мы можем знать, что правительство Великобритании поступило глупо продав золото в то время, а анонимные 12.699.250 покупателей были правы? А сегодня ирландские бюрократы правы, а 64.300 продавцов ошибаются?

Это просто склонность к бычьему настроению.

Очевидно, что некоторые из компаний, продвигающих эти нарративы, просто пытаются продать золото. Однако мы могли бы заметить, что если люди покупают золото по ошибке, они могут быстро продать, когда осознают свою ошибку. Никто не выиграет, и некоторые из этих людей, возможно, никогда больше не вернутся на рынок золота, усвоив неверный урок.

Индекс потребительских цен, бесполезные ингредиенты и цена на золото

Другая теория, определяющая, что движет ценой на золото, — это изменения индекса потребительских цен, также известные как инфляция.

Потребительские цены стремительно растут. Но цены на золото нет. То есть это бычий сигнал?

Оставим в стороне очевидное противоречие. Если рост потребительских цен вызывает рост цен на золото, и потребительские цены поднялись, а цена на золото — нет, то предсказание этой теории ошибочно. Так что нет причин ожидать, что оно станет правдивым в будущем.

Является ли рост цен сигналом для золота, зависит от причины роста цен. Если цены растут из-за неденежных факторов, таких как тарифы, ограничения на производство энергии, а также увеличение количества и стоимости нормативных требований (которые мы называем бесполезными ингредиентами), то почему это должно приводить к росту цены на золото? Не существует механического аппарата, который связывает цены на потребительские товары с ценой на золото.

Бывают времена, когда цены на золото и потребительские товары растут вместе. Но бывает, когда одно резко движется вверх, а другое нет. Например, в 2009-2011 годах цена на золото выросла более чем вдвое. Или в этом году, по данным Бюро статистики труда, потребительские цены выросли примерно на 6,3%. Цена на золото упала примерно на 5%.

Различные причины инфляции

Потребительские цены растут из-за немонетарных факторов, о которых мы упоминали выше, в частности, из-за локдауна, введенного в ответ на Covid. Каждый бизнес, от розничной торговли до ремонта, понял, что нельзя полагаться на своевременную поставку продукции. Поэтому, естественно, цены растут, чтобы справиться с ограниченным предложением.

Когда экономисты говорят, что «инфляция преходяща», они имеют в виду, что проблемы с логистикой будут решены, и тогда запасы пополнятся.

К сожалению, они не различают разные причины инфляции. Если цены растут из-за «денежного разгула», это инфляция. Если цены растут из-за временного сбоя в доставке, это тоже инфляция. И если цены повышаются из-за законов, которые заставляют всех использовать более дорогой природный газ, и законов, запрещающих внутреннюю добычу природного газа, то это тоже называется инфляцией.

Нам нужны разные слова для обозначения этих явлений. Хотя сейчас суть не в этом. Мы просто обращаем внимание на причину роста потребительских цен и отмечаем, что она напрямую не влияет на золото.

Почему золото отличается

Золото отличается от потребительских товаров или даже от обычных сырьевых товаров. Насколько нам известно, человечество добывает его уже не менее 5000 лет. Практически все золото, добытое за это время, все еще находится в руках людей. Игрушки, рождественские елки, продукты питания и даже автомобили производятся для потребления. У этих товаров очень мало накопленных запасов. То, что производится, быстро перемещается (на этот раз задержки с доставкой увеличиваются) в руки потребителей, которые их затем потребляют.

Но золото не потребляется. Из него могут быть сделаны украшения, но этот продукт — лишь изменение формы. Очевидно, никто не выбрасывает золотые украшения в мусор. Накоплен огромный запас золота. Чтобы добыть столько золота, потребуются десятилетия добычи при нынешних темпах.

Вот почему золото бросает вызов всем традиционным методам анализа, таким как спрос и предложение. Что такое предложение? Дело не только в добыче и переработке отходов. Что есть спрос? Это не только украшения и уж точно не только электроника.

Каждая когда-либо произведенная унция — это потенциальный запас. Каждый человек на этой планете представляет потенциальный спрос на золото. По разумной цене при правильных условиях.

Фундаментальный анализ цены на золото

Существует множество потенциальных факторов, их слишком много для анализа и они слишком нематериальны для количественной оценки. Однако все они в конечном итоге влияют на одно и то же: на базис золота. Базис представляет собой цену золота на фьючерсном рынке за вычетом цены на спотовом рынке. Это хороший показатель изобилия золота на рынке. А кобазис — спотовая цена на золото за вычетом цены на фьючерсном рынке — хороший показатель дефицита.

Наблюдая за этими индикаторами и, что не менее важно, за тем, как они меняются с изменениями цены на золото, мы можем увидеть четкую картину текущих условий спроса и предложения на рынке золота (как и серебра).

На графике ниже представлен базис золота и стоимость доллара, измеренная в золоте (цена, обратная цене золота в долларах).

Обратите внимание на корреляцию между кобазисом и ценой доллара. То есть по мере того, как доллар падает (что большинство людей считают повышением цены на золото), дефицит золота становится все меньше. Это означает, что трейдеры покупают фьючерсы на золото с кредитным плечом.

Они взвинчивают цену фьючерсных контрактов Спот цена следует за ней из-за действий маркет-мейкеров, но не в такой степени. Таким образом, кобазис падает. Это признак спекуляции. Если бы мы увидели рост кобазиса при повышении цены, то мы бы знали, что это движение было вызвано покупкой физического золота.

У нас есть модель, которая рассчитывает, какой была бы цена, если бы влияние спекулянтов было устранено.

Абсолютный уровень фундаментальной цены не так важен. Сосредоточьтесь на направлении. С начала ноября фундаментальная цена золота движется в боковом направлении вместе с рыночной ценой. Другими словами, на рынке золота в настоящее время особо не на что посмотреть.

Фундаментальный анализ цены на серебро

Ниже представлен график базиса серебра и цена доллара в серебре.

Мы видим большую волатильность цены и большую волатильность базиса и кобазиса. Однако здесь присутствует такая же корреляция, как и у золота.

Далее представлен график фундаментальной цены на серебро.

Тут немного другая история, чем у золота. Хотя кобазис серебра движется вместе с ценой доллара, он не движется пропорционально. Таким образом, фундаментальная цена упала. Это означает, что даже несмотря на то, что цена на серебро упала, долгосрочные инвесторы продавали больше, чем спекулянты. Теперь модель предсказывает, что цена серебра будет примерно на своем текущем уровне, если спекуляции будут устранены с рынка.

Другие прогнозы цен и аналитика рынка:

Инвестиции в золото в 2021: высокая прибыль и защита от инфляции или ловушка для новичков?

Золото без преувеличения можно назвать одним из наиболее популярных драгоценных металлов. Именно золото принято считать активом-убежищем, в который следует переводить средства в случае финансовых кризисов. Однако, как выяснилось, в 2021 году компетентные участники финансового рынка разделились на 2 группы: одни считают, что золото уже изжило себя, поскольку инвестиции в чистый актив не позволят извлечь пассивную прибыль (дивиденды), а другие убеждены, что золото является единственными реальными деньгами, которым не страшна инфляция и прочие неприятности современной экономической действительности.

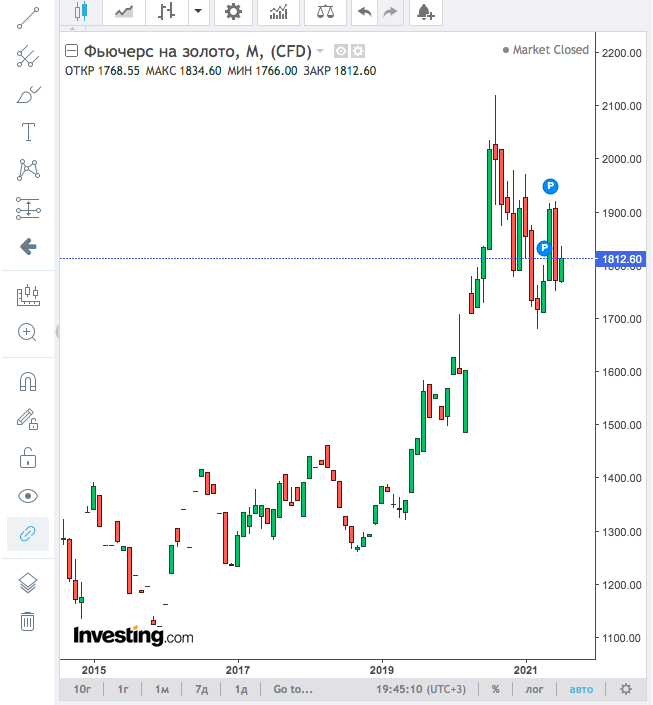

Поразительно то, что упомянутые выше мнения никак не противоречат друг другу. Каждое из убеждений можно считать справедливым. Все зависит от конкретной макроэкономической ситуации. Например, в 2020-2021 золото пользуется высоким спросом в силу экономической нестабильности, причиной которой послужил COVID-19. Стоимость золота стабильно растет в среднесрочной перспективе, а периодически возникающие локальные нисходящие тренды являются лишь закономерной коррекцией глобального восходящего тренда.

Не будем забывать, что золото является ограниченным ресурсом при том, что спрос на этот металл стабильно на высоком уровне. Этот факт практически гарантирует продолжение глобального восходящего тренда в долгосрочной перспективе.

Могут ли инвестиции в золото защитить от инфляции?

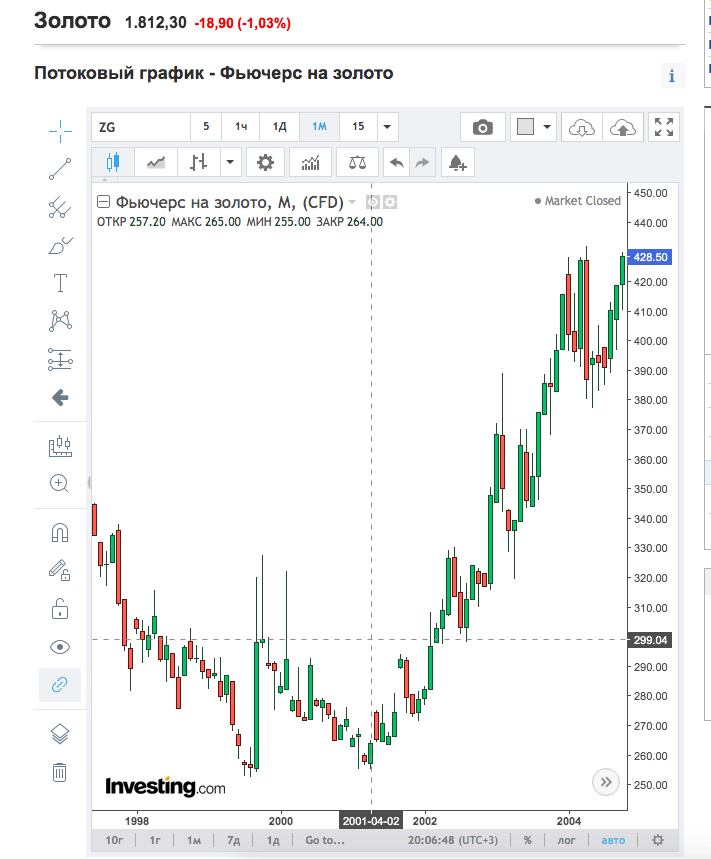

Нисходящие коррекции на графиках, отражающих ценообразование золота, могут быть довольно длительными. Видеть в инвестициях в данный металл лишь способ защиты от инфляции не совсем корректно. Последние 50 лет говорят о том, что для защиты свободных средств от обесценивания гораздо лучше рассматривать вложения в ценные бумаги (акции компаний с высокой капитализацией, либо в государственные облигации). В период с 80-х до начала 2000-х стоимость золота снизилась с 500 USD до 250 USD. В этот же период покупательская способность доллара США так же снизилась на 57%. В результате золото не только не оправдало ожиданий инвесторов, но и обеспечила м серьезную просадку. Однако те, кто отказался продавать золото по 250 USD за унцию сегодня могут извлекать сверхприбыль, поскольку текущая стоимость металла на момент написания статьи превышает отметку в 1800 USD.

Подводя небольшой итог следует сказать, что золото действительно является надежным объектом для вложений свободных средств, но только в долгосрочной перспективе.

Стоимость золота и геополитика

В период с 80-х до начала 2000-х в мире был абсолютный лидер в лице США. СССР распалось, а КНР не готова была к экономическому рывку. Такое положение дел устраивало многих, поскольку американские регуляторы диктовали единые правила игры на финансовых рынках и строго их контролировали. Объектов для инвестиций было достаточно, при чем как для держателей значительных капиталов, так и для среднего класса. Стоимость золота в этот период снижалась, поскольку инвесторам предлагались более выгодные направления.

В 2021 году ситуация радикально изменилась. На арене появились игроки в лице России и Китая и Индии, которых модель однополярного мира не устраивает. Как ни странно, но стартом для развития упомянутых государств послужили теракты 2001 года в США. С этого момента в геополитическом пространстве стали появляться отголоски антиглобализма. Это напрямую повлияло на стоимость золота, что отчетливо видно на месячном графике:

Объяснить это довольно просто: у США появились серьезные конкуренты в лице России, Китая и других развивающихся стран. Конкуренция стала главной причиной экономической нестабильности, что способствовало росту капитализации золота.

Как возможная “дедолларизация” может повлиять на стоимость золота?

С 2008 года США все чаще злоупотребляют своим финансовым положением. Статус USD, как единой резервной валюты, уже многих не устраивает. В настоящий момент ряд стран уже ищет альтернативу зеленым американским бумажкам, а центральные банки России и Китая активно увеличивают долю желтого металла в собственных резервах. В РФ эта доля уже превысила отметку в 20%. Если верить прогнозам видных аналитиков, объем капиталовложений в золото со стороны центральных банков ряда стран с годами будет только увеличиваться. Разумеется, это приведет к росту капитализации и, следовательно, к значительному повышению стоимости.

Валютные войны

Вполне возможно, что в обозримом будущем нам повезет стать свидетелями настоящей войны между валютами разных стран. Это существенно повысит волатильность финансовых рынков и создаст хорошие возможности для результативного трейдинга. Причиной валютных войн может стать сильная закредитованность мира. Известно, что суммарный ВВП всех стран не может превышать 80 триллионов USD в год. На момент написания статьи общемировой долг исчисляется 400 триллионами долларов, что в 5 раз больше максимально возможного суммарного ВВП. К слову, львиная доля этого долга (более 70%) лежит на плечах США.

Причиной формирования такого долга послужила лояльная ипотечная политика, а также кредитная система в целом. Разумеется, эти 400 триллионов долларов США являются ничем необеспеченными бумажками. Рано или поздно, но этот пузырь лопнет, что приведет к масштабной девальвации всех мировых валют. При таком развитии событий стоимость золота, очевидно, будет расти бешеными темпами.

Товар Гиффена

Среди участников торгов на финансовых рынках существует такой термин, как товар Гифена. Это условный актив, вместе с повышением стоимости которого увеличивается и спрос на него. Яркий пример – Apple iPhone. В устройство уже давно не вносились фундаментальные изменения, как и в ОС, однако спрос и стоимость товара ежегодно только растут. Нечто подобное сейчас можно наблюдать на графиках, отражающих динамику ценообразования желтого металла. Его текущая стоимость бьет мировые рекорды, при этом капитализация с каждым месяцем продолжает увеличиваться.

Стоит ли покупать золото в 2021 для сохранения и приумножения средств?

Принимая во внимание все сказанное выше, ответ очевиден. Да, золото определенно будет расти в цене как в долгосрочной, так и в краткосрочной перспективе. Статистика по COVID-19 остается неутешительной, новые штаммы делают вакцинацию неэффективным средством защиты в странах ЕС, а в ряде стран до сих пор остаются актуальны ограничительные меры. Этот кризис привел к тому, что стоимость золота обозначила новый, абсолютный исторический максимум на отметке в 2121 USD за унцию. Поскольку причина кризиса остается актуальной, есть все основания полагать, что в обозримом будущем мы увидим на паре XAU/USD новые максимумы.

Помимо этого, о росте стоимости желтого металла позволяют уверенно говорить и другие упомянутые выше факты:

Вывод: в 2021 году золото является уже не просто инструментом защиты от инфляции. Это актив, инвестиции в который могут позволить значительно преумножить капитал.