Q auto что это visa

MR CARDHOLDER Visa Direct RUS пришли деньги — что это?

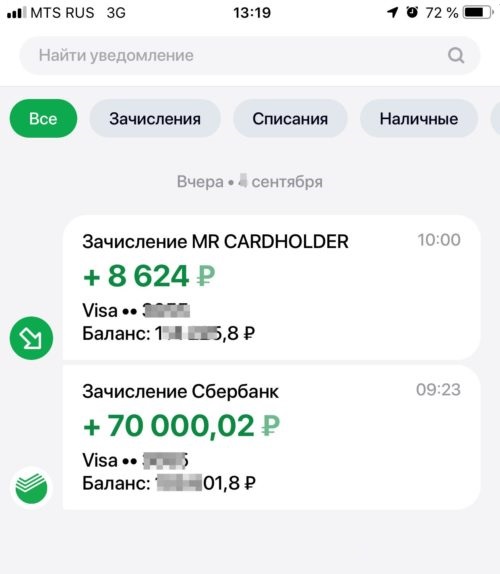

Зачисления денежных средств на банковскую карточку — это всегда приятный момент. Но что делать, если получатель денег не знает, кто именно отправил перевод? Например, многие владельцы карт начали сталкиваться с неизвестными зачислениями, которые обозначены как MR CARDHOLDER Visa Direct RUS. В статье мы поясним, что это за перевод и как определить отправителя.

Зачисление MR CARDHOLDER Visa Direct RUS

Откуда пришли деньги?

MR CARDHOLDER Visa Direct RUS — это банковское зачисление денежных средств на карту, выполненное через систему безопасных переводов VISA Direct. Деньги могли быть переведены на карточку от физического или юридического лица, частной организации или государственных ведомств.

Можно ли узнать, откуда деньги?

К сожалению, транзакции в системе VISA Direct не имеют дополнительных описаний. Получатель может видеть лишь общую техническую информацию по операции. Подробная выписка по счету через онлайн-банкинг также не даст более точной информации.

С подобным вопросом мы обратились в несколько популярных банков. Однако везде поддержка предлагает клиентам обратиться в офис, где можно подать запрос на идентификацию отправителя. Реалии таковы, что онлайн-поддержка не имеет доступа к подробностям платежей.

Важно отметить! В последнее время участились случаи мошенничества. Мошенники переводят деньги на чужие карты, а после просят владельцев вернуть сумму на другой счет. Если вы столкнулись с такой ситуацией, рекомендуем срочно обратиться в банк и проинформировать специалиста о возможном мошенничестве.

Заключение

Вывод из всей этой ситуации один: перевод MR CARDHOLDER Visa Direct RUS идентифицировать сложно, поэтому владельцу карты будет легче самому навести справки (на работе, среди близких, знакомых и друзей). Рекомендуем к прочтению наш материал про выплаты с обозначением «Компенсация».

Незнакомый человек хочет перевести мне деньги. Что может пойти не так?

Две мошеннические схемы, в которых деньги сначала переводят вам, а не наоборот. Но, конечно, этим не закончится.

Есть несколько признаков, по которым можно распознать интернет-мошенников. Но самый верный из них — это просьба (а то и требование) перевести кому-то деньги с невнятной мотивировкой. Но что если не вы переводите деньги, а вам внезапно приходит входящий перевод? Звучит вроде бы безопасно — в чем подвох?

Подвох есть, и сейчас мы расскажем о двух вариантах мошеннической схемы, основанной на входящих денежных переводах.

«Привет, сделайте мне логотип»

Еще со времен работы фрилансером у Энди остался персональный сайт-портфолио. Обновления на нем появлялись нечасто, но и закрывать не хотелось. Обладать доменом имени себя любимого все-таки приятно и полезно.

Клиентов сайт давно не приносил, но в один прекрасный день Энди получил письмо следующего содержания:

«Привет, это Дейв, хотел бы узнать, делаете ли вы дизайн логотипов?»

Завязалась переписка, но с конкретикой у Дэйва было так себе. Бизнес новый, сайт в производстве, а материалы для логотипа и брошюры застряли у некоего «консультанта» — назовем его «Мистер К».

Зато в сговорчивости новому заказчику было не отказать: без какого-либо обсуждения и вопросов он принял предложенную Энди идею и дал отмашку приступать к работе. Вот только материалы для этого нужно забрать у того самого «консультанта», которому бизнесмен задолжал денег. Небольшую сумму, чуть больше тысячи долларов, и у заказчика она есть, но прямо сейчас по техническим причинам ее перевести невозможно.

Зато возможно заплатить Энди. Кстати, не мог бы он оказать небольшую услугу? Заказчик перечислит ему помимо гонорара еще и долг для консультанта, плюс немного за дополнительные хлопоты. После чего дизайнер перекинет Мистеру К положенную ему часть суммы — и все будут довольны.

Ну кто откажется от такого предложения?

Мошенническая схема с входящим переводом: как это работает

Однако Энди поступил благоразумно и решил сначала поискать в Интернете — а не случалось ли подобное еще с кем-то? Поисковик сразу признал в этой ситуации известную уже как минимум два года мошенническую схему. Согласись Энди на предложение, события развивались бы так:

Как делают в России: «ошибочные» входящие переводы

Дизайнеры и другие фрилансеры творческих профессий, как правило, люди подкованные и всякого повидавшие. Поэтому подозрительный стиль общения заказчика и необычная просьба быстро приводят их, как и в случае с Энди, к специализированным веткам Реддита или в блоги, где обсуждают подобные случаи.

Впрочем, судя по комментариям, несколько человек все-таки заглотили наживку и потеряли свои деньги. Это объясняет, почему мошенники до сих пор не отказались от подобного развода.

Хорошая новость для русскоязычной аудитории: в нашей стране конкретно эта схема популярности у мошенников не получила. Можно на нее нарваться, только если вы часто работаете на иностранных заказчиков.

Основная идея схемы: входящий перевод отзовут и деньги с вашего счета исчезнут. А вот то, что перевели вы, вернуть будет очень сложно, а то и невозможно

Зато в России в ходу немного другой обман с входящими переводами. Жертве совершенно внезапно падает на карту некоторая сумма денег — как правило, не очень большая. За этим следует звонок, взволнованный мужчина — а лучше женщина — говорит, что перечислил деньги по ошибке (чаще всего — ошибся в номере телефона), и просит их вернуть.

Дальше вы уже знаете: если жертва поддается, то деньги успешно отправляются мошенникам, а первый перевод через какое-то время аннулируется. Будто его и не было.

Что делать, если деньги уже пришли на карту?

Самый простой и эффективный ответ для большинства таких ситуаций: ничего. Это тот случай, когда бездействие лучше любого действия. Заблокировать подозрительных «заказчиков», отправить авторов ошибочных переводов в банк, в идеале — позвонить в службу безопасности вашего банка.

По российским законам отправитель платежа имеет право вернуть деньги в течение трех лет, поэтому тратить такие подозрительные средства мы тоже не советуем. Но если три года уже прошли, а за деньгами так никто и не обратился ни в банк, ни в суд — скорее всего, вы в безопасности.

Пришли деньги «surname name visa direct rus»: как узнать отправителя?

Платежная система Visa дает своим клиентам расширенные возможности для совершения переводов в любую страну. Электронное перечисление производится в считанные секунды посредством терминала оплаты или интернет-сервиса Visa Direct. Получение денег сопровождается сообщением «surname name visa direct rus».

Как происходит перевод денег через Visa Money Transfer?

Единые правила для всех держателей банковских карт в платежной системе Visa позволяют совершать безопасные денежные переводы родственникам, друзьям, работникам. Для этого используется Visa Money Transfer.

Взаимосвязь между получателем денег и их отправителем построена через QIWI-кошелек, к которому привязаны банковские карты. Это удобно тем, что создается доступ к различным финансовым операциям и терминалам оплаты, работающих при поддержке QIWI.

Перевод совершается двумя путями:

В первом случае платеж формируется с подробным указанием платежных реквизитов получателя средств, а также с информацией об отправителе. При интернет-переводе вносить большое количество сведений не придется: они уже есть в системе, к которой подключен QIWI-кошелек.

Что значит «surname name visa direct rus»?

Система одобряет проведение операции по переводу денег со счета отправителя на пластиковую карту Visa получателя. Формируется электронный чек или печатается бумажная квитанция, сохранить которую нужно до зачисления средств.

Получатель электронных денег уведомляется о проведенном зачислении через сообщение «surname name visa direct rus», которое расшифровывается как:

В отдельных случаях комментарий к произведенной транзакции включается в себя последние цифры банковской карты или время совершения операции.

Visa vs Mastercard: Битва платежных гигантов

Visa (V) и Mastercard (MA), названные аналитиками «жемчужиной платежей», стали синонимами платежей во всем мире. Эти компании управляют платежными сетями, которые облегчают авторизацию, клиринг и расчет платежных операций. Обе компании имеют схожую четырехстороннюю бизнес-модель и имеют очень стабильную прибыль и рентабельность. В совокупности они обработали объемы платежей на сумму более 18 трлн долларов США с долей рынка 54%. Поскольку мы считаем, что переход к безналичным операциям и рост глобальных потребительских расходов являются попутным ветром для роста, мы ожидаем, что обе компании выиграют от этого. Однако они не одиноки, они конкурируют с несколькими компаниями, включая UnionPay и American Express (AXP)

В сравнении двух компаний Visa является более крупной по объему и прибыли, но мы исследуем, у какой из них лучше рост и прибыльность. Мы также смотрим, какая компания имеет лучшие партнерские отношения, а также анализируем сумму транзакций.

Что касается бизнес-стратегии, Visa внедряет Visa Direct для выхода на новые рынки, такие как P2P, что открывает рыночные возможности на 20 триллионов долларов. Тем временем Mastercard совершила приобретения, чтобы выйти на рынок B2B. Мы также изучили UnionPay, неожиданного соперника, который выиграл от роста безналичных платежей в Китае.

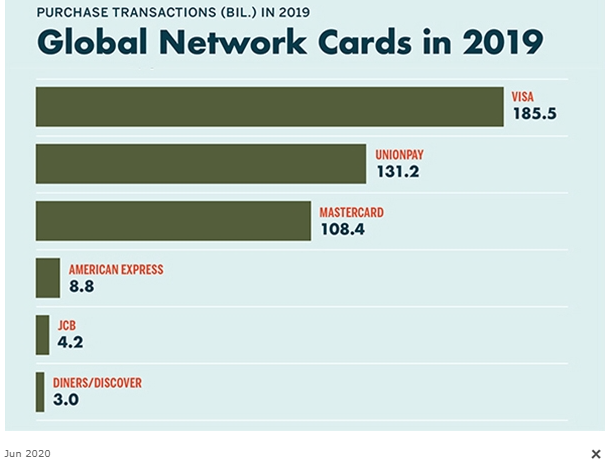

Доминирование в глобальной сети карточных платежей

Модель состоит из держателя карты, продавца, банка-эквайера и банка-эмитента. Держателю карты выдается платежная карта банком-эмитентом, и он использует ее для операций с продавцом. В точке продажи платежные реквизиты отправляются и обрабатываются банком-эквайером. Платежные системы, такие как PayPal (PYPL) и Square (SQ), также являются посредниками, облегчающими транзакцию между продавцом и банком-эквайером. Банк-эквайер отправляет реквизиты платежа банку-эмитенту через карточную схему, такую как Visa и Mastercard. Банк-эмитент подтверждает транзакцию и выполняет платеж со счета держателя карты.

Эти карточные сети получают доход от комиссий, взимаемых в зависимости от объемов транзакций. Они также работают в огромных масштабах: в 2019 году основными сетями карт была обработана сумма транзакции на сумму более 30 трлн долларов. Помимо этого, сети карт также получают дополнительные доходы от комиссий, взимаемых за такие операции с добавленной стоимостью, как анализ данных, безопасность и управление рисками.

Наиболее известными схемами карт являются UnionPay, Visa, Mastercard и American Express. UnionPay имеет самую большую долю рынка по объемам платежей с 42%, за ней следуют Visa с 34% и Mastercard с 19%. По сравнению с Visa и Mastercard, American Express работает по трехсторонней модели, тогда как Visa и Mastercard используют четырехстороннюю модель. Разница в том, что в 3-сторонней модели финансовые учреждения не участвуют, поскольку American Express выпускает и обрабатывает карты самостоятельно. Хотя UnionPay имеет самую большую долю рынка, практически все объемы платежей сосредоточены в Китае.

Что касается доли рынка, Visa (34%) опережает Mastercard (19%). Однако это отнюдь не делает компанию лидером в отрасли. Наибольшая доля рынка UnionPay в 42% делает его неожиданным победителем.

Надежные финансовые показатели

Visa и Mastercard имеют очень похожие и стабильные бизнес-модели с устойчивым ростом доходов и рентабельности. Их основная деятельность заключается в облегчении операций с платежными картами общего назначения, такими как кредитные и дебетовые карты. Обе компании получают доход, обеспечивая обработку платежных данных, авторизацию и расчет платежей. Выручка состоит из двух компонентов: доходы от транзакций и от объема.

1) Доходы от транзакций получают из фиксированных комиссий, зависящих от количества обработанных транзакций.

2) Доходы на основе объема рассчитываются как процент от общей стоимости каждой транзакции, включая внутренние и международные транзакции.

Объемы транзакционных платежей обеих компаний неуклонно растут в соответствии со общемировым трендом роста безналичных транзакций. С 2014 по 2019 год среднегодовой темп роста безналичных операций составил 12,5%. Возможности глобального рынка, представленные Visa и Mastercard, остаются невероятно большими. Visa оценивает возможность конвертации потребительских денежных операций в размере около 17,5 трлн долларов во всем мире.

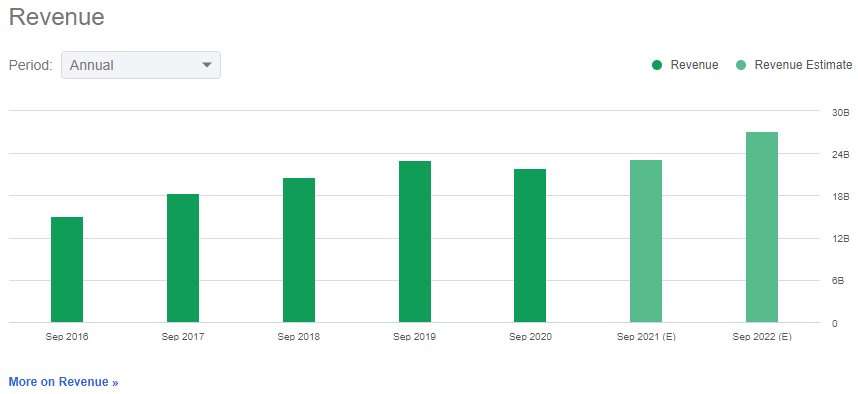

Visa и Mastercard демонстрируют стабильный рост доходов помимо роста объемов транзакций. Между ними Visa имеет немного меньший рост доходов, но более высокую прибыльность по сравнению с Mastercard. Несмотря на то, что в 2020 году выручка упала из-за того, что глобальные потребительские расходы, как считается, снизились на 8,6%, долгосрочные перспективы роста остаются оптимистичными, поскольку продолжительный переход от наличных денег к цифровым платежам остается неизменным.

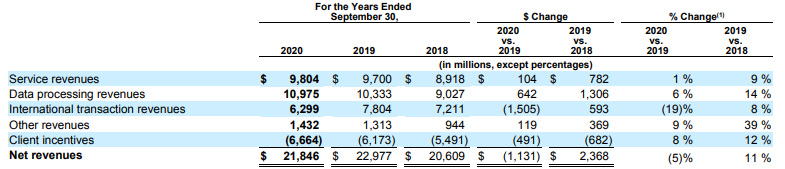

Выручка Visa и стабильность прибылей показаны на диаграмме ниже. Средний темп роста выручки за 5 лет составляет 9,8%. Что касается рентабельности, то у него высокие показатели валовой прибыли и чистой прибыли, в среднем 96,7% и 44,29% соответственно за последние 5 лет.

Mastercard также имеет очень стабильную выручку и прибыль. Средние темпы роста выручки за 5 лет немного выше 12,5%. Что касается рентабельности, то средняя валовая маржа и чистая маржа составляют 98,2% и 39,53% соответственно.

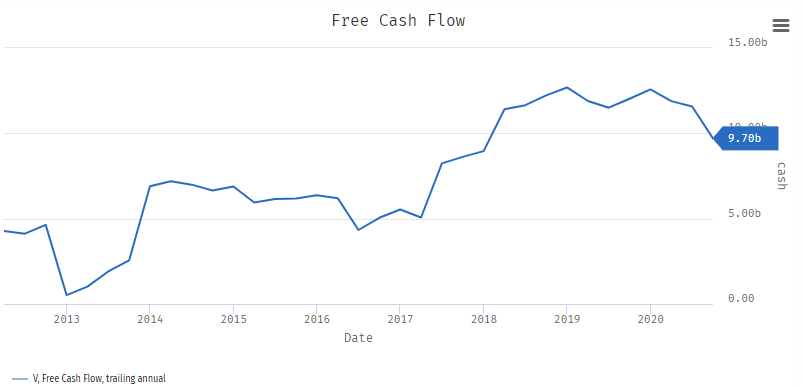

Поток наличных денег

Помимо стабильной выручки и прибыли Visa также имеет стабильные возможности получения бесплатных денежных средств. За исключением 2016 года, когда компания выкупила Visa Europe для консолидации своей деятельности, у него были положительные денежные потоки за все годы со средней маржой свободного денежного потока 31,68% за последние 10 лет.

Как и Visa, Mastercard также генерирует устойчивые свободные денежные потоки. У Mastercard положительные денежные потоки за все годы, и даже выше, чем у Visa, со средней маржой свободного денежного потока 33,49% за последние 10 лет.

В целом Visa и Mastercard имеют схожие бизнес-модели, что упрощает карточные платежи. Обе компании продолжают наращивать объемы транзакций, которые они получают за счет комиссионных сборов за транзакции и за объем. Между ними Mastercard имеет более высокий рост выручки. Хотя у Visa более высокая чистая прибыль, маржа денежного потока Mastercard также выше, чем у Visa. Хотя оба имеют солидные финансовые показатели, Mastercard выигрывает в этом раунде.

Партнерства с банками

Будет ли потребитель использовать Visa или Mastercard, зависит от банка-эмитента. Как объясняется в четырехсторонней модели, банк-эмитент является стороной, которая выдает карту Visa или Mastercard держателю карты. Банк-эмитент получает комиссию за обмен, когда платежная операция происходит через карты. Поэтому Visa и Mastercard тесно сотрудничают с банками-эмитентами для расширения своего присутствия на рынке.

Мы полагаем, что предвзятое отношение к картам Visa со стороны банков-эмитентов по-прежнему позволит Visa сохранить лидирующую долю в количестве выпущенных карт. Это еще раз подтверждается более высокой стоимостью транзакции Visa на карту по сравнению с Mastercard. Согласно данным Visa и Nilson Report, у Visa на 14% больше суммы транзакций на карту по сравнению с Mastercard. Это означает, что клиенты карты Visa тратят больше. Для банка-эмитента это сулит хорошие перспективы, так как это приведет к увеличению доходов банка от обработки карт. Таким образом, мы считаем, что более высокая стоимость транзакции по карте Visa позволит ей сохранить лидирующие позиции.

В перетягивании каната за ключевых банковских партнеров Visa выходит победителем благодаря своим ключевым партнерским отношениям с некоторыми из крупнейших банков мира, включая JPMorgan Chase, Bank of America и Wells Fargo.

Бизнес-стратегия: Visa (потребительский) против Mastercard (B2B)

Visa и Mastercard постоянно расширяются, чтобы воспользоваться преимуществами перехода на безналичные операции. Тем не менее, обе компании имеют противоположные стратегии: Visa больше ориентирована на потребительские платежи, а Mastercard делает все возможное, чтобы выйти на рынок B2B за счет заметных приобретений. Visa и Mastercard приобретают несколько компаний, чтобы усилить возможности своей основной сети и продвинуть свое расширение. Они постоянно строят и совершенствуют свою базовую платформу на основе технологий на волне роста fintech продуктов.

Visa использует преимущества своего потребительского сегмента и стремится усилить свои возможности с помощью Visa Direct, глобальной платформы push-платежей в реальном времени для рынков P2P и B2C, где платеж инициируется и санкционируется потребителем. Платеж по запросу, в отличие от этого, происходит между потребителями и продавцами, когда платеж инициируется продавцом.

Этот процесс проиллюстрирован на модели ниже. Проще говоря, Visa Direct предоставляет финансовым учреждениям и поставщикам платежных услуг, например операторам P2P, механизм, позволяющий клиентам отправлять платежи другим держателям счетов Visa. Ключевым преимуществом Visa Direct является то, что платформа, работающая в режиме реального времени, позволяет осуществлять мгновенные платежи и обеспечивает большее удобство по сравнению с традиционными платежными системами.

Согласно Visa, компания видит рыночную возможность в размере 20 трлн долларов на рынке P2P с Visa Direct. В 2020 году на Visa Direct пришлось 3,5 миллиарда, или 1% от общего числа транзакций, но он быстро растет, чему способствовало увеличение числа P2P-транзакций Visa на 75%.

Одним из наиболее значительных приобретений Visa стала компания Earthport, поставщик услуг трансграничных платежей. Приобретение соединяет Visa с ACH и сетями реального времени в более чем 85 странах, позволяя держателям карт переводить средства другим держателям счетов без карт Visa. Он также дополняет Visa Direct, который ранее требовал от пользователей наличия карты Visa. С приобретением Earthport Visa Direct теперь может напрямую переводить на 1,5 миллиарда дополнительных банковских счетов. Это позволяет Visa расширять и масштабировать приложения Visa Direct, такие как P2P.

Более того, другие приобретения Visa включают Payworks, программное обеспечение платежного шлюза для POS-терминалов. Он предназначен для интеграции с платформой управления цифровыми платежами Visa CyberSource, чтобы предложить единую точку интеграции для эквайеров, продавцов и поставщиков платежных услуг. Он также приобрел Verifi, инструмент для разрешения споров с пакетом услуг Visa по управлению рисками и мошенничеством. Кроме того, она приобрела Smart Card Software Ltd., которая предлагает набор решений для токенизации для обеспечения безопасных мобильных платежей. В целом приобретения Visa были сосредоточены на совершенствовании ее стратегии потребительских платежей.

Кроме того, Mastercard также приобрела Vyze, платформу для кредитования POS-терминалов для малого и среднего бизнеса. Кроме того, она приобрела Ethoca Inc., поставщика услуг по обеспечению безопасности платежей, а также Transfast, поставщика трансграничных платежей B2B. Наконец, она приобрела VocaLink Holdings Ltd, которая управляет технологией платежей для британских схем с программным обеспечением для работы в платежных сетях в реальном времени.

С двумя противоположными стратегиями, используемыми Visa и Mastercard, сложно определить выигрышную стратегию. Обе компании продемонстрировали уверенный рост, и, поскольку рынок платежей продолжает расширяться, обе их стратегии, вероятно, принесут свои плоды. Пока мы не увидим некоторую слабость в росте одной из этих двух компаний, мы будем называть это ничьей.

Появление UnionPay на рынке

Уникальной характеристикой UnionPay является ее принадлежность к правительству Китая как организация, связанная с государством. Обратной стороной является то, что власти имеют больший контроль над UnionPay и в прошлом предписывали компании ограничивать зарубежные закупочные операции материковых потребителей, чтобы ограничить отток капитала. По данным Global Data, китайский рынок карточных платежей оценивается в 16 триллионов долларов, что вдвое больше, чем в США и Великобритании вместе взятых. Прогнозируется, что среднегодовой темп роста составит 11,8%, а к 2023 году он может быть оценен в 26 трлн долларов.

По всему миру UnionPay широко используется продавцами в 179 странах. Однако внедрение UnionPay потребителями за пределами Китая остается невысоким, поскольку только 1% карт выпущен за пределами Китая.Кроме того, мы считаем, что UnionPay сталкивается с политическими рисками как компания, связанная с государством, что ограничивает возможности ее расширения, особенно на развитых рынках. Благодаря реформам, направленным на открытие китайского рынка, Visa и Mastercard приложили усилия для расширения на китайском рынке.

Visa сотрудничает с 7 из 8 ведущих эмитентов, включая China Construction Bank (OTCPK: CICHY), China Merchant’s Bank (OTCPK: CIHKY), Сельскохозяйственный банк Китая (OTCPK: ACGBY) и другими. Между тем, Mastercard также сотрудничает с Банком Китая (OTCPK: BACHF) после получения одобрения в прошлом году.Тем не менее, мы по-прежнему опасаемся способности Visa и Mastercard занять значительное место на китайском рынке, на котором уже доминирует UnionPay.

UnionPay выглядит убедительно на рынке карточных сетей, но ее глобальный охват может быть ограничен. Однако влияние китайского правительства нельзя игнорировать, поскольку ни одна другая страна не имеет возможности мобилизовать государственные предприятия в таком масштабе, как китайское правительство. Тем не менее, UnionPay, возможно, может представлять угрозу для дуополии Visa и Mastercard.

Visa и Mastercard являются синонимами платежей и признаны во всем мире. Они упрощают карточные платежи с помощью четырехсторонней модели и работают в огромных масштабах, обрабатывая объемы платежей на сумму 18 трлн долларов США при совокупной доле рынка в 54%.

Обе компании имеют солидные финансовые показатели, но мы считаем, что Mastercard имеет преимущество перед Visa с более высоким ростом доходов и маржой свободного денежного потока. Visa, с другой стороны, имеет более тесные партнерские отношения с крупными эмитентами, такими как JPMorgan и Bank of America, что может предоставить лучшие возможности для расширения. Доминирующий масштаб Visa объясняется ее давними отношениями с ведущими банками-эмитентами. И более высокая сумма транзакции на карту для Visa является преимуществом, поскольку она остается основным выбором для банков.

Что касается стратегии, Visa расширяется за счет Visa Direct, чтобы обеспечить более быстрые платежи и используется основными поставщиками P2P. Между тем Mastercard стремится открыть возможности рынка B2B своими приобретениями. Стратегия обеих компаний, похоже, окупается постоянным ростом доходов обеих компаний.

С точки зрения доли рынка Visa опережает Mastercard, но UnionPay побеждает их обоих. Несмотря на рост популярности UnionPay, мы по-прежнему с оптимизмом смотрим на Visa и Mastercard как на ведущие глобальные карточные сети, которые извлекают выгоду из попутных ветров, включая постепенный отказ от наличных денег и восстановление глобальных потребительских расходов. В довершение к нашему анализу, обе компании имеют одинаковые перспективы роста стоимости около 10% (по недавним расчетам). Это приводит нас к выводу, что обе компании имеют очень близкие инвестиционные возможности.

В телеграм-канале «Между Кейнсом и Баффетом» опубликованы финансовые результаты Mastercard и Visa из свежей ежеквартальной отчетности. Также в канале регулярный фундаментальный разбор компаний, анализ долгосрочных инвестиционных идей, немного академической экономики доступным языком и новости мирового рынка.

Visa Inc. — американская транснациональная компания, предоставляющая финансовые услуги. При этом сама корпорация не занимается выпуском карт, не является банком и не устанавливает процентные ставки, она предоставляет инфраструктуру для приема и обслуживания платежных карт и бренд VISA, под которым банки выпускают кредитную, дебетовую карту или другие продукты. Глобальная международная платёжная система обеспечивает держателям карт, торгово-сервисным предприятиям и другим клиентам доступ к быстрым и надёжным платежам. Visa ведёт свою деятельность на всех континентах, кроме Антарктиды. Почти все Visa операции обрабатываются через VisaNet на одном из двух независимых безопасных объектов: Operations Center East, который расположен около Ашберн, штат Вирджиния и Operations Center Central, расположенный недалеко от Хайлендс Ранч, штат Колорадо. Оба центра хорошо защищены от стихийных бедствий, преступности, терроризма, а также могут работать автономно друг от друга и от внешних утилит. Каждый центр может обрабатывать до 30000 одновременных транзакций и до 100 миллиардов вычислений каждую секунду. При этом каждая сделка проверяется на мошенничество по различным параметрам — местоположение, покупательские привычки клиента и другое. Ежегодный торговый оборот по картам Visa составляет около 5 триллионов долларов. В сентябре 1958 года американский банк Bank of America #BAC запустил свою программу BankAmericard кредитных карт во Фресно, Калифорния. К тому моменту уже многие банки пытались запустить единый финансовый инструмент (кредитную карту), он был необходим, ведь американский средний класс уже поддерживался возобновляемыми кредитными счетами с несколькими разными торговцами, но это было не эффективно и неудобно носить с собой так много карт и платить по нескольким отдельным счетам каждый месяц. Испытание карты сначала прошло гладко, но через некоторое время после широкого распространения, начались проблемы, связанные с новым преступлением — мошенничеством с кредитными картами. Bank of America и его новую кредитную карту сильно критиковали, особенно когда узнали, что клиенты несут ответственность за все операции по карте (даже те, которые совершены в результате мошенничества). BofA приложил огромные усилия чтобы восстановиться, опубликовали официальное письмо с извинениями, но в конце концов, они сделали так, чтобы новый платёжный инструмент заработал. В конце 1960 — х годов, BofA также лицензировала программу BankAmericard банкам в ряде других стран, которые начали выпускать карты с локализованными именами брендов, например, во Франции он был известен как Carte Bleue (голубая карта). Однако бренд BankAmericard мог задержать развитие платёжной системы, поэтому в 1976 году BankAmericard и другие его лицензиаты были объединены с новым названием Visa. Этот термин придумал основатель компании, Ди Хок. Он считал, что слово должно быть мгновенно узнаваемо во многих языках и во многих странах.

Компания Visa Inc., зарегистрированная в 2007 году как акционерная компания в штате Делавэр, со штаб-квартирой в Сан-Франциско, Калифорния.

Компания вышла на биржу в марте 2008 года посредством первичного публичного размещения акций (IPO).

Подробнее про историю компании и ее исторические вехи можно прочитать на оф.сайте — https://usa.visa.com/about-visa/our_business/history-of-visa.html

💳 Как зарабатывает

Предоставляет услуги по обработке транзакций (в первую очередь авторизации, клиринг и расчеты) с кредитно-финансовыми учреждениями и торговыми клиентами через VisaNet, свою глобальную процессинговую платформу. Потребители покупают товары, продавцы отдают часть полученных денег банку, а банк оплачивает услуги Visa. Когда покупатель оплачивает товар или услугу с помощью карты, продавец получает на свой счет сумму за вычетом комиссии, которая в среднем составляет 2—3%. От этой комиссии Mastercard и Visa забирают 10—15% за совершение транзакции через их систему. Банки забирают большую часть комиссии за транзакции с картами. Но по отдельности банки зарабатывают меньше, чем Mastercard и Visa.

Компания предоставляет своим клиентам и другие дополнительные услуги, в том числе в области борьбы с мошенничеством и управления рисками, обработки данных об эмитентах дебетовых счетов, услуг по лояльности, управления спорами, цифровых услуг, таких как токенирование, цифровые платежи, бесконтактная оплата, а также консалтинговые и аналитические услуги, управляет и продвигает свою продукцию на благо своих клиентов и партнеров посредством рекламы, продвижения и спонсорства Олимпийских игр, ФИФА и Национальной футбольной лиги, а также других мероприятий. В последние годы компания развивает свою организационную структуру, чтобы ускорить миграцию цифровых платежей по всем новым каналам, включая электронную коммерцию, мобильные телефоны и ноутбуки.

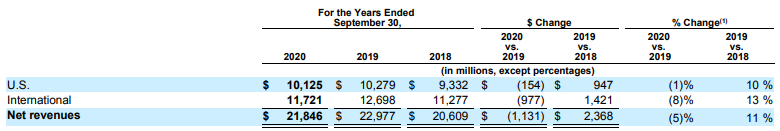

Visa работает в четырех основных сегментах (данные за сентябрь 2020, г/г):

— Service revenues (44,88% от доходов) — платежи за доступ к платежной системе Visa. Их величина зависит от объема совершаемых транзакций.

— Data Processing revenues (50,24% от доходов) — платежи за совершение транзакций. Их величина зависит от количества операций.

— International Transaction revenues (28,83% от доходов) — доход от международных транзакций и операций по конвертации валют.

— Other revenues (6,55% от доходов) — прочие доходы, связанные с платежами за использование бренда Visa и другими услугами.

— Есть еще один сегмент, отрицательный, Client incentives (минус 30,5% от доходов) — Visa возвращает часть полученных платежей своим клиентам в качестве бонусов за достижение определенного объема транзакций и других метрик.

Доходы по географическому признаку:

США — 46,35% Остальной мир — 53,65%

💳 Аргументы в пользу компании

— Хотя в мире совершаются миллиарды платежных транзакций, только четверть платежей осуществляется безналичными способами, с помощью карт или приложений. Но, по прогнозам аналитиков McKinsey, глобальная индустрия безналичных платежей вырастет с 1,9 до 3 трлн долларов к 2022 году.

— Федеральный стимул США будет распространяться через предоплаченные дебетовые карты Visa. В результате принятия Закона о мерах по реагированию на Коронавирус и дополнительных ассигнованиях на оказание помощи от 14 января 2021 года многие американцы получат по почте по платежной карте «Economic Impact Payment» (также известной как «поощрительная выплата») свои платежи по линии программы «Economic Impact Payment» (стимулирующая выплата).

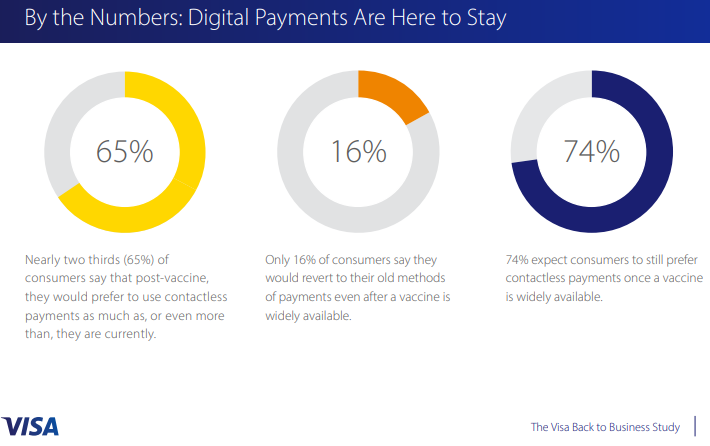

— А что после ковида? Почти две трети (65%) потребителей говорят, что после вакцинации они предпочли бы использовать бесконтактные платежи так же, как и сейчас, или даже больше, чем сейчас. Только 16% потребителей говорят, что они вернутся к своим старым методам оплаты даже после того, как вакцина будет широко доступна. 74% ожидают, что потребители по-прежнему предпочтут бесконтактные платежи, как только вакцина станет широко доступной.

— «Если 2020 год был годом бесконтактной торговли и электронной коммерции, результаты этого исследования говорят нам, что в 2021 году больше внимания будет уделяться безопасности и предотвращению мошенничества, а также испытанию новых инструментов цифровой торговли, которые помогут бизнесу процветать».

На всех исследованных рынках наблюдается быстрое внедрение новых платежных технологий и изменение поведения потребителей, связанных с коммерцией. Дополнительные результаты исследования, проведенного в Бразилии, Канаде, Германии, Гонконге, Ирландии, России, Сингапуре, Объединенных Арабских Эмиратах ( ОАЭ ) и США, подчеркивают глубину воздействия в 2020 году и ожидания на 2021 год:

Глобальный рост бесконтактных платежей в 2020 г., вызванный проблемами, включая потребителей, которые ищут более безопасные способы оплаты в условиях пандемии, не проявляет никаких признаков замедления в Новом году. Фактически, в июне 2020 г. только 20% опрошенных малых и средних предприятий впервые предложили бесконтактные платежи — теперь 39% сообщают, что они начали принимать новые цифровые формы оплаты. Почти три из четырех (74%) малых и средних предприятий ожидают, что потребители будут продолжать предпочитать бесконтактные платежи даже после того, как вакцина станет широко доступной.

В целом предлагаю, ❗ даже настаиваю! 😊 ознакомится глобальным исследованием Visa от 13 января 2021 — https://usa.visa.com/dam/VCOM/blogs/visa-back-to-business-study-jan21.pdf Страницу №19 посвятили России и ее малому и среднему бизнесу.

— Visa продолжает инвестировать в технологии для дальнейшего укрепления своих уже лидирующих позиций на платежном рынке и минимизации последствий мошенничества, а также для защиты потребительской и торговой информации. Одной из основных задач Visa является обеспечение безопасности платежей при переходе от физической к цифровой среде. VisaNet, Visa Token Service, Visa Direct и Visa Checkout — это некоторые из платформ, которые были разработаны компанией в последние годы для продвижения своей цифровой платформы. Компания также продвигает технологии, включая технологии бесконтактной оплаты, технологии scan-to-pay, tap-to-pay и защищенную систему дистанционной коммерции, которые должны стать основными способами оплаты в ближайшем будущем. С учетом того, что только 15% мировых платежей происходит в цифровом формате, Visa имеет огромные возможности для роста в развивающейся платежной индустрии в ближайшие годы.

— Выручка и прибыль компании стабильно растут в течение последних нескольких лет на фоне растущей популярности электронных платежей и развития онлайн-коммерции. Доходы стабильно росли на протяжении многих лет, и за 10 лет CAGR (2009-2019) составил 12,8%, понятно из-за чего они в 2020 снизились на 5%, но в следующих кварталах компания собирается вернуть рост выручки, благодаря лидирующим позициям на рынке. Дальнейший потенциал роста остается — в странах кроме США проникновение электронных платежей все еще относительно низкое. Аналитики прогнозируют годовой рост выручки и прибыли по 15% в течение трех лет после прохождения экономического спада, вызванного пандемией коронавируса.

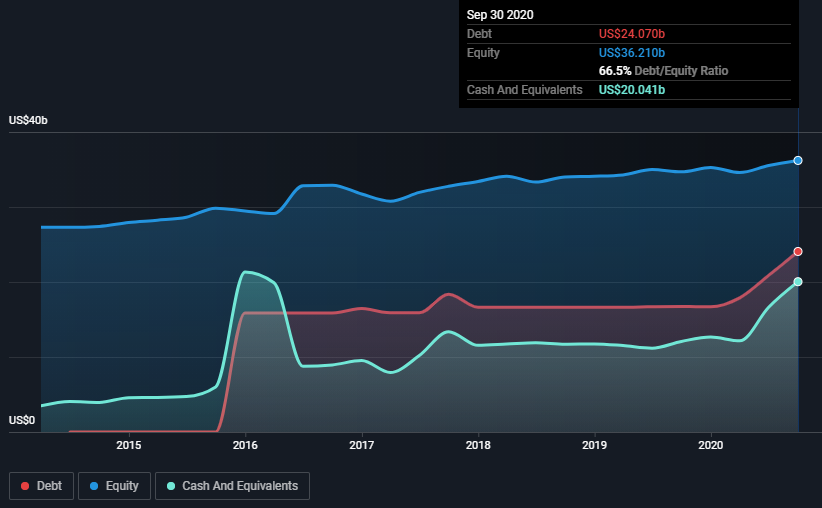

— Финансовое здоровье. Низкая долговая нагрузка.Visa обладает сильной денежной и инвестиционной позицией, доступной для продажи, наряду с сильным свободным денежным потоком.

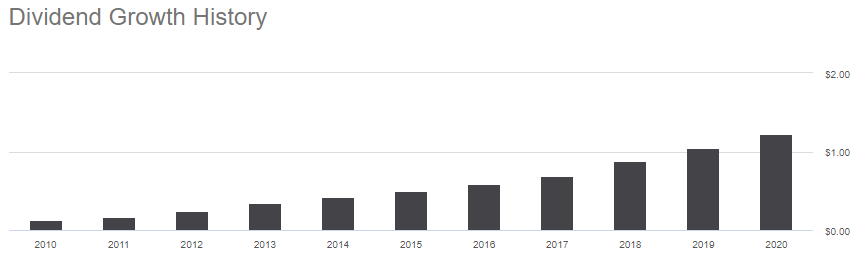

— Дивиденды есть и стабильно повышают, хотя 0,6% не сильно то и много) Стабильно повышают. Последний раз их повысили на 7% год к году. Всего 25% прибыли направляют на дивиденды.

— Регулярные байбеки акций. В 2019 на байбек тратили около 65% прибыли.

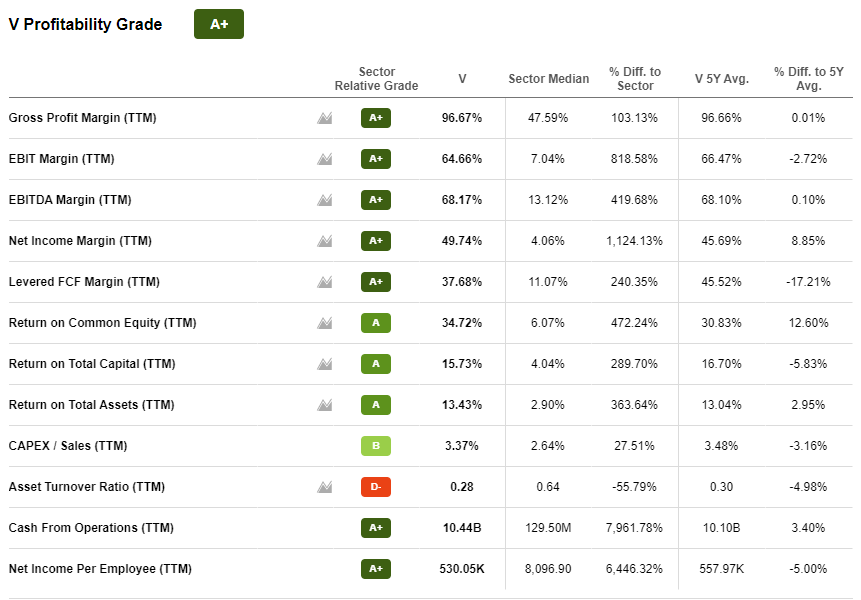

— Высокая маржинальность бизнеса — маржа чистой прибыли около 50%

— Виза приобрела Visa Europe в июне 2016 года. Реинтеграция с Visa Europe была одной из важнейших долгосрочных стратегий роста. Компания планирует получить конкурентное преимущество за счет надежной бизнес-модели и увеличения масштабов с приобретением Visa Europe, так как прогнозирует, что в будущем Европа будет представлять собой рынок платежей на сумму 3,3 триллиона долларов США и станет регионом с высокими темпами роста. Сделка увеличила количество платежей в пользу компании, способствуя росту объемов платежей, увеличению трансграничного оборота и обрабатываемые операции.

— Для Visa слияния и поглощения, партнерства и миноритарные инвестиции являются одними из способов достижения роста. Эти шаги помогли компании сохранить лидирующие позиции в области платежных систем, где объем платежей на 50% больше, чем у ее ближайшего конкурента — Mastercard. Недавно Visa приобрела компании Earthport, Payworks, Verifi, а также бизнес по продаже билетов и токенов компании Rambus. Эти приобретения и инвестиции ускорят ее развитие и расширят границы ее возможностей и сети. Но кстати сорвалась сделка с Plaid, т.к. Министерство юстиции подало антимонопольную жалобу в федеральный суд Сан-Франциско на том основании, что приобретение несправедливо укрепит доминирующее положение Visa, сообщает Bloomberg. В свою защиту Visa заявила, что «категорически не согласна» с Министерством юстиции, назвав его попытку заблокировать приобретение «юридически ошибочной и противоречащей фактам». Visa поясняет, что «Plaid не является платежной компанией», и утверждает, что комбинация «принесет существенные выгоды потребителям, ищущим доступ к более широкому спектру финансовых услуг». Компания также приобрела YellowPepper. Это приобретение ускорит реализацию стратегии компании по созданию сетей в Латинской Америке и странах Карибского бассейна за счет значительного сокращения времени выхода на рынок и затрат для эмитентов и обработчиков, связанных с доступом к инновационным и взаимозаменяемым решениям, независимо от того, кто владеет и управляет платежными магистралями.

— Криптовалюта. Visa теперь сотрудничает с BlockFi, чтобы выпустить кредитную карту, которая будет вознаграждать исключительно bitcoin-ами пользователей после каждой покупки. BlockFi наиболее известен тем, что предлагает расширенные финансовые продукты и услуги для участников крипто-валютных рынков. Компания Deserve, которая занимается выпуском кредитных карт, и Evolve Bank будут работать совместно с вышеупомянутыми компаниями над внедрением кредитной карты BlockFi Bitcoin Rewards, которая является первой кредитной картой, запущенной во всей криптоэкосистеме.

— Компания относится к привлекательным работодателям с престижными наградами и соблюдением ESG.

Награды за 2020 год. Подробнее

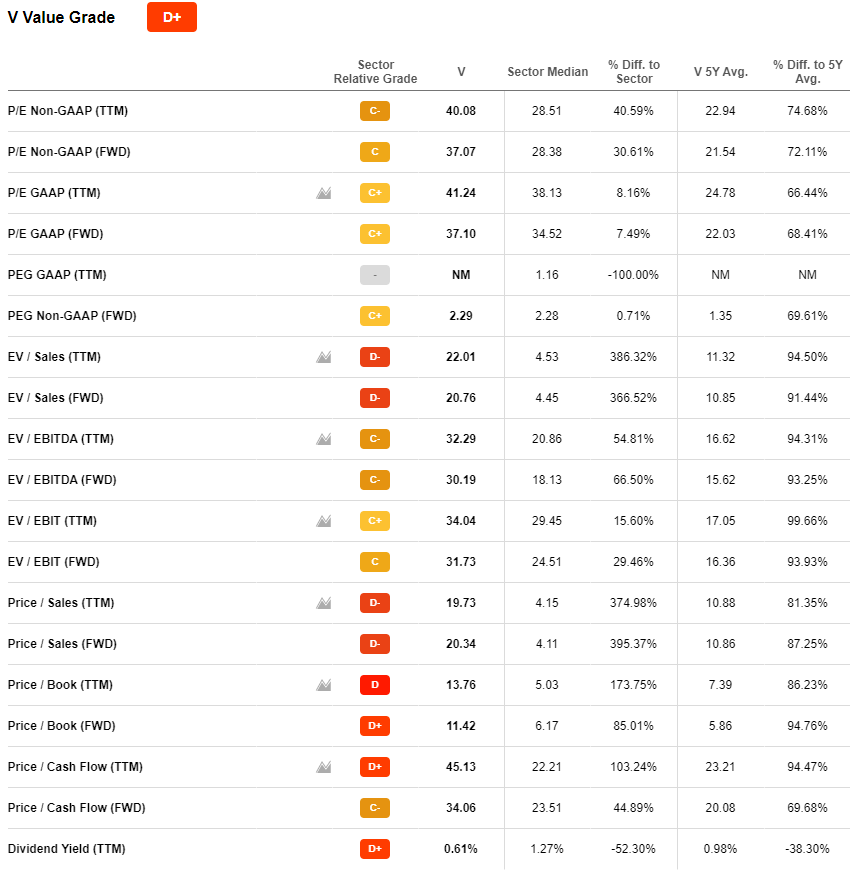

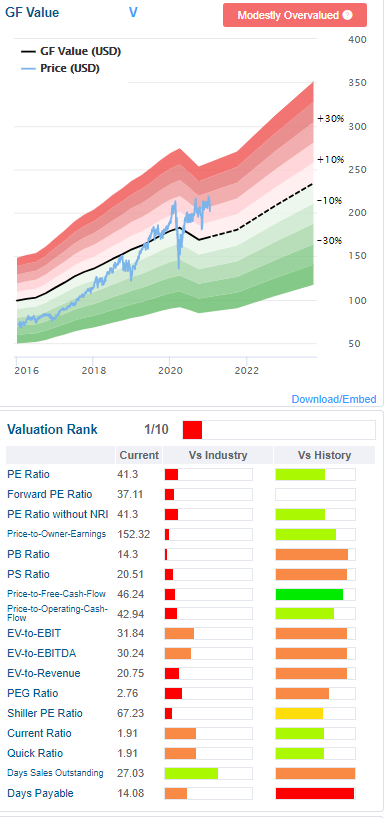

— Высокий P/E более 40 — на исторических максимумах за 10 лет

— Снижение расходов населения из-за карантина негативно влияет на бизнес компании. Однако с восстановлением экономик отложенный спрос на услуги может компенсировать спад в пандемию. Вспышка коронавируса, вероятно, повлияет на рост объемов международной электронной торговли Visa. Трансграничные объемы Visa оказались под негативным влиянием вспышки коронавируса. Доходы от международных транзакций снизились на 19% в 2020 финансовом году. Ожидается, что трансграничный бизнес компании останется под давлением в течение следующих нескольких кварталов.

— Visa столкнулась с увеличением клиентских стимулов, которые выплачиваются финансовым учреждениям, торговым предприятиям и стратегическим партнерам, чтобы увеличить объемы платежей, повысить уровень лояльности для продуктов Visa, завоевать расположение торговых предприятий в своей сети и стимулировать инновации. В 2020 финансовом году этот показатель вырос на 8% и составил 30% от общей выручки. Помните минусовой сегмент в разделе «Как зарабатывает»?

— В течение последних многих кварталов в Visa наблюдается всплеск операционных расходов. Операционные расходы в 2020 финансовом году увеличились на 1%, в основном за счет роста расходов, связанных с персоналом.

— Конкуренция. Сравнение по показателям с конкурентами — https://yadi.sk/d/jiwhpPQd08wjsQ

— Контроль государством. Финансовые транзакции очень жестко регулируются. Для реализации платежной системы нужно не только огромное количество ресурсов, но и согласие регулирующих органов по всему миру. Это защищает Visa от конкурентов, но при этом создает значительные риски. Сейчас Visa и Mastercard занимают монопольное положение на многих финансовых рынках. Власти стран могут ужесточить контроль над отраслью — это скажется на доходах компаний. Например, европейские власти заставили Visa снизить комиссии за международные транзакции на 40%. Иначе пришлось бы платить крупный штраф.

— Судебные иски время от времени. Регуляторы и потребители обвиняют Visa в том, что она завышает комиссии. Компания даже получает иски от продавцов товаров и услуг. В США многолетние судебные споры закончились для Visa штрафом в размере 4,1 млрд долларов — это чуть больше квартальной прибыли компании.

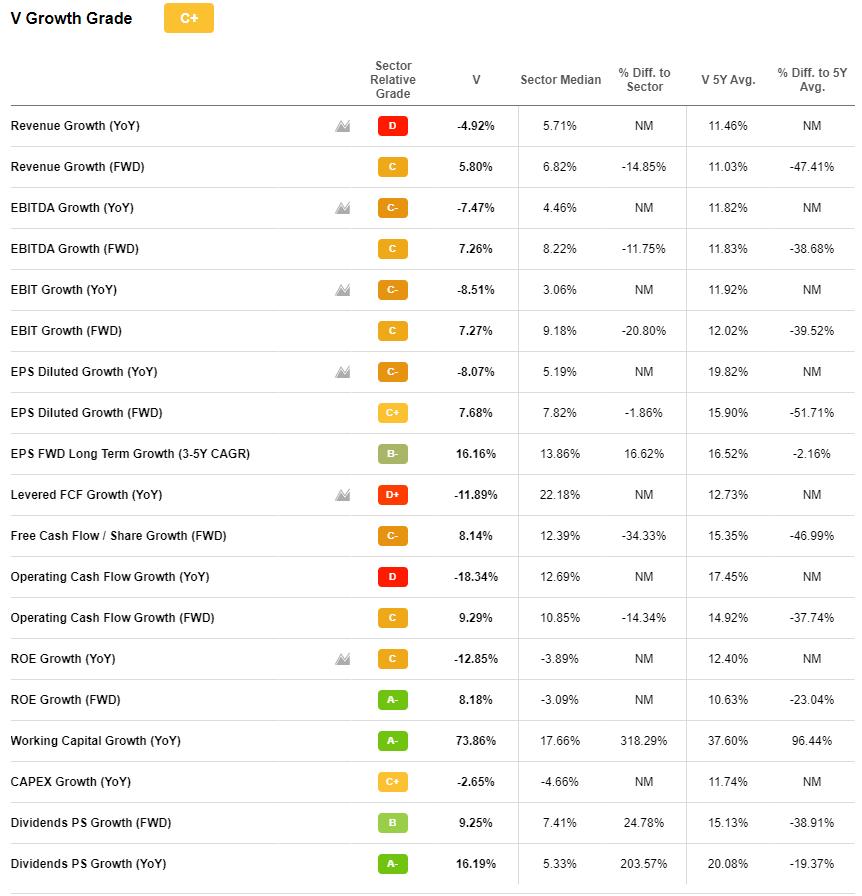

💳 Фундаментальные показатели

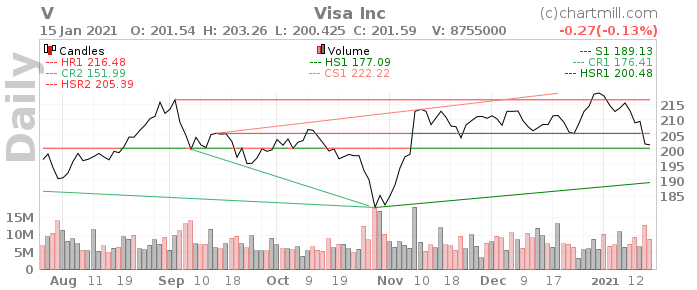

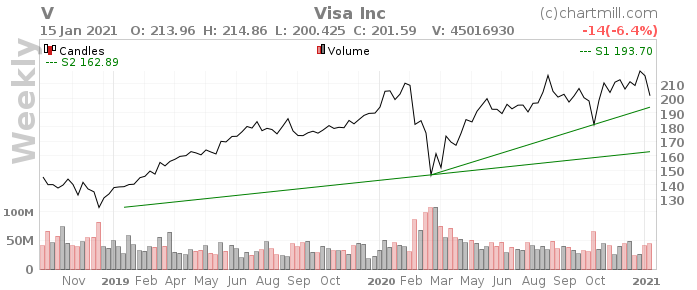

💳 Технический анализ

Поддержка на уровне 200,48

Поддержка на уровне 193,70

Поддержка на уровне 189,13

Зона поддержки от 180,86 до 181,70

Поддержка 177.09

Зона сопротивления колеблется от 205,39 до 211,21

Зона сопротивления от 216,48 до 218,74

Горизонтальные объемы, линия POC = 179,5

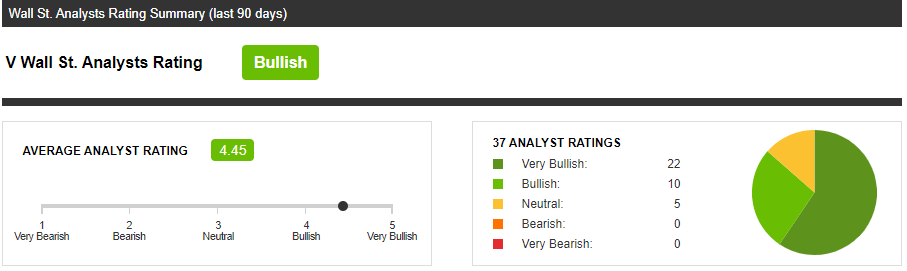

💳 Прогнозы аналитиков

✅ Wall St. Analysts Rating — Bullish

✅ Сводный прогноз Reuters: 4.21 (Buy) — Прогнозная цена 232.44 USD

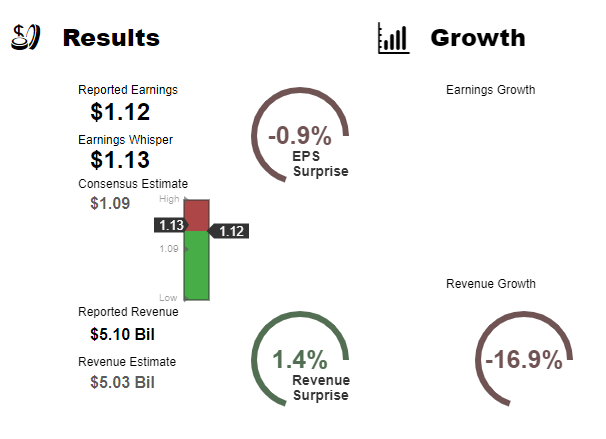

💳 Отчетность

Следующий отчет ожидается 28 января в 00:05 мск, ожидания на отчет ниже на скриншоте.

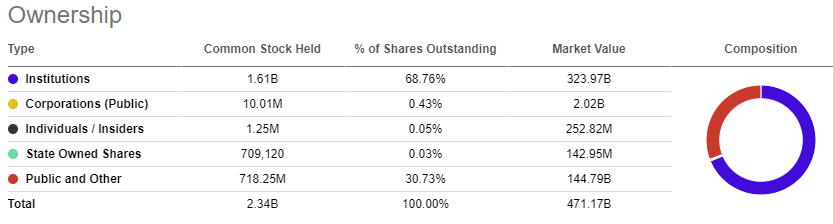

💳 Инсайдерские сделки

Тренд: Продажа — за последние 3 месяца продано акций на 12,29 млн. долларов

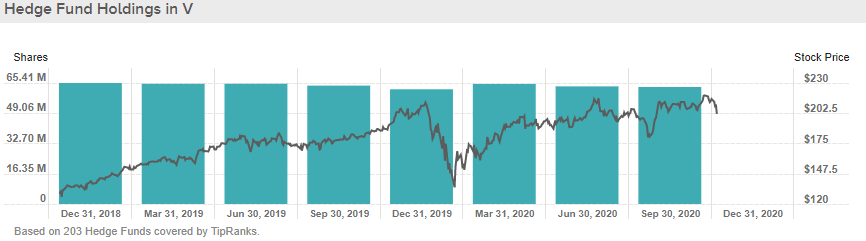

💳 Распределение акций и фонды

Тренд: ▼ Хедж-фонды уменьшили количество акций в прошлом квартале на 339,5 тыс. штук.

💳 Что в итоге

Visa — классная компания с отличной рентабельностью и мировым именем, большим экономическим рвом. Через инфраструктуру компании проходит большая часть безналичных платежей в США и потихоньку набирает обороты во всем мире. Чтобы создать еще одного конкурента, потребуются десятки миллиардов долларов. Компания отлично подойдет долгосрочным инвесторам, которые хотят спать по ночам спокойно) Даже в случае глобального кризиса Visa пострадает в меньшей степени, чем многие другие компании. Из основных рисков это только длинные руки государств с их санкциями и штрафами, которые могут уменьшить прибыль.

У компании есть четкая долгосрочная стратегия по эволюции стать сетью сетей и зайти на рынок криптовалют. Что из этого выйдет мы узнаем через несколько лет, ну а покупать акции сейчас или ждать просадки например в зону 180-200,, т.к. компания оценена выше рынка судя по P/E, но на это наверно есть причины, решение только за вами.

Кто рассматривает V (или MA), не должен чрезмерно полагаться на исторические метрики. Visa очень четко говорила о своем переходе к новой (и более отличной, чем многие думают) бизнес-модели — в дальнейшем она стремится быть «сетью сетей». По сути, вместо того, чтобы конкурировать с компаниями, которые являются потенциальными конкурентами, она попытается стать поставщиком услуг для этих компаний. Таким образом, очень большой импульс для его нового ускоренного включения в состав малого бизнеса. Можно утверждать, что эта новая модель является следующим этапом роста V, который на самом деле приводит к еще большему увеличению TAM. Но модель совершенно другая, и я подозреваю, что аналитикам придется потратить много времени на то, чтобы по-настоящему погрузиться в последствия того, что значит превращаться в «сеть сетей», потому что она имеет всевозможные различные потенциальные последствия. Еще одна небольшая заметка — сравнение V и MA, вероятно, должно включать в себя рассмотрение относительной доли дебета в каждой сети по отношению к кредиту, а также процента от доходов, которые приходят от международных сделок. Отдельно стоит отметить, что PayPal — это немного другой вид аналитики просто потому, что это онлайн-игрок, в то время как V и MA являются как онлайн, так и оффлайн.

🔔 Дисклеймер

Решения принимаются инвестором самостоятельно. Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. При подготовке представленных материалов была использована информация из источников, которые, по мнению автора, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения. Невзирая на осмотрительность, с которой автор отнесся к составлению этой страницы, автор не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия. Автор не несет никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Данная информация, действительна на момент ее публикации, при этом автор вправе в любой момент внести в информацию любые изменения. Результаты инвестирования в прошлом не определяют доходы в будущем. Автор предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.