Reit что это на бирже

Что такое REIT или как получать 12% дивидендов в USD?

Вы знаете что такое Real estate investment trust (REIT)?

Лично у меня давняя любовь к таким компаниям, почти 15% всего моего портфеля распределена между REITами.

Что такое REIT? Почему они привлекательны для инвестора? В чем их отличия от обыкновенных акций? Какие они бывают и почему, именно сейчас, нужно обратить на них внимание?

В данной статье планирую ответить на все эти вопросы.

А, ну еще про высокие дивиденды в долларах.

В США есть отдельный класс активов, которые называются Real estate investment trust, что на русском значит ИНВЕСТИЦИОННЫЙ ТРАСТ НЕДВИЖИМОСТИ.

То есть, это компания, которая специализируется на недвижимости.

Некоторые занимаются стройкой и последующей сдачей помещений.

Кто-то сдает помещения под больницы, под тюрьмы и другие гос. учреждения.

И получают доход, как вы поняли, именно с арендной платы по своей недвижимости.

Выписка из зарубежной статьи в википедии:

Взял и скопировал из википедии, перевод от гугла. Ни чего не менял.

Рейты не считаются обыкновенными компаниями и их акции отличаются от обыкновенных.

По законодательству США рейты ОБЯЗАНЫ выплачивать 90% своего, налогооблагаемого дохода, в виде дивидендов для своих акционеров.

90% дохода рейтов выплачивается инвесторам, а 10% средств идут на дальнейшее развитие компании.

Так, как 90% прибыли, это очень значимая выплата, то, в процентном соотношении, к стоимости акции, особенно в текущих условиях, дивидендные выплаты выглядят очень привлекательно.

Например SPG. Один из крупнейших фондов по коммерческой недвижимости, последняя выплата была 11.29%, естественно в USD.

При этом, даже при таких дивах, цена на акции продолжает расти.

Казалось бы, составил портфель из таких компаний, получаешь 10-12% дивидендов, да еще и акции растут в цене, красота!

НО, не все так просто.

По любому рейту, инвесторы платят 30% налога с дивидендов.

Даже российский инвестор. Дивиденд 12% и 3,6 из них вы отдадите в виде налога.

Значит выплата будет уже 8,4%. Что, в общем, тоже неплохо.

Я уже писал, что рейты бывают разные. Какие-то инвестируют в коммерческую недвижимость, какие-то в складские помещения, есть диверсифицированные фонды, которые инвестируют во все типы активов в своем секторе. Так же, есть ипотечные фонды.

Хочу поподробнее рассказать про фонд недвижимости, который инвестирует в коммерческую недвижимость (REIT), например в торговые центры и про ИПОТЕЧНЫЙ фонд (mREIT). Чем они отличаются и какие лучше выбирать.

Фонд, который инвестирует в саму недвижимость.

В самом простом понимании. Покупает или строит торговый центр и сдает его в аренду. Получает доход. покупает или строит еще недвижимость и снова сдает в аренду.

Потом выплачивают 90% годового дохода в виде дивидендов.

Лично мне кажется, что такая компания очень привлекательная, потому что такая компания, физически, не может обанкротиться. Потому что основной ее актив это недвижимость.

Они могут потерять арендаторов и потерять денежный поток, на время, но ее объекты никуда не денутся.

При этом очень ликвидно. Можно сказать “купил квартиру и сдаю ее, да еще и в любой момент могу продать”.

Фонды такого типа, не покупают недвижимость. Они выкупают закладные по ипотеке.

Свой доход,, такие фонды получают, от выплат по ипотеке своих заемщиков, закладные которых они выкупили.

Можно сказать что и тот и другой фонды занимаются недвижимостью и считаются рейтами, но на деле, это совершенно разные организации с разными бизнесом.

Значит, и МИНУСЫ И ПЛЮСЫ ТОЖЕ РАЗНЫЕ.

Плюсы и минусы РЕЙТОВ

Более 75% стоимости чистых активов, это недвижимость. 75% дохода компании поступает с арендных платежей. соответственно,

стабильный денежный поток, высокие дивиденды.

Недвижимость фондов REIT: пользоваться легко, а владеть сложно

Пандемия 2020 года осложнила перспективы многих отраслей мировой экономики, но в некоторых из них тренды стали более понятны и доступны широкому кругу инвесторов.

Так, уже до кризиса многие профессиональные инвесторы в недвижимость увеличивали вложения в объекты, востребованные в условиях шеринговой экономики при постоянно стареющем населении: дома престарелых, апартаменты и коливинги. При этом предполагалось, что для арендаторов — экономически активных людей — шеринговая экономика обеспечивает комфортную жизнь, где необходимость владеть собственностью не является ограничивающим фактором. Самое молодое из экономически активных поколение Z и вовсе не стремится к владению недвижимостью. Эта тенденция только укрепилась за время пандемии, и пока маловероятно, что поменяется после нее.

С одной стороны, вроде бы все здорово и удобно — не надо ничего покупать, любую вещь для жизни и работы можно взять в аренду на нужное время и пользоваться прямо сейчас: машину, квартиру, офис, дом на время отпуска, технологии, развлечения.

С другой стороны, в такой модели деньги концентрируются в руках собственников недвижимости, а экономически активный средний класс только тратит — пользоваться можно всем, но собственные активы не увеличиваются. Разрыв между менее обеспеченными и богатыми усиливается, и все больше людей не столько не хочет, сколько не может себе позволить чем-то владеть из-за непропорционально растущих в последние десятилетия относительно доходов цен на недвижимость.

При этом на доступном для большинства людей уровне инвестиции в недвижимость часто ограничены покупкой квартиры или небольшого коммерческого помещения под сдачу в аренду. Инвестиции же в отель или востребованные сейчас дата-центры и вовсе могут показаться дорогостоящим вложением, доступным немногим.

Поучаствовать в росте шеринговой экономики на стороне собственников недвижимых активов можно и с небольшим чеком. Простым способом будет покупка акций REIT-фондов (real estate investment trust). Так, в США их собственниками сейчас является примерно четверть населения — более 87 млн американцев.

Созданные в 1960 года на волне либерализации рынков капитала фонды REIT профессионально занимаются инвестициями в недвижимость в различных секторах — от дата-центров и телекома до торговых помещений и жилья. Их акции ликвидны, приносят дивидендную доходность, порог входа минимален (не нужно обладать суммой, необходимой для покупки целого объекта), с инвестора снимаются все заботы об управлении недвижимостью. Такие фонды отличаются льготным налогообложением со стороны регуляторов, а также правилами, обязывающими направлять прибыль инвесторам (например, Налоговое управление США признает фонд REIT, если на дивиденды распределяется 90% налогооблагаемой прибыли). Сейчас в мире около 40 стран имеют соответствующие режимы для обращения REIT, в том числе все страны G7.

Почему инвестиции в REIT могут быть актуальны сейчас

Нынешнее падение может также оказаться кратковременным: активы фондов обычно представлены ликвидными объектами недвижимости, стоимость которых в долгосрочном периоде, как правило, не снижается.

Например, в США в результате распродаж на фондовом рынке в 2020 году стоимость торгуемых REIT упала на 19%, при этом фундаментальные показатели фондов выглядят неплохо:

REIT vs. S&P 500

Перспективные секторы REIT

Крупнейший аналитический центр NAREIT и биржа FTSE выделяют 13 секторов недвижимости, которыми владеют, а в ряде случаев и управляют фонды REIT.

Как выбирать REIT и что нужно знать

В целом при выборе фонда REIT, помимо отраслевой специализации, географии бизнеса и ключевых показателей вроде соотношения цены акции к NAV, прибыли от операционной деятельности к процентным платежам, нужно оценивать и тренды в соотношении долга к собственному капиталу, наличие свободной (необремененной) недвижимости, дюрацию долга, а также основные юридические обязательства фонда по заемному финансированию.

Инвестировать в REIT может быть хорошей инвестиционной идеей для широкого круга частных инвесторов из России. Уровень риска у таких вложений в различные сектора недвижимости умеренный, горизонт инвестирования — средне- и долгосрочный. Дивидендный поток в обеспеченных недвижимостью долларовых активах вполне стабильный и довольно высокий — 4–7%, при удачном стечении обстоятельств его можно будет дополнить доходом от роста капитализации самого фонда REIT. При этом нужно быть готовыми к высокому налогу (для нерезидентов США он может составить до 30%) и необходимости подавать соответствующие налоговые декларации.

* Не является инвестиционной рекомендацией

Все, что нужно знать об оценке REITs

Продолжаем цикл обзоров по секторам рынка США. Хотите инвестировать в недвижимость? Купите бумаги REIT.

Real Estate Investment Trust (REIT) — компания, которая владеет приносящей доходы недвижимостью или финансирует соответствующие операции.

Существует два основных вида REITs: долевые (Equity, входят в сектор недвижимости) и ипотечные (Mortgage, входят в финансовый сектор). Помимо этого, существуют гибридные REITs.

Долевые собирают ренту с принадлежащих им объектов, также возможно получение доходов от продажи недвижимости из портфеля. Инструмент этот позволяет инвестировать в портфель объектов недвижимости и получать регулярный доход от их эксплуатации. Ипотечные — получают доход от инвестиций в ипотеку или ипотечные ценные бумаги, связанные коммерческой и жилой недвижимостью.

Бумаги публично торгуемых REITs подобны акциям и обращаются в большом количестве на рынке США. Давайте поговорим об их оценке.

Признаки REIT

Чтобы соответствовать характеристикам REIT, компания должна:

— инвестировать минимум 75% совокупных активов в недвижимость;

— получать минимум 75% валового дохода от ренты, процентов по ипотечным вложениям, финансирующим реальную недвижимость, или от продажи недвижимости;

— выплачивать не менее 90% налогооблагаемого дохода в качестве дивидендов;

— выплачивать налоги в качестве корпорации;

— управляться советом директоров или попечителями;

— иметь не менее 100 акционеров;

— 5 или меньше лиц не должны владеть более 50% акций.

Преимущества REIT

• Ликвидность

Это выгодно отличает бумаги REIT от прямых инвестиций в недвижимость, которые зачастую неделимы и имеют высокий барьер для входа. На рынке США обращается более 250 бумаг REITs, а за пределами Штатов — еще более 400.

Бумаги подобны акциям, это биржевые инструменты, по ним могут проводиться сделки в течение каждого торгового дня. REIT, разместившие бумаги на американских биржах, отчитываются перед Комиссией по ценным бумагам и биржам США (SEC).

• Регулярный доход

Из-за регуляторных особенностей многие бумаги REIT характеризуются высокой дивидендной доходностью — около 4% годовых в среднем по долевым бумагам США. В некоторых случаях речь идет о 6–10% годовых. Доход в долларах США намного выше, чем средняя дивдоходность S&P 500 (около 1,3%). В долгосрочном периоде высокая дивидендная доходность заметно увеличивает инвестиции за счет эффекта сложного процента.

Дивидендная доходность индекса S&P 500

• Диверсификация

На длительных временных промежутках бумаги REITs имеют низкую корреляцию с остальным фондовым рынком США. Инвестиции способны снизить волатильность портфеля. Помимо этого, в REITs сделают портфель более разнообразным.

• Страховка от инфляции

Как правило, стоимость недвижимости и рента увеличиваются вслед за инфляцией. По данным NAREIT, за последние 20 лет в 18 случаев увеличение дивидендов по REITs в среднем опережало рост потребительских цен. В долгосрочном периоде рост долговой нагрузки Штатов способен усилить инфляцию.

Динамика индекса CPI в США за последние 70 лет

Риски REIT

Как и акции, бумаги REIT подвержены рыночному риску. Помимо этого, динамика их цен и дивиденды зависят от циклов на рынке недвижимости, состояния экономики и уровня процентных ставок.

Более надежными в этом плане являются REIT, ориентированные на предоставление площадей для сферы здравоохранения или, напротив, диверсифицированные структуры, которые имеют более стабильные источники доходов.

Специализированные риски ипотечных REIT:

• Риск процентных ставок. Рост ставок может позитивно сказаться на чистой процентной марже REIT. При этом стоимость ипотечных активов структуры упадет. Ипотечные REIT стараются управлять этим риском при помощи хеджирующих стратегий на рынке деривативов и таргетирования средней доходности активов.

• Кредитный риск. В случае REIT, ориентированных на рынок жилой недвижимости, он минимален. Подобные структуры предпочитают вкладываться в агентские бумаги, застрахованные правительством США.

• Риск досрочного погашения. Связанный с тем, что заемщик может досрочно погасить свой долг (ипотеку), и в этом случае кредитор будет вынужден реинвестировать возвращенные средства в менее доходный инвестиционный инструмент. Это риск обратен риску процентных ставок и также хеджируется многими REIT.

+ Стоит упомянуть повышенный налог с дивидендов на бумаги. Для россиян, купивших акции на Московской или Санкт-Петербургской бирже — 30% (для других американских акций — в совокупности 13% для инвесторов, подписавших у брокера форму W-8BEN).

Как инвестировать в REIT

1) Бумаги на СПБ Бирже

2) ETF на Московской бирже — в состав FXRE входит более 120 компаний сектора недвижимости США

3) Бумаги на NYSE и NASDAQ

4) ETF на рынке США — крупнейший Vanguard Real Estate ETF (VNG)

5) ЗПИФЫ (закрытые паевые инвестиционные фонды) на МосБирже

Оценка REIT

Макроуровень — стоит ли инвестировать в REITs

Общие тенденции на американском рынке акций — рыночные риски. Крупнейший ETF на REITs — фонд Vanguard REIT (VNQ). Анализируя график этого инструмента, можно понять, где в целом находится сегмент REITs с точки зрения рыночных условий.

График Vanguard REIT ETF за 10 лет

Процентные ставки. Движения REITs в целом отрицательно зависят от динамики рыночных процентных ставок, которая хорошо прослеживается на графиках доходностей Treasuries. Помимо фактора кредитования в сегменте недвижимости и влияния ставок на балансы REITs, есть еще один момент. Чем ниже доходности гособлигаций США, тем более конкурентоспособны дивидендные сектора, к которым относятся REITs. Фокус — на динамику доходностей Treasuries, прежде всего длинных выпусков (10- и 30-леток), и поведение ипотечных ставок. Бенчмарк в США — фиксированная ставка по 30-летней ипотеке.

Ситуация на рынке недвижимости. Привязана к экономическим циклам. Как правило, рынок недвижимости начинать ослабевать раньше начала общеэкономического спада. Низкие процентные ставки могут поддержать сегмент, но если экономика замедляется, то настроения потребителей все рано начинают ухудшаться, население начинает бояться брать ипотеку, меньше посещает торговые центры и т.д.

Наиболее известные показатели рынка жилой недвижимости — число новостроек и разрешений на строительство (housing starts и building permits), продажи домов на первичном и вторичном рынке (new home sales и existing home sales), индекс цен на жилую недвижимость Case Shiller. NCREIF Property Index отражает цены на коммерческую недвижимость в США — офисную, складскую, в сфере ритейла и пр. National Rent Index отражает динамику стоимости аренды в Штатах.

Секторальный уровень — структура активов

Позволяет понять, во что собственно вы вкладываетесь и что наиболее подходит для нынешней стадии экономического цикла, а также насколько REIT соответствует вашей склонности к риску.

Существуют офисные (Office), промышленные (Industrial), розничные (Retail), отельные (Lodging), связанные с жильем (Residential), лесные (Timberland), сферы здравоохранения (Health Care), складские (Self-storage), инфраструктурные (Infrastructure), диверсифицированные (Diversified), специализированные (Specialty) долевые REITs.

Ипотечные REITs более сложны для анализа. Общее правило — в случае ипотечных REIT, ориентированных на рынок жилой недвижимости, кредитный риск минимален. Подобные структуры предпочитают вкладываться в агентские бумаги, застрахованные правительством США. Более надежные — REIT, ориентированные на предоставление площадей для сферы здравоохранения или, напротив, диверсифицированные структуры, которые имеют более стабильные источники доходов.

Микроуровень — выбор конкретных бумаг

Финансовые метрики. Наиболее известный показатель — FFO (funds from operations). FFO равна чистой прибыли, к которой прибавляется амортизация собственности и из которой вычитается прибыль (прибавляются убытки) от продажи объектов недвижимости. Своего рода аналог показателя денежных потоков. Adjusted Funds From Operations (AFFO) — это скорректированная версия FFO, учитывающая регулярные доходы и расходы. Для расчета AFFO к FFO прибавляется увеличение арендных доходов, вычитаются капитальные расходы и нормальные затраты на поддержание недвижимости в надлежащем состоянии. Значения FFO и AFFO можно найти в отчетности REIT. Их полезно отслеживать в динамике — за 1, 3, 5 лет.

Мультипликаторы. Соотношения P/FFO и P/AFFO позволяют сравнивать бумаги между собой. При прочих равных условиях, чем ниже мультипликатор, тем более привлекательна бумага. Соотношения доступны в базах Reuters и Bloomberg. В открытом доступе их зачастую найти непросто. Желающие детально проанализировать REITs могут рассчитать их самостоятельно. Если P/FFO и P/AFFO получить сложно, то на помощь может прийти традиционный P/E, хотя полученные при помощи него выводы могут быть менее корректными.

Дивидендный фактор. Американские REITs обязаны выплачивать не менее 90% налогооблагаемого дохода в качестве дивидендов. Из-за регуляторных особенностей многие бумаги REIT характеризуются высокой дивидендной доходностью. В случае крупнейших REITs из S&P 500 дивдоходность относительно умеренная, сейчас характерны значения 3-5% годовых. Для оценки устойчивости выплат стоит обращать внимание на дивидендную историю фонда, уровень выплат из доходов, долговую нагрузку предприятия.

Технический анализ. В случае ликвидных бумаг из S&P 500 технический анализ помогает с определением корректной зоны для входа в позицию или выхода из нее. Полезны длительные таймфреймы — не менее года, так как этот сегмент дивидендный, а значит, более полезен для долгосрочных инвесторов. Для «отлова» возможных сильных движений в отдельном инструменте, например, в случае неадекватного, на ваш взгляд, обвала котировок, на помощь придут более локальные графики.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Итоги торгов. Продолжаем расти, когда другие падают

Кто способен на отскок. Акции, упавшие на 50%. Часть 1

Инвесторы-активисты — кто такие и на что способны

Приглашаем на вебкаст с Globaltrans

Мосбиржа запускает утреннюю сессию на рынке акций. Что нужно знать

Медицинские акции малой капитализации с большим потенциалом роста

Хорошо растут и платят дивиденды

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Как вложиться в недвижимость дешево?

Сегодня мы расскажем вам об активе, с помощью которого можно инвестировать в недвижимость, диверсифицировать свой портфель и получать высокие дивиденды. Этот инструмент — REIT. В статье расскажем:

REIT — что за зверь?

REIT (Real Estate Investment Trust) — это инвестиционный фонд недвижимости, который извлекает доход из строительства недвижимости, перепродажи и сдачи в аренду. Еще они могут покупать ипотечные бумаги. Полученный доход распределяется между акционерами фонда путем выплаты дивидендов. По закону такой фонд обязан направлять на дивиденды не менее 90% дохода.

На СПБ бирже вы можете купить акции разных REIT’ов. Покупая акцию, вы покупаете долю в недвижимости, которой владеет фонд, поэтому вложение в REIT — альтернатива приобретения недвижимости, у которой есть ряд преимуществ, таких как: диверсификация, ежеквартальные выплаты дивидендов, ликвидность, низкий порог входа.

Сразу скажу о минусе — это налогообложение REIT. По законодательству США с дивидендов акций фондов недвижимости вы заплатите налог 30%. Этот налог одинаков как для резидентов, так и для нерезидентов (нас с вами) и работает без исключений, даже если подписана форма W8-BEN.

Виды REIT

Большинство фондов недвижимости относятся к первому типу. Поэтому далее речь пойдет о них.

Долевые REIT

В свою очередь, долевые REIT делятся по типам недвижимости, которой они владеют:

Сколько можно заработать

Для этого обратимся к агентству NAREIT, которое ввело серию индексов. Рассчитывает и публикует индексы фондов недвижимости FTSE Russell.

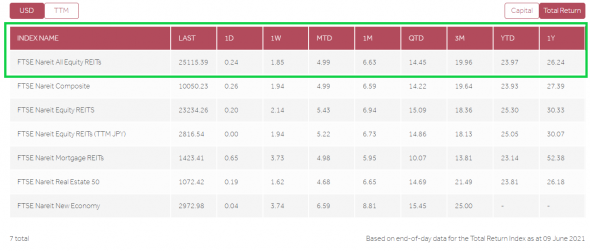

Источник: www.ftserussell.com/products/indices/nareit

И посмотрим на индекс FTSE NAREIT All Equity REITs. С начала года индекс вырос на 24% (YTD — 23,97) — это довольно внушительный результат. Основной драйвер роста акций фондов недвижимости — восстановление экономики, которое мы наблюдали с конца 1 кв. 21 и в текущем 2 кв. 21. Это и подтверждают цифры: за крайние 3 месяца индекс вырос на 20% (3М — 19,96%).

Я написал, что это внушительный результат, и вот почему:

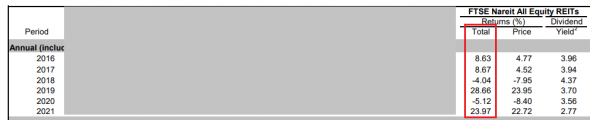

Источник: www.reit.com/sites/default/files/returns/DomesticReturns.pdf

За 6 лет (включая 2021) высокая доходность была лишь 2 раза: в 2019 (28,66%) и за 5м21 (23,97%). В 2019 рост обусловлен снижением ставки ФРС с 2,50 до 1,75%, а 2021 — восстановлением экономики.

Отрицательная динамика в 2018 (-4,04%) связана с повышением ставки ФРС с 1,5% до 2,5%, а в 2020 (-5,12%) — падение из-за пандемии.

Падение на повышении ставок и рост на снижении дает понимание, что REIT зависят от % ставок в экономике и имеют с ними обратную корреляцию, что делает их похожими на облигации.

Также фонды недвижимости, как мы писали выше, платят высокие дивиденды: не менее 90% от дохода, что делает дивидендную доходность акций похожей на купонный доход облигации.

Средняя дивдоходность за 5 полных лет (2016-2020) составляет 3,9% в долларах, что является хорошим показателем, принимая во внимание тот факт, что средняя дивдоходность индекса S&P 500 за 2016-2020 равна 1,9%.

Когда покупать

Мы увидели зависимость стоимости акций долевых REIT от % ставок (читай доходности 10-летних казначейских облигаций США), а т.к. мы ожидаем рост доходности UST10 во 2п21, то сейчас не лучшее время для покупки акций фондов недвижимости. Вероятно, уже в сентябре ФРС объявит о сокращении QE, что будет говорить о том, что экономика уверенно восстанавливается, и доходности облигаций США вырастут. Поэтому мы считаем, что осенью можно будет зайти дешевле.

В качестве примера можно привести случай, когда в 2013 году ФРС намекнула на ужесточение ДКП, акции долевых REITs снизились на 14% в течении 5 недель.

Статья написана в соавторстве с аналитиком Виктором Низовым