Ros что это в акциях

Сегодня разберем такой коэффициент рентабельности для оценки компании, как ROS (Return on Sales).

Коэффициент рентабельности продаж ROS отражает соотношение чистой прибыли компании к ее выручке и выражается в процентах. Другими словами, доход организации на заработанный рубль.

ROS позволяет инвесторам оценить, какую доли прибыли получает компания на каждый вырученный ей рубль/доллар. Очевидно, что чем выше данный показатель, тем лучше рентабельность продаж у компании.

Поэтому в общем ROS полностью отражает деловую активность предприятия и определяет то, насколько предприятие эффективно работает. Коэффициент рентабельности продаж показывает, сколько денежных средств от проданной продукции является прибылью предприятия. Важно не то, сколько продукции продало предприятие, а то, сколько чистой прибыли оно заработало с этих продаж.

Формула расчета ROS (Return on Sales)

Рентабельность продаж по чистой прибыли ROS считается по следующей формуле:

— Прибыль от продаж — совокупная чистая прибыль компании за год, далее которая переносится на счет нераспределённой прибыли в балансе и увеличивает размер собственного капитала компании.

— Выручка — совокупная выручка компании за год.

Пример расчета ROS:

Условно: Прибыль от продаж компании равна 620 000 млн. руб., а Выручка 8 100 000 млн. руб.

Итак, считаем = 620 000 млн руб. / 8 100 000 млн руб.*100% = 7,6%. Не забываем переводить к общему числителю и знаменателю до «миллионов рублей».

Также, показатель ROS можно считать по валовой прибыли и операционной прибыли.

ROS = Валовая прибыль (Cross Profit) / Выручка (Revenues) x 100%

ROS = Операционная прибыль (Operation Income) / Выручка (Revenues) x 100%

Плюсы и минусы мультипликатора ROS:

ROS может описать эффективность реализации основной продукции предприятия и определить долю себестоимости продаж;

С помощью ROS инвестор может оценить какую долю прибыли получает компания на каждый вырученный ею рубль/доллар.

Рентабельность продаж позволяет быстро оценить и сравнить эффективность или прибыльность компаний в одной отрасли.

Не стоит сравнивать показатель ROS компаний из разных отраслей, так как у разных отраслей отличается рентабельность бизнеса.

Заключение:

Показатель ROS входит в тройку самых важных коэффициент рентабельности, таких как ROE — рентабельность капитала и ROA — рентабельность активов. С помощью ROS Вы можете быстро оценить насколько эффективно работает предприятие. Но стоит помнить, что расчет рентабельности продаж стоит использовать в рамках одной отрасли. Чем выше рентабельность продаж, тем эффективнее компания.

Коэффициент ROS — что это и как работает

Как оценить эффективность работы компании? Для этого существуют различные коэффициенты. В этом обзоре мы рассмотрим один из ключевых показателей «рентабельность продаж» (ROS).

1. Что такое ROS простыми словами

Проще говоря: ROS показывает какую прибыль получает бизнес с каждого рубля выручки.

Существует несколько вариантов расчёта. У каждого есть свои небольшие нюансы.

Этот вариант является классическим показателем рентабельности продаж. В большинстве случаев расчёт производится по такой формуле.

Есть ещё несколько способов подсчёта ROS.

В этом случае исключается влияние на результат доли заёмного капитала и налоговых ставок.

EBITDA (от англ. «Earnings before Interest, Taxes, Depreciation and Amortization» — «прибыль до уплаты процентов по кредитам, налоговых и амортизационных отчислений»).

Как показания ROS принято считать нормальными:

В зависимости от сферы деятельности бизнеса нормальные показания будут разные. Например, для продуктовых магазинов ROS вряд ли будет превышать 10%.

2. Как использовать ROS

Сравнивать ROS имеет смысл только в рамках одних отраслей. Рентабельность отображает эффективность конкретного бизнеса.

Например, если у одного 5%, а у другого 10%, то эффективность работы второго на голову выше первого. Однако нельзя сказать, что стоит инвестировать во вторую компанию. Возможно она крайне дорогая по мультипликатору P/E.

Варианты использования ROS:

Также важен анализ во времени. Например, если из года в год ROS падает, то это будет тревожный знак. Возможно, бизнесу стоит сокращать какие-то издержки, иначе она рискует потерять чистую прибыль.

Другие показатели рентабельности:

Коэффициент рентабельности продаж ROS (Return on Sales) отражает соотношение чистой прибыли компании к ее выручке, выражается в процентах и позволяет инвесторам оценить, какую доли прибыли получает компания на каждый вырученный ей рубль.

Коэффициент рентабельности продаж ROS (Return on Sales) отражает соотношение чистой прибыли компании к ее выручке и выражается в процентах.

ROS позволяет инвесторам оценить, какую доли прибыли получает компания на каждый вырученный ей рубль/доллар

Очевидно, что чем выше данный показатель, тем лучше рентабельность продаж у компании.

Формула расчета ROS (Return on Sales)

Рентабельность продаж по чистой прибыли ROS считается по следующей формуле:

Формула ROS для отчетности на английском языке:

Как пользоваться коэффициентом ROS (Return on Sales)

Рентабельность продаж полезно применять в следующих случаях:

Сравнивать компании из разных отраслей по показателю ROS не представляет смысла, так как специфика бизнеса и его нормальная рентабельность, в зависимости от отрасли, могут сильно отличаться.

Особенности показателя рентабельности продаж ROS (Return on Sales)

В зависимости от того, какая прибыль берется для расчета мультипликатора ROS также можно считать как:

Формула для отчетности на английском языке:

Формула для отчетности на английском языке:

Показатель ROS (Return on Sales) на FinanceMarker

На FinanceMarker.ru показатель ROS доступен по всем компаниям Московской биржи, а также бирж NASDAQ, NYSE и других.

Показатель доступен для:

Данные о рентабельности продаж ROS доступны на

FinanceMarker.ru как в табличном, так и в графическом виде.

Справочник

Мультипликатор ROS относится к категории мультипликаторов, отражающих рентабельность бизнеса. Вот другие мультипликаторы из этой же категории:

Перейти ко всем статьям блога FinanceMarker, посвященным мультипликаторам, можно по этой ссылке.

Ros что это в акциях

Рентабельность продаж (Return on Sales, ROS) – отражает операционную эффективность компании. Простыми словами рентабельность продаж показывает, сколько генерирует компания прибыли от основной деятельности после вычета операционных и процентных расходов на одну единицу выручки.

Таким образом, чем выше коэффициент рентабельности продаж, тем эффективнее компания. Чтобы повысить рентабельность продаж, компании необходимо либо увеличить продажи при сохранении прежнего уровня операционных и процентных расходов, либо сократить и оптимизировать операционные и процентные расходы, если не удаётся увеличить выручку.

Также рентабельность продаж является аналогом операционной рентабельности, поэтому многие путают показатели ROS и Operating margin. Есть ключевое отличие, в рентабельности продаж в числителе используется показатель EBIT, вместо операционной прибыли. К тому же, операционная прибыль является принятой бухгалтерской величиной во всём мире, EBIT – нет.

Как правило, инвесторы сравнивают коэффициенты рентабельности компаний друг с другом в скринере акций.

Как рассчитать показатель рентабельности продаж?

ROS – это отношение EBIT к выручке, выраженное в процентах:

ROS = EBIT / Выручка (Revenues) x 100%

Выручка (Sales, Revenues) – это денежные средства, получаемые компанией от реализации, продажи ее товаров или услуг.

EBIT (Earnings Before Interest, Taxes) – это прибыль до уплаты налогов и процентов.

EBIT = операционные прибыль + проценты (расходы и доходы)

Для расчётов возьмём итоговые финансовые результаты Яндекса за 2019 г. в рублях.

Источник: финансовая отчетность Яндекса

EBIT = 24700 + 3315 + (-74) = 27941

В результате чего, мы получили рентабельность продаж Яндекса почти на уровне 16%, что в свою очередь, является высоким показателем эффективности для такого технологичного конгломерата.

Плюсы и минусы коэффициента ROS

● Позволяет оценить компанию на операционном уровне;

● Учитывает операционные и процентные расходы, что в свою очередь позволяет объективно сравнивать компании;

● Не подвергается манипуляциям во внутренних статьях отчетности;

● Сложность в расчётах показателя EBIT;

● Каждая компания по-своему рассчитывает и корректирует показатель EBIT, что затрудняет сравнение компаний между собой;

● Нет признанной нормы рентабельности продаж, нужно сравнивать компании только между собой и средним показателем одной отрасли;

● ROS не включает в себя структуру капитала, как такие показатели рентабельности: ROA, ROE и др.

Полезная информация и никакого спама

Хотите быть впереди рынка? Начните прямо сейчас!

Хотите быть в курсе всех событий? Начните прямо сейчас!

Maximus опубликовала слабые результаты за IV кв. 2021 г. На фоне этого, акции Maximus продолжили снижение.

Agilent Technologies отчиталась о росте финансовых показателей за IV кв. 2021 г. Разбираемся, есть ли перспективы для дальнейшего роста показателей.

Подписывайтесь на наши

социальные сети

Уважаемые, друзья, я решил создать небольшую рубрику про мультипликаторы оценки компаний, в которой детально разберу каждый мультипликатор в отдельности. Это конечно, в первую очередь будет полезно начинающим трейдерам, но также полезно освежить в памяти информацию для более опытных специалистов.

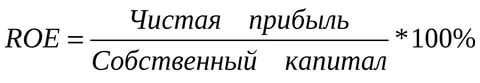

Предлагаю разобрать мультипликатор коэффициента рентабельности собственного капитала или так называемый ROE (return on common equity). Другими словами ROE — это доходность на капитал компании в процентах годовых, то есть рентабельность.

ROE позволяет инвесторам оценить, насколько эффективно компания использует собственный капитал.

Итак, ROE показывает нам доходность бизнеса и по факту является одним из самых важных показателей (параметров) для принятия решение о покупке акций или другой ценной бумаги рассматриваемой компании.

Чем выше данный показатель ROE, тем лучше рентабельность собственного капитала у компании.

Пример 1: Возьмем два предприятия: первое производит 30 машин, а второе 10 машин. Собственных активов у первого намного больше: большая площадь земли, больше производственные мощности, больше оборудования. Но если при этом оба предприятия дают одинаковую прибыль, мы увидим перекос в показателе ROE: у небольшого предприятия он будет намного выше. ROE сообщит нам, что второе предприятие эффективнее и что закупленное им оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно второе предприятие, которое выпускает 10 машин.

Пример 2: Давайте еще посмотрим на реальном примере двух российских компаний — «Роснефти» и «Лукойла». Собственный капитал — это разница между стоимостью имущества компании и долгами. У «Роснефти», согласно отчетности за 2018 год, собственный капитал — 8 трлн рублей, при этом чистая прибыль 549 000 млрд руб… У «Лукойла» — 3,5 трлн рублей, а чистая прибыль 621 102 млрд рублей. В итоге чистая прибыль компаний, деленная на собственный капитал и умноженная на 100%, дает ROE 6,8% и 17,7% соответственно.

Другими словами, если активы компании равны 20 млн. руб., а чистая прибыль 2 млн. руб., то ROE = 2000/20 000 = 0,1 или 10%, то есть каждый рубль, который компания инвестирует в активы, приносит 10 копеек прибыли за год.

В отличии от показателя рентабельности активов ROA (Return on Assets) в расчете ROE (Return on Equity) задействован только собственный капитал компании, из-за чего данный коэффициент часто дает более качественную оценку рентабельности.

Хочу отметить, что если при расчёте ROE вы увидите показатель в 30%, то это будет значить, что компания в которую вы сделали свои вложения приносит прибыль в 30% годовых, но нужно не забывать, что поделятся с вами далеко не всей прибылью, а только небольшой частью, в виде дивидендов и то, если так решат директора компании. В любом случае, по данному показателю можно определить эффективное ли управление бизнеса.

Примечание: Показатель ROE для большинства компаний не является стабильным. Из года в год он меняется в зависимости от различных факторов. Для оценки перспектив акции отдельной компании стоит изучить историческую динамику ROE, которая позволит сделать предположение о справедливости текущей оценки и построить прогноз по значениям на планируемый период инвестиций.