Rwa банка это что такое

Достаточность собственного капитала

Достаточность собственного капитала (Tier 1 Capital Ratio) — это отношение собственного капитала банка к взвешенным по риску активам (RWA). RWA — это суммарные активы банка, взвешенные по уровню кредитного риска согласно формуле, которая определяется Регулятором (обычно центральным банком). Большинство банков следуют в этом вопросе рекомендациям Базельского Комитета (Basel II). Активы, эквивалентные наличным, обычно имеют нулевой вес риска, а некоторые кредиты могут иметь вес риска до 100%.

При выборе RWA коэффициентов банк может следовать либо Стандартизированному подходу, либо подходу на основе внутренних моделей кредитного риска (Internal ratings-based approach, IRB).

Стандартизированный подход определяет одинаковые для всех банков его применявших стандартные веса для различных типов активов. При использовании внутренних моделей, веса определяются банком индивидуально на основе информации о корреляциях, дополнительном обеспечении и пр. Подход внутренних моделей позволяет снизить коэффициенты, но требует утверждения моделей у Регулятора.

2) Н2 — норматив мгновенной ликвидности. Характеризует способность банка овечать по своим обязательствам до востребования. Минимальное значение установлено Банком России на уровне 15%.

3) Н3 — норматив текущей ликвидности. Характеризует способность банка отвечать по своим текущим обязательствам (исполняемым в срок до 30 дней от отчетной даты). Минимальное значение установлено Банком России на уровне 50%.

4) Н4 — норматив долгосрочной ликвидности. Ограничивает долгосрочные активы банка. Максимально допустимое значение установлено Банком России на уровне 120%.

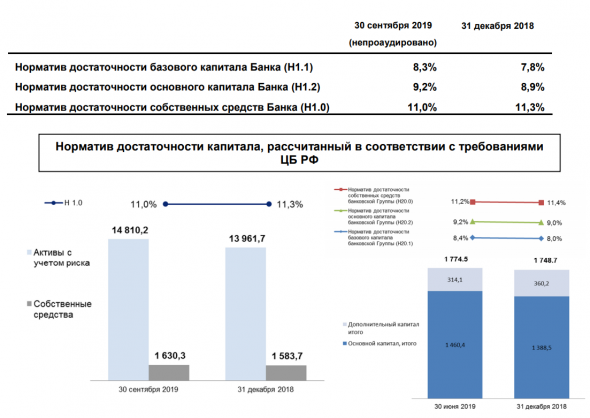

Пример расчета норматива капитала банка ВТБ:

file:///C:/Users/User/Downloads/Report_9M19_RUS.PDF

Rwa банка это что такое

В практике ведущих иностранных регуляторов надзорное стресс-тестирование является важным инструментом обеспечения стабильности банковского сектора и применяется для целей информирования надзорных подразделений о рисках отдельных организаций или портфелей, принятия адресных мер по докапитализации или ограничению использования капитала в отношении организаций с неудовлетворительными результатами стресс-тестирования, а также для повышения за счет большей прозрачности деятельности банков доверия инвесторов и финансового рынка к банковскому сектору.

Для тестирования устойчивости банков (банковских групп) к реалистичным неблагоприятным условиям и прогнозирования достаточности капитала – как правило, основного показателя устойчивости банка в рамках проведения процедуры надзорного стресс-тестирования – необходим комплекс моделей, на основе которых осуществляется прогнозирование достаточности капитала в этих условиях. Роль данных моделей заключается в получении прогноза достаточности капитала отдельного банка на основе параметров стресс-сценария, текущих показателей банка, отражающих структуру его деятельности и профиль рисков, наблюдавшейся в прошлом и ожидаемой в будущем зависимости показателей от параметров стресс-сценария, а также другой информации. Оценку достаточности капитала по банкам в периметре мер надзорного стресс-тестирования целесообразно осуществлять как на стороне Банка России, так и на стороне банков на основе собственного комплекса моделей. Российский регулятор в настоящее время активно развивает комплекс собственных моделей надзорного стресс-тестирования для использования в качестве инструмента проверки стресс-тестов банков и возможного обоснования необходимости корректировки результатов или моделей банков.

Процесс оценки достаточности капитала головного банка банковской группы при проведении надзорного стресс-тестирования можно представить в виде моделирования эффектов от реализации различных видов риска, моделирования динамики активов и обязательств банка, а также расчета RWA, финансового результата банка и итоговой метрики достаточности капитала банка. Под RWA (risk-weighted assets) понимаются суммарные активы банка, взвешенные по уровню кредитного риска, как правило, рассчитываемого по формуле, установленной регулятором.

Реализация каждого вида риска влияет на баланс банка, на его финансовый результат или одновременно на оба показателя. Результирующая статья активов определяет активы, взвешенные по риску, а итоговый финансовый результат банка определяет изменение в его капитале. Общий процесс расчета итоговой метрики достаточности капитала головного банка при проведении надзорного стресс-тестирования является стандартным, однако данный расчет включает ключевой методологический вопрос, который требует особого внимания – расчет RWA по стандартизированному и по базовому или продвинутому подходу на основе внутренних рейтингов.

Целью исследования является формирование нового подхода к расчету величины активов, взвешенных по уровню риска (знаменатель показателя достаточности капитала) для банков, использующих стандартизированный подход к расчету RWA и для банков, использующих базовый или продвинутый подход на основе внутренних рейтингов к расчету RWA.

Материал и методы исследования

В первую очередь, были проанализированы требования Банка России в отношении банков к устанавливаемым нормативам и надбавкам к нормативам достаточности капитала банков с универсальной лицензией [1, 3, 7]. С 2019 года Банк России внедрил новый подход к оценке кредитного риска, который позволяет высвободить капитал банков, данный подход также предусматривает расчет обязательных нормативов по классам контрагентов, а не по группам активов, как было установлено ранее.

Дополнительно проанализированы иные нормативно-правовые акты Банка России, устанавливающие требования к расчету величины кредитного риска на основе внутренних рейтингов [5] и определяющие состав и порядок раскрытия Банком России информации, содержащейся в отчетности кредитных организаций (банковских групп) [6].

Кроме того, в исследовании использованы материалы Обзора банковского сектора Российской Федерации № 201 Банка России за июль 2019 года, а также публикации Афониной С.Г., Богатырёвой Е.А., Косьяненко А.В., Лапшина В.А., Науменко В.В., Смирнова С.Н. по теме сопоставления качества рейтингов российских банков [4].

Результаты исследования и их обсуждение

На текущий момент в моделях надзорного стресс-тестирования рассчитывается показатель RWA для всех банков на основе стандартизированного подхода по упрощенному алгоритму, который предполагает прогнозирование объема групп активов с однородным риск-весом в соответствии с Инструкцией Банка России от 29.11.2019 № 199-И (ред. от 26.03.2020) «Об обязательных нормативах и надбавках к нормативам достаточности капитала банков с универсальной лицензией» (далее – Инструкция № 199-И) [1], без учета дополнительных корректировок. При этом часть банков Российской Федерации уже использует базовый или продвинутый подход на основе внутренних рейтингов для расчета RWA по кредитному риску и ожидается, что количество данных банков будет расти [2]. Также Банком России введены корректировки к расчету риск-весов в сегментах потребительского кредитования [3], которые также требуют корректировок к расчету RWA по стандартизированному подходу.

С точки зрения используемой при надзорном стресс-тестировании методологии корректнее рассчитывать показатели достаточности капитала как в базовом, так и в стрессовом сценарии с учетом базового или продвинутого подхода на основе внутренних рейтингов к расчету RWA, поскольку нормативы достаточности капитала формируются на основе значений RWA, рассчитанных с использованием базового или продвинутого подхода на основе внутренних рейтингов.

Рассчитать RWA по кредитному риску по базовому или продвинутому подходу на основе внутренних рейтингов возможно только при наличии моделей оценки кредитного риска (PD – вероятность дефолта контрагента (probability of default), LGD – потери при дефолте контрагента (loss given default), EAD – сумма под риском при дефолте (exposure at default)) на уровне отдельных кредитов, поскольку расчет риск-весов с использованием базового или продвинутого подхода на основе внутренних рейтингов осуществляется на уровне отдельных кредитов с учетом значений PD и LGD. При этом для сопоставимости оценок модели должны быть откалиброваны на соответствующие центральные тенденции отдельных банков, в противном случае оценки могут существенно отличаться от оценок RWA по кредитному риску, которые банки используют для расчета нормативов достаточности капитала.

Таким образом, осуществлять расчет RWA по базовому или продвинутому подходу на основе внутренних рейтингов для каждого отдельного сегмента кредитного портфеля возможно только при условии, что имеются модели на уровне отдельных кредитов и эти модели откалиброваны на центральные тенденции риск-метрик отдельных банков в определенных сегментах. Однако даже при наличии моделей данного типа и соответствующих калибровок решение об использовании базового или продвинутого подхода на основе внутренних рейтингов в расчете RWA в моделях надзорного стресс-тестирования является неоднозначным по двум основным причинам:

1. При расчете RWA по кредитному риску в соответствии с базовым или продвинутым подходом на основе внутренних рейтингов модели банков являются наиболее объективными, в том числе, поскольку они прошли проверку Банка России, и все метрики достаточности капитала рассчитываются именно на основании моделей банков. Даже при наличии моделей оценки кредитного риска на уровне отдельных кредитов высокого качества с собственной калибровкой для каждого отдельного портфеля отдельного банка, результаты расчетов RWA по базовому или продвинутому подходу на основе внутренних рейтингов будут отличаться от результатов банков, поскольку банки для разработки моделей могут использовать другие, как правило, более детальные данные и другие статистические методы, как технические, такие как обработка данных, так и сами эконометрические модели. Таким образом, оценки регулятора даже в базовом сценарии могут отличаться от оценок банков, которые заведомо являются наиболее объективными.

2. В соответствии с базовой концепцией достаточности капитала банка в стрессовом сценарии оценки риск-метрик кредитного риска (PD, LGD) и, как следствие, риск-веса в соответствии с базовым или продвинутым подходом на основе внутренних рейтингов не должны меняться в стрессовом сценарии. Концепция достаточности капитала любого вида (стандартизированный подход, базовый или продвинутый подход на основе внутренних рейтингов или экономический капитал) предполагает, что банк должен держать некоторую величину собственных средств, достаточную для покрытия возможных неожиданных потерь (ожидаемые потери уже учтены в резервах на возможные потери) в некотором проценте возможных сценариев, близком к 100 % для стран с наиболее развитым банковским сектором. Данная величина не должна зависеть от фазы экономического цикла, поскольку все возможные негативные сценарии уже учтены при расчете данной величины. Таким образом, в соответствии с базовым или продвинутым подходом на основе внутренних рейтингов риск-метрики, используемые для расчета риск-весов и сами риск-веса не будут изменяться в условиях стрессового сценария. Однако на практике данная предпосылка не всегда выполняется. В реальности риск-веса, рассчитанные по базовому или продвинутому подходу на основе внутренних рейтингов в стрессовом сценарии, будут меняться. Это происходит из-за того, что при ухудшение макроэкономической ситуации банки при кредитном мониторинге понижают рейтинги заемщиков. В соответствии с теорией достаточности капитала и подхода на основе внутренних рейтингов, они должны производить перекалибровку портфеля на прежние или обновленные вероятности дефолтов TTC (подход TTC предполагает присвоение заемщику рейтинга на основе худшего сценария [4]), однако в реальности они не всегда выполняют данную процедуру или выполняют ее частично.

Это связано с двумя факторами. Во-первых, у банков часто нет времени для перекалибровки рейтингов, особенно в пределах нескольких кварталов. В любом случае данная перекалибровка происходит с некоторым лагом. Во-вторых, у банков часто нет объективной информации о том, в какой момент и на сколько нужно корректировать их средние рейтинги, поскольку даже если наблюдается ухудшение среднего кредитного качества заемщиков в портфеле, они не знают, происходит ли данное ухудшение из-за ухудшения макроэкономической ситуации или из-за, например, изменения профиля заемщиков, которым они выдают кредиты. В связи с этим, оценки вероятности дефолтов, которые используются банками с базовым или продвинутым подходом на основе внутренних рейтингов, содержат как элементы вероятности дефолтов TTC, так и элементы вероятности дефолтов PIT (рейтинги PIT отражают оценку текущего положения заемщика и (или) наиболее вероятного положения в течение определенного заданного временного горизонта [4]), следовательно, в условиях реального кризиса средние риск-веса в определенной степени будут меняться (увеличиваться).

— Поскольку при расчете риск-веса актива, подверженного кредитному риску, в соответствии с Положением Банка России от 06.08.2015 № 483-П (ред. от 15.04.2020) «О порядке расчета величины кредитного риска на основе внутренних рейтингов» (далее – Положение № 483-П) [5] в базовом или продвинутом подходе на основе внутренних рейтингов используются значения вероятности дефолта (PD) средние за экономический цикл и значения потерь при дефолте (LGD) за период экономического спада независимо от фазы экономического цикла, в которой осуществляется расчет RWA. Изменение риск-метрик в стрессовом сценарии не влияет на значение риск-веса, поэтому риск-вес каждого отдельного актива, подверженного кредитному риску в стрессовом сценарии будет соответствовать его риск-весу на момент проведения оценки. Данная концепция далеко не всегда реализуется на практике, однако для оценки RWA на основе моделей надзорного стресс-тестирования данный подход является допустимым. В этом случае единственной риск-метрикой, влияющей на RWA по кредитному риску в базовом или продвинутом подходе на основе внутренних рейтингов, которая изменяется в условиях стрессового сценария является EAD в соответствии с формулой (1) величины кредитного риска (RWA) по базовому или продвинутому подходу на основе внутренних рейтингов на основании Положения № 483-П [5]:

где КРП – величина кредитного риска по активу, подверженному кредитному риску на основе базового или продвинутого подхода на основе внутренних рейтингов;

— α – поправочный коэффициент, равный 1,06 на основании Указания Банка России от 19.07.2018 № 4869-У «О внесении изменений в пункты 1 и 2 Указания Банка России от 31 августа 2017 года № 4515-У «О составе и порядке раскрытия Банком России информации, содержащейся в отчетности кредитных организаций (банковских групп)» [6];

— КПВР – коэффициент риска, рассчитанный по данному активу, подверженному кредитному риску на основе базового или продвинутого подхода на основе внутренних рейтингов в соответствии с Положением № 483-П [5];

— EAD – величина кредитного требования, подверженная риску дефолта, определяемая на основании Положения № 483-П [5].

Исходя из вышесказанного, для надзорного стресс-тестирования не рекомендуется создавать собственные модели оценки RWA по кредитному риску с учетом базового или продвинутого подхода на основе внутренних рейтингов и прогнозировать только изменение величины кредитных требований, подверженного риску дефолта, в стрессовом сценарии, предполагая значение риск-весов неизменным (представлено в формуле (2)):

КРПStress = КРПBaseline*

где КРПStress – величина кредитного риска (RWA) по активу (портфелю активов), подверженному кредитному риску с учетом базового или продвинутого подхода на основе внутренних рейтингов в стрессовом сценарии;

— КРП Baseline – величина кредитного риска (RWA) по активу (портфелю активов), подверженному кредитному риску с учетом базового или продвинутого подхода на основе внутренних рейтингов на момент проведения оценки;

— EAD Stress – величина кредитного требования (портфеля кредитных требований), подверженных кредитному риску в стрессовом сценарии;

— EAD Baseline – величина кредитного требования (портфеля кредитных требований), подверженных кредитному риску на момент проведения оценки.

В данном случае гранулярность риск-весов играет большое значение, поскольку предположение о неизменном риск-весе портфеля является необоснованным, если, например, меняется структура активов данного портфеля. Даже если риск-вес отдельных кредитов остается неизменным, средний риск-вес портфеля может измениться, если объем задолженности (EAD) по каждому из кредитов меняется непропорционально. Таким образом, для наибольшей точности моделирования предлагается запрашивать информацию о риск-весах на уровне отдельных кредитов для кредитов юридических лиц и на уровне портфелей для кредитов физических лиц (ипотечное кредитование, кредитные карты, автокредитование и прочее). В качестве упрощенного подхода, создающего меньшую нагрузку для банков, также возможно запрашивать риск-веса только на уровне портфелей, в том числе портфелей кредитов юридических лиц (оптимально отдельно для крупных и средних юридических лиц, малого и среднего бизнеса и прочих сегментов портфеля юридических лиц).

При реализации рекомендуемого подхода ожидается, оценка RWA для банков, использующих базовый или продвинутый подход на основе внутренних рейтингов, полученная на основе моделей надзорного стресс-тестирования, будет ниже, чем соответствующая оценка на основе моделей банков. Это объясняется тем, что банки будут предполагать рост риск-весов, вызванный ростом вероятностей дефолта, в связи с чем оценка регулятора должна являться верхней границей возможного интервала оценок банков. В дальнейшем рекомендуется на основе сравнения результатов банков определить среднее изменение вероятностей дефолта PD TTC в стрессовом сценарии и соответствующее изменение риск-весов с учетом базового или продвинутого подхода на основе внутренних рейтингов.

Что касается стандартизированного подхода, то в данном случае расчет RWA является более однозначным, по крайней мере, по упрощенному алгоритму, который предполагает прогнозирование объема групп активов с однородным риск-весом в соответствии с Инструкцией № 199-И, поскольку в соответствии с Инструкцией № 199-И существует четкое разделение портфеля на категории по уровню риска и риск-вес в каждой категории является однородным. Однако существуют исключения, связанные, например, с введением регулятором ограничений на рост потребительского кредитования [7], которые предполагают различные риск-веса для различных категорий потребительских кредитов. В связи с данными и последующими нововведениями также рекомендуется учитывать индивидуальные риск-веса активов банков в соответствующих портфелях на основании стандартизированного подхода.

В целом прогнозирование RWA и, в частности, риск-весов, является трудоемким процессом, в том числе, при полноценной реализации требований [1] в стандартизированном подходе, который будет иметь ограниченное влияние на итоговые показатели достаточности капитала, поскольку в соответствии с базовой методикой риск-весов, особенно в базовом или продвинутом подходе на основе внутренних рейтингов, предполагается, что риск-веса не должны зависеть от фазы экономического цикла. В связи с этим, не рекомендуется разрабатывать комплексные модели прогнозирования RWA банков или, по крайней мере, приступать к разработке подобных моделей в приоритетном порядке. Однако рекомендуется иметь упрощенные модели, которые будут способны выявить значимые отклонения результатов банков от ожидаемой динамики его RWA, особенно если источником данных отклонений является стремление банка получить наиболее благоприятные для себя результаты надзорного стресс-тестирования.

Почему банки обязаны следить за своей финансовой устойчивостью

Как мировые правила банковского надзора распространили на Россию, и какими инструментами можно контролировать состояние активов.

Существует свод правил, инструкций и стандартов, обязательный для всех банков. «Законодатель мод» в этом вопросе — Базельский комитет по банковскому надзору. Он появился в 1974 году после потрясений на международных валютных и банковских рынках. Тогда спад производства в сочетании с ростом цен привели к экономическому кризису в США, Западной Европе и Японии. Базельский комитет планировал достичь финансовой стабильности в мире с помощью банковского надзора.

Основная функция банковского надзора — следить за стабильностью банковской системы и защищать интересы кредиторов и вкладчиков.

начальник управления консолидированного анализа рисков

Этот надзор развивается как реакция на неэффективную работу банковской системы, её неготовность и неспособность справляться с кризисами. Например, в ответ на ипотечный кризис в США и снижение ликвидности банковской системы появился «Базель 3» — методические рекомендации Базельского комитета, которые утвердили в 2011–2017 годах.

Базельский комитет — не мистический «тайный совет». Это коллегиальный орган, в который входят представители регуляторов, крупнейших банков и экономистов из разных стран. Публикации Базельского комитета стали стандартом благодаря взвешенной политике — все изменения начинают внедрять только после количественной оценки последствий.

Основная ценность базельских стандартов — их единство. Инициативы комитета становятся обязательными требованиями на международном уровне, то есть банки разных стран фактически пользуются едиными нормами.

Банковский надзор в его современном понимании сформировался в России в 2000-х годах. С этого времени в стране начали формировать нормативную базу и требования к банковской системе.

Часть подходов ориентировалась на «Базель», например, инструкция по нормативам достаточности капитала. Другая часть опиралась на локальную специфику, например, нормативы ликвидности и подходы по формированию резервов.

В России функции банковского надзора выполняет Центробанк. Ключевые показатели, которые он контролирует — достаточность капитала, ликвидность, концентрация кредитных рисков, объём отдельных операций, резервы по ссудам.

Деятельность банков связана с рисками: кредитными, рыночными, операционными. Все они могут привести к убыткам. Но у банка для регулирования есть собственный капитал. Это денежная «подушка безопасности», размер которой достаточен для покрытия возможных убытков.

Представьте весы, на одной чаше которых капитал банка, а на другой — потери, которые может понести банк от реализации разных рисков. Если риски больше собственного капитала, то эта чаша перевесит, и банк может оказаться в ситуации дефолта.

Капитал — самый целостный показатель устойчивости банка, его доходности и эффективности кредитной политики, поэтому его используют в большинстве нормативов, чтобы определить границы допустимого риска. Один из главных нормативов — достаточность капитала (Н1.0) — можно посчитать по простой формуле:

Достаточность капитала = Собственный капитал банка / Активы, взвешенные с учётом риска (RWA)

Основной показатель формулы — знаменатель RWA (Risk-weighted asset) — взвешенные с учётом риска активы. Цель любого банка — получить максимальную доходность на капитал, значит важно оптимально его использовать. Чем меньше капитала потребляют активы (несут меньше риска), тем выше достаточность капитала. Высокая достаточность позволяет выдавать больше кредитов и обеспечивать более высокую доходность.

Минимальное значение достаточности собственных средств (капитала) (H1.0) — 8%, с учетом надбавок по Базель 3 – 11,5%. Банки должны ежедневно контролировать норматив и не могут опуститься ниже такого уровня. Для них важно иметь возможность быстро и просто посчитать этот показатель.

RWA считают все банки — у каждого своя система. ВТБ разработал для этого калькулятор. Это решение помогло нам первыми из российских банков перейти на «Базель 3.5». Банк России опубликовал требования в конце 2019 года, а уже через пару месяцев ВТБ сдал отчётность по новым требованиям.

Discovered

О финансах и не только…

RWA — Активы, взвешенные по риску

Что такое Risk-Weighted Assets?

Risk-Weighted Assets (RWA) — это активы, взвешенные на определенный коэффициент риска. Взвешенные с учетом риска активы используются для определения минимального размера капитала, которым должны располагать банки и прочие финансовые учреждения с целью снижения риска своей несостоятельности. Требование к капиталу основано на оценке риска для каждого типа банковских активов.

Например, кредит, обеспеченный аккредитивом, считается более рискованным и, следовательно, требует «резервирования» большего размера капитала, чем ипотечный кредит, обеспеченный недвижимым имуществом.

Сущность активов, взвешенных по риску

При расчете взвешенных с учетом риска активов изначально все банковские активы классифицируются по различным классам в зависимости от уровня их риска и вероятности возникновения убытков. Кредитный портфель банков, наряду с другими активами, такими как денежные средства и портфель ценных бумаг, измеряется для определения общего уровня риска банка.

Более рискованные активы, такие как необеспеченные кредиты, имеют более высокий риск дефолта и, следовательно, имеют более высокий вес риска, чем такие активы, как денежные средства и казначейские обязательства. Чем выше величина риска, которым обладает актив, тем выше коэффициент достаточности капитала (CAR — Capital Adequacy Ratio) и требования к капиталу. С другой стороны, казначейские векселя обеспечены способностью национального правительства генерировать доходы и предъявляют гораздо более низкие требования к капиталу, чем необеспеченные кредиты.

В Базельском соглашении, опубликованном Базельским комитетом по банковскому надзору, Комитет объясняет, почему использование метода взвешивания по риску является предпочтительной методологией, которую банки должны принять для расчета капитала:

Обычно разные классы активов имеют разные веса риска, связанные с ними. Расчет весов риска зависит от того, принял ли банк стандартизированный подход или подход IRB в рамках Базель II.

Некоторым активам, таким как долговые обязательства, присваивается более высокий риск, чем другим, таким как денежные средства или государственные ценные бумаги/облигации. Поскольку разные типы активов имеют разные профили риска, взвешивание активов в соответствии с их уровнем риска в первую очередь корректируется на активы, которые являются менее рискованными, позволяя банкам дисконтировать активы с более низким риском. В самом основном приложении государственному долгу разрешается «взвешивание риска» на 0%, то есть они вычитаются из общей суммы активов для целей расчета CAR.

Документ был издан в 1988 году Базельским комитетом по банковскому надзору, который рекомендует определенные стандарты и правила для банков. Изначально он назывался Базель I, но впоследствии Комитет издал пересмотренную систему, известную как Базель II. Основная рекомендация этого документа заключается в том, что банки должны иметь достаточность капитала на уровне не менее 8% его активов, взвешенных с учетом риска. После кризиса 2007-2008 г. была опубликована версия Базель III, которая дополнила предыдущие версии.

Как оценить риск активов

При определении риска, связанного с конкретным активом, которым владеет банк, регулирующие органы учитывают несколько факторов. Например, когда оцениваемый актив является коммерческим займом, регулирующий орган будет определять последовательность погашения займа заемщиком и обеспечение, используемое в качестве обеспечения займа.

Если рассматриваемый актив представляет собой казначейский вексель, оценка будет отличаться от коммерческого займа, поскольку казначейский вексель подкрепляется способностью правительства постоянно генерировать доходы. Правительство имеет более высокий уровень финансового доверия, что приводит к снижению риска для банка. Регуляторы требуют, чтобы банки, имеющие коммерческие кредиты на своем балансе, поддерживали более высокий объем капитала, тогда как банки с казначейскими векселями и другими инвестициями с низким уровнем риска обязаны поддерживать гораздо меньший уровень капитала.

Требования к капиталу для активов, взвешенных с учетом риска

Требования к капиталу относятся к минимальному капиталу, который банки должны держать в зависимости от уровня риска имеющихся активов. Минимальные требования к капиталу, установленные регулирующими органами, такими как Федеральная резервная система, Банк международных расчетов (BIS), Европейский центральный банк, Центральный банк страны предназначены для обеспечения достаточного размера капитала банков, пропорционального уровню риска их активов. Капитал действует как денежная подушка безопасности, если банк понесет операционные убытки в ходе осуществления своей деятельности.