Rwa показатель что это

Достаточность собственного капитала

Достаточность собственного капитала (Tier 1 Capital Ratio) — это отношение собственного капитала банка к взвешенным по риску активам (RWA). RWA — это суммарные активы банка, взвешенные по уровню кредитного риска согласно формуле, которая определяется Регулятором (обычно центральным банком). Большинство банков следуют в этом вопросе рекомендациям Базельского Комитета (Basel II). Активы, эквивалентные наличным, обычно имеют нулевой вес риска, а некоторые кредиты могут иметь вес риска до 100%.

При выборе RWA коэффициентов банк может следовать либо Стандартизированному подходу, либо подходу на основе внутренних моделей кредитного риска (Internal ratings-based approach, IRB).

Стандартизированный подход определяет одинаковые для всех банков его применявших стандартные веса для различных типов активов. При использовании внутренних моделей, веса определяются банком индивидуально на основе информации о корреляциях, дополнительном обеспечении и пр. Подход внутренних моделей позволяет снизить коэффициенты, но требует утверждения моделей у Регулятора.

2) Н2 — норматив мгновенной ликвидности. Характеризует способность банка овечать по своим обязательствам до востребования. Минимальное значение установлено Банком России на уровне 15%.

3) Н3 — норматив текущей ликвидности. Характеризует способность банка отвечать по своим текущим обязательствам (исполняемым в срок до 30 дней от отчетной даты). Минимальное значение установлено Банком России на уровне 50%.

4) Н4 — норматив долгосрочной ликвидности. Ограничивает долгосрочные активы банка. Максимально допустимое значение установлено Банком России на уровне 120%.

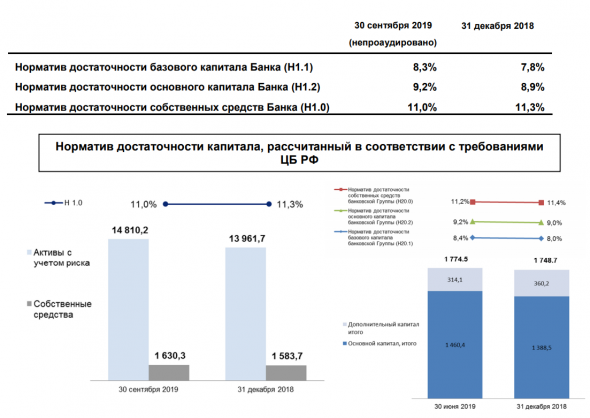

Пример расчета норматива капитала банка ВТБ:

file:///C:/Users/User/Downloads/Report_9M19_RUS.PDF

Discovered

О финансах и не только…

RWA — Активы, взвешенные по риску

Что такое Risk-Weighted Assets?

Risk-Weighted Assets (RWA) — это активы, взвешенные на определенный коэффициент риска. Взвешенные с учетом риска активы используются для определения минимального размера капитала, которым должны располагать банки и прочие финансовые учреждения с целью снижения риска своей несостоятельности. Требование к капиталу основано на оценке риска для каждого типа банковских активов.

Например, кредит, обеспеченный аккредитивом, считается более рискованным и, следовательно, требует «резервирования» большего размера капитала, чем ипотечный кредит, обеспеченный недвижимым имуществом.

Сущность активов, взвешенных по риску

При расчете взвешенных с учетом риска активов изначально все банковские активы классифицируются по различным классам в зависимости от уровня их риска и вероятности возникновения убытков. Кредитный портфель банков, наряду с другими активами, такими как денежные средства и портфель ценных бумаг, измеряется для определения общего уровня риска банка.

Более рискованные активы, такие как необеспеченные кредиты, имеют более высокий риск дефолта и, следовательно, имеют более высокий вес риска, чем такие активы, как денежные средства и казначейские обязательства. Чем выше величина риска, которым обладает актив, тем выше коэффициент достаточности капитала (CAR — Capital Adequacy Ratio) и требования к капиталу. С другой стороны, казначейские векселя обеспечены способностью национального правительства генерировать доходы и предъявляют гораздо более низкие требования к капиталу, чем необеспеченные кредиты.

В Базельском соглашении, опубликованном Базельским комитетом по банковскому надзору, Комитет объясняет, почему использование метода взвешивания по риску является предпочтительной методологией, которую банки должны принять для расчета капитала:

Обычно разные классы активов имеют разные веса риска, связанные с ними. Расчет весов риска зависит от того, принял ли банк стандартизированный подход или подход IRB в рамках Базель II.

Некоторым активам, таким как долговые обязательства, присваивается более высокий риск, чем другим, таким как денежные средства или государственные ценные бумаги/облигации. Поскольку разные типы активов имеют разные профили риска, взвешивание активов в соответствии с их уровнем риска в первую очередь корректируется на активы, которые являются менее рискованными, позволяя банкам дисконтировать активы с более низким риском. В самом основном приложении государственному долгу разрешается «взвешивание риска» на 0%, то есть они вычитаются из общей суммы активов для целей расчета CAR.

Документ был издан в 1988 году Базельским комитетом по банковскому надзору, который рекомендует определенные стандарты и правила для банков. Изначально он назывался Базель I, но впоследствии Комитет издал пересмотренную систему, известную как Базель II. Основная рекомендация этого документа заключается в том, что банки должны иметь достаточность капитала на уровне не менее 8% его активов, взвешенных с учетом риска. После кризиса 2007-2008 г. была опубликована версия Базель III, которая дополнила предыдущие версии.

Как оценить риск активов

При определении риска, связанного с конкретным активом, которым владеет банк, регулирующие органы учитывают несколько факторов. Например, когда оцениваемый актив является коммерческим займом, регулирующий орган будет определять последовательность погашения займа заемщиком и обеспечение, используемое в качестве обеспечения займа.

Если рассматриваемый актив представляет собой казначейский вексель, оценка будет отличаться от коммерческого займа, поскольку казначейский вексель подкрепляется способностью правительства постоянно генерировать доходы. Правительство имеет более высокий уровень финансового доверия, что приводит к снижению риска для банка. Регуляторы требуют, чтобы банки, имеющие коммерческие кредиты на своем балансе, поддерживали более высокий объем капитала, тогда как банки с казначейскими векселями и другими инвестициями с низким уровнем риска обязаны поддерживать гораздо меньший уровень капитала.

Требования к капиталу для активов, взвешенных с учетом риска

Требования к капиталу относятся к минимальному капиталу, который банки должны держать в зависимости от уровня риска имеющихся активов. Минимальные требования к капиталу, установленные регулирующими органами, такими как Федеральная резервная система, Банк международных расчетов (BIS), Европейский центральный банк, Центральный банк страны предназначены для обеспечения достаточного размера капитала банков, пропорционального уровню риска их активов. Капитал действует как денежная подушка безопасности, если банк понесет операционные убытки в ходе осуществления своей деятельности.

ML и DS оттенки кредитного риск-менеджмента

Мы команда Advanced Analytics GlowByte и запускаем цикл статей о моделировании в задачах управления кредитным риском. Цель цикла — кратко рассказать о сфере, расширить словарь профессиональных терминов и дать ссылки на полезные статьи и книги. В вводной статье мы покажем особенности применения ML и DS в сфере кредитного риска, без глубокого погружения в предметную область.

Далее раскроем вопросы методологии моделирования, работы с компонентами кредитного риска, а также подходов к калибровке и валидации, которые учитывают специфику работы моделей в банке.

Основа публикаций — наш проектный опыт по разработке и внедрению аналитических моделей в банковской сфере.

Чем рискуем?

Простым языком, кредитный риск — риск нарушения клиентами условий выплаты денежных средств по кредитным договорам.

Сфокусируемся на трех задачах, которые возникают в рамках кредитного риск-менеджмента.

Всем труба (pipeline) или схема кредитного процесса

Схематично кредитный процесс выглядит так:

Часть этого процесса от подачи заявления до выдачи именуется кредитным конвейером. В этой схеме есть упрощения. Например, мы рассматриваем процесс в рамках одного кредитного продукта, т.е. остаются за скобками вопросы маркетинга (Marketing Optimization, каннибализации продуктов, оттока клиентов и др). Из pipeline исключены процессы прескоринга, экспертной корректировки рейтинга и применения стоп-факторов андеррайтерами. Под стоп-факторами подразумеваются ограничения, природа которых, в первую очередь, в структуре продукта, который банк предлагает клиенту. Пример — вхождение клиента в список банкротов или наличие просрочки по кредитам в других банках.

Рейтинговое моделирование

Задача рейтингового моделирования (РМ) — это построение модели рейтингования клиентов для последующего ранжирования. Рейтингование производится по отношению к разным негативным событиям — ухудшение кредитоспособности, банкротство и т.д.

В зависимости от контекста, можно по-разному классифицировать эту задачу:

По этапу жизненного цикла клиента:

Из смежных задач стоит упомянуть задачу кредитного офферинга (см. далее) и задачу подбора порога отсечки по скоринговому баллу — определение порога одобрения. Последняя задача не освещается в этой статье, но содержит пространство для cutting-edge ML подходов. Например, есть попытки использования RL [7].

Еще кратко следует упомянуть актуальные тенденции по увеличению качества разрабатываемых моделей рейтингового моделирования:

Кредитный офферинг или как сделать предложение от которого нельзя отказаться

Результат рейтинговой модели (абсолютное значение оценки вероятности дефолта — PD) может быть использован для решения задачи кредитного офферинга. Под кредитным офферингом подразумеваем, в первую очередь, задачу установки первоначального лимита клиенту.

Безусловно, одного значения PD — прогноза вероятности дефолта — для определения оптимального лимита недостаточно. Нужно понимать допустимую область значений лимита, которые разумно предлагать клиентам. Это необходимо, чтобы сумма хотя бы косвенно отражала потребности клиента и его возможности по обслуживанию долга.

Ориентиром в этом случае может быть, например, оборот собственных средств клиента по некредитным продуктам.

Что еще нужно знать? Для лучшего понимания задачи нужно иметь представление о структуре стоимости кредита. Она схематично представлена на следующей диаграмме (подсмотрено в [11]):

«Ресурс» — стоимость денег, за счет которых осуществляется кредитование (например, ставка по депозитам, которая привлекает деньги вкладчиков и обеспечивает требуемую денежную массу). «Маржа» — ожидаемая прибыль от выдачи кредита. «Риск» — отчисление на случай невозврата кредита. «Расходы» — расходы на привлечение и обслуживание.

В этой структуре рейтинговое моделирование может быть использовано для определения размера и структуры блока «Риск». «Ресурс», в значительной степени, определяется ключевой ставкой ЦБ. «Расходы» и «маржа» — продуктовые составляющие, часто указываются в паспорте продукта.

Другими словами, «Риск» является всего лишь одной из компонент, которая влияет на итоговую доходность по сделке.

А как быть с другими? Похоже, возникает оптимизационная задача. Попробуем ее формализовать. Стоит подчеркнуть, что вариантов может быть множество, и опираться, в первую очередь, стоит на бизнес-задачу и контекст процесса разработки.

Начнем с простого варианта и далее покажем потенциальные точки развития решения. Проще всего оптимизировать доходность сделки.

Пусть происходит выдача кредитного договора на сумму L (лимит). У этого договора есть прогнозная вероятность дефолта PD. В первом приближении считаем, что клиент на момент дефолта имеет задолженность равную L.

Тогда оптимизационная задача будет выглядеть следующим образом:

Видим, что PD фиксирован и зависимость от L линейная. Казалось бы, оптимизировать нечего.

Однако в реальной жизни PD зависит от L по следующим соображениям: чем больше лимит, тем сложнее обслуживать долг и, соответственно, тем выше вероятность дефолта. В этом случае наша задача, действительно, превращается в оптимизационную. Однако и тут есть нюанс. В выборке бывают клиенты с разными доходами, поэтому абсолютных значений будет недостаточно. Лучше всего строить зависимости не от лимита, а от уровня закредитованности, т.е. параметра :

Зависимость может быть восстановлена на исторических данных или данных пилота.

Также на оптимизационную задачу могут влиять продуктовые стопы. Например, в паспорте продукта могут быть указаны допустимые границы уровня риска (вероятности дефолта). Тогда оптимизация производится только до указанной границы.

В целом, и особенно для других индустрий (телеком, например) оценка дохода и дебиторской задолженности (по-другому, EAD — Exposure at default — величина кредита на дату дефолта) в виде лимита являются слишком консервативными. Кроме того, стоит учесть, что часть средств может быть возвращена (та доля EAD, которая не будет возвращена, обозначается LGD – Loss Given Default). Тогда

Обычно для выручки и EAD разрабатываются отдельные модели. LGD чаще всего заменяется консервативным значением, которое зависит от отрасли (банки, телеком и т.д.) и типа продукта (может оценивается как средний LGD по продукту). Для ориентира можно посоветовать использовать любимое число в диапазоне 0.9-1.

До сих пор мы считали, что только PD зависит от . Но такой зависимостью могут обладать и другие компоненты:

Далее, если мы хотим учитывать другие продукты в офферинге (например, для выбора оптимального предложения клиенту), то дополнительно следует учитывать вероятность отклика клиента на продукт и вероятность оттока, если клиент уже обслуживается:

«Отклик» — вероятность взятия продукта, «Отток» — вероятность оттока клиента. В этом случае можно сравнивать доходности между разными продуктами и решать задачи Marketing Optimization.

Все что здесь перечислено — лишь канва для решения задачи. Пока мы не учитывали расходы на каждый продукт, стоимость привлечения ресурсов, стоимость кампании, вероятность мошенничества и т.д.

В общем случае их надо также включать в оптимизатор. Все зависит от контекста и приемлемого уровня приближения для решения бизнес-задачи.

Что еще погуглить? Ключевые слова risk-based limit, credit-limit management profit-based approach.

Итак, деньги предложены и выданы клиентам. Но часть из них начинает уходить в просрочку. Как управлять ситуацией? Берем паяльник. Собираем подушку безопасности в виде резерва денег. Как это сделать, расскажем прямо сейчас.

Резервы и роль DS для их расчета

Определение величины риска является ключевым в деятельности банка: в зависимости от аппетита к риску банк определяет с какими клиентами готов работать. Но в любом случае для минимизации возможных потерь формируется денежный резерв в виде наличности или ликвидных ценных бумаг. В худшем случае банк теряет весь портфель, однако это маловероятно, поэтому иметь полный резерв не слишком эффективно. Нужен некоторый баланс.

Для этого надо точно определить объем денег, который следует зарезервировать. Так появляется задача обеспечения достаточности капитала (required capital) под ожидаемые потери. (Expected Loss — EL). Требования достаточности капитала определяются и отслеживаются регулятором (Центральный банк).

Интуицией для регулятора служит международный опыт, отраженный в разных нормативных документах. Международный опыт спроецирован на отечественную реальность в ряд положений и указаний. Но об этом чуть позже.

Взглянем на эволюцию подхода, чтобы подчеркнуть как именно возрастала роль DS и ML в контексте данной задачи.

В 1974 году при банке международных расчетов в Базеле был сформирован Базельский комитет по банковскому надзору, который и по сей день занимается внедрением единых стандартов в сфере банковского регулирования.

Первым принятым соглашением было Базельское соглашение о капитале Basel I в 1988 году. В Basel I основное внимание уделялось кредитному риску и было установлено, что размер капитала должен превышать 8% активов банка, взвешенных с учетом риска (Активы, взвешенные с учетом риска – Risk-weighted Assets (RWA)).

| Тип кредитного продукта | Вес, % |

| Кредит наличными | 0 |

| Ипотека | 50 |

| Кредиты ЮЛ | 100 |

Например, рассмотрим Ипотеку за 100кР (да-да, пример в вакууме):

Т.е. банку под данный договор необходимо зарезервировать не менее 4кР.

Подход очень прост и в этом его большое преимущество. Но и недостаток тоже: не применить XGBoost не учитываются, например, поведение клиента и общая экономическая ситуация.

Для устранения недостатков соглашения Basel I было введено соглашение Basel II. Во-первых, Basel II учел другие типы рисков (операционные и рыночные) для резервирования, а во вторых, что более важно для нас, декомпозировал расчет на компоненты. В этот момент и появляется простор для Xgboost ML и DS.

Basel III было введено как прямой результат глобального экономического кризиса. Добавились риски и усложнились расчеты. Для рассуждений нам хватит первых двух соглашений. Чуть подробнее для первого ознакомления можно погрузиться в первые страницы [6].

Так как же посчитать? В России, аналогично базельской системе, есть несколько подходов к оценке RWA:

1. Стандартный подход– наиболее простой. Основа — положение ЦБ 590-П.

Далее цитата (подслушано в [12]):

«Концепция оценки кредитного риска, описанная в Положении 590-п, не предполагает непосредственного расчета параметров кредитного риска. Размер формируемого резерва определяется на основании профессионального суждения в соответствии с критериями, заданными регулятором по отдельным ссудам или на основании методики оценки кредитного риска по портфелям однородных ссуд, при этом ссуда (портфель однородных ссуд) относится к одной из пяти категорий качества. Для каждой категории банком России определены диапазоны обесценения в процентах от балансовой стоимости финансового инструмента.»

Иными словами, все ссуды экспертно классифицируются на 5 категорий качества, и в зависимости от категории определяется объем резервирования. Кроме того, определяются так называемые индивидуальные признаки обесценения (например, ухудшение финансового положения), на основе которых кредитный договор может быть выведен из ПОС (портфель однородных ссуд) с дальнейшей оценкой резервов на индивидуальной основе.

2. Подходы на основе Внутренних Рейтингов(ПВР, регламентируется положением ЦБ 483-П) уже подразумевают наличие компонент PD, LGD и EAD.

На иллюстрации ниже отражены зоны ответственности банка и регулятора при разных подходах:

Как видно из таблицы выше, в случае использования базового или продвинутого ПВР, задача по оценке отдельных компонент проводится банками самостоятельно, в связи с чем возникает необходимость построения предиктивных моделей на основе исторических данных. А с учетом того, что для отдельных кредитных продуктов зачастую используются различные сегменты клиентов и, соответственно, необходимо строить отдельные модели, появляется простор для работы data scientist’ов.

При имеющихся рассчитанных значениях указанных компонент можно определить ожидаемые потери (Expected Loss – EL) и неожиданные потери (Unexpected Loss – UL).

Потери в рублях представляют собой произведение трех компонент:

еще встретится нам неоднократно в цикле статей — это рефрен задачи резервирования в кредитном риске.

После такого рода декомпозиции EL (ECL), возникает возможность смоделировать (DS и ML, привет!) ) каждую из упомянутых величин PD (модель бинарной классификации), LGD (модель регрессии), EAD (модель регрессии), где, в рамках указанных регулятором требований на разных этапах моделирования (разработка, калибровка и валидация) появляется возможность для использования статистических методов и алгоритмов машинного обучения.

Сумма EL и UL формирует величину стоимости под риском (Value at Risk – VaR) – меру, которую с заданной вероятностью (по базельским соглашениям 99%) не превысят потери в течение определенного периода времени.

Подробнее об особенностях моделирования компонент PD, LGD, EAD расскажем в следующей статье цикла, а пока рассмотрим еще один способ оценки суммы для формирования резервов.

3. Методология МСФО9. Кратко.

Методология МСФО9 для определения резервов использует:

В подходе МСФО9 ещё больше простора для DS и ML-экспериментов.

Что еще почитать?

| Рейтинговое моделирование | Кредитный офферинг | Расчет уровня ожидаемых потерь | |

|---|---|---|---|

| Задачи, решаемые с помощью DS/ML | – Определение алгоритма рейтингования; – Определение порога одобрения; – Калибровка. | – Разработка оптимизатора; – Разработка моделей, используемых для подбора кредитного предложения. | компонент PD, LGD, EAD; – Калибровка. |

Выводы

Основной вывод после написания вводной статьи для нас (abv_gbc, alisaalisa, artysav, eienkotowaru) таков: крайне сложно коротко рассказать даже о трех задачах, возникающих в расчете кредитного риска. Почему?

Для этих задач разработана детальная методология, что дает хорошую пищу для ML и DS размышлений. Эти размышления развивают подходы для ответа на все более сложные вызовы рынка. Инструменты, основанные на таких подходах, из комплементарных постепенно становятся основными при принятии решения. Все это вместе позволяет переносить лучшие практики и интуиции риск-моделирования в другие индустрии (телеком, страхование, промышленность). Какие именно? Расскажем в следующих статьях цикла.

Почему банки обязаны следить за своей финансовой устойчивостью

Как мировые правила банковского надзора распространили на Россию, и какими инструментами можно контролировать состояние активов.

Существует свод правил, инструкций и стандартов, обязательный для всех банков. «Законодатель мод» в этом вопросе — Базельский комитет по банковскому надзору. Он появился в 1974 году после потрясений на международных валютных и банковских рынках. Тогда спад производства в сочетании с ростом цен привели к экономическому кризису в США, Западной Европе и Японии. Базельский комитет планировал достичь финансовой стабильности в мире с помощью банковского надзора.

Основная функция банковского надзора — следить за стабильностью банковской системы и защищать интересы кредиторов и вкладчиков.

начальник управления консолидированного анализа рисков

Этот надзор развивается как реакция на неэффективную работу банковской системы, её неготовность и неспособность справляться с кризисами. Например, в ответ на ипотечный кризис в США и снижение ликвидности банковской системы появился «Базель 3» — методические рекомендации Базельского комитета, которые утвердили в 2011–2017 годах.

Базельский комитет — не мистический «тайный совет». Это коллегиальный орган, в который входят представители регуляторов, крупнейших банков и экономистов из разных стран. Публикации Базельского комитета стали стандартом благодаря взвешенной политике — все изменения начинают внедрять только после количественной оценки последствий.

Основная ценность базельских стандартов — их единство. Инициативы комитета становятся обязательными требованиями на международном уровне, то есть банки разных стран фактически пользуются едиными нормами.

Банковский надзор в его современном понимании сформировался в России в 2000-х годах. С этого времени в стране начали формировать нормативную базу и требования к банковской системе.

Часть подходов ориентировалась на «Базель», например, инструкция по нормативам достаточности капитала. Другая часть опиралась на локальную специфику, например, нормативы ликвидности и подходы по формированию резервов.

В России функции банковского надзора выполняет Центробанк. Ключевые показатели, которые он контролирует — достаточность капитала, ликвидность, концентрация кредитных рисков, объём отдельных операций, резервы по ссудам.

Деятельность банков связана с рисками: кредитными, рыночными, операционными. Все они могут привести к убыткам. Но у банка для регулирования есть собственный капитал. Это денежная «подушка безопасности», размер которой достаточен для покрытия возможных убытков.

Представьте весы, на одной чаше которых капитал банка, а на другой — потери, которые может понести банк от реализации разных рисков. Если риски больше собственного капитала, то эта чаша перевесит, и банк может оказаться в ситуации дефолта.

Капитал — самый целостный показатель устойчивости банка, его доходности и эффективности кредитной политики, поэтому его используют в большинстве нормативов, чтобы определить границы допустимого риска. Один из главных нормативов — достаточность капитала (Н1.0) — можно посчитать по простой формуле:

Достаточность капитала = Собственный капитал банка / Активы, взвешенные с учётом риска (RWA)

Основной показатель формулы — знаменатель RWA (Risk-weighted asset) — взвешенные с учётом риска активы. Цель любого банка — получить максимальную доходность на капитал, значит важно оптимально его использовать. Чем меньше капитала потребляют активы (несут меньше риска), тем выше достаточность капитала. Высокая достаточность позволяет выдавать больше кредитов и обеспечивать более высокую доходность.

Минимальное значение достаточности собственных средств (капитала) (H1.0) — 8%, с учетом надбавок по Базель 3 – 11,5%. Банки должны ежедневно контролировать норматив и не могут опуститься ниже такого уровня. Для них важно иметь возможность быстро и просто посчитать этот показатель.

RWA считают все банки — у каждого своя система. ВТБ разработал для этого калькулятор. Это решение помогло нам первыми из российских банков перейти на «Базель 3.5». Банк России опубликовал требования в конце 2019 года, а уже через пару месяцев ВТБ сдал отчётность по новым требованиям.