Tips облигации что это

Что такое TIPS — облигации с защитой от инфляции

Государственные облигации являются одним из самых надежных инструментов на рынке ценных бумаг. Грамотный инвестор обязательно оставит для них место в своем инвестиционном портфеле, чтобы сделать его более защищенным, поскольку государство выполняет обязательства и выплачивает свои долги в любых обстоятельствах. Тем не менее есть у этих бумаг и недостаток.

Зачем облигации защита

Облигации могут сильно обесцениваться в результате всплеска инфляции. От ее последствий страдают все инвесторы: обесцениваются акции, падают курсы валют и т. д. Но надежные государственные облигации с невысоким размером купонных платежей теряют сильнее всего. А ведь по многим из них срока погашения можно ожидать в течение десяти и более лет! Представляете, насколько сильно может обесцениться бумага?

Казначейские бумаги США

TIPS отличается от обычной облигации. Ее особенность выражается в том, что она имеет фиксированный размер купона в процентах и индексируемый номинал. Размер номинала индексируется в соответствии размером инфляции, которая высчитывается на основе индекса потребительских цен CPI-U.

Вместе с номиналом каждые полгода индексируются на уровень инфляции и выплаты по купону.

Такие облигации позволяют инвестору надежно защититься от инфляции и зарабатывать на облигациях больше ее уровня.

Дополнительная доходность может быть получена в результате:

Фонд состоит из облигаций TIPS. Это означает, что наши инвесторы теперь также смогут защитить свои валютные (долларовые) инвестиции от негативных последствий инфляции в США, покупая FXTP на Московской бирже с минимальной комиссией 0,25%.

Уровень инфляции в Штатах непрерывно растет, по итогам апреля 2021 года фактическая инфляция превысила 4%.

Как правильно использовать FXTP в инвестиционном портфеле

Большинство зарубежных инвесторов в облигационный сектор портфеля предпочитают вкладывать именно бумаги TIPS.

Риск роста инфляции в США сегодня очень актуален. В этих условиях инвестиции в обычные облигации становятся просто невыгодными.

Всем, кто, не имея больших капиталов, хочет сформировать надежный инвестиционный портфель, стоит обратить внимание на FXTB. Учитывая минимальную стоимость бумаги ($1 на старте) и низкую комиссию ETF (0,25 %), это вполне приемлемый даже для начинающего инвестора способ инвестирования в защищенные от инфляции облигации TIPS.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Облигации с защитой от инфляции (TIPS)

Облигации TIPS

TIPS (Treasury Inflation Protected Securities) или Inflation-linked Bonds — это американские облигации с защитой от инфляции. Впервые выпущены Казначейством США лишь в 1997 году. Срок выплат по купону обычно составляет полгода, причем купон предполагает индексацию на уровень инфляции. При этом интересно, что переменной величиной является сама номинальная стоимость облигации.

Номинальная стоимость TIPS растет вместе с инфляцией. Для примера предположим, что инфляция выросла на 2% и номинальная стоимость облигации с защитой от инфляции стала не 100$, а 102$. Если ставка купона зафиксирована 3% от номинала, то выплата должна быть уже не 3$, а 3.06$. Индексация и выплаты проводятся каждые полгода.

Таким образом, если казначейские облигации США обычно признаются безрисковым инструментом в абсолютном выражении, то TIPS можно назвать безрисковыми по отношению к инфляции. Надежность эмитента в данном случае очень высока. Про облигации США читайте здесь.

Поскольку мир уже около 80 лет живет в эпоху постоянной инфляции, то можно ожидать постепенного роста номинальной стоимости TIPS и реальных выплат по их купонам.

Инфляция в США с 2003 года:

Во все указанные года инфляция в США была положительной, однако при этом очень низкой — максимальное значение в 4% годовых наблюдалось в 2007 году. Минимальный рост цен около нуля был в кризисном 2008 году, причем почти всю вторую половину года фиксировалась дефляция. Это интересно, поскольку предыдущий сильный кризис 1970-х был отмечен всплесками повышения цен выше 10% в год. Другой интересный факт в том, что декабрь традиционно является месяцем отрицательной инфляции.

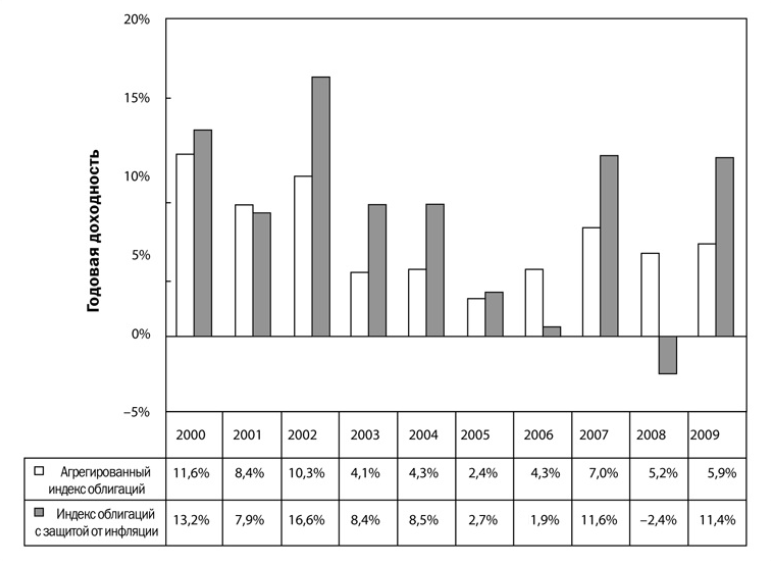

Менее предсказуемым было то, что с 2000 по 2010 годы индекс защищенных от инфляции облигаций показал лучшую доходность, чем надежные казначейские бонды (по данным из книги Ферри «Все о распределении активов»):

Для сравнения автором взяты Barclays Capital U.S. Aggregate Bond Index и Barclays Capital TIPS Index. Семь лет из десяти TIPS выдавали не менее 8% годовых, на этом отрезке облигации оказались лучше американских акций. Получается, у нас в руках почти что идеальный инструмент с довольно высоким доходом и малой волатильностью цены даже в кризис?

Не совсем. Возьмем 10-летную облигацию США с текущей доходностью х%, и 10-летную TIPS, у которой доходность z%. При нормальном рынке можно ожидать, что величина (x-z) будет положительной и окажется равной уровню ожидаемой инфляции на следующие 10 лет.

10-летние казначейские облигации:

10-летние облигации с защитой от инфляции (TIPS):

В настоящий момент разница составляет 1.8 — 0.15 = 1.65% в год, что соответствует уровню инфляции последних лет. Кстати, 10 лет назад соотношение было близким и составляло 2.2%. Можно сказать, что казначейские выпуски учитывают предполагаемую инфляцию, тогда как TIPS этого не делают. А значит, в общем случае у TIPS нет оснований постоянно показывать повышенную доходность относительно казначейских облигаций.

Дополнительный минус TIPS в налоговых последствиях. Если вы покупаете обычную облигацию и затем продаете ее, получая прибыль, то вы платите налог на доход — который могли не заплатить, продержав ценную бумагу до погашения. В случае TIPS курсовой рост облигации обеспечивается инфляцией и облагается налогом независимо от того, держите ли вы ее до погашения или нет.

Общий размер рынка

Общий размер рынка защищенных от инфляции облигаций в мире приближается к 3 трлн. долларов. Лидирующую позицию ожидаемо занимают США с долей около 40% рынка, однако и многие другие страны имеют немалый объем облигаций этого типа. Так, Великобритания эмитировала привязанные к инфляции облигации на сумму более 700 млрд. долларов, а Франция более чем на 225 млрд. Неудивительно, что очень небольшую долю имеет Япония, страдающая в 21 веке от дефляции. Как видно, объемы постепенно растут.

Анализ TIPS после кризиса

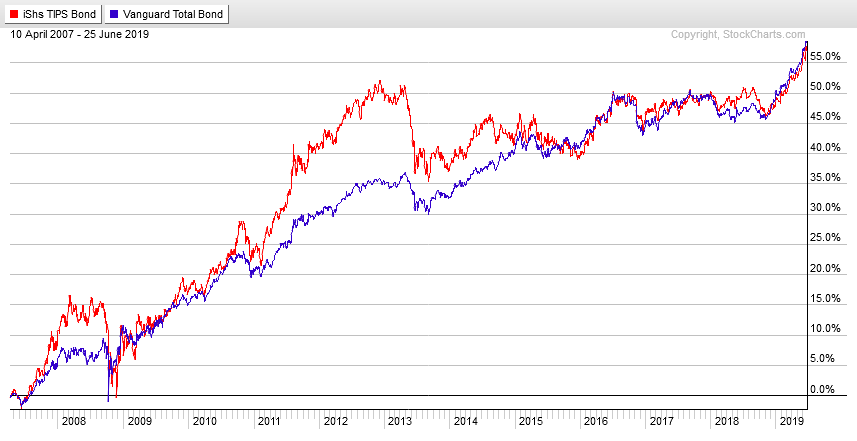

Сегодня нетрудно найти биржевые фонды ETF, которые отслеживают индекс защищенных от инфляции облигаций, обеспечивая широкую диверсификацию. Наиболее ликвидным является фонд iShares TIPS Bond ETF (TIP) на американские облигации с активами под управлением в размере более 20 млрд. долларов. Вы можете купить его через зарубежного брокера. Сравним его полную доходность с фондом BND (также с учетом дивидендов), который отслеживает упомянутый выше Barclays Capital U.S. Aggregate Bond Index:

Фонд BND создан весной 2007 года, так что точкой отсчета является его запуск. Мы видим, что несмотря на локальные пузыри инфляционных облигаций в 2008 и 2011-12 годах оба фонда показали одинаковую конечную доходность, которая в годовом выражении за последние 10 лет оказалась примерно 3.6% годовых. Это меньше, чем в предыдущее десятилетие и в этот раз значительно хуже акций США.

Облигации с защитой от инфляции в России

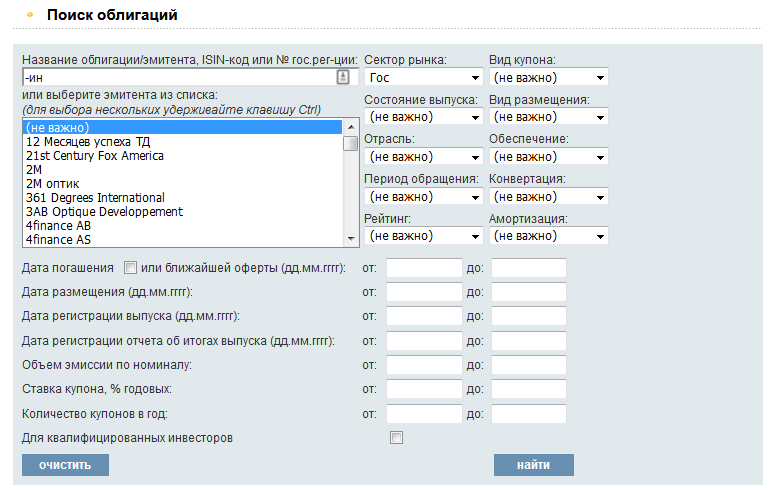

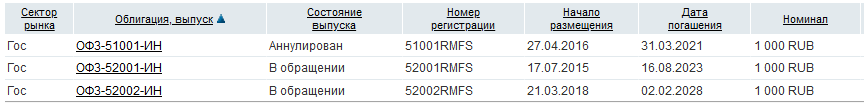

Согласно проспекту эмиссии, в России предусмотрены как среднесрочные облигации с защитой от инфляции (сроком от 1 до 5 лет), так и долгосрочные (от 5 до 30 лет). При этом облигации являются именными и купонными. Российский рынок инфляционных бондов не сравнить с американским, однако отдельные выпуски можно найти на rusbonds.ru:

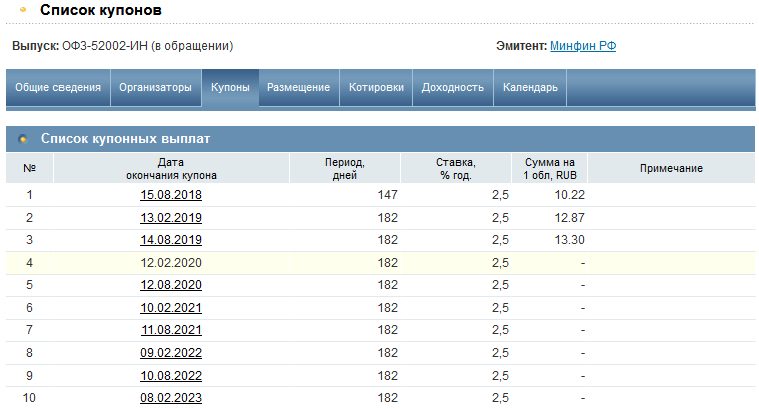

Таким образом, сейчас в обращении находятся две облигации с защитой от инфляции, в обоих случаях эмитентом выступает государство (Министерство Финансов РФ). Для примера рассмотрим более свежую облигацию ОФЗ-52002-ИН:

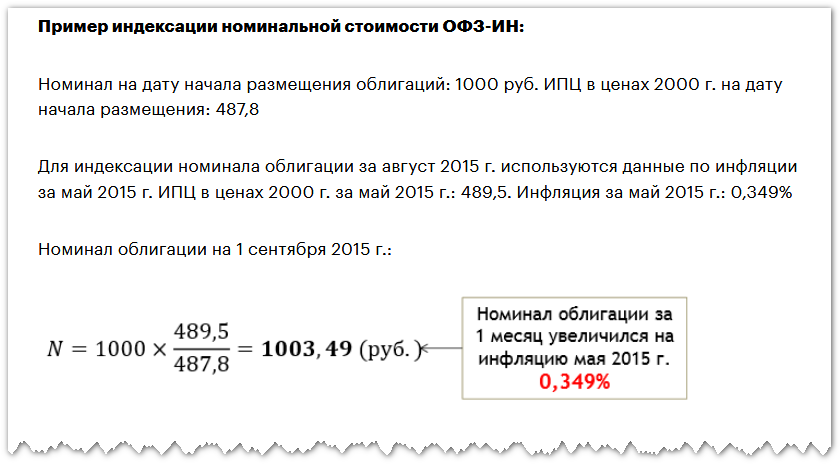

Видно, что хотя ставка купона облигации постоянна и равна 2.5%, сумма выплат постепенно растет. Это происходит из-за увеличения номинала ценной бумаги в соответствии с индексацией на уровень инфляции по Росстату. Точный расчет имеет свои тонкости, поскольку происходит с трехмесячной задержкой, т.е к примеру инфляция за май учитывается в ценах сентября:

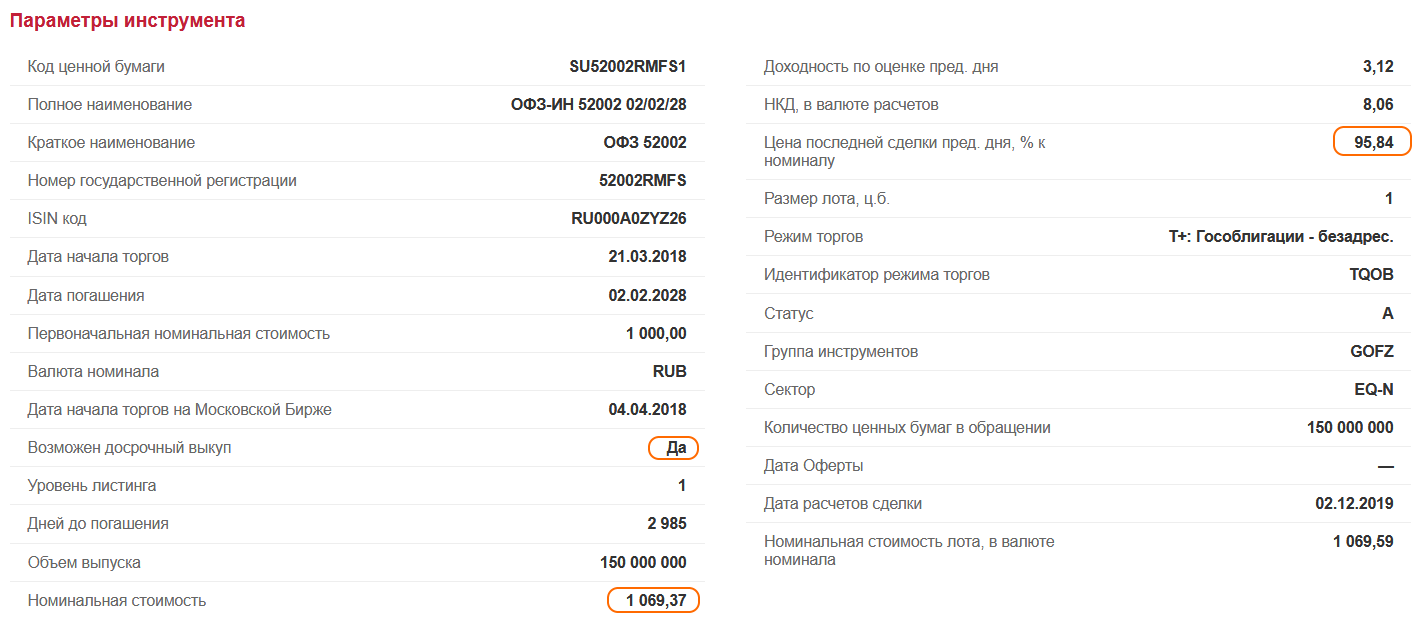

Доход на купон и на рост индексации номинальной стоимости не удерживается, однако «облигации могут быть выкуплены Минфином РФ до срока их погашения с возможностью их последующего обращения с соблюдением требований, установленных бюджетным законодательством Российской Федерации». Или мне кажется, или государство стелет себе соломку на случай продолжительной сильной инфляции.

Облигация обращается на Московской бирже и ее котировки, как и в случае обычной облигации, указываются в процентах от номинала. Так, на сегодня котировки ОФЗ-52002-ИН примерно 96%. В свойствах можно также увидеть текущую цену номинала, от которой рассчитывается процент.

Выводы

В целом облигации, индексируемые на уровень инфляции, позволяют гарантировано сохранить реальную стоимость денег. Это очень хороший исход для банковского депозита и неплохой для государственных ценных бумаг, тогда как корпоративные облигации могут инфляцию слегка обыгрывать. Последние 30-35 лет инфляция в мире невысока, однако в неудачное для США десятилетие 2000-2010 ценные бумаги с защитой от инфляции смогли обыграть акции.

Кроме того, в 1970-х защита от роста цен очень пригодилась бы американскому инвестору, поскольку в США в те годы происходило быстрое обесценивание денег. Акции, которые как инструмент позволяют индексировать инфляцию, сильно упали — так что возврат котировок Доу-Джонса в начале 1980-х к уровням конца 1960-х не означал возврата покупательной способности денежных средств. Поэтому ОФЗ-ИН и биржевые фонды на TIPS неплохой способ подстраховаться от возможных будущих скачков цен. Особенно для пенсионеров, у которых облигации составляют большую часть портфеля — однако в российском случае возможен досрочный выкуп ОФЗ-ИН эмитентом.

Что такое облигации TIPS?

Поясните, что такое облигации TIPS и для чего они нужны?

Так ли они эффективны и стоит ли добавлять их в портфель новичку?

TIPS расшифровывается как Treasury Inflation-protected Securities. Это вид казначейских облигаций — трежерис, то есть долговых бумаг, выпущенных правительством США. В отличие от обычных трежерис TIPS индексируются с учетом инфляции.

Другими словами, эти облигации призваны защищать капитал инвестора от обесценивания в условиях высокой инфляции. Номинал облигации и купонные выплаты увеличиваются в цене согласно росту потребительских цен и тем самым сохраняют свою реальную стоимость.

На российском рынке аналогом этих бумаг выступают ОФЗ-ИН — облигации федерального займа с привязкой к инфляции.

Расскажу подробнее, как устроены TIPS, в чем их польза и есть ли минусы.

Как работают традиционные гособлигации

Казначейские облигации считаются активами с самым низким уровнем кредитного риска, поскольку их выпускает правительство США.

Принцип такой: инвестор дает государству в долг в долларах и периодически получает купонные платежи в течение периода погашения облигации. Затем инвестору выплачивают изначальную сумму долга. При этом неважно, сколько к этому моменту будет стоить доллар с точки зрения покупательной способности.

Как правило, купонные выплаты по облигациям, которые инвестор получает в течение срока жизни облигации, нивелируют эту разницу, но не всегда. Многое зависит от экономической конъюнктуры. Например, при резком росте инфляции длинные облигации, которые инвестор покупал при более низких ключевых ставках, могут не перекрыть инфляционные потери. То есть реальная доходность облигации будет отрицательной.

В США в 20 веке было три десятилетия, когда покупка облигаций и их удержание до погашения принесли инвесторам отрицательную реальную доходность:

Анализ инфляции 1965—1974 годов — National Bureau of Economic ResearchPDF, 220 КБ

В такие периоды инвестор должен был сместить акцент с традиционных облигаций в сторону инструментов, которые позволили бы защититься от обесценивания денег. В частности, в этом случае хорошо бы сработали TIPS.

Последние десятилетия ознаменовались постепенным снижением уровня инфляции. В этот период TIPS были не так актуальны. Но с 2020 года мы наблюдаем локальный всплеск инфляции в США, в том числе в связи с нарушением глобальных производственных цепочек. Пока остается под вопросом, краткосрочное это явление или долгосрочный тренд.

Как устроены TIPS и как в них инвестировать

TIPS выпускаются со сроком погашения 5, 10 и 30 лет. Купонные выплаты по таким облигациям производят каждые шесть месяцев. При этом номинал облигации раз в полгода индексируется согласно официальному уровню инфляции в США, который обозначается как индекс потребительских цен, или CPI. При росте номинала растет и купон, поскольку он считается как некий процент от номинала.

Такая поправка на инфляцию происходит в течение всего срока жизни облигации.

Инвестировать в TIPS на Московской бирже сейчас можно через ETF от FinEx — FXTP и FXIP. Оба инструмента следуют за индексом Solactive US 5-20 Year Treasury Inflation-Linked Bond и позволяют инвестировать в портфель из 18 казначейских облигаций со сроком погашения от 5 до 20 лет.

Фонды FXTP и FXIP — статьи FinEx

Ежегодная комиссия составляет 0,25% для FXTP и 0,35% для FXIP. Она автоматически учитывается в котировках ETF.

Оба ETF имеют идентичную корзину активов, но разница между ними заключается в том, что FXIP — с рублевым хеджированием. Другими словами, последний ведет себя как рублевый актив, а не долларовый, а рублевое хеджирование дает дополнительную доходность. Изменение курса доллара не влияет на рублевую цену акций FXIP в отличие от цены FXTP.

На иностранных биржах тоже есть фонды, которые инвестируют в TIPS, например TIP и SCHP. Для доступа к ним нужен статус квалифицированного инвестора или счет у иностранного брокера.

Минусы TIPS

Если бы у TIPS не было недостатков, то они были бы лучше обычных казначейских облигаций. Ведь помимо всех плюсов трежерис инвестор дополнительно получает защиту от инфляции. А инфляция исторически так или иначе всегда присутствует, и это признак здорового развития экономики.

Но на рынке ничего не бывает бесплатным, и за дополнительные плюшки нужно платить. Вот какие недостатки есть у TIPS.

Более низкая доходность. У TIPS, как правило, более низкая доходность, чем у обычных трежерис. По состоянию на август 2021 года доходность 10-летних трежерис — около 1,3%, а у TIPS — порядка −1,1%, то есть отрицательная. Другими словами, если купить TIPS в последние месяцы и держать их до погашения, то вы отстанете от официального уровня инфляции.

Это также дает нам некоторую информацию о прогнозируемом уровне инфляции. Разница между доходностью 10-летних трежерис и TIPS — 2,4 п. п. Этот показатель называется Breakeven Inflation Rate и означает, что участники рынка облигаций ожидают таких темпов инфляции в ближайшее десятилетие.

По сентябрьским прогнозам ФРС, в 2021 году инфляция составит 4,2%, а дальше будет снижаться до 2,1% к 2024 году. Правда, стоит отметить, что в данных прогнозах используется не CPI, а показатель PCE.

Последний рассчитывает Бюро экономического анализа на основе данных от поставщиков и включает в себя более широкий спектр расходов, например медицинские услуги, оплаченные страховщиками. Также PCE менее зависим от категорий продуктов с высоким колебанием цен, таких как бензин и компьютеры, поэтому показатель менее волатилен, чем CPI.

Таким образом, если вы считаете, что инфляция в США будет выше, чем ожидает рынок, то имеет смысл обратиться к TIPS, чтобы защитить капитал. В противном случае лучше использовать обычные трежерис.

Зависимость от официального уровня инфляции. Другой недостаток TIPS — то, что они индексируются, отталкиваясь от официального уровня CPI — индекса потребительских цен. Его в США рассчитывает Bureau of Labor Statistics — Бюро статистики труда. В РФ это прерогатива Росстата.

Но официальные данные могут отставать от реальной инфляции. Кроме того, структура индекса потребительских цен неоднородна: разные товары и услуги растут в разной степени.

Индекс CPI включает восемь подкатегорий, которые имеют разный вес. Ниже они перечислены в порядке, который использует Бюро статистики труда.

Первые три — самые необходимые: еда, кров и одежда. Дальше следуют транспорт, медицинские услуги, отдых, образование и общение. В конце — прочие товары и услуги второй необходимости: роскошь, табак, косметика, финансовые услуги и так далее.

Что такое TIPS — казначейские ценные бумаги с защитой от инфляции

Здравствуйте, уважаемые читатели проекта Тюлягин! В статье рассмотрены казначейские ценные бумаги США с защитой от инфляции, которые также известны как TIPS. Вы узнаете что такое TIPS и в чем их основная суть, как данные ценные бумаги связанны с инфляцией и дефляцией, основные преимущества и недостатки TIPS. А также несколько примеров функционирования казначейских ценных бумаг США с защитой от инфляции.

Содержание статьи:

Что такое казначейские ценные бумаги с защитой от инфляции (TIPS)?

Казначейские ценные бумаги с защитой от инфляции (TIPS) — это вид казначейских ценных бумаг, выпущенных правительством США. TIPS индексируются с учетом инфляции, чтобы защитить инвесторов от снижения покупательной способности их денег. По мере роста инфляции TIPS корректируются в цене, чтобы сохранить свою реальную стоимость.

Суть и определение казначейских ценных бумаг с защитой от инфляции (TIPS)

Основная ценность TIPS возрастает по мере роста инфляции. Инфляция — это скорость роста цен в экономике, измеряемая индексом потребительских цен (ИПЦ). Инфляция становится проблемой, когда не происходит соразмерного роста реальной заработной платы, чтобы компенсировать негативные последствия роста цен.

TIPS являются популярным активом как для защиты портфелей от инфляции, так и для получения прибыли от нее, поскольку они выплачивают проценты каждые шесть месяцев на основе фиксированной ставки, определяемой на аукционе по облигациям. Однако суммы выплаты процентов могут варьироваться, поскольку ставка применяется к скорректированной основной сумме или стоимости облигации. Если основная сумма увеличивается с течением времени из-за роста цен, процентная ставка будет умножена на увеличенную сумму основного долга. В результате инвесторы получают более высокие проценты или купонные выплаты по мере роста инфляции. И наоборот, инвесторы получат более низкие процентные выплаты в случае дефляции.

TIPS выпускаются со сроком погашения 5, 10 и 30 лет и считаются инвестициями с низким уровнем риска, поскольку их поддерживает правительство США. При наступлении срока погашения TIP возвращают скорректированную основную сумму или первоначальную основную сумму, в зависимости от того, что больше.

TIPS можно приобрести непосредственно у правительства США через систему прямого казначейства с шагом 100 долларов при минимальных инвестициях в 100 долларов и доступны со сроками погашения 5, 10 и 30 лет.

Некоторые инвесторы предпочитают получать TIPS через взаимный инвестиционный фонд TIPS или биржевой фонд (ETF). Однако покупка TIPS напрямую позволяет инвесторам избежать платы за управление, связанной с взаимными фондами.

Связь TIPS с инфляцией и дефляцией

TIPS важны, поскольку они помогают бороться с инфляционным риском, который снижает доходность облигаций с фиксированной процентной ставкой. Риск инфляции представляет собой проблему, потому что процентная ставка, выплачиваемая по большинству облигаций, является фиксированной на весь срок действия облигации. В результате процентные выплаты по облигации могут не поспевать за инфляцией. Например, если цены вырастут на 3%, а по облигации инвестора выплачивается 2%, инвестор несет чистый убыток в реальном выражении.

TIPS предназначены для защиты инвесторов от неблагоприятных последствий роста цен в течение срока действия облигации. Номинальная стоимость — основная сумма — увеличивается с инфляцией и уменьшается с дефляцией, как измеряется ИПЦ. По истечении срока TIPS держателям облигаций выплачивается сумма основного долга с поправкой на инфляцию или первоначального основного долга, в зависимости от того, что больше.

Предположим, инвестор владеет TIPS на 1000 долларов на конец года со ставкой купона 1%. Если инфляции, измеряемой ИПЦ, нет, инвестор получит 10 долларов в виде купонных выплат за этот год. Однако, если инфляция вырастет на 2%, основная сумма в 1000 долларов будет увеличена на 2% до 1020 долларов. Ставка купона останется прежней на уровне 1%, но она будет умножена на скорректированную основную сумму в размере 1020 долларов, чтобы получить процентную выплату в размере 10,20 доллара за год.

И наоборот, если бы инфляция была отрицательной, известной как дефляция, с падением цен на 5%, основная сумма была бы скорректирована в сторону понижения до 950 долларов. В результате выплата процентов составит 9,50 долларов в течение года. Однако при наступлении срока погашения инвестор получит не меньше инвестированной основной суммы в размере 1000 долларов США или скорректированную более высокую сумму основного долга, если применимо.

Выплаты процентов в течение срока действия облигации подлежат расчету на основе более низкой основной суммы в случае дефляции, но инвестор никогда не рискует потерять первоначальную основную сумму, если она удерживается вплоть до срока погашения. Если инвесторы продают TIPS до срока погашения на вторичном рынке, они могут получить меньше первоначальной основной суммы.

Преимущества и недостатки TIPS

Благодаря способности увеличивать основную сумму вместе с инфляцией, процентная ставка, возвращаемая инвесторам, ниже, чем была бы доступна для других ценных бумаг с фиксированным доходом. Выплаченные проценты увеличиваются при любых корректировках принципа. Эти инвестиции практически безрисковые, поскольку правительство США обеспечивает долг, а инвестор получит полную сумму вложенных средств, возвращенную по истечении срока действия TIPS.

Полугодовые корректировки инфляции по облигации TIPS считаются налогооблагаемым доходом IRS, даже если инвесторы не увидят эти деньги, пока они не продадут облигацию или пока она не достигнет срока погашения. Некоторые инвесторы держат TIPS на пенсионных счетах с отсроченным налогообложением, чтобы избежать налоговых осложнений. Однако важно, чтобы инвесторы связались с налоговым специалистом, чтобы обсудить любые потенциальные налоговые последствия инвестирования в TIPS.

TIPS обычно выплачивают более низкие процентные ставки, чем другие государственные или корпоративные ценные бумаги, поэтому они не обязательно оптимальны для доходных инвесторов. Их преимущество в основном заключается в защите от инфляции, но если инфляция минимальна или отсутствует, их полезность снижается. Еще один риск, связанный с TIPS, — это ранее упомянутая возможность увеличения налогов.

Плюсы

Минусы

Пример TIPS

Ниже приводится сравнение 10-летних TIPS и 10-летних казначейских облигаций, выпущенных и выставленных на аукцион Министерством финансов США. Казначейские облигации (T-Notes) — это среднесрочные облигации со сроком погашения два, три, пять, семь или 10 лет. Они обеспечивают выплату процентов каждые полгода по фиксированной купонной ставке.

29 марта 2019 года 10-летние TIPS были проданы на аукционе с процентной ставкой 0,875%. С другой стороны, 10-летние казначейские облигации были выставлены на аукцион 15 марта 2019 г. с процентной ставкой 2,625% годовых. Мы видим, что по 10-летним облигациям выплачивается больше процентов (это означает, что инвесторы получат более высокие купонные выплаты по 10-летним облигациям по сравнению с инвестициями TIPS). Однако, если инфляция возрастет, основная сумма TIPS увеличится, что позволит вырасти купонным выплатам, в то время как 10-летняя векселя будет фиксированной на весь срок действия облигации. Хотя TIPS защищают от инфляции, компенсация обычно дает более низкую доходность, чем облигации с аналогичным сроком погашения.

Резюме

А на этом сегодня все про TIPS. Надеюсь статья оказалась для вас полезной. Делитесь статьей в социальных сетях и мессенджерах и добавляйте сайт в закладки. Успехов и до новых встреч на страницах проекта Тюлягин!