Tmos или fxrl что лучше

ETF на Российские акции: сравнение состава, комиссий, доходности

Акции Российских компаний в настоящее время вызывают достаточно высокий интерес как у отечественных, так и у зарубежных инвесторов. Но, покупка отдельных акций сопряжена с достаточно высокими рисками. В частности, стоимость некоторых Российских акций сильно зависит от цен на нефть, например, бумаги Лукойла. Также, существуют риски введения дополнительных санкций со стороны иностранных государств. Поэтому, для диверсификации инвестиций, имеет смысл рассмотреть покупку фондов ETF на Российские акции.

Сегодня, согласно аналитическим обзорам многих отечественных и зарубежных компаний, Российские акции недооценены. Поэтому имеет смысл часть инвестиционного портфеля выделить и для них. В настоящей статье рассмотрим фонды ETF на Российские акции. Всего у Российских брокеров для неквалифицированных инвесторов доступно к покупке 7 бумаг:

Также, рассмотрим комиссии данных фондов, состав, их историческую доходность, определим оптимальные бумаги для покупки.

Фонд RUSE ETF от ITI FUNDS

Целевым для RUSE ETF является индекс РТС. Данный индекс включает в себя акции крупнейших компаний России. Помимо Российских бирж, данный ETF торгуется также и на зарубежных, его валюта – USD. Купить данную бумагу можно как в рублях, так и в долларах США. Важным отличием RUSE ETF от других фондов, представленных на Российском рынке, является выплата дивидендов акционерам. Выплата дивидендов происходит раз в год, в декабре.

Комиссия управляющей компании составляет 0,65%. Всего в составе на сегодняшний день содержится 41 акция.

Состав фонда RUSE ETF от ITI FUNDS (10 самых крупных составляющих):

Представленные 10 позиций составляют около 70% от объема ETF.

Сравним доходность RUSE ETF с индексом РТС:

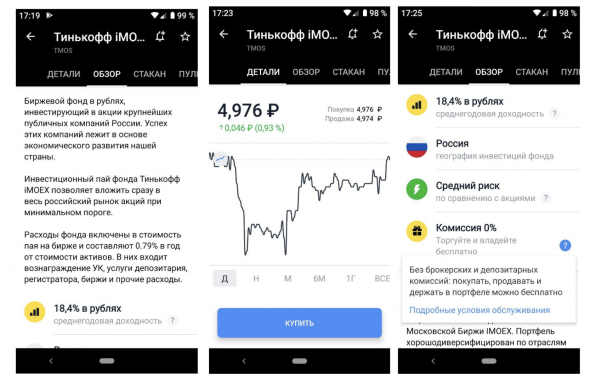

Фонд ETF на Российские акции TMOS от Тинькофф

БПИФ TMOS от Тинькофф покупает акции Российских компаний, и отслеживает индекс ММВБ. Дивиденды реинвестируются, а комиссия управляющей компании составляет 0,79%.

Состав фонда TMOS ETF от Тинькофф (10 самых крупных составляющих):

Всего в составе БПИФ 44 бумаги, на долю 10 самых крупных составляющих приходится более 70%.

БПИФ TMOS от Тинькофф находится в обращении с августа 2020 года, и на этом промежутке времени показывает достаточно точное повторение индекса ММВБ.

Фонд FXRL ETF от FinEx

Фонд FXRL ETF инвестирует в Российские акции из состава долларового индекса РТС. Валюта фонда – доллар США, однако купить его можно и в рублях. Сбор управляющей компании составляет 0,90%, дивиденды от акций реинвестируются.

Состав фонда FXRL ETF от FinEx (10 самых крупных составляющих):

Всего в составе ETF 44 ценные бумаги, а доля 10 самых крупных составляющих занимает около 70% от портфеля.

Фонд ETF на Российские акции RCMX от Райффайзен

Фонд RCMX осуществляет покупку бумаг из состава индекса МосБиржи полной доходности 15. Данный индекс отличается от ММВБ тем, что в его состав входят только 15 крупнейших компаний. Выплаты по акциям реинвестируются. Сбор управляющей компании составляет 1,00%. В составе находится 15 ценных бумаг, а доля 10 крупнейших составляющих – более 80%.

Состав фонда RCMX ETF от Райффайзен:

Фонд ETF на Российские акции SBMX от Сбербанка

БПИФ SBMX отслеживает индекс Московской Биржи полной доходности «брутто». Валюта фонда – рубли, торгуется также в рублях. За управление взимается 1,00% ежегодно, дивиденды реинвестируются.

Состав фонда SBMX ETF от Сбербанка (10 самых крупных составляющих):

Всего в составе 45 ценных бумаг Российских эмитентов, около 70% от всего портфеля приходится на первые 10 позиций.

Фонд ETF на Российские акции AKME от Альфа Капитал

БПИФ AKME позиционируется как активно управляемый фонд, соответственно его комиссия составляет 1,91%. Дивиденды реинвестируются. Валюта фонда – Российский рубль, купить можно только в рублях. Акции в состав фонда AKME отбираются управляющей компанией Альфа-Капитал исходя из рыночной ситуации.

Состав фонда AKME ETF от Альфа Капитал (10 самых крупных составляющих):

В составе БПИФ 21 акция Российских компаний, доля 10 самых крупных составляющих занимает более 85% портфеля. Фонд был запущен в декабре 2020 года.

Фонд ETF на Российские акции VTBX от ВТБ Капитал

БПИФ VTBX инвестирует в акции из состава индекса ММВБ, комиссия составляет 0,69%. Дивиденды реинвестируются. Фонд торгуется в рублях, валюта – Российский рубль.

Состав фонда VTBX ETF от ВТБ Капитал (10 самых крупных составляющих):

В составе БПИФ 44 ценные бумаги, доля 10 самых крупных — около 70%.

Выводы

Все из рассмотренных ETF (БПИФ) инвестируют в акции Российских компаний. Причем во всех фондах доля 10-15 крупнейших составляющих занимает примерно 70% всего портфеля. Можно сказать, что отличия данных ETF – только в процентном соотношении акций ведущих Российских предприятий. Для наглядности представим основные параметры в таблице:

| Наименование ETF (БПИФ) | Объем фонда (СЧА), руб. | Комиссия, % | Доходность за 1 год | Доходность за 3 мес |

|---|---|---|---|---|

| RUSE от ITI FUNDS | 412 725 600 | 0,65 | 41,25 % | 6,37 % |

| TMOS от Тинькофф | 685 702 912 | 0,79 | — | 6,97 % |

| FXRL от FinEx | 4 363 901 440 | 0,90 | 46,57 % | 8,13 % |

| RCMX от Райффайзен | 362 735 840 | 1,00 | — | 5,27 % |

| SBMX от Сбербанк | 11 114 723 328 | 1,00 | 47,23 % | 7,56 % |

| AKME от Альфа Капитал | 87 496 304 | 1,91 | — | 11,75 % |

| VTBX от ВТБ Капитал | 1 348 943 872 | 0,69 | 47,22 % | 7,55 % |

| Индекс ММВБ (IMOEX) | — | — | 44,45 % | 6,97 % |

Несмотря на схожесть данных фондов, все же можно выделить ETF с несколько более высокой доходностью. Это SBMX от Сбербанка и VTBX от ВТБ Капитал. Несмотря на разницу в комиссиях, составляющую 0,3%, данные БПИФ показывают практически одинаковую доходность.

Отличие ETF RUSE заключается в том, что данный фонд выплачивает дивиденды, которые составляли в прошлом 4-5%. Но, даже если рассматривать доходность ETF RUSE с учетом дивидендов, его доходность будет ниже более чем на 1%.

Также отдельно следует рассматривать БПИФ AKME от Альфа Капитал. За прошедшие 3 месяца он показал динамику выше в среднем на 4% относительно индекса ММВБ, несмотря на очень высокую комиссию внутри фонда. Это можно связать с меньшим количеством бумаг в составе, и их более высокой доходностью на рассматриваемом промежутке времени.

ETF FXRL от FinEx показывает динамику незначительно ниже фондов от Сбербанка и ВТБ. Данный ETF является иностранным, и меньшая доходность может быть связана с нюансами налогообложения.

Таким образом, на наш взгляд, стоит покупать ETF (БПИФ) SBMX или VTBX. К тому же, покупка БПИФ Российских управляющих компаний лучше с точки зрения геополитических рисков. Небольшую часть портфеля можно отвести для БПИФ AKME от Альфа Капитал. Также, для более широкой диверсификации инвестиций в ценные бумаги Российских компаний советуем присмотреться к рублевым ETF фондам корпоративных облигаций.

Блог компании Тинькофф Инвестиции | Сравниваем фонды, повторяющие индекс Мосбиржи: может ли фонд от Тинькофф TMOS конкурировать с аналогами?

Тинькофф запустил три новых фонда, сегодня хочу разобраться с одним из них. TMOS отслеживает индекс Московской биржи.

В моем «легком портфеле», который я недавно описывал, 6,7% отведено на акции российских компаний.

Давайте сравним все фонды, отслеживающие индекс Московской биржи, которые доступны неквалифицированным инвесторам.

Сначала общая комиссия:

На что стоит обратить внимание?

Фонды от Сбербанка, ВТБ, Тинькофф имеют налоговые льготы. Дивиденды, поступающие в эти фонды, не облагаются налогами и реинвестируются.

FXRL платит 10-процентный налог на дивиденды, RUSE — 15-процентный.

Дивидендная доходность индекса Московской биржи на начало марта (до коронавируса и изменения размера дивидендов некоторыми компаниями) составляла 8,61%.

Общие расходы фондов с учетом налогов:

Фонд RUSE один раз в год платит дивиденды, с которых еще удерживается налог 13%.

По общим расходам видим двух лидеров — фонды от ВТБ и Тинькофф.

Те, кто торгует фондами через Тинькофф Инвестиции, не будут платить комиссию. На моем тарифе «Трейдер» она составляет 0,05%. Даже если в течение года один раз купить и один раз продать, это добавит к общим расходам 0,1%. А если будет несколько сделок, посчитать нетрудно. Про тариф «Инвестор», где комиссия 0,3% за сделку, я вообще молчу: просто покупка и продажа обойдется в 0,6%.

Из всего этого я делаю вывод, что для пользователей Тинькофф Инвестиций фонд TMOS является наиболее выгодным.

Справедливости ради надо отметить, что это новый фонд. Насколько точно он будет отслеживать индекс, пока неизвестно. Поэтому SBMX, который есть у меня в портфеле, я пока продавать не буду. Он у меня в плюсе, и продам я его по истечении трех лет, чтобы не платить налог. При новых пополнениях буду покупать TMOS.

Кто-то скажет: «А не легче ли самому собрать акции и вообще не платить комиссии фондам?»

Можно и самому, но придется платить налог 13% на дивиденды. А 13% от 8,61 — это 1,12. Больше, чем общие расходы у Сбербанка, ВТБ и Тинькофф. И еще комиссии за покупку и продажу.

Надеюсь, мой обзор был полезен. Если есть уточнения, пишите в комментариях.

Автор: Андрей Кузнецов, профиль в пульсе — PORTFOLIO

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на editors_wealth@tinkoff.ru.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением.

Новые фонды на российские акции TMOS и VTBX, сравнение VTBX с FXRL и SBMX

Тинькофф Капитал запустил новый фонд на Индекс МосБиржи полной доходности “брутто” (MCFTR) с комиссией 0,79% под тикером TMOS, а в марте этого года на те же активы был запущен фонд VTBX от ВТБ с комиссией 0,78% – меньше, чем у предыдущих конкурентов от FinEx (FXRL: 0,9%) и Сбербанка (SBMX: 1%).

В прошлом сравнении в феврале участвовали всего два фонда и вот, спустя несколько месяцев, их уже 4. Но радует не количество одинаковых фондов, а продолжение тренда на снижение комиссий.

Я подготовил новый график со сравнением тех фондов, по которым уже есть хоть какая-то история – это FXRL, SBMX и VTBX (торги TMOS начались только вчера). График построен с момента запуска SBMX, а фонд от ВТБ появляется на нем 2 марта 2020-го, нормированный на значение накопленной доходности индекса на этот день.

Все фонды сравниваются с индексом полной доходности “брутто” (без вычета налогов на дивиденды), что не очень честно по отношению к FXRL, ведь они платят налог в Ирландии и отслеживают RTSTRN/MCFTRN, но, учитывая наличие местных конкурентов, нас интересует именно индекс самой полной доходности.

В результате на текущий момент FXRL и SBMX так и продолжают идти нос к носу, хотя у SBMX есть налоговое преимущество, но, видимо, эффективность управления фондом недостаточна, чтобы его задействовать.

Но гораздо интереснее обоих выглядит новый фонд VTBX, комиссия которого меньше (0,78%), а доходность гораздо ближе к индексу. Я ещё не анализировал отслеживание индекса этим фондом подробно, да и с момента его запуска в марте прошло мало времени, так что велика вероятность, что всё изменится, но пока всё выглядит интересно.

| Доходность со 02.03.2020 | Отставание от индекса со 02.03.2020 | |

| MCFTR | 14.41% | |

| FXRL | 12,42% | -1,99% |

| SBMX | 12,98% | -1,44% |

| VTBX | 13,91% | -0,51% |

02.03.2020 – запуск VTBX

Думаю, что текущие результаты VTBX и меньшие комиссии двух новых фондов могут добавить масла в огонь, и УК фондов постарше будут думать о снижении издержек. По крайней мере, такого ощущения не было, когда запускался SBMX от Сбербанка, потому что комиссия у него была и остается выше, а теперь, кажется, лёд тронулся.

Ждём продолжения конкуренции и среди фондов на активы других рынков, а также появления большего числа наиболее удобных для пассивных инвесторов фондов на рынки множества стран – по типу рынка (все развитые или развивающиеся страны) или даже на весь мир (таких у нас пока вообще нет, если рассматривать только фонды с пассивными индексами, взвешенными по капитализации).

Также вчера были запущены торги фондами Тинькофф Капитала TGLD и TECH на золото и технологический индекс компаний из США. Лично мне эти фонды не интересны (не инвестирую в отдельные секторы экономики и золото), но хочется отметить, что TECH получил ту же ставку комиссии 0,79%, а это меньше его прямого конкурента FXIT с его 0,9% (хотя индексы у фондов значительно отличаются).

Лучшие индексные ETF на Московской бирже

Я прочитал не один десяток тем на зарубежных форумах «ранних пенсионеров» в поисках ответа на свой вопрос: «Какие инструменты инвестирования используют в США». Как оказалось, практически все приверженцы идеологии FIRE (финансовой независимости и ранней пенсии) инвестируют в индексные фонды через ETF.

Оно и понятно, ведь комиссии у них намного меньше, чем у ETF, доступных на Московской бирже (средние: 0,04% у них против 0,9% у нас). И абсолютно нет никакого смысла пытаться собирать индекс, покупая акции отдельных компаний, как это делаю я. Можно ведь заплатить 0,04% в год (или 400 рублей с 1 млн. ₽) и получить доходность индекса без лишних заморочек.

В рамках этого поста я не стану рассматривать вариант открытия счета у иностранного брокера и покупки ETF на S&P500 через него. Но знайте, что такой вариант тоже есть. Правда там есть свои нюансы, которые могут вылиться в ещё одну полноценную статью. Будем рассматривать простой вариант — покупка ETF на Московской бирже через российского брокера.

ETF — это торгуемый на бирже фонд, состоящий из ценных бумаг: акций, облигаций или других активов. Приобретая акции такого фонда, вы, грубо говоря, получаете долю от всех активов, принадлежащих фонду.

Любой эмитент, предлагающий такой инструмент как ETF, взимает комиссию за управление. Комиссия указывается в процентах за год, но снимается ежедневно пропорционально периоду владения акциями ETF.

Для примера: у многих ETF от FinEx комиссия за управление 0,9%. Это означает, что купив ETF на сумму 10.000 рублей, ежедневно удерживаемая комиссия составит 10.000*0,009/365 = 25 копеек.

Удобно то, что комиссия заложена в цену акции ETF. Это означает, что никто не будет списывать деньги с вашего брокерского счета. Если к примеру вы купили ETF на индекс, который за год вырос на 10%, то доходность ваших акций ETF составит 9,1% (10-0,9%).

Любой, кто сейчас читает эти строки, с вероятностью 99% пользовался услугами или продуктами таких компаний, как Apple, Microsoft, Visa, MasterCard, Google, McDonald’s. А вы знали, что вы могли бы на 4000 рублей купить долю в фонде, который владеет акциями самых крупных по капитализации компаний в США, в том числе теми, которые я перечислил выше?

Да, ваши 4000 рублей не превратятся завтра и даже через год в 4 миллиона. Но очень вероятно, что это окажется лучшим вложением средств из всех возможных. Индекс компаний S&P500 на промежутке 100 лет дает доходность 8-10% годовых в долларах! Это вам не Кэшбери, конечно, где на словах 600% годовых, а на деле кукиш, да ещё и без масла. Но если вы, как и я загорелись идеей раннего пенсионерства, то вариант инвестиций в индекс S&P500 — один из наиболее оптимальных вариантов.

Собрать самостоятельно портфель акций, который бы соответствовал индексу очень сложно. Для этого нужно обладать достаточно внушительной суммой денег и регулярно проводить ребалансировку портфеля. А это уже не очень то и пассивное инвестирование — скажу я вам.

На 50.000 — 100.000 рублей вы даже не сможете купить одну акцию компании Google или Amazon. Но вы сможете купить 12 — 25 акций ETF на S&P500 (куда входит и Google с Amazon’ом и ещё 498 крупнейших компаний). При таком раскладе доходность ваших вложений в ETF будет повторять доходность индекса за вычетом комиссии фонда. Итак, рассмотрим какие же варианты ETF на S&P500 есть на Московской бирже.

Актуальный список компаний, входящих в индекс S&P500 можно посмотреть здесь.

Как выбрать ETF на индекс Мосбиржи- мой алгоритм действий в 3 шага

Каждый биржевой фонд имеет комиссию за управление. Актуальные данные в таблице.

| Фонд | Провайдер или УК | Комиссия, % в год |

| RUSE | ITI | 0,65 |

| VTBX | ВТБ | 0,69 |

| TMOS | Тинькофф | 0,79 |

| FXRL | Finex | 0,9 |

| SBMX | Сбербанк | 1 |

Разница в ставках небольшая. В пределах десятых процента. Но помним, что комиссия взимается постоянно. И со временем она будет увеличиваться пропорционально росту вашего капитала.

Когда у тебя в фонды вложено 10 000 рублей, то в год комиссия ETF будет варьироваться всего от 65 до 100 рублей (в зависимости от выбора фонда). Стоит ли заморачиваться о потери (или экономии) каких-то 35 руб / в год?

Небольшой пример.

Главное отличие: Васин фонд берет «всего на 0,2%» комиссий больше.

Это значит, что все поступающие в БПИФ дивиденды реинвестируются в полном объеме.

Насколько это важно? И как влияет на расходы?

Безналоговые БПИФ (TMOS, VTBX, SBMX) реинвестируют дивиденды без потерь. Увеличивая стоимость ETF на 6%.

RUSE выплачивает дивиденды (раз в год). Из-за этого имеет вообще двойное налогообложение:

От первоначального размера дивидендов до инвестора ETF RUSE доходит только 74%.

В итоге, с учетом всех комиссий и налоговых льгот получается немного другая картина по выгодности фондов. Разница в расходах уже может отличаться в разы!

| Фонд | Плата за управление | Ставка на дивиденды | Потери на налогах | Суммарные расходы |

| RUSE | 0,65 | 15+13% | 1,55% | 2,2% |

| VTBX | 0,69 | 0 | 0 | 0,69% |

| TMOS | 0,79 | 0 | 0 | 0,79% |

| FXRL | 0,9 | 10% | 0,6% | 1,5% |

| SBMX | 1 | 0 | 0 | 1% |

На этом в принципе можно было и остановиться. Но нужно еще оценить качество работы фондов. Как точно фонд повторяет динамику индекса Мосбиржи.

Может случиться, что при минимальных комиссиях, фонд не справляется со своей задачей. И может отставать в росте от своих конкурентов, у которых комиссии выше.

Нужно сравнить доходность индексов за прошлые периоды: за год / 3 года / 5 лет.

Либо принимать риски неизвестности. Может получиться, что новый фонд со сказочными комиссиями будет катастрофически отставать от конкурентов. Либо остановить свой выбор на старичках с накопленной историей.

Где и как делать сравнение?

На сайте tradingview.com. Добавляем через плюсик нужные фонды и задаем интервал сравнения. Что и как сделать показал стрелочками на картинке.

На графике отчетливо видно, что за счет налоговых потерь (как раз с мая идут основные выплаты по дивидендам), FXRL отстает от своих «блатных» собратьев.

Рекомендую отдельно сравнить графики по Сбербанку (SBMX) и Finex (FXRL): за весь период (с 2018 года), за первый год работы, за второй год.

Льготы по комиссиям

Некоторые брокеры обнулили брокерские комиссии за покупку-продажу своих «родных фондов».

Насколько выгодны нулевые комиссии «родных фондов» для долгосрочного инвестора разбирал в этой статье.

Копеечные фонды

Минимальная сумма покупки одного фонда варьируется от нескольких рублей (в буквальном смысле) до нескольких тысяч. Дешевые (копеечные) фонды актуальны для инвесторов с небольшими капиталами. Либо некоторые фонды можно брать на сдачу.

Лично я так делаю постоянно. Раньше у меня болтались на брокерском счете какие-то остатки денег, которые некуда было пристроить.Сейчас даже на 5-10 рублей можно купить ETF. ))))

Надежность и устойчивость

Чем это чревато для инвестора?

Но нужно будет учитывать ряд фактов: брокерские расходы и налоги.

Дополнительные брокерские расходы будут в двойном размере: продать ликвидационный фонд и выкупить новый.

Удачного выбора выгодного фонда на индекс Мосбиржи!