Vtbu или fxru что лучше

Сравнение фондов ETF на еврооблигации Российских компаний

Сегодня на Московской бирже можно приобрести 6 ETF на еврооблигации российских компаний. Еврооблигации, или евробонды, представляют собой ценные бумаги, выпущенные Российскими эмитентами. Но, в отличие от обычных облигаций, они номинированы в валюте. В основном, это доллары и евро. Как правило, номинал одной облигации составляет 1000 долларов или евро. Поэтому для инвесторов, в том числе начинающих, порог входа в данный финансовый инструмент является достаточно высоким. Однако, существует отличная возможность – купить фонд еврооблигаций, или ETF. Рассмотрим ETF (фонды) на Российские еврооблигации в долларах и евро, доступные к покупке на московской бирже.

ETF на еврооблигации FXRU от Finex

Данный фонд представляет собой ETF на еврооблигации российских компаний. Большинство облигаций из состава FXRU номинированы в долларах. Поэтому валюта фонда – USD, однако купить его можно и в рублях.

Купоны по облигациям реинвестируются. Сбор управляющей компании заявлен в 0,5%. Всего в составе фонда насчитывается 25 бумаг.

Состав фонда FXRU ETF (10 самых крупных составляющих):

Здесь и далее сравним доходность фонда с индексом Московской биржи российских ликвидных еврооблигаций (RUEU10):

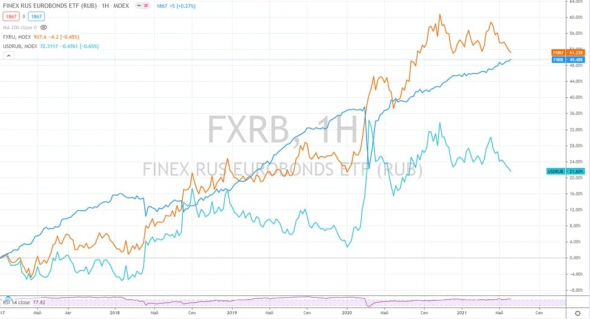

ETF на еврооблигации FXRB от Finex

Данный фонд – это тот же FXRU, только с рублевым хеджированием. Хеджирование позволяет защитить инвестиции от негативного изменения курсов валют. Простыми словами, при укреплении рубля относительно доллара, мы не понесем убытков. Валютная доходность по данному инструменту преобразуется в рублевую. Торгуется в российских рублях.

Состав фонд FXRB ETF от Finex не отличается от состава FXRU. Купоны реинвестируются, однако комиссия управляющей компании составляет 0,95%. Сравнивать доходность фонда с индексом RUEU10 некорректно, так как они номинированы в разных валютах.

ETF на еврооблигации RUSB от ITI FUNDS

RUSB ETF от ITI FUNDS также инвестирует в Российские еврооблигации. Однако, он отслеживает индекс ITI Funds Russia-focused USD Eurobond от Solactive. Купоны реинвестируются. Комиссия составляет 0,5%, валюта фонда – USD.

Состав фонда RUSB ETF от ITI FUNDS (10 самых крупных составляющих):

Фонд еврооблигаций SBCB БПИФ от Сбербанка

SBCB также покупает Российские евробонды. Выплаты по облигациям из состава реинвестируются. Стоимость содержания фонда оценивается в 0,8%. В составе фонда всего 10 ликвидных государственных и корпоративных ценных бумаг. Около 5% состава в настоящее время составляют денежные средства.

Состав фонда SBCB БПИФ от Сбербанка:

Фонд еврооблигаций RCMB БПИФ от Райффайзенбанка

RCMB отслеживает индекс ликвидных еврооблигаций Московской биржи RUEU10. За управление придется отдавать 0,8% ежегодно. Данных о точном составе данного фонда нет. Также, фонд был создан осенью 2020 года, поэтому его динамику оценить пока достаточно сложно.

Фонд еврооблигаций VTBU БПИФ от ВТБ

Фонд VTBU инвестирует в Российские корпоративные еврооблигации. В его состав входит 33 ценные бумаги. Комиссия фонда составляет 0,61%, купоны реинвестируются.

Состав фонда VTBU БПИФ от ВТБ (10 самых крупных составляющих):

Выводы

Все рассмотренные фонды можно купить у Российских брокеров на бирже. ETF FXRB имеет рублевое хеджирование, поэтому его доходность представлена только в Российской валюте. Данную бумагу можно рассматривать как альтернативу депозиту с доходностью 6-7% годовых. Но, высокой прибыли при укреплении рубля по данному инструменту ожидать не стоит. Доходность остальных фондов представлена в долларах США. Самые важные параметры фондов представлены в таблице:

Согласно таблице, наибольшая доходность в USD у фондов RUSB и VTBU. RUSB – иностранная ценная бумага, зарегистрирована в Люксембурге. Поэтому, для снижения рисков, можно купить оба из этих фондов. Также, комиссия этих фондов ниже, чем у Сбербанка и Райффайзенбанка. С учетом того, что за прошедший год курс рубля сильно упал, доходность этих бумаг превышает 25%. Также, если рассматривать, к примеру, цену ETF FXRU за прошедшие 5 лет, то мы получаем среднегодовую доходность около 7% в USD.

Можно сказать, что ETF на российские облигации – инструмент с фиксированной доходностью в долларах США. Конечно, стоимость самих облигаций меняется, но по динамике цены фондов все же можно судить о будущей прибыли. Поэтому, можно рекомендовать данные бумаги как альтернативу валютному счету. Тем более, доходность по таким депозитам в настоящее время близка к 0.

FXRU или FXRB

Попробуем сегодня разобраться, в чем отличие между данными ETF не залезая в дебри, а на простом и понятном языке.

Итак, оба этих фонда представляют индекс на еврооблигаций российских компаний, которые торгуются в долларах и в евро. Среди эмитентов еврооблигаций только крупные компании, такие, как Газпром, Лукойл, ГМК Норникель, МКБ, Фосагро и прочие.

Еврооблигации выбираются таким образом, чтобы средний срок до погашения всего портфеля не превышал 3 лет. Это значит, что сюда могут входить облигации с погашением через год, через два, три или четыре года. Грубо говоря, если в портфеле 2 облигации в равных долях, у одной погашение через год, а у второй через 4 года, то средний срок до погашения по портфелю будет равен (1+4) / 2 = 2,5 года.

Для простоты рассмотрим оба фонда и основные факторы, которые будут влиять на доходность в рублях.

FXRU

Здесь все более-менее понятно. Доходность данного фонда будет складывать из следующих параметров:

✔️ изменение цены облигаций;

✔️ изменение курса валюты;

✔️ размер купона по облигациям;

✔️ комиссия фонда за управление (0,5%);

Здесь мы видим, что на нашу доходность в рублях будет оказывать влияние курсовая разница. Если курс доллара на конец периода вырастет, то вырастет и наша доходность и наоборот.

FXRB

В структуру данного фонда входит тот же смый портфель еврооблигаций, что и в FXRU. Но здесь применяется рублевое хеджирование.

Доходность данного фонда будет складывать из следующих параметров:

✔️ изменение цены облигаций;

✔️ разница ставок ФРС и ЦБ;

✔️ размер купона по облигациям;

✔️ комиссия фонда за управление (0,95%);

Здесь мы видим 2 отличия, первое это разница в комиссиях фонда. Второе и самое главное — отсутствие зависимости от курса валют. FXRB, благодаря хэджированию, не зависит от курса доллара вообще, он зависит только от разницы ставок ФРС и ЦБ.

Рассмотрим на упрощенном примере, как формируется доходность FXRB.

Начальные условия:

Ключевая ставка — 5%

Ставка ФРС — 0,25%

Комиссия фонда — 0,95%

Размер купона — 2%

Ожидаемая доходность = 5 — 0,25 + 2 — 0,95 = 5,8%

Это грубый расчет, но он дает понимание того, как формируется эта доходность. Здесь не имеет значения, как вырос или упал рубль по отношению к доллару за период, а в случае с FXRU это важный параметр.

Мы здесь не учитывали возможную волатильность цен облигаций, которая будет зависеть от ставки. Если ставка ФРС вырастет на 1%, то наш портфель просядет на 2,8% (модифицированная дюрация). Обратите внимание, что на цену рублевых облигаций влияет ставка ЦБ, а на цену еврооблигаций в долларах влияет ставка ФРС.

Резюме:

FXRU подойдет тем, кто делает ставку на ослабление рубля. В случае же, если рубль окрепнет, то доходность по данному ETF снизится.

FXRB подойдет тем, кто хочет получать рублевую доходность с привязкой к разнице ставок РФ и США.

У данных фондов есть ряд аналогов в виде БПИФов. Просто данные ETF имеют достаточно большую историю на рынке РФ и их удобно сравнивать.

Если убрать сильную волатильность доллара в период 2015-2016 года, то FXRU и FXRB показывают сопоставимую доходность (с 2017 года).

На мой взгляд, FXRU интереснее других альтернатив по доходности и размеру комиссии на рынке РФ, а вот у FXRB есть аналоги в виде фондов на облигации рублевые, вроде VTBB, SBRB и прочие. Здесь каждый уже может выбрать сам.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

VTBU один из лучших фондов на еврооблигации российских компаний

VTBU — БПИФ «ВТБ – Корпоративные российские еврооблигации смарт бета». Управляется компанией АО ВТБ Капитал Управление активами.

В vtbu состав фонда входят российские корпоративные еврооблигации.

Основная информация о фонде:

На Московской бирже представлено 6 фондов российских еврооблигаций. Из них ETF можно купить у таких эмитентов как FinEx и ITI. Сбербанк, ВТБ и Райффайзен представляют БПИФы. Инвестировать в такие фонды можно с низким входным порогом. В среднем, стоимость акции или пая составляет 1-2 тыс. рублей.

Небольшие портфели привлекательны для начинающих инвесторов. При выборе фонда стоит обратить внимание на объем активов. Чем он больше, тем меньше риск закрытия фонда. За счет большого объема снижаются комиссии.

VTBU: прозрачный финансовый инструмент для простого инвестора

Фонды российских еврооблигаций — привлекательный вариант для простых вкладчиков. Компании выпускают евробонды в долларах или евро для международных рынков. Российские еврооблигации имеют невысокий рейтинг в мире. Потому что являются облигациями развивающейся страны.

Низкий рейтинг компенсируется более высокой доходностью для привлечения инвесторов.

Какие индексы отслеживают представленные в России фонды еврооблигаций:

Индекс vtbu фонда еврооблигаций отличается широким охватом и мягкими требованиями к эмитентам. Низкий рейтинг обеспечивает vtbu доходность выше, чем у остальных фондов.

Портфель обладает достаточной диверсификацией. Это защищает его от дефолта отдельных бумаг. Фонд имеет сравнительно низкую комиссию.

Структура и состав VTBU

В состав vtbu входят российские еврооблигации. Тип управления — активный. Торгуется на Московской бирже. Паи можно купить за доллары или рубли. vtbu etf состав — только корпоративные еврооблигации российских эмитентов. Какие отрасли входят в структуру фонда:

Стратегия фонда — смарт бета. При индексе не просто копируется показатель. Происходит корректировка портфеля и бенчмарка, чтобы увеличить доходность, или уменьшить риски.

За счет отсутствия критерия ликвидности портфель vtbu etf намного шире. Фонд применяет хеджирование. Это стабилизирует его доходность, несмотря на валютные курсовые колебания.

Сравнительные характеристики фондов VTBU и FXRU

FXRU также инвестирует в российские еврооблигации. Проведенный выше vtbu обзор показал комиссию фонда 0,61%. У FXRU она составляет 0,5%, как видно, комиссия ниже. Облигации каких крупных эмитентов входят в состав FXRU:

Для сравнения список значительных компаний, чьи евробонды входят в состав VTBU:

Эти два фонда выделяются из линейки всех остальных своими высокими показателями доходности. Какой из них выбрать, vtbu или fxru, решать инвесторам. Но возможно, правильным вариантом станет приобретение бумаг в обоих фондах.

Причины инвестировать в еврооблигации

Как сохранить свои деньги? Рубли подвержены инфляции. Сбережения в национальной валюте могут очень быстро обесцениться. Все время идет девальвация рубля по отношению к доллару.

Многие предпочитают копить наличные американские доллары. Но «купюры в матрасе» не приносят доход. Даже доллары подвержены инфляции, хотя не такой большой.

Вариант валютного банковского депозита нельзя назвать успешной идеей. Мировые ставки на депозиты упали до минимума. В некоторых европейских странах приходится еще платить за хранение собственных сбережений. О доходности депозита не может идти речи.

Решением может стать покупка еврооблигаций. Это помогает сохранить валютные сбережения. А также получить доход в виде процентов. Для частного инвестора без профессиональной квалификации проще покупать БПИФ или ETF.

Лоты VTBU выгодно приобретать через брокеров ВТБ. В таком случае отсутствует комиссия.

Что еще можно посоветовать новичкам в инвестировании при составлении портфеля:

Если половину портфеля составят акции, а вторую половину разделят золото и облигации, то при просадках на рынке риски потерь значительно снижаются.

Облигации Фонды еврооблигаций: RUSB vs FXRU

Сравнение RUSB (красн) vs FXRU (син) ровно за год. Но ведь профита без риска не бывает. Значит RUSB рисковее? Кто-нибудь знает почему?

Сравнение RUSB (красн) vs FXRU (син) ровно за год. Но ведь профита без риска не бывает. Значит RUSB рисковее? Кто-нибудь знает почему?

Сравнение RUSB (красн) vs FXRU (син) ровно за год. Но ведь профита без риска не бывает. Значит RUSB рисковее? Кто-нибудь знает почему?

Владислав, Возможно дело в налогах на купоны, которые получает фонд.

На мой взгляд более актуален вопрос доходности вложений в такие ETF. Не знаю какая там купонная доходность, ну пусть 5%. 1% от капитала — плата за управление. Итого 4% — 20% купона платить как-то много.

Проще уж самому купить RUS28/PGIL20.

Дедал, держи доходность в процентах за последний год. Желтое — RUSB, синие — RUSB. По-моему, доходность вкусная, при этом не нужно самому думать о ребалансировках. А так вообще сервис для сравнений etf в помощь.

На мой взгляд более актуален вопрос доходности вложений в такие ETF. Не знаю какая там купонная доходность, ну пусть 5%. 1% от капитала — плата за управление. Итого 4% — 20% купона платить как-то много.

Проще уж самому купить RUS28/PGIL20.

Дедал, держи доходность в процентах за последний год. Желтое — RUSB, синие — FXRU. По-моему, доходность вкусная, при этом не нужно самому думать о ребалансировках. А так вообще сервис для сравнений etf в помощь.

Добрый день!

А вот ответ Финэкса на наш с Вами вопрос в форуме… У них все красиво на графике. А вот график Блумберга типа не учитывает дивиденды… При чем тут дивиденды если индекс блумберга как бенчмарк без них считается. И такое огромное отставание.

Ждем ответа ФинЭкс в ветку

Ответ ФинЭкса:

Можете, пожалуйста, отправить ссылку на форум по данному вопросу.

Приведенный график учитывает только изменение цены не учитывает выплаченные фондом дивиденды в первые годы существования. Использование корректной метрики показывает (total return, с учетом дивидендов) показывает, что фонд отслеживает индекс с высокой точностью. Иначе и быть не может, ведь его состав полностью соответствует составу индекса. См. график.

Вы ошибаетесь — индекс учитывает все купоны (является total return) — поэтому сравнивать его только с поведением цены бессмысленно

Так с 16 года вроде в цене FXRU уже и дивиденды сидят (вы же их не выплачиваете) — почему отставание все больше и больше в виде спрэда на графИКЕ Блумберга? Наоборот тогда отставание должно сокращаться на длинном промежутке времени… И Блумбергу мы доверяем больше, явно видно как график доходности с каждым годом отстает от индекса… А вот у Вас откуда Ваш график где все так красиво?

Леонид Чернов, Простите, а с чего это он должен сокращаться? Индекс учитывает реинвестирование, и фонд учитывает реинвестирование. До 2016 фонд выплачивал купоны, но после-перестал. В графике который привел вам Владимир видно, что фонд в точности следует за индексом, и отстает только на комиссию фонда, как и должно быть. Если вас не устраивает комиссии от Finex, создайте свой ETF, и установите комиссии как у Blackrock в 0,05%. Посмотрим как вы выживете на российском рынке с такими комиссиями. При всем уважении к вам, аргументы Владимира более чем весомые, а ваши замечания не имеют под собой никаких оснований.

мои замечания не имеют основания при отсутствии альтернативы. А если альтернатива есть в виде Ай Би брокера и ЕТФ с комиссией по 0,05%, то почему бы не перейти в США на фонд. рынок… Такое ощущение что все тут чиновники, которые не имеют права инвестировать зарубежом)) Инвестор выбирает сам — что дешевле и надежнее… И по поводу выживаемости на росс. рынке — если б торговались на ММВБ Блэкрок и ВАнгард, то и ФинЭкс за который вы тут вступились, снизил бы свои комиссии, и остался бы на рынке…

Добрый день!

А вот ответ Финэкса на наш с Вами вопрос в форуме… У них все красиво на графике. А вот график Блумберга типа не учитывает дивиденды… При чем тут дивиденды если индекс блумберга как бенчмарк без них считается. И такое огромное отставание.

Ждем ответа ФинЭкс в ветку

Ответ ФинЭкса:

Можете, пожалуйста, отправить ссылку на форум по данному вопросу.

Приведенный график учитывает только изменение цены не учитывает выплаченные фондом дивиденды в первые годы существования. Использование корректной метрики показывает (total return, с учетом дивидендов) показывает, что фонд отслеживает индекс с высокой точностью. Иначе и быть не может, ведь его состав полностью соответствует составу индекса. См. график.

Вы ошибаетесь — индекс учитывает все купоны (является total return) — поэтому сравнивать его только с поведением цены бессмысленно

Так с 16 года вроде в цене FXRU уже и дивиденды сидят (вы же их не выплачиваете) — почему отставание все больше и больше в виде спрэда на графИКЕ Блумберга? Наоборот тогда отставание должно сокращаться на длинном промежутке времени… И Блумбергу мы доверяем больше, явно видно как график доходности с каждым годом отстает от индекса… А вот у Вас откуда Ваш график где все так красиво?

Добрый день!

А вот ответ Финэкса на наш с Вами вопрос в форуме… У них все красиво на графике. А вот график Блумберга типа не учитывает дивиденды… При чем тут дивиденды если индекс блумберга как бенчмарк без них считается. И такое огромное отставание.

Ждем ответа ФинЭкс в ветку

Ответ ФинЭкса:

Можете, пожалуйста, отправить ссылку на форум по данному вопросу.

Приведенный график учитывает только изменение цены не учитывает выплаченные фондом дивиденды в первые годы существования. Использование корректной метрики показывает (total return, с учетом дивидендов) показывает, что фонд отслеживает индекс с высокой точностью. Иначе и быть не может, ведь его состав полностью соответствует составу индекса. См. график.

Вы ошибаетесь — индекс учитывает все купоны (является total return) — поэтому сравнивать его только с поведением цены бессмысленно

Так с 16 года вроде в цене FXRU уже и дивиденды сидят (вы же их не выплачиваете) — почему отставание все больше и больше в виде спрэда на графИКЕ Блумберга? Наоборот тогда отставание должно сокращаться на длинном промежутке времени… И Блумбергу мы доверяем больше, явно видно как график доходности с каждым годом отстает от индекса… А вот у Вас откуда Ваш график где все так красиво?

Корректный график был Вам предоставлен из терминала Bloomberg. Не стоит упорствовать — нет ничего страшного в том, чтобы признать, что опасения не подтвердились и FXRU адекватно отслеживает индекс…

Я обслуживаюсь в Альфа-Директе. На вангард давно посматриваю, но так и не понял кто, кроме Интеректив Брокерс его может предложить в РФ? Подскажете?

Добрый день!

А вот ответ Финэкса на наш с Вами вопрос в форуме… У них все красиво на графике. А вот график Блумберга типа не учитывает дивиденды… При чем тут дивиденды если индекс блумберга как бенчмарк без них считается. И такое огромное отставание.

Ждем ответа ФинЭкс в ветку

Ответ ФинЭкса:

Можете, пожалуйста, отправить ссылку на форум по данному вопросу.

Приведенный график учитывает только изменение цены не учитывает выплаченные фондом дивиденды в первые годы существования. Использование корректной метрики показывает (total return, с учетом дивидендов) показывает, что фонд отслеживает индекс с высокой точностью. Иначе и быть не может, ведь его состав полностью соответствует составу индекса. См. график.

Вы ошибаетесь — индекс учитывает все купоны (является total return) — поэтому сравнивать его только с поведением цены бессмысленно

Так с 16 года вроде в цене FXRU уже и дивиденды сидят (вы же их не выплачиваете) — почему отставание все больше и больше в виде спрэда на графИКЕ Блумберга? Наоборот тогда отставание должно сокращаться на длинном промежутке времени… И Блумбергу мы доверяем больше, явно видно как график доходности с каждым годом отстает от индекса… А вот у Вас откуда Ваш график где все так красиво?

Добрый день!

А вот ответ Финэкса на наш с Вами вопрос в форуме… У них все красиво на графике. А вот график Блумберга типа не учитывает дивиденды… При чем тут дивиденды если индекс блумберга как бенчмарк без них считается. И такое огромное отставание.

Ждем ответа ФинЭкс в ветку

Ответ ФинЭкса:

Можете, пожалуйста, отправить ссылку на форум по данному вопросу.

Приведенный график учитывает только изменение цены не учитывает выплаченные фондом дивиденды в первые годы существования. Использование корректной метрики показывает (total return, с учетом дивидендов) показывает, что фонд отслеживает индекс с высокой точностью. Иначе и быть не может, ведь его состав полностью соответствует составу индекса. См. график.

Вы ошибаетесь — индекс учитывает все купоны (является total return) — поэтому сравнивать его только с поведением цены бессмысленно

Миллион с нуля №52 — снова про выбор выгодных фондов. Сравнение доходности российских БПИФ и ETF

Периодически меня посещают мысли о пересмотре состава активов в портфеле. Если раньше был только один провайдер (FINEX), то сейчас их количество увеличилось кратно. Сбербанк, ВТБ, Альфа, ITI, Тинькофф, Газпромбанк. И каждый предлагает по несколько видов биржевых фондов. С различными комиссиями. Высокими и не очень. Короче, выбор есть.

Выбор биржевого фонда

По совокупности всех комиссий, можно найти более дешевые фонды, чем есть у меня в портфеле. Даже небольшая разница за управление, в десятые доли процента, позволит сэкономить десятки-сотни тысяч в будущем.

Некоторые фонды имеют налоговые льготы, которых нет у Finex. В частности это касается инвестиций в российский фондовый рынок. По простому, российские фонды покупающие российские ценные бумаги официально освобождены от уплаты налогов на прибыль (в том числе дивидендов). За счет экономии на налогах, можно получать дополнительную доходность.

И тут рынок как раз упал. Хорошая возможность произвести обмен биржевых фондов в портфеле. Продать одни, купить другие. При этом сэкономив на комиссии за сделки купли-продажи. И уйти от налога на прибыль.

Почему именно менять фонды на падении? Подробно рассказал про это в статье: 5 полезный действий, которые можно сделать при падении рынка.

Напомню, про структуру портфеля «Миллион с нуля»:

Акции:

Облигации:

FXRU и FXRB (евробонды с рублевым хеджем и без).

Я постоянно держу руку на пульсе. Слежу за появлением новых продуктов на рынке и изменением комиссий существующих. И периодически сравниваю результаты работы фондов. Как раз в тему попалась статистика-сравнение от FINEX. По российским биржевым фондам: БПИФ и ETF (данные на 6 марта 2020). Привожу ее ниже (дословно, с комментариями провайдера).

Так как презентация представлена Финекс, общий посыл идет на восхваление линейки именно своих продуктов. И «ругательством» конкурентов. Но определенные выводы можно сделать (я просто ОХРЕНЕЛ от результатов работы некоторых фондов и понял, куда я точно не понесу свои деньги).

Сравнение БПИФ и ETF на акции

Как читать данные? Что это значит?

Сравнение БПИФ и ETF на облигации

Важно: более высокая доходность фонда RUSB объясняется в два раза большей дюрацией и более низким рейтингом бумаг по сравнению с FXRU (BB против BBB+). В связи с этим инвесторы должны быть готовы к существенной потере стоимости при вложениях в этот инструмент на фоне роста неопределенности на рынке.

Резюмируя

Да. до западных аналогов (зарубежные ETF) нам еще есть куда расти. Все или очень дорого, либо управляется не очень качественно.

Как показала статистика, особой альтернативы Finex пока нет (с моей точки зрения и стратегии). Состав портфеля менять не буду. Остаюсь в тех же ETF.