Vxx акции что это

Как работает VXX?

VXX и его аналог VXZ был первым торгуемым на бирже фондом облигаций (Exchange Traded Note, ETN), доступным для торговли волатильностью в США. Чтобы хорошо понимать как работает Barclays Bank PLC iPath S&P 500 VIX Short-Term Futures ETN, вы должны знать как он торгуется, как устанавливается его стоимость, что он отслеживает, и как Barclays зарабатывает деньги, управляя им.

— По большей части VXX торгуется как акция. Он может быть куплен, продан или продан в шорт в любое время, когда открыт рынок, включая пре-маркет (периоды предварительной продажи) и внебиржевой рынок. Его ликвидность превосходна со среднесуточным объемом 50 миллионов акций, а спреды спроса/предложения — один цент.

— Он обладает очень активным набором доступных опционов с контрактами за пять недель Weeklys и страйками «около цены» каждые 0,5 пункта.

— VXX может торговаться с большинства индивидуальных пенсионных счетов (Individual Retirement Account, IRA), хотя ваш брокер, вероятно, потребует, чтобы вы в электронном виде подписали отказ от претензий, в котором задокументированы различные риски, связанные с этой ценной бумагой. Продажа в шорт любой ценной бумаги не разрешена в IRA.

Как устанавливается стоимость VXX?

— В отличие от акций, обладание VXX не дает вам прав на часть корпорации. Нет никаких продаж, никаких квартальных отчетов, никакой прибыли/убытков, никакого отношения цена/доход (P/E) и никакой перспективы когда-либо получить дивиденды. Забудьте о фундаментальном анализе для VXX.

— Стоимость VXX устанавливается рынком, но она сильно связана с текущей стоимостью индекса (S&P VIX Short-Term Futures), который управляет гипотетическим портфелем двух ближайших к истечению фьючерсных контрактов VIX. Каждый день в этом портфеле индекс определяет новую комбинацию фьючерсов VIX.

— Индекс поддерживается «S&P Dow Jones Indices», и текущая стоимость VXX, как если бы он точно отслеживал индекс, публикуется каждые 15 секунд как «внутридневная индикативная» (Intraday Indicative, IV) оценка. Yahoo Finance публикует эту котировку, используя тикер ^VXX_IV.

— Оптовые торговцы, называемые «уполномоченными участниками» (Authorized Participants, AP), время от времени вмешиваются в рынок, если рыночная стоимость VXX сильно отклоняется от величины IV. Если VXX торгуется сильно ниже индекса, то они начинают покупать большие блоки VXX, что приводит к росту цены, а если он будет торговаться выше, то они продадут VXX в шорт. У AP есть соглашение с Barclays, который позволяет им совершать эти восстановительные маневры с прибылью, и таким образом они сильно мотивированы на хорошее отслеживание VXX.

Что отслеживает VXX?

— В идеале VXX должен отслеживать индекс VIX Чикагской опционной биржи (Chicago Board of Options Exchange, CBOE) – фактический индикатор волатильности рынка. Однако поскольку нет инвестиций, доступных для непосредственного отслеживания VIX, Barclays принял решение отслеживать следующий лучший вариант: фьючерсы VIX.

— К сожалению, использование фьючерсов VIX приводит к массе проблем. Худшей из них является ужасающее уменьшение их стоимости с течением времени. В большинство дней оба набора фьючерсов VIX, которые отслеживает VXX, сползают вниз по отношению к VIX, уменьшая величину VXX в среднем от 5% до 10% в месяц. Это уменьшение называют потерями на ролл или потерями на контанго.

— Другая проблема состоит в том, что комбинация фьючерсов VIX, которые отслеживает VXX, не отслеживает индекс VIX достаточно хорошо. В среднем изменение VXX составляет только 55% изменения индекса VIX.

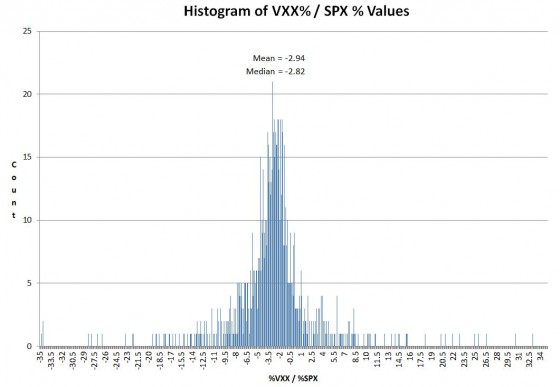

Движение VXX% / движение SPX%

— С вялым отслеживанием VIX, непостоянным отслеживанием S&P 500 и уменьшением цены с течением времени, владение VXX обычно является плохим капиталовложением. Если вы неудачно выберете время, то потеряете деньги.

Как Barclays зарабатывает деньги на VXX?

— В отличие от торгуемых на бирже фондов (Exchange Traded Fund, ETF), структура торгуемых на бирже облигаций VXX не требует от Barclays уточнения того, что они делают с наличными деньгами, полученными для создания акций. На балансе Barclays облигация находится как промежуточный долг, но они не выплачивают проценты по этому долгу. Вместо этого они обещают выкупить акции, которые AP возвращают, основываясь на величине индекса VXX – индекса, который стремится к нулю.

VXX – опасное химерическое творение; он обладает структурой облигации, торгуется как акция, отслеживает фьючерсы VIX и теряет в стоимости как опцион. Обращаться с осторожностью!

Инвестиции в индекс волатильности VIX и ноты VXX

Сегодня в ожидании биржевого краха многие инвесторы начинают задумываться, каким образом можно сохранить активы, а в идеальном случае и заработать на кризисе. Среди инструментов хеджирования рисков на фондовом рынке США часто используют долговую расписку банка Barclays – VXX, который работает на основе индекса волатильности VIX. Давайте разберёмся, что это за инструмент и как он работает.

Индекс волатильности VIX

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Популярная и по сей день портфельная теория Марковица не рассматривает короткие позиции как метод диверсификации рисков. Это побуждает к созданию новых инструментов, которые могли бы расти на падении рынка. Одним из таких инструментов в своё время стал индекс волатильности VIX. Он рассчитывается теоретически по модели Блэка-Шоулса и представляет собой показатель волатильности набора опционов на промышленный индекс S&P500 со сроками экспирации в течение ближайших 30 дней. Единица измерения VIX – проценты, экстраполируемые на год. Его можно приблизительно интерпретировать как ожидаемую годовую волатильность индекса S&P 500. Теоретически волатильность может расти как на распродажах, так и на росте рынка, но на практике графики VIX и S&P500 имеют ярко выраженную обратную корреляцию.

Популярное название индекса VIX – это «индекс страха». В нём отражено свойство опционов к резкому удорожанию на фоне бегства инвесторов из рисковых активов. Поскольку инвестирование непосредственно в VIX невозможно, биржевым инструментом для него выступает фьючерс. Значения VIX и фьючерса на него в общем случае не совпадают. При очень похожей динамике фьючерс на VIX (обозначается как VX) имеет намного меньшую волатильность и систематически теряет свою стоимость. Это объясняется необходимостью уплаты значительной премии за перенос позиции. Дальние фьючерсы на VIX находятся в контанго по отношению к ближним, т. е., имеют более высокую стоимость. С приближением срока экспирации начинается активная распродажа контрактов, что сбивает цену как на ближние, так и на дальние фьючерсы. Никто не может точно сказать, когда рынок охватит высокая волатильность, поэтому долгосрочное инвестирование в «страх» чревато убытками.

Подходят ли акции Норникеля для долгосрочного инвестора

Что я думаю про акции Норникеля

VXX – что это за инструмент

Для инвестирования в индекс VIX часто используют инструмент, получивший название «Barclays Bank PLC iPath S&P 500 VIX Short-Term Futures ETN» (тикер VXX). Несмотря на аббревиатуру ETN, этот инструмент не является классической биржевой нотой (Exchange Traded Note). Более правильно называть его долговой распиской банка Barclays. В основе её стоимости – условный портфель из двух ближайших по срокам экспирации (через 1 и через 2 месяца) фьючерсов на VIX. Их доля в портфеле близка соответственно к 56% и 44%. Никаких купонов или дивидендов по VXX не выплачивается, за ним не стоят реальные активы, поэтому заработать на нём можно только путём купли-продажи. Основной недостаток VXX – ещё более выраженная склонность к постепенному снижению стоимости, чем у фьючерса на VIX. По данным президента Six Figure Investing Вэнса Харвуда, степень корреляции между этими инструментами не превышает 0,55.

Как работает страховка SIPC на американской бирже

Как застраховать зарубежные инвестиции с помощью SIPC

В конечном счёте VXX, обладая высокой краткосрочной и среднесрочной волатильностью, пригоден для спекуляций продолжительностью 1–3 месяца, но слишком рискован для длительного хеджирования инвестиций. Достаточно сравнить динамику VXX и S&P 500 на дневном и месячном графиках. Темпы относительного падения стоимости VXX превышают рост фондовых индексов. Есть даже отдельная стратегия шортить VXX от локальных максимумов на фоне важных политических и экономических новостей (выборы, повышение таможенных ставок).

Как правило, при этом происходит быстрый спад волатильности, и инструмент возвращается к планомерному снижению. С другой стороны, со времени «ипотечного» кризиса 2008—2009 г. фондовый рынок США не испытывал серьёзных потрясений, а рассматривать долгосрочное поведение как VIX, так и VXX на перегретом рынке не совсем корректно.

Но ведь инвесторов интересуют не столько рискованные спекуляции, сколько возможность переждать потенциальный кризис с минимальными потерями. Поэтому возникает вопрос: можно ли по поведению VXX предсказать всплеск волатильности и принять правильное решение? Анализ корреляции инструмента с фондовыми индексами показывает, что VXX не имеет самостоятельной прогнозной ценности и следует за рынком. И всё же, с учётом последних событий, таких как расширение торговой войны между США и Китаем, этот инструмент может оказаться полезным в периоды выраженного бегства от рисков. Он торгуется на Нью-Йоркской фондовой бирже, а купить VXX можно через брокеров, имеющих дело с NYSE. Текущие цены (около 40$) вполне доступны для начинающих инвесторов. На графике видно, как одновременно с падением цены растут объёмы сделок.

Заключение

Как показывает практика, попытки трейдеров переиграть рынок за счёт коротких позиций во время кризисов в итоге приводят к ещё большим убыткам, чем пассивное ожидание. Покупка специальных «медвежьих» бумаг, к числу которых относится и VXX, по степени риска ничем не отличается от спекуляций на падении рынка. По этой причине VXX непопулярен среди консервативных инвесторов и может использоваться, когда есть уверенность в приближающейся буре на фондовом рынке.

Как найти недооценённые акции

Недооценённые акции: составляем портфель по заветам Баффета

Как «купить» индекс волатильности

Ждете просадки по рынку акций, а волатильность при этом на минимумах? Хотите на этом заработать или просто захеджировать портфель акций? Добро пожаловать в клуб покупателей индекса волатильности!

Купить волатильность лучше всего на рынке США. Речь идет об индексе VIX. На российском рынке тоже есть аналог (фьючерсы RVI), но он не особо ликвиден.

С середины 90-х годов Чикагская опционная биржа рассчитывает индикатор волатильности — VIX, или так называемый «Индекс страха». Этот показатель отражает ожидания трейдеров по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее его подразумеваемую волатильность. Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

VIX показывает состояние рынка, его направление и настроение. Закономерность индикатора такова, что когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается. Подробнее читайте «О чем нам говорит «Индекс страха» VIX?».

Данные с 2007 года, таймфрейм месячный

Если VIX притаился внизу, можно попробовать сыграть на возможном выбросе наверх. Надо понимать, что «индекс страха» может долго колебаться на минимумах. Однако в случае обвала рынка акций США, взлет VIX может оказаться резким.

«Купить» VIX можно несколькими способами.

Наиболее распространенный

Лидером по оборотам является iPath® S&P 500 VIX Short-Term Futures ETN (VXX). Базируется на индексе, состоящем их краткосрочных фьючерсов на VIX. Для игре на росте волатильности бумаги необходимо купить.

Риски, связанные с этим продуктом таковы. Во-первых, волатильность базового актива, готовый способен двигаться по 10% в день и более, но в этом и заключается основная возможность сверхзаработка, связанная с подобный трейдом.

Во-вторых, динамика VXX может серьезно не совпадать с поведением VIX. Возможно запаздывание. Помимо этого, VXX не подходит для долгосрочной позиции, потому что фьючерсы на VIX обычно уменьшаются со временем. Это медленное снижение, вызванное потерями на перенос позиции перед экспирацией, происходит, когда фьючерс находится в контанго (дальние контракты выше ближних). Это обычно снижает цену на VXX на 5-10% за месяц.

Позитивный момент — несмотря на возможные расхождения с VIX, бумаги VXX отрицательно коррелируют с индексом S&P 500. Так что, при обвале широкого рынка вы сможете неплохо заработать на взлете подразумеваемой волатильности.

Данные за год, таймфрейм дневной

Ну и последнее, в теории ETN несут в себе риски контрагента. Для их создания сами фьючерсы на VIX управляющая компания не покупает, заключаются соответствующие свопы с банками. Для любителей бумаг ETF, лишенных риска контрагента, существует аналог — ProShares VIX Short-Term Futures ETF (VIXY). Тут торговые обороты и размер активов фонда в разы меньше.

Агрессивные варианты

Речь идет о продуктах c зашитым плечом. Они явно не для слабонервных, зато подходят для агрессивных интраждейщиков. Речь идет о маржинальных Exchange Traded Products. В настоящее время лучшим из них с точки зрения краткосрочного отслеживания динамики базового актива и ликвидности является ProShares Ultra VIX Short-Term Futures ETF (UVXY).

Продукт этот отслеживает колебания индекса S&P 500 VIX Short-Term Futures с двойным плечом. То есть при росте базового индекса на 1% UVXY прибавляет 2%, и наоборот. Как и в случае более консервативных вариантов, риски работы с UVXY связаны с неточным отражением бумагами динамики самого VIX. Ну, а возможность резких колебаний тут еще выше из-за левериджированности продукта.

Данные за год, таймфрейм дневной

Прочие инструменты

Как вариант, возможна покупка самих фьючерсов на VIX. Это не самый удобный вариант, ибо фьючерсы необходимо заменять активными контрактами в преддверии экспирации. При этом, как показывает практика последних лет, долгожданного «золотого ключика» в виде взлета волатильности можно ждать месяцами.

Еще один способ — операции с опционами. Тут можно реализовывать более продвинутые, менее рисковые стратегии. Однако работа с опционами требуют неплохой предварительной подготовки, работа с ними сложнее, чем просто «покупка волатильности», которую предполагают ETF и т.п. Помимо этого, опционы на VIX частенько дороги из-за высокой волатильности базового актива.

Заинтересовал какой-либо из представленных продуктов? Купить его можно на рынке США. Ответы на технические вопросы вы можете получить в службе поддержки ФГ БКС — тел. 88005005545. В сервисе «Вопросы аналитикам» на БКС Экспресс также можно задать вопрос в техподдержку, для этого достаточно выбрать соответствующую вкладку.

Оксана Холоденко,

эксперт по международным рынкам БКС Экспресс

Последние новости

Рекомендованные новости

Ход торгов. На нашем рынке вновь распродажа

Драйверы российской экономики на 2022

Несправедливо забытые акции. Подборка №4

Сегодня на СПБ. Рынок оптимистичен

На рынке нефти ждут прогнозов от ОПЕК и МЭА

Акция, которая приносит по 20% ежегодно уже 40 лет

Инвесторы теряют на акциях Robinhood. Бумаги упали на 47% ниже цены IPO

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

О чем говорят производные на VIX?

В рубрику «Вопросы аналитикам» БКС Экспресс поступил вопрос: «Добрый день! Подскажите, текущая ситуация по производным ETF на VIX — VXX, UVXY, TVIX (минимальные значения) может указывать на скорый крах и обвал всего?»

Немного теории

«Индекс страха» VIX отражает ожидания трейдеров по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее его подразумеваемую волатильность. Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

VIX показывает состояние рынка, его направление и настроение. Закономерность индикатора такова, что когда рынок падает, индекс волатильности растет, а когда рынок растет, индекс волатильности снижается.

«Купить» VIX можно несколькими способами. Лидером по оборотам является iPath® S&P 500 VIX Short-Term Futures ETN (VXX). Базируется на индексе, состоящем их краткосрочных фьючерсов на VIX. Для игре на росте волатильности бумаги необходимо купить.

Динамика VXX может серьезно не совпадать с поведением VIX. Возможно запаздывание. Помимо этого, VXX не подходит для долгосрочной позиции, потому что фьючерсы на VIX обычно уменьшаются со временем. Это медленное снижение, вызванное потерями на перенос позиции перед экспирацией, происходит, когда фьючерс находится в контанго (дальние контракты выше ближних). Это обычно снижает цену на VXX на 5-10% за месяц.

Однако, несмотря на возможные расхождения с VIX, бумаги VXX отрицательно коррелируют с индексом S&P 500.

Нынешняя ситуация

VXX (а также его собратья UVXY, TVIX) уже долгое время находится в районе исторических минимумов.

График VXX с 2016 года

В теории, предполагается, что когда базовый актив VIX затаился внизу, за этим может последовать усиление волатильности, то есть падение американского рынка акций. Аналогичные выводы напрашиваются и по производным на «индекс страха».

Если уж посмотреть на ситуацию глобально, то, несмотря на коллапс некоторых фондов, шортящих волатильность, в феврале 2018 года, масштабного взлета деривативов на покупку VIX не произошло. А ведь сам VIX тогда вырос примерно на 200% в считаные дни.

График VIX с 2013 года

На мой взгляд, ситуация может быть связана с особенностями VXX и пр., обозначенными в теоретической части. Сам VIX при этом особых сигналов на падение рынка акций не подает. В любом случае, это индикатор настроений, а значит, способен обманывать длительное время.

Есть еще более интересный индикатор. Речь идет о VVIX. Это подразумеваемая одномесячными опционами волатильность индекса VIX. «Волатильность волатильности» сейчас находится в районе «климатической нормы».

График VVIX с 2016 года

На мой взгляд, новый виток коррекции по рынку США не за горами. И хотя сценарий апокалипсиса в среднесрочной перспективе мне не кажется высоковероятным, тревога на финансовых рынках нарастает. Об этом свидетельствует индекс асимметрии (CBOE Skew), получивший прозвище «Индекс черного лебедя».

Значение Skew на уровне 100 указывает на низкий риск появления «тяжелых хвостов», или крайне неожиданных явлений. Однако сейчас ситуация гораздо более экстремальная. Речь идет о 149 пунктах, близких к историческому максимуму.

График Skew с 2015 года

Следует отметить, что речь идет не о реальной существенной вероятности непредсказуемых событий, а об ожиданиях участников рынка. Skew рассчитывается на основе подразумеваемой волатильности опционов пут, находящихся глубоко «вне денег».

Опционы эти позволяют застраховать риски, связанные с возможным неожиданным обвалом фондового рынка. Таким образом, индикатор отражает спрос на страховку от чрезмерного риска. В данном случае речь может идти о турецкой проблеме, торговых разногласиях и монетарном ужесточении в США.

БКС Брокер

Последние новости

Рекомендованные новости

Ход торгов. На нашем рынке вновь распродажа

Драйверы российской экономики на 2022

Несправедливо забытые акции. Подборка №4

Сегодня на СПБ. Рынок оптимистичен

На рынке нефти ждут прогнозов от ОПЕК и МЭА

Акция, которая приносит по 20% ежегодно уже 40 лет

Инвесторы теряют на акциях Robinhood. Бумаги упали на 47% ниже цены IPO

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.