Wrapped ether что это

Что такое wrapped-токены?

Осторожно! Много текста.

По сути, wrapped-токен — это криптовалюта, стоимость которой привязана к стоимости другой криптовалюты. Из названия следует, что исходный актив помещается в «обертку» (от англ. wrapper), своего рода цифровое хранилище, которое позволяет создавать wrapped-токены на другом блокчейне.

Для чего это нужно? Обычно разные блокчейны предлагают разные возможности и функционируют независимо друг от друга. К примеру, блокчейн Bitcoin не сообщается с блокчейном Ethereum, поэтому для выполнения операций между ними используются wrapped-токены.

Введение

Вы когда-нибудь задумывались о возможности использования BTC на блокчейне Ethereum? Или ETH на Binance Smart Chain? Как правило, монеты, привязанные к определенному блокчейну не могут быть беспрепятственно переведены на другой.

Wrapped-токены позволяют обойти это ограничение и использовать ненативные активы на стороннем блокчейне.

Что такое wrapped-токен?

Wrapped-токен — это токенизированная версия сторонней криптовалюты. Он привязан к стоимости представляемого актива и в большинстве случаев может быть выкуплен в любое время. Другими словами, wrapped-токен представляет собой актив, перемещенный с одного блокчейна на другой.

Как работают wrapped-токены?

Wrapped-токены на Ethereum

Wrapped-токены на Ethereum — это токены, перемещенные с других блокчейнов и созданные в соответствии со стандартом ERC-20, с помощью которых происходит использование активов стороннего блокчейна на Ethereum. При этом перемещение активов с одного блокчейна на другой оплачивается газом.

Wrapped-токены на Binance Smart Chain (BSC)

Преимущества использования wrapped-токенов

Несмотря на то, что многие блокчейны имеют свои собственные стандарты (ERC-20 для Ethereum или BEP-20 для BSC), их нельзя применять по отношению к нескольким цепочкам. Wrapped-токены позволяют использовать ненативные токены на определенном блокчейне.

Кроме того, wrapped-токены способствуют повышению ликвидности и эффективности капитала как для централизованных бирж, так и для децентрализованных. Возможность использовать простаивающие активы в другой цепочке блоков может наладить связи между сетями и увеличить ликвидность.

И, наконец, использование wrapped-токенов уменьшает время, затрачиваемое на проведение транзакций и снижает сумму комиссий. Хотя биткоин и обладает невероятными свойствами, он не является самой быстрой и экономически эффективной валютой. Однако его преимущества значительно перевешивают недостатки, тем более, что многие трудности могут быть разрешены при помощи wrapped-версии биткоина, перемещенной на блокчейн, способный обеспечить быстрое проведение транзакций и низкие комиссии.

Недостатки использования wrapped-токенов

В основе большинства существующих способов реализации wrapped-токенов лежит доверие к кастодиалу, в чьем распоряжении находятся средства пользователя. Доступная в настоящее время технология не допускает использование wrapped-токенов для проведения реальных транзакций на кроссчейне без участия кастодиала.

Тем не менее на данный момент в разработке находятся еще несколько децентрализованных опционов, которые могут быть доступны в будущем для создания и выкупа wrapped-токенов на основе процесса, не требующего доверия.

Создание токенов также может быть относительно дорогостоящим из-за высокой платы за газ и может повлечь за собой некоторое проскальзывание.

Резюме

Wrapped-токены позволяют выполнять операции между разными блокчейнами и представляют собой токенизированную версию актива, изначально привязанного к другому блокчейну.

Криптовалюта WETH ( WETH )

За 24 часа

0,0000%

Объём эмиссии: 1,153,917

Год основания: 2021

Особенности WETH ( WETH )

Что такое WETH (WETH)?

Чтобы объяснить его смысл, нужно вернуться к базовым понятиям.

Есть токен ETH — это базовое платежное средство, валюта, блокчейн сети Ethereum (Ethereum); есть токены у большинства децентрализованное приложений (dApp) созданных на базе сети Ethereum (например, у Augur есть токен REP, а у Bancor — BNT токен); наконец, есть стандарт ERC-20, разработанный после запуска в обращение токена ETH, он определяет порядок обращения токенов и порядок единообразного учета транзакций с участием токенов внутри сети Ethereum.

Зачем же нужен еще и WETH?

Дело в том, что сам ETH не соответствует собственному базовому стандарту ERC-20. Поскольку ETH токен является базовым для всех остальных токенов приложений, он был создан еще до введения стандарта ERC-20.

WETH нужен, чтобы обменивать токен ETH на токены, соответствующие стандарту ERC-20 через децентрализованные платформы типа Radar Relay. Поскольку децентрализованные платформы на базе Ethereum реализуют обмен токенами между пользователями на основе смарт-контрактов, токены, принадлежащие всем участникам обмена, должны соответствовать единому стандарту. Только тогда обмен токенами будет происходит корректно и без потерь.

Чтобы получить обратно обычный ETH, вам нужно будет его «развернуть», то есть обменять обратно на ETH.

Будущее WETH

Текущее предложение WETH составляет 1 153 916 966737, из которых 0 находится в обращении. В настоящее время он торгуется на 2780 активных рынках.

В текущем рейтинге CoinMarketCap WETH занимает 2718 место, а рыночная капитализация в реальном времени недоступна. Циркуляционная подача отсутствует, максимальная поставка отсутствует.

Основными биржами для торговли в WETH в настоящее время являются Uniswap (V3), 1inch Liquidity Protocol, Uniswap (V2), Sushiswap и Honeyswap.

Что такое токенизированные биткоины на блокчейне Ethereum (WBTC, HBTC, renBTC)?

Сегмент токенизированных биткоинов продолжает стремительно расти. Проекты вроде WBTC и renBTC уже давно закрепились в листингах крупнейших криптобирж и стали привычными для многих пользователей.

Так было не всегда. Первые упоминания про «обернутые в Ethereum» биткоины появились около двух лет назад. Тогда некоторые участники сообщества выражали недоумение, называя их «очередными никому не нужными шиткоинами».

#WrappedBitcoin has launched on the Ethereum blockchain! With 26 partners and 15 DAO members, #WBTC is the first asset-backed token with a transparent public dashboard for community verification. Read more from CTO @bencxr: https://t.co/k1ApkBgfjK

Пользователь fullhdpixel на форуме BitcoinTalk написал, что не инвестирует в токены, ассоциирующие себя с биткоином, из-за «рисков экзит-скама». Тема обсуждения носит название «Wrapped Bitcoin (WBTC): почему это попросту еще одно полное разочарование».

В разгар медвежьего рынка, на рубеже 2018-2019 годов, о децентрализованных финансах (DeFi) знали немногие. Лишь годом позже появились неологизмы вроде доходного фермерства и майнинга ликвидности.

Мы подробно разобрались, зачем нужны токенизированные биткоины и какие их дальнейшие перспективы.

Ключевое:

Навигация по материалу:

Хроники взлета «биткоинов на эфире»

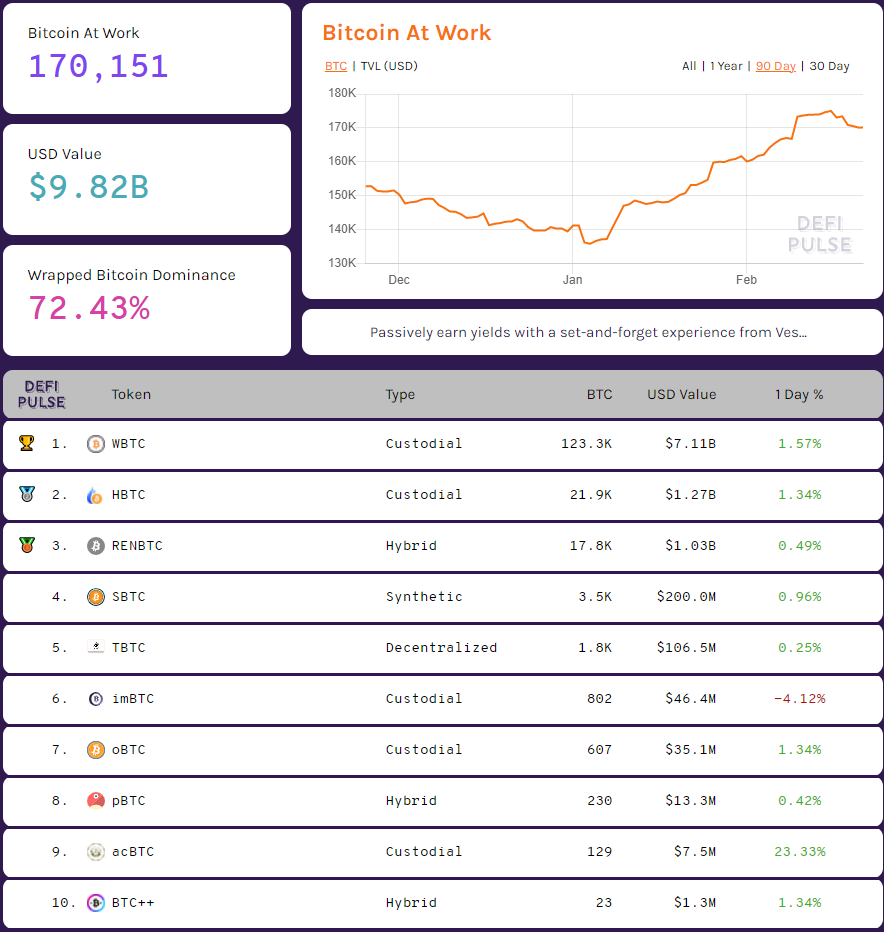

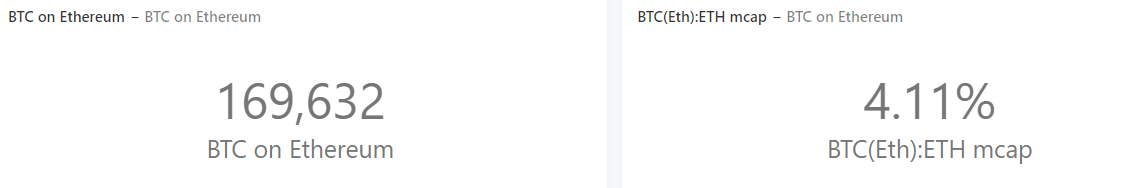

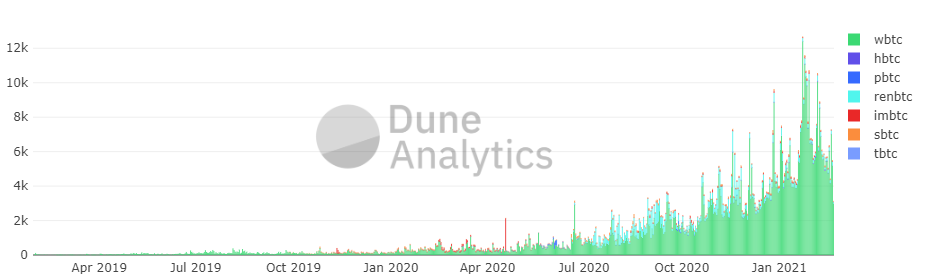

Появившийся в начале 2019 года WBTC продемонстрировал экспоненциальный рост во второй половине 2020 года на фоне бума в DeFi-секторе. 1 января 2020 года на рынке обращался 591 WBTC. В ноябре предложение таких монет превысило 120 тысяч.

Согласно Dune Analytics, всего на рынке обращается 169 632 токенизированных биткоина (по состоянию на 21.02.2020). Это эквивалентно 4,11% от рыночной капитализации Ethereum и 0,91% от общей рыночной стоимости первой криптовалюты.

На фоне бурного роста сегмента DEX также неуклонно увеличивается число торговых сделок с «биткоинами на эфире» (ethBTC).

Рассмотрим вкратце основные особенности наиболее популярных ethBTC.

Синтетические, централизованные и стремящиеся к децентрализации

Существуют три основные модели «биткоинов на эфире»:

Wrapped Bitcoin (WBTC) — представляет собой токен стандарта ERC-20, обеспеченный первой криптовалютой в соотношении 1:1.

В запуске проекта приняли участие компании Kyber Network, Ren (ранее известная как Republic Protocol) и BitGo. У WBTC несколько десятков партнеров, включая Compound, Maker, Blockfolio, Uniswap, CoinGecko, Aave и 0x.

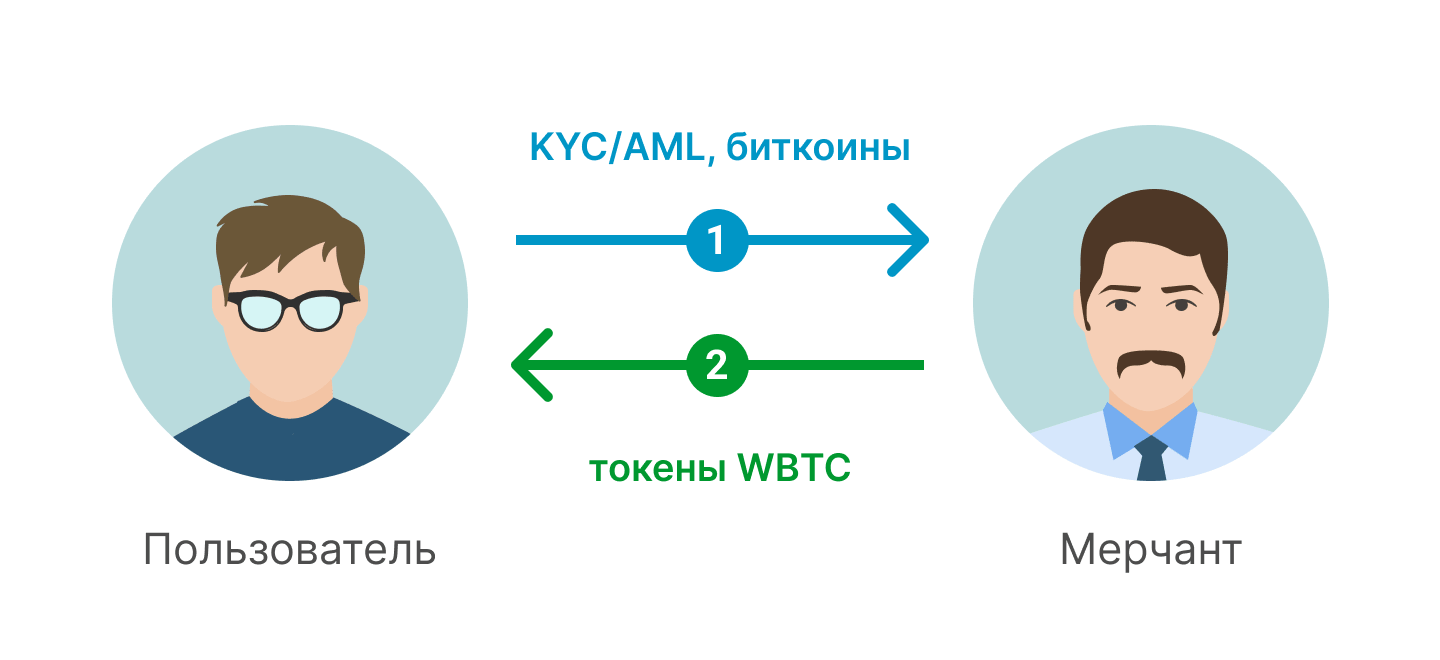

Вышеперечисленные компании являются сертифицированными мерчантами — они могут выпускать WBTC для верифицированных пользователей и сжигать токены.

«Чтобы получить WBTC, пользователь запрашивает токены у мерчанта. Последний верифицирует личность пользователя в соответствии с процедурами KYC/AML. После этого совершается обмен, в ходе которого биткоины от пользователя передаются продавцу, а WBTC передаются от мерчанта пользователю», — указано на сайте проекта Wrapped Bitcoin.

Чтобы обменять BTC на WBTC, мерчанты инициируют процедуру выпуска токенов, предоставляя специальному контракту Ethereum-адрес. Затем мерчант отправляет биткоины кастодиану (BitGo). Последний выпускает WBTC и отправляет их мерчанту.

По итогам операции «оригинальные» биткоины остаются на хранении у кастодиана, а общее предложение WBTC увеличивается в соответствии с количеством предоставленных пользователями BTC.

Если нужно вывести обратно BTC, мерчант инициирует соответствующую процедуру и сжигает WBTC, отправляя их на специальный контракт. Кастодиан подтверждает сжигание и высвобождает биткоины для мерчанта.

«Подлежащая сожжению сумма вычитается из баланса продавца, предложение WBTC сокращается», — поясняется на сайте проекта.

Пользователи DeFi могут приобрести WBTC на различных биржах, включая Uniswap. Также они могут воспользоваться сервисом wbtc.cafe на базе протокола RenVM, который позволяет переводить BTC в WBTC в несколько кликов.

Каждый может проверить обеспеченность WBTC базовым активом при помощи инструмента Proof of Assets на сайте проекта. Есть возможность посмотреть, кто из мерчантов и когда сжег или выпустил монеты на рынок.

«Запущенный Huobi Global и развернутый в сети Ethereum токен Huobi BTC (HBTC) призван содействовать росту децентрализованного рынка через внедрение в экосистему DeFi биткоина, крупнейшего и наиболее ликвидного актива», — говорится на сайте Huobi Global.

Проект занимает 62 строчку рейтинга CoinGecko.

renBTC технологически более сложен и менее централизован по сравнению с рассмотренными выше конкурентами.

В нем используется открытый протокол RenVM, позволяющий обменивать активы на различных блокчейнах при помощи инструмента RenBridge. Помимо биткоина, протокол поддерживает Bitcoin Cash, Zcash и другие монеты.

В основе RenVM лежит сеть децентрализованных нод (Darknodes) и алгоритм Byzantine Fault Tolerance. В системе также используется Схема разделения секрета Шамира, Протокол конфиденциального вычисления и ECDSA.

Видео ниже иллюстрирует процесс обмена BTC на renBTC.

Общее у WBTC, HBTC и токена renBTC то, что все они привязаны к стоимости биткоина и обеспечены им в соотношении 1:1. За хранение активов отвечает протокол RenVM. Запуск последнего состоялся в мае 2020 года.

В настоящее время renBTC — третий по популярности токенизированный биткоин. Всего на рынок выпущено 17 837 RENBTC (по состоянию на 21.02.2021).

Команда разработчиков renBTC станет частью венчурной фирмы и маркетмейкера на криптовалютном рынке Alameda Research. Предполагается, что проект добавит поддержку Solana в кроссчейн-протокол RenVM.

Как и в случае с renBTC, у tBTC нет централизованного кастодиана, контролирующего заблокированные в протоколе активы. Однако подходы проектов к выпуску обеспеченного биткоином токены существенно отличаются.

Держатели биткоина могут выпускать tBTC, используя децентрализованную сеть подписантов Keep Network. Подписанты выбираются случайным образом, для каждого выпущенного tBTC задействуется отдельная группа участников.

«Чтобы гарантировать пользователям компенсацию в случае мошенничества, подписанты обеспечивают залог в 150% от стоимости BTC депозита в ETH. tBTC отслеживает недобросовестное поведение подписантов, наказывая их и полностью возмещая пользователю их tBTC, а также исключает подписавшего из пула подписантов», — говорится на сайте проекта.

Блокируя Ethereum в качестве залога, подписанты получают комиссионное вознаграждение в момент погашения токенов.

sBTC представляет собой совершенно иной подход к выпуску «биткоинов на эфире». Токен не обеспечен цифровым золотом — это синтетический актив, обеспеченный нативным токеном SNX платформы Synthetix. Всего на рынок выпущено почти 3500 sBTC (по состоянию на 21.02.2021).

Несмотря на привязку к биткоину, рыночные цены sBTC, wBTC, renBTC и tBTC обычно слегка отличаются. Это связано с различным спросом.

Зачем нужны токенизированные биткоины?

Работающая с 2009 года сеть первой криптовалюты — наиболее защищенная, ей свойственны антихрупкость и подлинная децентрализация. Однако вариантов использования BTC не так много — это в основном платежи, хранение в качестве цифрового золота и трейдинг на централизованных биржах. Возможности DeFi выходят далеко за рамки типичных для биткоина и прочих «классических» криптовалют юзкейсов.

Чтобы заработать на предоставлении BTC в долг, пользователь может воспользоваться услугами централизованных сервисов вроде BlockFi. Взаимодействие с подобными платформами предполагает KYC-процедуры, которые, скорее всего, покажутся обременительными сторонникам децентрализации и permissionless-решений.

Эти недостатки первой криптовалюты, пожалуй, и послужили одной из главных причин появления и роста популярности ethBTC. Главный юзкейс «биткоинов на эфире» — децентрализованные приложения, открывающие:

Рыночная капитализация биткоина более чем в четыре раза превышает соответствующий показатель Ethereum. Цифровое золото можно продуктивно задействовать в сфере децентрализованных финансов.

Дефицитная природа и непоколебимая тенденция к росту цены в средне- и долгосрочной перспективе делают цифровое золото ценным залоговым обеспечением в DeFi-приложениях. Монеты Wrapped Bitcoin можно использовать в лендинговых сервисах Aave, Maker или Compound. Также у пользователей есть возможность предоставить ликвидность в пул WBTC/ETH на бирже Uniswap и потом получать пассивный доход от комиссий за обменные операции.

Зарабатывать можно даже не отклоняясь от стратегии Buy&Hold. Если долг погашен, задействованные в лендинговых приложениях WBTC или renBTC в любой момент можно разблокировать и обменять на BTC.

Где можно торговать токенизированными биткоинами?

Токенизированные биткоины доступны на биржах, мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежнее всего площадки с наибольшим оборотом денежных средств, уже несколько лет крупнейшей криптовалютной биржей в мире является Binance. Площадка Binance является самой популярной криптобиржей и на территории СНГ, поскольку имеет максимальные объёмы торгов и поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробный гайд: Как купить биткоин на криптобирже за рубли?

Рейтинг криптовалютных бирж :

| # | Биржа: | Cайт: | Оценка: |

|---|---|---|---|

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | OKEx | https://okex.com | 7.4 |

| 3 | Exmo | https://exmo.me | 6.9 |

| 5 | Huobi | https://huobi.com | 6.5 |

| 5 | Yobit | https://yobit.net | 6.3 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж :

Проблемы и риски

Несмотря на, казалось бы, широкий спектр возможностей по сравнению с «классическим» биткоином, WBTC не лишен недостатков. Главный из них состоит в том, что за хранение актива отвечает централизованный кастодиан.

В данном контексте можно провести аналогию со стейблкоином USDC, обеспеченным американским долларом. WBTC и USDC привносят в DeFi потенциал биткоина и доллара соответственно, однако являются централизованными активами.

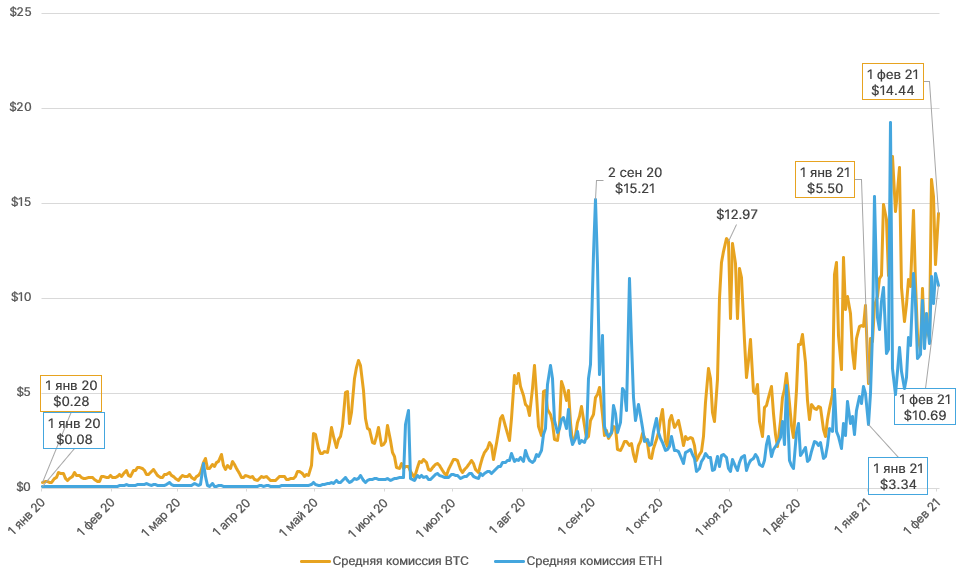

Для Ethereum крайне актуальна проблема масштабируемости, которая выражается в чрезвычайно высокой стоимости газа. Во второй половине прошлого года средняя комиссия за простой перевод ETH неоднократно превышала соответствующий показатель биткоина.

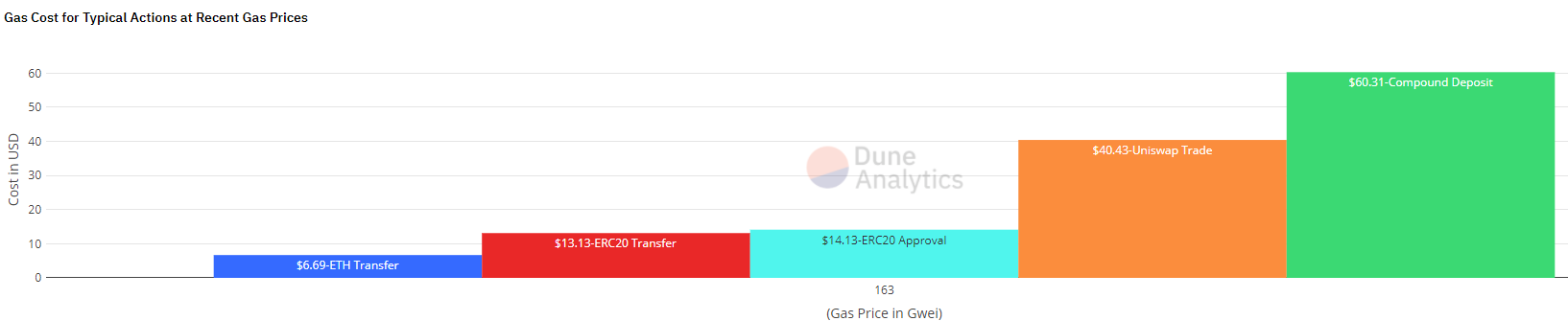

На диаграмме ниже представлены расходы на газ при осуществлении типичных операций в сети Ethereum:

Очевидно, что оперирующим небольшими суммами рядовым пользователям и тестирующим DeFi-приложения новичкам такие комиссии покажутся пугающими.

Благодаря шардингу и алгоритму Proof-of-Stake (PoS) новая версия Ethereum призвана решить проблему высоких транзакционных издержек. Однако до выхода из нулевой фазы, имплементации шардинга и слияния PoW-блокчейна с новой PoS-системой пока очень далеко.

Пока что апологетам Ethereum остается надеться на повсеместную имплементацию решений второго уровня (L2) вроде Optimism и ZK-Rollups, снижающих нагрузку на основную сеть.

Многие пользователи с нетерпением ждут запуска третьей версии крупнейшей некастодиальной биржи Uniswap. Как предполагается, апгрейд значительно повысит эффективность платформы, снизит проскальзывания и увеличит скорость операций. Вероятно, в конце первого квартала состоится запуск решения Optimism, которое значительно масштабирует крупнейшую DEX.

Пользуясь DeFi-приложениями, не стоит забывать о рисках — программных багах и вероятных экзит-скамах. В последние месяцы также участились хакерские атаки с использованием мгновенных займов.

С особой осторожностью следует относиться к новоиспеченным приложениям, в пулах которых годовая доходность (APY) измеряется сотнями процентов. Скорее всего, соответствующие монеты низколиквидны, а сами проекты вряд ли привлекали финансирование от именитых инвесторов или проходили аудит.

Высокая доходность, как правило, предполагает повышенный риск. Поэтому инвесторам, вероятно, не стоит переводить все биткоины в токенизированные аналоги для взаимодействия с DeFi.

Выводы

Поскольку предложение WBTC и прочих токенов увеличивается, значит пользователи предъявляют растущий спрос на подобные активы. Сочетание возможностей Ethereum и преимуществ первой криптовалюты создают мощное ценностное предложение.

BSC и Heco явно уступают Ethereum по степени децентрализации, но зато транзакции подтверждаются в считанные секунды при многократно более низких транзакционных комиссиях. Это делает альтернативные DeFi-экосистемы популярными среди множества розничных инвесторов.

На фоне продолжающегося бума в DeFi-секторе можно ожидать дальнейший рост капитализации токенизированных биткоинов, для которых есть множество вариантов использования. Очевидный успех WBTC и прочих подобных активов также может стать причиной роста популярности токенизированных версий альткоинов.

Дата публикации 22.02.2021

Подписывайтесь на новости криптовалютного рынка в Яндекс Мессенджер.

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.

Определение: Обернутый Эфир

Эфир – одна из самых известных криптовалют в крипто вселенной. Трудно говорить о лучших криптовалютах, не упомянув эфир. Это собственная криптовалюта блокчейна Ethereum, второй по величине блокчейн-сети.

Обернутый эфир или WETH – это совместимая с ERC-20 версия эфира. Термин WETH стал популярным с течением времени, и вы, вероятно, слышали о нем раньше, когда читали или говорили об Ethereum.

Ниже приведены два примера, когда этот термин использовался в СМИ:

Родная валюта блокчейна Ethereum была создан до стандарта ERC20. Таким образом, он не совместим с ERC20 и не может быть средством обмена непосредственно на другие токены ERC20.

Для того чтобы обменять эфир на другие токены на основе Ethereum, токены, соответствующие стандарту ERC20, его нужно обернуть в WETH. Обертывание ETH не влияет на его стоимость, соотношение остается 1:1.

Обернутый эфир может быть создан путем отправки эфира в смарт-контракт, который забирает эфир, и отдает взамен токены ERC20.

Обернутый эфир также может быть отправлен обратно в тот же смарт-контракт, чтобы «развернуть» его и получить обратно исходный эфир.

Использование одного смарт-контракта для обертывания и развертывания эфира устранило необходимость в создании двух интерфейсов (одного для эфира и другого для токенов ERC20) в рамках одного и того же смарт-контракта.

Обертывание эфира позволяет увеличить его функциональность. Токены можно легко обменять на другие токены ERC 20 без посредников.

Стандарт токенов ERC20

Стандарт токенов ERC20 определяет правила выпуска токенов в сети Ethereum. Некоторые из правил включают в себя способ передачи токенов, способ подтверждения транзакций и способ доступа пользователей к данным о токенах.

Токены ERC20 похожи на другие криптовалюты, такие как биткоин и лайткоин. Основное отличие заключается в том, что вместо того, чтобы работать на собственном блокчейне, токены выпускаются в сети Ethereum.

По состоянию на 2019 год в сети Ethereum существует более 200 000 токенов ERC20. Вот некоторые из основных цифровых валют, использующих стандарт ERC 20: Marker (MKR), OmiseGo (OMG) и Augur (REP).

До появления токенов ERC20 крипто биржи должны были создавать собственные мосты между платформами для поддержки обмена любыми токенами.

Популярность токенов ERC20 – вот, что привело к созданию обернутого эфира. Он стал необходим для того, чтобы воспользоваться преимуществами и обширной функциональностью токенов ERC20.

Несмотря на некоторые затяжные споры вокруг альтернативных интерфейсов, таких как ERC223, ERC20 по-прежнему де-факто принят в качестве стандарта в сети Ethereum.

Многие децентрализованные приложения на базе Ethereum (dApps) используют WETH вместо эфира для прямой, либо для децентрализованной одноранговой торговли.

В настоящее время эксперты работают над тем, чтобы создать канонический WETH стандарт, который может обслуживать все dApps на базе Ethereum.

Предлагаемый канонический контракт WETH основан на EtherToken.sol Стефана Джорджа. Исходный код предлагаемого WETH контракта был тщательно проверен, сообщество также положительно отреагировало на идею.

*Disclaimer: This article is intended for and only to be used for reference purposes only. No such information provided through Bybit constitutes advice or a recommendation that any investment or trading strategy is suitable for any specific person. These forecasts are based on industry trends, circumstances involving clients, and other factors, and they involve risks, variables, and uncertainties. There is no guarantee presented or implied as to the accuracy of specific forecasts, projections, or predictive statements contained herein. Users of this article agree that Bybit does not take responsibility for any of your investment decisions. Please seek professional advice before trading.