Акции премиум что значит

Премиальные акции

Термином премиальные, принято называть такие акции компании, которые эмитируются, в основном, с целью поощрения своих сотрудников. Такие акции не дают владельцу права голоса, но позволяют ему участвовать в распределении прибыли компании (посредством получения по ним дивидендного дохода). Хотя, следует заметить, что дивидендные выплаты по таким акциям обычно ниже тех, которые выплачиваются по обычным акциям аналогичного номинала.

В России, такие акции получили распространение в 90-е годы прошлого столетия, когда многие отечественные предприятия находились на грани банкротства. Денег на выплату заработной платы катастрофически не хватало, многие пытались оплачивать труд сотрудников выпускаемой предприятием продукцией. А часть компаний нашла выход из положения в том, что часть заработной платы начала выдавать в виде своих премиальных акций. Что характерно, через некоторое время, когда экономика страны относительно стабилизировалось, эти акции существенно поднялись в цене и многие из тех, кто продержал их достаточное время, смогли получить неплохую материальную компенсацию за перенесённые в своё время трудности.

В настоящее время, выпуск премиальных акций может преследовать своей целью ещё и способ трансформации накопленной нераспределённой прибыли компании, в средства для увеличения её уставного фонда. При этом не происходит «размытия» количества голосов принадлежащих уже существующим акционерам, а кроме того, такие акции не могут быть проданы на стороне, и не могут послужить средством для враждебного захвата контроля над компанией-эмитентом.

Резюме

Итак, давайте подытожим. У премиальных акций есть следующий ряд особенностей:

Компании-эмитенту выпуск подобных акций выгоден сразу по нескольким причинам:

Что такое привилегированные акции и стоит ли покупать их

Привилегии любят все! И если вы хотя бы раз заглядывали в полный список доступных инструментов на Московской бирже, то вы могли там увидеть наряду с обыкновенными привилегированные акции. Какие же привилегии они дают своим владельцам? Всегда ли они лучше обыкновенных акций? Давайте разбираться.

Чем отличаются привилегированные акции от обычных

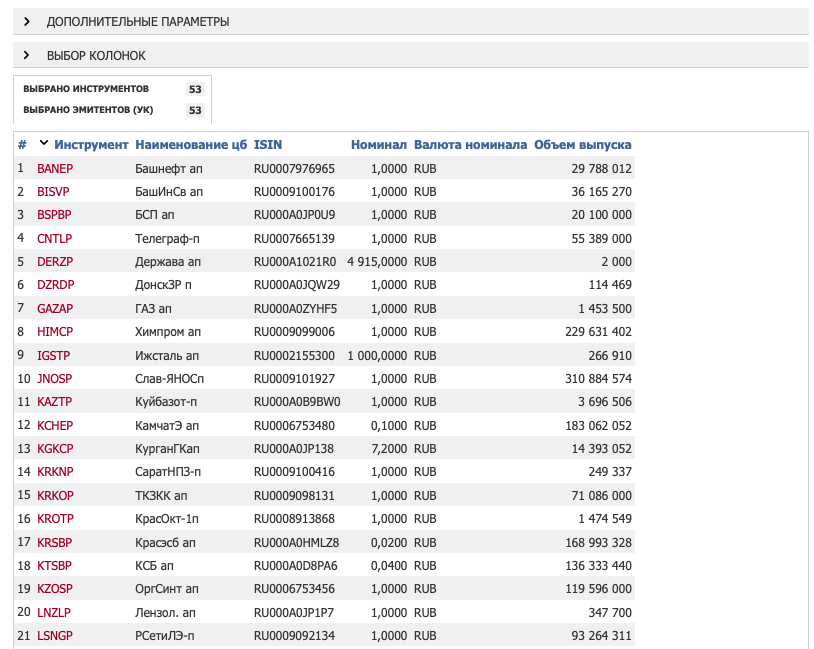

Привилегированные акции часто называют «префами», а привычные нам обычные — «обычками». Для краткости мы в будущем будем иногда их так называть. И те, и другие входят в уставной капитал организации. Одна и та же компания имеет право выпускать одновременно оба типа акций. На бирже привилегированные акции обозначаются буквой P в конце кода (например, SBERP). В России этот финансовый инструмент широко распространен. Так, на Московской бирже торгуются более 50 привилегированных акций российских эмитентов.

А вы хорошо знакомы с обыкновенными акциями? Освежите знания, прочитав статью: «Виды и классификация ценных бумаг».

Чем же префы отличаются от обычных акций? Ключевое отличие привилегированных акций состоит в том, что они дают более гарантированный доход. Посудите сами: владельцы обычных акций могут рассчитывать на дивиденд, но они почти никогда не могут рассчитать его точный объем. Да и сам факт выплаты дивидендов никогда точно спрогнозировать нельзя. Размер дивидендов, выплачиваемых по обыкновенным акциям, всегда зависит от финансовых результатов. А привилегированные акции дают право на фиксированный доход. Эта сумма может измениться со временем, но она не будет прямо зависеть от финансовой отчетности. Выплачиваемые по привилегированным акциям дивиденды определяет руководство фирмы. Это может быть фиксированная сумма (например, по 3 рубля за каждую акцию в портфеле), фиксированный процент от капитала и так далее.

Как вы знаете, компания не всегда выплачивает дивиденды по акциям. Если настал неблагоприятный период, совет директоров может решить не выплачивать дивиденды в этом периоде, и это будет абсолютно законное решение. По привилегированным акциям доход тоже не всегда выплачивается. Однако, какая схема выплат ни была бы выбрана, руководство компании обязано сначала обеспечить выплаты по префам, а только после этого — по обычкам. Как это работает на практике? Предположим, что у компании был тяжелый год, но все не так уж и плохо. Она решает поднять свой престиж и выплатить дивиденды. Сначала она обязана отложить в бюджете деньги на дивиденды по привилегированным акциям. Если после этого остались еще свободные средства, они могут пойти на выплаты по «обычкам» (а могут и не пойти). Вот какие права предоставляют привилегированные акции своим владельцам — если компания способна что-то выплачивать, в первую очередь она выплатит именно им.

Еще одна особенность — порядок банкротства. Если компания ликвидируется, то владельцы обыкновенных акций могут не получить ни копейки (несмотря на то, что юридически они являются совладельцами фирмы), и это абсолютно законно, то есть в суд на компанию-банкрота за отсутствие выплат не подать. Другое дело — префы. Привилегированные акции, в отличие от обыкновенных, предоставляют своим держателям приоритет при возврате инвестиций. На практике это обычно выливается в выкуп акций компанией перед банкротством, но об этом мы поговорим чуть ниже.

Права владельцев привилегированных акций

Какие права есть у владельцев привилегированных акций? Их точный набор зависит от решения руководства компании. Но есть и общий, наиболее распространенный перечень прав. Рассмотрим его:

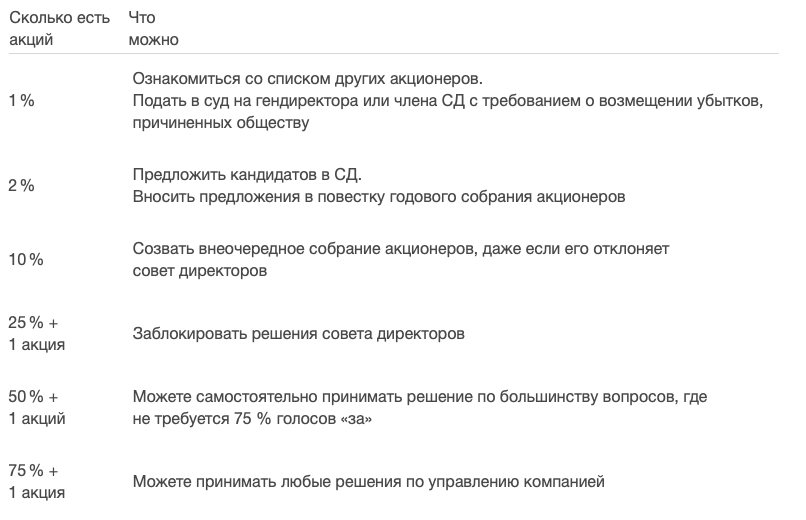

Допуск к голосованию

Владение обычными акциями фактически дает человеку часть прав на имущество компанией и, соответственно, управлением им. В большинстве крупных компаний контрольный пакет акций держит в руках совет директоров или государство, но даже там у владельцев акций есть какие-никакие права (например, если у вас в руках 1% акций, вы вправе познакомиться со списком других акционеров, подать в суд на члена совета директоров за причиненные убытки и так далее). В небольших фирмах инвестор и вовсе может получить реальную власть, выкупив большую долю выпущенных акций. Относится ли это все к привилегированным акциям? Как правило, нет.

По умолчанию префы не дают права голосовать на собраниях акционеров. К правам владельцев привилегированных акций относится только обсуждение следующих вопросов:

Впрочем, некоторые компании специально прописывают в уставе, что префы дают владельцам такие же права голоса, как и обычки. Но, во-первых, это редкость, а во-вторых, такие привилегированные акции стоят гораздо дороже на бирже.

Виды привилегированных акций

Префы подразделяются в зависимости от прав, которые они дают своему владельцу. Существует два их основных вида:

Преимущества привилегированных акций

Итак, зная, что такое префы и какими они могут быть, давайте суммируем все их плюсы:

Недостатки

Впрочем, у префов есть несколько серьезных недостатков:

Какие акции выбрать для покупки

Итак, какие же акции выбрать — префы или обычки? Если вы рассчитываете на краткосрочную спекуляцию, то ваш выбор — обыкновенные акции. Цены на них колеблются намного значительнее, чем на префы; соответственно, при работе с ними вы сможете получить больше прибыли. Спекулировать префами довольно сложно и, будем говорить откровенно, не стоит потраченных усилий.

А вот инвесторам стоит присмотреться к приобретению привилегированных акций. Здесь рисков меньше, спрогнозировать доход проще, а выплачиваемые суммы более стабильны.

Вывод

Теперь вы знаете, что доход по привилегированным акциям более стабилен, предсказуем и надежен. Права, предоставляемые привилегированными акциями, позволяют вам сформировать низкорисковый инвестиционный портфель с хорошо прогнозируемым доходом. К тому же, у вас меньше причин опасаться банкротства компании — инвестиции вам вернут хотя бы по номинальному курсу. С другой стороны, привилегированные акции могут ограничивать потенциальную прибыль, если доходы компании растут огромными темпами. Префы обычно не дают своим владельцам права голоса на собраниях акционеров. Если вы рассчитываете получить контроль над управлением компанией, то префы — не ваш выбор. А вот для долгосрочных инвесторов они подойдут как нельзя лучше.

Надеюсь, прочитав эту статью, вы поняли разницу между обычными и привилегированными акциями. Если вы узнали что-то новое, поделитесь этим материалом с друзьями в соцсетях.

Что такое привилегированные акции

Привилегированные акции — это, как и акции обыкновенные, долевые ценные бумаги, то есть инструменты, дающие право инвестору на часть дохода компании, а также на то, что останется, в случае ее ликвидации. Но есть и существенное различие. Привилегированные акции, в отличие от обыкновенных, не дают право голоса на общем собрании акционеров.

Согласно российскому законодательству, право голоса по привилегированным акциям должно быть предоставлено в случае, если решается вопрос о реорганизации или о ликвидации компании.

Трейдеры между собой называют привилегированные акции «префами», от английского слова preference, «привилегия». Это, конечно, не совсем правильно, но зато всем между собой понятно.

Особенности привилегированных акций

По закону привилегированные акции могут составлять не более, чем 25 процентов от уставного капитала компании, а остальные минимум 75 процентов должны быть акциями обыкновенными.

Дивиденды по привилегированным акциям обычно выплачиваются в том же объеме, что и по обыкновенным, но иногда — в большем объеме. Как правило, это указано в проспекте эмиссии компании.

Интересно, что в российском законодательстве до сих пор есть противоречие: с одной стороны, руководство компании должно всегда выплачивать дивиденды по привилегированным акциям, а с другой, они не могут выплачиваться, когда нет прибыли.

В проспекте эмиссии может быть прописан механизм конвертации привилегированных акций в обыкновенные. Кроме того, такая операция может производиться в ситуации, когда дивиденды не выплачиваются в течение нескольких лет.

Привилегированные акции в России

В России выпущено достаточно много, по сравнению с другими странами, привилегированных акций в процессе приватизации. Тогда в начале 90-х годов прошлого века они передавались на тех или иных условиях трудовым коллективам крупных предприятий. В то время, как руководство компаний пользовалось другой привилегией — управлять бизнесом и его финансовыми потоками.

Существенная разница между обыкновенными и привилегированными акциями проявляется тогда, когда безукоризненно соблюдаются права миноритарных акционеров, то есть обладателей небольших пакетов. Однако в ситуации, когда владелец 50% плюс одна акция имеет все, а остальные — ничего, граница между двумя типами акций может представляться достаточно условной.

Привилегированные акции в отличие от обыкновенных

Чем отличаются привилегированные акции от обыкновенных

На фондовом рынке вращаются два основных вида ценных бумаг: акции и облигации. Их покупка сегодня достаточно распространенный вид финансирования. Однако работают они совершенно по-разному, и покупать тот или иной вид бумаг нужно в зависимости от того, на какие доходы и в какой срок вы рассчитываете. В данной статье мы поговорим о том, что такое акции, какими они бывают и чем отличаются от облигаций.

Что такое акции, виды акций

Дивиденды от обыкновенных акций не гарантированы и выплачиваются только после того, как будут покрыты выплаты по привилегированным акциям. Также совет директоров может принимать решение о выплатах и их размерах.

Что касается привилегированных акций, то в основном их можно разделить на два типа: кумулятивные и конвертируемые. Первые предполагают сохранение дивидендов, даже если они не могут быть выплачены в срок. То есть обязательства эмитента перед акционерами сохраняются до стабилизации финансового положения компании. Второй вид предполагает возможность конвертировать их в обыкновенные или кумулятивные акции. Помимо этого существуют:

Как правило, дивидендная политика четко прописана в уставе компании и опубликована в открытых источниках.

Помимо обыкновенных и привилегированных, существует еще один вид акций, который называют «голубыми фишками». Это ценные бумаги, выпускаемые компаниями-гигантами, обычно они производят продукцию под известными брендами. Их позиции на рынке стабильны, а значит, они обеспечивают стабильный доход своим вкладчикам и остаются самыми ликвидными на бирже.

Преимущества и недостатки обыкновенных и привилегированных акций

Признак

Обыкновенные акции

Привилегированные акции

Одинакова для всех акций. Как правило, выше привилегированных

Может отличаться для разных типов акций. Как правило, ниже обыкновенных

Размер доли в уставном капитале

Получение дохода при ликвидации

Не гарантирован. Выплачивается по остаточному принципу

Определен Уставом. Выплачивается в приоритетном порядке

Отдельно стоит сказать о номинальной стоимости акций. С одной стороны, нет очевидных причин, по которым один тип акций может отличаться от другого по цене, однако на российской бирже ситуация складывается таким образом, что обыкновенные акции стоят дороже.

Для примера рассмотрим ситуацию, которая некоторое время назад складывалась на Московской бирже, мы видим, что цены на обыкновенные акции в каждом случае выше, при этом привилегированные продаются с дисконтом.

Права владельцев привилегированных и обыкновенных акций отличаются еще по некоторым позициям. Одним из главных преимуществ обыкновенных акций для владельца является право голоса на собрании, то есть акции дают возможность принимать участие в управлении компании. Для российских компаний одна акция равна одному голосу. Такие бумагодержатели имеют право на выкуп акций еще до попадания их на биржу. К недостаткам можно отнести отсутствие гарантий по выплатам и высокую волатильность.

Для долгосрочных инвестиций целесообразнее выбирать привилегированные акции благодаря их низкой волатильности. Их цена привязана к процентным ставкам, поэтому бычьи и медвежьи тенденции влияют на их стоимость в меньшей степени. Также данный тип акций регулярно проходит оценку крупными рейтинговыми агентствами, высокие рейтинги положительным образом влияют на статус компании и дают инвесторам уверенность в завтрашнем дне.

Минусами покупки таких акций является отсутствие управленческих полномочий, возможность приостановки выплат по дивидендам, а также ограниченный потенциал роста дохода. В случае высокого корпоративного дохода эмитента обыкновенные акции принесут более высокий доход, так как он не фиксирован.

Как работают акции

Покупку ценных бумаг можно совершить непосредственно у эмитента, на фондовой бирже или в Паевых Инвестиционных фондах (ПИФ). Чтобы определить, в какой тип акций сделать вложение, нужно разобраться, как работают данные ценные бумаги вообще, и как повлияет на результат тот или иной выбор.

Также доход можно получить от продажи акций при условии, что они выросли в цене. Как было сказано выше, для торговли целесообразнее выбирать обыкновенные акции, так как они более ликвидны, то есть более свободно продаются и покупаются. Операции по продаже осуществляются, когда рынок демонстрирует медвежий тренд. Ниже приведен график роста цен на акции Сбербанка России. В период с марта по середину июня, стоимость росла, максимальную прибыль от продажи можно было поучить, совершая продажу на пике

Чем отличаются акции от облигаций

Еще одним инструментом на рынке ценных бумаг являются облигации. Для инвесторов это также способ получения прибыли, однако, механизм действия имеет ряд отличий. Облигация выпускается эмитентом для привлечения дополнительных финансовых средств. Купить облигации могут частные и физические лица.

Главное отличие таких ценных бумаг заключается в фиксированном сроке действия. Если акции представляют собой бессрочные ценные бумаги, то облигации компания выпускает на период, прописанный в эмиссионном документе. В течение этого периода инвестор получает доход в виде процентов, а потом возвращает первоначальную стоимость, которую потратил на покупку бумаг. То есть такой вид операций можно назвать кредитованием. При этом кредиторы не имеют права голоса на собраниях и не могут принимать участия в принятии решений внутри компании.

Дивиденды по облигациям значительно ниже, чем по акциям, но они выплачиваются во всех случаях. Стабильность обусловлена тем, что облигации обеспечены имуществом и активами компании, или же другими средствами, гарантирующими регулярные выплаты процентного дохода. Цена на облигацию непосредственно связана с ее номинальной стоимостью, которая будет выплачена при погашении, а также номинальной доходностью и срочностью. Влияет и общая процентная ставка в экономике, при увеличении которой цена на облигацию снижается, и растет при повышении.

При ликвидации компания-эмитент сначала рассчитывается с держателями облигаций, а потом уже делит оставшиеся средства с акционерами.

Многие задаются вопросом, зачем покупать облигации, если доходность от них очень низкая, но для инвесторов, которым нужен стабильный доход с гарантированным возвратом вложенных средств, а также для тех, кто не достаточно хорошо разбирается в нюансах работы фондовой биржи, надежнее приобретать облигации.

На графике мы видим динамику изменения цен, где синим цветом обозначены акции, а красным облигации. Изменение стоимости последних незначительно, но и явного падения тоже не наблюдается. При этом нужно учитывать, что при любой динамике, владелец облигаций вернет свои средства.

В целом, количество облигаций в инвестиционном портфеле должно зависеть от целей инвестора, готовности к риску и представлениях о сроках инвестиций. При всей надежности этих ценных бумаг нужно также помнить, что она зависит от надежности самой компании и экономики страны. Также следует учитывать, что, например, вложения в маленькие банки рискованно, так как при потере лицензии облигации не будут стоить ничего.

Как сформировать инвестиционный портфель

Из всего многообразия инвестиционных инструментов важно подобрать оптимальный набор, который позволит действительно заработать. Для этого формируется инвестиционный портфель, который позволяет распределить денежные средства между финансовыми инструментами и активами таким образом, чтобы при одном неудачном вложении другие могли компенсировать убыток. Поэтому лучше совмещать вложения без риска, но с минимальной доходностью и инвестиции со средним и высоким уровнем риска. Таким образом, инвестпортфель должен включать акции, облигации, депозиты и т.д.

Первым шагом будет определение целей инвестирования. Для этого нужно понять следующие моменты:

В зависимости от поставленных задач можно выбрать долгосрочный, краткосрочный или узконаправленный инвестиционный портфель. Первый подходит для инвесторов с большим стартовым капиталом и включает преимущественно без рисковые активы – акции крупных компаний, облигации, недвижимость. Сроки вложений могут достигать 20 лет и приносить прибыль до 40% в год. Краткосрочные портфели формируются при небольшом стартовом капитале, прибыль можно получить в первый же день, однако риск потери средств очень высок. Узконаправленные портфели отличаются тем, что состоят из ценных бумаг компании в рамках одной сферы, хорошо знакомой инвестору, их рекомендуется собирать только тем, кто уже знаком с биржей и инструментами прогнозирования.

Как правило, акции и облигации составляют основную часть портфеля. Доход от акций самый высокий, он позволяет частично застраховаться от инфляции. Облигации же снижают общие риски и гарантируют стабильный доход.

Заключение

Рынок ценных бумаг открывает разные возможности, какой воспользоваться, решать инвестору в зависимости от его стартового капитала и ожиданий. Каждый вид бумаг имеет свои преимущества и позволяет более или менее точно рассчитывать возможную прибыль и риски. Привилегированные акции подходят для тех, кому нужен стабильный предсказуемый доход. В то время как обыкновенные акции при грамотном подходе позволяют получить больше прибыли за более короткий промежуток времени. Еще один вид инвестиций – облигации, они практически не имеют рисков, но требуют больше вложений и приносят самый низкий доход.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Привилегированные акции (префы) — полное описание

На российском фондовом рынке представлены сотни акций. Некоторые из них имеют пометку «ап», «пр», «-п». Это означает, что акция «привилегированная». Стоит ли покупать такие компании, в чём их преимущества и недостатки? Обо всём этом читайте далее.

1. Что такое привилегированные акции простыми словами

Привилегированные акции дают право на получение прибыли в виде дивидендов и части имущества в случае ликвидации акционерного общества.

Главным отличием префов от обыкновенных акций является отсутствие возможности участвовать в годовых общих собраниях акционеров (ГоСА).

Обычно в уставе прописывают точный минимальный размер на привилегированные акции. Таким образом, независимо от состоянии дел в компании, владельцы префов получат дивиденды. Однако, компания может проигнорировать это в случае форс-мажоров. Тогда у акционеров появляется голос на ГоСА.

На бирже легко отличить этот тип ценных бумаг: они содержат в конце названия приписку «-п». Например, Сбербанк-п, Татнефть-п.

Биржевые тикеры также легко отличить. Они состоят из 5 символов, на конце всегда есть буква «P».

Для эмитента префы выгодны тем, что позволяют увеличить уставной капитал, сохранив контроль над компанией.

В разных странах права и возможности префов могут отличаться. В этой статье мы говорим про РФ.

Собственники привилегированных акций имеют голос в случае ликвидации или реорганизации компании.

На Московской бирже не так много компаний, которые имеют в листинге привилегированные акции. Из ликвидных можно выделить следующие:

2. Привилегированных акций — список особенностей

Некумулятивные и кумулятивные префы:

Четыре вида стоимости акций:

3. Привилегированные акции и облигации — в чём различия

Поскольку на привилегированные акции платятся минимальный размер дивидендов всегда, то их часто сравнивают по своей сути с облигациями. Чем-то они похожи, но лишь частично. Всё-таки акции — это долевые ценные бумаги, а облигации — это долговые ценные бумаги.

Так облигации имеют срок погашения и являются первоочередными получателями денег при ликвидации компании. Владельцы префов же подвергаются рискам курсовых колебаний акций и обычно имеют доходность ниже, чем по облигациям.

При ликвидации компании владельцы префов не могут через суд взыскать свои дивиденды.

Для держателей облигаций ситуация лучше. Они имеют право требовать погашения по номиналу и полученные проценты.

4. FAQ

4.1. Почему обыкновенные акции дороже привилегированных

Такая ситуация встречается чаще всего и связана со следующими факторами:

4.2. Что лучше купить обычку или префы

Для рядовых инвесторов чаще всего выгоднее покупать префы, поскольку на них выше дивидендная доходность. Особенно это актуально при долгосрочном удержании.

Например, Сбербанк префы в долгосрочной перспективе принесли своим держателям больше денег, чем обыкновенное акции. При этом спред между ними постепенно сужается.

4.3. Почему не все компании выпускают привилегированные акции

Привилегированные акции накладывают определённые обязательства на эмитента. Да, они увеличивают уставной капитал, но за это приходится делать дивидендные выплаты.

Многие компании используют долговой рынок ценных бумаг для дополнительного финансирования. После чего они либо заново берут кредит через облигации, либо гасят его.