Visa платежная система что это

Платежная система VISA

История создания

В 1958 году Bank of America (США) выпустил карту BankAmeriCard. Основные цвета ее дизайна были синий, белый и золотой. Специально для поддержки нового продукта была создана организация BankAmeriCard Service Corporation. Она не только занималась обслуживанием карт в Bank of America, но и продавала лицензии на выпуск карт другим банкам, в том числе за границей США.

Если на американской территории карта BankAmeriCard быстро набирала популярность, то в других странах дело обстояло не так продуктивно. На лицевой стороне карты было название Bank of America, а на фоне разгара Вьетнамской войны жители многих стран не хотели видеть упоминание Америки и ее главного банка на своих платежных картах.

В 2007 году была учреждена компания Visa Inc., которая сейчас является официальным юридическим представителем и владельцем платежной системы. В компании работает 6 подразделений:

Visa в России

Первые карты Visa в СССР появились в 1988 году. Первыми их держателями стали члены советской олимпийской сборной, которые отправлялись на игры в Сеул. Выпуском и обслуживанием карт занималось подразделение «Интуркредиткарт» компании «Интурист». А спустя год, в 1989 году, Сбербанк стал первым банком, который начал выпускать карты Visa в СССР. Первый банкомат, принимающий карты Visa, был установлен в 1992 году в Москве.

Сейчас карты Visa в России выпускает каждый крупный банк (в 2019 г. у системы более 80 банков-эмитентов). Годовой оборот в торговых точках достигает 7 миллиардов рублей.

Статистика

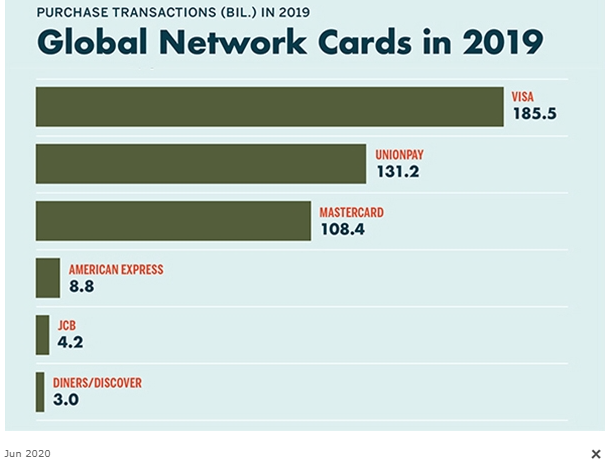

В начале 2000 годов чуть более половины всех банковских карт на Земле (57%) имели платежную систему Visa. К примеру, на долю главного конкурента — систему MasterCard, приходилось треть пластика (26%). На третьем месте были карты American Express (13%).

Но уже спустя 10 лет (в 2010 году) рынок «захватили» карты китайской платежной системы Union Pay. Треть карт от всего мирового оборота приходилось на систему Visa и треть — на Union Pay. Правда, Visa продолжала лидировать по общему объему платежей. Рынок карт Visa на территории России составляет в среднем 43-46% от всех выпускаемых карт.

Отличие Visa от MasterCard

Например, у вас рублевая карта Visa. Вы находитесь за границей и хотите оплатить покупку в долларах США. В этом случае конвертация будет произведена напрямую из рублей в доллары. Если покупка будет в другой валюте (евро или местные деньги), то рубли сначала конвертируются в доллары, а затем доллары переведутся в валюту покупки.

Расплачиваясь рублевой картой MasterCard за границей, стоимость покупки может быть сразу конвертирована в доллары или евро, в зависимости от валюты биллинга карты (это валюта обмена, которую устанавливает банк, выпустивший карту).

Виды и стоимость карт Visa

Чаще всего банки предлагают оформить карту Visa уровня Electron, Classic, Gold или Platinum. Но также выпускаются карты Visa видов: Virtual card, Signature, Infinite, Black card. Для бизнес-сегмента выпускаются: Business Credit/ Debit card, Corporate, Fleet. Также для узких направлений существуют карты Visa Prepair card, TravelMoney, Buxx, Horizon, Payroll и другие.

Чем выше уровень карты, тем дороже стоимость ее обслуживания. По состоянию на 2019 год ежегодная комиссия за обслуживание карты Classic в среднем составляет 750-1500 рублей, а карты Gold — 1000-3500 рублей. Обслуживание премиальных карт обойдется в 7000-10000 рублей. При этом банки часто отменяют эту комиссию при поддержании определенного остатка на счете или при совершении покупок на установленную тарифом сумму.

Visa в России

Официальное сообщество Visa в России.

Visa – это международная платежная система, которая объединяет миллиарды людей, тысячи банков и десятки тысяч магазинов, ресторанов, отелей и многие другие торговые точки по всему миру в единую сеть в более чем 200 странах.

Показать полностью.

Подписывайтесь на сообщество, чтобы:

🔹 узнавать о самых выгодных предложениях от наших партнеров

🔹 участвовать в конкурсах

🔹 общаться с единомышленниками

🔹 и задавать нам вопросы

Корпорация «Виза Интернэшнл Сервис Ассосиэйшн» (Калифорния, США), адрес официального сайта в сети Интернет – https://www.visa.com.ru

Visa в России запись закреплена

Сказка приближается! Уже 18 декабря в Большом зале Московской консерватории пройдет волшебный киноконцерт Disney «Холодное сердце».

Ждем с нетерпением и вспоминаем любимых героев вместе! Угадайте, кого мы загадали?

1.

Показать полностью.

2.

3.

Оплатите билеты онлайн картами Visa Signature или Infinite и получите доступ в VIP-зону со множеством развлечений и приветственный сюрприз для детей!

https://vk.cc/c7Med8

Visa в России запись закреплена

Идеальные выходные с сестрой? Ловите отличную формулу!

https://vk.cc/c7Med8

Показать полностью.

https://vk.cc/c8UiUU

https://vk.cc/c8UjeF

Пусть выходные с близкими станут незабываемыми вместе с Visa и предложениями от партнеров!

VISA, MasterCard, МИР: кому и зачем нужны разные платежные системы

Если посветить на карту МИР ультрафиолетом, вы увидите символ российского рубля — ₽. Карта Visa покажет вам букву V, MasterCard — буквы M и С, а American Express — орла. Но нужны эти карты не для красоты, и основные их отличия кроются совсем не в этом. Разбираемся, что к чему.

Платежная система — это не просто какой-то там логотип на карточке. Хотя, если вы живете и работаете в России и картами расплачивались только в пределах страны, вряд ли вы замечали разницу. Что Visa, что MasterCard, что МИР у нас принимаются во всех банкоматах, а платить ими с рублевых счетов можно без комиссий и переплат.

Что такое платежная система?

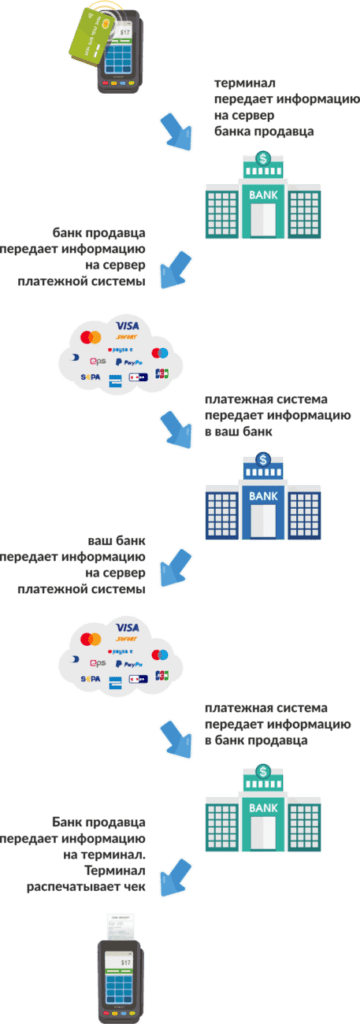

Это, в первую очередь, инфраструктура, которая обрабатывает ваши операции по карте. Вы прикладываете карту к терминалу, терминал через высокоскоростной интернет передает информацию на сервер своего банка (банка продавца), банк продавца передает информацию на сервер платежной системы, а платежная система передает информацию в ваш банк (банк, выпустивший карту). После этого информация о платеже обрабатывается вашим банком и передается обратно: в платежную систему, в банк продавца и в терминал. Терминал распечатывает чек. И все это за доли секунды.

То есть платежная система — это посредник между двумя банками. Она обеспечивает легкое взаимодействие участникам рынка, даже если они находятся на разных континентах, говорят на разных языках и работают с 12-часовой разницей во времени. Такой универсальный международный переводчик, который еще и следит за порядком: допускает к операциям только тех, кто соблюдает определенные протоколы безопасности и имеет соответствующие лицензии, не дает участникам мухлевать и обеспечивает единые правила работы для каждого.

Теперь не нужно копить на то, что хочется. Покупайте сегодня с кредитной картой “100 дней без %” от Альфа-Банка, а платите в любой момент до окончания 100-дневного грейс-периода. Оформите карту по ссылке.

Как платежные системы работают?

У всех платежных систем есть своя валюта расчетов. Ее еще называют валютой биллинга. Например, Visa (родом из Америки) проводит все расчеты в долларах, а MasterCard (родом из Европы) — в евро. Однако за пределами еврозоны биллинговой валютой для MasterCard также является доллар. Китайская система China UnionPay работает в юанях, и так далее.

Международные платежные системы позволяют проводить множество платежей в разных странах с разными валютами: платить с рублевого счета шекелями в Израиле, платить с евросчета долларами в Америке, расплачиваться аргентинскими песо со счета в йенах. Почти во всех странах есть инфраструктура (терминалы, банкоматы, отделения), которая позволяет воспользоваться картой этих гигантов банковского рынка (в том числе снять наличные или пополнить счет).

Национальные платежные системы делают все то же самое, но, как правило, ограничены пределами своей страны. В России это платежная система МИР. Воспользоваться картой этой системы в большинстве других стран вы уже не сможете — банкоматы и терминалы просто не смогут ее «прочитать». Зато Visa и MasterCard на территории России принимаются везде, ведь до 2014 года в нашей стране вовсе не было своей национальной платежной системы и вся инфраструктура создавалась под международные стандарты.

Кстати, не во всех странах ситуация обстоит таким же образом. Например, на территории Китая карты Visa и MasterCard принимают далеко не везде. А вот национальную China UnionPay — везде. Так что перед поездкой в эту страну туристам советуют обзавестись картой платежной системы CUP. Есть страны, в которых вовсе нет своей национальной платежной системы, и они пользуются международными.

Как мы зависим от международных платежных систем?

Такие гиганты, как MasterCard, Visa, Diners Club, American Express и JCB, устанавливают правила игры на международном рынке. Они задают международные стандарты работы и безопасности, первыми внедряют новейшие технологии. Они же выдают лицензии на изготовление пластиковых карт с логотипом ассоциации. Они же обеспечивают стабильность всей системы переводов, поддерживая работу серверов, отвечающих за обработку данных.

Например, известная нам карта Tinkoff Black принадлежит к платежной системе Master Card. А дебетовая карта УБРИР банка – к системе Visa.

И они же, в случае чего, могут приостановить все операции по вашим банковским картам. В марте 2014 года, после того как США ввели санкции из-за ситуации в Крыму, Visa и MasterCard остановили обслуживание карт нескольких российских банков.

Тогда правительством России было принято решение создать свою национальную платежную систему, которая дублировала бы функции международной на случай непредвиденных конфликтов. Так появилась платежная система МИР. Теперь все платежи внутри страны обрабатываются именно этой системой. При этом у вас есть возможность как выпустить себе только внутреннюю карту МИР, так и обзавестись одной из коллабораций «МИР + MasterCard», «МИР + JCB» или «МИР + American Express». На территории страны такая карта будет считываться как национальная, но ей же вы сможете воспользоваться и за рубежом.

Сколько мы тратим на обслуживание международными корпорациями?

Если вы находитесь в России, у вас счет в российском банке в рублях и вы покупаете что-то в магазине за рубли — вы не замечаете комиссию. На ценнике товара написано 999 рублей 99 копеек? С вашей карты спишется ровно эта сумма. Но платежная система на вашей покупке все равно заработает около 1 %. Только заплатит за вас продавец. Ему от вашего платежа достанется не 999 рублей 99 копеек, а примерно 989 рублей. Разумеется, эти издержки он уже вложил в стоимость товара.

Гораздо сложнее дела обстоят с покупками за рубежом. Помимо комиссии за пользование платежной системой, которую за вас заплатит продавец, вы еще потеряете деньги на переводе валюты.

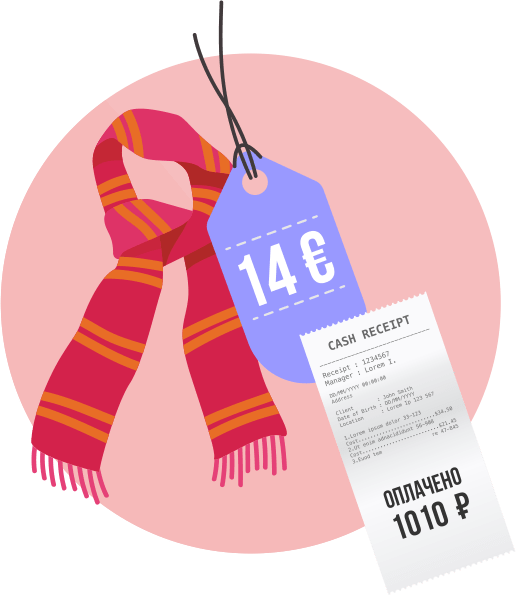

Например, вы со своей рублевой картой MasterCard поехали во Францию и покупаете там шарфик за 14 евро (≈1000 рублей). Терминал отправляет в платежную систему запрос на списание 14 евро. Евро — это родная валюта для системы MasterCard, так что она переводит 14 евро в рубли по своему внутреннему курсу напрямую и отправляет в ваш банк запрос на списание 1010 рублей, например. Конечно, вы заметите разницу с курсом Центробанка, но она будет не так велика.

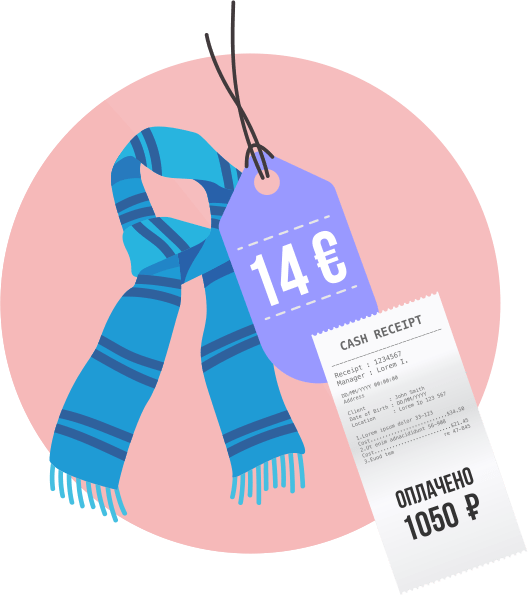

А теперь представьте, что вы приехали во Францию с рублевым счетом на карте Visa. Вы покупаете тот же самый шарфик за те же самые 14 евро (≈1000 рублей). Но евро — не родная система для Visa, Visa не умеет переводить евро в рубли напрямую. Сначала она переведет евро в доллары по своему курсу. Предположим, вместо 16 евро по курсу Центробанка у нее получится 16,5 долларов. А потом 16,5 долларов она переведет в рубли тоже по внутреннему курсу. И спишет у вас уже 1 050 рублей.

Так что бывает очень полезно знать валюту, в которой ведется расчет по вашей карте. При этом, если на карте Visa вы держите счет в евро, в Европе не будете платить за лишние конверсии. То же касается и долларовых счетов на MasterCard при поездке в США. Стоит понимать, что вы можете хранить деньги любой валюты на карте любой международной платежной системы. Если вы перед поездкой в другую страну сомневаетесь, по какому курсу и через какую валюту с вашего счета будут уходить деньги, — просто спросите об этом в своем банке. Банк обязан дать вам полную информацию о том, в какой валюте он ведет операции на территории той или иной страны и какие комиссии по какому курсу за это берет.

Еще одна черта платежей в валюте другой страны — то, что они могут проходить с задержкой. Из-за особенностей международных операций деньги с вашего счета спишутся не сразу. Да, терминал продавца одобрит операцию и выдаст вам чек, но деньги на вашем счету будут как бы «забронированы» до тех пор, пока ваш банк не получит подтверждение, что сделка прошла успешно. А на это может уйти дня три. И вот тогда деньги спишутся уже окончательно, но по актуальному курсу. То есть если за эти три дня евро по отношению к рублю подрос — с вас спишут больше. А если упал, то меньше.

Электронные системы платежей

Отдельную обособленную группу составляют электронные системы платежей. Они позволяют оплачивать покупки в интернете и хранить деньги на личном счете. Самые популярные из них — WebMoney, Яндекс. Деньги, PayPal, QIWI, но есть и множество других.

Хотя пока безопасность электронных платежных систем все еще сильно отстает от классических, каждый год разрыв между ними сокращается. Сейчас для регистрации web-кошелька в самых надежных системах необходимо не только ввести свои паспортные данные, но и отправить модераторам на утверждение сканы документов, подтверждающих вашу личность. А в личном кабинете сохраняются все истории ваших операций. Так что для большинства повседневных трат использовать эти системы вполне безопасно.

Алексей Коренев, аналитик группы компаний «ФИНАМ»:

Платежные системы VISA и Mastercard по большинству параметров в целом похожи и ориентированы на примерно одинаковый круг потребителей. Каждая из систем имеет достаточно широкую линейку продуктов, чтобы удовлетворить потребности подавляющего большинства клиентов. Но есть и нюансы. Так, Mastercard гораздо более распространена в Европе. А в США в основном пользуются картами VISA. Что касается, например, American Express, то подобные карты ориентированы на достаточно богатых клиентов или клиентов с высоким доходом. Да, данные карты предполагают целый ряд преференций для держателей, но и требования к клиенту, как правило, достаточно жесткие. Что касается «массового» пользователя платежными банковскими картами, то особой разницы, какую именно использовать, нет. Набор услуг у VISA и Mastercard настолько близок, что для рядового потребителя совершенно неважно, чьей именно картой он пользуется.

Георгий Михайлец, аналитик:

Принципиальное отличие российской системы МИР на сегодня одно: это национальная система, действующая только на территории России. Остальное — детали. Системы AmEx и DC, JCB и CUP вышли на уже поделенный рынок, они не стали всерьез вкладываться в свое развитие, договариваться с банками, инвестировать в маркетинг. У них есть свои приоритетные регионы: первые две системы — Америка, третья и четвертая — Азия. А в мировом масштабе им трудно конкурировать с Visa и MC.

Вывод

Внутри страны вам не о чем беспокоиться. Работа международных платежных систем и внутренней национальной платежной системы отлажена, а комиссии одинаковы для всех и заложены в стоимость товаров в магазинах. Скорее всего, продавец не станет делать вам скидку за то, что вы расплачиваетесь за его товар наличными, так что переживать за «переплату» при оплате картой не стоит. А вот готовиться к покупкам за рубежом стоит заранее.

Платёжная система VISA

Владелец платежной системы — Visa Inc., американская транснациональная компания. VISA — это рекурсивный акроним от английских слов Visa International Service Association (дословно «Международная ассоциация обслуживания VISA»). Компания VISA inc. основана в 1958 году, тогда еще как «BankAmericard Service Corporation». Это была дочерняя компания банка «Bank of America». Основная цель ее существования — обслуживание карт, выпущенных банком Америки. Однако, в 1976 году был произведен ребрендеринг и выпускаемые банковские карты получили новый логотип и название — VISA.

В России карты VISA выдаются с 1988 года. Впервые такие банковские карты были выданы АО «Интурист» советской олимпийской сборной, отправляющейся в Сеул на Олимпийские игры. В 1989 году Сбербанк СССР стал самым первым членом системы VISA в СССР.

За обработку платежей банковских карт отвечает глобальный процессинговый центр VisaNet, который способен за одну миллисекунду проанализировать более 500 характеристик транзакции. В секунду может обрабатываться около 65000 транзакций по всему миру.

Типы карт VISA

Система предполагает выпуск и обслуживание трех типов карт:

В обороте используется около 30 видов различных карт VISA. Наиболее популярными из них:

Для бизнеса используются такие карты как: «Visa Business Credit», «Business Debit», а также «Business Electron Card» и «Visa Corporate».

Visa Inc. — американская транснациональная компания, предоставляющая финансовые услуги. При этом сама корпорация не занимается выпуском карт, не является банком и не устанавливает процентные ставки, она предоставляет инфраструктуру для приема и обслуживания платежных карт и бренд VISA, под которым банки выпускают кредитную, дебетовую карту или другие продукты. Глобальная международная платёжная система обеспечивает держателям карт, торгово-сервисным предприятиям и другим клиентам доступ к быстрым и надёжным платежам. Visa ведёт свою деятельность на всех континентах, кроме Антарктиды. Почти все Visa операции обрабатываются через VisaNet на одном из двух независимых безопасных объектов: Operations Center East, который расположен около Ашберн, штат Вирджиния и Operations Center Central, расположенный недалеко от Хайлендс Ранч, штат Колорадо. Оба центра хорошо защищены от стихийных бедствий, преступности, терроризма, а также могут работать автономно друг от друга и от внешних утилит. Каждый центр может обрабатывать до 30000 одновременных транзакций и до 100 миллиардов вычислений каждую секунду. При этом каждая сделка проверяется на мошенничество по различным параметрам — местоположение, покупательские привычки клиента и другое. Ежегодный торговый оборот по картам Visa составляет около 5 триллионов долларов. В сентябре 1958 года американский банк Bank of America #BAC запустил свою программу BankAmericard кредитных карт во Фресно, Калифорния. К тому моменту уже многие банки пытались запустить единый финансовый инструмент (кредитную карту), он был необходим, ведь американский средний класс уже поддерживался возобновляемыми кредитными счетами с несколькими разными торговцами, но это было не эффективно и неудобно носить с собой так много карт и платить по нескольким отдельным счетам каждый месяц. Испытание карты сначала прошло гладко, но через некоторое время после широкого распространения, начались проблемы, связанные с новым преступлением — мошенничеством с кредитными картами. Bank of America и его новую кредитную карту сильно критиковали, особенно когда узнали, что клиенты несут ответственность за все операции по карте (даже те, которые совершены в результате мошенничества). BofA приложил огромные усилия чтобы восстановиться, опубликовали официальное письмо с извинениями, но в конце концов, они сделали так, чтобы новый платёжный инструмент заработал. В конце 1960 — х годов, BofA также лицензировала программу BankAmericard банкам в ряде других стран, которые начали выпускать карты с локализованными именами брендов, например, во Франции он был известен как Carte Bleue (голубая карта). Однако бренд BankAmericard мог задержать развитие платёжной системы, поэтому в 1976 году BankAmericard и другие его лицензиаты были объединены с новым названием Visa. Этот термин придумал основатель компании, Ди Хок. Он считал, что слово должно быть мгновенно узнаваемо во многих языках и во многих странах.

Компания Visa Inc., зарегистрированная в 2007 году как акционерная компания в штате Делавэр, со штаб-квартирой в Сан-Франциско, Калифорния.

Компания вышла на биржу в марте 2008 года посредством первичного публичного размещения акций (IPO).

Подробнее про историю компании и ее исторические вехи можно прочитать на оф.сайте — https://usa.visa.com/about-visa/our_business/history-of-visa.html

💳 Как зарабатывает

Предоставляет услуги по обработке транзакций (в первую очередь авторизации, клиринг и расчеты) с кредитно-финансовыми учреждениями и торговыми клиентами через VisaNet, свою глобальную процессинговую платформу. Потребители покупают товары, продавцы отдают часть полученных денег банку, а банк оплачивает услуги Visa. Когда покупатель оплачивает товар или услугу с помощью карты, продавец получает на свой счет сумму за вычетом комиссии, которая в среднем составляет 2—3%. От этой комиссии Mastercard и Visa забирают 10—15% за совершение транзакции через их систему. Банки забирают большую часть комиссии за транзакции с картами. Но по отдельности банки зарабатывают меньше, чем Mastercard и Visa.

Компания предоставляет своим клиентам и другие дополнительные услуги, в том числе в области борьбы с мошенничеством и управления рисками, обработки данных об эмитентах дебетовых счетов, услуг по лояльности, управления спорами, цифровых услуг, таких как токенирование, цифровые платежи, бесконтактная оплата, а также консалтинговые и аналитические услуги, управляет и продвигает свою продукцию на благо своих клиентов и партнеров посредством рекламы, продвижения и спонсорства Олимпийских игр, ФИФА и Национальной футбольной лиги, а также других мероприятий. В последние годы компания развивает свою организационную структуру, чтобы ускорить миграцию цифровых платежей по всем новым каналам, включая электронную коммерцию, мобильные телефоны и ноутбуки.

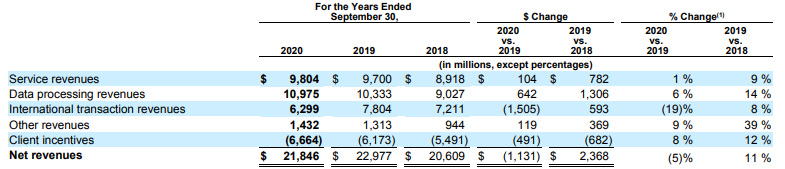

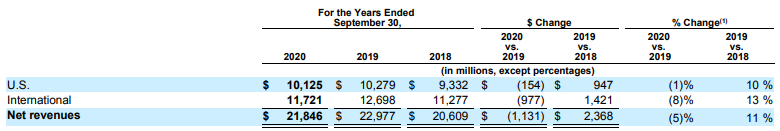

Visa работает в четырех основных сегментах (данные за сентябрь 2020, г/г):

— Service revenues (44,88% от доходов) — платежи за доступ к платежной системе Visa. Их величина зависит от объема совершаемых транзакций.

— Data Processing revenues (50,24% от доходов) — платежи за совершение транзакций. Их величина зависит от количества операций.

— International Transaction revenues (28,83% от доходов) — доход от международных транзакций и операций по конвертации валют.

— Other revenues (6,55% от доходов) — прочие доходы, связанные с платежами за использование бренда Visa и другими услугами.

— Есть еще один сегмент, отрицательный, Client incentives (минус 30,5% от доходов) — Visa возвращает часть полученных платежей своим клиентам в качестве бонусов за достижение определенного объема транзакций и других метрик.

Доходы по географическому признаку:

США — 46,35% Остальной мир — 53,65%

💳 Аргументы в пользу компании

— Хотя в мире совершаются миллиарды платежных транзакций, только четверть платежей осуществляется безналичными способами, с помощью карт или приложений. Но, по прогнозам аналитиков McKinsey, глобальная индустрия безналичных платежей вырастет с 1,9 до 3 трлн долларов к 2022 году.

— Федеральный стимул США будет распространяться через предоплаченные дебетовые карты Visa. В результате принятия Закона о мерах по реагированию на Коронавирус и дополнительных ассигнованиях на оказание помощи от 14 января 2021 года многие американцы получат по почте по платежной карте «Economic Impact Payment» (также известной как «поощрительная выплата») свои платежи по линии программы «Economic Impact Payment» (стимулирующая выплата).

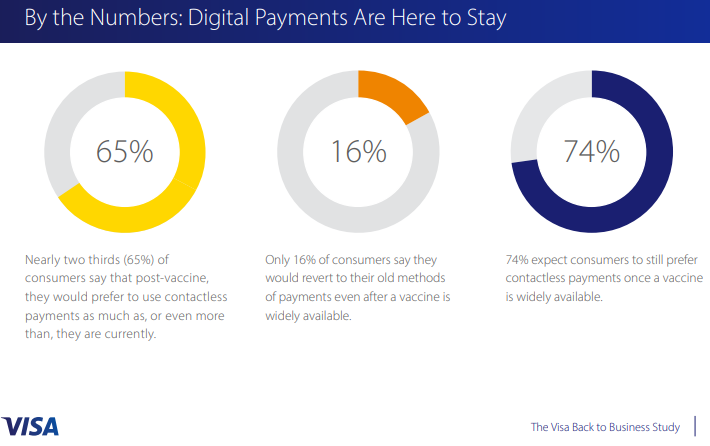

— А что после ковида? Почти две трети (65%) потребителей говорят, что после вакцинации они предпочли бы использовать бесконтактные платежи так же, как и сейчас, или даже больше, чем сейчас. Только 16% потребителей говорят, что они вернутся к своим старым методам оплаты даже после того, как вакцина будет широко доступна. 74% ожидают, что потребители по-прежнему предпочтут бесконтактные платежи, как только вакцина станет широко доступной.

— «Если 2020 год был годом бесконтактной торговли и электронной коммерции, результаты этого исследования говорят нам, что в 2021 году больше внимания будет уделяться безопасности и предотвращению мошенничества, а также испытанию новых инструментов цифровой торговли, которые помогут бизнесу процветать».

На всех исследованных рынках наблюдается быстрое внедрение новых платежных технологий и изменение поведения потребителей, связанных с коммерцией. Дополнительные результаты исследования, проведенного в Бразилии, Канаде, Германии, Гонконге, Ирландии, России, Сингапуре, Объединенных Арабских Эмиратах ( ОАЭ ) и США, подчеркивают глубину воздействия в 2020 году и ожидания на 2021 год:

Глобальный рост бесконтактных платежей в 2020 г., вызванный проблемами, включая потребителей, которые ищут более безопасные способы оплаты в условиях пандемии, не проявляет никаких признаков замедления в Новом году. Фактически, в июне 2020 г. только 20% опрошенных малых и средних предприятий впервые предложили бесконтактные платежи — теперь 39% сообщают, что они начали принимать новые цифровые формы оплаты. Почти три из четырех (74%) малых и средних предприятий ожидают, что потребители будут продолжать предпочитать бесконтактные платежи даже после того, как вакцина станет широко доступной.

В целом предлагаю, ❗ даже настаиваю! 😊 ознакомится глобальным исследованием Visa от 13 января 2021 — https://usa.visa.com/dam/VCOM/blogs/visa-back-to-business-study-jan21.pdf Страницу №19 посвятили России и ее малому и среднему бизнесу.

— Visa продолжает инвестировать в технологии для дальнейшего укрепления своих уже лидирующих позиций на платежном рынке и минимизации последствий мошенничества, а также для защиты потребительской и торговой информации. Одной из основных задач Visa является обеспечение безопасности платежей при переходе от физической к цифровой среде. VisaNet, Visa Token Service, Visa Direct и Visa Checkout — это некоторые из платформ, которые были разработаны компанией в последние годы для продвижения своей цифровой платформы. Компания также продвигает технологии, включая технологии бесконтактной оплаты, технологии scan-to-pay, tap-to-pay и защищенную систему дистанционной коммерции, которые должны стать основными способами оплаты в ближайшем будущем. С учетом того, что только 15% мировых платежей происходит в цифровом формате, Visa имеет огромные возможности для роста в развивающейся платежной индустрии в ближайшие годы.

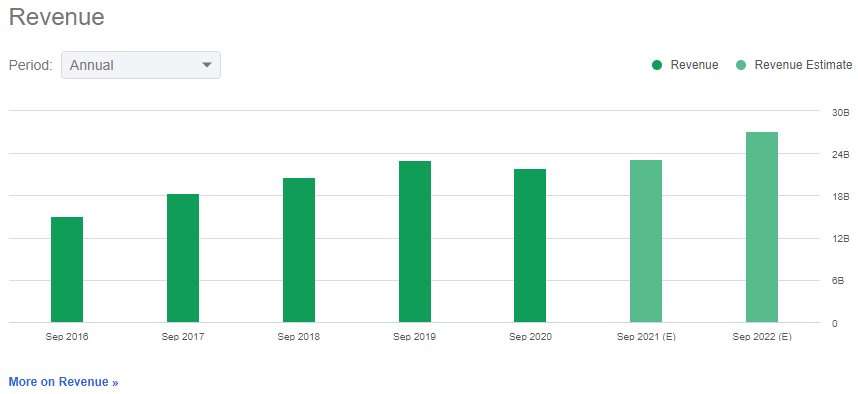

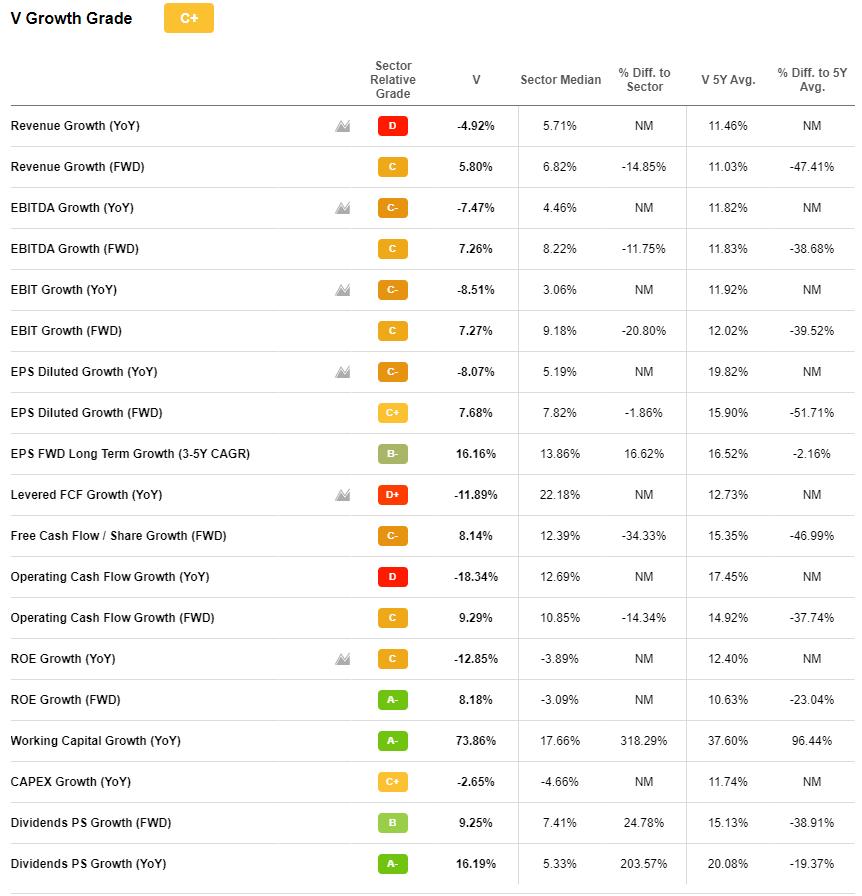

— Выручка и прибыль компании стабильно растут в течение последних нескольких лет на фоне растущей популярности электронных платежей и развития онлайн-коммерции. Доходы стабильно росли на протяжении многих лет, и за 10 лет CAGR (2009-2019) составил 12,8%, понятно из-за чего они в 2020 снизились на 5%, но в следующих кварталах компания собирается вернуть рост выручки, благодаря лидирующим позициям на рынке. Дальнейший потенциал роста остается — в странах кроме США проникновение электронных платежей все еще относительно низкое. Аналитики прогнозируют годовой рост выручки и прибыли по 15% в течение трех лет после прохождения экономического спада, вызванного пандемией коронавируса.

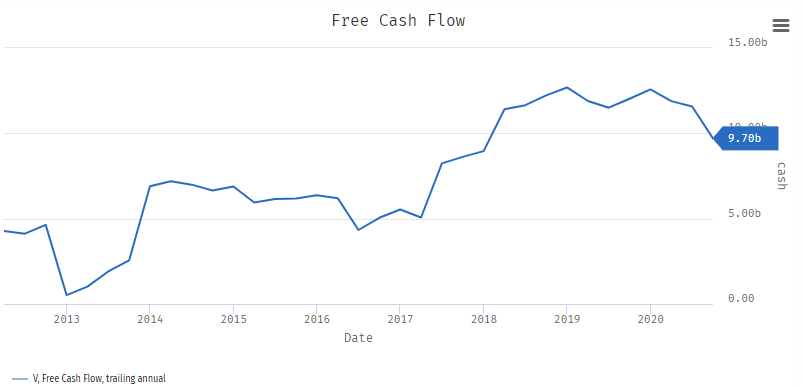

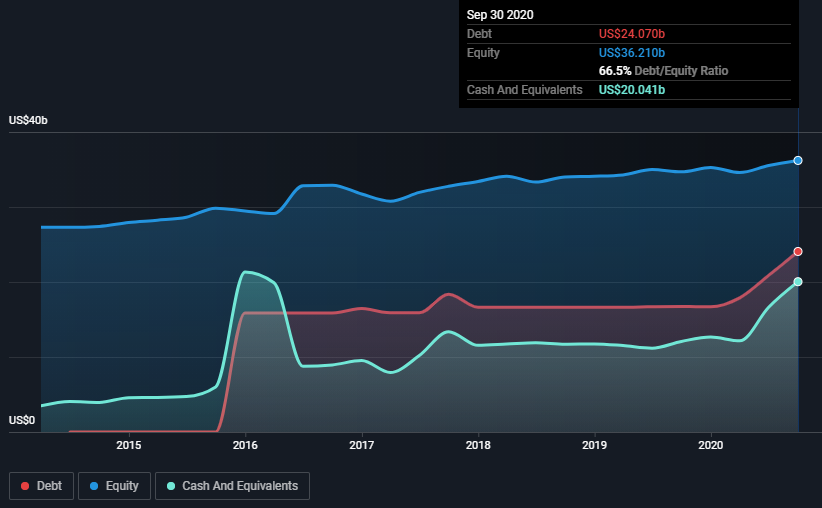

— Финансовое здоровье. Низкая долговая нагрузка.Visa обладает сильной денежной и инвестиционной позицией, доступной для продажи, наряду с сильным свободным денежным потоком.

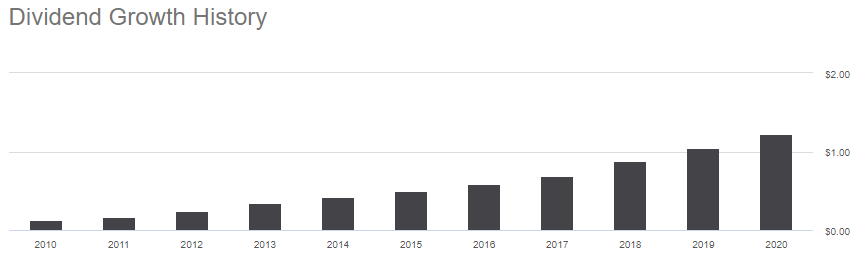

— Дивиденды есть и стабильно повышают, хотя 0,6% не сильно то и много) Стабильно повышают. Последний раз их повысили на 7% год к году. Всего 25% прибыли направляют на дивиденды.

— Регулярные байбеки акций. В 2019 на байбек тратили около 65% прибыли.

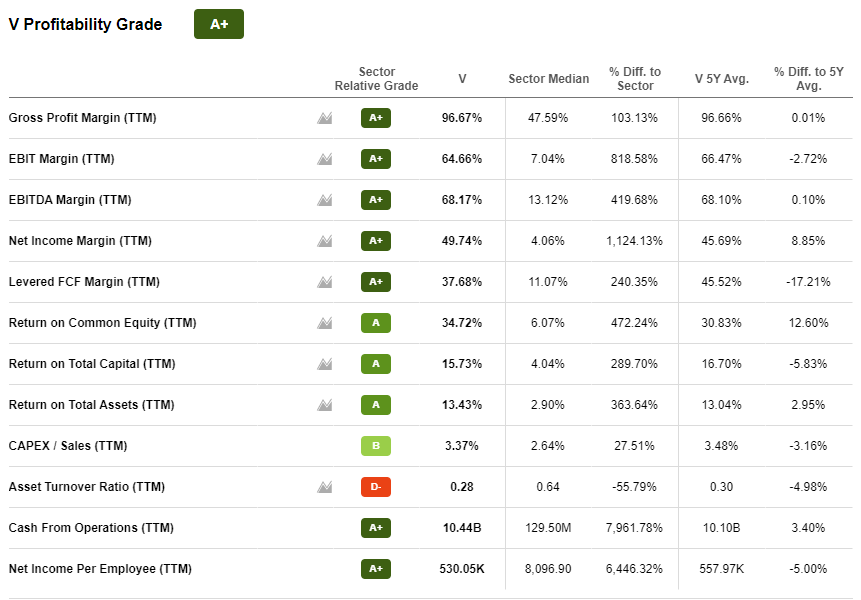

— Высокая маржинальность бизнеса — маржа чистой прибыли около 50%

— Виза приобрела Visa Europe в июне 2016 года. Реинтеграция с Visa Europe была одной из важнейших долгосрочных стратегий роста. Компания планирует получить конкурентное преимущество за счет надежной бизнес-модели и увеличения масштабов с приобретением Visa Europe, так как прогнозирует, что в будущем Европа будет представлять собой рынок платежей на сумму 3,3 триллиона долларов США и станет регионом с высокими темпами роста. Сделка увеличила количество платежей в пользу компании, способствуя росту объемов платежей, увеличению трансграничного оборота и обрабатываемые операции.

— Для Visa слияния и поглощения, партнерства и миноритарные инвестиции являются одними из способов достижения роста. Эти шаги помогли компании сохранить лидирующие позиции в области платежных систем, где объем платежей на 50% больше, чем у ее ближайшего конкурента — Mastercard. Недавно Visa приобрела компании Earthport, Payworks, Verifi, а также бизнес по продаже билетов и токенов компании Rambus. Эти приобретения и инвестиции ускорят ее развитие и расширят границы ее возможностей и сети. Но кстати сорвалась сделка с Plaid, т.к. Министерство юстиции подало антимонопольную жалобу в федеральный суд Сан-Франциско на том основании, что приобретение несправедливо укрепит доминирующее положение Visa, сообщает Bloomberg. В свою защиту Visa заявила, что «категорически не согласна» с Министерством юстиции, назвав его попытку заблокировать приобретение «юридически ошибочной и противоречащей фактам». Visa поясняет, что «Plaid не является платежной компанией», и утверждает, что комбинация «принесет существенные выгоды потребителям, ищущим доступ к более широкому спектру финансовых услуг». Компания также приобрела YellowPepper. Это приобретение ускорит реализацию стратегии компании по созданию сетей в Латинской Америке и странах Карибского бассейна за счет значительного сокращения времени выхода на рынок и затрат для эмитентов и обработчиков, связанных с доступом к инновационным и взаимозаменяемым решениям, независимо от того, кто владеет и управляет платежными магистралями.

— Криптовалюта. Visa теперь сотрудничает с BlockFi, чтобы выпустить кредитную карту, которая будет вознаграждать исключительно bitcoin-ами пользователей после каждой покупки. BlockFi наиболее известен тем, что предлагает расширенные финансовые продукты и услуги для участников крипто-валютных рынков. Компания Deserve, которая занимается выпуском кредитных карт, и Evolve Bank будут работать совместно с вышеупомянутыми компаниями над внедрением кредитной карты BlockFi Bitcoin Rewards, которая является первой кредитной картой, запущенной во всей криптоэкосистеме.

— Компания относится к привлекательным работодателям с престижными наградами и соблюдением ESG.

Награды за 2020 год. Подробнее

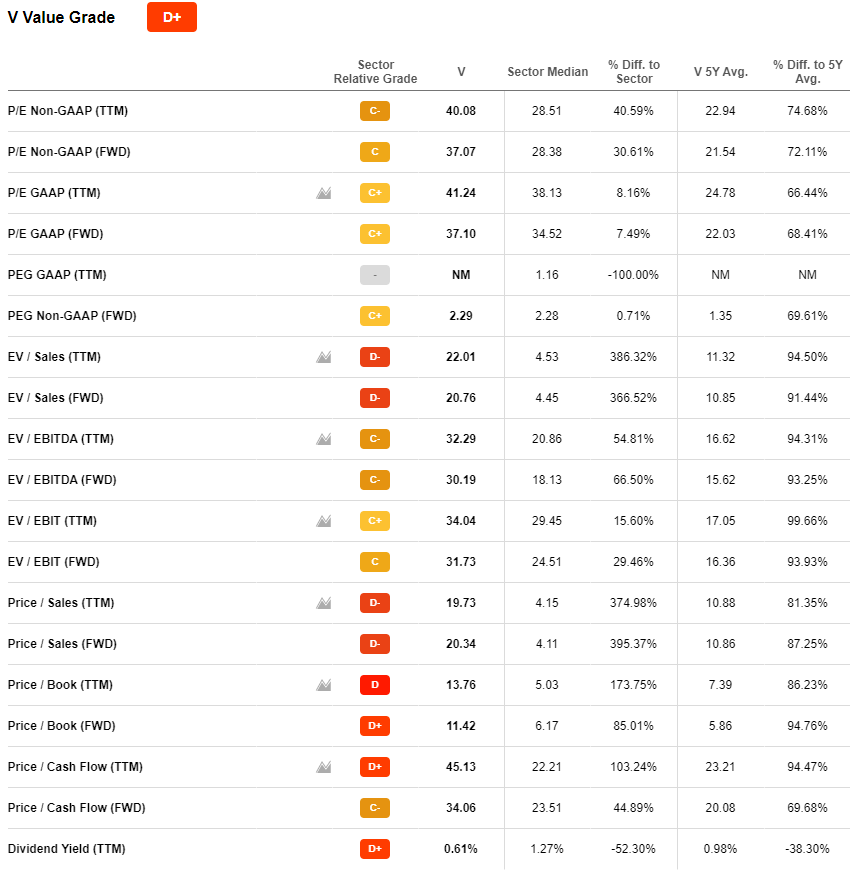

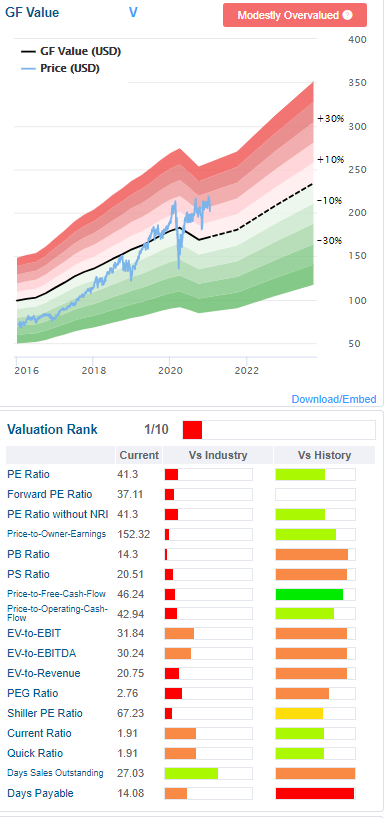

— Высокий P/E более 40 — на исторических максимумах за 10 лет

— Снижение расходов населения из-за карантина негативно влияет на бизнес компании. Однако с восстановлением экономик отложенный спрос на услуги может компенсировать спад в пандемию. Вспышка коронавируса, вероятно, повлияет на рост объемов международной электронной торговли Visa. Трансграничные объемы Visa оказались под негативным влиянием вспышки коронавируса. Доходы от международных транзакций снизились на 19% в 2020 финансовом году. Ожидается, что трансграничный бизнес компании останется под давлением в течение следующих нескольких кварталов.

— Visa столкнулась с увеличением клиентских стимулов, которые выплачиваются финансовым учреждениям, торговым предприятиям и стратегическим партнерам, чтобы увеличить объемы платежей, повысить уровень лояльности для продуктов Visa, завоевать расположение торговых предприятий в своей сети и стимулировать инновации. В 2020 финансовом году этот показатель вырос на 8% и составил 30% от общей выручки. Помните минусовой сегмент в разделе «Как зарабатывает»?

— В течение последних многих кварталов в Visa наблюдается всплеск операционных расходов. Операционные расходы в 2020 финансовом году увеличились на 1%, в основном за счет роста расходов, связанных с персоналом.

— Конкуренция. Сравнение по показателям с конкурентами — https://yadi.sk/d/jiwhpPQd08wjsQ

— Контроль государством. Финансовые транзакции очень жестко регулируются. Для реализации платежной системы нужно не только огромное количество ресурсов, но и согласие регулирующих органов по всему миру. Это защищает Visa от конкурентов, но при этом создает значительные риски. Сейчас Visa и Mastercard занимают монопольное положение на многих финансовых рынках. Власти стран могут ужесточить контроль над отраслью — это скажется на доходах компаний. Например, европейские власти заставили Visa снизить комиссии за международные транзакции на 40%. Иначе пришлось бы платить крупный штраф.

— Судебные иски время от времени. Регуляторы и потребители обвиняют Visa в том, что она завышает комиссии. Компания даже получает иски от продавцов товаров и услуг. В США многолетние судебные споры закончились для Visa штрафом в размере 4,1 млрд долларов — это чуть больше квартальной прибыли компании.

💳 Фундаментальные показатели

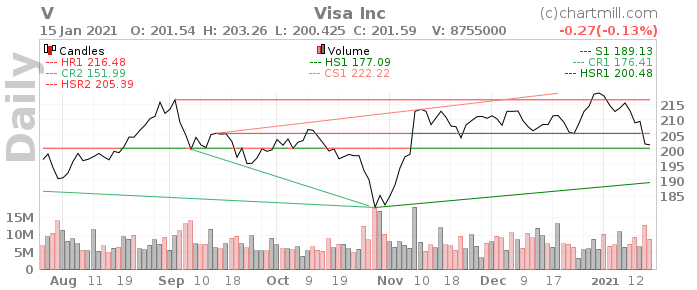

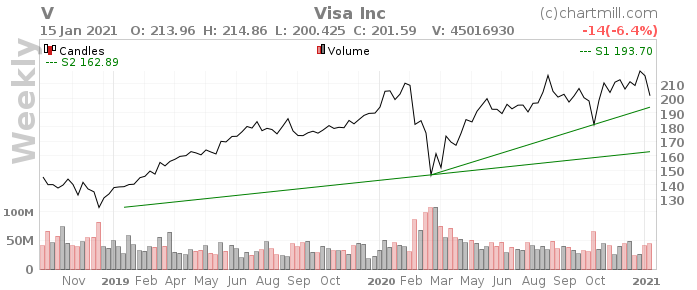

💳 Технический анализ

Поддержка на уровне 200,48

Поддержка на уровне 193,70

Поддержка на уровне 189,13

Зона поддержки от 180,86 до 181,70

Поддержка 177.09

Зона сопротивления колеблется от 205,39 до 211,21

Зона сопротивления от 216,48 до 218,74

Горизонтальные объемы, линия POC = 179,5

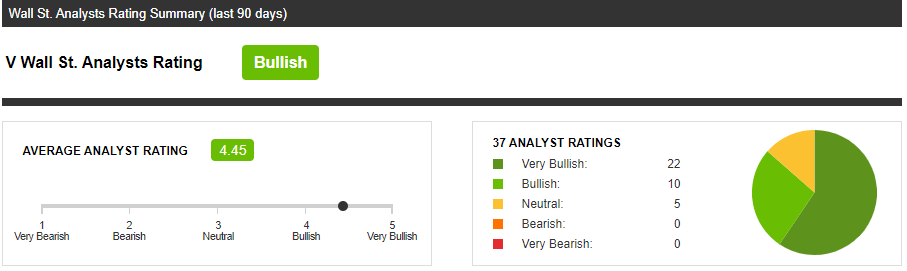

💳 Прогнозы аналитиков

✅ Wall St. Analysts Rating — Bullish

✅ Сводный прогноз Reuters: 4.21 (Buy) — Прогнозная цена 232.44 USD

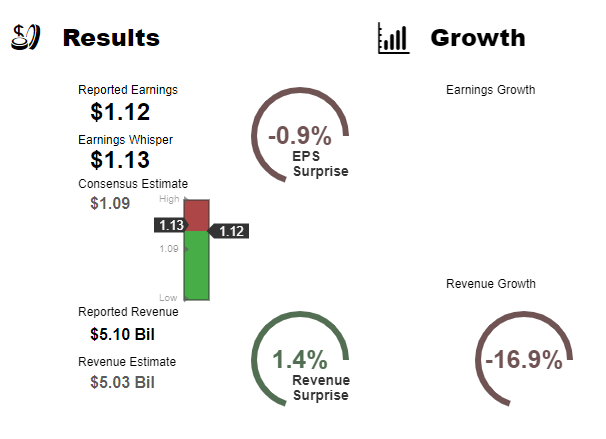

💳 Отчетность

Следующий отчет ожидается 28 января в 00:05 мск, ожидания на отчет ниже на скриншоте.

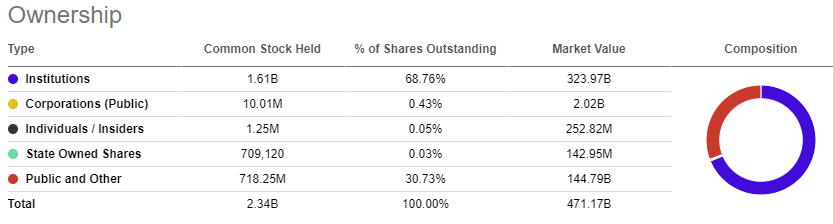

💳 Инсайдерские сделки

Тренд: Продажа — за последние 3 месяца продано акций на 12,29 млн. долларов

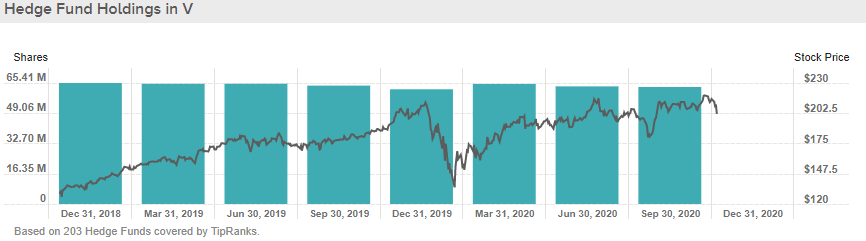

💳 Распределение акций и фонды

Тренд: ▼ Хедж-фонды уменьшили количество акций в прошлом квартале на 339,5 тыс. штук.

💳 Что в итоге

Visa — классная компания с отличной рентабельностью и мировым именем, большим экономическим рвом. Через инфраструктуру компании проходит большая часть безналичных платежей в США и потихоньку набирает обороты во всем мире. Чтобы создать еще одного конкурента, потребуются десятки миллиардов долларов. Компания отлично подойдет долгосрочным инвесторам, которые хотят спать по ночам спокойно) Даже в случае глобального кризиса Visa пострадает в меньшей степени, чем многие другие компании. Из основных рисков это только длинные руки государств с их санкциями и штрафами, которые могут уменьшить прибыль.

У компании есть четкая долгосрочная стратегия по эволюции стать сетью сетей и зайти на рынок криптовалют. Что из этого выйдет мы узнаем через несколько лет, ну а покупать акции сейчас или ждать просадки например в зону 180-200,, т.к. компания оценена выше рынка судя по P/E, но на это наверно есть причины, решение только за вами.

Кто рассматривает V (или MA), не должен чрезмерно полагаться на исторические метрики. Visa очень четко говорила о своем переходе к новой (и более отличной, чем многие думают) бизнес-модели — в дальнейшем она стремится быть «сетью сетей». По сути, вместо того, чтобы конкурировать с компаниями, которые являются потенциальными конкурентами, она попытается стать поставщиком услуг для этих компаний. Таким образом, очень большой импульс для его нового ускоренного включения в состав малого бизнеса. Можно утверждать, что эта новая модель является следующим этапом роста V, который на самом деле приводит к еще большему увеличению TAM. Но модель совершенно другая, и я подозреваю, что аналитикам придется потратить много времени на то, чтобы по-настоящему погрузиться в последствия того, что значит превращаться в «сеть сетей», потому что она имеет всевозможные различные потенциальные последствия. Еще одна небольшая заметка — сравнение V и MA, вероятно, должно включать в себя рассмотрение относительной доли дебета в каждой сети по отношению к кредиту, а также процента от доходов, которые приходят от международных сделок. Отдельно стоит отметить, что PayPal — это немного другой вид аналитики просто потому, что это онлайн-игрок, в то время как V и MA являются как онлайн, так и оффлайн.

🔔 Дисклеймер

Решения принимаются инвестором самостоятельно. Информация, представленная здесь, не является индивидуальной инвестиционной рекомендацией, а упоминаемые финансовые инструменты могут не подходить вам по инвестиционным целям, допустимому риску, инвестиционному горизонту и прочим параметрам индивидуального инвестиционного профиля. При подготовке представленных материалов была использована информация из источников, которые, по мнению автора, заслуживают доверия. При этом данная информация предназначена исключительно для информационных целей, не содержит рекомендаций и является выражением частного мнения. Невзирая на осмотрительность, с которой автор отнесся к составлению этой страницы, автор не дает никаких гарантий в отношении достоверности и полноты содержащейся здесь информации. Никто ни при каких обстоятельствах не должен рассматривать эту информацию в качестве предложения о заключении договора на рынке ценных бумаг или иного юридически обязывающего действия. Автор не несет никакой ответственности за любые убытки или расходы, связанные прямо или косвенно с использованием этой информации. Данная информация, действительна на момент ее публикации, при этом автор вправе в любой момент внести в информацию любые изменения. Результаты инвестирования в прошлом не определяют доходы в будущем. Автор предупреждает, что операции с ценными бумагами связаны с различными рисками и требуют соответствующих знаний и опыта.